-

2022年,调味品行业能否突围?

飞鲸投研 / 2022-03-19 17:57 发布

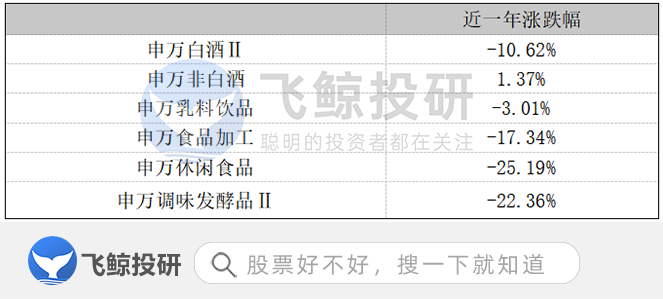

从近一年来看,食品饮料行业下属的六个二级行业对于指数除了非白酒小幅上涨之外,其余均下跌,休闲食品和调味发酵品跌幅居前,均超20%。我们今天先来看看调味发酵品行业发展状况及其成分股中的投资机会。

调味发酵品整个板块行情从2019年开始持续上涨,一直延续到2020年结束,在回调一整年以后,很多投资者关心未来走势如何?上游原材料和下游消费端能否改善?企业业绩是否还能保持持续上涨?

一、价格与成本端

1、带着问题我们先来看看2021年的发展情况:

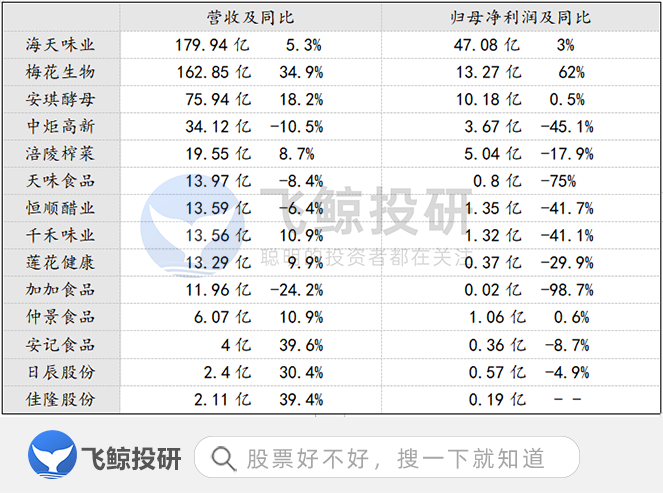

板块内目前有14只成分股,市值排名前三的依次是海天味业、安琪酵母和涪陵榨菜。在公布的2021年三季度报中,有10家企业营收实现了净增长,有九家企业归母净利润出现了下滑,其中老大海天营收当之无愧居首,梅花生物发展较快,归母净利润增速大于营收增速位居第二,值得注意的是,加加食品营收净利下滑幅度最大,归母净利润同比下滑98.7%。

2、2021年这些企业净利润增速下滑的很大一部分原因主要是:

在过去的2020年-2021年中,受疫情反复影响调味发酵品产业链上游原材料、包装材料价格持续上涨,给板块内企业带来不小的成本压力,导致毛利率下降、净利率承压。

例如酱油作为调味发酵品最大的品类,占比40%左右,其原材料大豆,严重依赖进口,2021年国产量仅为进口量的17%。截至今年三月份,大豆整体价格仍然居高不下,国产大豆市场均价在6060元/吨左右,随着国际局势动荡叠加疫情,未来大豆和豆粕价格上涨动力依然存在。

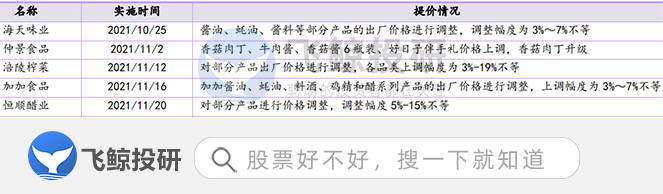

不仅大豆如此,制醋的玉米、小麦等价格也在上涨,为了应对,海天味业率先提价,开启新一轮提价周期,其他企业等都已经陆续提价来缓解成本端的压力。提价传导需要时间(大概需要4-6个月),预计到今年中旬各大企业提价到消费终端完成。

此外,寻找替代品也是一个好办法,例如安琪酵母为了对应原材料糖蜜(制糖副产业品)价格上涨,目前已发展水解糖生产线进行替代糖蜜。

价格有上涨就有下跌,涪陵榨菜原材料青菜头采购成本截至本月相比去年最高点已经下降500元,叠加提价,未来会有一段利润释放期。但需要注意的是,涪陵榨菜作为普通消费调味品(并非无可替代),与酱油、醋、蚝油不同,目前单袋70g已经超过3元,消费者仍然对其价格敏感,每一次提价都意味着失去一批消费者,提价带来的帮助空间会大大缩小。

3、总的来看,随着本轮提价,调味发酵品行业企业的业绩在今年能够得到改善,盈利能力恢复,从而达到支撑股价的目的。

二、需求端

对于调味发酵品行业研究的重点飞鲸认为主要在整个行业的需求和企业的产品的价格端上,刚才说完了价格端,我们再来看看需求端。

1、我国调味发酵品行业市场规模较大,过去复合增长率一直在7%左右,一直保持稳健增长,预计到2025年市场规模可达5500亿元。

目前我国调味发酵品最大特征是具有地域性,每个区域的人群口味不同,比如川渝嗜辣、苏浙好甜,区域性品牌众多,仅仅醋一个调味品,四大名醋在做法和口味上就大大不同。

另外一个特征就是在需求上大众对于调味品消费频次较低,对于酱油、醋等调味品提价大众接受度广,并不会影响需求,此外一些渠道的发展还会带动需求的增加。

2、为什么这么说?

从调味发酵品的渠道占比看,餐饮(饭店、外卖)占比最大在50%左右,家庭(市场、商超、社区团购、电商)和加工渠道(速冻、方便食品、预制菜)分别占30%、20%左右。

①目前疫情仍在反复中,三月份国内疫情再次加重,减少外出等对餐饮业影响仍然很大,随着新冠口服药、疫苗等逐渐上市,餐饮业有望逐渐恢复,促使调味品行业需求回暖。海天味业率先在餐饮渠道实现全国化,在餐饮行业一家独大,市占率在20%左右。

②千禾味业、恒顺醋业、中炬高新与海天味业差异化竞争,在各自优势地域内进行主攻家庭渠道。目前家庭渠道主要面对终端消费者,随着消费者收入增加,对品质、健康提出更多要求,调味品高端化趋势明显,例如零添加酱油,消费者需求促进调味品产品结构升级,推动企业盈利能力提升。此外,社区团购发展迅速,未来有望成为调味发酵品行业重要渠道。

③90后人群已经成为新的“厨房主力军”,但是随着“烹饪小白”人数增加,市场扩容,以及连锁餐厅发展,复合调味品例如鸡精、火锅底料、中西式复合调味品(酸菜鱼料、红烧肉)成为行业发展新趋势(目前仍为发展初期),2021年市场规模已达1600亿元。此外,加工渠道预制菜的发展对于调味的需求也将逐渐打开。

3、总的来看,调味发酵品行业的需求是一直稳定增长的,餐饮渠道复工、家庭渠道消费者追求高端化以及复合调味品和预制菜的发展都会进一步带动行业发展,未来行业的龙头企业市场份额也有望进一步提升。

三、重点关注企业

海天味业:作为行业内绝对龙头,无论是品牌、还是渠道管理、生产机制都已经做到了行业领头羊的位置,并且规模优势让海天味业强者恒强,但目前来说,股价相对较贵,还需等待。

中炬高新:中炬高新的增长逻辑是有的,产能利用率目前已经接近100%,未来扩产能够带动销售量,有望实现量价齐升,并且对于控股股东的资金紧张问题无需担心,并不会影响未来中炬高新的正常运营。

安琪酵母:在国内市占率达到50%以上,占据绝对龙头地位,并且行业壁垒较高。目前旗下产品广泛应用于人类营养健康、动物、植物、微生物营养等领域,增长空间远未到天花板,海外市场的拓展仍然可期。

梅花生物:对于业绩增长原因是味精产能释放,味精销量增长,此外虽然主要原材料价格上涨,但公司主要产品苏氨酸、赖氨酸、黄原胶以及其他饲料氨基酸产品的售价上涨幅度大于原材料价格增长幅度,公司主要产品整体盈利能力进一步提高,从而带来利润增长。且随着扩张产能的逐步释放,规模效益将带动成本下行。

飞鲸投研长期跟踪特色榜单:《成长50》:汇总各热点行业具备成长潜力的股票。更多精彩,请持续关注飞鲸投研。

关注飞鲸投研,这里有您最关心的投资报告!

来源:飞鲸投研

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号