-

历次美国加息-降息周期,A股表现如何?

王德伦策略与投资

/ 2022-03-17 20:36 发布

/ 2022-03-17 20:36 发布1993年以来的4次美国加息和降息周期

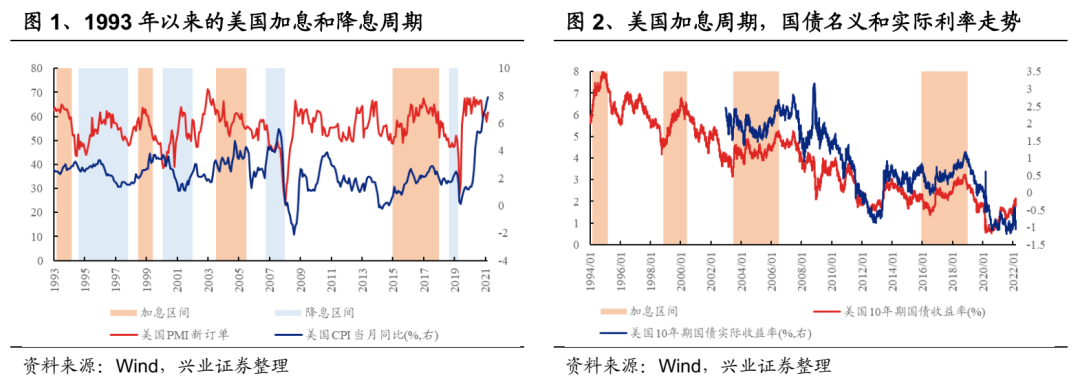

1993年以来美国一共经历了4轮加息+降息周期,距离本次最近的是2015-2018的加息,2019-2020的降息。

历史规律的角度来看,1)每一轮加息和降息之间的时间间隔较短,大致在半年至一年,并且在美国经济出现明显下行压力时(从PMI 新订单来看,跌破50或52,可能会使加息停止,目前是61.7),加息会停止,甚至是会再度进行降息;2)10年期美债名义利率和实际利率在加息期间基本一致变化;3)10年期美债利率中枢和区间最高值在历次周期中均下移;4)如果前期预期充分,加息落地反而会导致利率阶段性下降,如2015年。

本次来看,1)美联储3月加息时间点的确有些晚了,后续加息速度可能加快,即将临近的3月FOMC给出后续货币政策路径(如缩表、点阵图的加息水平);2)本次通胀预期高企使得实际利率快速回落,目前10年期美债实际利率重新回落至2022年1月初的水平,后续加息缩表可能会抑制通胀预期,10年期美债实际利率可能快速回升。

美联储加息和降息期间的A股表现

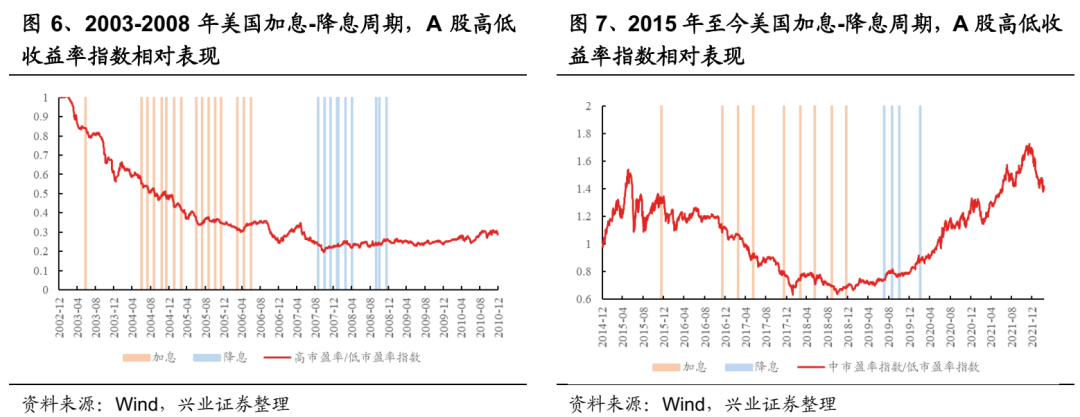

我们选择了距今最近的两次美联储加息和降息周期作为主要的研究区间,分别是2003-2008年和2015年至今,主要考察在每一次加息和降息时,A股高市盈率指数和低市盈率指数的相对变化。

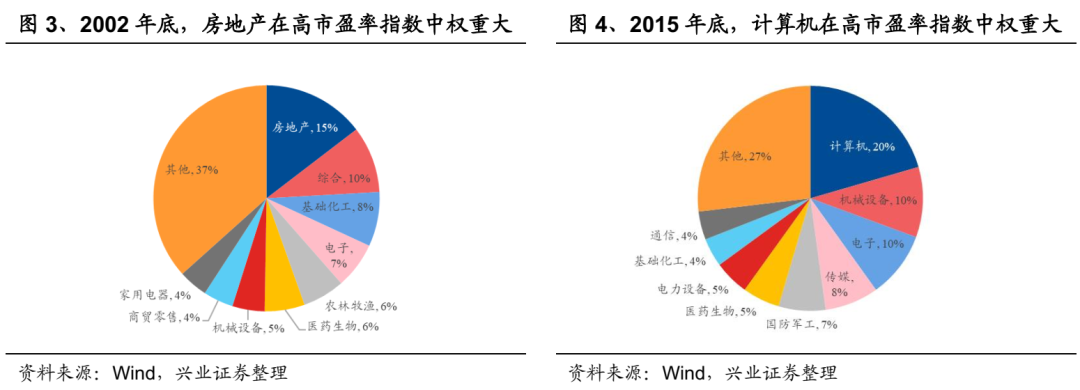

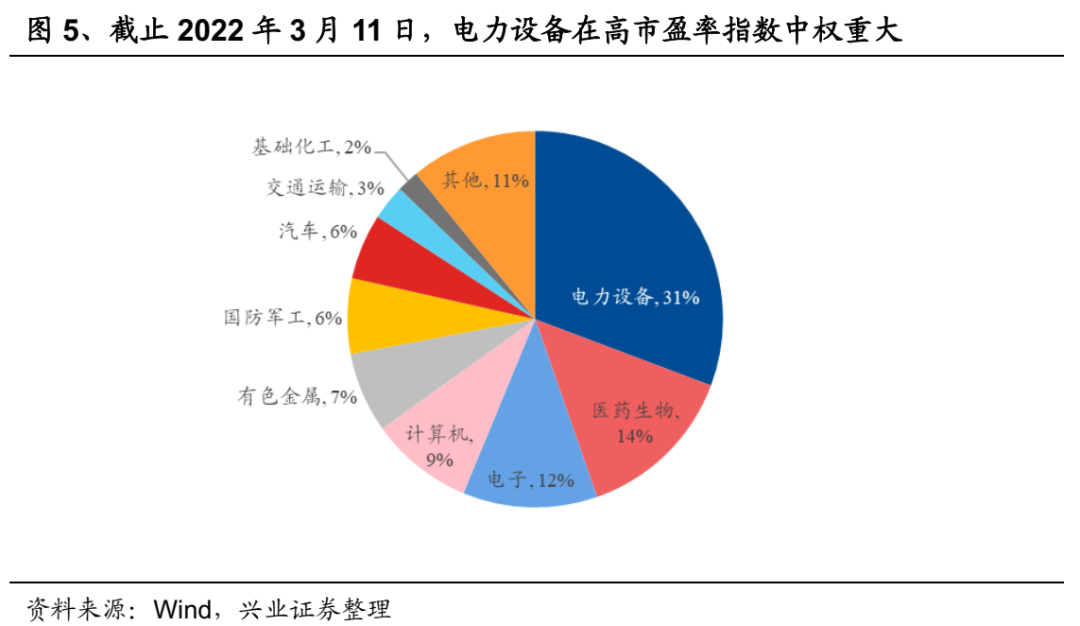

高市盈率板块通常是高筹码集中度板块,在不同年份之间,高市盈率板块的成分股差距也较大。2002年底,房地产在高市盈率指数中的自由流通市值占比为15%,其次为综合10%、化工8%,2015年底,计算机在高市盈率指数中的自由流通市值占比为20%,其次为机械设备10%、电子10%,2022年3月,电力设备在高市盈率指数中的自由流通市值占比为31%,其次为医药生物14%、电子12%。

历史规律来看,1)高市盈率板块,也就是筹码高度集中的板块,在美国加息期间通常会调整,低市盈率板块有相对收益;2)高市盈率板块前期深跌也不意味着后期相对收益一定反转,比如2015年12月美联储加息前,高市盈率板块已经从6月的高位下跌接近40%,但是后续相对收益依然跑输;3)每次加息都会导致高估值的相对跑输,但是越往后,相对收益差值越小;4)2003-2006加息周期的高市盈率板块是房地产、化工和电子,2015-2018加息周期是计算机、机械、电子,本次是电新、医药和电子。

本次来看,1)美联储加息区间正好碰到国内一季报密集披露期,只要美联储没有进一步超预期的动作,核心关注点就是分子端的业绩情况,但仍需警惕实际利率的快速上移,可能对估值带来短期向下的压力;2)A股机构化程度远高于2018年之前,且大多集中在高景气板块,可能不会发生类似2015-2018年持续解筹码的情况,而且目前还没有看到能够承担大量资金且有新信仰的新板块,2015年之后是消费承接大量从成长转移出来的资金。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号