-

净利率高达66%,“医美茅”成也暴利,败也暴利?

飞鲸投研 / 2022-03-10 20:45 发布

近日,“医美茅”爱美客发布了2021年年报,在医疗美容行业发展的黄金时期,爱美客维持了业绩高增长趋势。2021年营业收入同比增长14.48%,同时净利润同比增长了117.81%,一年净赚近10亿元。

爱美客业绩高增的背后不仅源于下游日益增长的需求,更重要的是由医疗研发带来的高盈利能力,截至2021年,爱美客的毛利率高达93.7%,同时净利率为66.12%,高暴利的医美生意让真正的茅台都自愧不如。

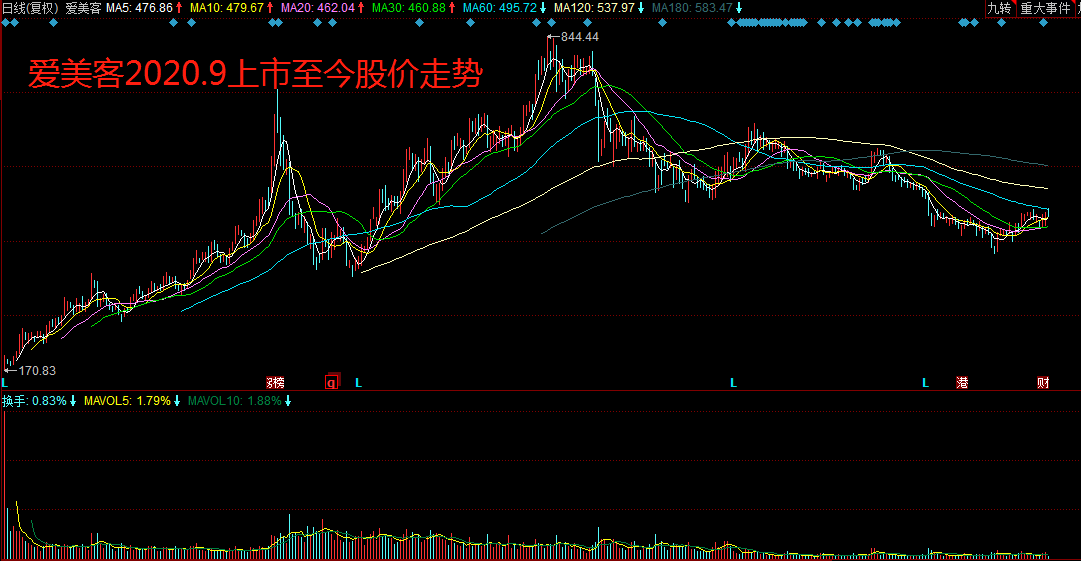

但飞鲸投研注意到自去年下半年以来,爱美客股价却持续下挫,作为飞鲸投研《成长50》里的一只长期跟踪股票,今天我们就来复盘一下“医美茅”当前的一个发展。

一、爱美客是否还能维持高增长?

自2022年开始,市场对爱美客的业绩增长预期便不再是翻倍增长了,所谓高业绩增长才能对应高估值,业绩增速一下降,估值的下挫便带动着爱美客短期股价的下跌。

但面对一个成长股,研究爱美客未来业绩是否能稳定甚至超预期便成为至关重要的事。

1、从短期来看,下游销售动力下降与产品放量周期相关

利润表是企业经营成果的体现,但财务分析高手总是对于资产负债表情有独钟,因为他们知道再光鲜亮丽的业绩只能代表着过去,而报告期末那张资产负债表才象征着未来。

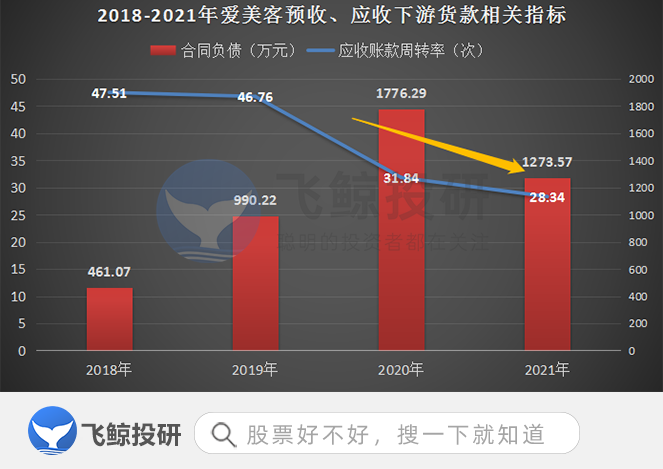

继而,在爱美客的资产负债表我们可以发现以下两个问题,企业应收账款周转率在下降和代表企业预收货款的合同负债在降低,成为企业下游增长动力一年不如一年的直接体现。

但关于这两项指标下降的背后原因我们还能找到更深层次的答案,即早先上市的重磅产品(“嗨体”)经过多年的推广已充分放量,但新上市“童颜针”产品接棒效应还未能显现。

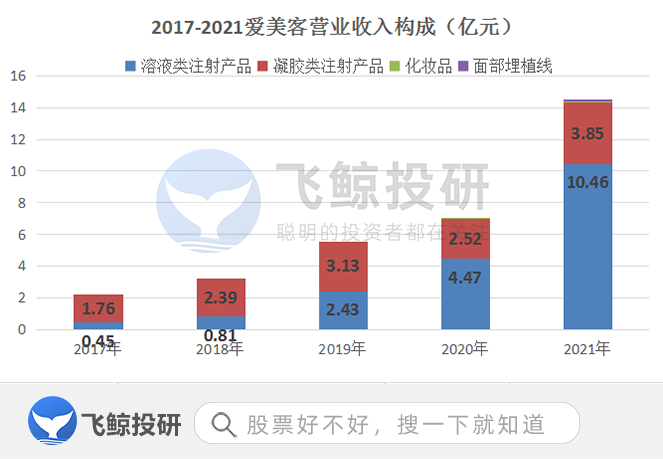

截至2021年,以嗨体为核心的溶液类注射产品实现营业收入10.46亿元,较2020年增长了134%,而如果要求嗨体再在短期一年的时间再实现翻倍难度将变得很大,嗨体产品自2016年上市至2021年销售收入达到约10亿元,成为公司第一大产品,用了近五年的时间;

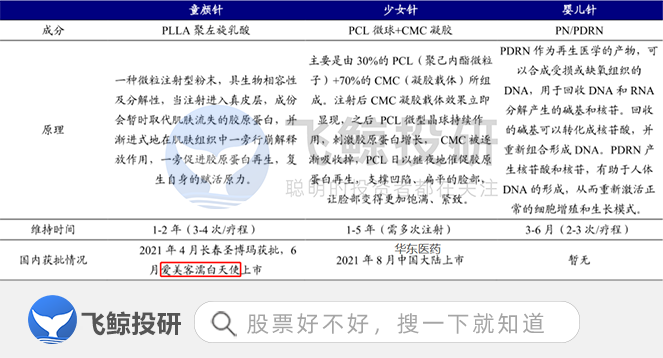

而“童颜针”,基于聚左旋乳酸的皮肤填充剂-濡白天使于2021年6月才获得国家药监局批准上市,属于凝胶类注射产品,它实现销售放量也需要一个过程。

2、但从长期来看,增长仍具确定性

因此,虽然短期来看,爱美客的业绩增长会有趋缓趋势,但根据“嗨体”和新上市的“童颜针”濡白天使这两款产品,我们就能对爱美客的业绩增长保持确定性。

除此之外,爱美客还通过自研和合作等方式不断扩大产品布局,其中企业尚未布局的肉毒素市场的潜在市场空间还要大于透明质酸钠(玻尿酸)市场。

目前,爱美客仍然是国内医美市场的领军企业,不仅

嗨 体已多年独占颈纹市场,“童颜针”也是国产及世界首款获批的含左旋乳酸-乙二醇共聚物微球的皮肤填充剂。嗨体市场空间仍然广阔,以及“童颜针”差异化定位面部主打产品,虽然市场竞争格局可能不及嗨体,但成长空间仍然不容小觑;

“童颜针”作为医美再生类产品,其疗效要优于“嗨体”,“嗨体”单疗程治疗结束后可维持6~12个月,而童颜针的维持时间最长可达2年。

据弗若斯特沙利文研究报告统计,截至2020 年,爱美客在基于透明质酸钠的皮肤填充剂市场,按销售量计算占国内市场份额达到27.2%,在所有制造商中排名第一;以及按销售额计算占国内市场份额达到14.3%,在国产制造商中排名第一。

对标国外龙头企业艾尔建,我们认为目前这个阶段,爱美客也主要差在产品线布局上,艾尔建医美已覆盖面部、整形外科、再生医学、身体轮廓与皮肤护理业务,但一方面爱美客不断加快研发投入逐渐丰富产品线布局,另一方面也在进行对企业现有产品销售具有协同性的股权投资,不断提高自身的竞争能力。

二、医美市场监管趋严、潜在集采风险也是隐患?

今日的爱美客不仅让我们想到了贵州茅台,还让不少投资者想到了长春高新,因为和医疗属性相关,长春高新便因为生产激素集采风险受到不少影响,大多数公立医院设置的儿科门诊对生长激素的院外市场形成了“未知”的冲击。

暴利的医美生意不仅引发了投资者的集采隐忧,而且也使医美市场面临了切实趋严的监管。

其中,对于集采这一风险来说,我们认为根本没有可能,这个看医美耗材是否

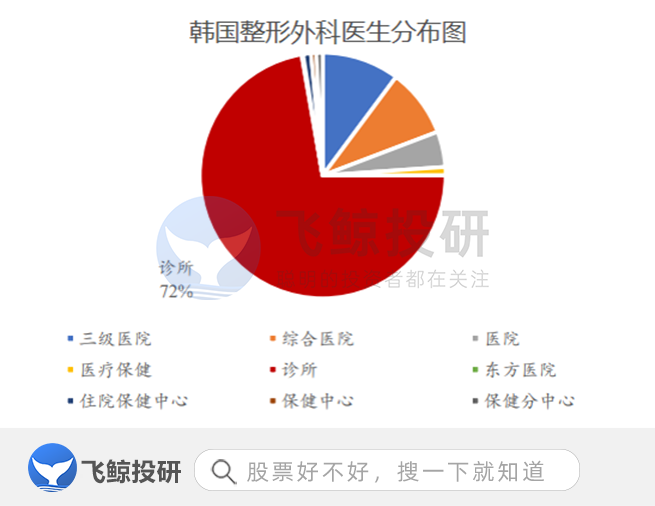

用 能纳入医保就知道了,与减肥、美容、治疗脱发等作用的药品均被明确为不能纳入医保的行列,那么既然如此,医美终端市场便主要为私营医疗机构,其产品价格变动则主要被市场供需决定。以韩国为例,韩国医美市场始于二十世纪九十年代,比我们国家的发展早了近20年,而截至今日,韩国整形外科医生超过70%分布于诊所,三级医院、综合医院等占比不到20%。

除此之外,因为医疗美容和人们的生命安全密切相关,近几年医美监管政策不断出台,为行业发展形成一定扰动。

3月9日,据广东省发布的《广东省卫生健康委办公室关于征求我省医疗美容外科项目及其分级管理目录意见的函》文件,依据手术难度和复杂程度以及可能出现的医疗意外与风险大小,美容外科项目可分为四级,医疗美容机构需达到指定标准方可开展相关美容外科项目。

这也就意味着很多民营医美机构(广东)因为不再具备原有级别的手术资质,将导致医者流失,但对公立医院而言,能不能消化那么多求美者,还是个未知数。

因此,我们认为医美政策的监管虽然有可能短期内给上游企业销售造成冲击,但似乎从供需的角度可以看出来,医美市场的发展由需求驱动,并非供给驱动,未来无论是上游企业还是中游医疗机构,进入壁垒虽然会受到较严格的限制,但市场需求并不会下降,反而有利于龙头企业的成长,这对爱美客的长期发展并不会产生致命的不利影响。

飞鲸投研长期跟踪特色榜单:《成长50》:汇总各热点行业具备成长潜力的股票。更多精彩,请持续关注飞鲸投研。

关注飞鲸投研,这里有您最关心的投资报告!

来源:飞鲸投研

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号