-

市场巨震,关注一些重要信号!

飞鲸投研 / 2022-03-09 18:55 发布

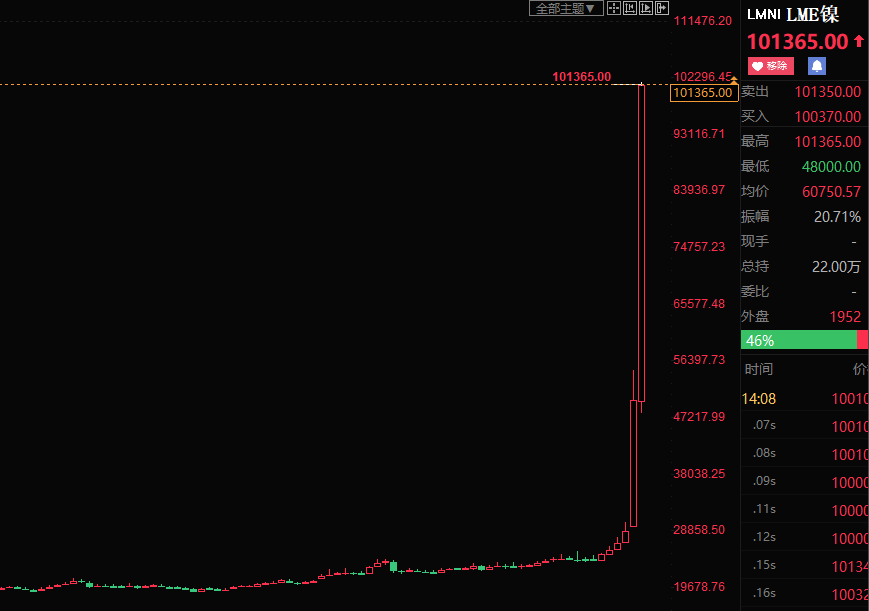

本周以来,最热的莫过于镍价格的暴涨。

周一,镍价飙涨创历史记录,也出现了伦敦金属交易所有史以来最极端的价格波动。但是到了周二,镍价更是逆天,伦镍触及10万美元/吨关口,日内涨超103%,继续刷新历史新高。

造成LME镍期货价格暴涨的背后原因,主要就是俄乌冲突的加剧,俄罗斯镍矿年产量25万吨左右,占到全球镍产量的9%;电解镍年产量在23万吨左右,占到全球电解镍产量的25%。如果俄罗斯限制镍出口,行业将会出现明显的紧缺局面。

在这样火热的情况下,有两个公司站上了风口。一个是青山控股,一个是华友钴业。

青山控股大家可能很陌生,因为公司很低调,但实力却很强大。青山控股年收入近3000亿元,位居全球500强中位,是全球不锈钢和镍矿巨头。

公司每年产能30万吨镍当量,几乎是中国全年镍产量的一半,2020年青山集团拥有全球18%的镍市场份额,全球第一。

目前青山集团的镍开发主要集中在印尼,因为印度尼西亚是全球镍储备量最多的国家,也是全球最大的镍生产国。而镍又是三元锂电池的一个关键材料,所以国内众多锂电企业进入印尼和青山集团合作开发镍。

比如2018年10月,华友钴业宣布参与印尼青山工业园建设电池用镍项目,洛阳钼业也在2019年参与到该项目中。在2021年的时候宁德时代、亿纬锂能、格林美、中伟股份等纷纷宣布投资青山控股在印尼的青山工业园,来保证自己的镍供应。可见这是连宁德时代都害怕的角色。

根据青山控股的扩产计划,2022年至2023年镍产量预计进一步上升至85万吨和110万吨。所以这样必然会导致镍价格的下行,公司才会在期货市场做空对冲。

但是遇到了俄乌的极端情况,青山控股的20W吨LME镍空单亏损超100亿美元。并且青山控股生产的高冰镍,不是LME镍交割品种,青山控股想实物交割也交割不了。

目前在镍期货市场,大空单是青山控股,大多头是嘉能可。这个时候,嘉能可提出和解条件是出让青山在印尼镍矿相当比例(60%)的股权,一旦这个损失,我国就失去了镍矿的自主权。

这个事情也许有些预谋,嘉能可前期囤积了目前市场上50%-60%的LME镍,可能就在等一个事件,来对青山控股的空单进行阻击,来达到实现矿山股权的目的,其心险恶。

这个不可能得逞,具体要看国内的应对措施。

然后我们再看华友钴业,2个跌停,前面也提到了公司主要是和青山控股有合作,如果青山控股出问题,公司也难免会有牵连。

但是华友钴业的镍业务营收占比较小,即便影响也很难出现2个跌停。

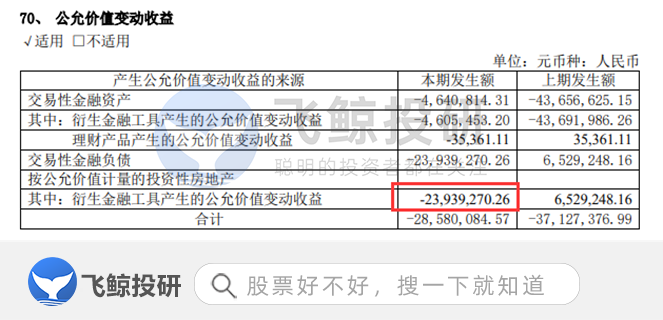

所有 可以猜想,华友钴业也有可能在期货市场持有镍空单。从公司2020年的年报中我们可以发现,公司确实存在衍生品业务,并且当年亏了

超 2000万,尽管数额相对较小,但如果真的镍空单的话,这次损失估计不会小,这个要看后期的公司公告。从镍价上涨的影响来看,主要有几个方面。

第一,镍超过70%的应用是下游不锈钢,镍在不锈钢的成本占比大概在50%-70%,镍价暴涨必然会导致不锈钢成本的暴涨,进而会传导到消费端。所以,如果镍价格高位持续的话,后面可能我们生活中的不锈钢锅碗瓢盆都要大幅涨价了。

第二,镍的7%应用是动力电池。镍在三元正极成本占比也在50%以上,镍价格的暴涨会对三元材料企业是巨大打击。同时也会导致三元锂电池价格的上涨,进而导致新能源汽车价格上涨,这会大大抑制新

能源 的渗透率提升。所以,新

能源 短期还是要多观察。短期来看,尽管市场偏弱,但需要格外关注弱势下

一些 强势的地方,比如光伏、风电以及半导体等,这些地方在市场企稳的时候回暖会更快一些。另外就是通过强势战法,在热点强势品种上做一些短线波动。今天做了尝试,效果还可以。

投资有逻辑,交易有战法,是个反复验证的过程。

飞鲸投研长期跟踪特色榜单:《成长50》:汇总各热点行业具备成长潜力的股票。更多精彩,请持续关注飞鲸投研。

关注飞鲸投研,这里有您最关心的投资报告!

来源:飞鲸投研

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号