-

基础化工行业深度研究:供需错配,TDI行业高景气有望延续

老范说评 / 2022-02-18 10:18 发布

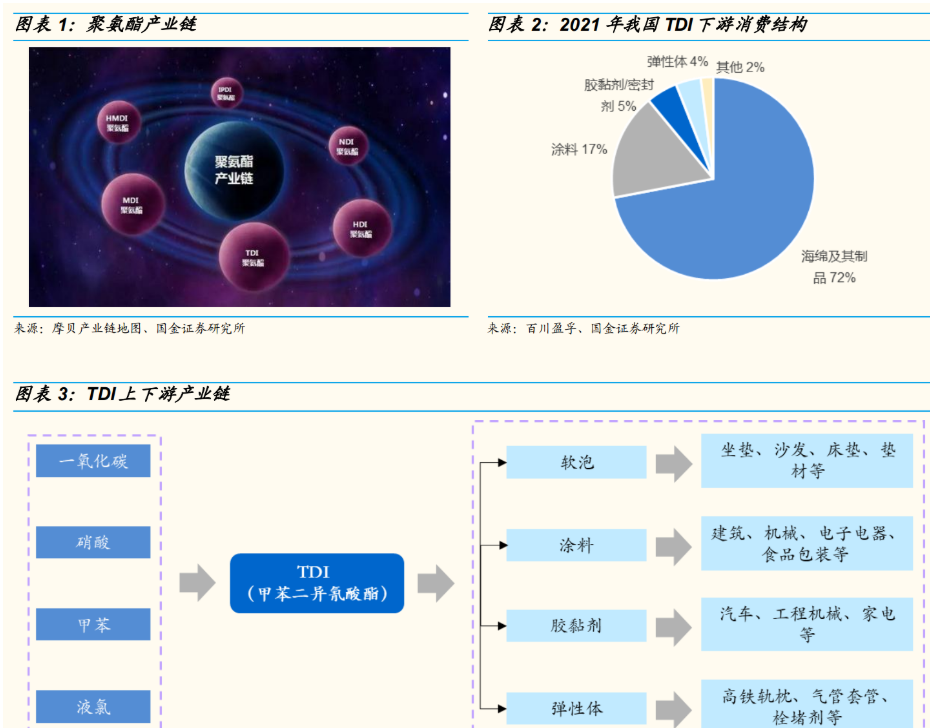

一、TDI 属于聚氨酯产业链,需求稳步增长

1.1 产业链基础较好,下游应用丰富

TDI全称甲苯二异氰酸酯,核心下游应用为聚氨酯软泡。聚氨酯是一种高分子化合物,为主链上含有重复氨基甲酸酯基团的大分子化合物的统称,被广泛应用于家居、建筑、日用品、交通和家电等领域,TDI正是生产聚氨酯的主要原料。

从下游消费结构来看,TDI 主要用于聚氨酯软泡、涂料、弹性体和胶粘剂等,其中聚氨酯软泡(海绵及其制品)为最主要的应用领域,2021年在我国的消费占比高达72%,终端应用的常见实物包括沙发、床垫、汽车座椅等。

上游产业链基础良好,终端消费覆盖领域广泛。

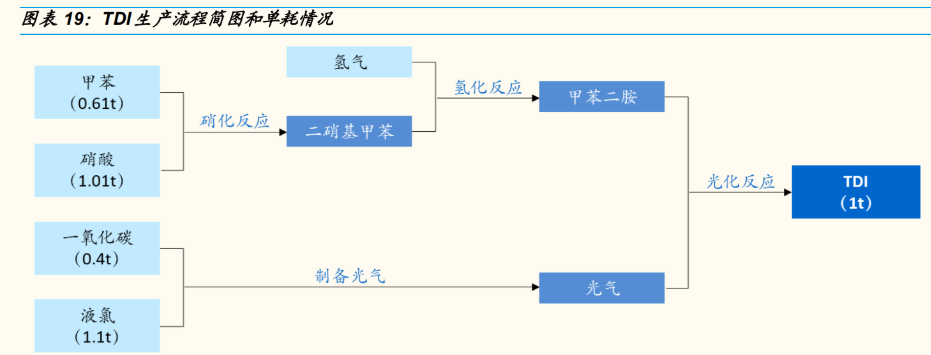

生产 TDI 的主要原料有硝酸、甲苯和液氯,我国产能均较为充足,能够给 TDI 的生产提供稳定的原料供应。

从终端的消费场景来看,TDI 产品的应用涵盖了我们日常生活中的各个领域,对其需求量影响最大的是软体家具类产品,这类产品的消费偏刚性且与地产行业具备较高的相关度。

1.2 内需有支撑,外需高增长

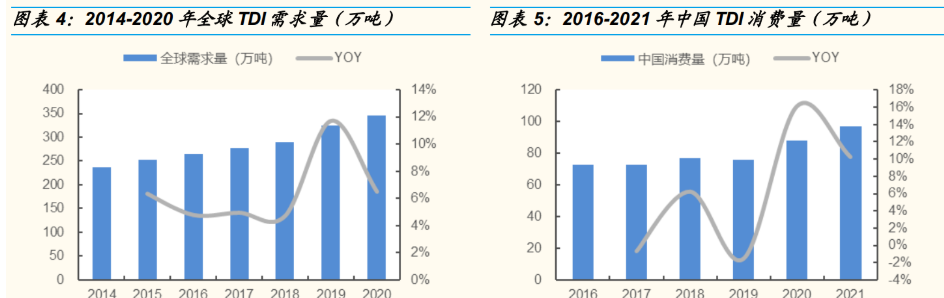

全球需求稳步向上,国内需求增速显著回升。

在下游消费的持续带动下2020年全球 TDI 的整体需求量达到 345 万吨,2014年至今需求复合增速为 6.5%。

我国为 TDI 的产销大国,消费量占比一直在 25%左右,从消费增速来看,2019 年之前增速偏低且出现过负增长,近两年在应用市场扩大和下游刚性消费的支撑下,国内需求增速开始持续回升,2021 年全年消费量达到 97 万吨,同比增长 10%。

海内外地产数据表现均好于预期,美国市场尤为亮眼,共同推动家装市场景气度向上。

过去十年,全球地产市场表现有所分化,美国房屋空置率从 2.6%持续降低至 0.9%,同时新建住房销售数量持续增长,尤其是2020年的疫情导致居家需求上升,进而刺激了居民的购房需求,因此2020年美国新建住房销售套数实现了 20%的增长达到 82 万套。

2021 年在 2020 年高基数的背景下增速回落,但整体销售也达到了 76 万套以上,地产表现持续向好。

国内地产市场整体表现则趋于稳定,2011年至今房屋竣工面积一直在 10 亿平左右,2020 年在疫情影响下房屋竣工面积显著降低, 2021 年则实现了复苏,并且近几年新开工的房屋面积也处于相对高位,未来建设完成转化为竣工面积后,将对配套家装产品的需求形成持续带动。

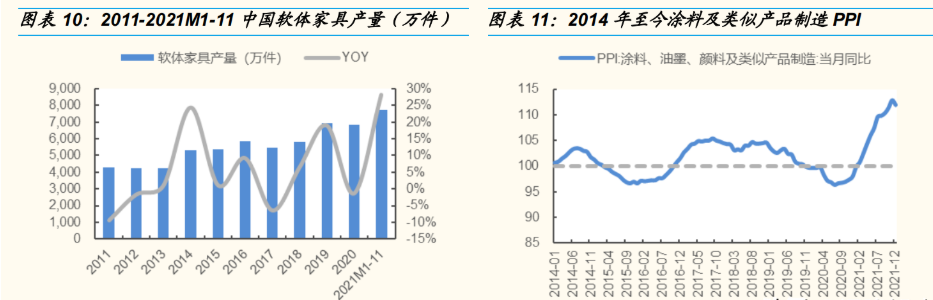

软体家具和涂料类消费回暖,原料 TDI 需求具备较强支撑。

从消费结构来看,海绵类和涂料类产品对 TDI 的需求约占总需求的 90%左右,这两类产品的主要应用场景和地产行业密切相关。

在今年全球经济复苏的背景下,对配套家具和装饰的需求也显著提升,2021年 1-11 月我国软体家具产量达到了 7746 万件,同比2020年增长 28%,对比2019年增幅为 25%,为过去 10 年的最高值,同时涂料类产品的制造 PPI也达到了历史高位。随着终端消费产品的持续增长,TDI作为核心原料需求有望随之同步向上。

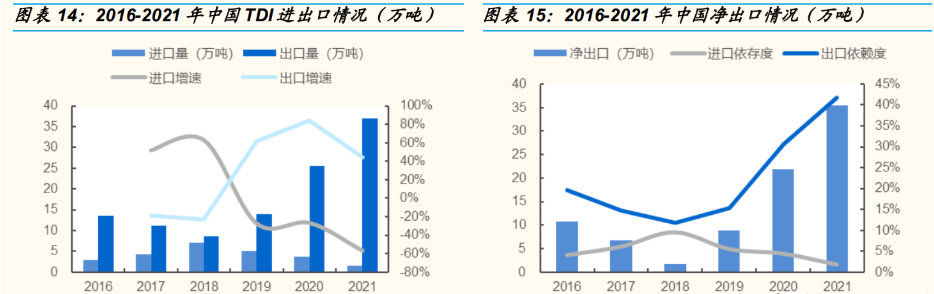

出口高增叠加进口回落,外需增长有望持续向好。

从我国 TDI 的进出口数据来看,2016-2018年净出口量持续降低,自2019年开始扭转过去负增长的状态,过去 3 年一直维持高速增长。

复盘历史可以发现:

2018 年我国出口降至冰点是缘于巴斯夫路德维希港 30 万吨/年 TDI 装置和陶氏 Sadara20 万吨/年 TDI 装置的产能陆续释放后给全球供给带来显著增量,海外供应充裕导致我国出口锐减。

2019 年在海运费下调的背景下我国出口有所回暖,2020 年疫情出现后海外多地生产装置开工受限,叠加后续极端天气的干扰导致海外供应迟迟难以恢复常态,我国出口也因此受益显著,2021 年净出口同比增长 61.4%达到 35.4 万吨,出口依赖度高达 41.8%。

在疫情常态化背景下,海外企业停车检修状况频频,此外部分企业甚至决定停产,如日本东曹TOSOH宣布将在 2023 年 4 月停止生产 TDI,预计海外供应偏紧的状态仍将延续。

二、供应端趋于紧张,行业竞争格局较好

2.1 我国为主要产地,产能集中度高

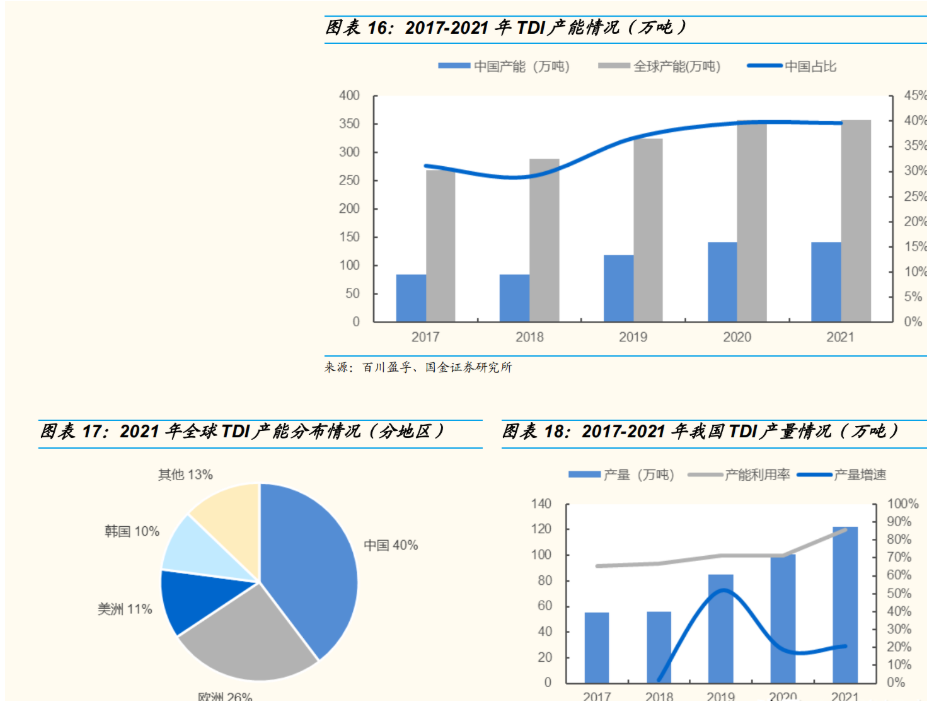

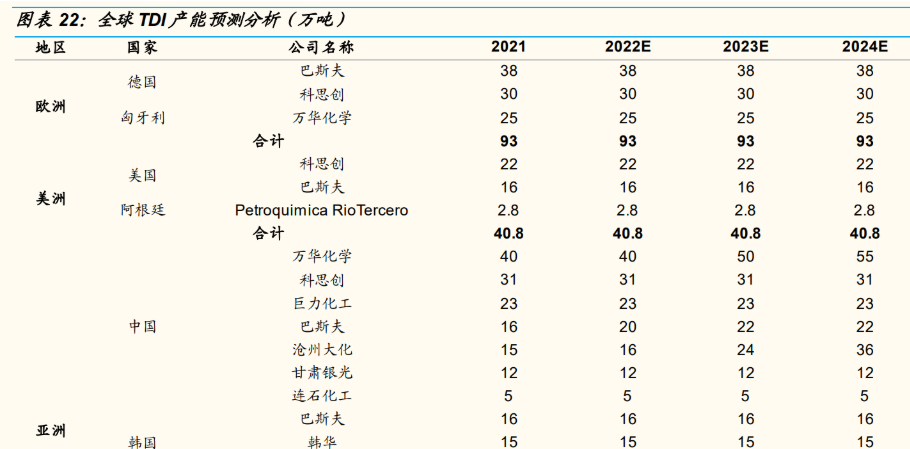

全球产能投放趋缓,我国产能占比高达 40%。

从历史产能来看,2017-2018 年由于沙特的 20 万吨装置投产,海外产能大幅提升。

2018年之后海外地区基本没有新建或者扩产计划,主要新增产能来源于中国,2020年新疆和山巨力和科思创装置投产后,我国产能增长较为显著。

截止2021年底全球产能供给 358 万吨,我国拥有 142 万吨产能,占比高达 40%,我国作为 TDI核心产地的重要性也在日益凸显。

TDI 的生产流程长且复杂,主要反应环节具备较高的技术含量。

目前TDI工业生产采用的均为光气化法,生产工艺主要包括硝化反应、制备光气、氢化反应、光化反应和精制提纯这五个环节,涉及到的反应环节危险性较高,其中的硝化反应为强放热反应,需要较好的控制温度从而防止爆炸,光气化反应中采用的光气本身就是剧毒物质,对反应过程中的安全管理能力提出了很高的要求。

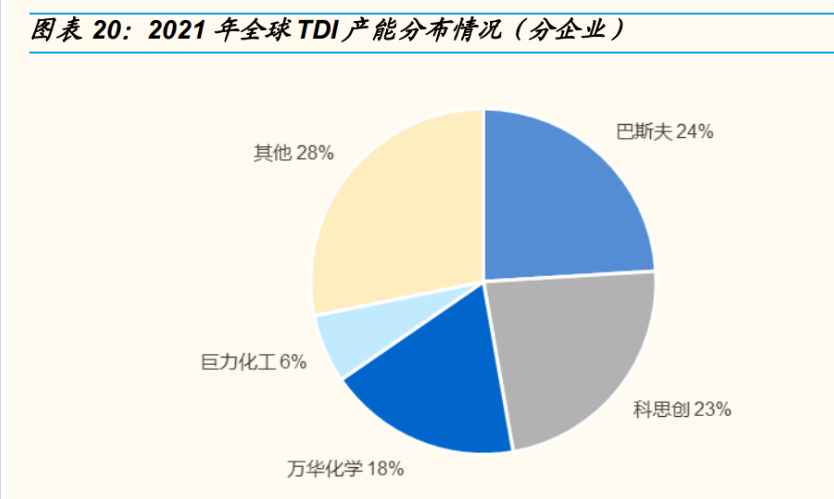

较高技术壁垒下具备生产能力的企业数量有限,行业呈现出寡头垄断的格局。

由于TDI的生产环节复杂、危险性和技术难度高,给行业设臵了较高的进入门槛,因此全球范围内只有少数企业能够供应TDI,截止2021年全球产能最大的四家企业分别为巴斯夫(86 万吨)、科思创(83万吨)、万华(65万吨)和巨力化工(23万吨),合计产能达到257万吨,占全球产能的72%。

2.2 产能增量有限,整体供应偏紧

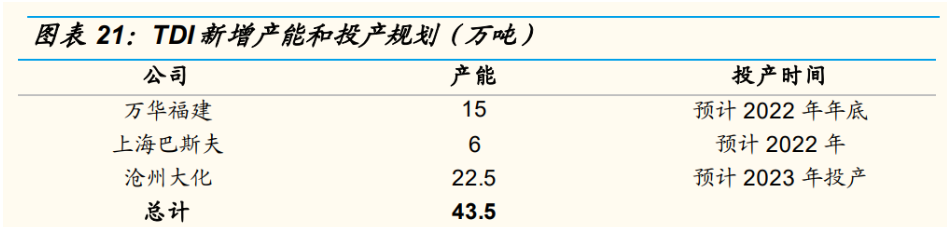

海外部分产能计划退出,未来新增产能均集中在中国。

海外企业中日本东曹 TOSOH 宣布将于2023年 4 月停止 TDI 及 TDI 相关产品的生产和销售,考虑到海外并无扩产项目,届时海外供应量还会进一步降低。

未来 2 年全球共有 3 家企业有扩产规划,项目基地均在我国,其中2022年上海巴斯夫预计扩产 6 万吨,万华福建 15 万吨预计在年底投产,沧州大化 22.5 的产能预计在2023年才会投放,所有产能顺利释放后2023年全球TDI产能在 400 万吨左右,国内产能将提升至185.5万吨,我国产能占比预计还将提高。

新建项目分批投放,整体产能预计稳步增长,但2022年产能增幅有限。

根据 3 家扩产企业的投产规划来看,预计全球2022-2024年的产能可分别达到362.8、380.3、397.3万吨,其中国内产能分别为147、167、184万吨,2024年时我国的产能占比可提升至46%。

从产能释放节奏来看,2023年为投产高峰,而2022年仅有上海巴斯夫的 6 万吨产能有望投出,因而今年行业的整体产能增长较为有限,考虑到多家企业的停产检修计划,预计供应端仍然趋于紧张。

三、供需错配推动景气度向好,价格仍有上涨空间

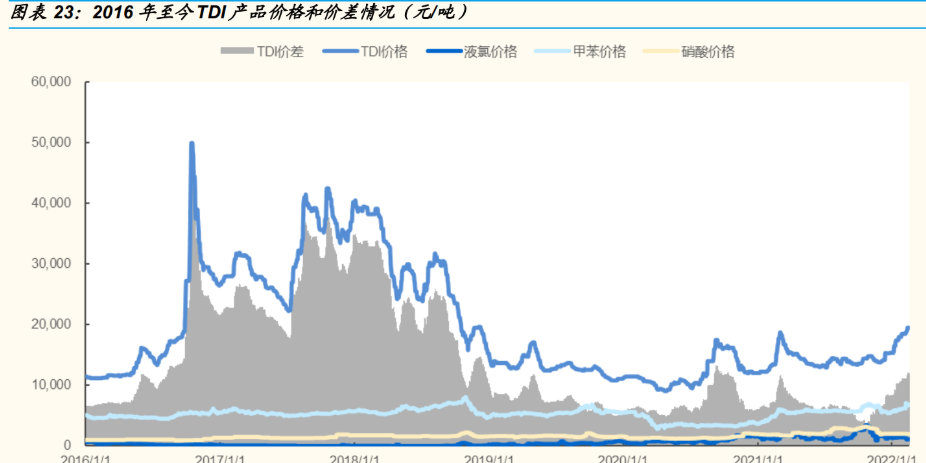

复盘TDI的历史价格价差可以发现产品价格和行业供需变化密切相关,今年以来需求回暖但供应未能及时跟上,TDI迎来新一轮涨价潮。

2016-2017 年:海外众多产能关停叠加爆炸事故发生,供应量锐减推动产品价格暴涨。

2016 年 3 月法国 Vencorex关停其 12.6 万吨 TDI装置;5 月日本三井宣布永久关闭鹿岛 12 万吨 TDI 装置;10-11 月博苏匈牙利和科思创德国多尔马根工厂同时停止供应,同期三井大牟田、 Basf 韩国丽水以及中国烟台巨力装臵集中检修。接二连三的产能关停和意外事件影响了欧洲 90%以上的产能,对 TDI 的产品供应造成了极大冲击,从而导致产品价格从 2016 年初的 11200 元/吨一路拉涨至 50000 元/吨的历史高点。

后续因为下游的抵触和中国塑料加工协会向国家发改委提出反垄断,TDI价格才得以从高位回落,直至2017年7月产品回到了22250元/吨的位置。

2017-2018 年:新项目投产延期、飓风影响海外产能、政策限制国内产能,共同推动价格迎来新一轮上涨期。

2017 年巴斯夫原定在欧洲投产的装置因故推迟,8 月飓风影响下美国聚氨酯行业受损,科思创对其年产 22 万吨 TDI 装置宣布不可抗力,国内在环保政策的收紧下加速了部分中小产能的退出。全球不可抗力事件频发再次推动产品价格涨至 4 万元/吨以上。

2018-2020年:需求疲软加上国内新产能投放,产品价格持续回落。

2018年烟台万华30万吨和连石化工5万吨装置相继投产,国内产能供应显著增加,产品价格在供过于求的状态下降低至 1 万元/吨左右的 水平。

2020-2021年:疫情爆发导致供应端的不确定性大幅增强,产品价格曲折向上。

2020年下半年开始,巴斯夫欧洲路德维希港的年产能30万吨装置、美国科思创年产能20万吨装置均遭遇不可抗力停产,万华匈牙利25万吨产能的装置则宣布检修,供需紧张推动价格回升。

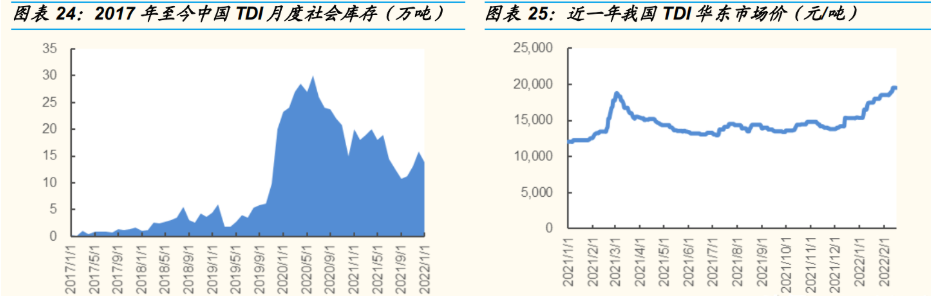

2021年底至今:需求向好但海内外供应均不稳定,推动产品价格价差均持续上行。

需求方面内需增长回暖,外需由于海外供应紧张带动我国净出口向好,国内供应方面甘肃银光 12 万吨装置和烟台巨力 8 万吨装置停车检修,葫芦岛连石 5 万吨装置停产且暂无开车计划,万华福建 10 万吨 TDI 装置运行不稳定、产出有限。需求稳步向上的同时正常开工的产能却相对不足,截止 2 月 15 日 TDI华东市场价从今年年初的15350元/吨涨到了当前的19500 元/吨,涨幅为 27%。并且社会库存量也在持续降低,为过去 2 年以来的相对低位。

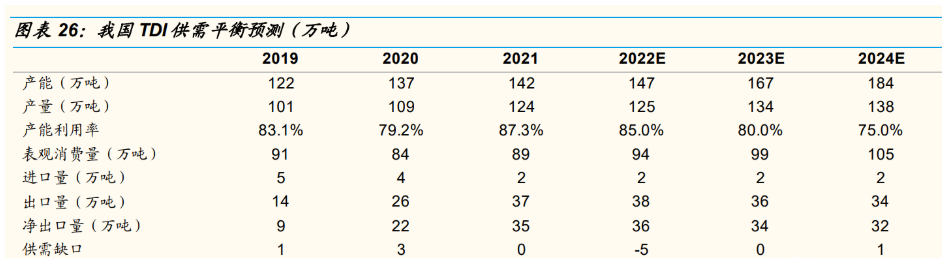

需求稳步增长,供应中短期仍然偏紧,2022年预计出现供需缺口,价格或将超预期上涨。

TDI 下游需求在地产回暖和消费升级的双重带动下预计将实现稳步增长,假设未来 3 年可继续维持6%的增速,2022-2024年国内需求量可分别提升至94、99、105万吨。

进出口方面疫情背景下海外存在装置开工受限和停产情况,供应紧张的状态中短期仍然难以改善,2022年我国净出口量有望继续维持高位。

供应方面,当前我国 TDI 的开工率已经处于较高水平,考虑到部分企业装置检修计划和新产能存在一定的爬产周期,假设未来 3 年整体产能利用率分别为85%、80%、75%,未来3年能释放的产量分别为125、134、138万吨。

从整体供需角度来看,预计2022-2024年的行业供需缺口分别为-5、0、1万吨,可以看出2022年整体供应存在明显不足,今年供需紧张状态预计还将延续,有望推动产品价格继续向上。

四、报告总结&相关标的

报告总结:

当前海外企业的供应在疫情背景下存在较高的不确定性,带动了我国 TDI 外需的迅速增长,同时内需也在持续复苏;而国内多家企业装置正在停产检修中,部分装置同样还存在运行不稳定的现象,整体可释放出的产量十分有限,行业供需错配下产品价格持续上涨,从供需平衡角度来看,未来 TDI 需求预计稳步增长,供给方面海外无新增产能反而有企业宣布停产,国内新增产能预计大多在2023年投产释放,考虑到产能爬坡和装置恢复均需要时间,因此未来 3 年整体供需仍将维持紧平衡的状态,并且今年预计会出现约 5 万吨的供需缺口。

我们认为中短期供需紧张的状态难以改善,TDI 产品价格的上涨具备较强的供需基本面支撑,且未来仍有一定的上涨空间。

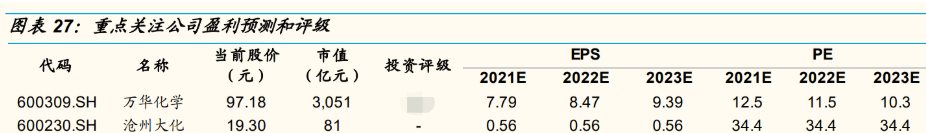

相关标的:具有 65 万吨 TDI 权益产能的万华化学和具有 15 万吨 TDI产能的沧州大化。

4.1 万华化学

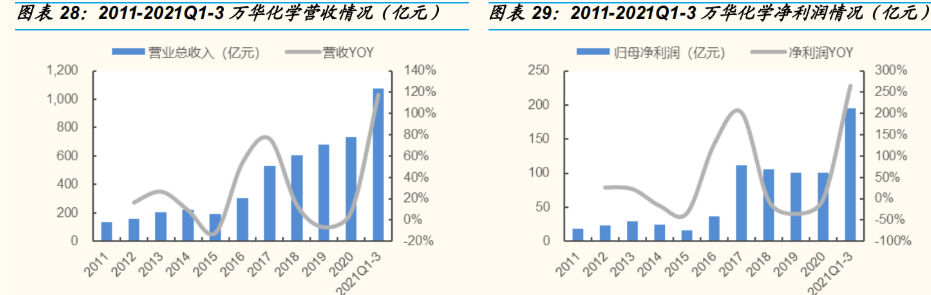

公司为全球聚氨酯行业巨头,业绩稳步增长的同时向新材料领域迈进。

公司自上市以来形成了聚氨酯、石化及精细化工品类三大板块,后又进一步延伸了新兴技术事业部、功能化学品事业部、高性能聚合物事业部、材料解决方案事业部,产品逐步由传统的聚氨酯类产品、石化及基础的延伸材料向催化助剂、香料、工程塑料、可降解塑料、全生物降解材料、正极电池材料等领域进行延伸。

公司当前拥有 65 万吨 TDI产能,产能规模为全球第三,目前还有 15 万吨产能在建,预计会在2022年底投产,达产后公司 TDI 的权益总产能将达到 80 万吨,行业龙头地位将愈发稳固。

一直以来公司整体业绩都维持着高速增长的状态,今年在全球经济复苏背景下,市场需求提振推动化工产品价格提升,公司技改和新装置投产共同实现产品放量,主营产品量价齐升推动公司业绩快速增长。

在今年 TDI 供需紧张的状态下,公司作为国内最大的TDI企业有望持续受益。

4.2 沧州大化

公司是一家以化肥和 TDI 为主导产品的大型综合性化工企业,未来 TDI 产能增量显著。

沧州大化是我国首家实现 TDI 规模生产的公司,并且在引进瑞典国际化工技术的基础上进行了一系列技改,公司目前拥有 15 万吨的 TDI 产能,并且还有 22.5 万吨产能在建,预计将在 2023年投产,项目达产后公司将成为国内第二大 TDI 生厂商,产能规模仅次于万华。

在当前国内多家 TDI 企业存在停产检修和生产不稳定等问题的情况下,目前公司 15 万吨产能装置处于正常生产的状态,随着 TDI 产品价格的走高,公司业绩有望得到显著增厚。

五、风险提示

下游需求不及预期。

TDI产品的主要下游需求为海绵类产品,具体消费场景包括软体家具、汽车坐垫等,若地产方面竣工面积数据、汽车产销情况等不及预期会减弱对这类配套产品的消费,从而降低对原料TDI的需求。

新增产能投放超预期。

今年全球仅有上海巴斯夫的 6 万吨产能有投产计划,万华福建的 15 万吨装置预计年底投产,若未来产能投放超预期,供应量大幅增长会导致行业供需格局恶化。

海外供应恢复超预期。

疫情背景下海外企业产品供应不稳定性较高,并且部分企业有减产退出的计划,若海外企业的 TDI 供应恢复超预期可能导致国内产品出口受阻。

原料价格波动。

TDI 产品的生产原料硝酸、甲苯和液氯均为大宗商品,若原料价格大幅上涨,TDI的生产利润会有所承压。

详细操作策略可以添加本人薇,搜索本作者名字的拼音即可

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号