-

光伏茅的“四大隐忧”!

A股传奇

/ 2021-10-29 12:34 发布

/ 2021-10-29 12:34 发布经过20多年的风雨洗礼,中国光伏产业最终问鼎全球。回望过去的二十年,大浪淘沙,成王败寇,光伏行业有说不尽的故事。

成立于2000年的隆基股份,押注单晶硅技术路线,在残酷的市场竞争中杀出一条血路,成长为全球营收,净利润,市值第一的光伏企业。

在“碳中和、碳达峰”战略目标助力下,2021年的光伏迎来自己的星辰大海。光伏无疑是2021年资本市场中最为耀眼的明星之一。

尽管前景无限光明,但在这场能源革命的历史征程中,当下的坎坷和波折仍旧是绕不过的坎。

作为“光伏茅”的隆基也未能幸免,上游原料大幅上涨,新的竞争对手强势入局,技术路线面临新的选择,产能过剩隐忧,多种不利因素导致隆基股份盈利能力和成长性承压。

可以说,2021年,光伏产业尤其是中下游企业都在纠结中走向光明,在拉锯和夹缝中求成长。“光伏茅”不免陷入新的内卷中。

No.1

涨价之重

上游涨价抑制下游装机需求,多晶硅料涨价正不断反噬下游。

10月20日,PVInfoLink数据显示,多晶硅致密料现货价格最高已登上270元/kg,这一数字是年初(不足8元/kg)的3倍有余,且保持在十年来的历史高位。

在“拥硅为王”的时代,多晶硅料涨价直接利好通威、大全、新特能源等硅料生产企业,相关企业迎来历史业绩最好时期。

然而,上游大幅涨价却严重伤害了整个行业的景气度,同时,造成整个产业链的利润分配向上游集中,中下游企业受到不同程度的损失,甚至一些企业出现亏损。

国家能源局统计数据显示,今年1-9月,我国光伏新增装机为25.56GW。而业内此前普遍预测国内全年的装机量在55-65GW之间。这意味着剩下的最后一个季度光伏装机压力很大。

硅料、硅片到玻璃、胶膜等多个产业链环节的上涨,光伏发电成本被持续拉高,最终抑制了终端的装机需求。

隆基股份的硅片业务因为受到多晶硅料短缺问题的影响,今年以来开工率不高,一季度为80%,二季度直接下降至70%。

作为最大的硅片和组件企业,隆基的盈利能力遇到较大压力,且价格传导有时间差,上半年硅片生产使用前期相对便宜的硅料,硅片环节盈利尚可。

下半年,硅料价格时间差的红利基本会消失,硅片毛利率会进一步下滑。

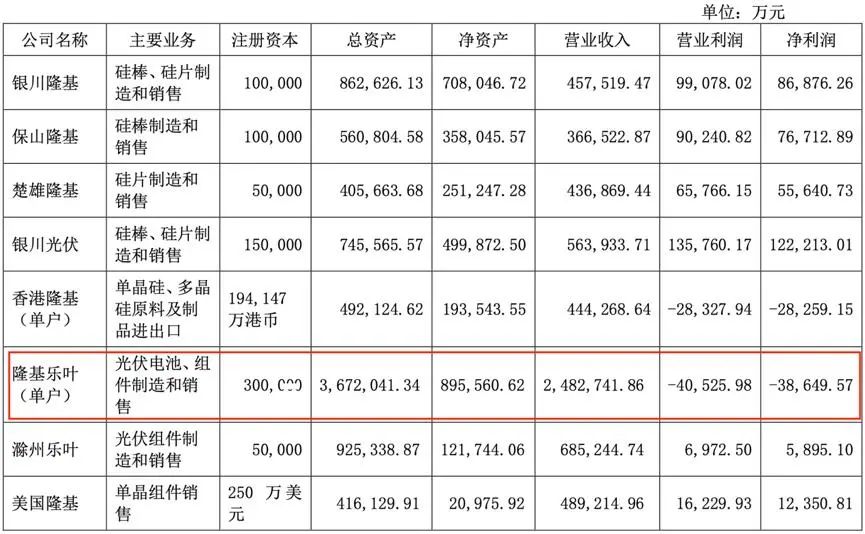

而组件环节就更加惨烈,隆基旗下的乐叶公司出现亏损情况,上半年营收248亿元,占公司收入的七成之多,但却亏损近4个亿。

隆基股份主要控股参股公司业绩情况

数据来源:隆基股份2021H1报告

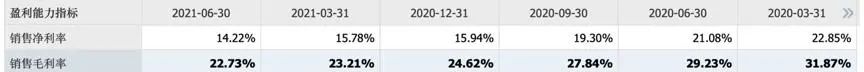

硅料价格持续上涨,隆基毛利率持续下滑。分季度来看,隆基股份毛利率自去年一季度的32%持续下降至今年上半年的23%。

隆基股份毛利率情况

数据来源:同花顺

考虑到硅料价格持续上涨的趋势,以及价格传导的时间差,下半年隆基盈利能力将进一步承压。

随着上游持续涨价,2021年组件重新突破2.0元/W的时代,并且还有继续增长的态势,这直接拉高了光伏发电成本,甚至已经低于一些光伏运营投资企业的最低标准,造成部分项目停工。

有业内人士指出,组件价格1.80元/W是企业承受的上限,超过此价格,则部分企业及项目将出现亏损。

在隆基股份中期业绩交流会中,公司表示:“目前1.8元以上的组件价格,有客户能接受,但并不是所有客户都能接受,产业链还处于比较胶着的状态,市场还需要继续平衡。”

在如今硅料企业占据市场话语权的背景下,光伏中下游企业进行着胶着的博弈,考虑到组件价格上涨幅度远远赶不上硅料,隆基下半年的日子恐怕并不好过。

No.2

新搅局者

新能源产业的蓬勃发展,吸引了众多资本争相进入,光伏就是最广阔的一大赛道。

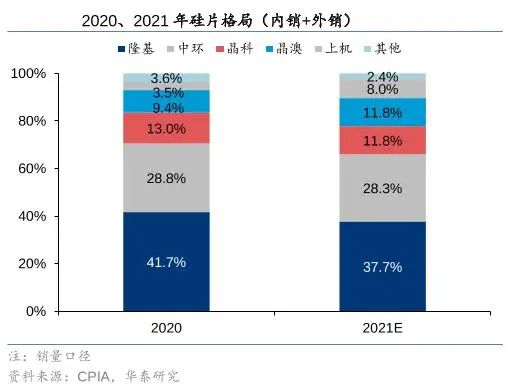

目前硅片市场处于隆基和中环的两强并立时期,但随着上机数控、京运通、高景太阳能、通威股份等硅片新势力的加入,光伏中游环节将进入战国争霸的混战时期。

当前,新旧势力正在疯狂扩产。

今年2月,中环股份抛出了史上最大投资计划,硅片产能直逼隆基股份。公司拟在宁夏银川投资120亿元建设50GW(G12)单晶硅片。项目达产后,中环股份的单晶硅片产能将从85GW提升至135GW以上,其中210产能将超过100GW。

3月1日,晶澳科技宣布,拟于包头装备制造产业园区内建设年产20GW拉晶、20GW切片项目,项目投资总额50.24亿元。

从设备制造商切入硅片领域也是光伏江湖新的故事。

早在2019年5月,主营光伏金刚线切片机的上机数控便开始将业务延伸至单晶硅片领域,投资30亿元建设单晶硅拉晶生产项目。随后,上机数控通过发行可转债、推出定增方案,迅速发布扩产计划。

“抢滩”单晶硅片的上机数控,接连揽下天合光能、东方日升、阿特斯、通威股份的超300亿元的长单销售合同。

2020年,多晶硅铸锭炉等设备制造商京运通,也通过定增融资,并与四川省乐山市政府签署投资协议,在硅片领域布局,已建成及正在规划中的硅片产能合计接近40GW。

2020年12月,广东高景太阳能与珠海国资委共同签署了总投资约170亿元的光伏项目,涉及50GW光伏大硅片。今年1月29日,广东高景50GW硅片项目一期已正式开工,今年6月产能可达15GW。

另一家节能设备制造商双良节能拟在包头市稀土高新区分两期建设共40GW单晶硅项目。一期项目总投资70亿元,建成年产20GW拉晶、20GW切片项目,预计达产后年营业收入为108亿元。

中环产能直逼隆基,而新势力更是实力不俗,他们的强势入局,将对隆基的市场份额造成进一步的蚕食。

数据来源:企业公告、索比光伏网、万联证券

隆基此前的目标是在硅片环节实现全球45%至50%的市占率,组件市占率30%左右。而如果上述企业的产能规划均得以实现,那么隆基的目标恐怕不会那么容易实现。

No.3

标准之争

经历多晶硅和单晶硅的路线之争后,在光伏单晶硅时代,又出现了硅片尺寸标准之争。尤其是中环210mm硅片与隆基182mm硅片之间的硅片尺寸之争尤为激烈。

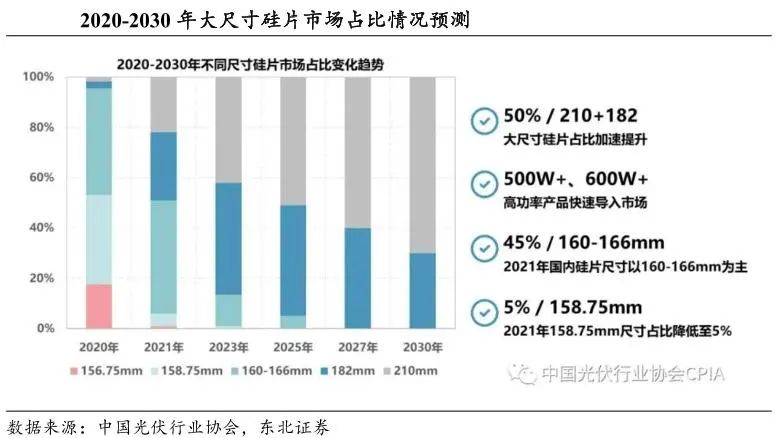

表面上看,210和182之间是尺寸之争,但实质是转化效率乃至智能化之争,尺寸更大单块组件可实现更高功率,并有效降低成本,进而带动度电成本的下降。因此大硅片是行业趋势。

目前来看,182规格更像是一个封闭的体系,隆基、晶科、晶澳以垂直一体化模式来进行推动,而210则是一个开放的体系,通过各环节的专业化,提升效率、降低成本。

从各生产环节来看,210相对182的单炉拉棒产量提升15%,单台切片机产量提升5%,电池片设备投资下降20%,电池生产效率提升25%,电池生产成本降低0.02元/W,高密度封装提升组件效率0.5%。

此外,对于电站运营也能够降本增效,系统成本可降低约0.1元/w,LCOE (平准化度电成本)降低2-3%,210组件的系统支架使用量减少15%,基础桩使用量减少17%,线缆使用量减少11%,且在运输安装上更有优势,整体降本显著。

因此行业预测,到2025年,以210为主的硅片将成为主流,2030年彻底碾压182。

值得注意的是,中环、上机数控、京运通、高景等都是以210规格的大硅片“先进产能”为主,而且下游的天合光能、爱旭、东方日升均向210大硅片砸下了“真金白银”的采购大单。

隆基目前仍在坚守M10即182mm硅片,隆基股份2020年出货量约59GW(105亿片),同比增长62.1%,其中,166mm硅片占比提升至40%以上;

而中环股份2020年光伏硅片出货63.33亿片,同比增长24.9%,其中210mm硅片产能占比达到40%。

作为G12硅片(210mm)的鼻祖,借助G12市场渗透率由年初6%提升至15%,中环股份在G12硅片的市场占有率超过90%,业绩持续大增。

成长性来看,目前的中环要优于隆基,隆基股份净利润增速远远低于营收;而中环的利润增速要远高于营收,双方盈利能力正出现“此降彼涨”的迹象。

部分光伏企业中报业绩

数据来源: Wind

中环股份第三季度净利润为12.82亿元,同比增长316%;前三季度净利润为27.6亿元,同比增长226.29%,今年以来维持持续大幅增长的态势。

中环股份近五年净利润增长情况

数据来源:同花顺

对比之下,隆基虽然在规模上继续领先,但是成长性就要差一些了。

No.4

资产减值风险

光伏是不折不扣的重资产行业,厂房、机器设备、硅片、组件、光伏电站都是光伏生产企业的重要资产,然而由于光伏又是周期性行业,技术迭代日益加快,落后产能一旦被淘汰,将会造成巨大的资产减值风险。

当前,光伏江湖正在上演着合纵连横的大戏,隆基、晶科和晶澳组成182阵营,其中一个重要原因便是为了避免存量资产的大幅减值;

而像天合光能、东方日升、爱旭、通威等等历史包袱较小的企业,自然可以甩开膀子,上马210产能。

隆基是业内最大的硅片和组件企业,目前166mm规格及以下产能包袱最重,在大尺寸(182和210为大尺寸)逐渐占上风的时代,这些产能将面临逐步淘汰的隐患。

根据PVInfoLink的预测,到2023年,210尺寸组件产品将取代182尺寸占据最大的市场份额,并且到2025年,其市场份额将是182尺寸的数倍。

倘若这一趋势成真,留给隆基股份的时间不多了。

一方面,高达上百亿的182产能的投资需要尽快收回,另一方面,其账面上堆积的巨大库存也需要“消纳”。

随着隆基不断扩产,规模不断膨胀,其存货愈发增长。

今年上半年,隆基存货金额达175亿元,比去年同期增加61亿元,同比增长53%;其中组件存货93亿,电池片存货26亿,辅材存货22亿,多晶硅料储备10多个亿。

但令人疑惑的是,其存货跌价准备的计提只有4038万,占比仅0.23%,无论是对原材料还是库存商品,这个计提比例都太低。

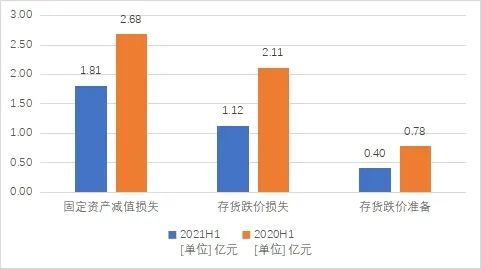

此外,公司固定资产和存货大幅增长,但是资产减值却缩水了近一半。

截至6月底,公司固定资减值损失1.81亿元,而去年同期为2.68亿元,存货跌价损失1.12亿元,去年同期为2.11亿元。

可以看出,公司有通过资产减值这一项调节利润的端倪。

隆基股份存货和固定资产计提及

减值损失情况

数据来源:公司财报

眼光放长远一些,如果210尺寸占据了上风,隆基庞大的固定资产及存货,恐将面临资产减值的损失,将会对公司业绩造成巨大伤害。

No.5

写在最后

成立于2000年的隆基比无锡尚德还早一年,依靠着单晶硅技术路线,独辟蹊径,最终引领市场,成长为全球光伏领域的领导者。

纵观隆基的成长史,强大的成本管控能力和技术研发实力,是其笑傲光伏江湖的秘诀。而如今,光伏硅片及组件领域,呈现出战国混战的局面。

正所谓“打江山易,守江山难”,随着中环、上机数控、京运通等企业强势入局,210大尺寸硅片的规模化生产,其非硅成本也在下降。

短期来看,上游硅料价格持续在历史高位,中下游企业嗷嗷待哺,考虑到硅料投产周期,这种上下游倒挂的局面还需要1-2年的时间来扭转。

在体量和规模上,隆基仍然是行业领头羊,但不可否认,从成长性来看,当下隆基的领导地位已经不如以往那般强势了。

来源:君临财富

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号