-

科技类核心资产的二维筛选思

王德伦策略与投资

/ 2021-10-27 20:50 发布

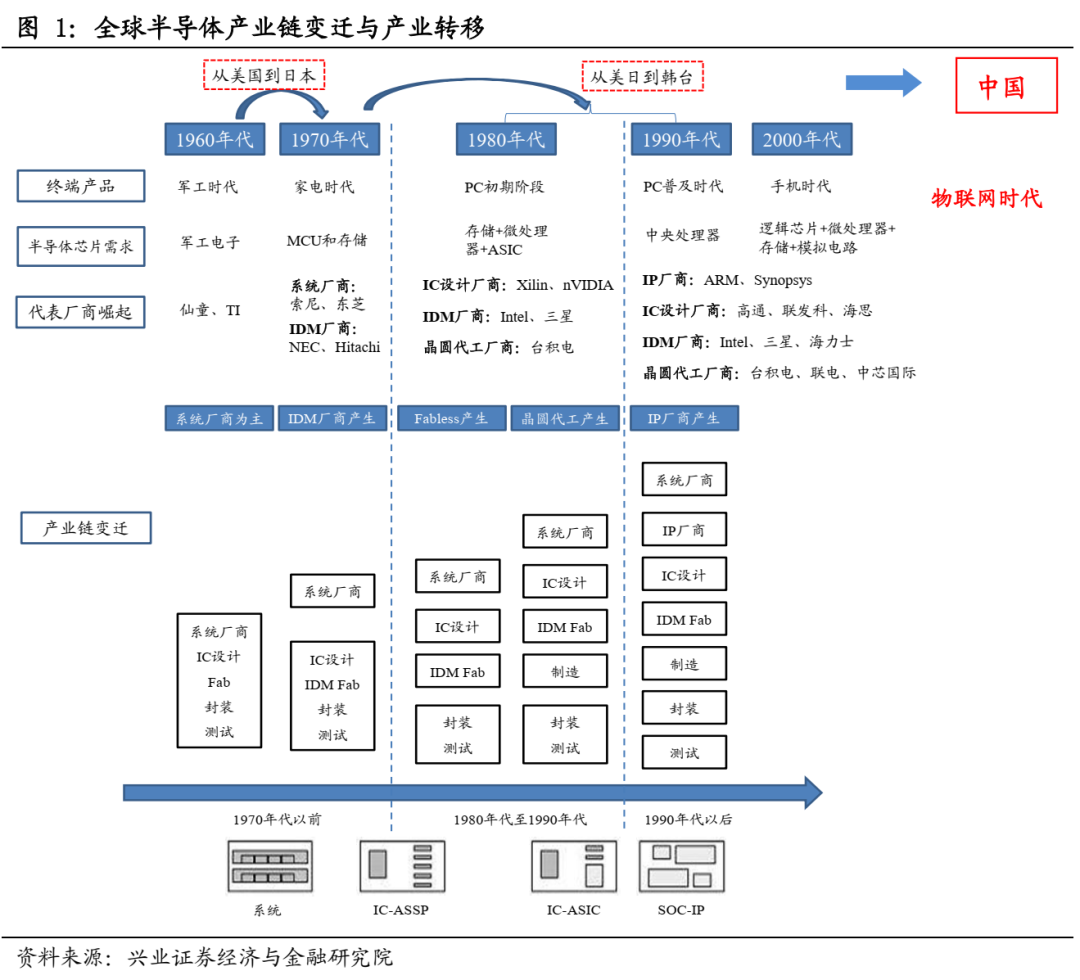

/ 2021-10-27 20:50 发布其一,拥有规模效应、获得政策支持,具备全球比较下的成本优势。 中国产业、人才、制度、市场红利的大环境,为国内企业创造出了一定成本优势,而在其中拥有规模效应、获得政策支持的企业,可能成为TMT核心资产。上个世纪 40 年代发源于美国的半导体产业发生过两次大规模转移,第一次是70-80年代家电终端大发展,产业转移向日本,诞生了索尼、东芝、日立等顶级公司,以及相应的半导体材料与设备巨头,如信越、胜高、东京电子等。第二次是90年代PC终端时代来临,韩国成功抢位,重点扶持龙头企业三星、海力士等;中国台湾地区成功切入代工领域,诞生了台积电、联电等行业巨头,并且带动了上下游的材料、设计及封测的发展。半导体产业转移离不开终端市场的变革以及新技术的诞生,随着中国成为世界最大的消费电子消费市场,汽车电子、物联网、人工智能、5G通讯等高新技术高速增长,国内企业在产业、人才、制度、市场红利加持下,相较美日韩台企业具备成本优势且直面终端新兴需求,有望实现产业链承接和进口替代。以面板制造案例来看: 规模效应是筛选面板制造行业核心资产的主要条件之一。面板行业是资本密集型产业,单条生产线投资额巨大(例如光刻机1.5亿/台,一条生产线需要十台以上设备),工业生产阶段规模效应明显(一是摊薄设备成本,二是良率提升)。在全球半导体产业链中投资最大、产线最齐全之一的京东方,2018年手机面板出货量市占率20%,仅次于三星电子。面板价格下行周期中,京东方能够以量压低成本,挤出韩台中小厂商,扩大市场份额。与之类似的还有手机电源等领域,欣旺达、德赛电池在大陆扩大产能,利用劳动力优势和规模效应降低电池成本,逐步替代中国台湾地区和日本厂商;同时基于成本优势,这些企业也能够在盈利中拓展相关领域技术,例如无线充电、快充等等,最终滚起,深化成本优势以外的护城河。 政策支持能够帮助企业产生规模效应、成本优势,是选择核心资产的重要条件。参考韩国经验,政府产业政策是后发国家实现弯道超车的重要手段。70年代韩国政府推行《重化学工业化宣言》,三星电子获得金融、税收诸项优惠政策,1974年收购韩国半导体,逆势加大研发和投资,成为世界半导体领军者。与之比较,日本的半导体公司在金融危机和行业短期陷入低增长、高竞争时,出现衰退,研发支出和资本开支持续削减,逐步为韩国公司所替代。京东方在2009-2011、2013-2016年逆势加码投资,离不开国内政府补贴、税收、信贷等方面支持。依托面板行业政策支持,上下游的模组制造等公司,如欧菲光、合力泰,也成为全球最大的触摸屏制造公司之一,并且拥有一定创新技术。跟踪产业政策支持的方向,抓住政策最为支持的企业,有助于投资者挖掘核心资产。 其二,拥有技术优势,不仅成为上下游的一环,并且为产业链创造附加值而不可或缺。 中国大创新时代的红利背景为国内企业大发展提供机遇,而机遇过后,真正具备技术优势,能够为产业链增色添彩的企业,核心资产成色更足。回顾美日韩半导体企业兴衰史,诸多辉煌的企业或在“潮水褪去”后被新兴国家的企业所替代,或在技术革新下被时代和产业链所抛弃,美日韩最终坚强存活下来、成为各环节中霸主的核心资产,都在产业链中具备不可或缺的技术优势,推动产业前沿发展。我们回顾国内苹果产业链的发展历程,许多核心资产在成长初期都患上过“苹果依赖症”,但这些企业最终通过技术创新,形成企业护城河,不但突破成长边界,而且成为产业链最前沿的推动者。举例来看: 蓝思科技摆脱“苹果依赖症”质疑,通过技术创新扩展安卓客户。蓝思科技是玻璃盖板生产商,上市初期深度绑定苹果公司(营收占比或超过50%),2017年至2019年苹果手机销量不佳,公司股价一度下跌近75%。但是通过2D/2.5D/3D玻璃、炫彩玻璃等技术创新,蓝思科技开拓了与华为、三星等国内外安卓手机厂商合作,炫彩玻璃等技术引领安卓机外观时尚风潮,推动手机外观更新换代,2020年公司市值再度接近800亿。 立讯精密通过收购实现公司技术和业务扩张,成为苹果手机众多部件的重要供应商。上市的第一个五年,立讯收购博硕科技(华硕旗下子公司)实现了连接器重要原材料线缆的自产,收购昆山联滔进入苹果供应链。2015年后,公司收购中国台湾光宝CCM,进入摄像头模组领域,2016年收购中国台湾美律实业,成为苹果声学部件三大供应商之一(占比约20%)。立讯精密通过不断收购,提升自身作为电子精密件制造平台的实力,成为苹果产业链乃至消费电子板块中最为成功的核心资产之一。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号