-

白酒好赛道,低端酒能否逆袭?

薛洪言

/ 2021-10-21 06:55 发布

/ 2021-10-21 06:55 发布白酒赛道一直备受关注。白酒赛道的好,有一些共性因素:如供给侧许可经营,技术更迭慢、轻资产运营,需求侧具有成瘾性和社交属性,需求稳定,百年品牌屡见不鲜;如产品不易变质,可以远距离运输,不必担心库存贬值,企业没有倾销压力,市场竞争有序;如水质、土质、酿造工艺、人文典故等让白酒品牌充分个性化,一方水土养一方人,内卷不激烈,非龙头和低管理也有生存空间。

但与此同时,不同的白酒品牌也存在一些实质性差异,如中高端白酒具有很强的礼品属性,中低端白酒则具有较强的快消品特征,所谓“高端酒卖基因,低端酒卖价格”,同为白酒,逻辑不同。

在本文中,我们着重谈谈中低端白酒的赛道逻辑。

低端白酒市场的基本面

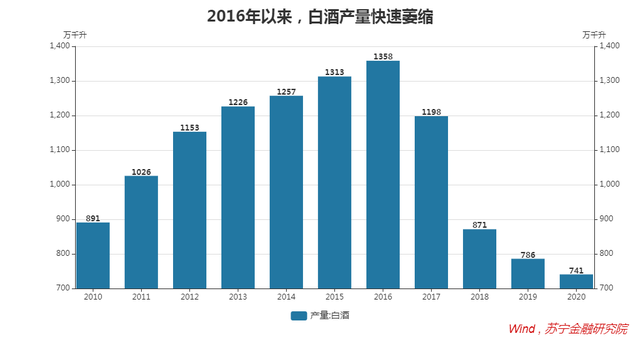

就市场整体而言,白酒产业并不值得期待。随着人口拐点的来临和民众健康意识提升,适度饮酒、健康饮酒渐成主流,啤酒、葡萄酒、保健酒和果酒等低度酒市场需求增加,白酒消费需求下降,传导至生产端,便是白酒产量快速萎缩。

2020年,国内白酒产量741万千升,较2016年缩水45.4%。与此同时,白酒提价效应也并不明显,以2012年2月为基点100,2021年9月的全国白酒批发价格指数仅为107.92,年均增速仅为0.8%。

白酒产业整体萎缩的背后,是白酒品牌加速分化:顺应消费升级趋势,中高端白酒前景向好,逆流而上;中低端白酒总量萎缩,存量市场陷入厮杀混战之中,龙头企业凭借渠道和品牌收割市场,中小酒企举步维艰。

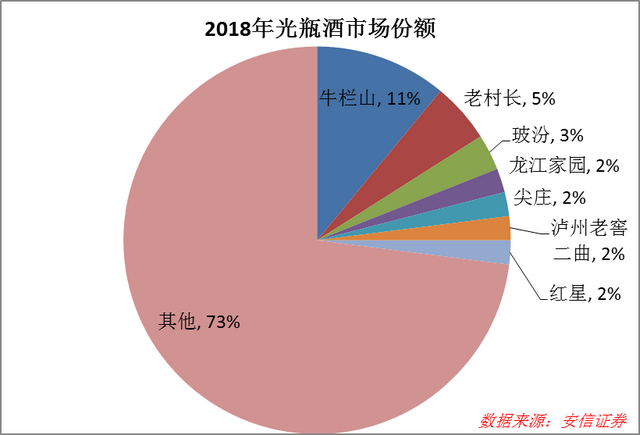

以价格区分,中低端白酒多指低于50元/500ml的白酒,其中低端白酒价位多在20元/500ml以内,以光瓶酒(没有包装盒,以节约成本)为主。在这个价格带,潜在消费人群主要是中低收入群体和城镇外来务工人员,消费受成瘾性驱动,以自饮为主(以牛栏山二锅头为例,消费者自饮占比约为70%),看重酒精的感官刺激,品牌加成力有限,行业进入门槛低,市场集中度也低。数据显示,低端白酒CR3集中度仅为12%,而高端、次高端白酒的CR3集中度分别为95%和49%,不可同日而语。

从市场格局来看,低端酒市场主要有京酒(牛栏山、红星等)、东北酒(老村长、龙江家园等)、地产酒(即地方品牌)、名酒低端品(如五粮液尖庄、泸州老窖二曲、汾酒玻汾)等几大阵营。在战略层面,京酒和东北酒主打光瓶酒系列,全国布局,品牌具有全国影响力,竞争优势明显;相比之下,地产酒影响力局限本地,且有实力的地产酒并不专注做低端;而名酒低端品仅是全产品线中的一个序列,且发力低端酒会拉低品牌价值,受重视程度有限,综合竞争力不足。

从市场占有率看,牛栏山和老村长是行业龙头,2018年在光瓶酒市场中的占有率分别达到11%和5%。头部品牌依靠营销投入打响品牌,借助电商渠道、完备的经销商体系实现跨区域布局,持续挤压地产酒的市场份额,强者恒强,推动市场集中度逐步提升。

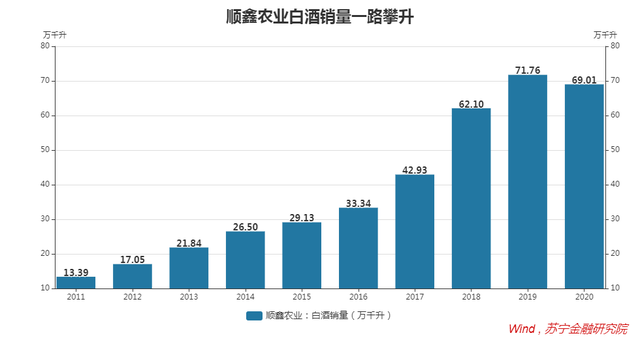

以顺鑫农业为例,虽然2016年以来白酒行业产量缩水45%,但顺鑫农业白酒销量却逆势而上,实现翻倍增长。2020年,公司白酒销量69万千升,位居上市酒企前列,在整个白酒行业占比已接近10%。

行业竞争逻辑:谁能脱颖而出?

低端白酒市场集中度低,市占率提升推动的业绩增长是重要的投资逻辑。因此,找到真正的潜力股,是成功投资的前提。

1、渠道力是核心

低端白酒呈现出较强的消费品特征,在消费者眼中可替代性强,产品能否打开市场,渠道网络至关重要,“密集分销、深度下沉”已成为行业共识,成功的低端白酒品牌在农村村头店和城郊社区店等末端渠道中都具有较高的渗透率。

以牛栏山为例,在北京市场与平台商深度绑定,终端覆盖率已接近100%;京外地区则主要采用大商制开拓市场。大商制下,市场开发与推广工作均由经销商承担,公司仅提供协助、监督等配合性工作。与竞品经常促销不同,牛栏山顺价销售,且产品周转率快,各级经销商的利润空间(一批及终端毛利率均在30%左右)明显优于竞品,渠道商积极性高,渠道网络优势显著。

当前,牛栏山已完成全国化布局,现阶段围绕“深分销、调结构、树样板”的总体思路,正大力推广“1+4+N”(北京为核心,以南京、长春、东莞、苏州等样板市场为多核,向更多地区多点布局)布局模式。布局线下渠道的同时,牛栏山也在发力电商渠道,在主流电商平台成立官方旗舰店,并推出针对线上定制产品。

截止2021年6月末,公司共有经销商471家,其中北京地区77家,京外394家。从白酒营收占比看,上半年京外市场贡献超过80%。

2、产品力是加分项

低端白酒十几元一瓶,即便10%的利润率一瓶也只赚1块多钱,只有走量才能让各级经销商赚到钱,也只有走量才能建立起“密集分销、深度下沉”的经销商体系,与高端白酒完全是不同的销售逻辑。

从业内实践来看,东北酒主要走的是低价促销模式,靠终端让利提高销量;相比之下,牛栏山同类产品定价略高,但更注重产品口感,饮用体验更胜一筹。早期来看,这两种模式都很成功;但随着收入水平的普通提高,相比几块钱的差价,消费者更加注重白酒口感,关心“值不值”胜过关心“贵不贵”,牛栏山的模式开始占优,发展后劲更足。

3、中高端突围带来想象空间

低端白酒知名度虽不及“茅五泸”等一线白酒,但里面不乏一些响当当的品牌。以牛栏山为例,作为二锅头(白酒制作的一种生产工艺)品类的第一品牌,定位于“民酒中的名酒”,是北京地域文化的一张名片。白酒竞争,很大程度上是消费认知的竞争,深厚的文化底蕴,为牛栏山的中高端突围奠定基础。

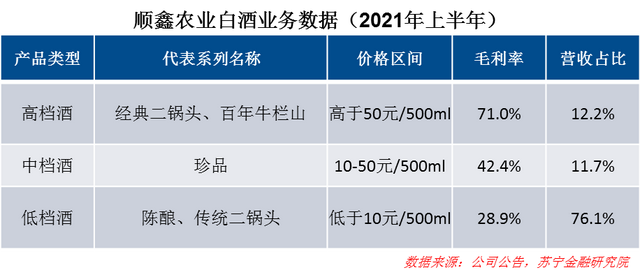

当前,围绕清香型“二锅头”和浓香型“百年”两大系列,牛栏山已形成了涵盖低、中、高端的700余种单品。其中,陈酿系列定位于低端,是公司销量最突出的单品;珍品系列定位于中端,“经典二锅头”和“百年牛栏山”系列定位于高档。

当前,为更好地跨越30元-200元多个价格带,牛栏山品牌以“珍牛”系列产品在30-50元价格带发力,以“Z20”系列产品在60-70元价格带竞争,以“G40”、“G70”等系列产品布局100元以上高线光瓶酒。近期推出的魁盛號樽玺,定价更是高达1598元/瓶,尝试打开二锅头品类的价格空间。

综上可知,在低端白酒市场,无论是渠道力、产品力还是品牌力,牛栏山都远超竞品,有望成为低端白酒市场集中度提升过程中最大的受益者。

代表性企业:顺鑫农业

看企业名字,很多人第一反应这是一家农林牧渔公司。的确,顺鑫农业并非一家纯粹的白酒公司,还是一家生猪养殖、屠宰和肉食加工企业(以屠宰为主),同时还有少量处于亏损状态的待剥离房地产业务。

由于屠宰业务营收占比高但毛利率很低,加上房地产业务常年亏损但净资产占比很高,导致公司整体业绩表现很一般,一点也不像一家白酒公司。2015-2020年,公司平均毛利率和净利率分别为35%和4.3%,平均ROE和ROIC分别为7.77%和4.92%,远低于一般白酒企业,相比其他行业上市公司,也远远谈不上优秀。

以2020年为例,公司屠宰业务毛利率仅为4.45%,27%的营收占比仅贡献了2.38%的毛利,大幅拉低整体毛利水平;公司实现净利润4.2亿元,其中房地产业务亏损5.3亿元,同时,房地产存货价值占公司净资产的94%,既拉低了分子又扩大了分母,大幅拖累ROE表现。

所以,如果不能改变这种多元业务结构现状,仅白酒业务向好并不能显著改善公司业绩。

屠宰和肉食加工是公司“酒肉”双主业之一,且在一定程度上承担着北京地区肉食保障功能,故这块业务仍会保留,不过公司公告称会择时推动肉食业务独立上市;房地产业务则处于剥离过程中,据公司公告信息,当前公司一边主动去化,2021年京外项目有望完全清退,一边积极寻找合作方,探讨整体或部分项目剥离方案,以尽快退出房地产业务。

可以预计,在公司退出地产业务后,其业绩表现会出现跃升式的大幅改善,以此为界,公司的“酒肉双主业、以酒为主”的业务定位更加名副其实,估值水平和逻辑将与一般白酒公司趋同。

截止2021年10月20日,18家白酒上市公司市销率中位数为12.48倍,以营收为权重的加权平均值为18倍。相比之下,顺鑫农业仅为1.6倍,倒数第一。随着公司逐步完成非核心业务的剥离,低端白酒龙头能否在资本市场开启一场华丽的逆袭,不妨拭目以待。

【注:市场有风险,投资需谨慎。在任何情况下,本文所载信息或所表述意见仅为观点交流,并不构成对任何人的投资建议。】

本文由“薛洪言微语”原创,作者为苏宁金融研究院副院长 薛洪言

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号