-

从商业模式筛选周期类核心资产

王德伦策略与投资

/ 2021-10-20 21:13 发布

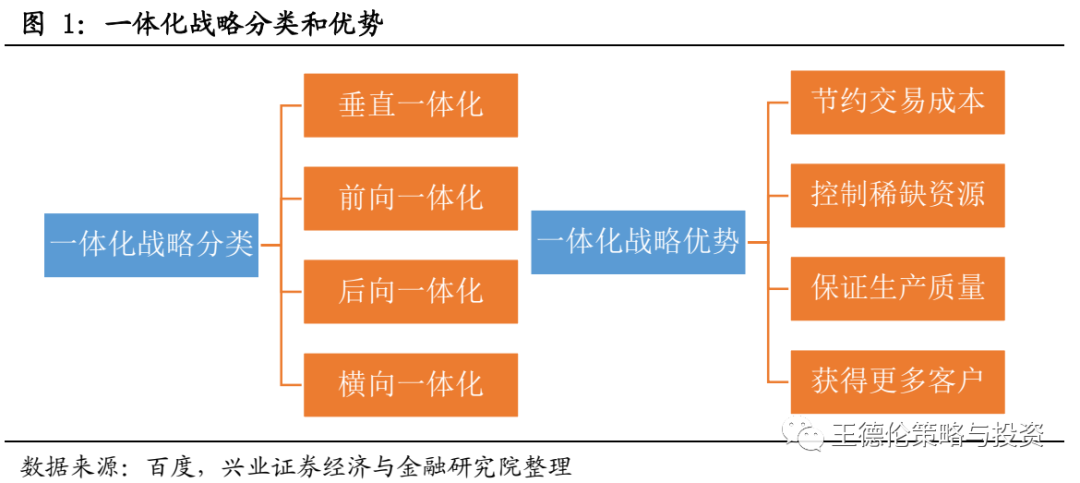

/ 2021-10-20 21:13 发布周期类龙头公司一体化过程形成优势商业模式。一体化战略是指企业利用其在产品、技术和市场上的优势地位,有目的地将与之有密切关系的经营活动纳入其经营体系中,组成一个经营联合体的活动。从类型上来看,如图1所示,包括主要包括垂直一体化(生产企业同供应商、销售商联合)、前向一体化(生产企业同销售商联合)、后向一体化(生产商同原料供应商联合)、横向一体化(同行业企业之间的联合)。

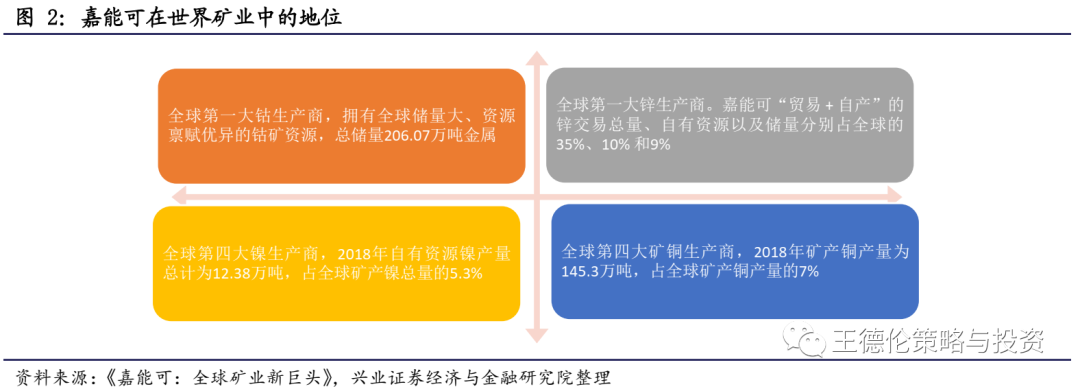

通过采取一体化战略,企业可以获取多个维度上的竞争优势:第一,节约交易成本带来的低成本优势。这体现在企业将一些具有负外部性的交易行为内部化,从而降低交易环节产生的效率损失。兴业证券煤炭组研究成果表明以中国神华现有的煤电纵向一体化模式为例,公司内部发电用煤的主要来源为自产煤炭。供内部发电的自产煤的价格波动风险得以被充分对冲,在电价市场化改革推进较缓的背景下,终端收入(电价)与成本(产煤成本)基本被锁定,因此总体而言,煤电纵向一体化模式的煤价变动敏感性要小于单纯的煤炭业务或发电业务;第二,控制稀缺资源,获取垄断优势;第三,保证生产质量,使得生产环节针对内部需求;第四,获取更大程度范围经济,能够与更多客户产生商业联系。 我们在有色金属行业可以发现上、中、下游一体化的龙头公司。基于兴业证券有色组的研究显示赣锋锂业通过并购重组实现上中下游全兼并,成为国内乃至全球锂系列产品品种最齐全,加工链最长,工艺技术最全面的专业生产商。公司早期曾受制于上游资源瓶颈,2018年公司进行资源布局,大刀阔斧收购了阿根廷SQM锂湖、澳洲三家锂矿、青海锂矿探矿权,目前拥有权益锂资源量近 2000 万吨LCE,昔日资源瓶颈已变身公司强大的优势。澳洲锂矿矿山有望通过技改提升 6%锂精矿的比例以降低成本;阿根廷盐湖成本极低。传统电池业务稳步推进,TWS电池产线已经投产。2015年后通过多次并购,业务触角延伸至上游的锂矿资源,以及下游的锂电池与整车。公司业务范围向下游延伸,打造垂直生态链业务,有助于增强各业务板块协同效应降低成本,同时减少锂价涨跌对公司盈利造成的波动。 从2010年至今不足十年间,如图2所示,嘉能可通过大规模,高频率的并购重组,由全球最大大宗商品交易商成长为仅次于必和必拓集团、力拓矿业集团的全球第三大矿业公司。

商业模式优秀的公司更容易成为一体化龙头。 (1)低成本扩张能力。紫金矿业逆周期并购策略,估值周期底部并购海内外矿山优质资产,再现成本为王。国际金价下跌导致海外上市黄金公司市值大幅缩水,低价出手开展项目并购工作,使紫金矿业形成了低成本扩张的竞争优势。当前利润的半壁江山来自逆势收购带来的低成本红利,如图3所示。如新疆阿舍勒铜矿、贵州水银洞金矿、珲春曙光金铜矿等矿山,紫金矿业或者以低价位进入,或者以国有企业常年亏损重组进入,或者以解决和突破重大技术性难题入手,通过解决“带病”矿山,实现了低代价的进入和高利润的回报。 公司主要在2012、2015年金价走低期间收购诺顿金田和波格拉金矿50%股权,在2014下半年至2015年铜价低迷之时先后收购了科卢韦齐铜矿、卡莫阿铜矿并整合了多宝山及其周边资源。2018年下半年铜锌价双双走低,公司再度出手,取得了大型铜企RTB Bor63%股权,并在2019年3月完全要约Nevsun100%股权(旗下拥有Bisha铅锌矿60%的股权、Timok上带铜矿100%股权和下带矿40%的股权)。

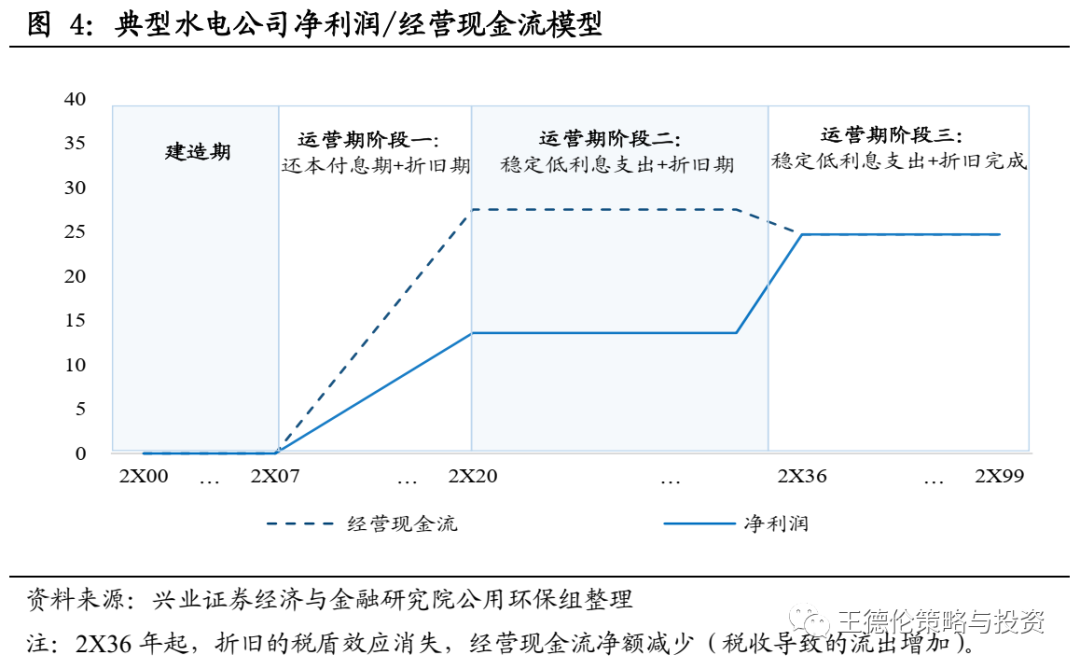

(2)资产质量优化能力。供给侧结构性改革纵深化,产能置换盘活资产。控产能、调结构取得成效,330多万吨电解铝产能通过产能置换转移至内蒙、云南等能源丰富地区,中铝整合云南冶金,山东魏桥控股鲁丰股份等联合重组不断推进。例如,中铝旗下公司包头铝业通过产能置换降成本。包铝的加法源于抚顺铝业以及甘肃华鹭的减法。包铝凭借所在地资源优势,通过资源整合,包铝已经形成了“煤-电-铝-铝合金”一体化布局。中铝旗下运营不佳的电解铝企业将会把产能搬迁集中到更适合发展的包铝,降低集团总成本的同时盘活子公司资产。 商业模式既定背景下一体化龙头抵抗周期波动能力更强。以水电行业四阶段增长模型为例。根据兴业证券公用环保组的研究,水电站生命周期可以划分为以下四个阶段: 第一阶段是建造期,水电站一般属于重资产,其平均建造周期在5-10年。在这一段时间内,在建工程大幅扩张,投资现金流持续流出,无营业收入,无利润。然后基于水电项目负债和折旧的期限匹配差异(负债成本导致现金流出前高后低,折旧期明显小于运营期),一般来说,水电项目负债端现金流出有明显的前期高后期低特征,这主要是前期还本付息压力大,后期在建设成本还本付息结束后仅需要负担运营成本的低付息。此外,水电站折旧期年限一般在25-30年,而运营期一般在百年以上。据上,我们可以分解出三个运营期阶段: 运营期阶段一:这一阶段假定营业收入不变,成本端主要是来自财务费用和折旧费用,折旧费用较为固定,但财务费用逐渐下降,这就意味着现金流和利润将会逐渐抬升; 运营期阶段二:在这一阶段建设成本中的还本付息已经结束,财务费用支出维持在相对较低水平,折旧费用较为固定,这就意味着现金流和利润将会保持相对固定; 运营期阶段三:在这一阶段,折旧期结束,而且财务费用仅仅是需要满足运营需求,其成本也存在一定下行空间,这一阶段水电利润再上一个台阶,“现金牛”阶段特征凸显。

从水电商业模式的四个阶段来看,如图4所示,其现金流和利润处于不断“上台阶”的过程,因此对于水电行业,我们应该重点关注其行业特征,基于其行业特征选择核心资产。 从政策维度来看,大型水电的商业模式更有能力经受时间的考验。从水电行业商业模式来看,在较长周期内,政策引导将是一个不得不考虑的变量。除了前文我们提到的十二五和十三五规划对比之外,从增值税政策来看,2017年9月国家能源局发布《关于减轻可再生能源领域涉企税费负担的通知》中,单个项目装机容量5万千瓦及以上的水电站销售水力发电电量,增值税税率按照13%征收;超过100万千瓦的水电站(含抽水蓄能电站)销售自产电力产品,自2018年1月1日至2020年12月31日,对其增值税实际税负超过12%的部分实行即征即退政策。这表明政策对大型水电的支持力度明显更强。 具备多库联调能力的大型水电公司有助于抵抗周期因素的不利影响,也是成为水电行业核心资产的必要因素。考虑到丰水期和枯水期导致水电表现出明显季节性,而且不同区域水电上网电价有较大差异,那么能够在全流域具有联合调度规模优势的大型水电公司将会具有更强的规模优势来应对周期波动的压力。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号