-

净利率超过20%,股价却腰斩,丸美到底差在哪?

飞鲸投研 / 2021-10-19 17:51 发布

美妆和护肤行业一个常识是:重营销,像欧莱雅、雅诗兰黛等国际大牌销售费用都占比营收30%多,居高不下。的确,知名度高也就意味着买单的人多。国内很多新锐品牌,像完美日记的崛起也的确是依靠前期营销烧钱而突然爆火的。

而今天要说的这家公司--丸美股份,虽然营销费用也不少,但风格上就有些偏低调沉稳了,最近好像也并没有特别出圈的产品,而且丸美的股价竟然从最高点92.15跌到现在的34块钱了。

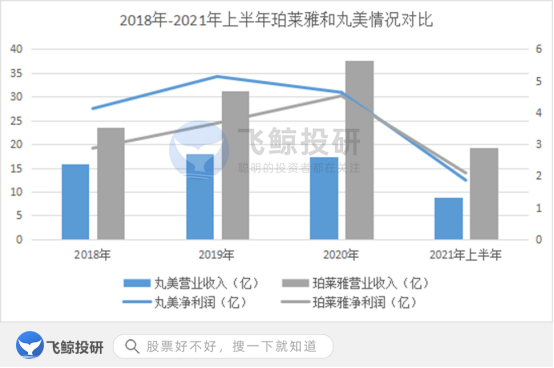

一.看一下他近期的财务指标,通过下图丸美和珀莱雅的情况对比,我们可以清晰地发现,虽然珀莱雅的营业收入每年都比丸美高出许多,但是丸美的净利率是高于珀莱雅的,基本都高于20%。

尤其是在2020年,珀莱雅营业收入37.52亿是丸美17.45亿的两倍还多2.62亿,但净利润比丸美还要低0.11亿,可见丸美的盈利能力要比珀莱雅要好,并且是好很多呀,但是财务指标好,就一定代表公司具有成长性吗?

而且我发现,丸美2020年净利润同比2019年下降9.74%,并且虽然今年上半年营收同比增长10.1%,但净利润同比下降30.5%,丸美开始增收不增利?

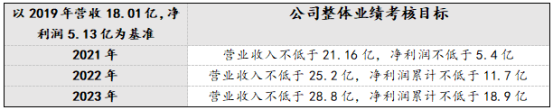

二.上期刚带大家感叹了水羊股份股权激励喊出三年净利增速不低于330%的壮举,于是想起来了丸美的股权激励计划,对于丸美管理层的操作我就很迷,脑袋里就是黑人问号脸?为什么这么说,大家看下图丸美股权激励业绩考核目标:

以2019年业绩为基准,2019年的净利润已经达到5.13亿,而管理层对自己2021年的计划净利润不低于5.4亿?2022年累计净利润不低于11.7亿,也就说22年净利润6.3亿,同比增速仅16%,给市场释放的增长预期不够,难怪隔壁的珀莱雅股价还在高位震荡,而丸美股价已经从高位的92.15下降到现在的39.15了。

三、是丸美一直低调深耕国内高端抗衰领域,还是他的管理层真的对当前市场不敏感?

1.从研发上来看,丸美这些年的确在一直投钱,研发费用一直处于增长状态,仅上半年公司新增申请专利31项,其中发明专利 18项、国际专利5项。丸美创新实力有,也一直舍得投钱,并且和别的企业相比,丸美在研发上的投入在同行里面算是比较高的,那就说明问题出在了别的地方。

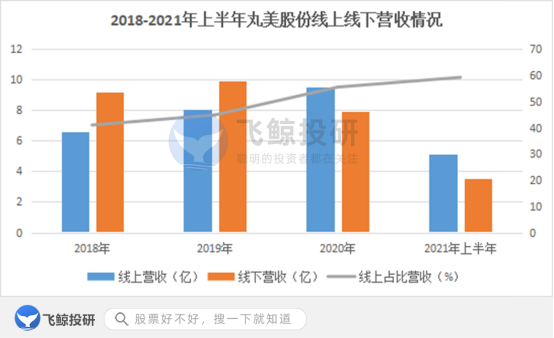

2.从经营模式上来看,丸美采用以经销为主、直营为辅的销售模式,而经销模式多以线下渠道(日化专营店、百货专柜、美容院等)为主,还有除线上直营以外的渠道。

其实明显电商的发展在很早以前就已经冲击线下了,这些年丸美终于意识到布局线上,但直到2019年丸美的线上收入才超过线下,像2020年吃到流量红利的珀莱雅线上收入占比已经高达70.1,直到今年上半年丸美线上营收占比才59.22,而且还是在疫情大肆影响线下日化专营店、线下收入萎缩的前提下。

丸美布局线上像是慢了半拍,这不仅是行业对丸美的考验,也是时代对眼光和能力的考验。

3.另外,丸美品牌矩阵不够,丸美股份主要有三个品牌:丸美、春纪、恋火,而丸美占比营收越来越高,今年高达95%以上,其余两个品牌竟然不足5%。

从时代发展来看,多品牌企业更具有未来发展性、像大型公司如可口可乐、宝洁等,不断丰富品牌矩阵、切入细分市场、不会因为某一个单品或品牌的没落而整体没落。

4.丸美聚焦眼部产品,但是各个品牌的眼部产品在市场上打得热火朝天,导致丸美眼部产品的毛利率从2018年73.03%下降到2020年的65.44%,而且需要考虑的是,丸美想要走高端路线,但像欧莱雅、雅诗兰黛的口碑和实力在国内市场上坚不可破,已经占领大片市场,未来竞争加剧,境况堪忧。今年丸美打通丝芙兰渠道,希望能够显现成效。

明显这些问题的存在已经是丸美不得不去面对的问题和阻力,被时代淘汰的时候总是后知后觉并且悄无声息的,人不能总靠老本,企业也是。

总结:飞鲸投研认为,丸美利润下降,这并不是处于短期承压状态,背后反映的是丸美当下存在的短板,不管是在产品、品牌还是在运营上都存在一定的问题。走转型之路想要势如破竹明显困难重重,当然,这并不是仅这一家企业面临这样的困局,时代和行业的飞速发展以及多变,都给企业提出了更多的要求,这也考验管理者的眼光和水平。

关注飞鲸投研,这里有您最关心的投资报告!

飞鲸投研从多维度分析,整理了一份《成长50》的名单,可以关注同名:飞鲸投研,。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号