-

中报落地之后,科创板关注哪些行业?【天风策略·科创掘金】

徐彪

/ 2021-09-06 13:39 发布

/ 2021-09-06 13:39 发布摘要

核心结论:

1. 21Q2科创板业绩增速表现较为亮眼,景气度维持在高位。截至9月1日,科创板Q2业绩已全部披露完毕。从披露业绩来看,科创板整体业绩增速持续性较好,尽管相较于21Q1有所下滑(Q1基数效应较为显著),但仍然维持在相对高位。 2.从市值结构来看,中盘股个股业绩景气度更佳。我们按照市值大小将个股分为7组并计算其业绩增速中位数并比较和21Q1、20Q4的增速情况。结合改善幅度和绝对增速来看,21Q1景气度较高的个股主要集中大中市值区间,而Q2增速景气度市值区间进一步下沉,中盘股景气度表现更佳,而大市值个股景气度有所回落。 3.从一级行业来看,有色金属、机械、军工、电子、化工依然保持比较高的景气度,电气设备、计算机、公用事业景气度回落幅度较大。其中,有色金属是唯一一个业绩增速仍在继续扩张的行业,军工、电子、机械、化工虽然在基数效应下较Q1有所回落,但景气度仍然处在相对高位。通信Q2较Q1改善显著,但整体增速仍然处在较低的位置。相比之下,电气设备、公用事业、计算机Q2景气度有所回落,其中公用事业Q2业绩增速由正转负。 4.从二级行业来看,金属非金属新材料、半导体、地面兵装、生物制品、电源设备、化学制药景气度较高,通信设备改善幅度最大,电子制造、通用机械、计算机应用、环保工程、塑料景气度有所走弱。在二级行业中,金属非金属新材料景气度保持在高位且较Q1进一步扩张,而半导体、电源设备、生物制品、化学制药Q2业绩增速虽然较Q1走平或小幅下滑,但业绩增速仍然保持在30%以上。通信设备Q2改善幅度最大,但业绩增速仅为个位数。在Q2业绩增速低于20%的二级行业中,电气自动化设备、电子制造、计算机应用、环保工程服务、塑料业绩业绩增速下滑幅度都在30个百分点以上。 5. 中报落地后,结合后续的景气度情况,建议关注科创板景气度较高、但股价表现相对于A股对应行业表现不佳的【半导体】和【军工电子原材料】以及后续景气度有望大幅改善的【新能源车】,同时可以关注景气度较高、在政策不确定性冲击下超跌的【疫苗生物制品】及【CXO】。 (1)从目前来看,科创板半导体及军工电子景气度较高,Q2增速在45%以上,但年初至今涨幅不足10%且相对于A股对应行业分别跑输12和6个百分点。结合科技产业周期、21年业绩增速预测情况来看,科创板的半导体及军工行业景气度有望维持在高位,与A股的对应行业股价表现差距有望收敛;除此之外,从万得一致盈利预测来看,科创板的新能源车板块21年业绩增速有望大幅改善,后续股价表现有较大的修复空间。 (2)从中报及21年业绩增速预测来看,科创板疫苗生物制品及CXO景气度都维持在相对高位,但在政策不确定性的冲击下,年初至今表现较差且跑输对应A股行业。后续随着监管政策的逐步落地以及对过度担忧情绪的修正,科创板的疫苗生物制品及CXO有望迎来股价修复。

01

本周主要观点 21Q2科创板业绩增速表现较为亮眼,景气度维持在高位。截至9月1日,科创板Q2业绩已全部披露完毕。从披露业绩来看,科创板整体业绩增速持续性较好,尽管相较于21Q1有所下滑(Q1基数效应较为显著),但仍然维持在相对高位。

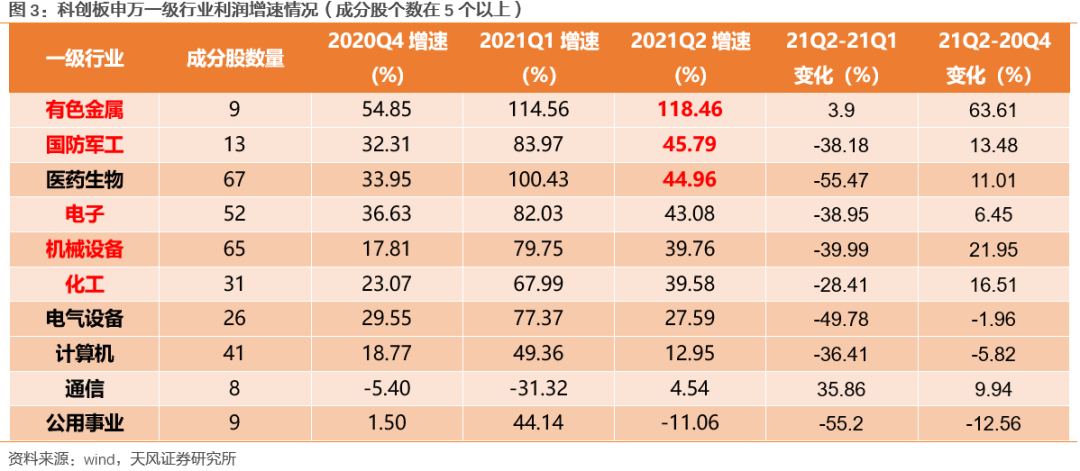

从市值结构来看,中盘股个股业绩景气度更佳。我们按照市值大小将个股分为7组并计算其业绩增速中位数并比较和21Q1、20Q4的增速情况。结合改善幅度和绝对增速来看,21Q1景气度较高的个股主要集中大中市值区间,而Q2增速景气度市值区间进一步下沉,中盘股景气度表现更佳,而大市值个股景气度有所回落。 从一级行业来看,有色金属、机械、军工、电子、化工依然保持比较高的景气度,电气设备、计算机、公用事业景气度回落幅度较大。其中,有色金属是唯一一个业绩增速仍在继续扩张的行业,军工、电子、机械、化工虽然在基数效应下较Q1有所回落,但景气度仍然处在相对高位。通信Q2较Q1改善显著,但整体增速仍然处在较低的位置。 相比之下,电气设备、公用事业、计算机Q2景气度有所回落,其中公用事业Q2业绩增速由正转负。

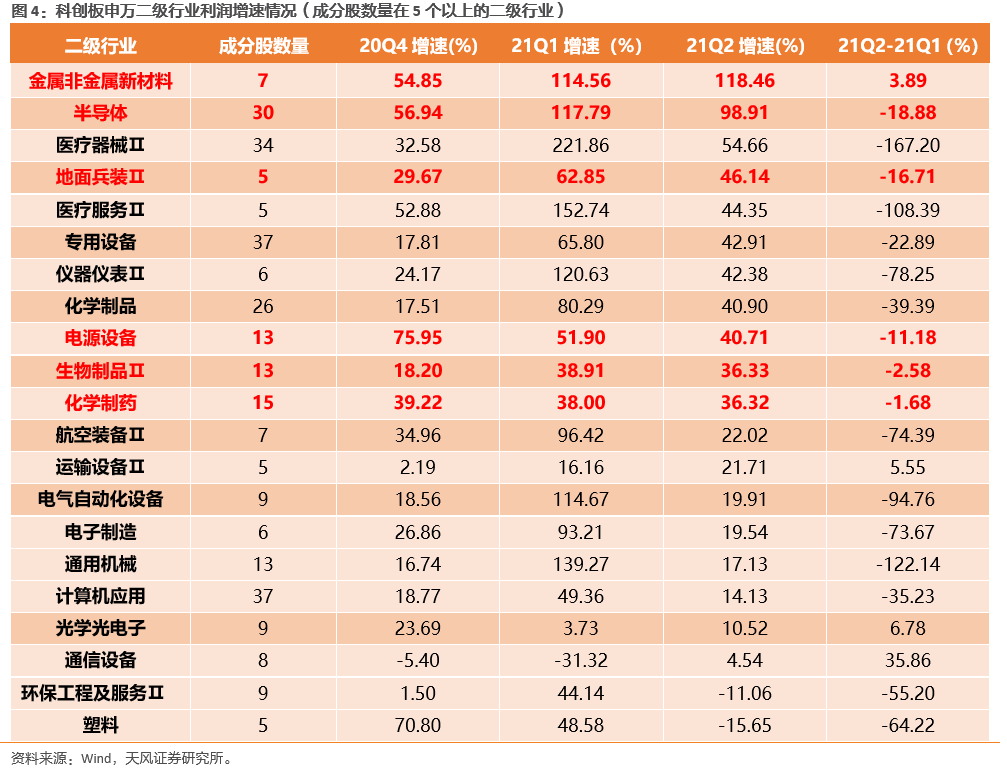

进一步从二级行业来看,金属非金属新材料、半导体、地面兵装、生物制品、电源设备、化学制药景气度较高,通信设备改善幅度最大,电子制造、通用机械、计算机应用、环保工程、塑料景气度有所走弱。在成分股数量超过5个的二级行业中,金属非金属新材料景气度保持在高位且较Q1进一步扩张,而半导体、电源设备、生物制品、化学制药Q2业绩增速虽然较Q1走平或下滑了10-20个百分点,但业绩增速仍然保持在30%以上。通信设备Q2改善幅度最大,但业绩增速仅为个位数。在Q2业绩增速低于20%的二级行业中,电气自动化设备、电子制造、计算机应用、环保工程服务、塑料业绩业绩增速下滑幅度都在30个百分点以上。

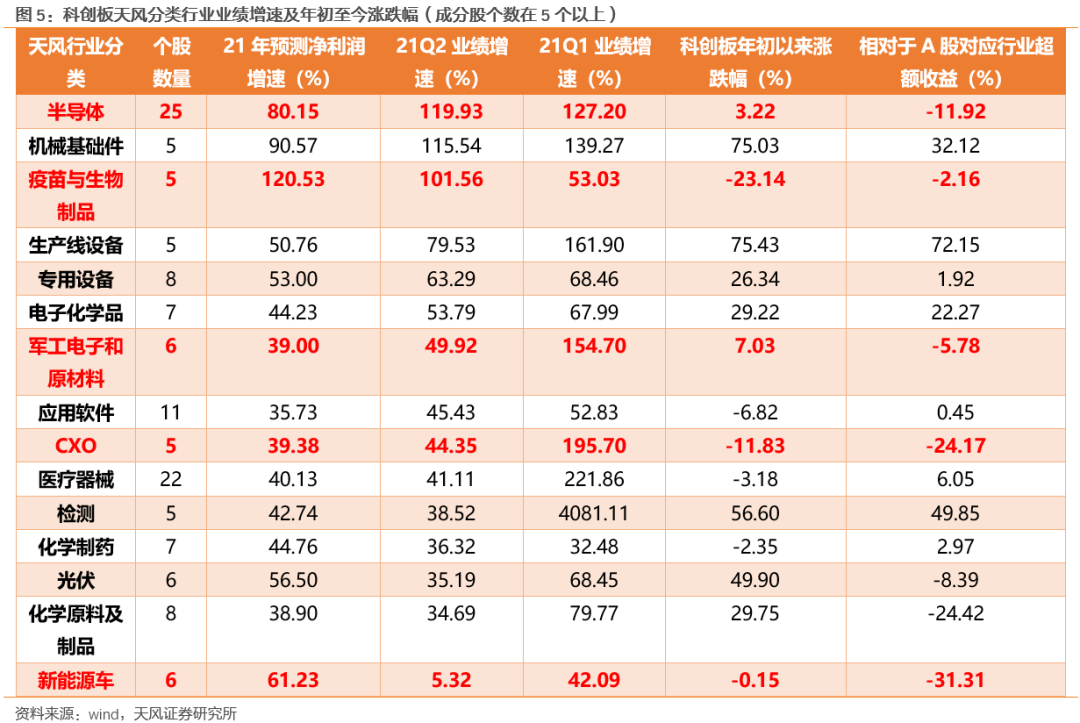

中报落地后,结合后续的景气度情况,建议关注科创板景气度较高、但股价表现相对于A股对应行业表现不佳的半导体和军工电子原材料以及景气度有望大幅改善的新能源车,同时可以关注景气度较高、在政策不确定性冲击下超跌的疫苗生物制品及CXO。从一年维度来看,不论市场风格如何,整个A股市场仍然符合景气投资主线,股价表现与景气度呈现出显著的正相关关系。 对于后续科创板的配置,我们建议围绕该逻辑布局以下两个方向: (1)建议关注科创板景气度较高、但股价表现相对于A股对应行业表现不佳的【半导体】和军工电子原材料以及景气度有望大幅改善的【新能源车】:从目前来看,科创板半导体及军工电子景气度较高,Q2增速在45%以上,但年初至今涨幅不足10%且相对于A股对应行业分别跑输12和6个百分点。结合科技产业周期、21年业绩增速预测情况来看,科创板的半导体及军工行业景气度有望维持在高位,与A股的对应行业股价表现差距有望收敛;除此之外,从万得一致盈利预测来看,科创板的新能源车板块21年业绩增速有望大幅改善,后续股价表现有较大的修复空间。 (2)同时关注景气度不错但在政策冲击下超跌的【疫苗生物制品】及【CXO】:从中报及21年业绩增速预测来看,科创板疫苗生物制品及CXO景气度都维持在相对高位,但在政策不确定性的冲击下,年初至今表现较差且跑输对应A股行业。后续随着监管政策的逐步落地以及对过度担忧情绪的修正,科创板的疫苗生物制品及CXO有望迎来股价修复。

02

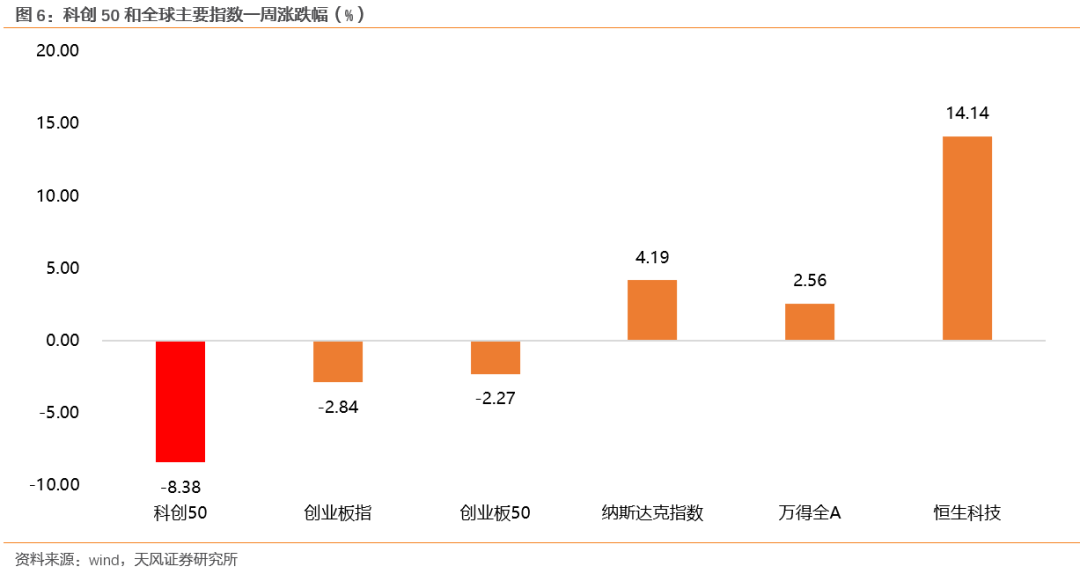

本期行情回顾 科创50在主要股指中表现不佳。8月23日至9月3日,科创50指数在主要股指中跌幅居前,相比于前10交易日,跌幅-8.38%。而从个股表现来看,机械设备、计算机内部个股表现分化较大。

03

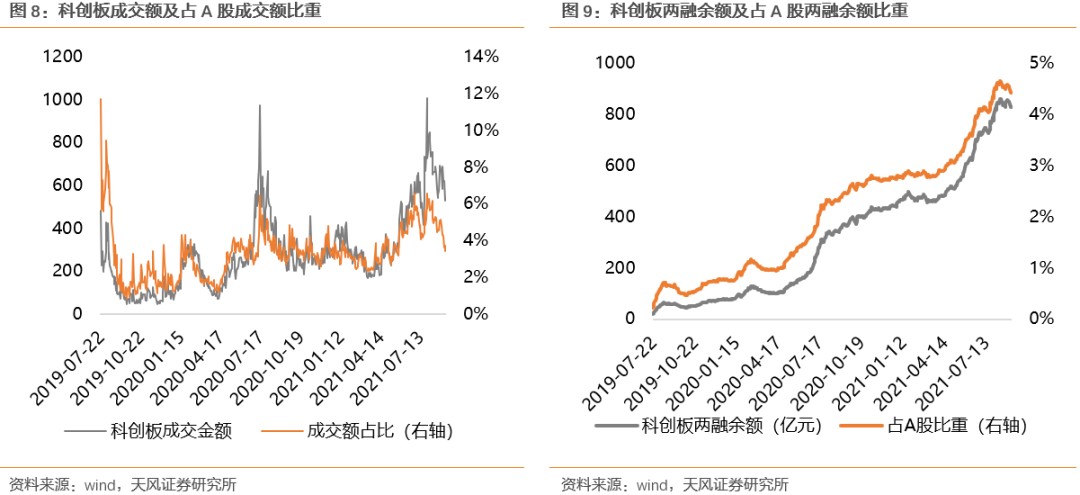

资金情况 3.1. 交易热度:较热 市场交易热度下降但仍维持高位。本周初市场成交及两融余额总体呈下降趋势,8月23日至9月3日,科创板日均成交额为629.59亿元,较上周环比下降4.43亿元,占全部A股成交额比重下降至4.37 %(前10个交易日为4.92%)。从成交额历史分位来看,科创板成交额历史分位数下降至94.4%的水平。在两融余额方面,本期下降至844.98亿元,占A股两融余额比重下降至4.42%(前10个交易日为4.52%)。

3.2. 限售解禁:未来两周限售解禁压力减小 过去两周限售解禁压力偏大,但未来两周压力减小,9月解禁规模进一步下降。过去两周限售解禁规模理论市值分别为110.34亿元和398.53亿元,在全年中处于偏高位置。未来两周限售解禁规模理论市值分别为202.00亿元和8.30亿元,资金流出压力减小。从月度维度来看,8月限售解禁压力相比于7月有所下降,9月进一步下降。 3.3. 新股发行:新股发行募资总额下降 近期新股发行数量下降,但募资总额下降。8月23日至9月3日,共4只新股发行,募集资金总额为32.73 亿元,相比前10交易日,新股发行数量下降,募资金额下降。从目前的审核节奏来看,有10只证监会已经注册的个股待发行,拟募集资金合计119.76 亿元。

04

估值情况:偏低 科创板估值下降,目前处于较低位置。8月23日至9月3日,科创板PE(TTM)下降至67.21 X,处在16%的历史分位(前10个交易日为25.7%);科创50PE(TTM)下降至61.38X,处在4.1%的历史分位(前10个交易日为14.30%)。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号