-

东方证券专题研究:坐拥两大资管机构,打造行业特色标杆

老范说评 / 2021-08-18 16:58 发布

一、为什么研究东方?资管端发力的特色券商

东方证券的大资管业务具有行业代表性,公司在资管领域具备优势。东方证券于 1998年3月9日注册成为东方证券有限责任公司,2003年改制成为股份公司,注册资 本21.40亿元。2005年设立汇添富基金管理公司,注册资金1亿元。2010年,成立国 内首家券商系资产管理公司东证资管,开始拓宽投资领域的业务。2015、2016年分 别在A股、H股上市。公司对汇添富基金管理股份有限公司、长城基金管理有限公司 持股占比35.41%、17.647%。

公司大资管业务行业领先,2020年末合计资管规模13151.57亿元,同比增加55.58%, 其中,汇添富管理规模8279.82亿元,同比增加60.78%,汇添富净利润排名公募基金 第三位;东证资管管理规模2985.48亿元,同比增长33.95%,2020年公司资产管理 营业收入28.62亿元,同比增加47.15%,公司资管部门营业收入位列第二。两家机构 都是业内佼佼者。

2020年大资管业务实现净利润35.31亿元,其中汇添富基金、东证资管、长城基金净 利润分别为25.66亿元、8.10亿元、1.55亿元,按持股比例计算,为公司贡献净利润 17.36亿元,占公司总净利润的63.78%。

二、大资管业务迎来黄金发展期

(一)看好居民财富管理向金融资产转移及内部结构优化

当前居民资产配置中:以非金融房地产配置为主,金融投资资产规模在不断的增加; 金融资产中,存款仍占据较大比重,配置类金融产品占比较小。中国居民当前财富 总体量料超400万亿元,一半为房地产。2016年中国居民总资产体量近405万亿,自2010年以来 年复合增速13.8%。资产结构方面:非金融资产177.1万亿(房地产164万亿),金融 资产227.7万亿。按照财富增长速度,截至2020年,居民财富料超400万亿元。

从当前我国居民持有的资产结构来看,一方面,房地产仍然占据较大的比重。另一 方面,除去房地产之外,在金融及货币资产的持有方面,储蓄(活期33万亿,定期 60万亿)、股票持有市值(51.65万亿)两项仍占据了较大的份额,合计占比80%。 实际持有的公募基金(个人持有部分)等理财产品等,仍具有较大的成长空间。

短期情况下,在不考虑居民财富水平增长的前提下,仅考虑当前的持有可投资资产, 仍有较大的置换空间。

一方面,由储蓄(活期存款30万亿,定期存款60万亿)向金融产品配置(基金等[当 前8万亿])转变。截至2020年12月底,境内住户本外币存款合计93.44万亿元,其中活期存款33.13万亿元, 定期存款60.31万亿元。我国个人持有的储蓄占总可投资金融资产的比超过50%;而 在美国,自上世纪50年代以来,居民储蓄占总投资金融资产的常年在15%以下。

从储蓄转化率来看,美国居民储蓄与共同基金投资基本相当,而我国基金投资规模 仅不到储蓄的十分之一。上世纪80年代来以来,尤其是2000年后美国居民购买共同基金(不含养老金投入的部分)的占比与存款基本相当(各占15% 左右)。而我国截至2020年底居民基金投资资产仅约8.87万亿元,尚不及居民存款 (90万亿)的十分之一。

从股票投资转化率来看,美国居民当前持有公司股票市值(21 万亿美金)与购买共同基金(10万亿美金)的占比约为2:1。我国当前居民持有股票 市值(52万亿),基金投资资产(8.87万亿元)高达6:1。

从更长期的视角来看,未来中长期中国居民财富的持续增长,在金融资产与非金融 资产(尤其是房地产)的配置上转化的过程中,财富管理的市场空间亦在逐年延伸 和扩大。美国居民非金融资产投资占比仅29.63%;而中国虽然自2000年以来金融资 产占比在缓慢提升,但截至2016年底,非金融资产占比仍高达50%。我们认为,随 着房住不炒等政策的持续落地,房地产投资政策的把控以及投资属性的不断下降, 未来居民财富的增长,或将更多的向金融资产配置。

(二)公募基金有望成为最大的受益者

财富管理正经历系统性变革:产品从非标向标准化、从保本向净值型转变。2019年以来,在资管新规、 房住不炒、资本市场改革等推动下,标准化和净值型产品占比快速提升,公募基金、私募基金、银行理财子公司、主动型券商资管快速崛起。底层资产的重大变化带动 财富管理链条发生巨变,标准化、净值型、公募化成为新标签。

通过公募基金规模与GDP的比例来测算公募基金未来发展空间,近十年来公募基金规模/GDP的值呈稳步上升趋势。但借鉴美国共同基金 /GDP规模比例及变化,我国公募基金行业的成长空间非常可观。美国的开放式基金净值规模 达25.7万亿美元,占全球的46.8%。美国共同基金规模与其GDP比例一直保持在60%以上,并且整体上仍在逐渐攀升,于2017年达到了96%的高点;而共同基金规模与美国上市公司总市值的比例则是以2008年为明显的分水岭,在2008年之前,共同基金与美国股市总市值的比例一直维持在50%左右,但美国股市在在2008年遭遇金融危机,市值大幅缩水, 使得公募基金与股市市值比例攀升至83%,之后美国股市迎来长达10年的繁荣,共 同基金占比逐渐回落至2018年的58%。

公募基金规模测算。美国共同基金基本上是1980年起步,1980-2000年,20年期间, 占GDP的比重由2.46%至54%。反观国内公募基金行业,起步于1998年,在过去20 余年中,从零起步至占GDP的比重约20%。当下我国公募基金的发展环境与美国上 世纪80/90年代有一定相似度,因此,假设未来10年,公募基金占GDP比重达到60%, GDP增速以5%计算,则未来公募基金规模总计可达94.57万亿,较当前的20万亿规 模尚有极大提升空间。如果再考虑结构优化,则国内公募基金行业的前景更值得期 待。2020年,我国股票型和混合型基金占比为32%,而同期美国股票型和混合型基 金占比高达60%。

三、大资管业务:奠定东方证券行业标杆

(一)东方红:营业收入排名第二的券商资管

东证资管多项“首批”造就业内资管优势:在2002年首批获得从事客户资产管理业 务的资格,2005年成为首批开展集合理财业务的券商,2010年成为国内首家获中国 证监会批准设立的券商系资产管理公司,2012年首批获得可受托管理保险资金投资 管理人资格,在2013年成为首批获得公开募集证券投资基金业务资格的非基金管理 公司,积累丰富的投资管理经验持续走在行业发展前列。

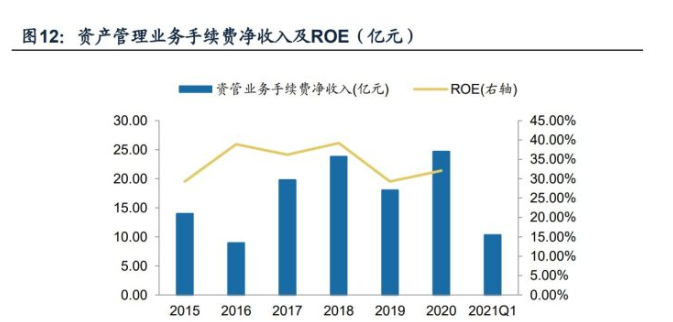

东证资管业绩保持行业领先。东证资管业绩保持行业领先。东方证券的资管业务手 续费净收入从2014年2.82亿上升至2020年24.65亿元,涨幅达774.00%,2020年净 收入增速同比上涨36.95%,2021Q1同比增长86.85%。东证资管行业地位继续领先, ROE常年位于30%-40%区间内。

受托资产规模持续扩大,大公募时代促进公募资管规模快速扩张。东证资管资产规模持续扩大,2020年达2985.48亿元。公司旗下基金数量自2019年Q4后增幅加快, 由38只到2021Q2的70只,增幅达84%。公募资管产品规模占比自2015年持续增加, 截止2020年,公募资管规模为1996.31亿元,占资管规模比例达67%,同比增加62%, 显著快于整体市场公募资管同期增速37%。与此同时,定向资管业务占比持续降低, 由2015年占比51%缩小到2020年的9%,公募资管逐步成为东证资管主要盈利产品。 产品结构方面,以混合型基金为主,截至2021年8月6日,混合型基金占产品总规模 比例达79.92%,其次是债券型占比15.00%和货币市场型基金占比4.67%。

东证资管旗下“东方红”系列部分产品长期取得良好业绩,打造东方红优质品牌。 东证资管以混合型基金为主,多数基金产品表现较好,长期显著跑赢同期沪深300。 2014年成立业内首只券商系公募基金东方红新动力混合基金,2016年成立的东方红睿华沪港深混合基金曾取得2017年主动权益类基金收益率年度冠军,复权净值增长 率达67.91%,同年东方红系列其他基金产品增长率亦跻身主动权益类基金前十。自 2005年至2020年末,东证资管主动管理权益类产品的平均年化回报率26.50%,同期沪深300指数平均年化回报率为12.02%。东证资管权益类基金近五年绝对收益率 125.26%,固定收益类基金近五年绝对收益率 27.60%,均排名行业第六,长期业绩 保持领先。东证资管从事资管业务20余年业绩卓越,具有丰富的资产管理和实践经 验。

顺应资本制度及市场变化拓展研发新产品,打造高质量人才队伍。公司对资产管理 进行多元化配置,全方位的布局产品和业务体系,除了巩固现有的权益类、固收类 等产品优势外,进一步的建设和拓展包括社保、养老、FOF以及海外业务等产品和 业务体系。公司为及时抓住财富管理优势,大力建设专业化的头部人才团队。截止 到2021年7月,公司基金经理数量有29人,其中最大年限13.16年,平均年限4.89年, 人均管理资产89.29亿元,均高于行业平均水平。

(二)汇添富基金:公募基金的佼佼者

汇添富基金具有营业牌照齐全业 务完整优势,公司及旗下子公司业务牌照齐全,拥有多项业务资质,包含全国社保基金境内委托投资管理人、基本养老保险基金投资管理人、QDII基金管理人、RQFII 基金管理人等。2007年汇添富基金在业内率先获得QDII资格,最新额度14亿美元。 2008年汇添富成为第一批获得专户资产管理业务资格的基金公司之一。设立业内最 早一批获准设立海外子公司的基金管理公司,其全资子公司汇添富资产管理(香港) 有限公司于2010年2月正式获香港证监会核发牌照,目前同时拥有RQFII和QFII牌照, 是汇添富基金开展跨境业务重要平台。汇添富基金自成立年以来品牌影响力显著, 截止目前汇添富在中国基金业“金牛奖”中,共获奖30次,在“明星基金奖”中获 奖33次,以及“金基金奖”共获29次,各项权威基金大奖展示了市场对汇添富基金 产品的广泛认可。

汇添富公募基金管理规模持续扩大。自汇添富基金成立以来,公募资产规模稳居行业前十。2020年,汇添富公募基金管理规模为人民币 8,352 亿元,较年初增长 61%, 同期市场公募基金管理规模同比37%,汇添富公募基金规模增速远高于市场增速; 剔除货币基金及短期理财债基后的公募规模为 5,574 亿元,较年初增长 93%。2020年疫情、政策及居民财富水平增长等影响,居民财富管理需求增加,基金市场 呈现火爆态势,2020年汇添富新基金发行规模超 2,000 亿元,同比增速超一倍达 165%,发行25只基金产品,其中有 10 只百亿基金,行业排名第一。截止2021年8 月6日,新发行产品规模达833.75亿,超过2019年全年发行规模767.88亿。2020年4 季度非货币公募基金月均管理规模位于行业前列排名第4。

产品结构上,以混合型、货币型、和债券型基金为主 ,其中混合型基金占比最高达 到36.37%,其次是货币市场型基金占比34.70%和债券型基金14.69%,总体来看, 汇添富基金产品结构较均衡,有利于满足市场多元化财富管理需求。

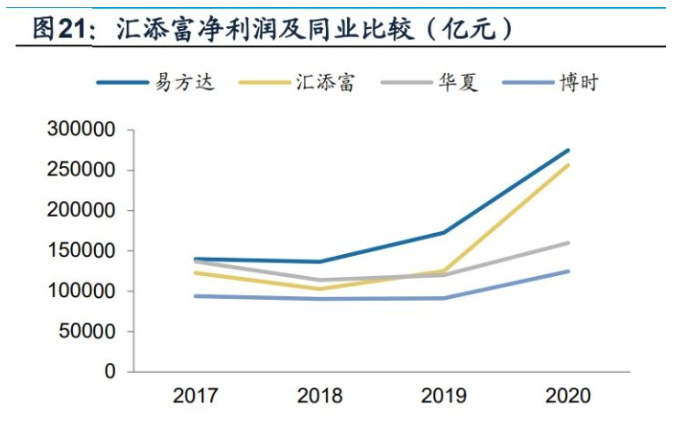

汇添富综合盈利业绩亮眼,多只旗下基金产品表现突出。2020年营业收入66.43亿, 同比增加63%。汇添富净利润自2014年的2.87亿到2020年25.66亿增速达到794%, 同比涨幅达106%。公司ROE常年位于20%-25%区间,2020年ROE大幅增长,达 34.45%。

与同业TOP基金公司相比,2017年汇添富净利润低于华夏,而2020年末净利润大幅 超过华夏基金,整体业绩表现优异,行业影响力迅速增强。汇添富旗下基金产品长、 短期投资业绩均在业内领先。截止目前,多只高资产净值混合或偏股型基金中长期 收益率均高于市场表现。

优化产品线布局,提高创新产品能力。公募业务方面,截止目前,汇添富成功发行 了中国首只场内T+0货币基金、贵金属基金、逆向投资基金、理财基金、上证综合指 数基金、民营企业基金,以及首批跨市场行业ETF等产品,弥补了市场空白,满足不 同投资者的需求;私募资管方面,公司打造的“添富牛”专户系列产品受到渠道和高 端客户广泛认可;电商业务上,汇添富推出了行业内首个基金电子账户“现金宝”, 并推出“货币基金关联信用卡项目”,实现货币基金的支付功能;公司旗下养老业务 布局不断推进,2018年汇添富旗下首只养老目标基金成立,2019年5月,汇添富养 老目标日期2050五年持有期混合型发起式基金中基金(FOF)成立。汇添富凭借完 整的产品布局和优异的业绩及创新能力,满足了投资者需求,获得市场广泛信赖。

打造优质投资管理团队,强化人才队伍建设。汇添富拥有优质基金经理团队,截止 2021年8月6日,汇添富基金经理数量49个,人均资管规模197.07亿元,行业平均仅 55.87亿,优质的基金经理有助于拉动新发基金产品的募集规模推升,扩大资金管理规模,提高公司收益率。汇添富通过员工持股计划建立人才激励和约束机制,自2016 年12月增资获批,员工持股平台共持股24.66%,成为公司第二大股东,提高公司凝 聚力和竞争力保留优秀人才,调动员工积极性和创造性。

建立与创新组织管理结构推动管理赋能。汇添富坚持完善的公司治理体系和科学管 理文化,是亚洲公司治理协会(ACGA)首家中国会员企业,在投研体系上,建立创 新性垂直一体化的投研组织结构,按照医药、消费、科技等细分领域构建投研团队, 团队成员充分沟通高度协同,通过平等和充分沟通,营造活跃与相互信任的投研氛 围,构建扁平化组织架构,强化团队成员协同效应,最大程度提高投研效率,提升投 研转化率,同时通过信息技术赋能全方位提高投资管理能力,形成独树一帜的品牌 优势。

四. 公司其他业务均衡发展

(一)财富管理:融合资管端优势,持续转型

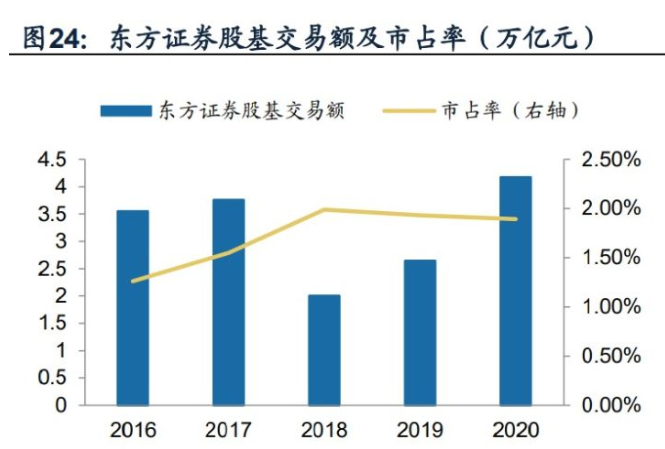

东方证券的传统经纪业较为薄弱,2020年,证券经纪业务收入27.04亿元。在大资管 时代的背景下,公司转变发展思路,提早布局财富管理板块。资管端助力财富管理 转型。东证资管是业内第一家获批公募基金牌照的资管子公司。公司代销“东方红” 和汇添富基金产品,发挥大类金融资产配置服务优势。东方红有比较好的资产端的 优势,有利于将资产管理的产品转化为财富管理优势。

客户质优量增。2015年,公司将证券经纪部门改为财富管理部门,较早的布局财富 管理赛道,2020年设立私人财富部门,实现客户的分层管理,基于目标客户群体开 发专属的APP和展业系统,客户粘性不断的提高,投顾服务能力不断的完善。2020 年末,公司客户数量达184万户,同比增加19.8%,客户托管资产7301亿元,同比提 高29%。其中高净值客数量8072户,占总客户数量的0.44%,高于中金、中信高净 值客户比例。

代销金融产品规模大幅增加,基础业务结构改善。2020年金融产品代销收入3.9亿元, 同比增加269%,行业排名12,其中以权益类基金销售为主,2020年权益类产品销售 规模278亿元,同比增长256%。权益类产品保有规模475亿,同比增长100%。2021 年第一季度,东方证券权益类基金销售121亿元,累计权益类基金保有规模达到561 亿元,实现金融代销产品收入1.72亿元。

自营业务:自营业务结构稳定,FICC 产业链布局完善

2016年-2020年公司自营业务收入(投资收益-联营企业收入+公允价值变动)分别为 28.14亿元、67.38亿元、-0.02亿元、37.60亿元、51.76亿元。2020年,公司股票类 74.7亿,占比7.78%;债券持仓831元,占86.57%;基金31亿元;其他理财产品23亿 元。公司的资产配置策略保持稳定,股票投资以绝对收益为主,保持一定的灵活性, 更加追求稳定的业绩。固收类将重视交易类的机会,推动自营向销售交易转型, 完善FICC产业链。衍生品方面,公司积极提升基本面量化和做市业务等现有领域的 收益和稳定性,提升量化投资的收益率和夏普率,并积极开拓场外衍生品业务。

FICC业务以固定收益类为主,并积极的向大宗商品、外汇业务拓展。公司重视长期 的积累,以固定收益类交易为基础,积极的向大宗商品、外汇业务扩展,2020年, 公司获得外汇结售资格,形成一条完整的产业链。公司以客户的需求为驱动,利用 FICC业务之间的联系,为客户提供流动性和风险管理功能。

(二)大投行业务:整合东方花旗、把握市场机遇

2020年4月22日,东方花旗更名为东方投 行。东方证券拟吸收合并全资子公司东方投行,将合并东方投行的全部资产、负债、 业务及人员,充分发挥全牌照的优势,实现利润最大化。

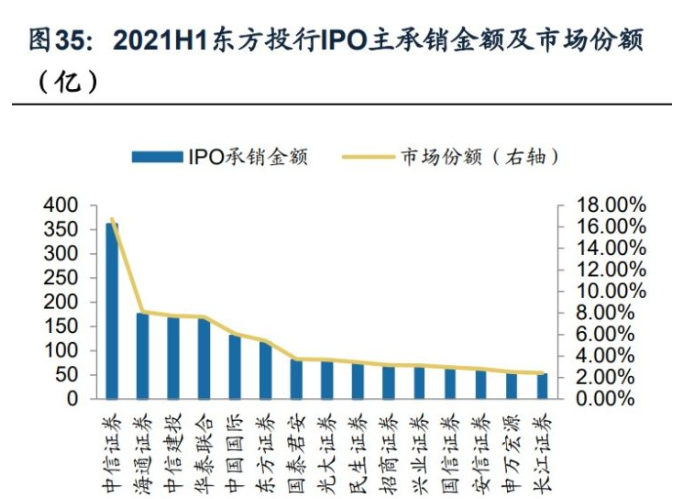

在IPO承销金额榜上,东方投行2021H1一度跃升至第六名,以11家承销家数拿下了 116.75亿的承销金额,超过去年全年,且占据了5.41%的市场份额,一举超越国泰君 安,后续公司对于承销的投入可能会加大。

五、资产质量显著改善,公司经营轻装上阵

截至到2020年末,东方证券总资产2911.17亿元,同比增加10.70%。其中买入返售 金融资产144.60亿元,同比下降40.26%。2020年东方证券计提减值准备38.82亿元, 同比增长272%,行业排名第三。其中股票质押减值37亿元。期末股权质押账面价值 163亿元,较峰值340亿元业务规模下降67%,2020年两融业务担保比例为379.67% (担保物/融出证券余额-信用减值准备),高于行业水平。无论从股票质押账面规模 还是减值计提来看,公司的风险都得到了有效的控制和释放,在总资产增加的基础 上实现了不良资产的减少,资产质量改善,为未来的经营发展奠定坚实的基础。

六、风险提示

资本市场大幅波动,导致公司各项业务受到干扰和冲击;科创板挂牌进度低于预期, 导致投行业务或直投业务业绩贡献不达预期;权益市场调整导致公司投资类业务收 益不达预期及减值损失增加;信用风险溢价上升,使得外需环境不确定性增加。

详细操作策略可以添加本人薇,搜索本作者名字的拼音即可

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号