-

如何卖出股票(20210811)

陶博士 / 2021-08-11 09:47 发布

我2005年至2017年10月之前的操作模式是:选对时机买对股。

我2017年10月至2020年5月是转型期和新的摸索期,操作模式是:选对股买对时机。

一、针对超长线牛股的卖出准则的构想

有了买入准则,还要有卖出准则,才构成一个完整的交易系统。

关于如何卖出股票,我其实信心并没有买入股票那样充足,因为我历史上曾经卖飞了无数可以改变我命运的十倍股。例如2006年3月我卖出的苏宁电器,随后一年多的时间后,相对我的卖出价又涨了十倍以上,例如我2007年3月,我74元卖出的沪东重机,随后几个月涨到300元。例如2013年3月卖出的富瑞特装和省广集团,随后N个月的时间,相对我的卖出价又涨了一倍以上。说起我卖飞的大牛股,都是泪啊,不摆了。

2018年,关于我的交易模式的转型,我收获满满。其中有一个无意之中的收获是:构想了一个我的卖出准则(回测了我所有历史上卖飞的大牛股),有可能不会卖飞上述股票。当然,只能说是有可能,将来我会不会继续卖飞手中的大牛股,天知道,上帝知道。

我这个卖出准则的初步构想是,对于我手中正在走月线级别主升浪的股票,卖出准则是主升浪完成之后的周线SAR翻绿之时。没有完成主升浪的股票,有可能翻绿的时候,是一个理想的中期买点(这一点敬请注意)。

例如,我前面提到的我卖飞的大牛股,2006年的苏宁电器、2007年的沪东重机、2013年的富瑞特装和省广集团,大家可以去自行查看周线SAR翻绿之时的卖点,保证比我自己的卖出价格要高太多了。

再例如,2018年3月30日,完成主升浪的金牌,周线SAR翻绿,是一个理想的卖出点。

友情提醒,这种卖出准则只适用超长线牛股。对于短线牛股不适用。对于短线牛股来说,等周线SAR翻绿就太迟了。如何区分超长线牛股和短线牛股,这个则是需要一定的经验了。

友情提醒,我这种卖出准则,只是构想过,还没有在实际操作中执行过的。

二、卖出策略的四种类型

《以交易为生II:卖出的艺术》第二部分“如何卖出”P53提出了三种卖出类型。

1、止盈卖出。

2、止损卖出。

3、在止盈或止损之间卖出,因为市场状况变化了,我们不再希望持有这只股票。

如果您买入一只股票之后,没有一辈子持有该股的计划,那么就应该会有一个卖出股票的触发条件:您在什么前提下会卖出这只股票?

卖出股票的前提或者条件,这个是没有标准答案的。这个因人而异。通常情况下,您的卖出条件刚好符合其他人的买入条件,然后您的筹码就交给对方。只能这样,交易才能完成,您和对方互道一声SB。这是最现实的情况,只有这样,您的筹码才可能兑现为现金。这就是筹码的交易。

1、止盈卖出。

所谓的止盈卖出,就是您觉得您的股票已经涨得足够多了,到达卖出的条件。例如20天内已经涨了超过20%,您选择获利卖出。例如您买入的股票,已经涨了3倍了,股票总市值已经到达相对高点,您选择获利卖出。再例如,您认为市场的总体风险太高,指数处于严重的泡沫状态,您选择获利卖出。这样的准则或者条件,您得自己制定。这样的准则或者条件,没有标准答案。这样的准则或者条件,对于不同类型的投资者,答案也是完全不同的,甚至是相反的。

《以交易为生II:卖出的艺术》第4章“止盈”,建议详细阅读。

案例一个我止赢卖出的股票。红色圆圈处买入,白色圆圈处卖出。我并没有卖到最高点,也并没有等到上升趋势结束之后才卖出,这个股票属于典型的提前止赢卖出的股票。最主要的原因,我的交易计划非常清晰,就是只做净利润断层之后的一段上升趋势交易。这样的周期性的股票,主升浪完成之后,迟早会跌回去的。我选择止赢卖出的逻辑就是如此简单。

再案例一个我止赢卖出的股票。

首先声明,我的卖点并不好,我历史上卖飞了无数的超级大牛股。

2006年3月我卖出的苏宁电器,随后一年多的时间,相对我的卖出价又涨了10倍以上。

2007年3月,我74元卖出的沪东重机,随后几个月的时间后,涨到了300元,300元的沪东重机,是2006-2007年那轮牛市的最高股价。

我虽然卖飞了无数的超级大牛股,不过,我依然坚持不赚最后一个铜板的原则,毫不动摇。

因为,我虽然卖飞了无数的超级大牛股,但也卖了对了十几年也无法新高的一些股票。

下面,案例一个我卖对了的品种。

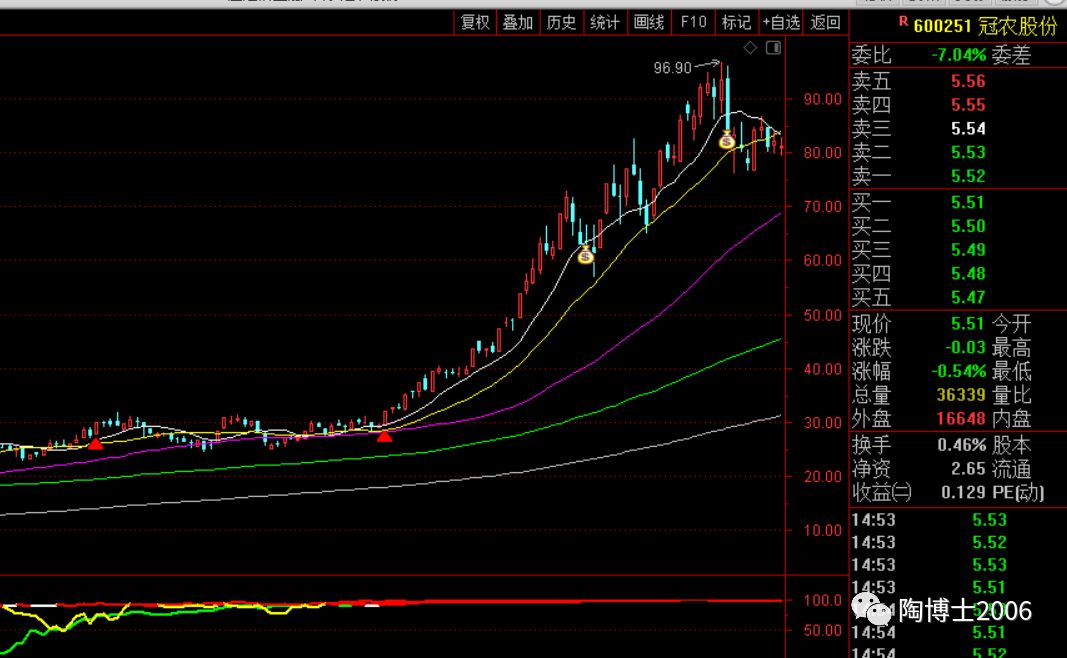

这是2007年底至2008年初的冠农股份。下面的技术指标是RPS曲线。

公元2007年12月5日,冠农股份的RPS曲线全是红的,那一天涨停向上突破整理平台。我这一天追的涨停板买入的。涨停价格是32.16元。

一个多月之后的时间,我大约在80元左右的价格清仓的。后来该股很快又涨到最高的96.90元,不过,我毫不后悔我卖早了。

我虽然卖飞了无数的超级大牛股,不过,我依然坚持不赚最后一个铜板的原则,毫不动摇。

2008年一季度,在当时的某专业网的内部论坛,关于冠农股份,爆发了相当激烈的争论。我的观点是非常明确的:炒作完毕,尘归尘,土归土,这个股票将来有可能十年都不会新高。

一语成谶。

一语成谶。

一语成谶。

该股2018年的最低价格只有2008年历史最高价的17.7%。

2、止损卖出。

止损卖出,就是一只股票的买入决策是错误的,如果股票买入之后下跌了,跌多少应该止损卖出?这样的准则或者条件,对于不同类型的投资者,答案也是完全不同的,甚至是相反的。对于交易型的投资者来说,这是无需赘述的,通常他们会设定一个刚性的值,下跌比例到达多少就会清仓卖出。欧奈尔老师推荐的是下跌7%-8%之后,建议坚决止损。对于我个人来说,如果一只股票买错了,我会有感觉的,我通常不会傻乎乎地等到跌了7%-8%之后才考虑卖出,我多数情况下,会选择小幅盈利或者小幅亏损时就会清仓卖出股票(这种情况,对于我来说,也是一种止损卖出)。

《以交易为生II:卖出的艺术》第5章“止损”,建议详细阅读。

案例一个我止损卖出的股票。

2019年11月11日星期一这个股票出现捡钱信号之后,我买了一点点仓位。不过,13号和14号的走势,弱于我的预期(同期指数在反弹,该股并没有出现我预期中的中大阳线),我没有傻乎乎地等到跌了7%-8%之后才考虑卖出,我于14号坚决清仓卖出了该股,亏损一个盒饭钱。如果14号没有清仓,那么15号该股继续下跌的时候,就会非常难受了。

3、在止盈或止损之间卖出,因为市场状况变化了,我们不再希望持有这只股票。

通常情况,我买入一只股票之后,我会有一个基本的预期,例如买入之后,迅速脱离成本区或者没有大幅下跌的迹象。如果买入之后,没有迅速脱离我的持仓成本区,或者有可能继续下跌的迹象(例如这几天指数上涨,我买入的股票却明显疲弱),通常我会考虑卖出该股(对于短线交易的股票,尤其坚持这样的准则)。

《以交易为生II:卖出的艺术》第5章“因交易噪音卖出”,建议详细阅读。

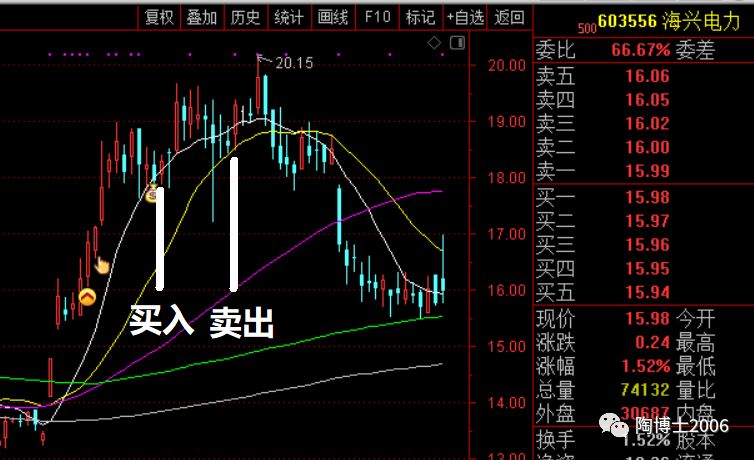

案例一个我因为交易噪声而卖出的股票。

海兴电力,这个股票,我也买过一点点。该股9月17日下了10日线,出现捡钱信号。我是9月18日买的。9月27日,出现异常的长下影线。10月9日最后一个小时,我清仓了。因为9月27日,出现异常的长下影线,我感觉不舒服。另外公司管理层的一些历史旧闻,我看过之后也觉得不舒服。不舒服就退出。

免责声明:文中提到的个股,仅仅是案例所用,绝无推荐的意思,请勿据此操作。

对于我个人来说,其实还有第四种卖出类型:发现更好的品种而换股操作。

当我处于满仓状态时,如果我发现更好的交易品种,那么我会选择卖出手中的弱势股票,而换股操作。

卖出准则,有点复杂,因人而异。有时候,触发卖出的原因也与个人的情绪相关。每个人都需要制定自己的卖出准则,但总体上,卖出策略应该都符合上述四种类型之一吧。

三、卖出获利策略

建议阅读:《笑傲股市》第三版第10章“卖出获利时机”,《笑傲股市》第四版第11章“卖出获利策略”。

在一条一条检验关键性卖出准则之前,一定要记住下面重要的两点:

首先,选择正确的股票能够为成功卖出奠定一大半的基础。如果刚开始就在适当时机买进一支刚自调整价格形态向上突破的股票,而且在不超过高于买点5%的价位加码进筹,你将可以不受日后股价修正的影响。赚钱的股票很少会跌落到正确买点的8%以下。实际上,很多非常赚钱的股票根本就不会低于其止确买点。所以说,在正确买点买入股票绝对非常必要,这也可能会让你更快地将小部分亏损幅度还未及8%的股票进行止损。也许在一支股票还未下跌到4%至5 %时,你就已经知道这个选择是错的。

其次,在牛市行情里买入一支股票后,注意那些出现的大卖单。这些大卖单可能是短暂、不一致地出现,而且和以往的成交量相比也不算太大。但最强的股票此时可能出现为时一周或数周较强的卖压。要用全面的观点来分析股市行情,以免被正常的股价拉回吓倒或退场。

(上面这三段文字摘自《笑傲股市》第三版P93。《笑傲股市》第四版中对应的文字在P268)。建议延伸阅读《股票魔法师II》第9章。

四、买点比卖出更为重要

有人说,会买的是徒弟,会卖的是师傅,会空仓的才是祖师爷。

我个人不同意这样的观点。

我个人认为买点比卖出更为重要。我个人认为,会踩准节奏(牛股接龙)的才是祖师爷。对于我来说,如果2006年3月卖出的苏宁电器能够延长一年多的持股时间,如果2007年3月卖出的沪东重机能够延长半年的时间,我的投资业绩将是目前累计收益率的十几倍以上。可惜这样的节奏,我没有踩准啊。

投资最大的风险,不是股价的波动,而是你的投资未来会不会出现亏损。避免亏损的最好办法之一,我个人认为是选择一个无比正确的买点。一个无比正确的买点,买入之后,就没有止损的机会。

我以前写过一篇文章《我最喜欢的漂亮图形(总结篇)(20190827)》说过:结构紧凑的股票,一旦确认启动,及时上车,几乎就是一个无比正确的买点,就已经立于不败之地了,因为没有止损的机会了。

卖出股票,没有买入股票重要。如果买在一个无比正确的买点,就已经没有亏损的可能。

格雷厄姆曾教导巴菲特两条投资的定律:第一条,永远不要亏损;第二条,永远不要忘记第一条。

个人观点,如果买点基本上是正确的,剩下的问题只是赚多赚少的问题。就是卖飞了大牛股,也只是赚得少了的问题。即使卖飞了手中的大牛股,还会有新的大牛股在前面等着我们。后宫佳丽三千股,三千宠爱不必在一身的。我个人的风格,股票如衣服,经常换股与经常换衣服没有什么区别。

买的好,才能卖的好。

买的好,才能卖的好。

买的好,才能卖的好。

五、如何卖出股票并不是我的赢利模式的要点

2020年6月14日,我曾经总结过我的“选对股买对时机”这个新模式的三个要点。

第一,坚定不移地坚持股价相对强度RPS优先一切的最基本原则。

第二,必须对个股的基本面有深入的了解和研究。

第三,必须坚持个股的正确买点。

选对股买对时机,买是核心要点之一。或者简单地说,“选对股买对时机”模式中的买对时机就是指坚持在个股的正确买点才买入股票。

这三个要点,并不涉及如何卖出的。

《以交易为生II:卖出的艺术》最后的总结,我摘录部分文字与大家分享一下:

贪婪与恐惧是一对双胞胎,如果交易较小的头寸你就控制住了贪婪,而此时恐惧也不太可能侵袭到你,你的思路就会变得清晰;反过来,如果贪婪地增加头寸,恐惧也将常伴你左右。低度恐惧带来好决策和大利润,高度恐惧带来坏决策和大损失。

交易的最大吸引力之一在于它能让人自由,另一个巨大的吸引力在于它能成为人一生的追求。交易时间越长,你的经验越丰富。记忆力、耐心和经验(年龄的优势)是交易最基本、最有用的东西。但首先,为了从经验中赚钱,你需要活下来并在这个游戏中待足够长的时间,你要设置资金管理规则,这样你就不会有重大损失或一连串损失击垮你。

免责声明:文中提到的个股,仅仅是案例所用,绝无推荐的意思,请勿据此操作。

十三年磨一剑,自2020年开始,坚定不移实施“选对股买对时机”的赢利模式。

(本文完成于2021年8月10日晚)

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号