-

结构性行情延续还是高低切换?券商吵翻了,“聚拢小盘成长”或关注“老白马”存分歧

扬帆vip / 2021-08-08 19:44 发布

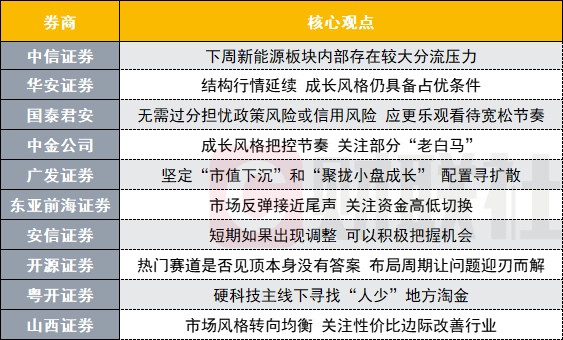

十大券商最新策略观点新鲜出炉,具体如下:

中信证券:下周新能源板块内部存在较大分流压力

近期成长制造板块剧烈波动明显增多,风格平衡的过程已经开启,过度解读政策并传播焦虑的问题正在被纠偏,市场也已经充分反映了经济预期的下修,预计8月风格平衡的过程将持续,不过风格的切换可能在三季度末才会发生。成长制造板块持仓拥挤,板块内部分歧也在加大,消费医药类基金资金流出压力缓解,下周盐湖股份重新上市,新能源板块内部存在较大分流压力,板块层面呈现此消彼长态势,指数层面也显示极端分化有所缓解。

建议成长制造和价值消费保持均衡配置,在成长板块里从高位赛道转向相对低位的赛道,如未来中报业绩催化的军工以及基本面迎来拐点的5G、通信设备、汽车零部件。同时可以逐步布局部分高景气且前期因资金和情绪面因素导致回调的消费和医药细分行业。

华安证券:结构行情延续 成长风格仍具备占优条件

宏观流动性层面平稳充裕,市场利率均稳步下行,微观流动性支撑仍在,整体资金层面预计延续此前充裕。结构性行情延续,成长风格仍具备占优条件,且从景气及市场演绎跟踪看,成长风格内部有望扩散,如军工、通信、计算机等。

国泰君安证券:无需过分担忧政策风险或信用风险 应更乐观看待宽松节奏

不必过分担忧政策与信用风险,应乐观看待宽松的节奏,海外流动性风险可控。科技成长见顶了吗?当前绝未到结束之时,但拥挤的交易在倒逼我们寻找其他好方向。

重点行业推荐:1)产业周期向上:半导体/新能车/锂电/光伏/设备;2)券商;3)供需稳定的周期成长品种:玻璃/轮胎/建材/钢铁等。

中金公司:成长风格把控节奏 关注部分“老白马”

重申“轻指数,重结构”观点,淡化对于宽基指数的关注,把控节奏、关注已经回调较多、估值具备吸引力的部分“老白马”个股。

配置建议:成长风格把控节奏,关注部分“老白马”。1)高景气度、中国已具备竞争力或正在壮大的产业链:电动车产业链、光伏、科技硬件与软件、电子半导体、部分制造业资本品等。估值趋高,短线波动加大,但中期可能依然积极;2)泛消费行业:在泛消费,包括日常用品、家电、汽车及零部件、医药及医疗器械、轻工家居等领域自下而上择股;3)逐步降低周期配置但关注部分结构有利或具备结构性成长特征的周期:有色金属如锂等,化工以及受益于财富及资管大发展趋势的金融龙头。

广发证券:坚定“市值下沉”和“聚拢小盘成长” 配置寻扩散

维持“聚拢小盘成长”的判断,A股无系统性风险,结构特征鲜明。

除了聚拢于少数热门赛道之外,当前还有哪些板块值得关注?逐步关注胜率提升的两条线索:第一,狭义流动性宽松下,“人少”+ 产业政策倾斜的成长扩散(军工/国产化软件);第二,当前尚未到需求端稳增长发力的节点,但基建领域的边际变化叠加碳中和“先立后破”原材料成本压力的缓解,有助于制造业相关板块估值迎来修复(工程机械/水泥)。

东亚前海证券:市场反弹接近尾声 关注资金高低切换

站在当下时点,我们认为对于海外市场仍需保持谨慎,德尔塔变异毒株在全球加快传播,美欧新增病例环比上升,全球主要经济体 PMI 整体呈现回落,未来海外经济复苏将逐步趋缓。另外一方面,7 月美国非农数据大超预期,8 月美联储宣布Taper概率大幅上升,海外流动性预期将逐步趋于收紧。

国内市场方面,在年中公募基金发行高峰接近尾声,海外资金流入趋缓的背景下,叠加近期大型IPO对市场资金压力加大,未来市场存量博弈将进一步加剧,场内资金高低切换,未来市场扩散效应将进一步加强。三季度投资者需保持谨慎,耐心等待市场风险集中释放。短期来看,资金有流入趋缓的迹象,随着近期中国电信IPO落地,以及先正达IPO的推进,未来一段时间资金流出压力上升,需要警惕资金面供需缺口扩大带来的市场 “闪崩”。在存量博弈背景下,关注资金腾挪至滞涨小市值个股。

安信证券:短期如果出现调整 可以积极把握机会

最近一个阶段,机构快速调仓,这不可避免地使得相关行业波动性明显增大。综合评估,我们认为首先这个阶段不至于担心系统性风险,其次我们认为“宁组合”中期主线尚未看到变化条件,预计市场在经历一定震荡整固后,成长结构牛还会继续,以宁组合为代表的高景气成长股还将是A股主线,短期如果出现调整,投资者可以积极把握机会。

重点行业:新能源汽车、光伏、军工、半导体、工业软件、MiniLED、5G、CXO,阶段性考虑券商和部分供应持续偏紧的周期品。

开源证券:热门赛道是否见顶本身没有答案 布局周期让问题迎刃而解

在投资者普遍纠结“好而贵”时,热门赛道何时见顶成为当前市场关注焦点。我们的指标体系并不能指示“骑乘泡沫”必然失败,热门赛道短期还剩下铜板还是黄金也无法精准预知,但我们唯一可以确定的是预期修复+能源转型开始正在传统行业中形成共振,这成为解决当下部分投资者“是否应该离场”问题最优的答案,这将是当下这个高度不确定性市场中,可以预见的那个局部。

当下认为占优的组合是:有色(铝、铜)、化工(化纤、纯碱)、钢铁、煤炭、券商、军工。同样地我们维持此前对于三条长期主线的推荐。

粤开证券:硬科技主线下寻找“人少”地方淘金

展望后市,认为资金对热门板块(新能源汽车、半导体、芯片等)的追逐热情即符合国家大势所趋、也有产业链维持高景气度的数据支撑,相关热门板块的投资逻辑与长期趋势没有发生变化,但经过前期的强势上涨后不少板块个股处于历史高位,短期盈利丰厚将进一步放大相关板块的波动。

配置方向上,分子端高增的“硬科技”板块仍是当下重点布局主线,但近期过于拥挤的交易使得板块波动进一步放大,建议投资者往“人少”地方淘金,寻找热点扩散、市值下沉、基本面反转的标的。另一方面,中报披露接近尾声,密集披露期可关注盈利与估值结构匹配度高的标的。

山西证券:市场风格转向均衡 关注性价比边际改善行业

尽管目前A股整体估值合理,但板块走势分化严重,结构性风险不断聚集,对于锂电池和光伏概念等热门题材方面,虽然部分板块长期逻辑依旧较强,但短期很难维持前期快速上涨时的成交量,且其目前面临短期高估的情况,资金边际买入热情将逐步下降,建议投资者控制风险。长期来看,消费升级和科技行业将维持较高扩张速度,建议提前布局估值合理的高景气赛道。(财联社 姚辉)

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号