-

夏日调整,科创长牛歇歇再走——A股策略月报

王德伦策略与投资

/ 2021-08-02 20:51 发布

/ 2021-08-02 20:51 发布回顾:2021年4月以来,我们看多市场,布局“百周年”行情,板块配置上强调“收获周期,布局成长”。近3个月以来,创业板指、科创板等新兴成长方向表现较好。市场大势与板块配置的前瞻性判断得到较好验证。7月中旬开始,我们前瞻提示“科创进入颠簸布局期”,之后市场如期震荡、分化。

展望8月份行情:休整之后再远行。8月份,大盘颠簸期仍将继续,但有惊无险,系统性风险不大,而结构性行情在中报业绩期将继续分化,提防前期预期太高、交易拥挤的强势股可能出现补跌风险。

一方面,8月份,A股市场仍需要时间来释放风险。未来一个月是风险密集释放期。1)信用风险释放可能会加速,这是国内化解存量风险过程中的阵痛,提防房地产债务风险、地方隐形债务风险、金融反腐带来的阶段性冲击。2)海外市场波动对A股的拖累风险,包括,变种病毒致疫情再起,全球经济前景蒙上阴影,共同加速了市场的担忧,全球市场体现出一定的“避险”情绪。叠加,8月的“Jackson Hole”和9月美联储会议,全球对美国TAPER等政策收紧预期升温。3)教育、互联网等监管政策变化对港股市场的情绪压制。这些风险要么是山雨欲来,要么对市场情绪的压制仍是杯弓蛇影。所以,要警惕科创行情为核心的前期热点的8月份会分化,赚钱难度提升,甚至有补跌的调整风险。

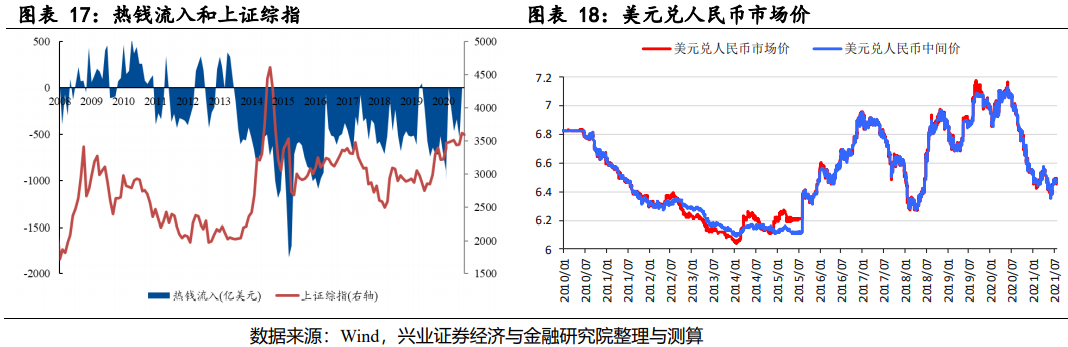

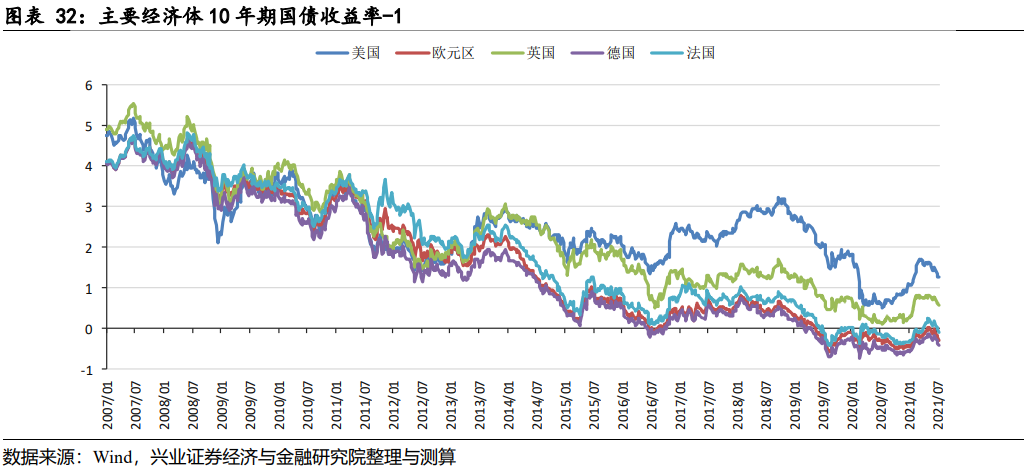

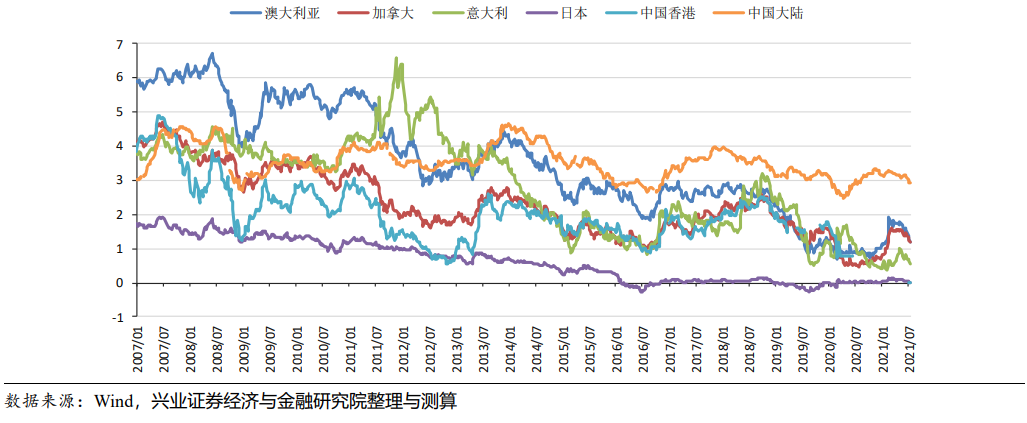

另一方面,8月份系统性风险不大,大盘夯实底部,结构性行情依然聚焦科创长牛,下半年随着政策重心更转向中长期问题,科技创新、先进制造等长期机会依然值得逢低布局。1)7月30日会议对下半年工作的部署,更聚焦中长期问题,强调稳健的货币政策“要保持流动性合理充裕,助力中小企业和困难行业持续恢复”,所以应对经济下行和信用风险的化解,货币政策宽松空间会不断打开。另外,政策重心聚焦中长期结构问题:支持新能源汽车、乡村物流发展,更加注重和强调内部市场潜力,内循环的重要。2)考虑到7月下旬,A股市场已经出现了快速调整,部分风险已经提前释放。3)美国覆水难收,就算8月围绕TAPER的政策收紧预期以及发债力度加大而带着美债利率走高,但是美国无风险收益率保持低位是常态,所以美股的震荡不会构成系统性风险,不会对A股市场导致明显冲击。

中长期展望,继续战略性看多科创长牛行情。长期而言,大国博弈是一场持久战,中、美经济都将利用各自优势、提升自己的竞争力,而不会轻易引发系统性风险,在高债务时代对应的是低利率更持久科技创新、先进制造、内需消费是中美经济竞争的主要方向。

中期而言,维持“下半年宏观有惊无险、A股不是熊市、行情先抑后扬”的基本判断,平淡中寻找新奇,科创长牛方兴未艾。

投资策略, 建议以长打短、大智若愚,趁短期行情震荡而优化持仓组合,逢低耐心布局优质成长股。不建议在悲观恐慌情绪下降低仓位。

风险提示:关注全球资本回流美国超预期,中美博弈超预期等。 目录

报告正文 夏日调整,科创长牛歇歇再走

回顾:2021年4月以来,我们看多市场,布局“百周年”行情,板块配置上强调“收获周期,布局成长”。近3个月以来,创业板指、科创板等新兴成长方向表现较好。市场大势与板块配置的前瞻性判断得到较好验证。7月中旬开始,我们前瞻提示“科创进入颠簸布局期”,之后市场如期震荡、分化。

展望8月份行情:休整之后再远行。8月份,大盘颠簸期仍将继续,但有惊无险,系统性风险不大,而结构性行情在中报业绩期将继续分化,提防前期预期太高、交易拥挤的强势股可能出现补跌风险。

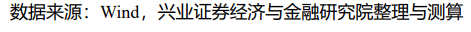

一方面,8月份,A股市场仍需要时间来释放风险。未来一个月是风险密集释放期。1)信用风险释放可能会加速,这是国内化解存量风险过程中的阵痛,提防房地产债务风险、地方隐形债务风险、金融反腐带来的阶段性冲击。2)海外市场波动对A股的拖累风险,包括,变种病毒致疫情再起,全球经济前景蒙上阴影,共同加速了市场的担忧,全球市场体现出一定的“避险”情绪。叠加,8月的“Jackson Hole”和9月美联储会议,全球对美国TAPER等政策收紧预期升温。3)教育、互联网等监管政策变化对港股市场的情绪压制。这些风险要么是山雨欲来,要么对市场情绪的压制仍是杯弓蛇影。所以,要警惕科创行情为核心的前期热点的8月份会分化,赚钱难度提升,甚至有补跌的调整风险。

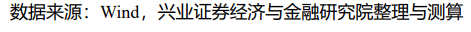

另一方面,8月份系统性风险不大,大盘夯实底部,结构性行情依然聚焦科创长牛,下半年随着政策重心更转向中长期问题,科技创新、先进制造等长期机会依然值得逢低布局。1)7月30日会议对下半年工作的部署,更聚焦中长期问题,强调稳健的货币政策“要保持流动性合理充裕,助力中小企业和困难行业持续恢复”,所以应对经济下行和信用风险的化解,货币政策宽松空间会不断打开。另外,政策重心聚焦中长期结构问题:支持新能源汽车、乡村物流发展,更加注重和强调内部市场潜力,内循环的重要。2)考虑到7月下旬,A股市场已经出现了快速调整,部分风险已经提前释放。3)美国覆水难收,就算8月围绕TAPER的政策收紧预期以及发债力度加大而带着美债利率走高,但是美国无风险收益率保持低位是常态,所以美股的震荡不会构成系统性风险,不会对A股市场导致明显冲击。

中长期展望,继续战略性看多科创长牛行情。长期而言,大国博弈是一场持久战,中、美经济都将利用各自优势、提升自己的竞争力,而不会轻易引发系统性风险,在高债务时代对应的是低利率更持久科技创新、先进制造、内需消费是中美经济竞争的主要方向。

中期而言,维持“下半年宏观有惊无险、A股不是熊市、行情先抑后扬”的基本判断,平淡中寻找新奇,科创长牛方兴未艾。

投资策略, 建议以长打短、大智若愚,趁短期行情震荡而优化持仓组合,逢低耐心布局优质成长股。不建议在悲观恐慌情绪下降低仓位。

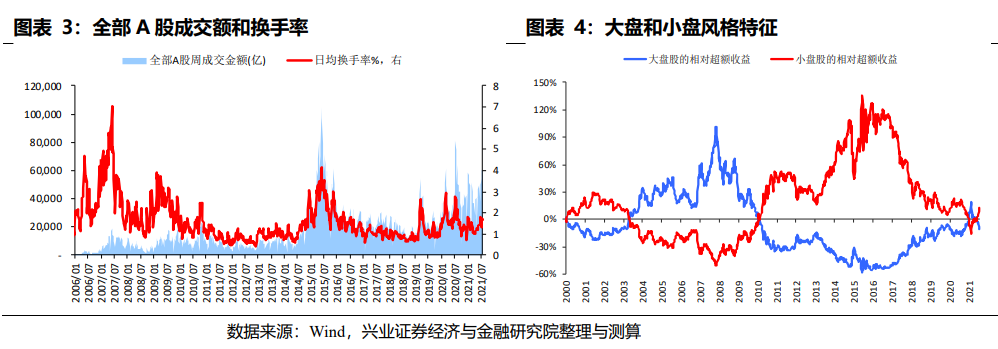

配置层面:成长依然是推荐的核心主线,但是更关注性价比,更关注赔率更好的方向与个股。包括:1)长期性价比高的“小而美”科创小巨人;2)中报超预期的绩优股中,寻找能够穿越周期属性、具有新的成长阿尔法个股,淘金有色、化工、交运、建材等领域某些周期价值股面纱下的新兴成长内核;3)那些基本面不太亮丽领域,提前布局下半年有转机的资产,包括,小家电、汽车、机械,也包括消费细分行业的“龙一”。

立足长期而拥抱未来的核心资产,在注册制时代,可以聚焦以下方向来淘金科创小巨人:1)高端制造(半导体产业链、军工产业链等),2)新能源链条(新能源材料、锂电设备、新能源车产业链、智能驾驶等),3)AIoT(计算机、通信、电子),4)生命科学(生物医药、医疗器械、医疗服务、种子等)。

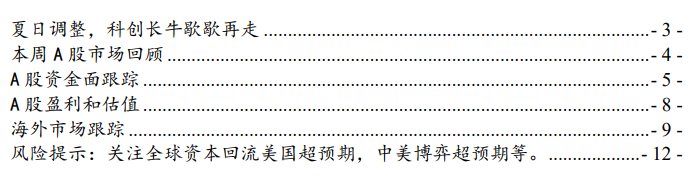

本周A股市场回顾

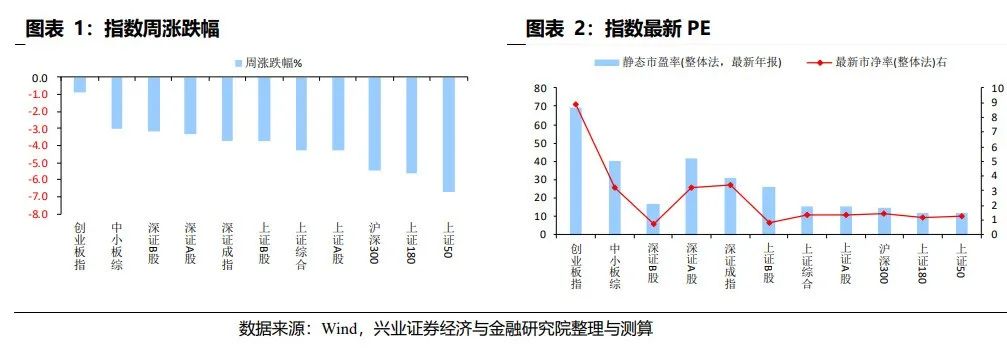

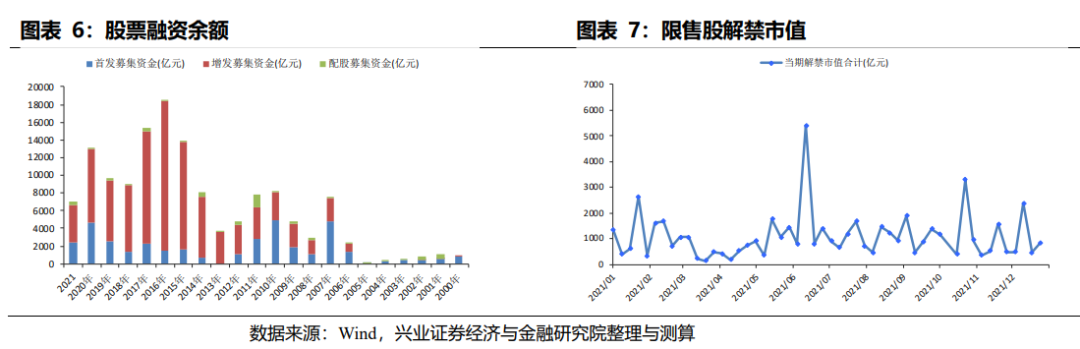

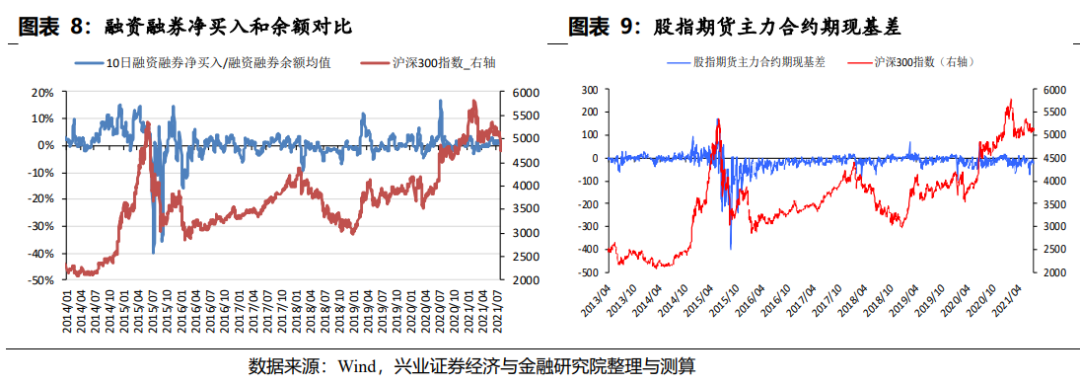

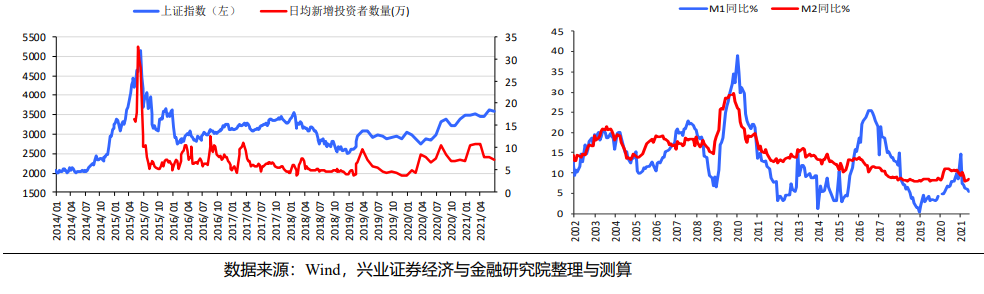

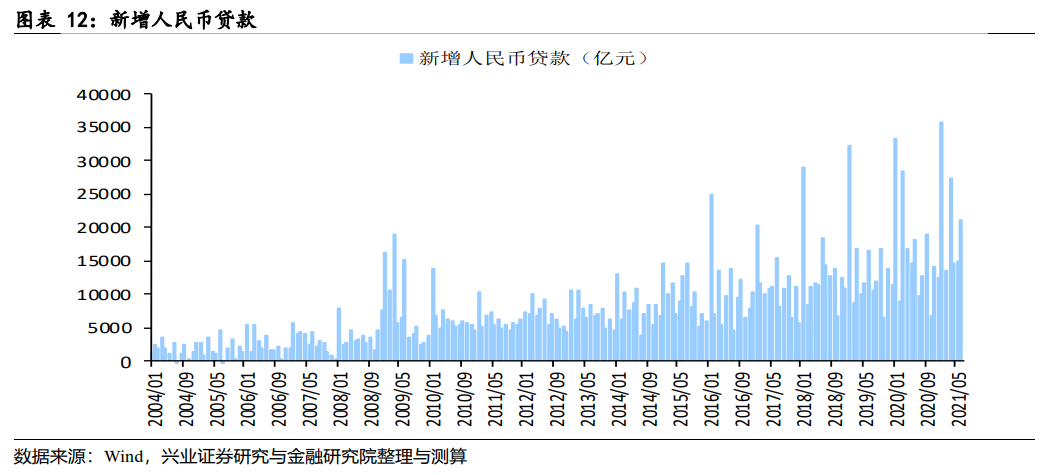

A股资金面跟踪

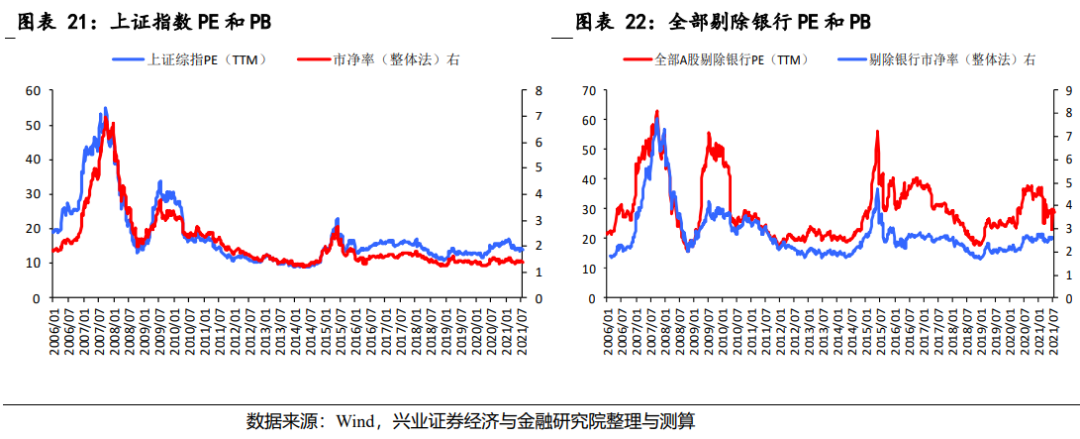

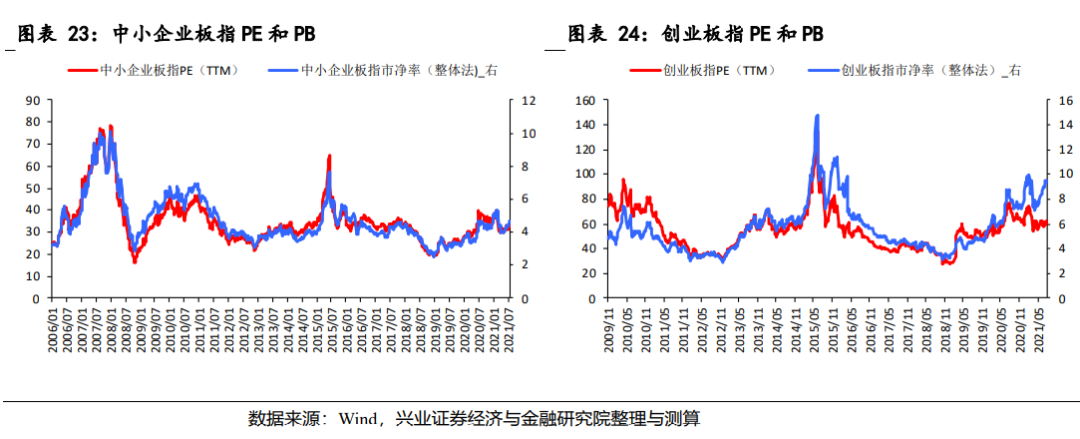

A股盈利和估值

海外市场跟踪

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号