-

新能源材料大龙头,既为隆基供应光伏材料,又为宁德提供电池基材

老范说评 / 2021-08-02 17:36 发布

既为隆基股份,通威股份供应光伏材料,又为特斯拉、比亚迪、宁德时代供应电池基材,还为格力电器提供半导体产品,这样的公司你见过吗?

这家公司的客户几乎涵盖了新能源的各个领域,公司的产品有光伏材料,电池基材,甚至还有半导体。

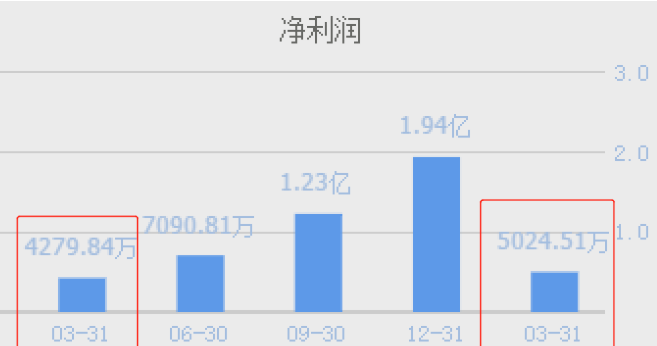

在新能源的风口下,这家企业的净利润已经连续两年实现了增长。2021年一季度,公司继续保持强劲的增长态势,业绩同比增长了17%。

为了详细了解这家公司的经营情况和业绩增长的原因,调研了公司2020年的年报,并亲自致电公司的董秘来了解情况。

公司业务

这家公司的董秘是位男士,说话低沉并且声音很有力量,只是对方的态度让翻译官不敢恭维。

本人:你好,我是公司的股东,想了解公司的情况。

董秘:说吧。

本人:请问,公司的业务都有哪些?

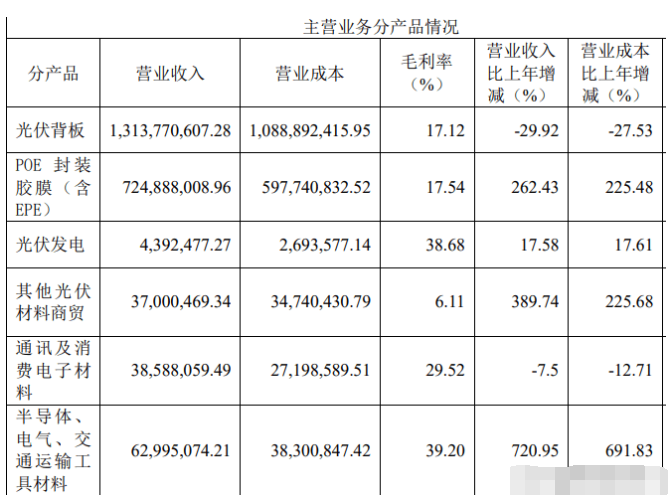

董秘:公司业务有光伏背板、POE封装胶膜、光伏发电、其他光伏材料商贸、半导体、交通运输工具材料等。

这家公司主要的产品为光伏材料和半导体。

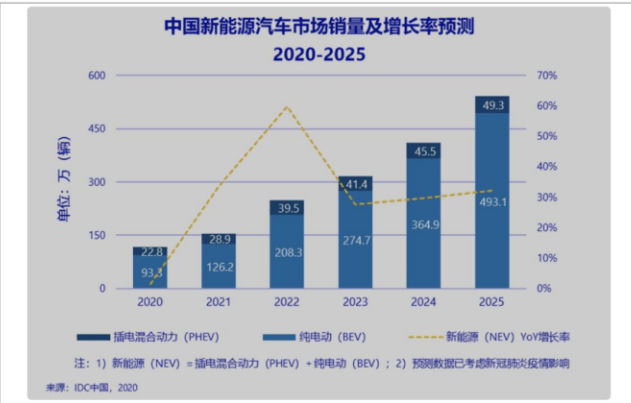

在这家公司的年报中,翻译官找到了全球光伏新增装机预测图和新能源汽车增长预测图。

下图出自中国光伏行业协会,具有一定的权威性。从图上的数据来看,未来光伏装机数量将呈几何倍增长,这将增加光伏企业对公司产品的需求。

新能源汽车在未来的增长速度,也是十分惊人的。这也将增加新能源汽车的厂商,例如特斯拉、比亚迪对公司产品的需要。

本人:请问,公司的客户资源都有哪些?

董秘:公司在光伏领域拥有隆基、通威、晶科、阿特斯、 东方日升、韩华 Q-Cells、夏普、松下等各地区头部企业客 户。

董秘:在3C领域,拥有欧菲光、碳元科技、歌尔声学、诺、天马、京东方、东尼等,并 进入了小米的供应链。

董秘:在新能源汽车领域,拥有上汽、宁德时代、比亚迪等,并进入了特斯拉、 大众等供应链。在半导体领域,进入了格力等的供应链。

不得不承认这家企业的客户资源真是太强大了,新能源领域知名的公司几乎都是该企业的客户。

经营情况

下面,我们来分析一下公司业绩增长的原因。

2020年一季度,公司的净利润只有4280万元,到了2021年一季度,净利润涨至5025万元,上涨幅度为17%。

经过分析发现,这家公司业绩增长的主要原因是,公司的财务杠杆放大了。

当企业处在盈利状态下,或者行业风口来临时,管理层会提高财务杠杠,向银行借更多的钱来扩大产能,进而提高公司的收益。

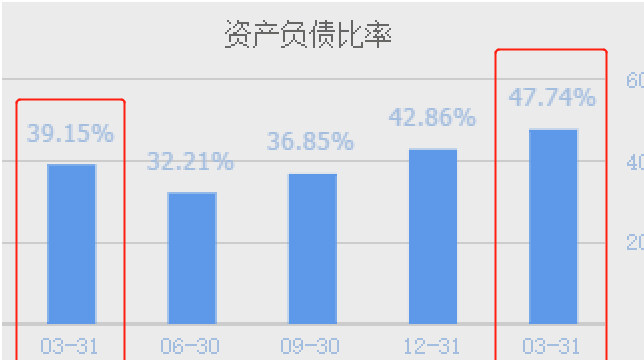

2020年公司100元的资产里只有39.15元是借来的,现在100元的资产里却有47.74元是借来的,负债率提高了21.49%。

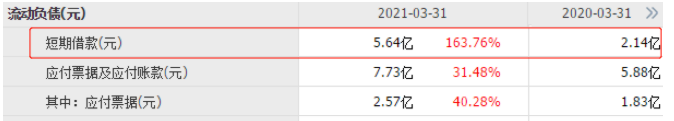

这家企业在2021年一季度短期负债提高了163.76%,多借的3.5亿是公司用来扩大产能或者购进原材料的钱。

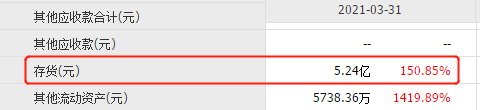

而在2021年一季度,公司的存货确实大幅增长了150%。这说明管理层用多借的钱买入了原材料,这样会提高今年产品的产量。

在2021年一季度,这家企业的管理层按下了快进键。公司提高了负债率增加了短期借款,并用这笔钱购买了更多的原材料,并提高了产品的产量。

如果2021年公司能把增加的存货都卖出去,该企业的净利润一定会实现增长,这就是管理层提高财务杠杆对公司业绩的好处。

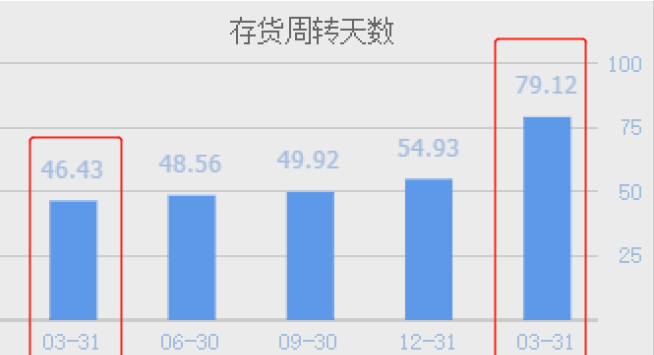

值得注意的是,这家企业在一季度的销售速度放慢了70%。

2020年一季度,公司销售一批存货需要46.43天,现在却需要79.12天,速度放慢了70%。

不要害怕,这家企业销售速度放慢的原因是,公司存货或者说是原材料的增加。

当企业在接到大订单时,会大量买入原材料。这时公司的存货周转天数会大幅提高,这是正常现象,不是产品出现了滞销。

因为这家企业的管理按下了快进键,并增加了短期借款用来买入大量的原材料,所以今年这家公司的业绩应该会很漂亮。但是有个前提,就是公司的存货都能卖出去。

财务状况

最后,我们来分析一下公司的财务健康程度和短期偿债能力,先看看资产负债率的情况。

2020年一季度,这家企业100元的资产里只有39.15元是借来的,现在100元的资产里却有47.74元是借来的,负债率上升了22%。

这家公司的负债率虽然上升了,但却是为了提高公司的盈利能力。所以,这属于合理的行为。

而同期宁德时代的负债率为58,84%,隆基股份的负债率为55.01%,所以这家公司的负债率不算高,属于行业合理水平。

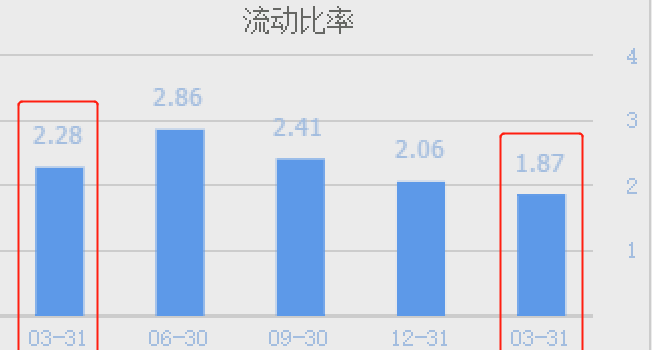

我们再来看看这家公司的短期偿债能力,流动比率是衡量公司短期偿债能力的指标,它是流动资产和短期负债的比值。

2020年一季度,公司的流动比率为2.28,到了2021年一季度,流动比率降至了1.87,下降幅度为18%。

1.87的流动比率说明该公司有100元的短期负债,就对应有187元的流动资产作为保障。如果公司发生问题,可以把流动资产变现来偿还债务。

同期,宁德时代的流动比率为1.8,隆基股份的流动比率为1.29 。所以,该公司的流动比率属于正常水平,短期偿债能力很强。

而这家企业就是赛伍技术股份有限公司。

赛伍技术的亮点在于公司强大的客户资源,新能源领域知名的企业几乎都是公司的客户。

在2021年一季度,公司放大了财务杠杆,增加了短期借款并购买了更多的原材料。如果今年公司能把存货全都卖出去的话,该企业的业绩一定能大幅的增长。

公司的负债率虽然上涨了,流动比率虽然下降了,但是都在合理范围之内,说明公司的财务状况依然很健康,短期偿债能力也很强。

赛伍技术在2021年变得更加积极,相信公司的管理层在按下了快进键后,会有一个不错的表现。

薇♥:fjq

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号