-

宁组合大胜茅指数——兴证策略风格与估值系列176

王德伦策略与投资

/ 2021-07-24 21:48 发布

/ 2021-07-24 21:48 发布投资要点

展望后市,市场整体震荡为主,关注7、8月份,国内外风险因素或形成扰动和共振,有惊无险,没有系统性风险。重视性价比,短期不追高,震荡再布局。行业配置:成长是长期主旋律,中报期优先推荐军工;价值为辅,精选“双碳”背景下化工、有色、玻璃等“阿尔法”个股。成长板块4条主线不变,但是,7月份成长行情重点在于“淡化指数、挖掘长期性价比更合适的个股”,特别是市场关注度不足的科创“小巨人”:1)AIoT,万物互联。如:计算机、通信、电子等。2)医药。重点关注医疗器械、医疗服务等方向。3)新能源链条。重点关注:新能源材料、锂电设备、汽车、智能驾驶等细分领域。4)高端制造设备。可重点关注半导体设备、军工等方向。

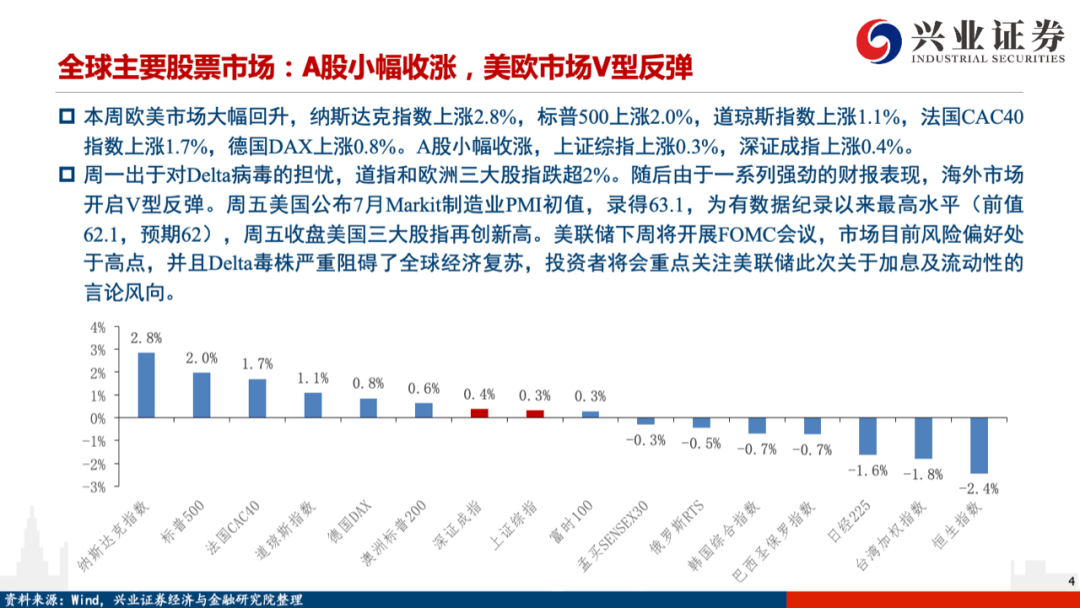

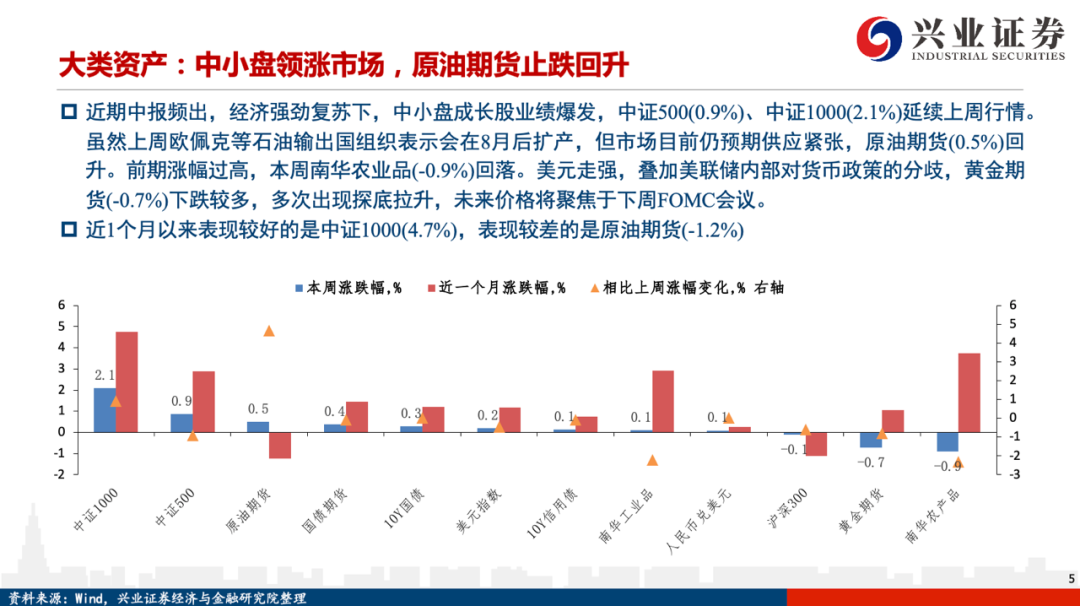

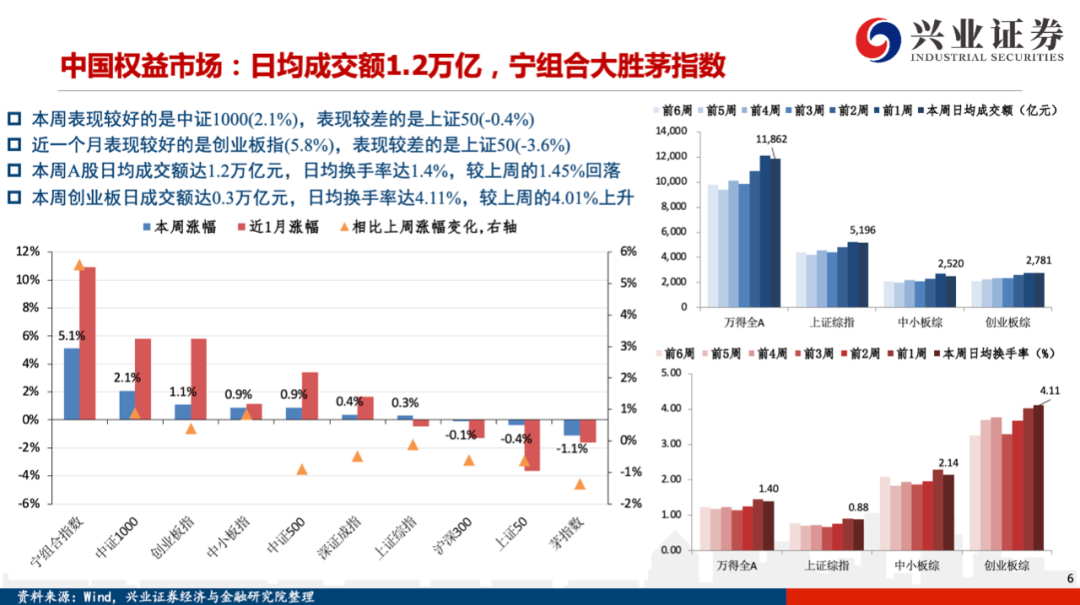

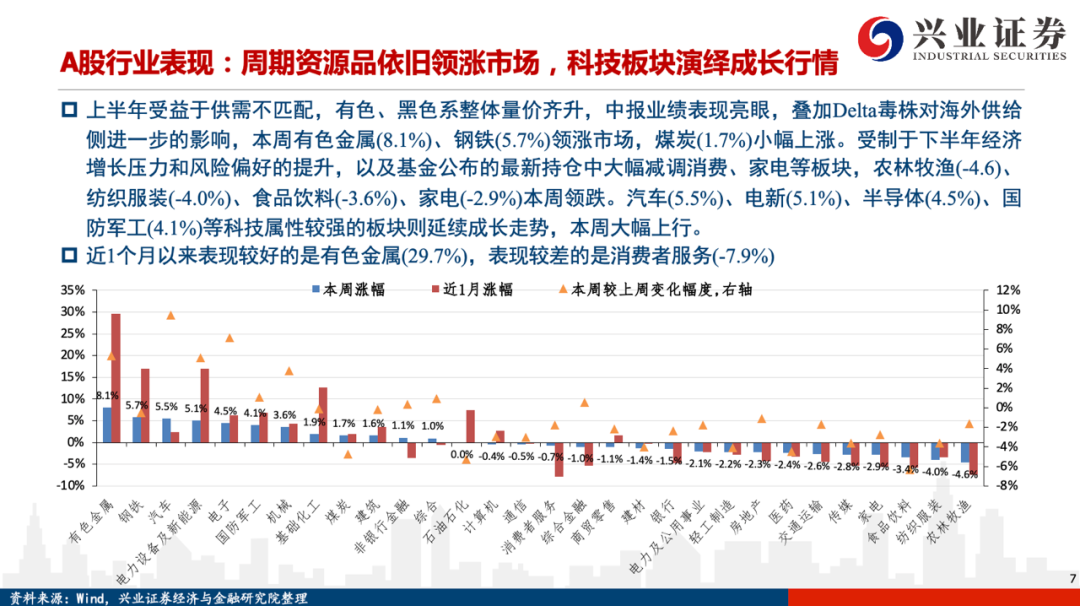

本周欧美市场大幅回升,A股小幅收涨。纳斯达克指数上涨2.8%,标普500上涨2.0%,道琼斯指数上涨1.1%,法国CAC40指数上涨1.7%,德国DAX上涨0.8%。周一出于对Delta病毒的担忧,道指和欧洲三大股指跌超2%。随后由于一系列强劲的财报表现,海外市场开启V型反弹。周五美国公布7月Markit制造业PMI初值,录得63.1,为有数据纪录以来最高水平(前值62.1,预期62),周五收盘美国三大股指再创新高。近期中报频出,经济强劲复苏下,中小盘成长股业绩爆发,中证500(0.9%)、中证1000(2.1%)延续上周行情。虽然上周欧佩克等石油输出国组织表示会在8月后扩产,但市场目前仍预期供应紧张,原油期货(0.5%)回升。美元走强,叠加美联储内部对货币政策的分歧,黄金期货(-0.7%)下跌较多。上半年受益于供需不匹配,有色、黑色系整体量价齐升,中报业绩表现亮眼,本周有色金属(8.1%)、钢铁(5.7%)领涨市场,煤炭(1.7%)小幅上涨。受制于下半年经济增长压力和风险偏好的提升,以及基金公布的最新持仓中大幅减调消费、家电等板块,农林牧渔(-4.6)、纺织服装(-4.0%)、食品饮料(-3.6%)、家电(-2.9%)本周领跌。汽车(5.5%)、电新(5.1%)、半导体(4.5%)、国防军工(4.1%)等科技属性较强的板块则延续成长走势,本周大幅上行。

上证综指涨0.3%,创业板指涨1.1%,上证50跌0.4%,沪深300跌0.1%,中证500涨0.9%,中证1000涨2.1%,茅指数跌1.1%,宁组合涨5.1%

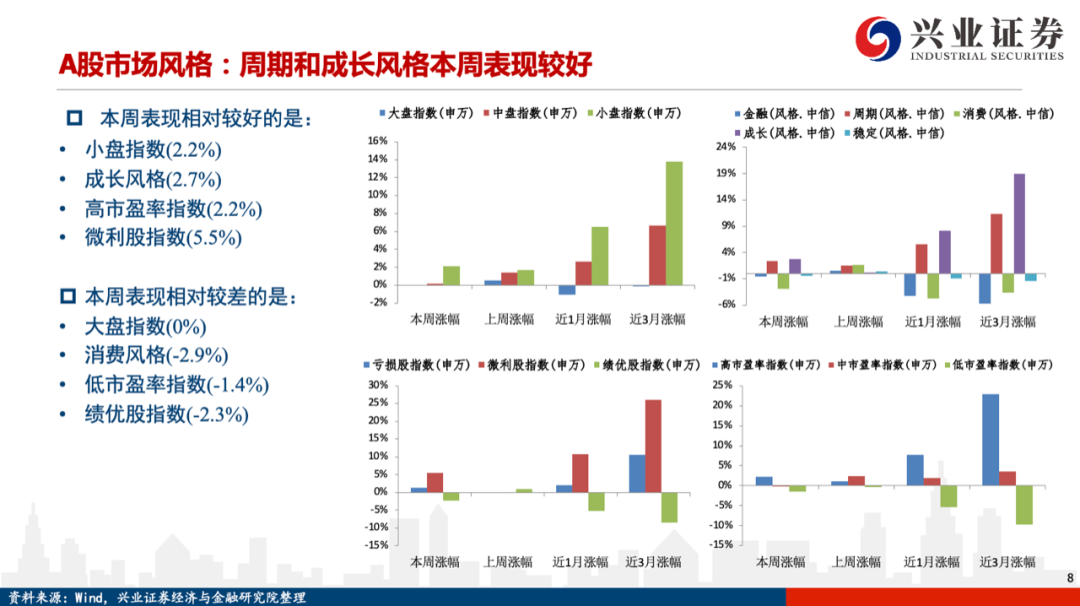

市场风格:本周表现相对较好的是:小盘指数(2.2%)、成长风格(2.7%)、高市盈率指数(2.2%)、微利股指数(5.5%)

本周表现相对较差的是:大盘指数(0%)、消费风格(-2.9%)、低市盈率指数(-1.4%)、绩优股指数(-2.3%)

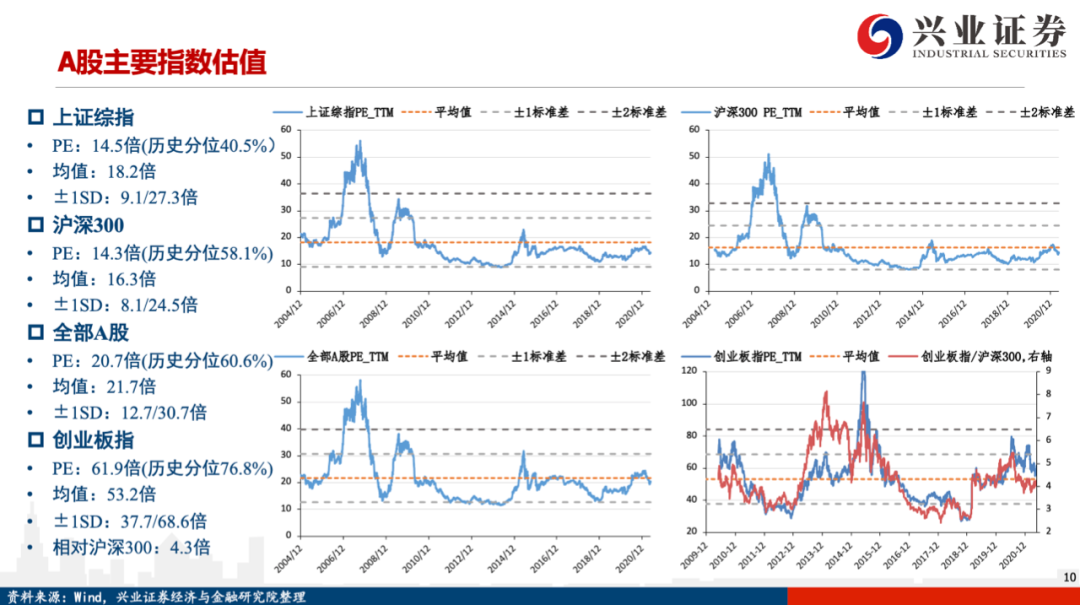

指数估值:上证综指(14.5倍、历史分位40.5%),沪深300 (14.3倍、历史分位58.1%)

全部A股 (20.7倍、历史分位60.6%),创业板指(61.9倍、历史分位76.8%)

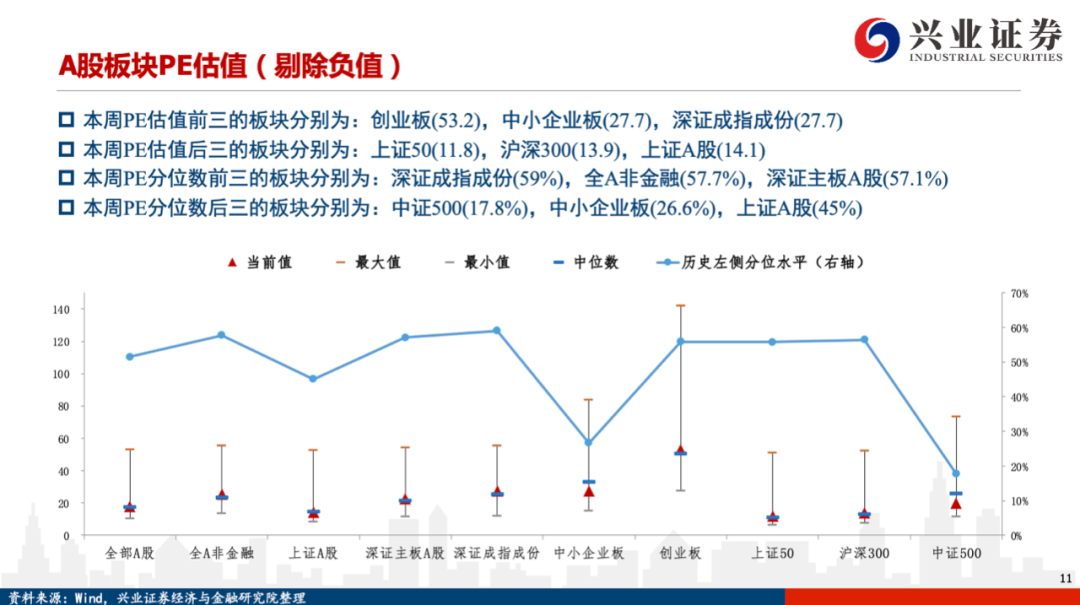

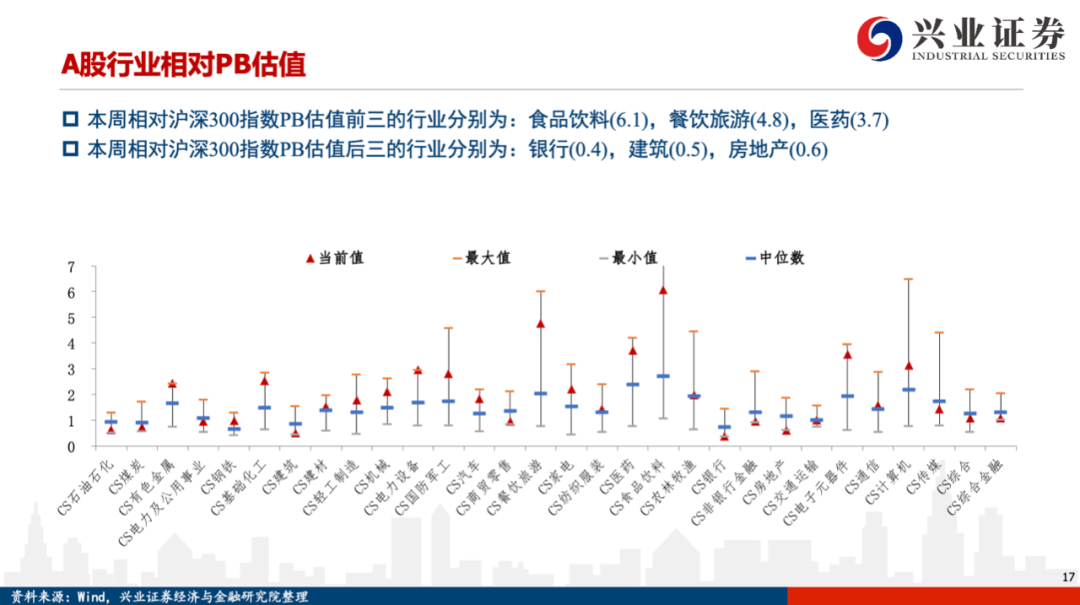

行业估值:本周PE估值前三行业分别为国防军工(65),计算机(53.9),电子(49.7),后三行业分别为银行(5.9),房地产(7),建筑(7.7);PE分位数前三的行业分别为食品饮料(85.4%),电力设备及新能源(84.1%),汽车(82.9%),后三的行业分别为:房地产(0%),建筑(1.6%),传媒(2%)。相对PE估值前三行业为国防军工(4.7),计算机(3.9),电子(3.6),后三行业银行(0.4),房地产(0.5),建筑(0.6)

A股和全球龙头估值比较:材料大多溢价,工业中资本品大多溢价;消费和医药整体溢价,社服折价较多;信息技术大多溢价;金融地产公用折价

风险提示:本报告为历史分析报告,不构成任何对市场走势的判断或建议,不构成任何对板块或个股的推荐或建议,使用前请仔细阅读报告末页“相关声明”

报告正文

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号