-

荣盛石化投资价值分析报告:从一滴油到世间万物

老范说评 / 2021-07-21 17:03 发布

一、公司概况:全球炼化巨头,“从一滴油到世间万物”

公司起家于涤纶产业链,蜕变于炼化项目

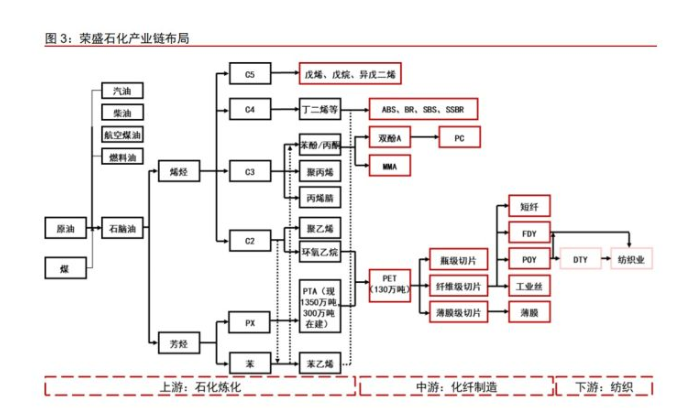

公司是国内石化-化纤龙头企业。荣盛石化主要从事石化、化纤相关产品的生产和销售,已布局从炼化、芳烃、烯烃到下游的精对苯二甲酸(PTA)、乙二醇(MEG)及聚酯(PET,含瓶片、薄膜)、 涤纶丝(POY、FDY、DTY)的完整产业链。公司在浙江舟山布局 4000 万吨/年炼化一体 化项目将形成世界级大型、综合、现代的绿色石化基地,在产品规模、产品质量、技术、设备、流程等方面拥有世界领先优势,是中国石化-化纤行业龙头企业之一。

公司股权结构稳定,实际控股人是李水荣先生。公司控股股东为浙江荣盛集团,持有 公司 61.22%的股份。截至 2021 年 3 月底,李水荣先生分别拥有浙江荣盛控股集团及荣盛石化 60.88%、6.35%的股份,为公司实际控制人。企业在化纤涤纶领域深耕多年,逐渐走向规模化、大型化、一体化,成长为国际炼化巨头。

公司从涤纶化纤起家,逐步成长为石化-化纤上下游一体化企业。公司从涤纶化纤起家, 1989 年成立益农网络化纤厂,1997 年公司涉足纺丝;2005 年第一条民营 PTA 线投产, 公司进入 PTA 领域,随后依托三大基地不断扩产;2009 年起布局芳烃,2015 年中金石化投产,公司成为首个打通“对二甲苯-PTA-聚酯-纺丝-加弹”聚酯全产业链的民营企业;2010 年便开始尝试参与炼油项目,2017 年浙石化 4000 万吨/年炼化一体化项目一期工程进入全面建设阶段;2019 年底和 2021 年中,浙江石化一期和二期分别投产。

公司实现“从一滴油到世间万物”产业链布局,产品包括上游石化炼化、中游化工品、 下游化纤、新材料等。公司上游石化炼化从原油开始,生产汽油、柴油、航空煤油等成品油,炼化产品中轻石脑油继续提取为烯烃,进而深加工为化工品。随着 2021 年浙石化 4000 万吨/年炼化项目的全 面投产,公司已经实现“从一滴油到世间万物”的布局,从原油开始生产多个品种的化工 产品,公司完成从聚酯化纤企业向全球炼化行业巨头的蜕变。

公司 PX、PTA、聚酯产能规模处于国内领先水平。公司现有 PX 产能 568 万吨/年,参控股 PTA 产能约 1650 万吨/年,聚酯产能450 万吨/年。公司在建 600 万吨/年 PTA 项目,同时稳步推进永盛科技聚 酯薄膜扩建、盛元二期等项目。

公司控股的浙江石化项目全球领先。公司持股 51%的浙江石化项目一、二期分别于 2019、2021 年中投产, 4000 万吨/年规模全球领先,且下游产品以化工品为主。

浙石化投产贡献利润,公司营收及盈利迈上新台阶

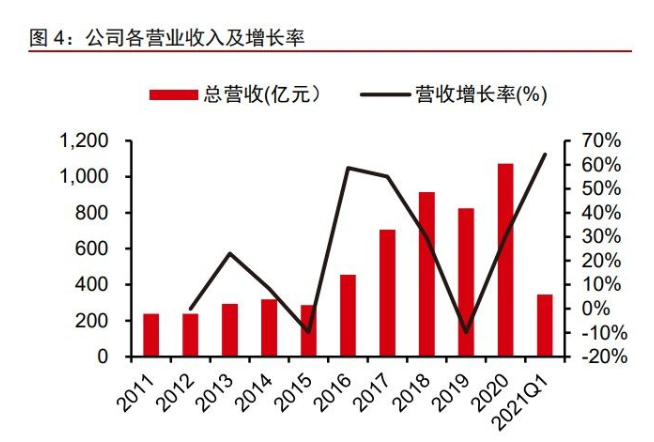

2020 年公司营收高达 1072.65 亿元,同比增长 30%,归母净利润 73 亿元,同比增长 231%,主要得益于 2019 年浙石化一期投产带来的利润贡献。2021 年 6 月浙江石化二期顺利投产,预计公司 2021 年整体营收将持续增长, 2021 年上半年实现归母净利润 65.7 亿元,同比增长 105%。

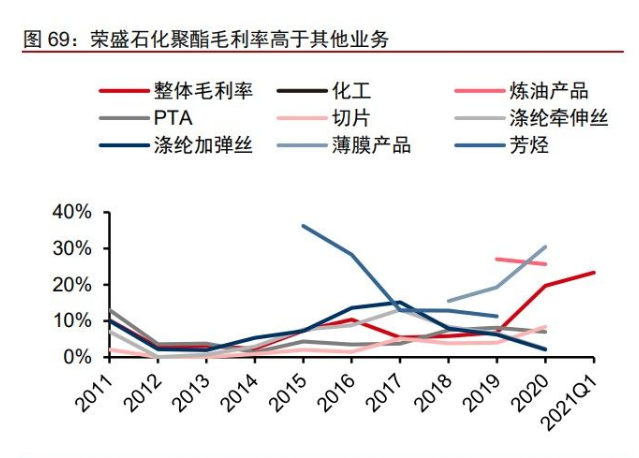

浙石化两期项目投产,未来两年公司业绩中枢有望持续提升。随着新增产能释放,市场供求关系缓和,芳烃毛利率有所下降。 PTA、涤纶产品毛利率保持在 8%左右。2021Q1 公司整体毛利率为 23%,创十年来新高。2020 年公司 ROE 及 EBITDA 利润率均同比提升。

2020 年起炼油产品及化工品开始贡献大部分营收及毛利。2020 年,公司主要营收来自炼油产品及下游化工品,占比分别为 25.8%和 39%,PTA 营收占比从 2019 年的 24.27%降至 2020 年的 11.88%。

二、全球炼化行业疫情后复苏,我国炼化增长空间较大

全球炼化市场东移,民营企业强势崛起

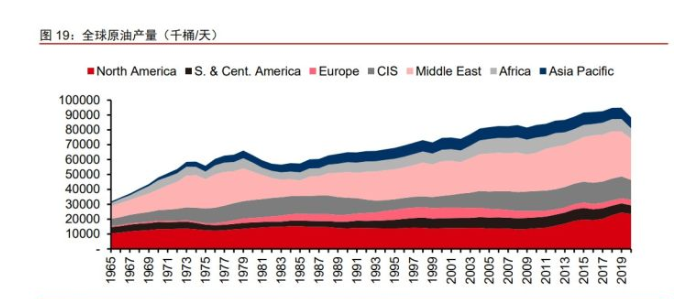

石化产业和市场随全球经济发展重心东移。伴随中国经济的崛起,亚太地区经济快速发展,全球经济格局改变,世界经济重心东移。2020 年新冠疫情席卷全球, Q1 原油价格跌至低谷。2020 年世界能源需求下降 4.5%,全球石油需求下降 9.3%。中国几乎是唯一石油消费增长的国家。

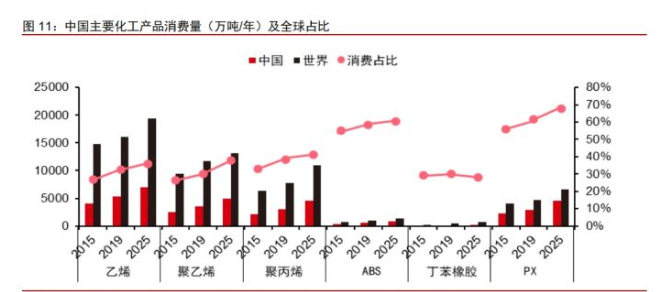

作为经济发展的重要产业之一,中国石化产品的消费逐年上升。2019 年中国乙烯当量消费量5271 万吨,约占全球的 33%,部分产品消费量占比甚至高达 50%以上。 预计到 2025 年,除了下游产业转移规模较大的合成橡胶外,我国主要化工产品消费占比 还将进一步扩大,整体将占全球的 40%左右。

炼厂位于石油产业链下游环节,为产业链重要一环。综合性石油公司通常覆盖上、中、下游,进行产业链一体化经营,而中小型石油公司通常专注于某一个板块。

碳中和限制了炼化行业的发展,国际巨头纷纷谋求转型。各国政府应对气候变化提出 碳中和战略,运输以及其他依赖石油的领域加速电气化,石油炼化行业格局相应发生变化。近年来五大国际石油公司都在持续削减炼油能力,加快炼厂转型,调整终端销售战略,重新调整全球炼油布局。

亚洲地区供给缺口增大,国内炼化行业快速发展降低化工品对外依存度。随着石油公司持续调整炼油布局,削减亚太地区炼油能力,中东和亚太等新兴市场炼化投资持续增加,而欧美地区的炼油能力大幅减少。2020 年中石化、中石油以 2.73 亿吨/ 年及 2.1 亿吨/年的炼油能力高居世界榜首。

国家开放石油炼化,民营企业强势崛起,旨在通过民企的盈利模式激活整个行业的活力。民营大炼化项目陆续投产,释放利润为投资者创造价值,同时也带动了整个石化炼化行业的发展。

海内外成品油市场回暖,炼厂利润率稳中有升

疫情后全球原油产量、需求量持续恢复。随着全球疫情放缓,各个国家和地区有序恢复生产生活,预计原油需求有望 2022 年恢复至疫情前水平;供应端伴随 OPEC+国家陆续复产,原油产量有所爬升。

中国原油消费量仍有较大上涨空间。中国原油消费量在全球的占比从 2010 年的 10.85% 提升至 2020 年的 16.08%,成为了世界上原油消费量最大的国家之一。2030 年中国“碳达峰”以前,预计消费量将持续攀升,成为世界的原油消费量第一大国。

中国人均原油消费量远低于欧美发达国家水平,未来炼厂产品仍有较大增长空间。随着中国经济的 快速发展以及率先受益于疫情得控,未来几年中国的原油需求料将持续上涨,下游成品油、 化工品的市场均有较大增长空间。

疫情后全球炼厂裂解价差持续复苏。伴随全球疫情防控推进,2021 年全球炼厂裂解价差有所回升,汽油和柴油、燃料油 等产品价差扩张。目前高硫燃料油价差恢复至疫情前水平,汽油、柴油等产品价差仍较疫 情前有一定差距。

历史上全球炼油利润率在 5%附近。2015~2019 年,USGC、NEW、Singhapore 的炼油利 润率约为 9%、4%、3.5%,USGC 远高于另外两地。炼油利润率保持较为稳定,一体化 大炼厂仍有较大利润空间。

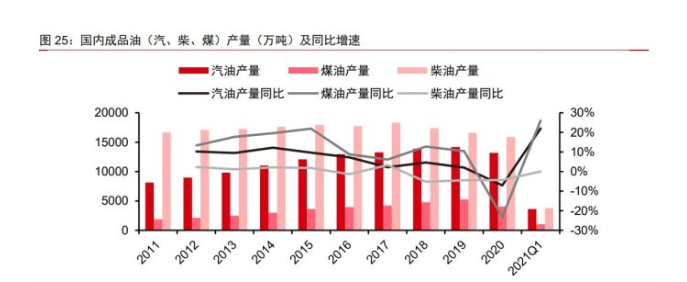

原油加工量保持增长势头,成品油产量逐步回暖。受多个大型项目投产驱动,国内石 油化工产业继续扩张,2020 年我国原油加工量达到 6.74 亿吨,同比增长 3%。受新冠疫情及国内外成品油消费不振的影响,相关企业通过调整生产工艺流程与进一步延伸产业链等多种举措,降低成品油产出并增加石化产品供给。2021 年 Q1,汽油、煤油、柴油生产回暖,同比 2020Q1 大幅上涨,成品 油市场逐步恢复至疫情前水平。

国内成品油市场增长放缓,疫情后消费量逐步恢复。由于汽车工业调整期的到来,加之电动、氢能汽车等行业的发展,预计成品油需求增速将长期处于小幅下行通道,国内成品油市场将出现过剩的局面。随着国内疫情形势逐步稳定,我国经济社会秩序逐步恢复,国内经济状况 持续回暖,成品油消费量呈现反弹。

亚太地区是全球成品油消费市场主要增长地。亚太地区成品油需求量持续上涨,预计中国 2030 年成品油消费量达峰。在国内成品油产量增多、国营及民营炼化竞争激烈的市场环境下,内销转出口是促进产品销量、稳定产品价格、获取更多盈利的机会。

国内政策利好成品油出口。由“设 门槛、管准入资质”变成“放门槛,加强事中事后监督”,明确突出支持符合条件的企业参与原油进口、成品油出口,为民营炼化打开了化解产能压力的口子,可以平衡国内油品 供需矛盾,保证炼油企业的经济性,避免国内低价无序竞争,也为成品油市场化定价改革 提供成熟的市场环境。

三、浙江石化技术全球领先,高化工品比例优势明显

浙石化两期相继投产,少油多化一体化优势显著

浙江石化是国内第一个按照 4000 万吨/年炼油一次性统筹规划的炼化一体化项目。目前国内拥有千万吨级以上炼厂 25 个, 2000 万吨以上三个,处理能力最高的是镇海炼化 2300 万吨。截止 2020 年,国内炼油企业平均规模约 700 万吨。

浙石化 4000 万吨/年的规模优势显著,技术工艺全球领先。项目一期是 2000 万吨/ 年炼油,520 万吨/年芳烃,140 万吨/年乙烯;二期将在一期基础上,同样规划 2000 万吨 /年炼油,520 万吨/年芳烃,2 套 140 万吨/年乙烯。浙石化方案统筹合理,主要装置规模和技术经济指标都代表全球最先进水平。

项目坚持统一规划、统一布局、分期分步实施的总原则,技术上坚持先进适用、稳妥 可靠、安全环保、绿色清洁的原则。项目的总加工流程制定遵循“分子炼油”理念,综合 平衡成品油和化工产品规模,一、二期按多产芳烃产品、配套乙烯并适当生产成品油。同时,坚持差异化、规模化重点发展芳烃及乙烯下游产业链。通过炼油、化工、芳烃一体化的流程安排,优化各 个工艺过程的原料,体现炼油、芳烃、乙烯一体化。

民营炼化企业在成本效率优势优势明显。民营企业为降本增效,一般采用小而精的团 队,人均劳动产出显著增加,工作效率提高,降低生产成本。浙江石化项目全厂定员一期 2200 人、年操作时间 8400h。

浙石化工艺全球领先,化工品占比高

浙石化有极强的原油加工能力,能适应多品种原油供给。含酸原油是一种机会原油,浙江石化一套常减 压蒸馏装置设计按照加工含酸原油设计,有利于增强项目加工原油的适应性。浙江石化一期设计加工原油按照高硫中质和高硫含酸两种原油类型考虑,加工过程中可根据原油供应和市场价格灵活操作。同时, 在原油罐区设置上按照轻、中、重质以及含酸原油分类储存,分输分炼,采用原油调和手段,具备可以加工全球 80%~90%以上的原油和凝析油。

浙石化生产装置代表世界最先进水平。浙江石化公司向 3 家公司为该项目授予了设计 合同。此外,该炼化一体化项目还将采用大量的国外技术。

原油到石化产品的转化率高于 50%,单产品能耗显著降低。炼油区每期重石脑油收率 约 40%,轻石脑油收率一期 9.4%、二期 11%。每期化工料收率 60%,化工料收率大约是国内常规炼化一体化项目的 2-3 倍,符合多产芳烃、烯烃及下游化工品的规划设想。全厂汽油池主要有催化重汽油、醚化汽油、烷基化油、重整汽油、富异构戊烷油和 MTBE,种类较为丰富,汽油品质高,满足国 VI B 远期要求。

采用煤焦及炼油废气回收制氢,降低精炼成本。随着炼油厂对氢气需求量的不断增长, 以低成本获得高品质氢气,已成为炼油厂的迫切需求。国内大型炼化厂多采用煤、石油焦煤制氢。浙江石化采用煤焦制氢及炼油废气回收制氢,实现较低的制氢成本,增加收益。

浙石化采用多套加氢裂化、催化裂化装置,产品结构灵活。浙江石化加工流程是 500 万吨/年沸腾床渣油加氢裂化+400 万吨/年蜡油加氢裂化+340 万吨/年蜡油加氢+300 万吨/ 年蜡油催化裂化+120 万吨/年延迟焦化,汽油池结构合理,主要有催化汽油、醚化汽油、 烷基化油、重整汽油、富异构轻石脑油和 MTBE,具备在芳烃-汽油产品之间互调的能力; 在柴汽比和油-化-芳比上符合规划要求,可相互之间灵活调节,特别是汽油和芳烃产品数量适应性强。

海水淡化提供循环水,因地制宜降低生产成本。石化基地海水淡化工程总规模为 241500 吨/日,负 责为基地统一供应生产水。一期工程生产用水量正常为 731.24m³/h。二期工程为 809.2m³/h。一期开式循环水场为各炼油装置供水,设计规模为 65000m3 /h;为煤焦制气装置供水,设 计规模为 25000m3 /h。二期闭式为各炼油装置供水,设计规模为 60000m3 /h;二期开式循 环水场为煤焦制气装置供水。

自建和运营加油站,获批成品油出口资质,拓展石油产品销售渠道

浙石化自建加油站,加速汽油内销量。浙江石油目前在建加油站约 100 座,计划到 2022 年底前建成 700 座,全部建成 后预计可通过自建加油站出售汽油和柴油共计 300 万吨/年。

公司是国内唯一一家获得成品油出口资质的民营企业。2020 年浙石化获得成品油出口配额 100 万吨,在国内外汽油产品价格存在明显价差时期,公司积极开拓成品油出口市场,提升成品油销售盈利水平。

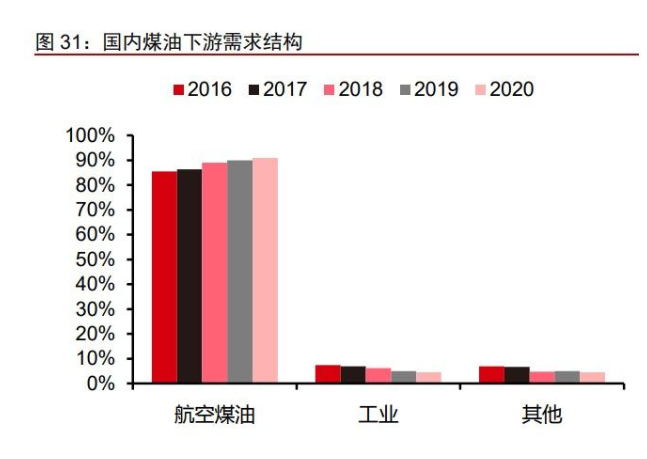

公司积极拓展煤油供应链。目前我国航空煤油主要还是供给民航和军工企业,需求占 比在 90%以上。近几年国家机场 新建及改扩建项目较多,对煤油需求会有增加趋势。随着煤油需求量继续增加,出口量逐年上升, 预计未来销量及收入贡献可观。

浙石化位于舟山自贸区内,地理优势明显

浙江石化位于舟山市岱山县鱼山岛舟山绿色石化基地,舟山本岛北部、岱山岛的西侧。 舟山便捷的航运降低了企业的运输成本,浙石化的汽柴油一 方面通过输油管道运送,另一方面通过水运运送,汽柴油销售范围可覆盖浙江省的主要地区,进而辐射周边区域。

舟山产业基地设施配套齐全。截至 2020 年,舟山已建成岙山-册子-镇海-上海金山-南京金陵的输油管道,已建成储罐 1568 万立方米,占全国现有原油及化工储运能力的 40%,另有 1212 万立方米储罐在建,已成为东北亚最大的原油及化工品储运中心。

舟山自贸区成立后,浙石化产品有望受益全球大宗商品贸易自由化。舟山自贸区将围绕国家能源保障安全,推进以油品全产业链为核心的大宗商品投资便利化贸易自由化,提升大宗商品全球 配置能力,成为中国东部地区重要海上开放门户示范区、国际大宗商品贸易自由化先导区 和具有国际影响力的资源配置基地,建成自由贸易港区先行区。

四、PX/PTA 规模优势显著,聚酯产业链优势稳固

我国 PX 消费量快速增长,产能快速扩张后将迎来平稳期

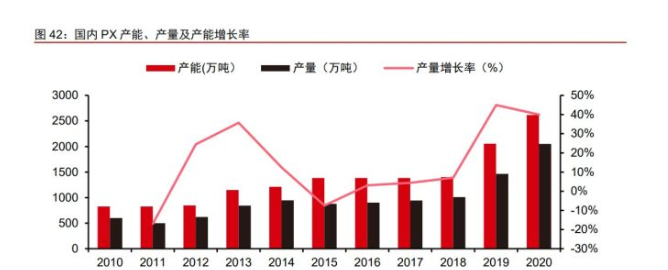

PX 是重要的化工原料,全球主要产能和消费量集中在亚洲地区。2019 年全球 PX 产能 大幅扩张,产能为 5770 万吨,产量为 4668 万吨,分别同比增长 12.6%和 3.9%。东北亚 地区 PX 的供给和需求均居全球首位,引领全球 PX 行业发展,截至 2019 年底,东北亚区 PX 产能合计占比全球产能的 63%,需求占比全球的 70%。

中国是全球最大的 PX 消费及生产国,民营企业产能占比 50%以上。截至 2020 年底,中国大陆地区的产能为 2616.5 万吨,位列全球第一。国内 PX 供给主要集中在民营企业,占比高达 53%。

近三年我国 PX 产能大幅增加,新增产能中民营企业占比较大。2020 年和 2021 年浙江石化分别投产 400 万吨 PX 项目,进一步打破了由传统的三桶油主导的行业格局。随着中国多套新建或者扩建装置的建成投产,预计到 2022 年,我国 PX 行业将基本实现自给自足。伴随着国内供应能力的大幅提升,中国 PX 产品的供应格局将发生较大变化,民营企业所占比例将进一步增加,进口量将不断减少,与国外产品的竞争将逐渐演化为国内产品之间的竞争。

我国 PX 消费量快速增长,当前进口依赖度仍然较高。我国一直以来是 PX 市场最大 的需求国,且需求增速较快。短期来看,国内 PX 产能投放仍无法全部满足国内 PTA 生产需求,但可以缓解国内 PX 供需紧张的局势,并有可能对进口市场进行挤压。

2010~2018 年,中国 PX 进口量逐年递增,由 353 万吨增长至 1590 万吨,进口依存度也 由 40%以下上升至 60%,不断创出新高。2019-2020 年 PX 新产能投放较多,我国 PX 进口量出现回落,对外依存度降低,2020 年我国 PX 行业进口依赖度降至 40%附近。

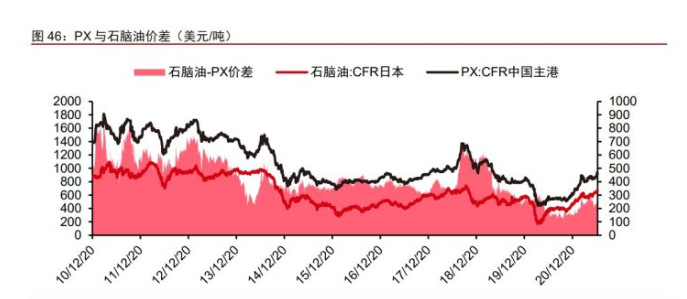

PX 价格走势与原油价格高度相关。2017 年下 半年开始原油价格一路上涨,2018 年下半年触顶回落,2020 年受新冠疫情影响原油价格触底,下游 PX 也紧随原油价格变动。

快速扩张周期结束,PX 价差底部回升。伴随浙石化、恒力石化 PX 项目投产结束, 我国 PX 行业快速扩张周期结束,行业进入平稳发展时期。由于下游 PTA 近两年产能快速扩展,提升对 PX 需求,2020 年下半年以来 PX 价差底部复苏。

PTA 产能快速扩张,龙头公司成本优势显著

PTA 主要应用在聚酯产业链。国内市场中,有 70%的 PTA 用于生产聚酯纤维,15%用于生产瓶级聚酯,主要应用于各种饮料尤其是碳酸饮料的包装,5%用于膜级聚酯,主要应用于包装材料、胶片和磁带。

PTA 粉末涂料用量增加。2019 年中国粉末涂料销量达到 220 万吨,其中 90%为树脂。由于粉末涂料环保安全、经济高效等多方面的优势,预计 PTA 在粉末涂料市场的占

全球主要的 PTA 产能分布在亚洲,中国贡献了亚洲 62%的产能。随着世界聚酯生产中心向亚洲转移,全球 PTA 的生产开始逐渐集中于亚洲、北美和西欧。截止目前, 三地的产能基本已占全球 98%左右,亚洲 PTA 产能第一,占全球的 88%左右。2013-2019 年,全球新增的 PTA 几乎都在亚洲。

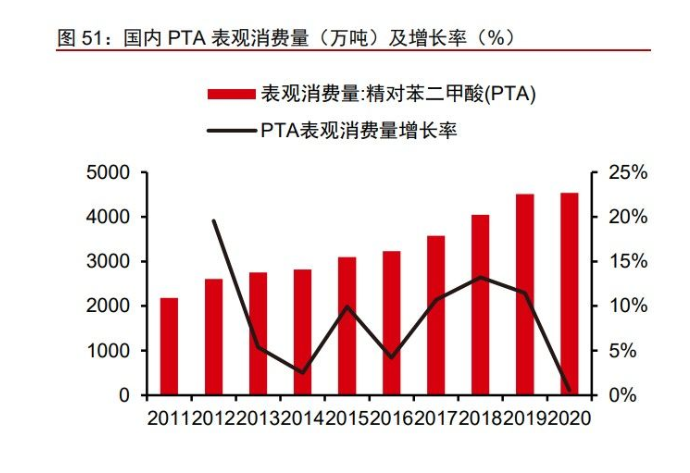

受益于聚酯行业快速发展,PTA 产能持续增长。随着下游聚酯行业的快速发展,中国的 PTA 产业已逐步进入快速增长期。由于技术和设备本地化的成功,设备投资成本大大降低,PTA 生产规模迅速增长。2020 年中国 PTA 产能高达 6050 万吨,产量达 4559 万吨,产量同比增长 1.7%。

PTA 需求量稳步增长,疫情后库存及盈利有所改善。2020 年中国 PTA 需求 量 4536.39 万吨,同比增长 0.5%。随着下游需求逐渐复苏,行业库存快速去化,截至 2021 年 6 月,国内 PTA 平均库存天数 降至 3.5 天,库存天数持续下降并处于相对低位,这对价格市场形成有力支撑,同时下游 需求旺盛使得 PTA 价格有一定修复,利润空间有所提升。

国内头部 PTA 生产商具备更多优势,CR5 接近 60%。头部公司利用成本优势及庞大产能 基础能获得不错的收益,而成本高的小产能将会以破产的方式退出行业。公司参控股 PTA 产能约 1650 万吨/年,具备极大的规模优势,加工成本行业领先。

化纤需求复苏,推升 PTA 价差修复。2021 年迄今全球疫情逐步复苏,部分海外订单向国内转移。

涤纶长丝价格回暖,聚酯瓶片、薄膜利润上行

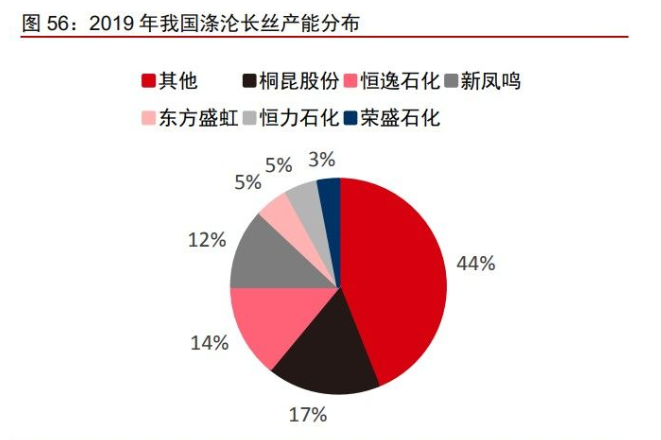

涤纶是纺织行业的主要原料,分为长丝和短纤。涤纶长丝有序增产,CR6 稳占半壁江山。涤纶长丝龙头企业通过不断纵向及横向扩张实现资产规模及营收规模的持续扩大。2019 年开始,产业链正式进入大炼化时代,聚酯原料产能大幅扩张。与此相对应,行业龙头同时也开启了新一轮的聚酯扩产周期,涤丝供应大幅增长。2020 年涤纶长丝总产能为 4423 万吨,预计 2021 年涤纶长丝总产能达到 4798 万吨,保持 8.5%的高增长率。

涤纶长丝表观需求量保持低速增长。2020 年涤纶长丝表观需求量在 3396.7 万吨,同比增长 3.78%,受疫情影响,增速有所下滑,但总量仍保持上升。

涤纶长丝出口保持价格优势,出口增长有望修复。2020 年中国出口涤纶长丝共计 274.3 万吨,同比减少 0.77%。2021 年 1-5 月涤纶长丝各产品共计出 口 140.59 万吨,同比增幅为 43.76%。

下游织机开工率提升,纺织品和服装出口拉升长丝销量。随着疫苗接种率不断提升, 国内以及国外发达经济体的需求均已出现了明显好转。国内织造环节开工率提升,受经济及人口增长的拉动,预计未来全球纤维消费及人均消费量还将保持增长势头。

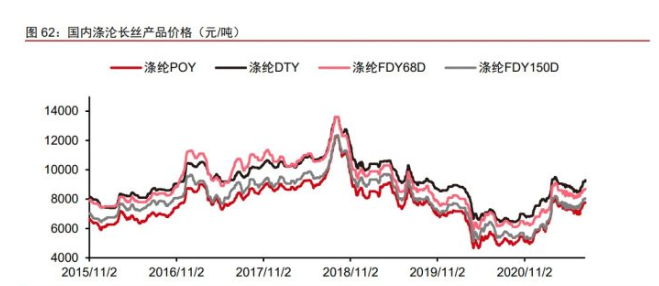

供需格局改善,涤纶长丝未来景气度有望持续提升。受新冠疫情影响,涤丝行业景气度降低,陷入了低价格、低利润、高库存的局面。2021 年以来,受原油价格走高影响,涤丝价格整体呈现上涨趋势,终端需求出现好转迹象,下游 纺企备货积极性提升,加弹丝销路顺畅,长丝景气度持续提升。

聚酯瓶片主要用于饮料和食品包装。由于聚酯瓶成本低、节能环保的优点,随着人民生活水平提高和环保意识加强, 将更多地取代玻璃瓶。

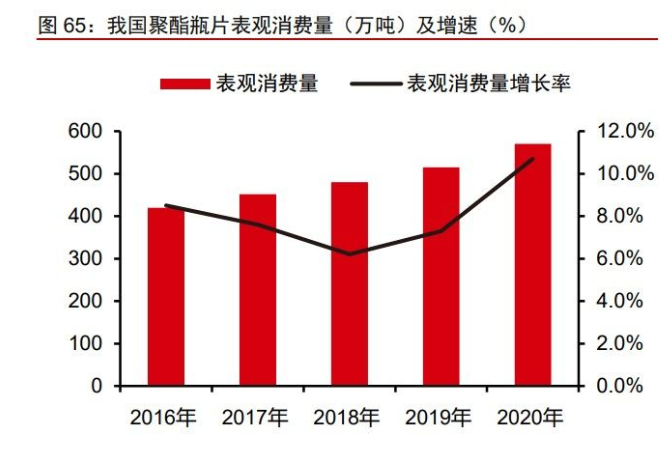

目前中国已成为全球最重要的聚酯瓶片生产国和消费国。从国内聚酯瓶片市场供应来 看,2015-2016 年行业无新增 产能;2017 年行业产能重新回归正增长。2020 年,中国聚酯瓶片总 产能为 1328 万吨,产量 906.6 万吨,同比增长 6.7%。

我国聚酯瓶片扩产周期仍在进行。随着民营资本对聚酯瓶片行业投入不断加大,我国聚酯瓶片产能不断增加,预计 2020-2022 年新增产能达到 420 万吨。预计未来我国聚酯瓶片行业产能集中度进一步提升。

我国聚酯瓶片内需旺盛,外销稳定。在内需方面,我国聚酯瓶片产品需求旺盛,快速 增长。内需量从 2014 年的 370 万吨增长至 2020 年的 570 万吨,年复合增长率达 8%。在外需方面,我国聚酯瓶片在全球的供给地位不断提升,出口量亦保持较快增长。

聚酯瓶片需求约占聚酯纤维的 20%,软饮料、食用油、酒包装的瓶用包装需求占总需 求的 90%左右。随着市场趋于饱和,软饮料行业进入平稳温和增长。2020 年中国软饮料行业市场规模为 6075 亿元,同比增长 5%。伴随着快速、外卖等行业发展,果蔬盒等片材领域对聚酯瓶片的消费量也有着良好的增速。从未来发展来看,健康型饮品、片材以及其他新兴领域或将成为高增速点。

聚酯薄膜广泛应用于液晶显示、医疗包装、电工产品、新能源等行业。聚酯薄膜产品性能好,市场潜力大。 受包装以及生产应用等领域广泛使用的驱动,下游应用市场对聚酯薄膜的需求量逐年增加, 2019 年我国聚酯薄膜行业需求量为 242 万吨,同比增长 6.14%。随着科技和产业的发展、 聚酯薄膜应用领域的扩大以及聚酯薄膜对其他传统材料的替代,行业市场需求潜力巨大。

公司聚酯薄膜毛利率高,盈利能力强。目前薄膜行业供需两旺,预计公司薄膜的毛利率将将维持较高水平。2020 年底,子公司永盛科技新的薄膜 25 万吨产能已经投放, 此项目是国内宽度最大、设备最先进的 BOPET 厚膜生产线,也使得公司薄 膜产品的厚度范围覆盖至 5~350um,可以满足客户一站式采购需求,也标志着永盛科技正式迈向高端差异化产品。

五、化工品占比高,下游新材料具备持续爆发潜力

布局乙烯下游产业,提高产品附加值

浙石化一期、二期配套 420 万吨乙烯裂解装置。浙江石化一期、二期均采用蒸汽裂解 方式生产乙烯,拟采用 Technip S&W 技术作为基础,设计 3 套规模为年产 140 万吨乙烯, 同时还副产氢气、丙烯、裂解碳四、粗裂解汽油、甲烷和燃料油等产品。

聚乙烯是全球五大合成树脂之一,终端应用广泛。根据不同的聚合方法,可得到密度不 同的 PE,其中以 LDPE、LLDPE 和 HDPE 为主,主要用于制作农用、食品及工业包装用薄膜、电线电缆包覆及涂层等。

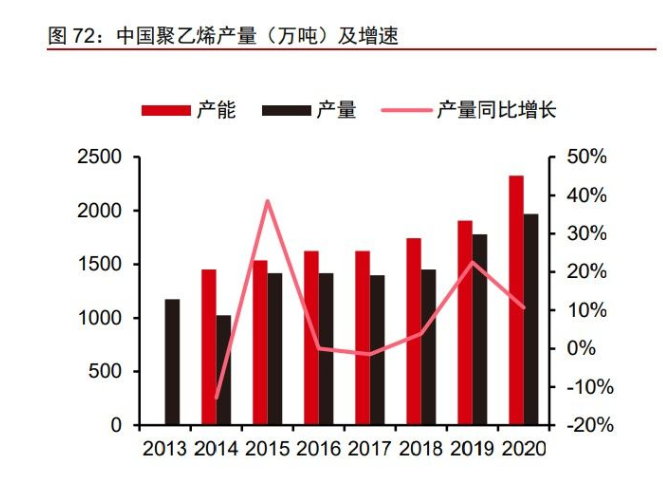

亚洲是全球最大的聚乙烯生产地,中国聚乙烯产能增加,开工率高。 2019 年全球约有 460 万吨 PE 新产能投产,使得全球 PE 产能增加 3.8%。近两年,中国 PE 开工率较高,产量逐渐 释放,2020 年我国 PE 产量为 1970 万吨。

我国聚乙烯树脂表观消费量总体呈逐年增长态势。2019 年国内聚乙烯表观消费量约为 3469 万吨,同比增长 411 万吨,2020 年增至 3798.2 万吨, 同比增长 9.5%。2020 年我国 PE 在产的企业有 30 多家,前十企业产能占国内总产能的近 一半。

中国聚乙烯树脂进口依赖度较高。整体来看,聚乙烯树脂进口量呈稳定增长的趋势, 而出口量在低位波动,逐渐降低。2020 年,我国聚乙烯进口数量为 1853.4 万吨。公司聚乙烯产能投放后,未来下游消费市场需求广阔,有望降低国内聚乙烯进口依赖度。

苯乙烯下游消费需求广泛,浙石化新产能落地。苯乙烯作为大宗基础化工原料,下游 产品广泛用于建筑、家用电器和汽车工业,还可用于制药、染料、 农药以及选矿等行业。浙江石化一期、二期分别布局苯乙烯产能 120 万/年、60 万吨/年。

国内苯乙烯产量、消费量逐年增长,进口量远大于出口量。国内苯乙烯产业近年来发 展迅速,从产量来看,近年来我国苯乙烯产量逐年增长,2020 年苯乙烯产量为 858.84 万 吨,同比增长 8.12%。表观需求量方面,2020 年我国苯乙烯表观需求量为 1139.18 万吨, 同比增长 2.32%。

苯乙烯价格上涨,盈利能力较强。苯乙烯企业经营良好,生产盈利颇佳,平均毛利约 2000 元/ 吨。2020 年受疫情影响,原油价格暴跌,苯乙烯价格均下跌,苯乙烯毛利略有下降, 但仍维持 1000 元/吨水平。

丙烯下游产品丰富,提升盈利能力

为了提高丙烯产量,配套 60 万吨/年丙烷脱氢装置,消耗乙烯装置副产的丙烷和来自炼油的丙烷。为了降低运输风险,实现内部循环经济,完全消化丙烯腈装置 产生的氢氰酸和废酸,配套建设 9 万吨/年甲基丙烯酸甲酯。

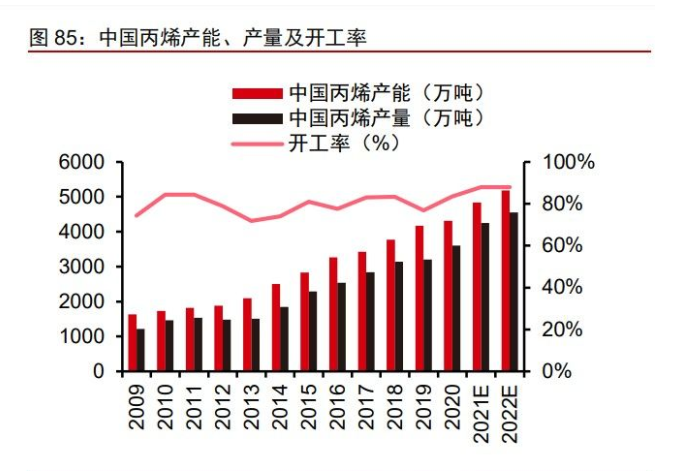

丙烯消费量持续增长,对外依存度逐年降低。近两年中国丙烯供应端明显增长,消费端跟随下游大幅增加。 2020 年中国丙烯的表观消费量为 3860 万吨,同比增长 6%。中国丙烯消费规模的增长与中国 GDP 增速正相关,也在很大程度上反映出中国化工产业的增长。

丙烯下游消费以聚丙烯为主,聚丙烯下游产品有多种牌号和规格。聚丙烯下游消费品种多,包括拉丝、共聚注塑、均聚注塑、纤维等多个品种。国内聚丙烯市场容量 大,缺少高端牌号和高质量的产品。

经济发展和生活水平的提高催生聚丙烯消费量和品种增长。随着我国新型城镇化、新型工业化、农业现代化和国际贸易发展等对聚烯烃需求的总体支撑,以及国民高质量生活、教育、医疗、养老等服务性需求提升,生育、人口老龄化、医疗需求增加等都刺激高品质聚烯烃树脂需求增长。2012-2020 年,我国聚丙烯表观消费量和国内自给率整体呈上升的趋势,且有望在 未来 3-5 年延续。

全球丙烯产量持续增长,国内开工率居高不下。国内丙烯的产能产量增长更快,年均增长率达到 9.5%,开工率同样居高不下。预计 2021 年,国内新增丙 烯产能 500-600 万吨,继续呈现持续扩张百花齐放的局面。

近两年国内聚丙烯产能大幅扩张,2021 年新增产能以油制及 PDH 法为主。国内聚丙烯产能2020 年新增 380 万吨。预计 2021 投产装置 有 23 套,总产能达到 871 万吨/年,项目投产完后,中国将成为全球最大的丙烯生产国。

公司生产的聚丙烯种类多、性能好,能满足下游多方面需求。公司聚丙烯装置以乙烯 装置产出的乙烯、丙烯、氢气和丙烷脱氢装置产出的丙烯为原料,采用 INEOS 公司的 Innovene 气相共聚工艺技术,生产均聚聚丙烯、无规共聚聚丙烯和抗冲共聚聚丙烯,三 类产品共有 159 个牌号可选择。

聚丙烯与丙烯之间存在较为稳定的价差。聚丙烯历史价格保持在 8000~12000 元/吨区 间波动。新冠疫情影响下国际原油价格暴跌,聚丙烯价格明显下跌, 之后由于聚丙烯整体需求旺盛,整体价格回升。公司在聚丙烯下游高端产品的发展会扩大利润空间,进一步稳固与丙烷 及丙烯的价差。

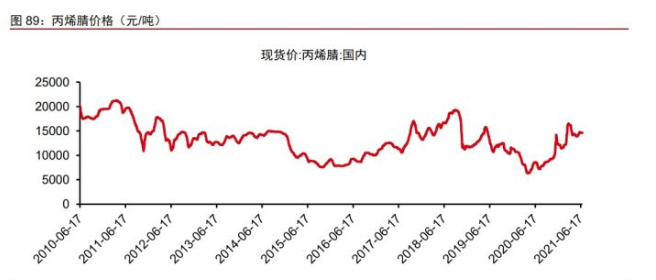

公司丙烯下游配备丙烯腈装置,提升盈利能力。丙烯腈国内供给偏紧,近年价格屡创新高,而浙江内无丙烯腈产能。公司浙石化一期下游配套丙烯腈 27 万吨产能,浙石化二期有 17 万 吨丙烯腈投产。疫情后丙烯腈价格复苏,预计将贡献较高利润。

光伏级 EVA 下半年即将投产,市场关注度高

光伏装机容量推升 EVA 需求,预计未来 5 年复合增速 24%。伴随光伏全产业链成本降低及平价上网时代带来,光伏装机容量有望持续增长,预计 2021 年我国新增光伏装机容量 160GW,到 2025 年新增光伏装机容量有望达到 380GW。光伏装机容量提升将提升我国 EVA 粒子需求,预计未来 5 年我国光伏 EVA 例子复合增速将达到 24%左右。

目前国内仅斯尔邦、联泓新科、台塑三家企业可以生产光伏 EVA 粒子。目前我国共 9 家企业具备 EVA 生产能力,合计产能 137 万吨。

预计公司 30 万吨 EVA 下半年投产,其中光伏料占比 80%。公司 30 万吨 EVA 项目 预计 2021 年下半年投产,其中约 80%为光伏级 EVA 产品。目前国内 EVA 在下游需求推动下,价格在 2 万元/吨附近的高位水平,由于公司从原 油开始全产业链制备 EVA产品,预计 EVA项目投产将进一步提升公司炼化项目盈利水平。

聚碳酸酯价格高,贡献利润空间大

PC 树脂应用领域广泛。PC 可通过共混改 性进一步高性能化,因此广泛应用于电子电气、板材薄膜、家电、汽车、光学、医疗和消费品等领域。

我国聚碳酸酯需求近半依赖进口,进口替代空间巨大。 2020 年,我国聚碳酸酯表观消费量为 256 万吨,同比增长 11.3%,而产量仅为 118.8 万 吨,对外依存度高达 63.6%。我国聚碳酸酯进口规模庞大且稳定,2019 年和 2020 年进口 量稳定在 160 万吨以上,进口替代空间巨大。

产能增长迅速,同质化竞争导致产能利用不足。由于我国 PC 企业产品同质化程 度高,产能集中释放导致市场竞争激烈,2018 年下半年聚碳酸酯价格低迷,国内产量增长缓慢,产能利用率下降至 59%。2021 年 5 月,聚碳酸酯价格回升至五年来历史高位水 平,6 月略有回落。

六、风险因素

国际油价大幅波动的风险,全球疫情防控不及预期的风险,中美贸易争端加剧的风险, 公司后续项目进度不及预期的风险。

威芯团长:fjq

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号