-

开辟新战场:新一轮周期是属于硬科技的盛宴【天风策略丨2021年A股市场中期策略】

徐彪

/ 2021-07-12 14:10 发布

/ 2021-07-12 14:10 发布过去五年从行业配置的角度,A股的胜负手在于持有了多大比例的白酒。向前看,新一轮股市周期正在逐步展开,未来五年配置角度的胜负手在于哪些板块?

摘要

核心结论:

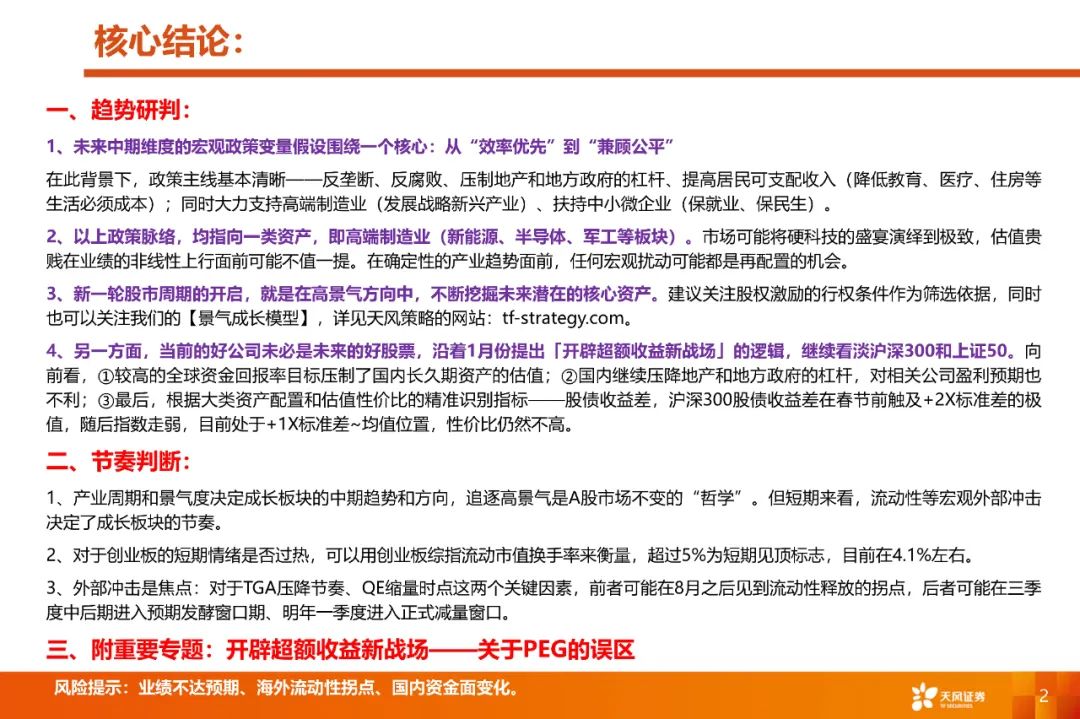

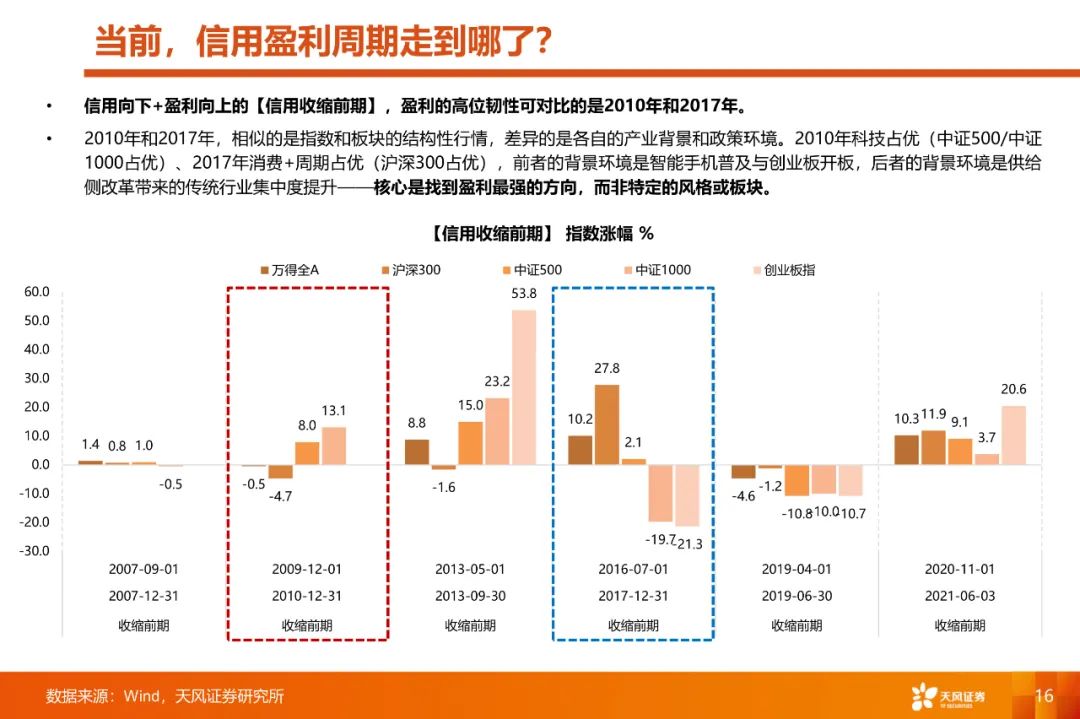

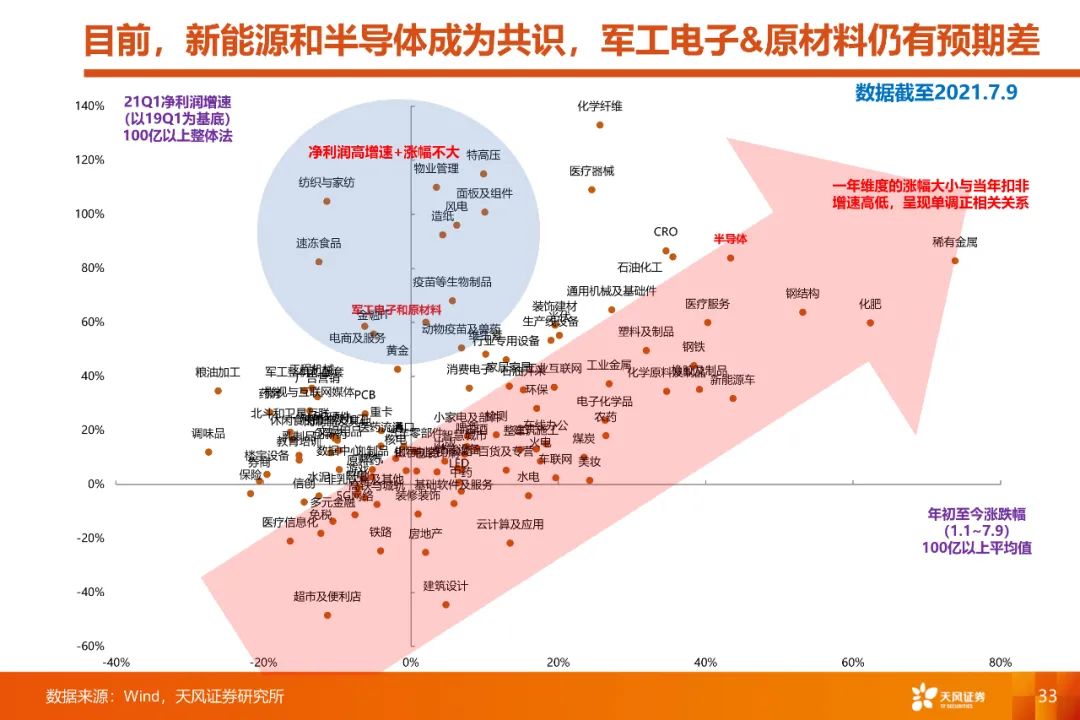

一、趋势研判

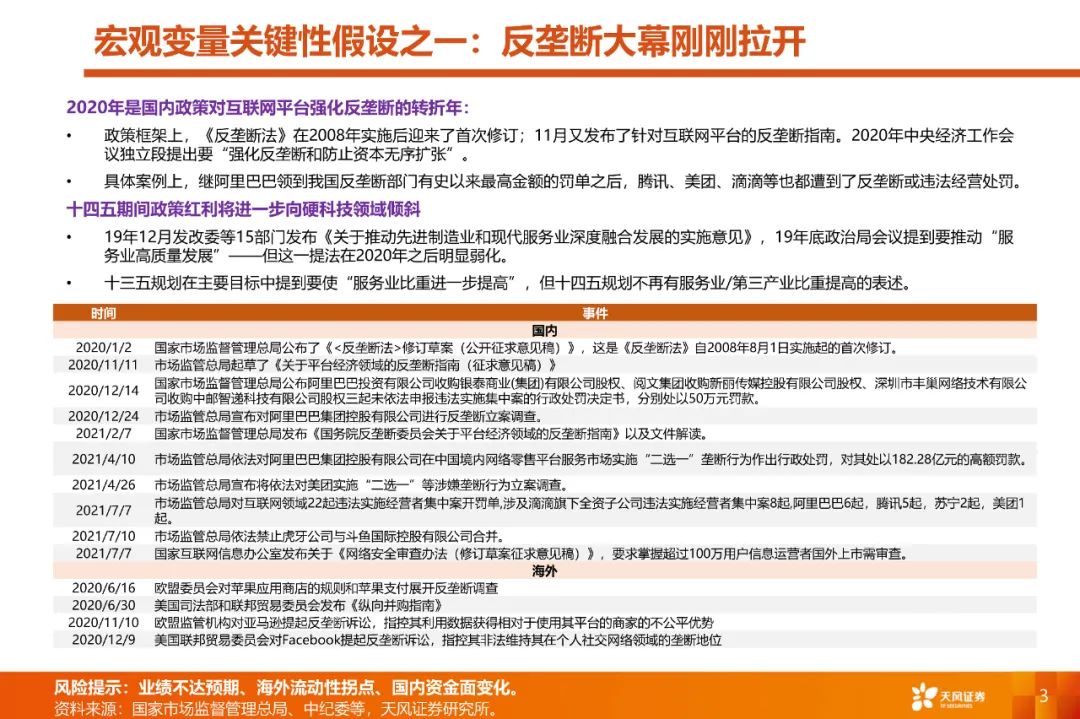

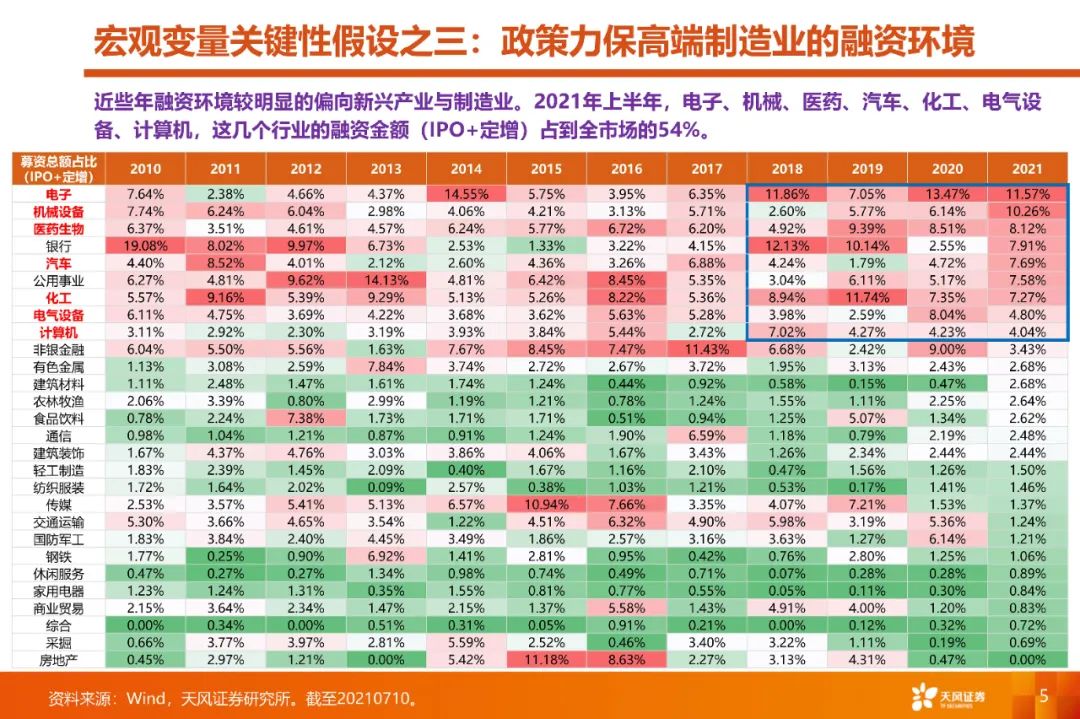

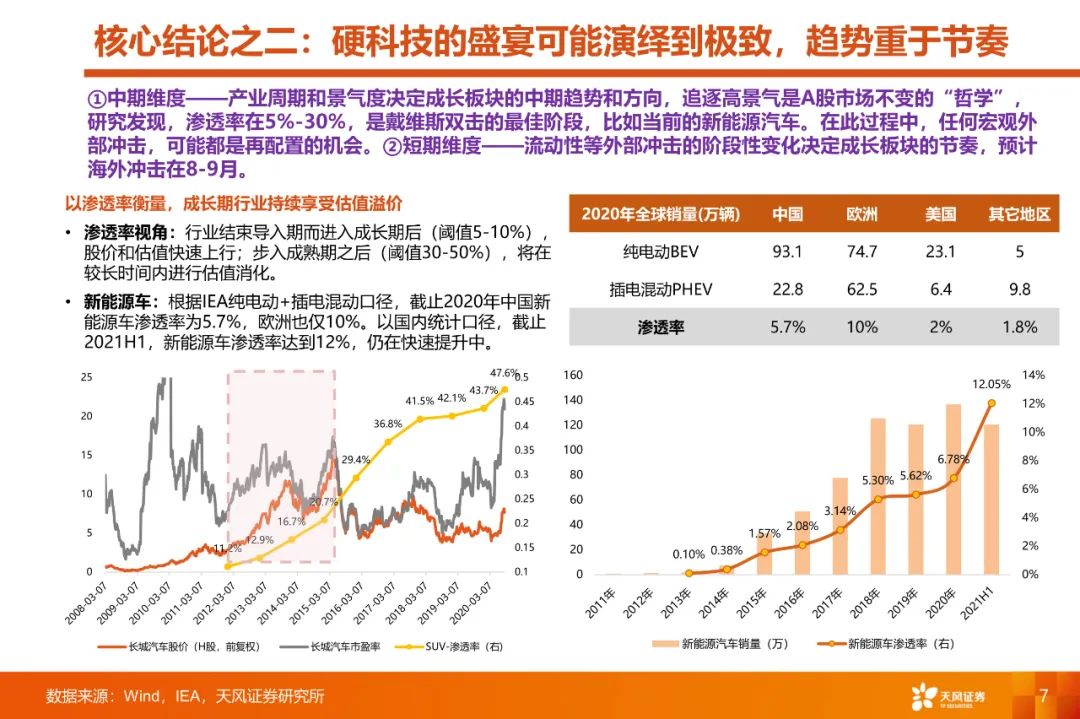

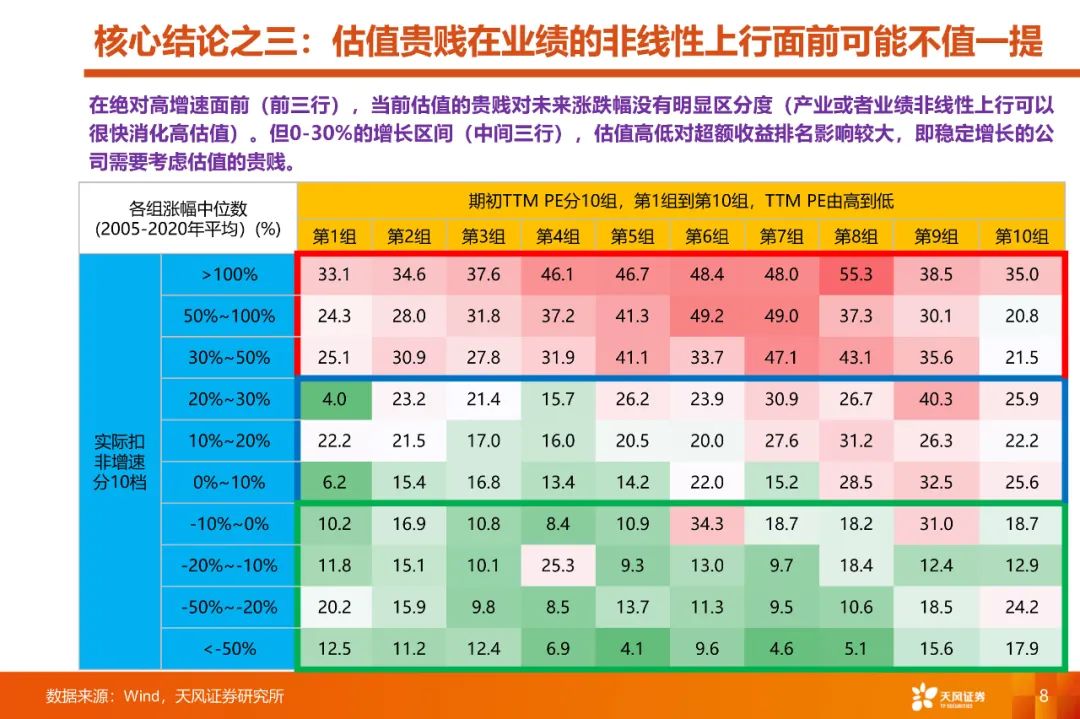

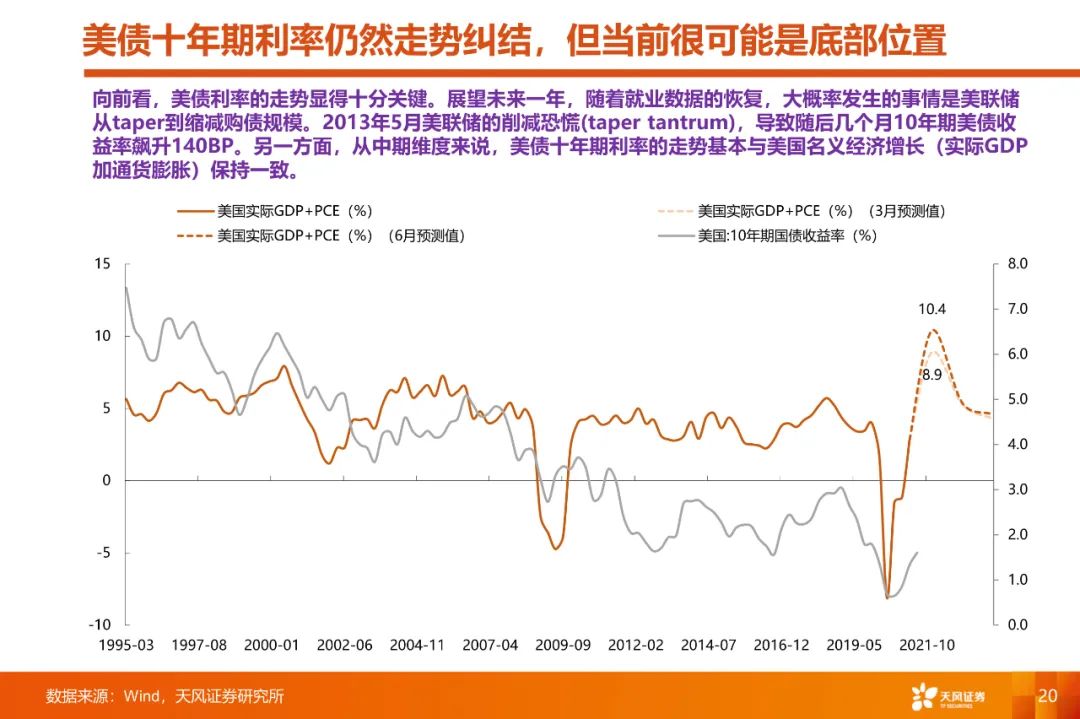

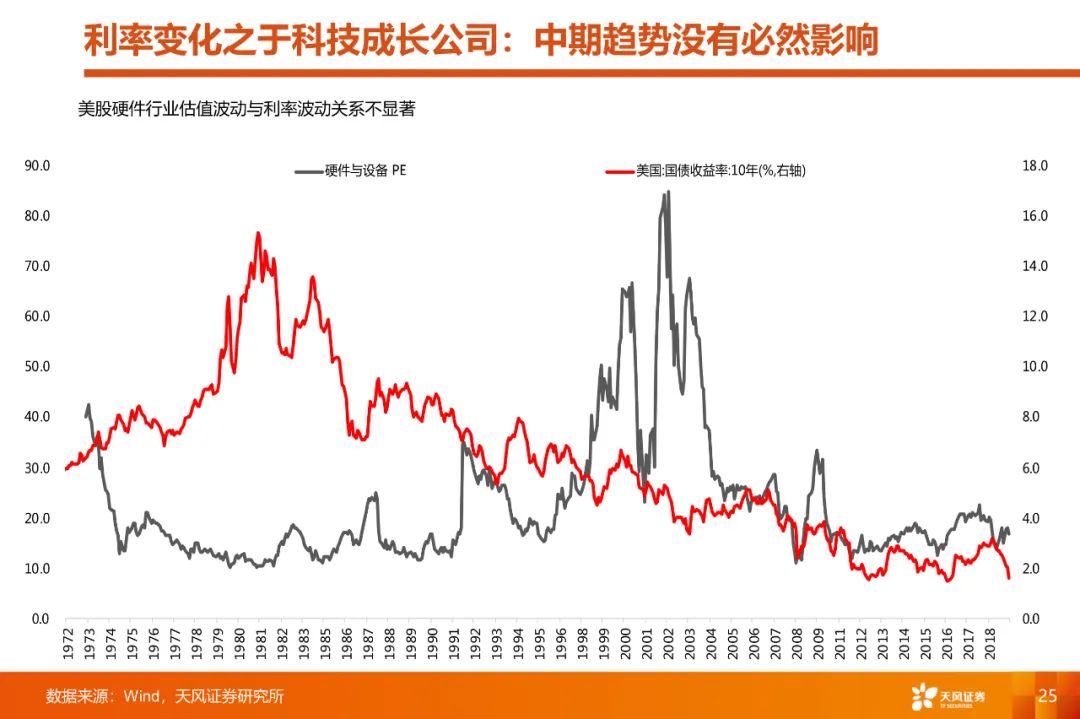

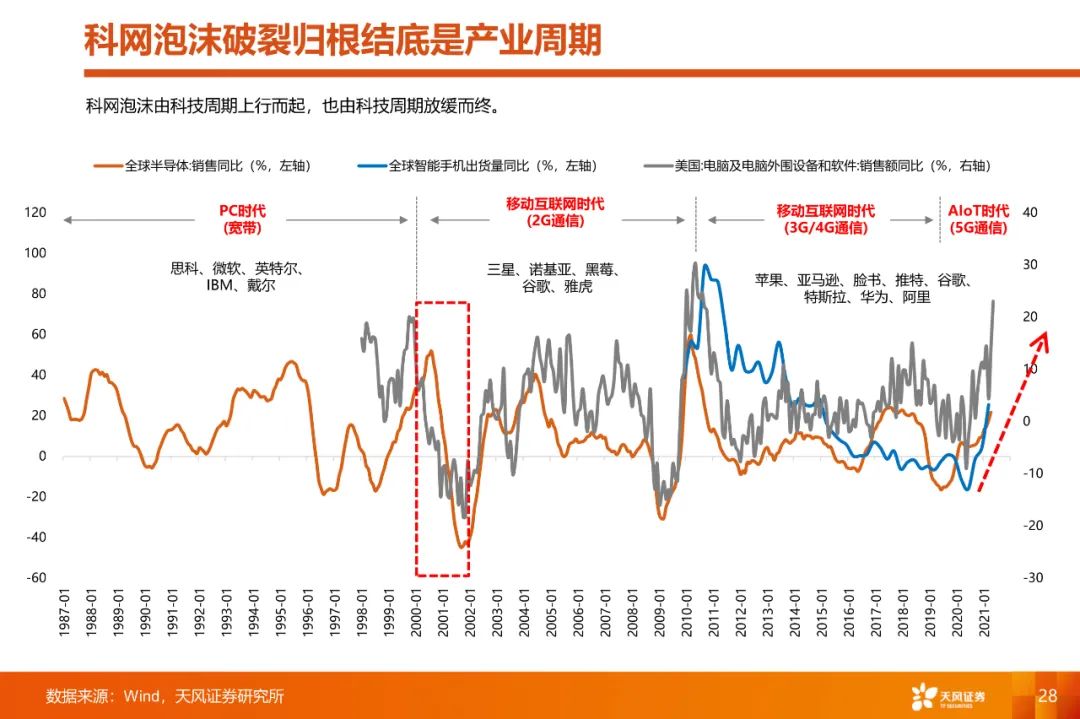

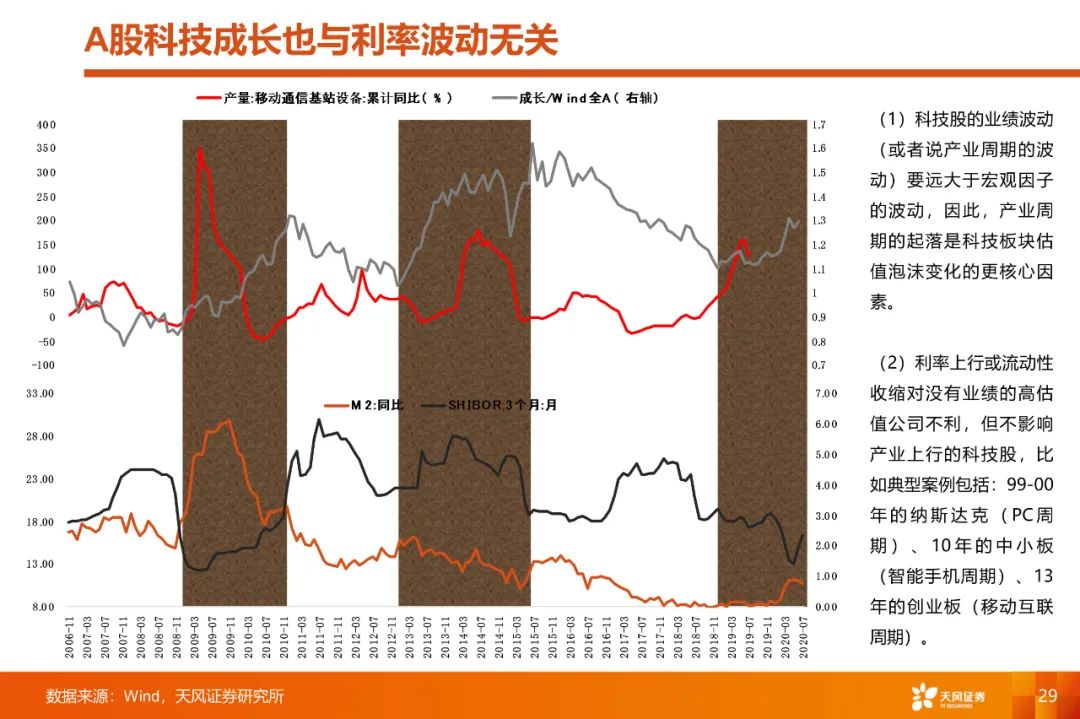

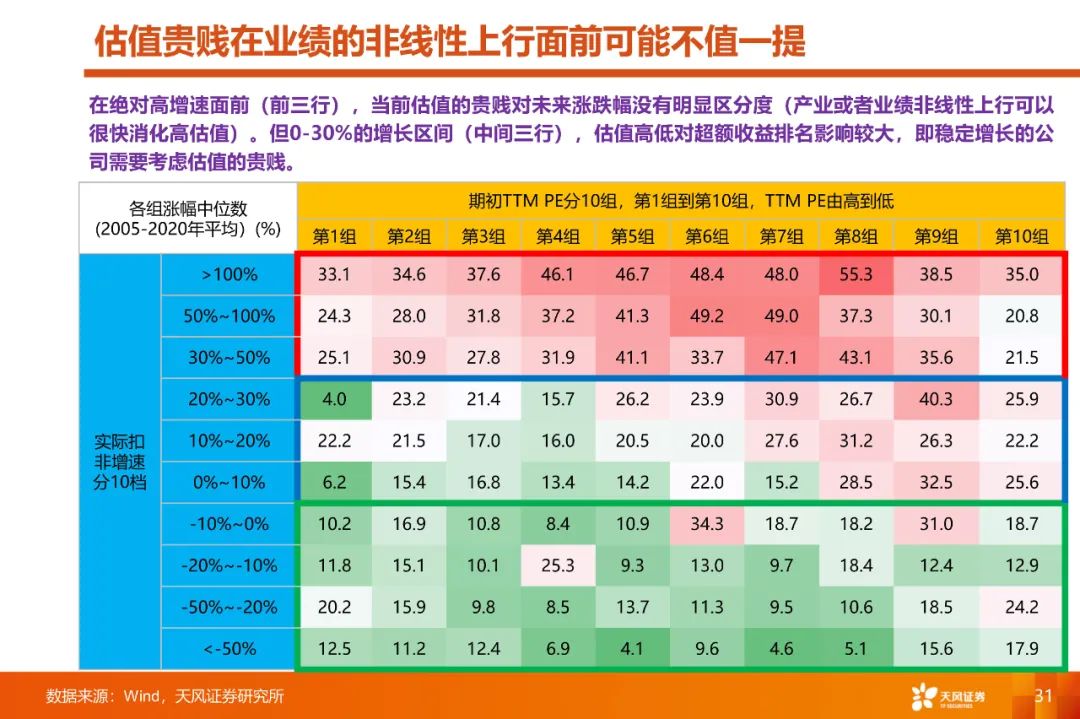

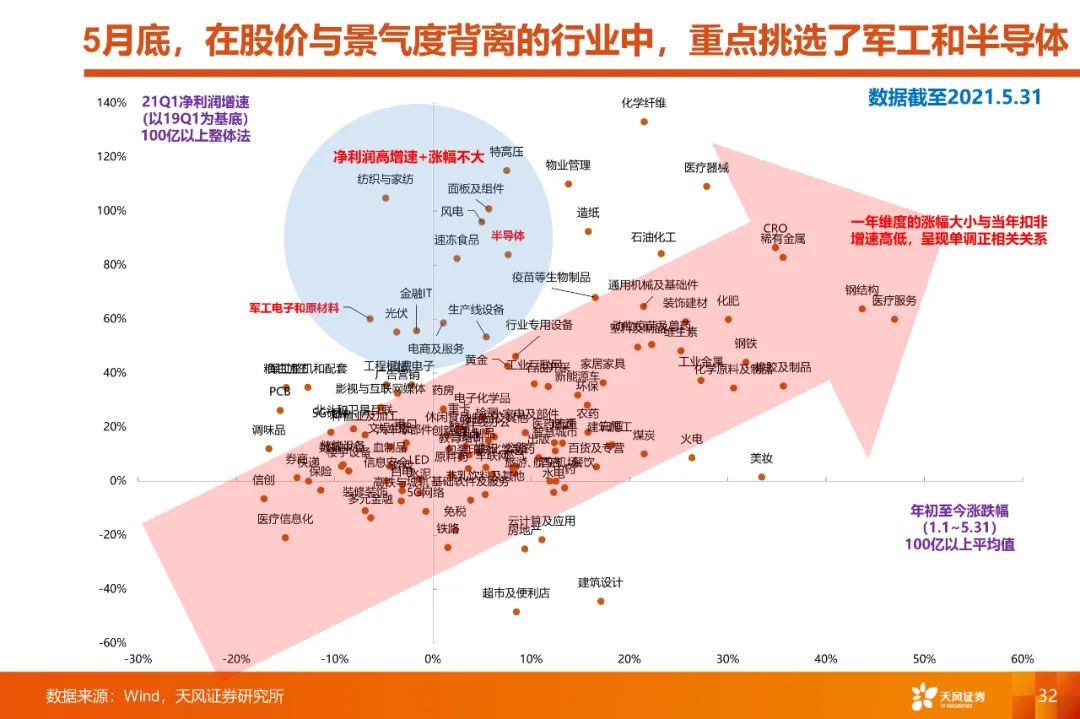

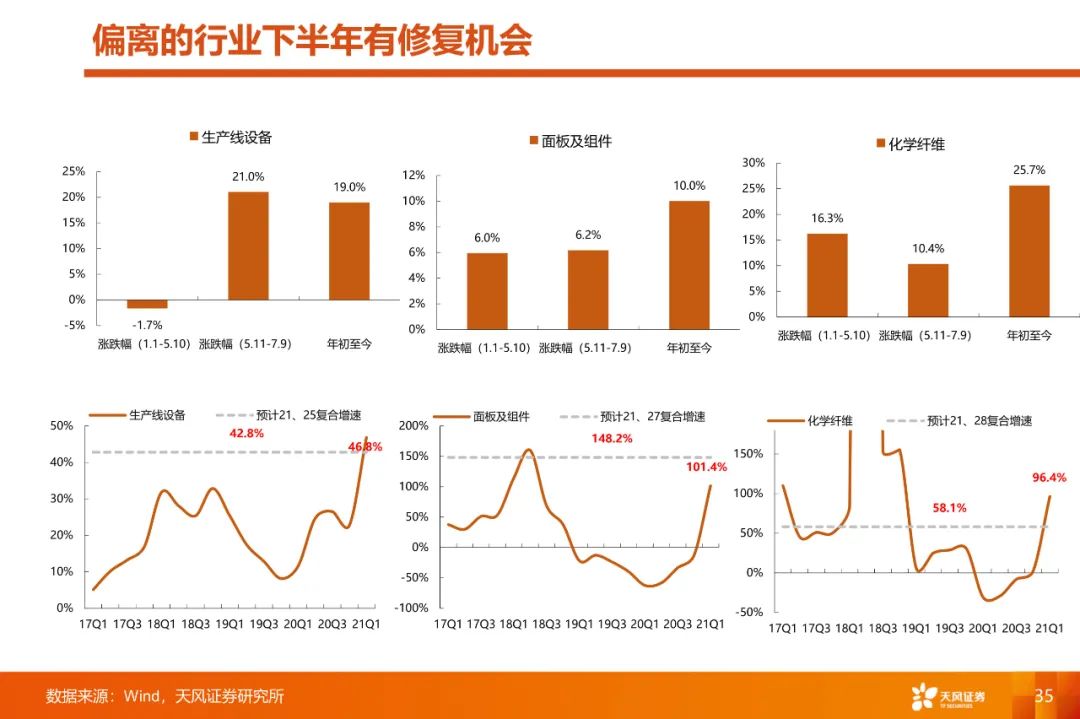

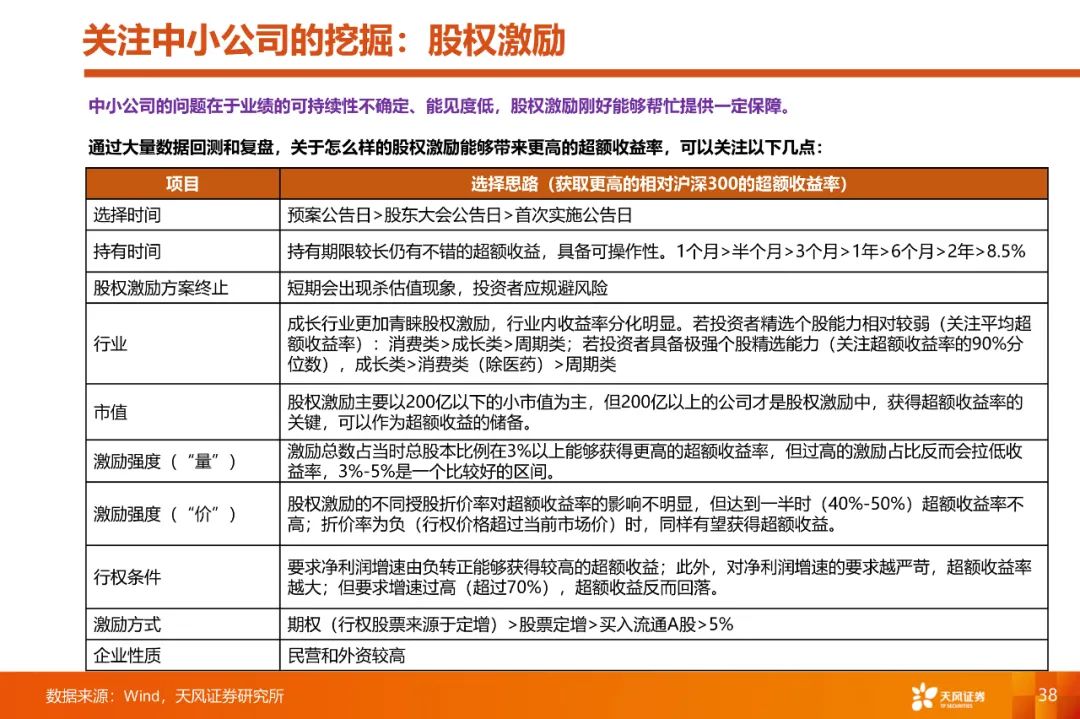

1、未来中期维度的宏观政策变量假设围绕一个核心:从“效率优先”到“兼顾公平” 在此背景下,政策主线基本清晰——反垄断、反腐败、压制地产和地方政府的杠杆、提高居民可支配收入(降低教育、医疗、住房等生活必须成本);同时大力支持高端制造业(发展战略新兴产业)、扶持中小微企业(保就业、保民生)。 2、以上政策脉络,均指向一类资产,即高端制造业(新能源、半导体、军工等板块)。市场可能将硬科技的盛宴演绎到极致,估值贵贱在业绩的非线性上行面前可能不值一提。在确定性的产业趋势面前,任何宏观扰动可能都是再配置的机会。 3、新一轮股市周期的开启,就是在高景气方向中,不断挖掘未来潜在的核心资产。建议关注股权激励的行权条件作为筛选依据,同时也可以关注我们的【景气成长模型】,详见天风策略的网站:tf-strategy.com。 4、另一方面,当前的好公司未必是未来的好股票,沿着1月份提出「开辟超额收益新战场」的逻辑,继续看淡沪深300和上证50。向前看,①较高的全球资金回报率目标压制了国内长久期资产的估值;②国内继续压降地产和地方政府的杠杆,对相关公司盈利预期也不利;③最后,根据大类资产配置和估值性价比的精准识别指标——股债收益差,沪深300股债收益差在春节前触及+2X标准差的极值,随后指数走弱,目前处于+1X标准差~均值位置,性价比仍然不高。 二、节奏判断

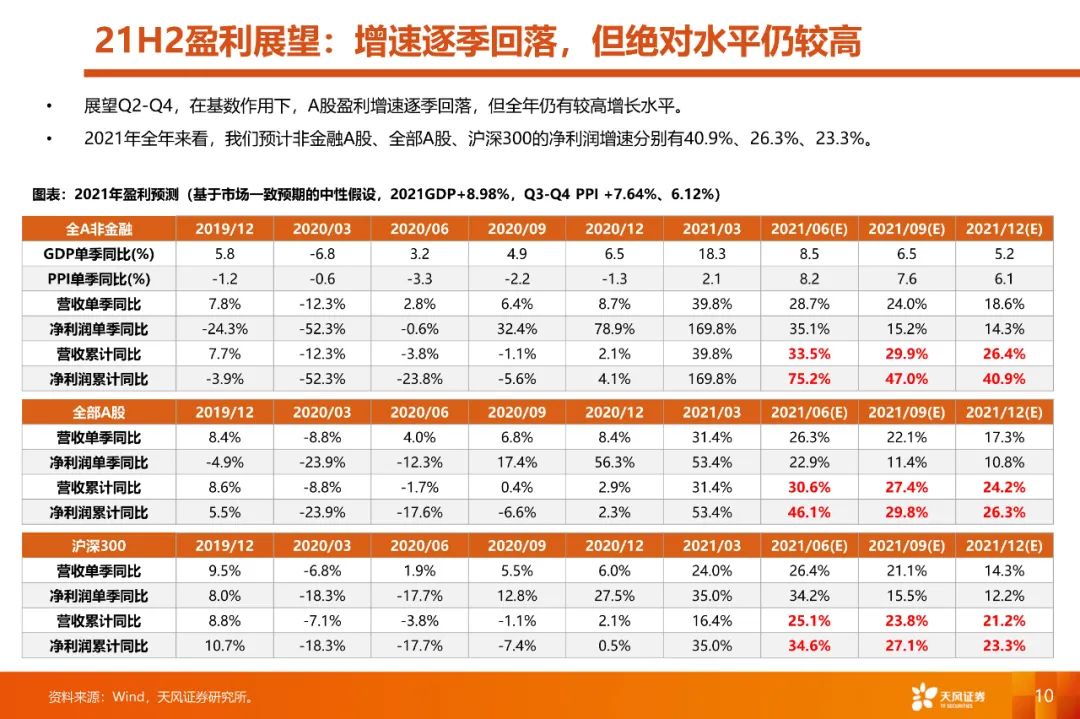

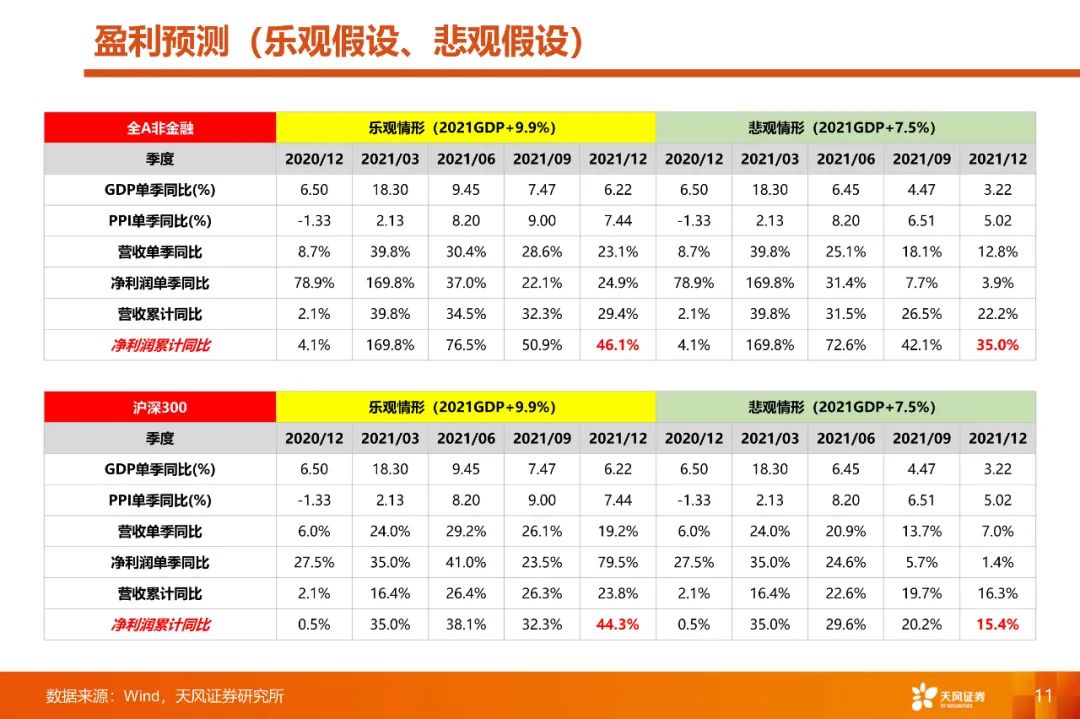

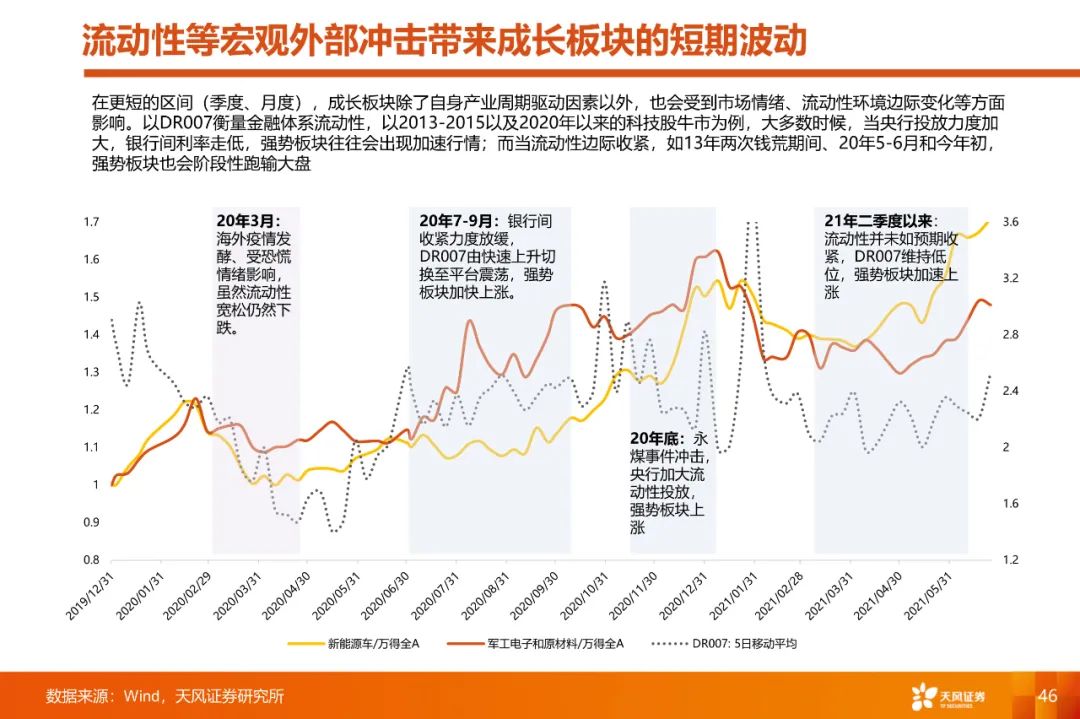

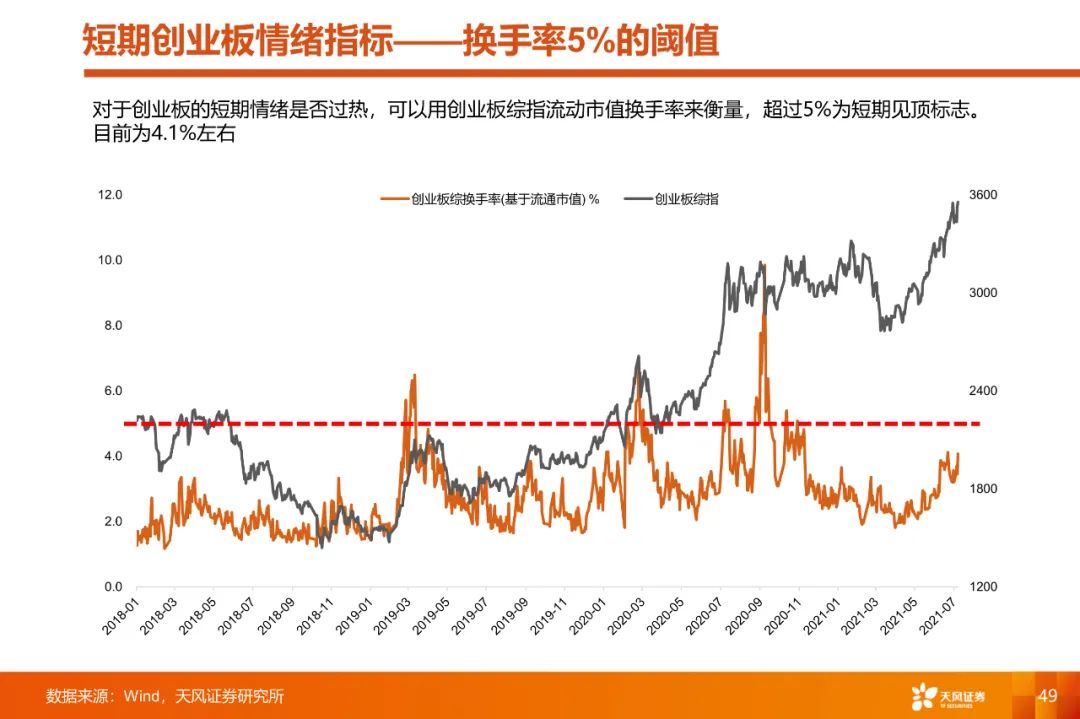

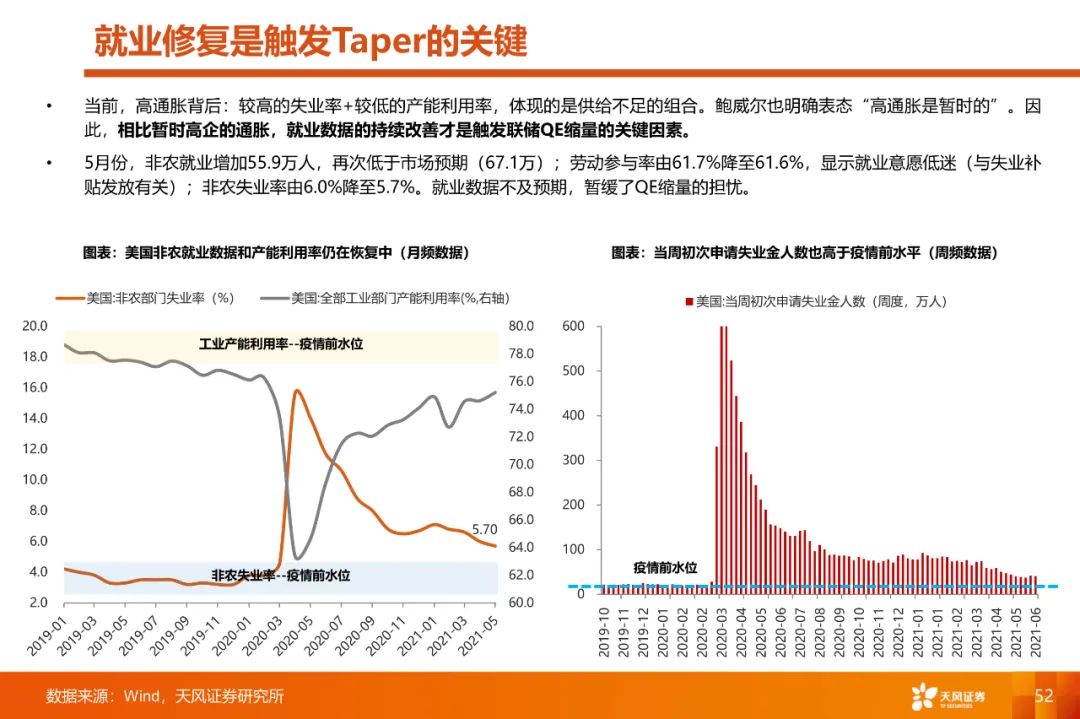

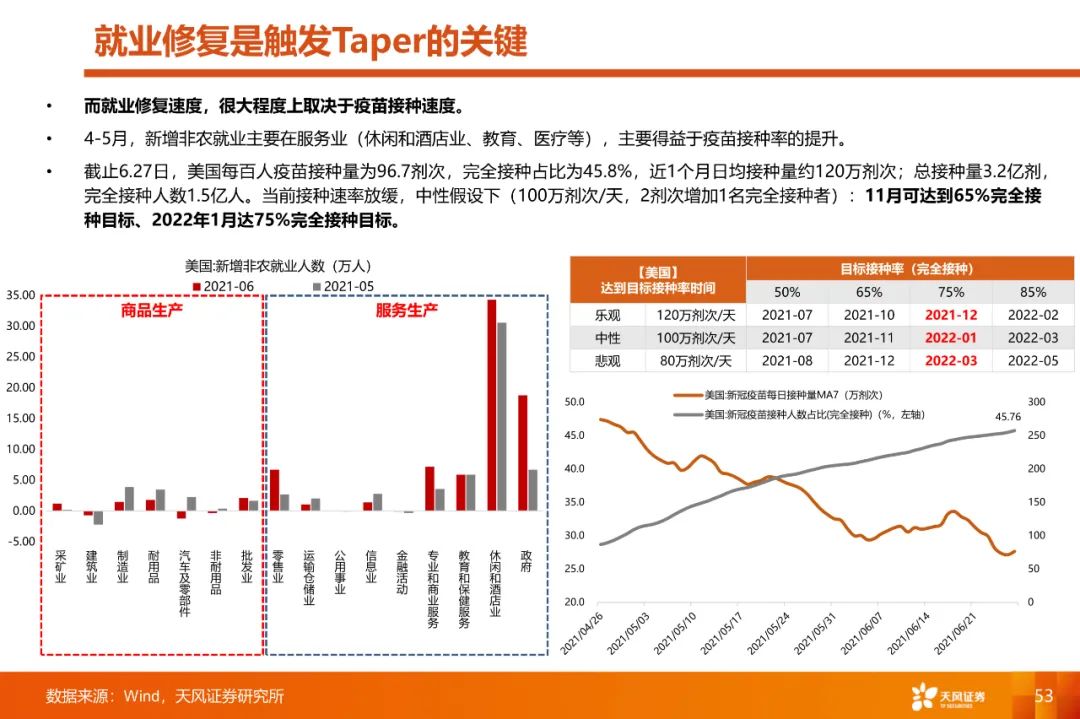

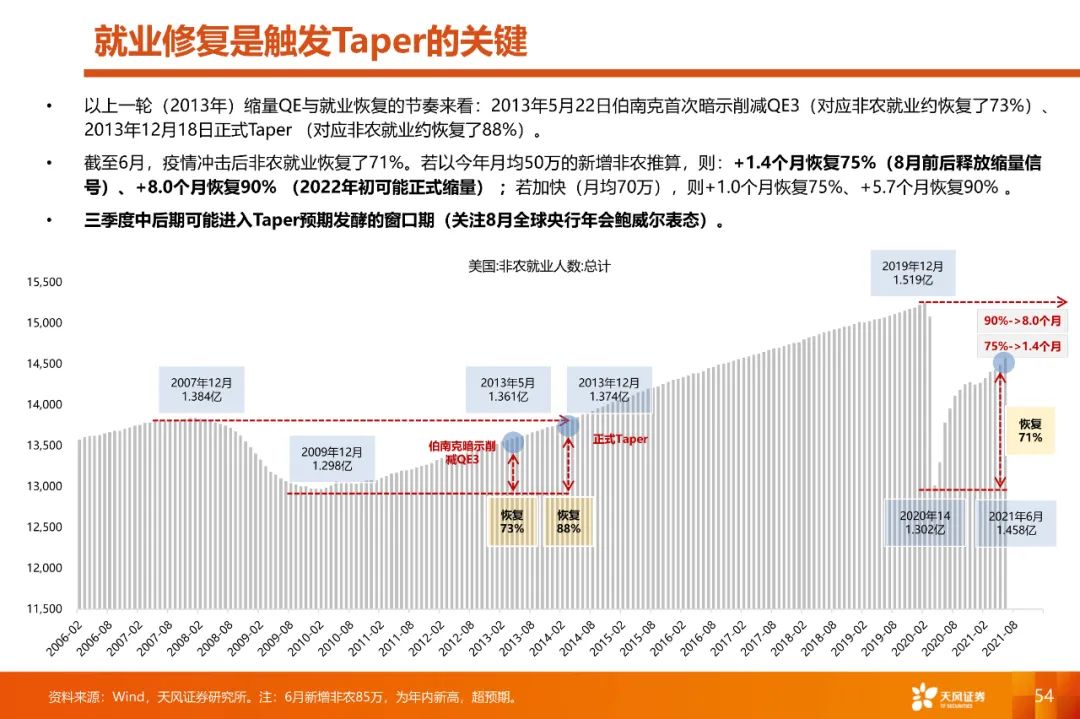

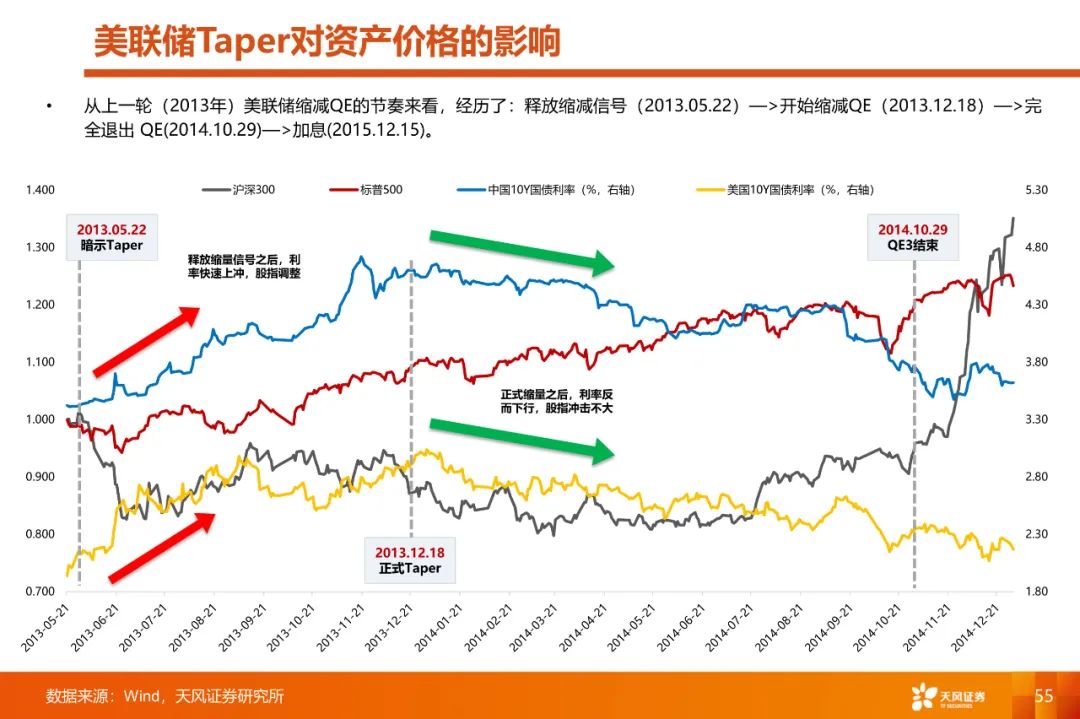

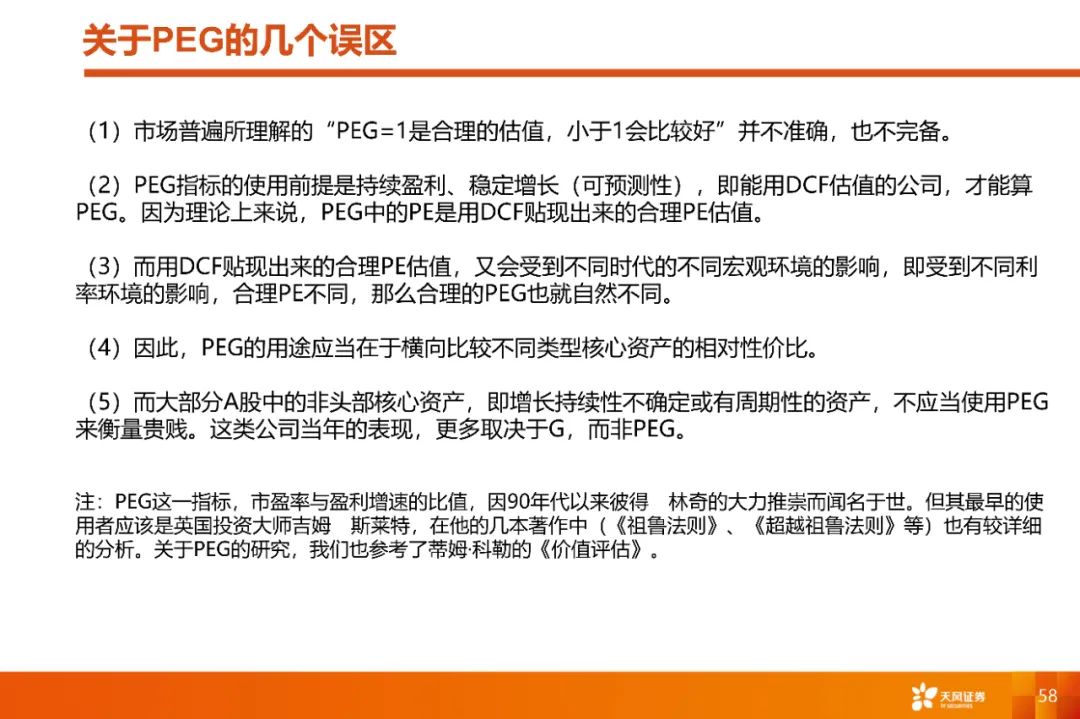

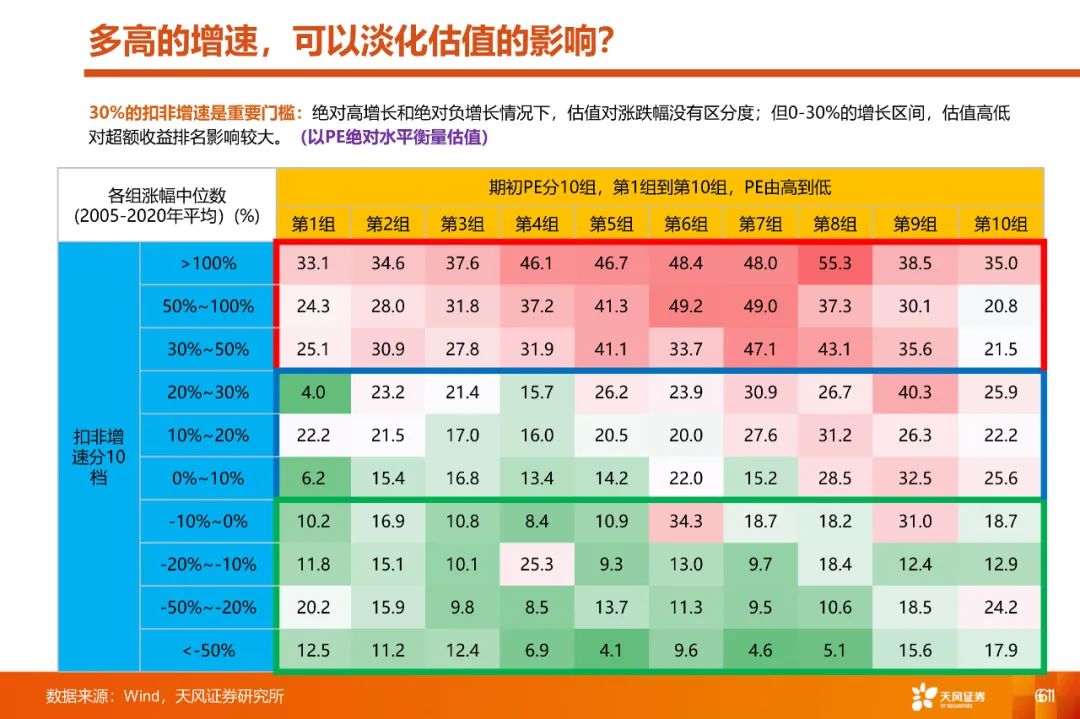

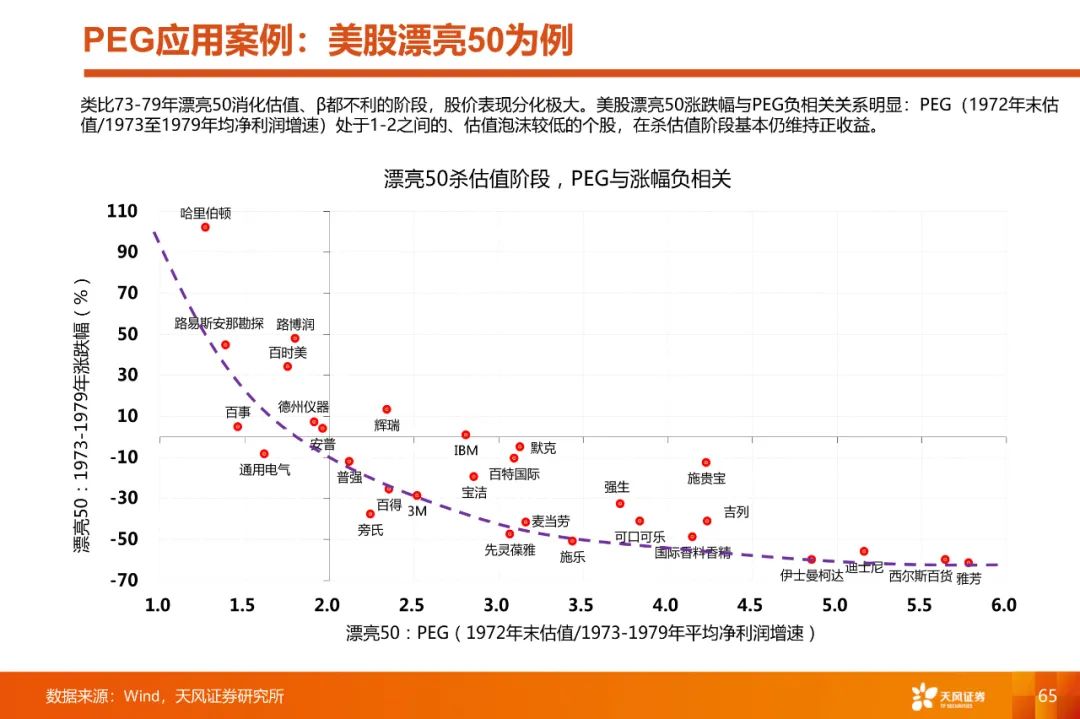

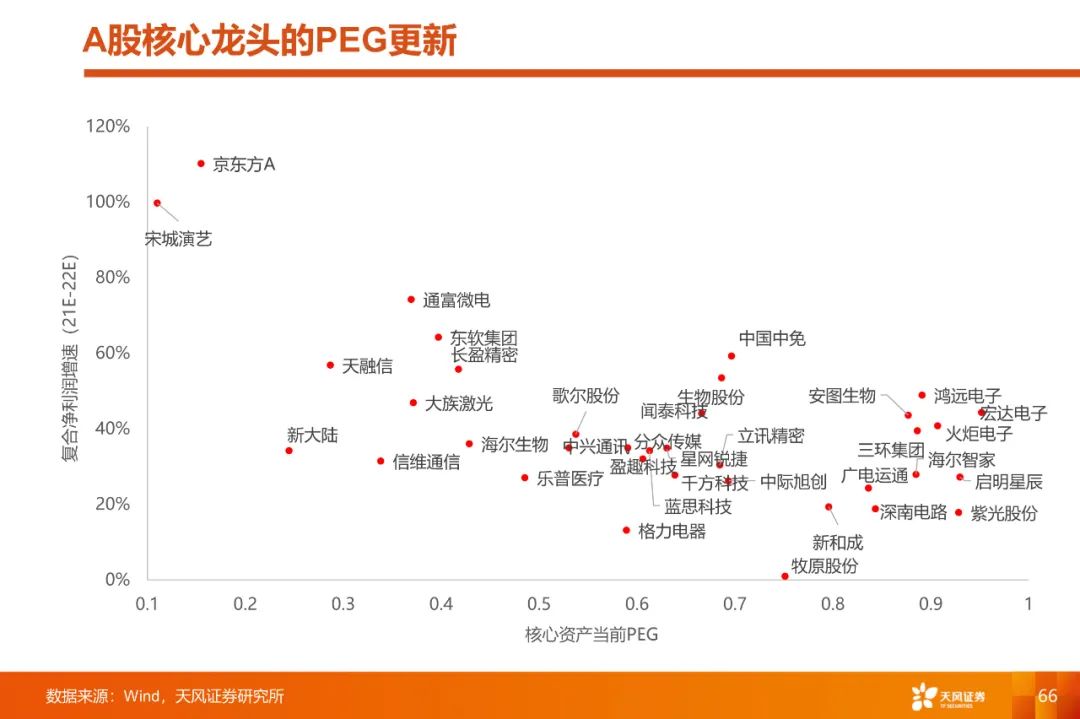

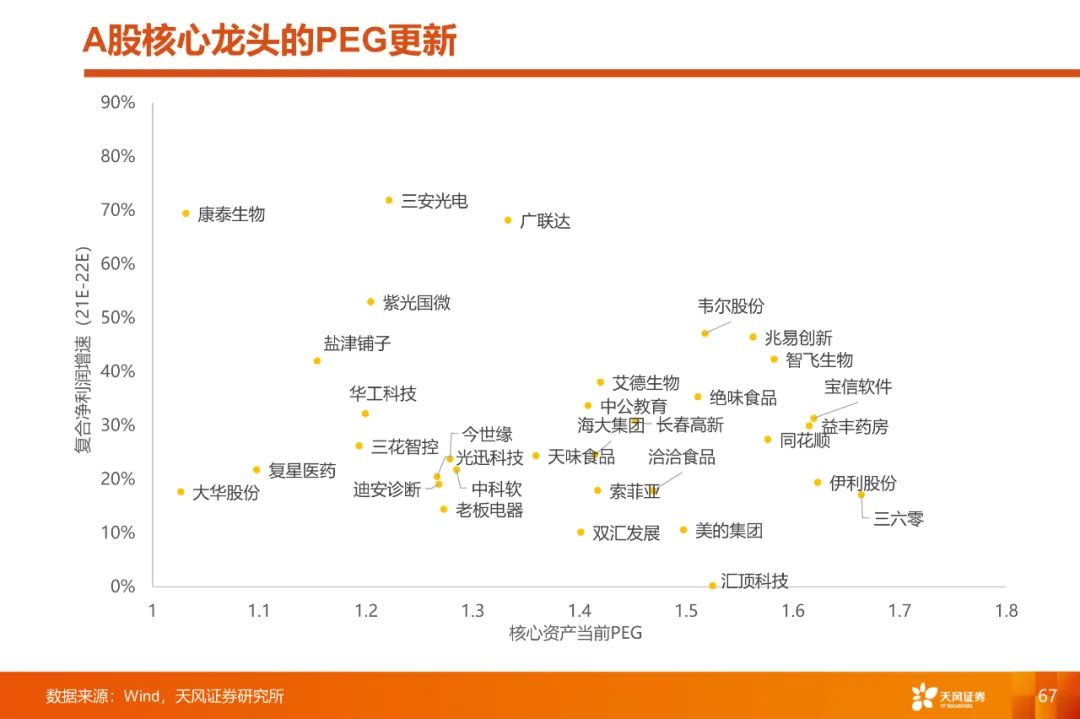

1、产业周期和景气度决定成长板块的中期趋势和方向,追逐高景气是A股市场不变的“哲学”。但短期来看,流动性等宏观外部冲击决定了成长板块的节奏。 2、对于创业板的短期情绪是否过热,可以用创业板综指流动市值换手率来衡量,超过5%为短期见顶标志,目前在4.1%左右。 3、外部冲击是焦点:对于TGA压降节奏、QE缩量时点这两个关键因素,前者可能在8月之后见到流动性释放的拐点,后者可能在三季度中后期进入预期发酵窗口期、明年一季度进入正式减量窗口。 三、附重要专题:开辟超额收益新战场——关于PEG的误区 清晰版PPT欢迎与我们联系

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号