-

哪些行业股价偏离了基本面?下半年能否修复?【天风策略】

徐彪

/ 2021-06-09 22:14 发布

/ 2021-06-09 22:14 发布摘要

核心结论:

首先,在大部分的时候,不管市场是牛市、熊市、还是震荡市,不管风格是蓝筹还是成长,也不管板块轮动是快还是慢,一年维度的涨幅大小与当年扣非增速高低,呈现单调正相关关系。宏观环境相似的17Q2,在Q2的下跌行情中出现部分高景气行业偏离,但后期能够延续高景气的行业均得到修复。 其次,今年以来,大部分行业都遵循了景气决定超额收益的逻辑,少部分行业年初以来的股价与景气出现偏离,(1)未来能否修复,重点在于这些行业的高景气能否持续,这7个暂时偏离的行业,在近期反弹行情均已经不断修复,展现出了【景气决定超额收益】的逻辑。(2)而修复的力度,在于高景气改善的幅度,其中,改善幅度最大的是【半导体】、【军工上游】。 因此,看好【半导体】、【军工电子和原材料】下半年实现超额收益,关注化学纤维、动物疫苗、面板及组件、光伏、金融IT的估值修复。

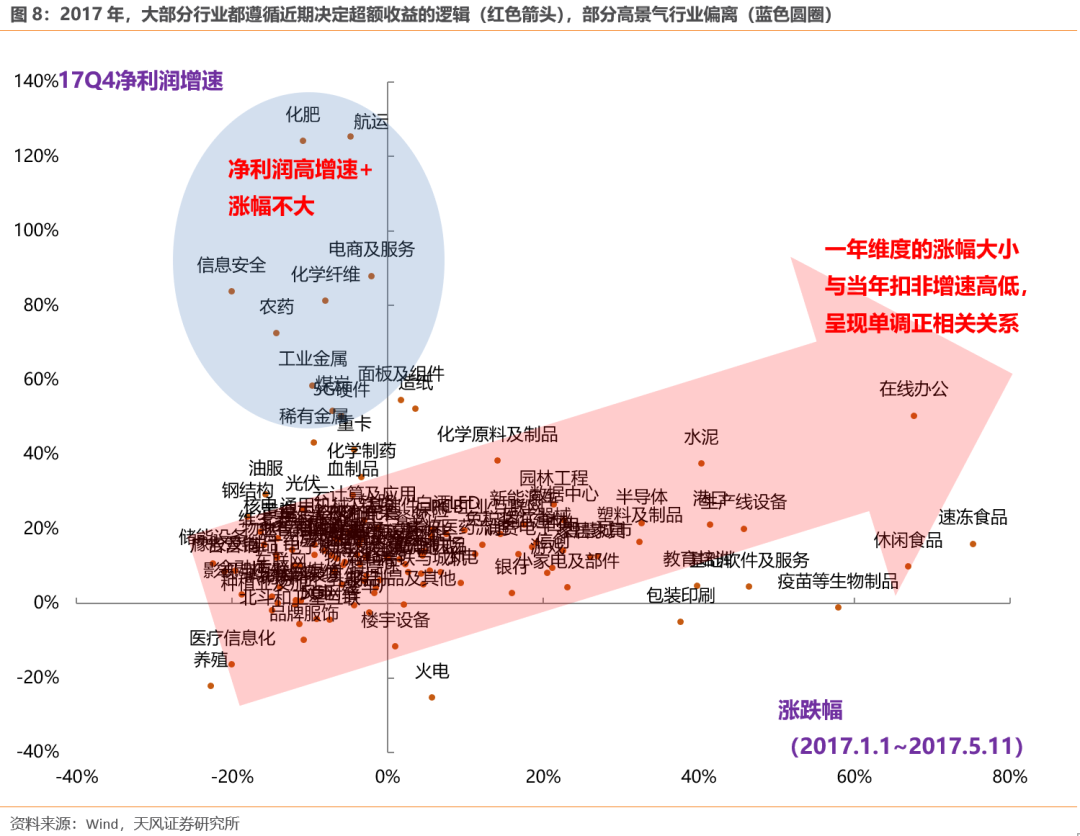

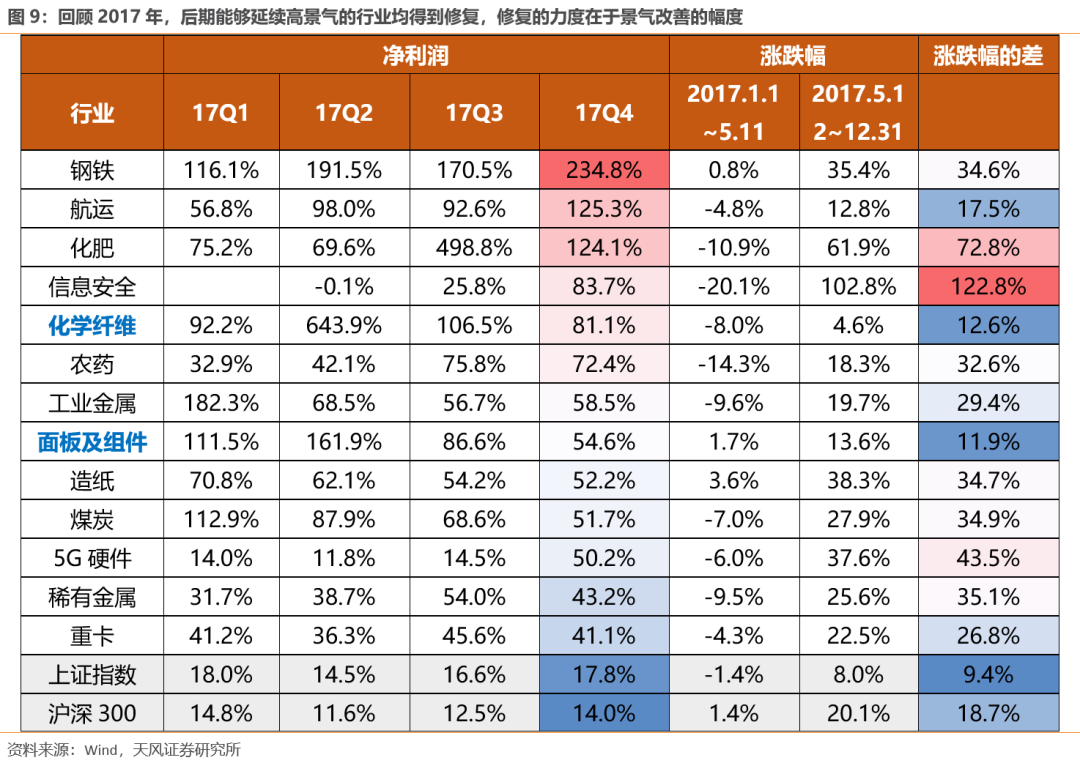

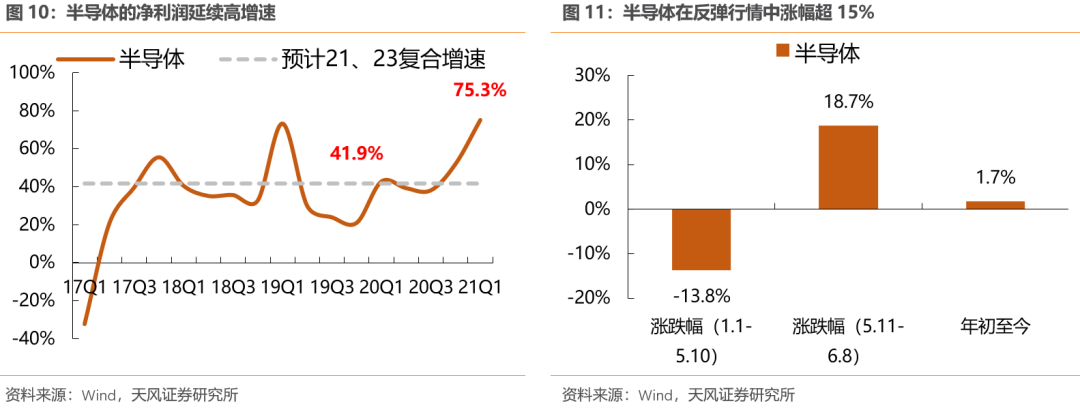

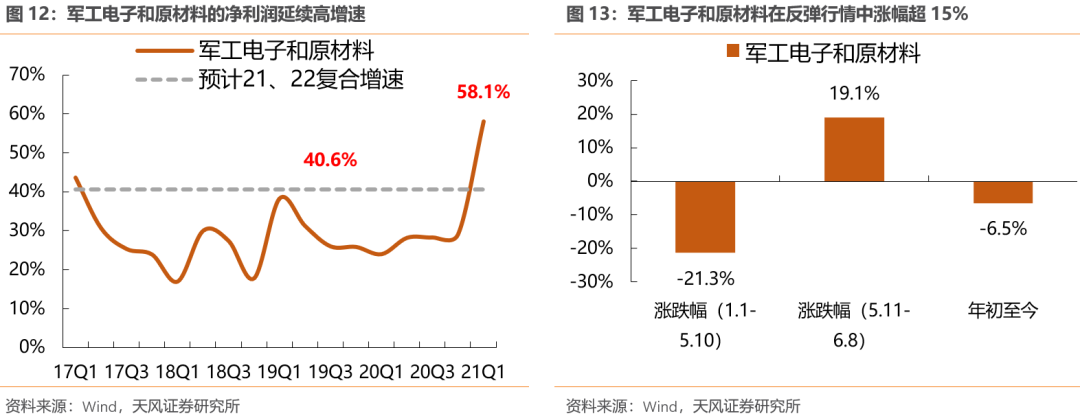

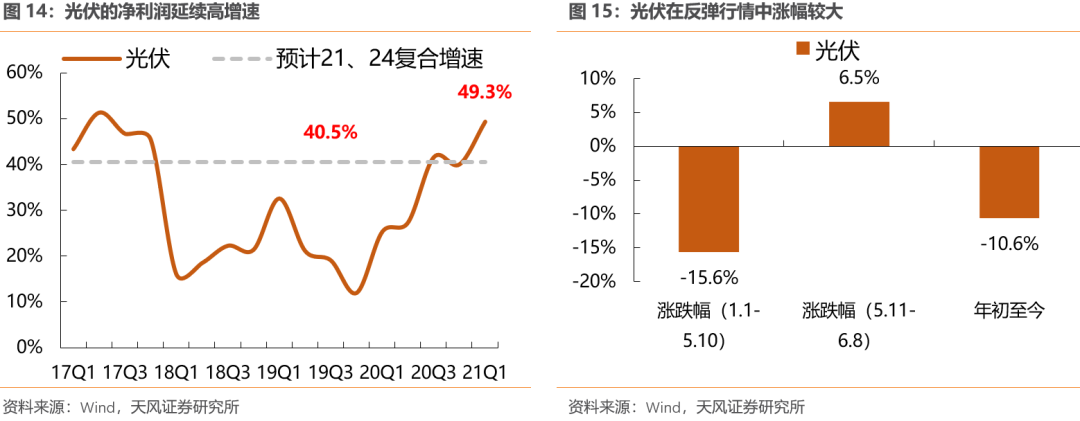

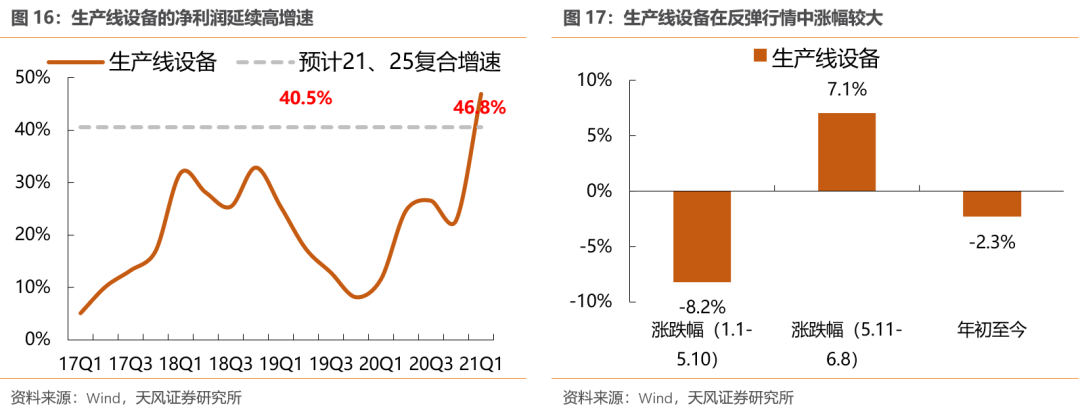

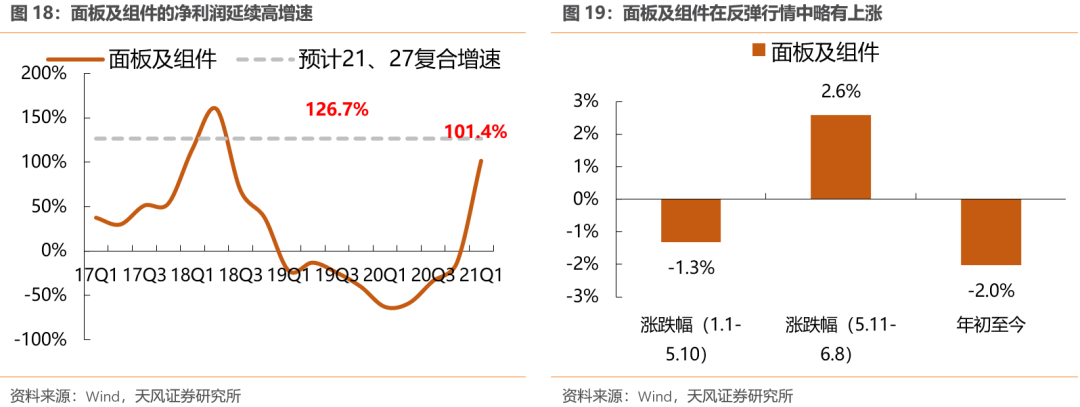

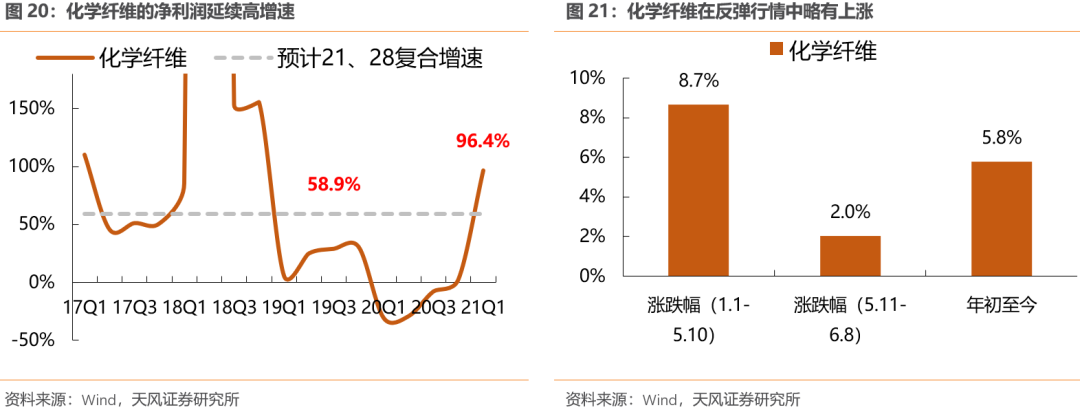

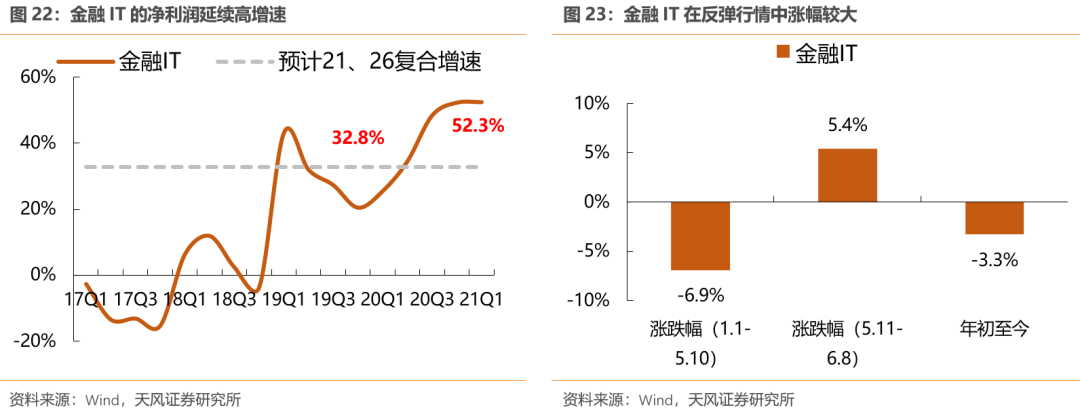

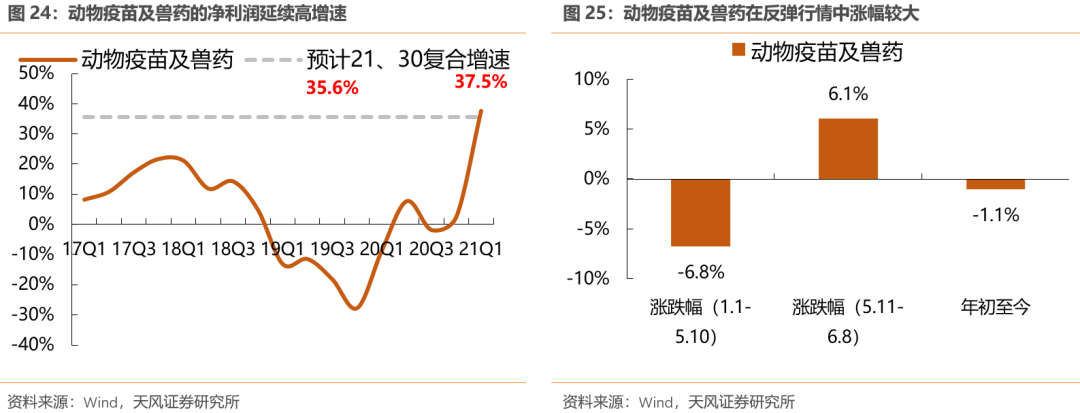

1. 实证检验:我们在报告《从年化12%到年化28%,行业比较模型的进阶之路》中,提到过一个重要逻辑:一年维度的涨幅大小与当年扣非增速高低,呈现单调正相关关系。对于中期维度的行业选择:我们将高景气(高增速)作为首要选择;而在增速足够高的情况下,可容忍增速环比回落一定幅度,此时也可适当忽略估值的高低。 2.今年以来,大部分行业都遵循了景气决定超额收益的逻辑,但最值得注意的是,有部分行业今年以来的股价表现平平,在景气决定超额收益的图5中暂时偏离。在这些偏离的行业中,如果行业未来仍能够保持高景气,随着业绩的不断验证,股价大概率不会和景气偏离,超额收益很大概率在下半年实现。 3. 宏观环境相似的17Q2,在Q2的下跌行情中出现部分高景气行业偏离,但后期能够延续高景气的行业均得到修复,修复的力度在于景气改善的幅度。 (1)17Q2与当前宏观环境极为相似:同样处于货币紧平衡、信用周期继续回落的环境,全年大概率估值收缩而赚盈利的钱,同样PPI处于高位,上游涨价挤压中游企业利润。巧合的是,年初均出现上涨后回调,在2017年年初的行情中,大部分行业都遵循了景气决定超额收益的逻辑,但部分高景气行业暂时偏离。 (2)高景气的行业股价发生偏离,未来能否修复,重点在于高景气能否延续:在17年下半年的行情中,除了高景气无法延续,净利润增速快速下降的化学纤维和面板及组件,后续反弹较差之外,其余11个高景气能够延续的行业在下半年的行情中普遍对上证指数以及沪深300实现超额收益,这些前期偏离【景气决定超额收益】这一逻辑、高景气能够延续的行业,下半年都得到了修复。 (3)而修复的力度,在于高景气改善的幅度:信息安全、化肥、5G硬件、造纸、钢铁由于净利润增速改善较大,反弹幅度尤其明显,反弹行情中上涨均超过35%。 4.哪些股价偏离高景气的细分行业下半年会有修复机会? (1)根据历史来看,高景气的行业股价发生偏离,未来能否修复,重点在于这些行业的高景气能否延续,这7个股价暂时偏离、高景气能够延续的行业,在近期反弹行情均已经不断修复,展现出了【景气决定超额收益】的逻辑。 (2)而修复的力度,在于高景气改善的幅度:我们在前期报告《周度最大解禁规模如何影响市场?本周内外因素有何变化》和《反弹窗口期前移,持续性关键看两因素,推荐两板块》中重点推荐的前期跌幅较大、增速连续改善明显的【半导体】、【军工电子和原材料】,在510以来的反弹行情中,均实现15%以上的反弹,快速向右回归(涨跌幅回升)。景气高且错杀明显的行业,展现出极强的弹性。 (3)因此,看好【半导体】、【军工电子和原材料】下半年实现超额收益,关注化学纤维、动物疫苗、面板及组件、光伏、金融IT的估值修复。

我们在报告《从年化12%到年化28%,行业比较模型的进阶之路》中,提到过一个重要逻辑:在大部分的时候,不管市场是牛市、熊市、还是震荡市,不管风格是蓝筹还是成长,也不管板块轮动是快还是慢,一年维度的涨幅大小与当年扣非增速高低,呈现单调正相关关系。 01

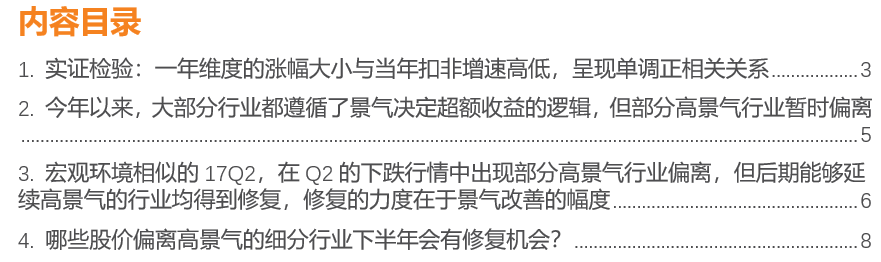

实证检验:一年维度的涨幅大小与当年扣非增速高低,呈现单调正相关关系 我们从历史的统计规律性,得到中期维度(1年)的配置逻辑。 第一,1年维度高收益的特征是高景气(盈利增速)。全市场看,对中期投资收益(1年维度)最具指标意义的财务指标是盈利趋势的指标,多数情况下涨幅的高低与代表盈利趋势指标的大小呈现线性正相关性,即景气决定相对收益。 如下图:①我们将每年个股的涨幅分为10组,由左到右(柱状颜色由深到浅),涨幅分别由高到低,“90%-100%”代表涨幅最高的分组,“0%-10%”代表涨幅最低的分组;②柱状图的高低表示每组个股当年的财务指标的中位数;其中,涨幅统计的是日历年的涨幅,财务指标来自当年年报。③若每一年份的柱状图高低,由左到右呈现降低趋势,意味着涨幅越高的个股其对应的财务指标越高(线性正相关),反之亦然。

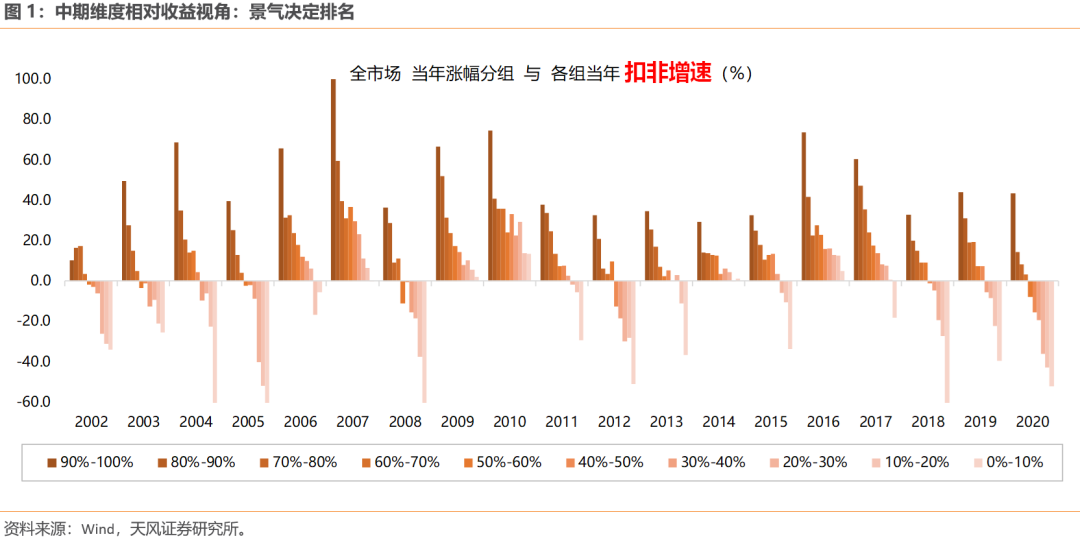

第二,1年维度的涨幅大小与当年扣非增速高低,呈现单调正相关关系。 作为第一点的逆向逻辑,我们先将财务指标(扣非增速)进行分为10组,再计算每组个股年度涨幅的中位数,下方表格中的数据为各组涨幅中位数。 核心结论:在大部分年份,不管是牛市、熊市还是震荡市,不管风格是蓝筹还是成长,也不管板块轮动是快是慢,一年维度的涨跌幅基本与当年的景气(扣非增速)呈现单调正相关的关系。

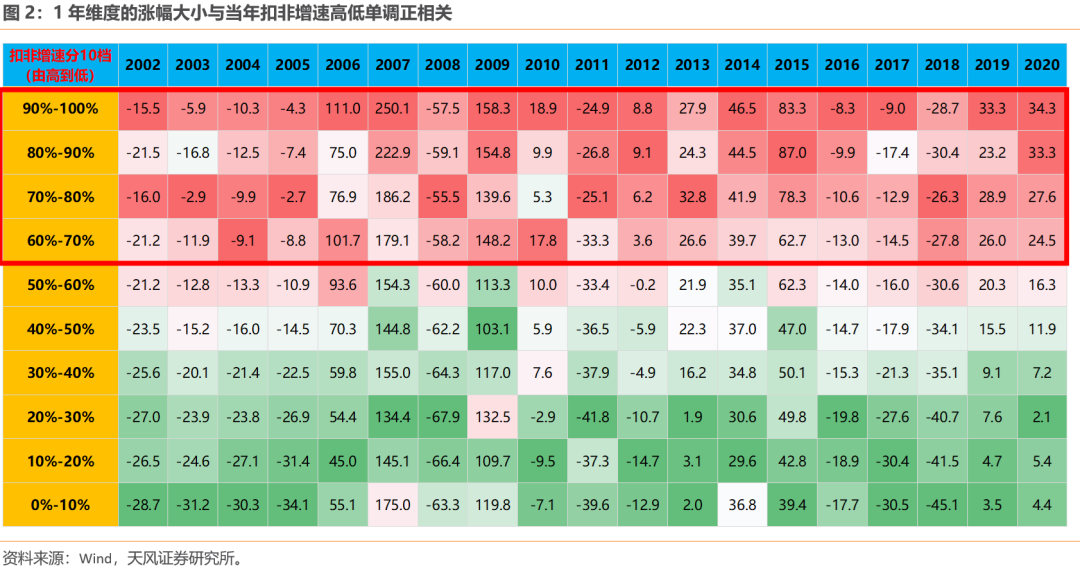

第三,高景气但增速下滑的公司,仍然有很多超额收益。 我们将每年的年度扣非增速分10组,第1组到第10组,增速依次由高到低。再将每组的增速变化率分为十档:>100% 、50%~100%、 30%~50% 、20%~30% 、10%~20% 、0%~10% 、-10%~0%、 -20%~-10% 、-50%~-20% 、<-50% ,其中增速变化率=(当期-上期)/ABS(上期)。最后,统计2010年-2019年每组成份股涨幅的中位数,再取平均值。 核心结论如下: ① 扣非增速第1-3组,不管增速变化率如何,上升或下降,其收益率基本都能稳定在较高水平。说明对于高增速的公司,其收益率的边际变化容忍度较高,比如增速从100%下降至80%,变化率-20%,但其市场表现依然可以较好,说明了高景气但增速下滑的公司,仍然有很多超额收益。 ② 但增速处于中下水平的分组(第7-10组),即使其增速边际变化较高,也可能较难获利很高收益。 ③ 增速处于中游水平的公司(第4-6组),当增速变化率较高的时候,也能获利很高的收益,但当增速变化率较低甚至负增长时,其收益率表现不确定。

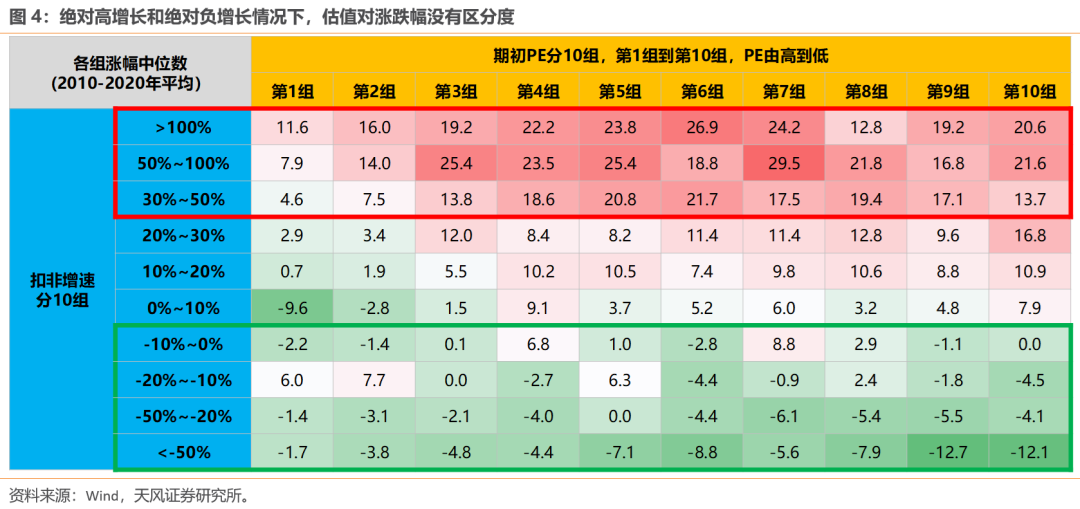

第四,绝对高增长和绝对负增长情况下,估值对涨跌幅没有区分度;但0-30%的增长区间,估值高低对超额收益排名影响较大(估值高的分组收益低)。 我们将期初PE分10组,第1组到第10组,PE依次由高到低。再将每组的扣非增速分为十档:>100% 、50%~100%、 30%~50% 、20%~30% 、10%~20% 、0%~10% 、-10%~0%、 -20%~-10% 、-50%~-20% 、<-50% 。最后,统计2010年-2019年每组成份股涨幅的中位数,再取平均值。核心结论如下: ① 高增速(>30%):不论其估值高低,收益均较高,此时增速是相对收益的决定因素【高增速,可以不看估值,或接受中上水平估值】。 ② 中等增速(0-30%):低估值的组(第6-10组)表现要好于高估值的组(第1-5组)【中等增速,选择估值相对低的】。 ③ 负增长(<0%):负增长的公司就算其估值水平再低,也较难获利相对收益【谨慎选择负增长的公司】。

总结来说,对于中期维度的行业选择:我们将高景气(高增速)作为首要选择;而在增速足够高的情况下,可容忍增速环比回落一定幅度,此时也可适当忽略估值的高低;但对于中等增速(0-30%),同等条件下,尽量选择估值低的行业;最后,对于负增长的行业要极为谨慎,不论其估值高低。 02

今年以来,大部分行业都遵循了景气决定超额收益的逻辑,但部分高景气行业暂时偏离 大部分时候,年度为单位决定A股超额收益的核心因素还在于景气强弱。今年以来,大部分行业都遵循了景气决定超额收益的逻辑(红色箭头)。比较有代表性的行业有: 高增速+涨幅较高:化学纤维、造纸、CRO、医疗器械、石油化工、化肥、稀有金属、动物疫苗和兽药、医疗服务、橡胶及制品、钢铁等。 低增速+涨幅较低:超市及便利店、铁路、园林工程、券商、5G网络、高铁与城轨、地产、云计算及应用、多元金融等。 但最值得注意的是,有部分行业今年以来的股价表现平平,在景气决定超额收益的图5中暂时偏离。在这些偏离(蓝色圆圈)的行业中,如果行业未来仍能够保持高景气,随着业绩的不断验证,股价大概率不会和景气偏离,超额收益很大概率在下半年实现。

03

宏观环境相似的17Q2,在Q2的下跌行情中出现部分高景气行业偏离,但后期能够延续高景气的行业均得到修复,修复的力度在于景气改善的幅度 17Q2与当前宏观环境极为相似:同样处于货币紧平衡、信用周期继续回落的环境,全年大概率估值收缩而赚盈利的钱,同样PPI处于高位,上游涨价挤压中游企业利润。 巧合的是,年初均出现上涨后回调,在2017年年初的行情中,大部分行业都遵循了景气决定超额收益的逻辑,但部分高景气行业暂时偏离。主要有化肥、航运、信息安全、电商及服务、化学纤维、面板及组件、农药、工业金属、造纸、煤炭、5G硬件、稀有金属、重卡这几个行业。 (1)高景气的行业股价发生偏离,未来能否修复,重点在于高景气能否延续:在17年下半年的行情中,除了高景气无法延续,净利润增速快速下降的化学纤维和面板及组件,后续反弹较差之外,其余11个高景气能够延续的行业在下半年的行情中普遍对上证指数以及沪深300实现超额收益,这些前期偏离【景气决定超额收益】这一逻辑、高景气能够延续的行业,下半年都得到了修复。 (2)而修复的力度,在于高景气改善的幅度:信息安全、化肥、5G硬件、造纸、钢铁由于净利润增速改善较大,反弹幅度尤其明显,反弹行情中上涨均超过35%。

04

哪些股价偏离高景气的细分行业下半年会有修复机会? 1. 根据历史来看,高景气的行业股价发生偏离,未来能否修复,重点在于这些行业的高景气能否延续:我们将这些股价暂时偏离、高景气能够延续的7个行业分为四类: 一、前期跌幅较大(跌幅超过10%)+增速连续改善明显(超过20%):【半导体】、【军工电子和原材料】。 二、前期跌幅不大(跌幅小于10%)+增速连续改善明显(超过20%):【化学纤维】、【动物疫苗】、【面板及组件】 三、前期跌幅较大(跌幅超过10%)+增速连续改善不够明显(未超20%):【光伏】 四、前期跌幅不大(跌幅小于10%)+增速连续改善不够明显(未超20%):【金融IT】 这7个股价暂时偏离、高景气能够延续的行业,在近期反弹行情均已经不断修复,展现出了【景气决定超额收益】的逻辑。 2. 而修复的力度,在于高景气改善的幅度:我们在前期报告《周度最大解禁规模如何影响市场?本周内外因素有何变化》和《反弹窗口期前移,持续性关键看两因素,推荐两板块》中重点推荐的前期跌幅较大、增速连续改善明显的【半导体】、【军工电子和原材料】,在510以来的反弹行情中,均实现15%以上的反弹,快速向右回归(涨跌幅回升)。景气高且错杀明显的行业,展现出极强的弹性。 继续重点推荐第一类(高景气+景气改善明显+前期超跌)的半导体、【军工电子和原材料】,预计下半年仍能够实现超额收益,大幅向右回归(涨跌幅大幅回升):上半年市场对其错杀,但随着业绩高增长逐步得到验证叠加估值修复,未来有望实现超额收益。考虑到今年以来的涨幅仍与高景气不匹配,预计后续仍有不小的上涨空间。 关注第二至四类(高景气+适当忽略前期跌幅不大/容忍增速改善不够明显)——化学纤维、动物疫苗、面板及组件、光伏、金融IT,预计下半年仍能够估值修复,向右回归(涨跌幅回升):在报告《从年化12%到年化28%,行业比较模型的进阶之路》中,我们提到,对于中期维度的行业选择,在增速足够高的情况下,可容忍增速环比回落一定幅度(增速没有连续明显改善),此时也可适当忽略估值的高低(前期跌幅不大)。因此,重点关注第二类(前期跌幅不大)的化学纤维、动物疫苗、面板及组件、第三类(增速没有连续明显改善)的光伏、第四类(前期跌幅不大、增速没有连续明显改善)的金融IT。 综上,少部分行业年初以来的股价与景气出现偏离,(1)根据历史来看,未来能否修复,重点在于这些行业的高景气能否持续,这7个暂时偏离的行业,在近期反弹行情均已经不断修复,展现出了【景气决定超额收益】的逻辑。(2)而修复的力度,在于高景气改善的幅度。因此,看好【半导体】、【军工电子和原材料】下半年实现超额收益,关注化学纤维、动物疫苗、面板及组件、光伏、金融IT的估值修复。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号