-

周度最大解禁规模如何影响市场?本周内外因素有何变化【天风策略】

徐彪

/ 2021-06-07 08:57 发布

/ 2021-06-07 08:57 发布核心结论:历史数据来看,解禁高峰对指数影响没有明显规律。增发解禁和股权激励解禁对个股有明显影响,但原始首发股东解禁,对后续股价影响幅度较小。在美联储流动性预期这一外部核心矛盾短期“有惊无险”的情况下,银行间流动性折射出的中国央行态度是影响目前A股赚钱效应和活跃度的关键变量,预计在国内失业率明显修复之前,央行显著收缩的概率不大,继续推荐军工上游和半导体。最后,如果6月公募排期后续不能显著改善并且人民币快速升值预期被阻断,那么对于部分核心资产,维持反弹逐步兑现的思路。

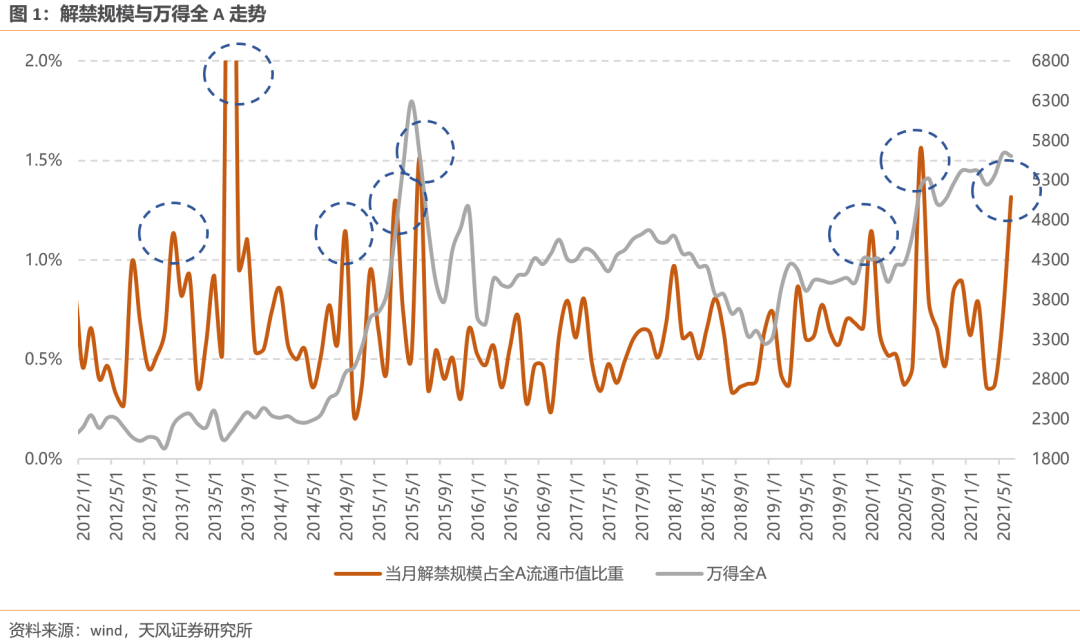

1、本周热点话题:年度最大解禁周——下周(6月7日-11日)市场将迎来今年最大一波解禁潮,单周解禁规模达4705.85亿,占当前全A流通市值的0.69%。

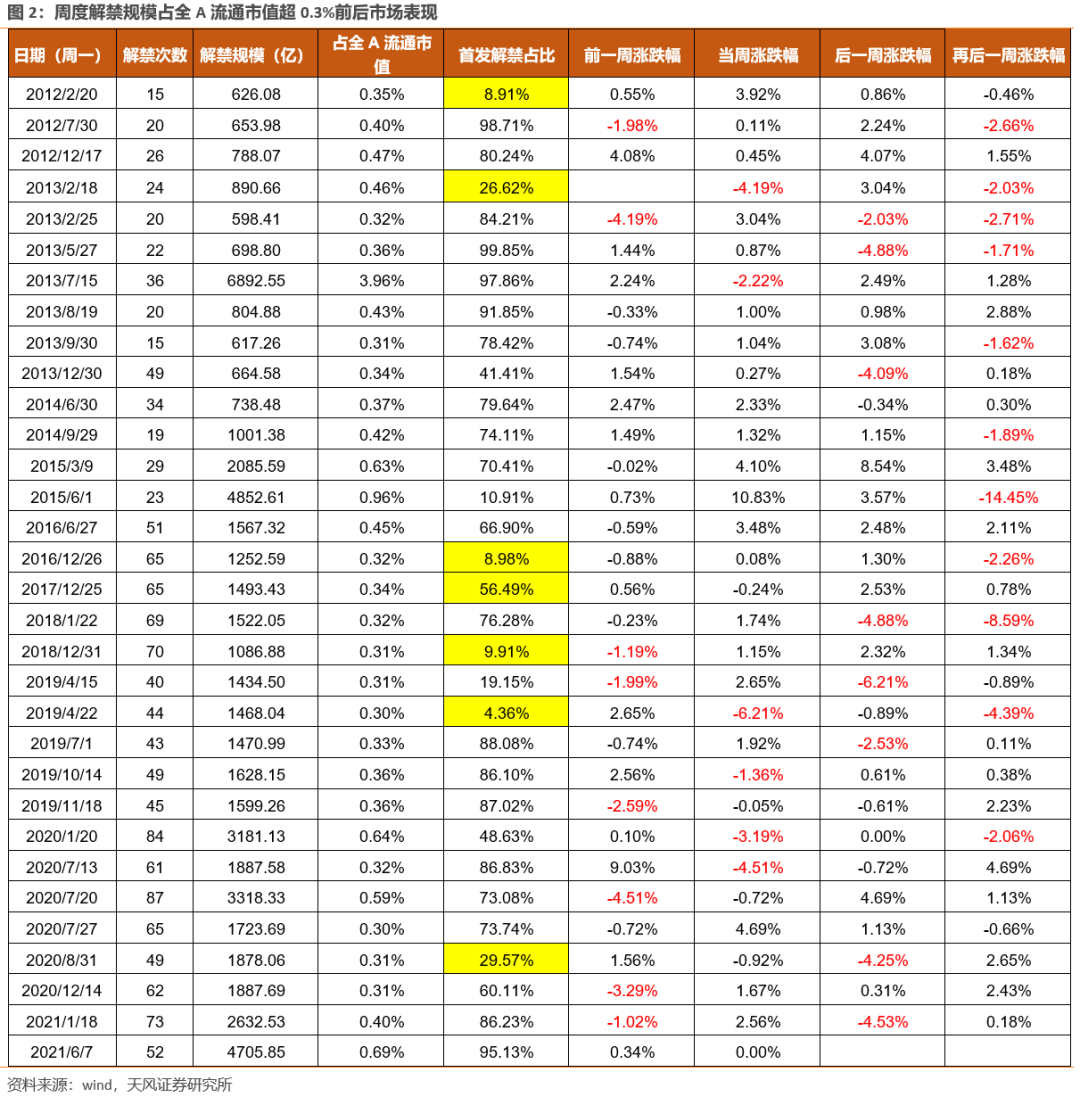

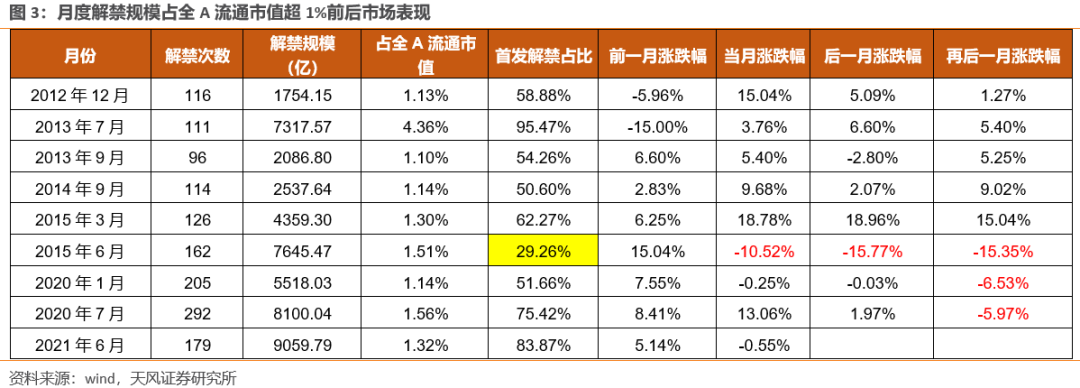

(1)从整体层面来说,历史数据回测显示,实际解禁高峰对A股的指数层面的影响没有明显规律。(下文【图表2、3】分别统计了过去31次周度解禁规模占全A流通市值比重超0.3%、8次月度解禁规模占全A流通市值比重超1%前后的市场表现。)

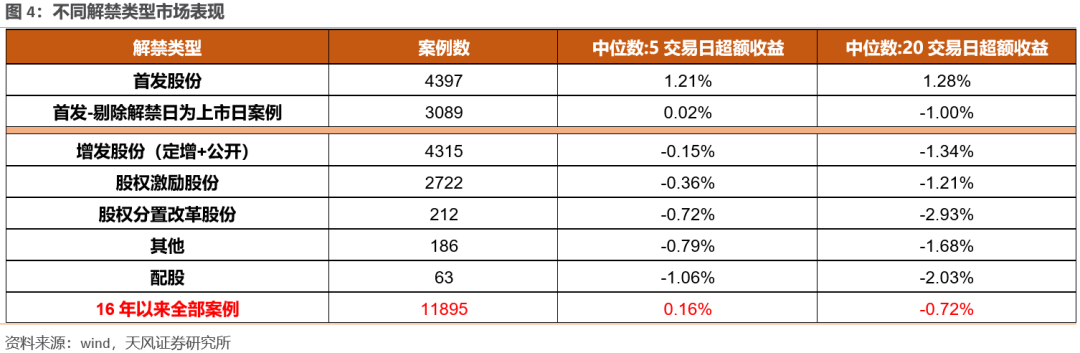

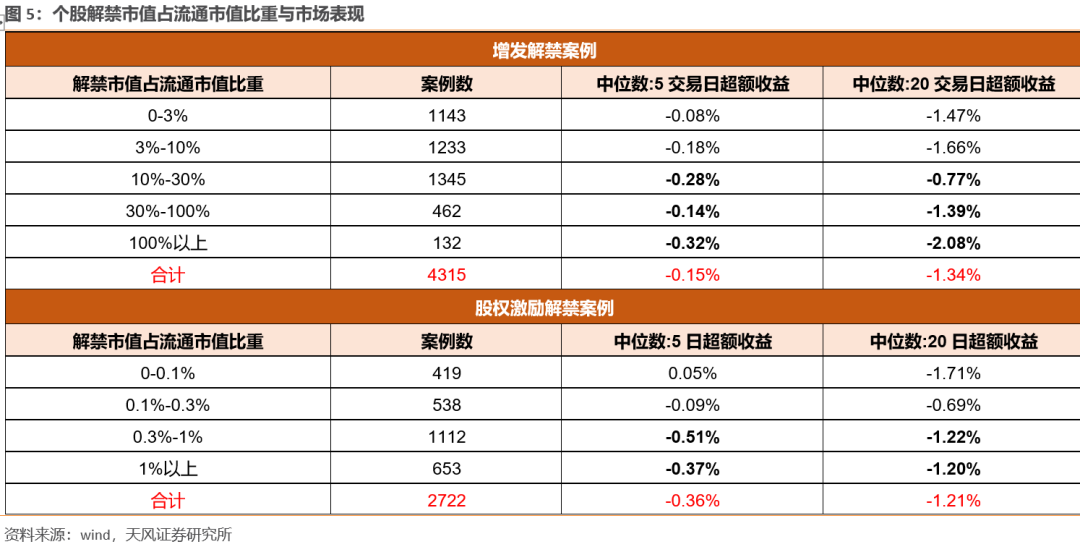

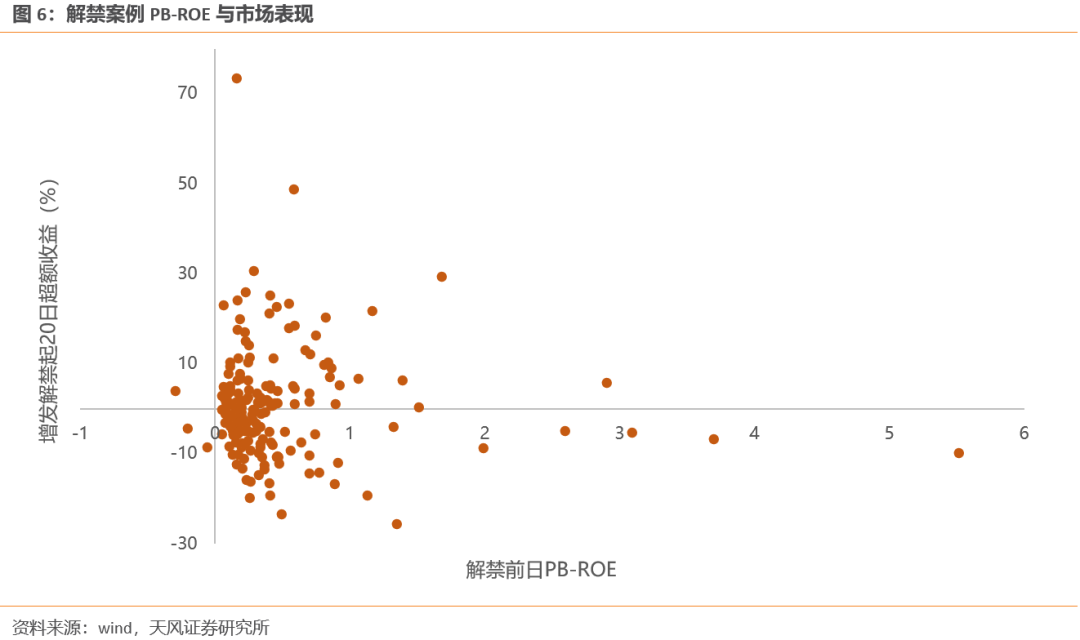

(2)从结构层面来说,不同类型的解禁、对不同类型的个股,产生的影响也不尽相同:①原始首发股东解禁,对后续股价影响幅度较小(【图表4】);②增发解禁和股权激励解禁,对后续股价影响较大,尤其是解禁比例较高的短期影响也更明显;③估值相对较高的个股,解禁后股价受到负面影响的概率也更高。

2、外部核心矛盾:美联储的流动性预期——短期有惊无险

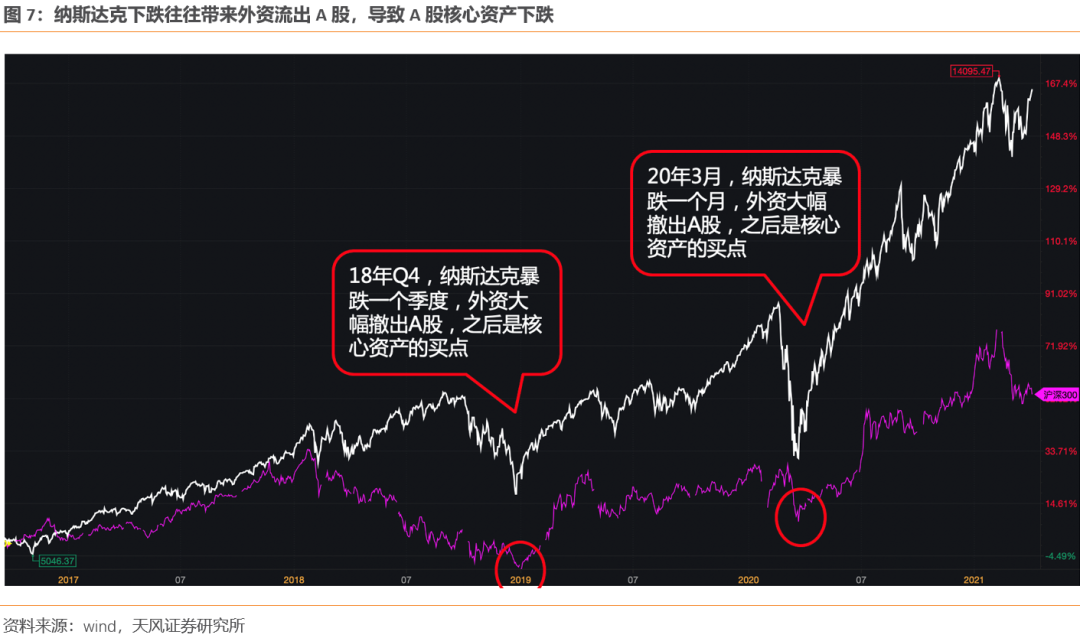

美联储是全球流动性的总闸门,其变化对全球大类资产的表现都有重要影响。美联储操作上的变化,①可能通过影响美股最终影响外资进出A股(过去5年,美股1-2个月的下跌,都会引发外资风险偏好下降、整体降低权益仓位,从而大幅流出A股【图表7】);②可能通过影响美元指数、最终影响人民币汇率;③也可能间接影响国内央行的货币政策操作。短期来看,5月ADP就业数据超预期、而非农就业数据却低于预期,美股和其他资产都出现较大波动,但整体有惊无险。中期来说,美联储taper仍然是A股下半年面临的较大风险。

3、外部矛盾生变之前,A股近期关键因素之一:银行间流动性(背后折射的是央行的态度)——整体宽裕,观察DR007的边际变化,中期的核心决定因素是就业情况。

4-5月,央行在没有主动投放流动性的情况下,由于金融机构流动性储备较多同时叠加债券发行持续放缓,导致银行间流动性超预期宽松,A股市场投资者在此过程中,逐步修复了央行对银行间流动性容忍度的预期,市场也伴随了修复式反弹。

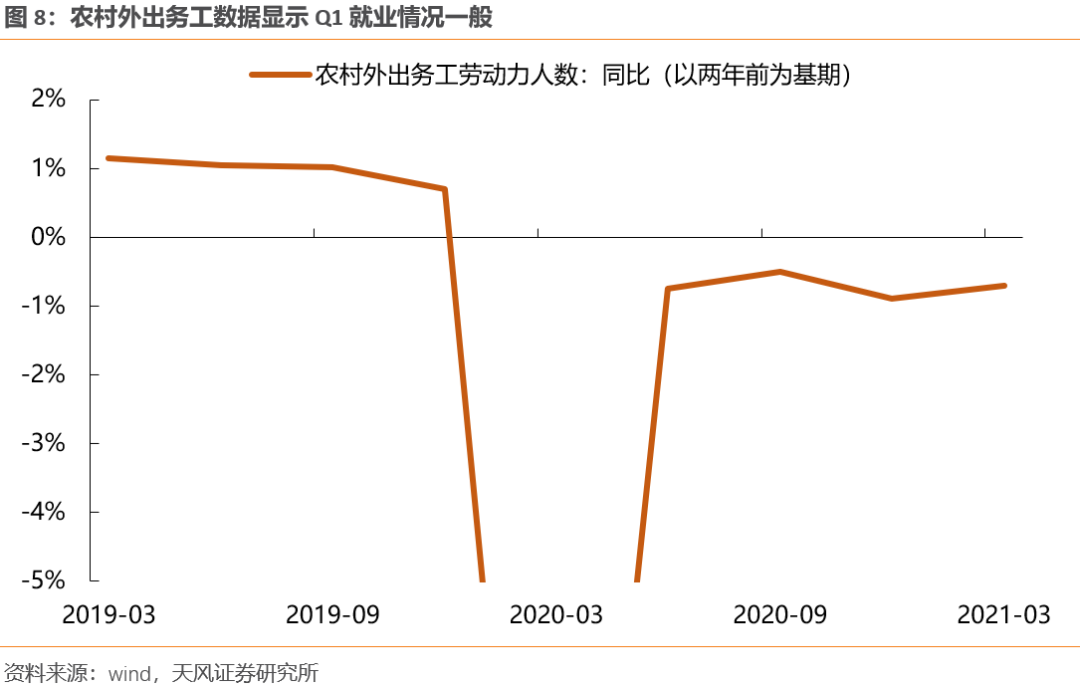

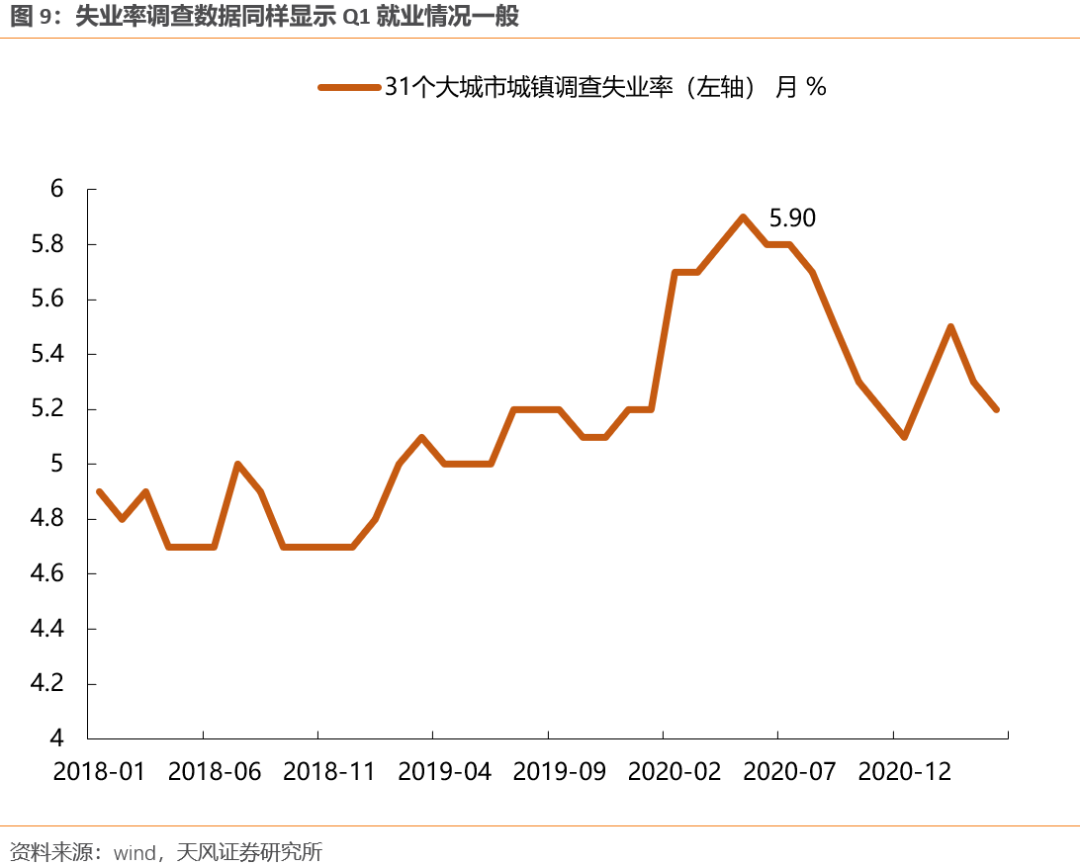

6月第一周,观察DR007可以发现,银行间资金面先是在“跨月”后明显宽裕,而后半周又有一定程度紧张。中期逻辑来说,银行间流动性以及背后折射出的央行态度,很大程度上取决于就业数据恢复的情况。今年Q1,农村外出务工劳动力人数、调查失业率等反应就业的数据都比较一般(【图表8、9】),使得央行在Q2对银行间宽松的流动性维持了容忍度。因此,后续对央行态度和流动性的判断,关键在于国内就业恢复的情况。在失业率明显改善和DR007大幅上行之前,市场可能继续维持较好的赚钱效应和活跃度。

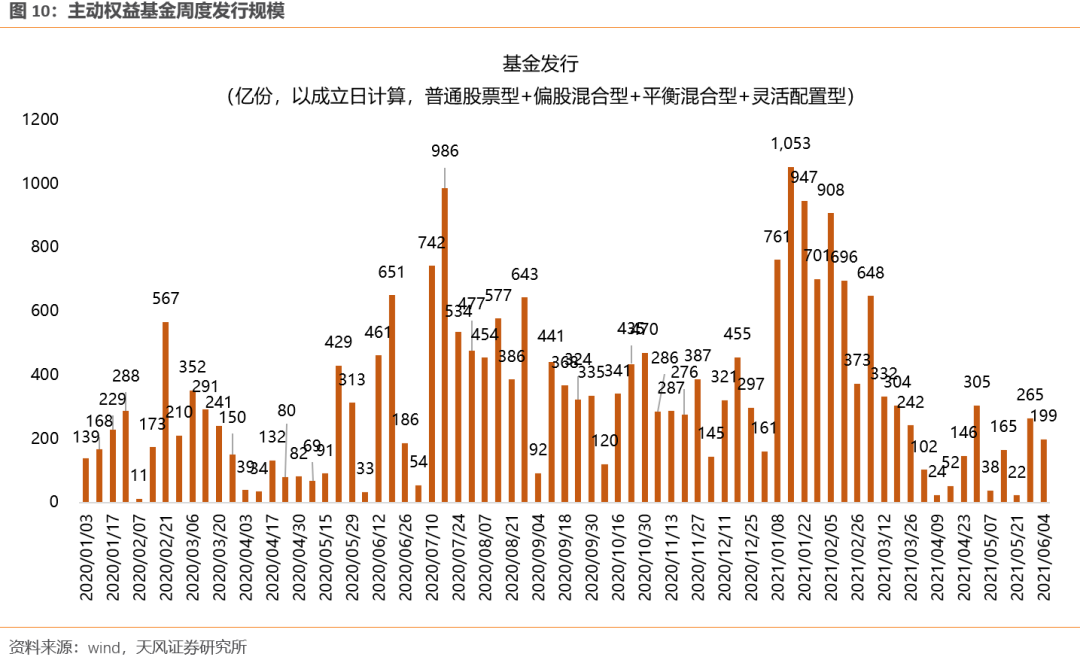

4、外部矛盾生变之前,A股近期关键因素之二:国内公募基金的增量——短期发行边际回暖,但6月排期情况仍然较差。

过去两周,主动权益类基金周度发行规模回到200亿左右,边际上有所回暖,但与今年1-2月周均800亿和去年下半年周均400亿的发行规模相比,仍然有较大差距。展望6月来看,最新更新的主动权益基金发行排期规模没有出现明显改善。(【图表10、11】)考虑到2月核心资产的估值依靠于周均800亿的公募发行规模堆积而成,如果后续公募基金发行规模不能大幅增加,同时如果也没有人民币快速升值预期带来外资暴力流入,那么对于部分核心资产,维持反弹逐步兑现的思路。

5、继续推荐两个板块:军工电子和原材料、半导体

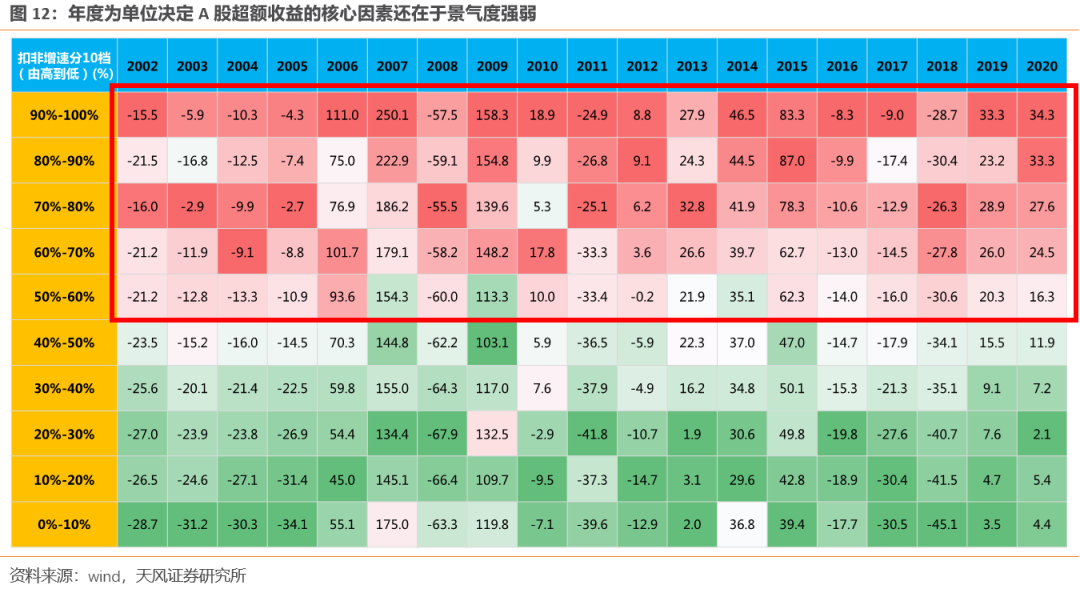

大部分时候,年度为单位决定A股超额收益的核心因素还在于景气度强弱【图表12】(具体逻辑和报告可参考《A股年度超额收益由何决定?》)。目前来看,军工电子和原材料、半导体两个行业有望上半年业绩持续加速、全年维持高增长,而上半年他们的股价变现平平,与景气度相背离,但随着业绩的不断验证,超额收益很大概率在下半年实现。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号