-

反弹窗口期前移,持续性关键看两因素,推荐两板块【天风策略】

徐彪

/ 2021-05-30 21:46 发布

/ 2021-05-30 21:46 发布核心结论:从反弹持续性的角度出发,一方面,对于核心资产的反弹空间,重点关注6月公募基金发行热度能否恢复,若仍然较差,则核心资产估值较难突破震荡区间。另一方面,对于超跌反弹的方向,重点关注央行是否继续对宽裕的银行间流动性(DR007)保持容忍度,推荐关注超跌反弹方向中,前期基本面持续改善(Q2可能继续高增长)、但股价表现较差的军工上游和半导体。

1、前期我们的判断是,6月中旬到7月中旬,中报预告伴随建党100周年的窗口期可能给市场带来反弹的契机。但是,随着5月银行间流动性超预期的宽松、监管对大宗商品价格的打压、以及人民币升破6.4%关口,反弹窗口期已经前移,那么如何看待反弹的持续性?

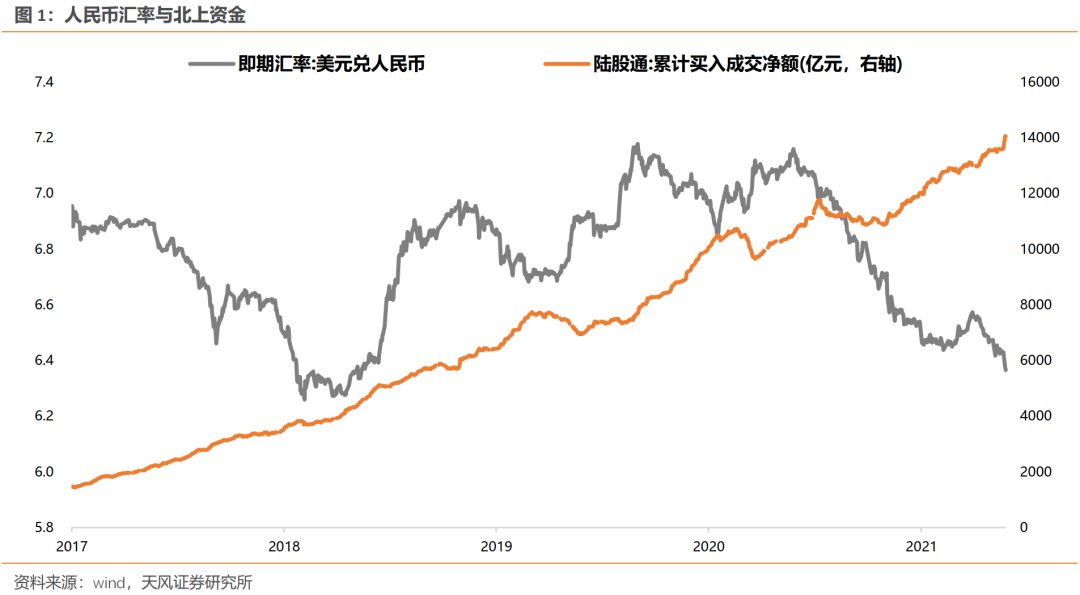

2、人民币汇率如何影响A股?人民币汇率的波动能否影响外资流入和A股市场的表现,不在于汇率升值、贬值的方向,历史上的数据来看,人民币汇率升值和贬值的方向,与外资流向和A股表现并没有很稳定的关联。比如,去年6月以来,人民币持续升值,但外资有进有出、A股有涨有跌。

但是,如果有额外因素出现,使得市场预期人民币汇率会出现超出波动区间的运行趋势,那么A股和外资可能会出现短期的剧烈反应。比如18年Q4中美贸易摩擦加剧使得人民币汇率产生跌破7%的预期,A股下跌、外资流出。再比如近期人民币升破6.4%的关口,A股上涨、外资流入。

后一个阶段来看,在国务院金融稳定发展委员会、央行、全国外汇市场自律机制第七次工作会议先后就人民币汇率发声后,预计汇率更多以稳定和双向波动为主,预期变化最大和对外资、A股边际影响最大的阶段可能告一段落。

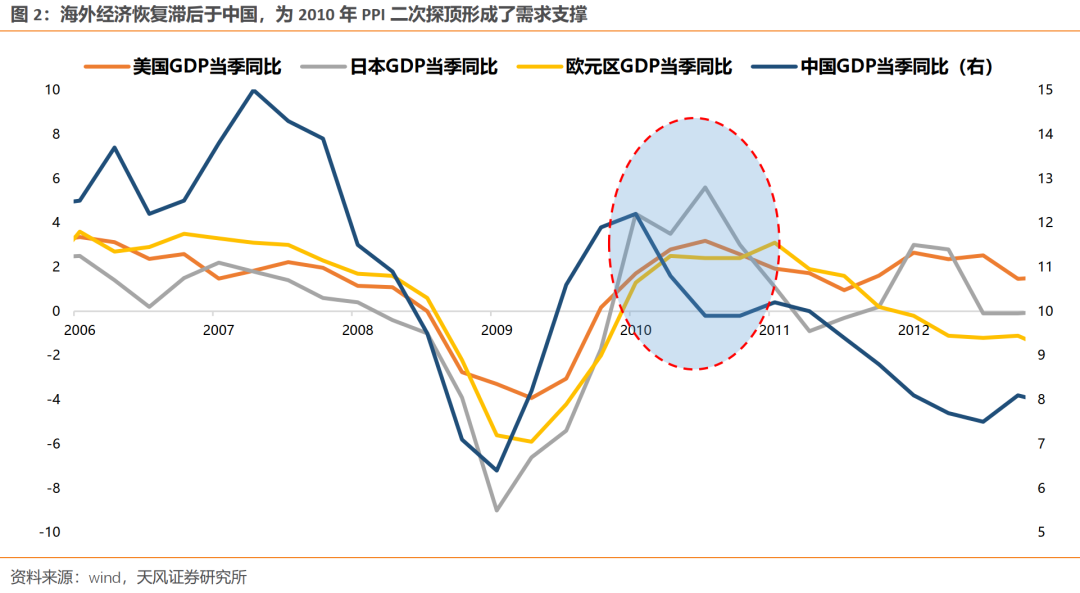

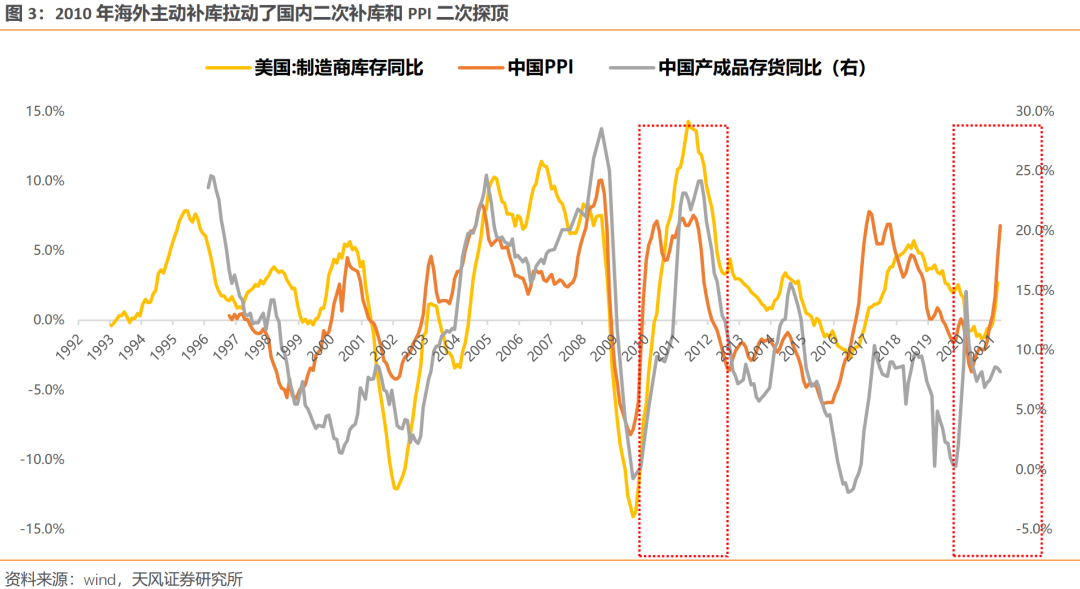

3、交易通胀压力减轻的预期,在下半年可能会遇到比较大的修正。随着PPI4月快速上冲和高层对价格的监管,市场预期PPI在5月见到高点。但是展望下半年,ppi有较大概率维持高位或者二次探顶。影响价格的因素,大致可以分为供给端、需求侧、外部政策等三方面,对比支撑2010年PPI的二次探顶的几个因素,这一次有哪些相似之处?

(1)供给侧:2010年为冲刺节能减排的目标任务,各地纷纷拉闸限电;2021年各地制定碳中和的目标和政策措施。

(2)需求侧:2010年中国经济从金融危机中先恢复、先见顶,10年国内投资、信用回落。但海外经济从金融危机中后恢复、后见顶,时滞在10年下半年,于是海外主动补库存支撑了大宗商品价格;2021年中国经济从新冠疫情中先恢复、先见顶,21年国内投资、信用回落。但海外经济从新冠疫情中后恢复、后见顶,时滞在21年下半年,于是海外主动补库存也可能支撑大宗商品价格。

(3)外部政策:2010年美联储QE2;2021年拜登基建刺激计划。

因此,全球大宗商品价格的高胀对应全球利率水平易上难下,继续可能压制业绩稳定的长久期资产的估值。对于核心资产而言,在业绩相对不错、但估值被压制的情况下,今年仍属于“阶段性、结构性”机会。全球商品价格预期回落的时候反弹(现阶段)、美联储传递收缩信号的时候回调(可能在Q3)、业绩不错的公司估值切换的时候反弹(年末)。

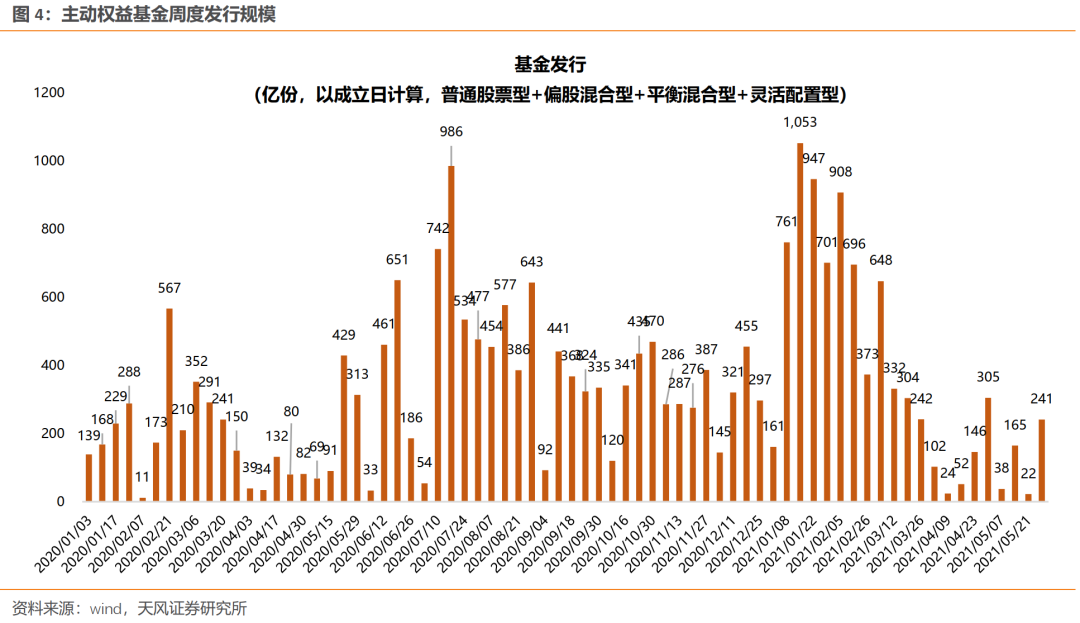

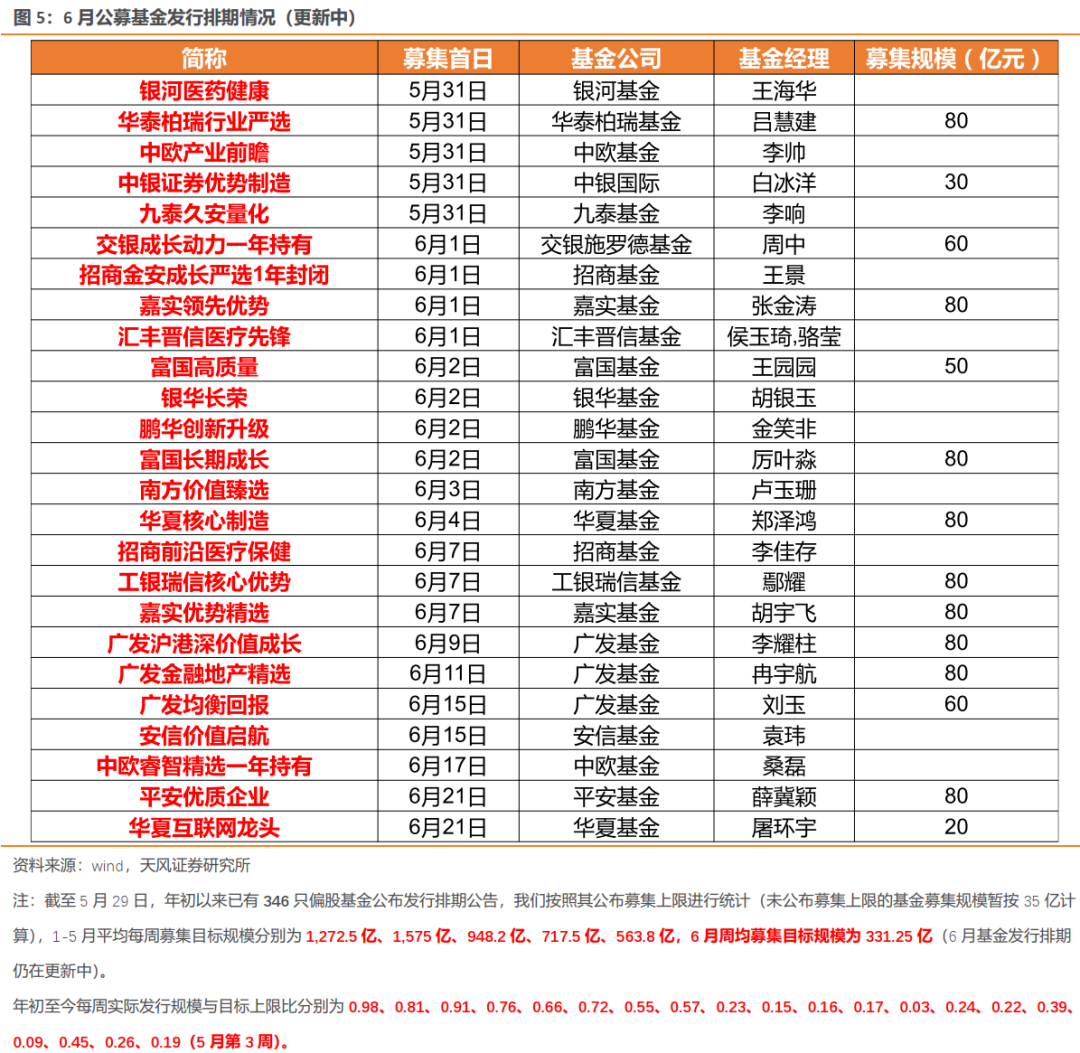

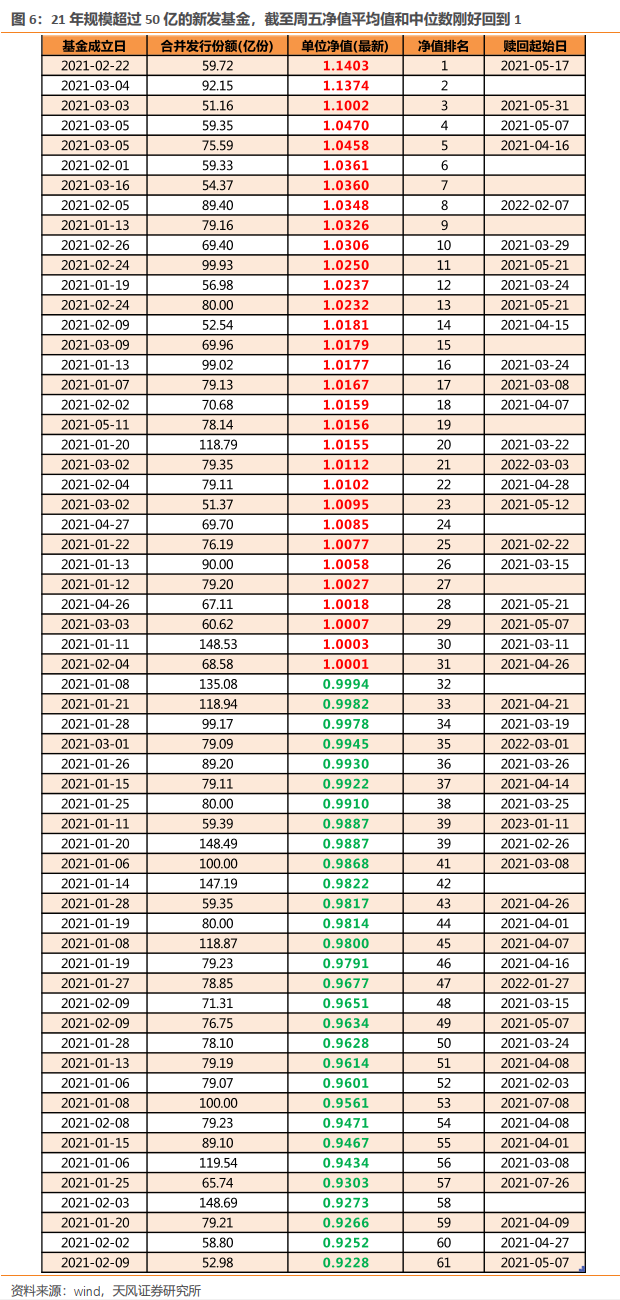

4、短期核心资产反弹的持续性,取决于后续公募基金发行能否回暖。4月和5月,主动权益基金的周均发行规模只有100亿出头,较1-3月大幅回落,发行系数只有20%左右(实际发行/募集上限)。另一方面,年初以来发行规模在50亿以上的新基金,在本周五的净值平均数和中位数都刚好回到1,新基金净值回水可能面临较大的赎回压力(目前开放赎回的规模在3000亿左右)。因此,后续能否有大量新发基金承接,是核心资产反弹持续性的关键。目前已经公布的6月新基金排期,按照募集上限,对应周均331亿,与1-5月相比差距较大。

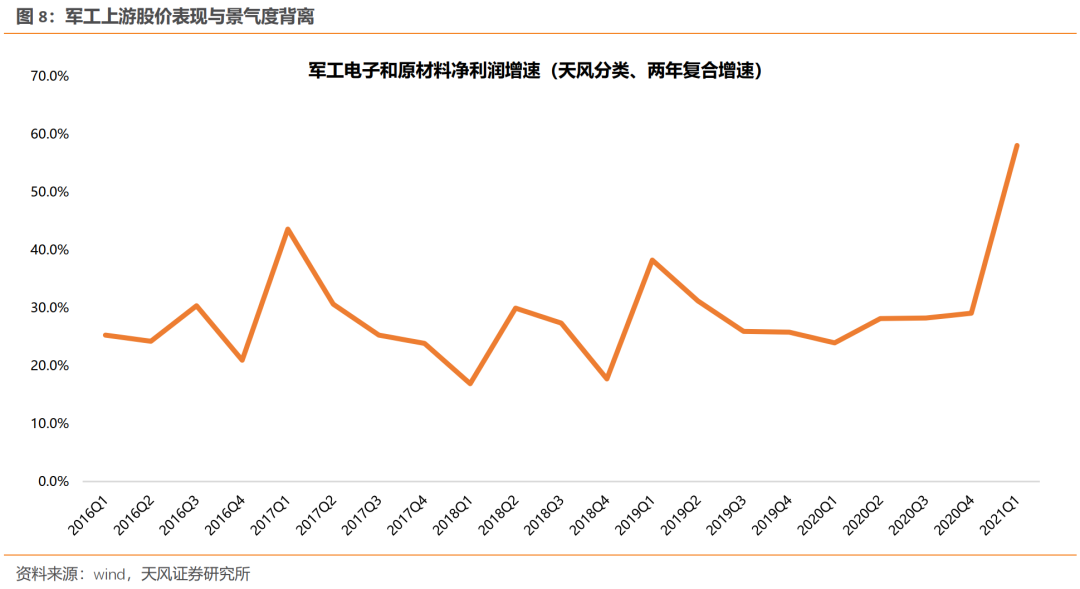

5、后续风险偏好能否持续修复,取决于央行对银行间目前宽松流动性的态度。4-5月,央行在没有主动投放流动性的情况下,由于金融机构流动性储备较多同时叠加债券发行持续放缓,导致银行间流动性超预期宽松,A股市场投资者在此过程中,逐步修复了央行对银行间流动性容忍度的预期,市场很多板块也出现修复性的超跌反弹,比如券商、军工、TMT等年初跌幅最大的板块。向前看,我们预计央行在百年大庆之前,可能继续保持对银行间宽裕流动性较高的容忍度。(当然,我们可以通过高频观察DR007和GC007来辅以验证)。在此逻辑下,继续推荐超跌反弹方向中,前期基本面持续改善(Q2可能继续高增长)、但股价表现较差的军工上游和半导体

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号