-

未来的牛市在哪里3(20210514)

陶博士 / 2021-05-14 09:04 发布

此文很长。

bean 留言 24 精选 4陶博好,关于那个前复权价格为负数的问题解决方法是在通达信中依次点击:工具、系统设置、设置1、复权使用等比方式(沪深);原理参考这篇文章:复权的精确计算——持有封基说股市之四十一 - 集思录 (jisilu.cn)

09:12:22

陶博士2006 作者

感谢这位朋友。解决了困惑我多年的一个问题。我将按照这个复权方法来重新计算《未来的牛市在哪里》中的相关统计数据。

==========

2006年至2007年的牛市是主板的牛市。

2009年至2010年的牛市是中小板的牛市。

2013年至2015年的牛市是创业板的牛市。

2016年至2020年的牛市是漂亮50的牛市。

主板,中小板,创业板,漂亮50板,板板有牛市!

未来的牛市在哪里?科创板?次新板?要命三千?。。。。。。

按照“工具、系统设置、设置1、复权使用等比方式(沪深)”设置准确的复权价格之后,我先设定四个统计区间。

区间一:2005年6月6日至2007年10月16日,对应主板的牛市。

区间二:2008年10月28日至2010年11月10日,对应中小板的牛市。

区间三:2012年12月4日至2015年6月3日,对应创业板的牛市。

区间四:2016年3月1日至2021年2月10日,对应漂亮50板的牛市。

区间四的统计结果分析

我做了一个区间四(2016年3月1日至2021年2月10日)的涨幅排行榜(不含2016年3月1日以后上市的新股),总共有40只股票的涨幅大于700%。再剔除掉区间三上市的5只新股,则只剩下35只可比股票。如下所示:

区间四(2016年3月1日至2021年2月10日)涨幅大于700%的35只股票(不含2012年12月4日以后上市的新股)的平均涨幅为1246%,同样的这35只股票在区间三(2012年12月4日至2015年6月3日)的平均涨幅仅为290%。这说明区间四的35只最牛可比股票,在之前的区间三的牛市中的表现并不怎么样吧。

区间三的统计结果分析

然后,我做了一个区间三(2012年12月4日至2015年6月3日)的涨幅排行榜(不含2012年12月4日以后上市的新股),总共有306只股票的涨幅大于700%,如下图所示。该306只股票在区间四(2016年3月1日至2021年2月10日)的涨幅如下所示。

区间三(2012年12月4日至2015年6月3日)涨幅大于700%的306只股票(不含2012年12月4日以后上市的新股)的平均涨幅为1163%,同样的这306只股票在区间四(2016年3月1日至2021年2月10日)的平均涨幅仅为-1.29%。这说明区间三的306只最牛股票,在之后的区间四的牛市中的表现几乎是全军覆灭(平均涨幅仅为-1.29%)?

欧奈尔老师讲过:牢记一个关键的历史事实:在牛市中的领涨者中,每8只股票只有一只能再次称为下一个或未来牛市的领涨股。时代改变了,经济情况和竞争条件都和以前不同了,股票市场通常都会出现新的领涨力量。

然后将区间三(2012年12月4日至2015年6月3日)涨幅大于700%的306只股票(不含2012年12月4日以后上市的新股),再继续剔除2008年10月28日之后上市的新股,再剔除区间二没有交易的2只,剩下97只,再对比一下这97只股票在区间二(2008年10月28日至2010年11月10日)的涨幅。如下图所示:

区间区间三(2012年12月4日至2015年6月3日)涨幅大于700%的97只股票(不含2008年10月28日以后上市的新股)的平均涨幅为1060%,同样的这97只股票在区间二(2008年10月28日至2010年11月10日)的平均涨幅仅为306%。这说明区间三的97只最牛可比股票,在之前的区间二的牛市中的表现并不怎么样吧。

区间二的统计结果分析

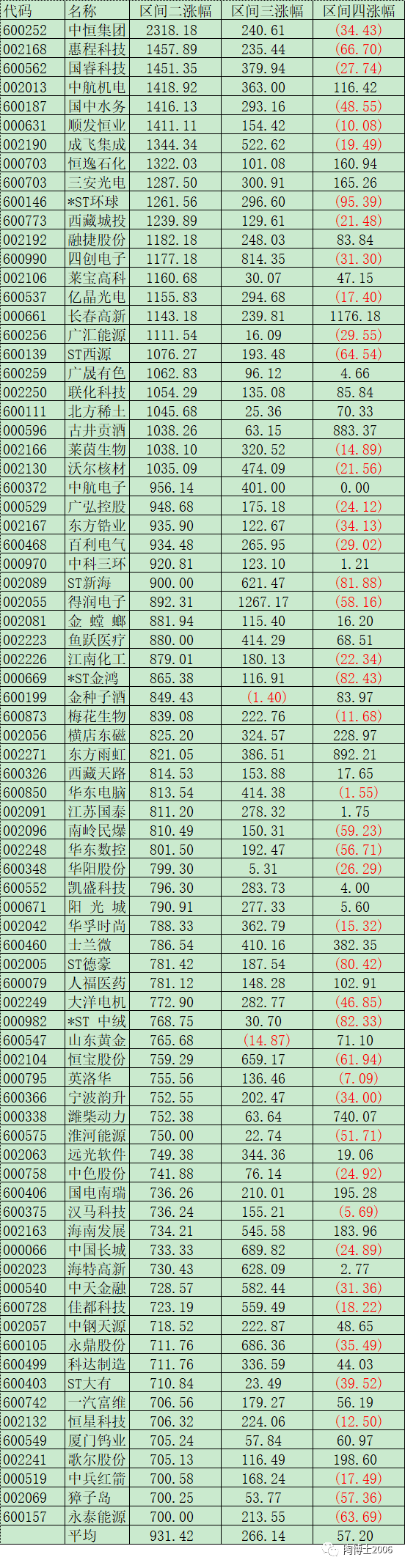

再然后,我做了一个区间二(2008年10月28日至2010年11月10日)的涨幅排行榜(不含2008年10月28日以后上市的新股),总共有79只股票的涨幅大于700%,如下图所示。该79只股票在区间三(2012年12月4日至2015年6月3日)和区间四(2016年3月1日至2021年2月10日)的涨幅如下所示。

区间二(2008年10月28日至2010年11月10日)涨幅大于700%的79只股票(不含2008年10月28日以后上市的新股)的平均涨幅为931%,同样的这79只股票在区间三(2012年12月4日至2015年6月3日)的平均涨幅仅为266%。同样的这79只股票在区间四(2016年3月1日至2021年2月10日)的平均涨幅仅为57%。这说明区间二的79只最牛股票,在之后的区间三的牛市中的表现非常一般(平均涨幅仅为266%),在之后的区间四的牛市中的表现更是一代不如一代(平均涨幅仅为57%)。

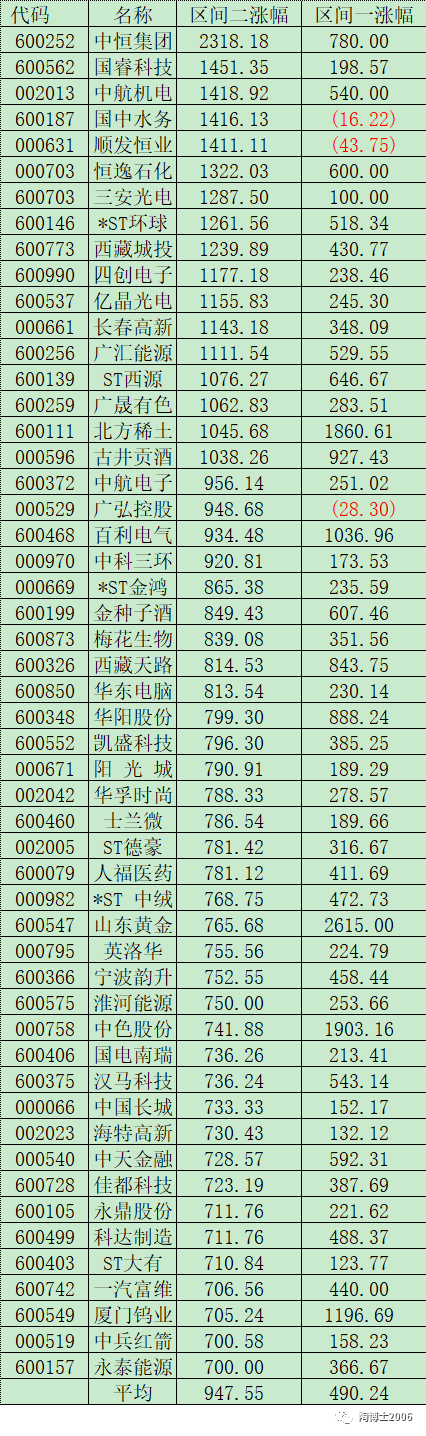

然后将区间二(2008年10月28日至2010年11月10日)涨幅大于700%的79只股票(不含2008年10月28日以后上市的新股),再继续剔除2005年6月6日之后上市的新股,剩下52只,再对比一下这52只股票在区间一(2005年6月6日至2007年10月16日)的涨幅。如下图所示:

区间二(2008年10月28日至2010年11月10日)涨幅大于700%的52只股票(不含2005年6月6日以后上市的新股)的平均涨幅为947%,同样的这52只股票在区间一(2005年6月6日至2007年10月16日)的平均涨幅仅为490%。这说明区间二的52只最牛可比股票,在之前的区间一的牛市中的表现差强人意。

区间一的统计结果分析

最后,我做了一个区间一(2005年6月6日至2007年10月16日)的涨幅排行榜(不含2005年6月6日以后上市的新股),总共有297只股票的涨幅大于700%,如下图所示。该297只股票在区间二(2008年10月28日至2010年11月10日)、区间三(2012年12月4日至2015年6月3日)和区间四(2016年3月1日至2021年2月10日)的涨幅如下所示。

区间一(2005年6月6日至2007年10月16日)涨幅大于700%的297只股票(不含2005年6月6日以后上市的新股)的平均涨幅为1235%,同样的这297只股票在区间二(2008年10月28日至2010年11月10日)的平均涨幅仅为254%。同样的这297只股票在区间三(2012年12月4日至2015年6月3日)的平均涨幅仅为259%。同样的这297只股票在区间四(2016年3月1日至2021年2月10日)的平均涨幅仅为65%。这说明区间一的297只最牛股票,在之后的区间二的牛市中的表现非常一般(平均涨幅仅为254%),在之后的区间三的牛市中的表现也非常一般(平均涨幅仅为259%),在之后的区间四的牛市中的表现更差(平均涨幅仅为65%)。

简单地总结一下,本文以A股的数据来实证分析了如下结论,中外股市的规律是相通的。

1985年,泰勒和德邦特《股市是否反应过度》的论文,提出了行为金融学最重要的发现之一:以3-5年为一个周期,一般而言,原来表现不佳的股票开始摆脱困境,而原来的赢家股票则开始走下坡路。这个现象在行为金融学中被称为反转效应。

De Bond与Thaler(1985)在《股市反应过度了吗?》指出:在未来的三年内,过去输家的表现比过去的赢家高出24.6个百分点,二者间的差距非常大。从未来五年的收益率来看,过去的输家高于过去的赢家31.9个百分点。

我认为未来的牛市,应该在这个行为金融学最重要的发现里面。

欧奈尔老师讲过:牢记一个关键的历史事实:在牛市中的领涨者中,每8只股票只有一只能再次称为下一个或未来牛市的领涨股。时代改变了,经济情况和竞争条件都和以前不同了,股票市场通常都会出现新的领涨力量。

不过,据说,真正的复权并不是采用等比方式复权的,因此,根据等比方式复权计算的收益率,应该是不准确的。本文中的收益率的数据,也不完全绝对准确,但应该是相对准确的,也是能够支撑最后的结论的。

平时软件里的复权设置,按照如下这个复杂的前复权方式(在通达信中依次点击:工具、系统设置、设置1、复权使用等比方式(沪深))就将就用了,既避免简单的前复权价格会出现负数的巨大错误,又不像后复权那样很不直观。只需要记得,这个复权方式计算的区间收益率也不准确,可能稍微是偏大的就可以了。

未来的牛股在哪里?一切尽在上图中。

(本文完成于2021年5月13日晚)

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号