-

双环传动专题研究报告:汽齿隐形冠军,全“新”启航

老范说评 / 2021-05-13 17:51 发布

1.专注的齿轮龙头,汽齿行业的隐形冠军

1.1.深耕齿轮40年,专注成就专业

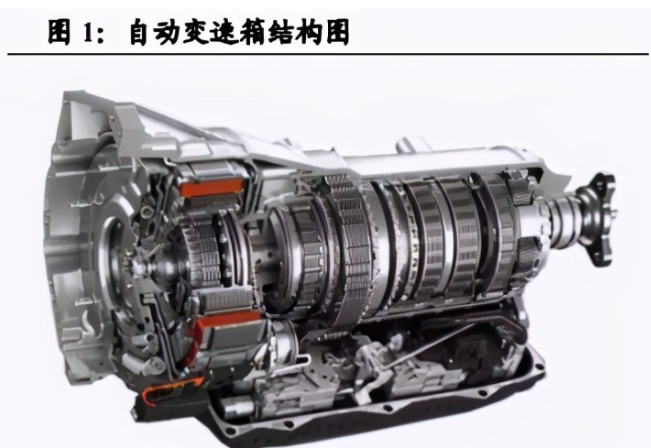

专注齿轮制造 40 年,国内最专业的汽车齿轮制造商。双环传动创立于 1980 年,在 40 年的发展过程中一直专注于精密传动齿轮的研发、设计、 制造与销售,产品涵盖乘用车齿轮、商用车齿轮、工程机械齿轮、电动 工具齿轮以及摩托车齿轮,形成了以自动变速器齿轮、新能源车用齿轮 以及机器人齿轮等高精度高附加值产品为主的产品结构。

公司齿轮收入持续增长,龙头地位稳固。2020 年公司营业收入 36.6 亿元,同比增长 13.2%,其中来自齿轮的收入 29.5 亿元,齿轮收入占比超 过 80%。公司自上市以来齿轮收入持续增长,汽车齿轮产销规模长期位 列国内第一。2015-2020 年公司齿轮收入年复合增长率 20.7%,主要受 益于汽车变速箱齿轮本土化以及外包化的趋势。

盈利拐点已至,毛利率、净利率拐点向上。随着行业回暖以及公司新订 单的集中释放,公司收入端重回增长通道,2020 年下半年公司营业收入 同比增长 30%,产能利用率持续提升,公司盈利拐点已至,4Q20 公司毛 利率 21.6%,同比增加 5.5pct,环比增加 5.9pct,净利率 3.7%,同比 增加 6.2pct,环比增加 1.3pct,盈利能力明显回升。

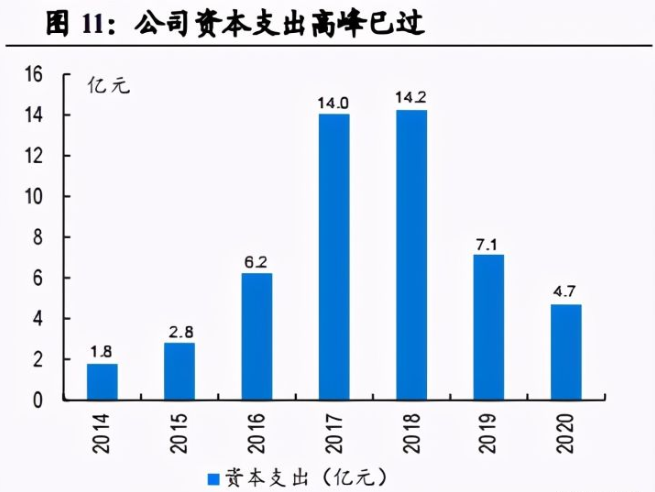

资本开支高峰已过,费用率持续改善。由于扩张产能,公司 2017-2018 年资本支出较高,2019 年后基本完成产能建设,资本支出高峰已过,产 能陆续爬坡,公司各项财务指标持续改善。2020 年,公司销售费用率 3.1%,管理费用率 3.6%,研发费用率 3.8%,财务费用率 4.3%。

客户优质,各个板块均形成一批“巨头”客户群。公司汽车齿轮能力国 内领先,服务于各个子行业的最优质客户,如工程机械领域与卡特彼勒、 约翰迪尔长期合作,是采埃孚亚太地区变速箱的独家供应商,乘用车和 新能源汽车方面,国内主流的主机厂均采购公司汽车齿轮产品。由于公 司长期与国际一流的 Tier1 合作,得到了外资企业和国内主机厂的大力 扶持,汽车齿轮工艺水平和设计制造能力已经比肩海外,在国内同行中 遥遥领先。

1.2.股权激励点燃员工斗志,彰显经营信心

公司实际控制人为吴长鸿、蒋亦卿、陈剑峰、陈菊花、叶善群,截至 2021 年一季度,实控人通过直接或间接共持有公司 37.26%的股份。公司股东 大多为创始人家族或创业伙伴,长期陪伴并看好公司成长。

2020 年 11 月,公司实施员工持股计划,35 名核心员工参与公司股票认 购,包括 12 名董高监和 23 名中层管理人员和骨干人员,股票受让价格 2.73 元/股,拟认购股份数合计 18,630,021 股,占当前公司总股本的 2.71%。公司一方面通过股权分享公司发展红利,激励员工斗志,另一 方面彰显公司未来的经营信心。

2.电动化重塑供应链格局,高精汽齿龙头乘风而上

2.1.国内高精汽齿供应商稀缺,双环独占鳌头

国内中高端齿轮产能不足,双环是为数不多高精度齿轮制造商。根据汽 车齿轮等适用的的现行标准 GB/T 10095-2008,齿轮精度可分为 12 个精 度等级,其中 0 级是精度最高的齿轮,0-3 级主要为标准测量齿轮,4-6 级齿轮为高精度传动齿轮,7-8 级为普通的传动齿轮,9-12 级为低档齿 轮。下游不同的应用领域对齿轮精度的要求不一,如中高端乘用车的精 度大多为 4-6 级,手动变速箱、商用车、工程机械以及农机的精度要求 约为 7-8 级。

我国齿轮市场里,低端产品同质化严重,低端齿轮产能相对过剩,而高 端齿轮产品供应不足部分还依赖进口,如汽车自动变速器、机器人精密 减速器、350km/h 以上高铁用传动装置齿轮,部分已达到国际先进水平, 但仍有相当部分在精度和疲劳寿命方面与国际先进水平存在差距。我国 目前只有部分龙头企业有能力生产高精度齿轮,其中双环传动的精度达 到 4 级以上,是国内齿轮领域产销规模最大、精度最高的龙头企业。

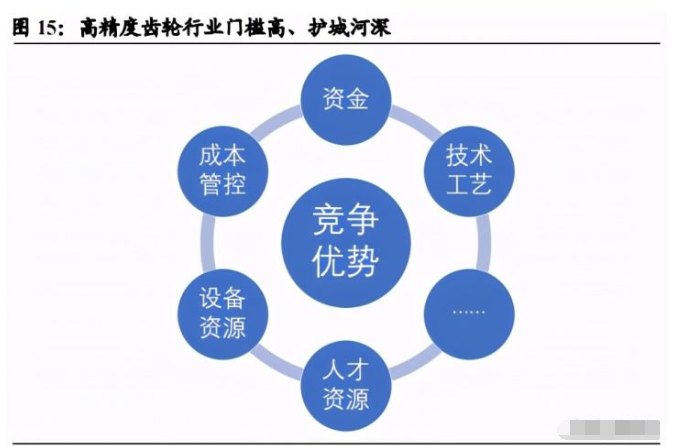

高精齿轮行业的竞争门槛较高,落后者和潜在进入者难以超越领导者。高精度齿轮制造需要高昂的投资和稀缺的设备资源,资金实力小、没有 强有力客户扶持的企业很难新进入。齿轮制造的设计、加工、工艺制造、 检验、质量体系等多个环节都会影响齿轮成品的品质,需要大量的人才 与长期的积累才能实现质量的领先,是个需要积淀与积累的行业,同时在保质保量基础上做到成本优势,进一步提升了竞争门槛。公司是全球 和国内最大的齿轮制造商,产能布局领先,产品质量和成本优势明显。 同时,公司作为全球最早一批在电动汽车传动部件上开发生产的企业, 积累了数年经验,掌握了啮合噪音的源头分析能力以及改善技术,具备 参与客户前期设计的能力,有效地拓宽了技术“护城河”。

2.2.电动化重塑供应格局,第三方汽齿配套迎来机遇

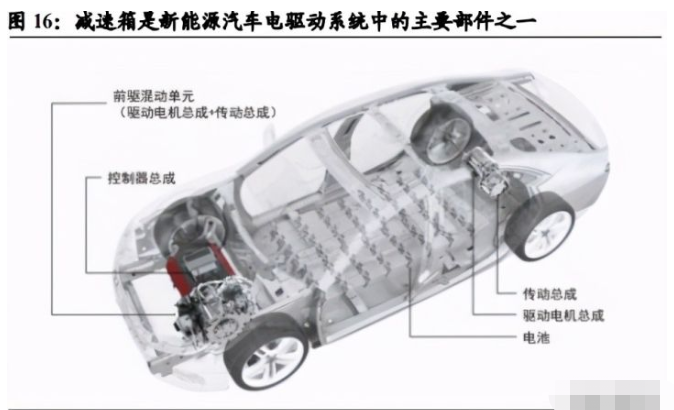

新能源汽车对汽车齿轮的要求提升,市场向高精度齿轮龙头集中。相比 于传统燃油车,电动车的动力总成有所简化,并不是完全取消,汽车齿 轮仍然是电动车动力总成的核心部件之一。新能源汽车的传动总成核心 组件包括减速器、齿轮组、高速轴承等。由于电机转速比传统燃油车更 快,传统发动机转速在 8000 转/分,电动汽车电机转速在 10000-18000 转/分以上,新能源汽车减速箱里的齿轮在转速、扭矩、静音上的要求 更高。

主机厂竞争焦点转变,第三方汽齿配套份额提升。随着汽车新四化浪潮 的到来和竞争加剧,主机厂需要将更多的精力和资源投入到电动化、智能化、网联化等领域,齿轮制造的资金和资产投入多,不是当前主机厂 最前置的竞争焦点,因此在电动化阶段主机厂倾向将齿轮外包,而中小 厂商受技术和设备的限制,很难满足新能源汽车齿轮的精度要求,市场 主要向中高端的齿轮龙头集中。

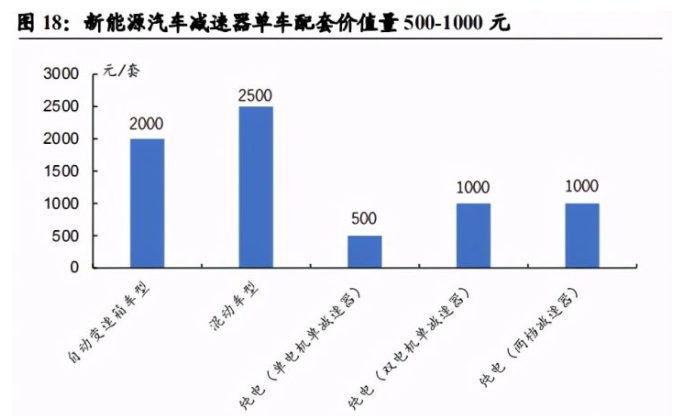

纯电车目前以单级减速器为主,单车配套价值量 500-600 元,未来向多 档(两档)发展,单车配套价值量有望突破 1000 元。电动汽车减速器 可分为单级、两档和多档减速器,现在电动汽车大多使用单级减速器。 随着主要的三电技术发展,减速器也将从单级到多档的产品演变。相比 于单级减速器,以两档为主的多档减速器具有以下优势:1)进一步提 升电机工作效率和汽车性能;2)降低整体成本,虽然两档减速器比单 档成本上升 2000 元左右,但可以通过效率提升降低电池电机的成本。 单级减速箱成套齿轮价值量 500 元元左右,双电机车型由于配套 2 个减 速箱单车价值量 1000 元左右,多挡减速器的齿轮数量增加,单车价值 量有望超过 1000 元。

2025 年全球新能源汽车变速箱齿轮市场空间约 177 亿,其中国内市场超 80 亿。电动汽车减速器有单减向多档减速器发展趋势,减速器齿轮价值 量也相应提高,预计到 2025 年纯电动汽车减速器齿轮平均价值上升到 650 元/台套,考虑部分纯电动汽车配备双电机,假设每辆纯电动汽车对 应 1.2 台套减速器;混动汽车由于同时配备变速箱和电驱动系统,相应 齿轮的单车价值量超过自动变油车和纯电车型达到 2500 元/台套。根据 测算,到 2025 年全球新能源汽车变速箱/减速器齿轮市场规模可达 177 亿元,中国市场可达 83.5 亿元。

2.3.卡位电动化,汽齿龙头扬帆起航

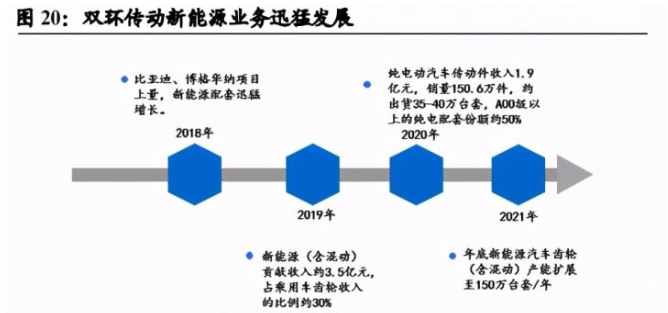

双环全面覆盖新能源汽车市场主流客户和 Tier 1 供应商。在新能源车 领域中,双环与博格华纳、上汽、比亚迪、蔚来、舍弗勒、日电产等全 球优秀整车及零部件企业进行合作,产品覆盖了一系列国内外新能源车 型。据乘联会统计,2020 年新能源汽车销量排名前 20 的车企占中国新 能源汽车总销量的 77%,双环传动是其中绝大部分的直接或间接供应商, 几乎覆盖新能源汽车主流市场的所有客户和 Tier 1 供应商。

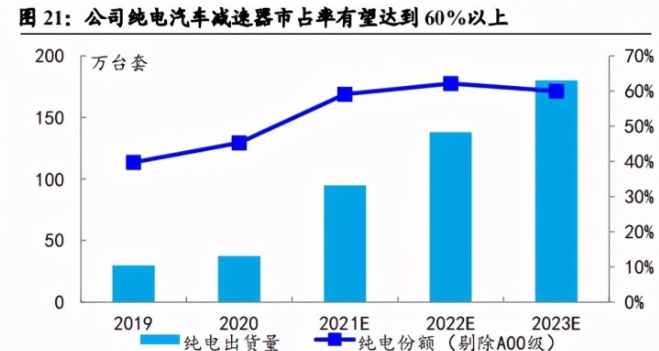

2020 年双环在 A00 级以上的纯电市场的份额接近 50%。根据年报披露, 2020 年双环纯电动汽车传动件销量为 150.6 万件,按一套减速箱需要 2 个齿轮和 1 个齿轮套组,外加电机中的一根电机轴,每辆单减单电机纯 电动车需要 4 个齿轮传动件,公司 2020 年纯电动汽车出货量约为 38 万 台套。2020 年国内 A00 级以上纯电动减速箱出货量约 80 万辆,公司在 A00 级以上纯电动市场份额接近 50%。

卡位电动化,汽齿龙头扬帆起航。2021 年将是新能源汽车市场爆发的元 年,传统车企加速入局,新势力有序量产,新老势力共振下新能源汽车 市场需求强劲,公司将充分享受此轮电动化红利。2021 年公司新能源重 点项目日电产、舍弗勒和北美大客户开始批产,大众 MEB 上量,原有客 户上汽、比亚迪、博格华纳等新能源出货量高歌猛进,公司电动车市场 份额有望进一步提升,新能源为公司提供增长动力。

3.商、乘并进,自动变方兴未艾

3.1.乘用车:自动变国产化循序渐进,采埃孚8AT放量

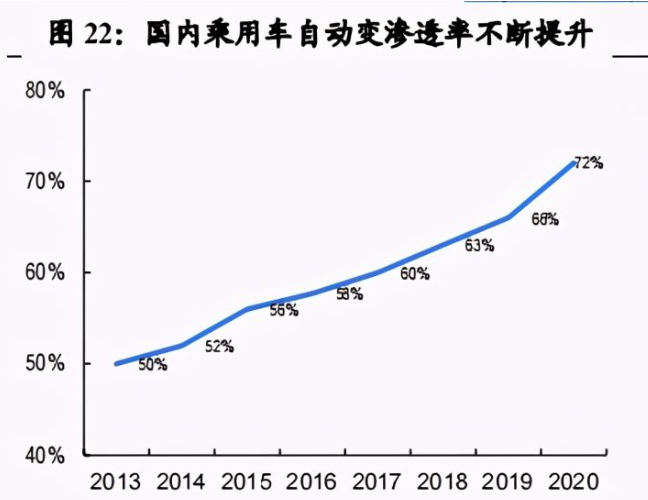

我国乘用车自动变渗透率仍有提升空间。我国自动变速箱渗透率在 2020 年已经达到 72%,这一趋势仍在上升,且距离发达国家 90%左右的自动 变渗透率仍有一定差距。

自动变国产化循序渐进,采埃孚乘用车变速箱本土化拉开序幕。采埃孚 于 1981 年正式进入中国。2009 年,公司推出 8AT 变速箱(8HP),并于 2019 年 3 月宣布其 8AT 变速箱(8HP)将实现国产,2019 年第三季度, 8AT 变速箱(8HP)在上海采埃孚变速器有限公司(TS)量产,年产能达到 40 万台,其生产设备及上游供应均来自国内,并且采埃孚推出了第四代 8AT 变速箱(8HP),预计将于 2022 年实现投产。

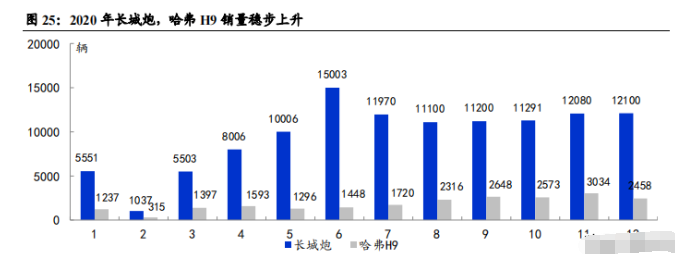

采埃孚 8AT 在行业内居于领先地位。目前,国内外众多品牌车型都搭配 了采埃孚 8AT 变速器,如宝马 3 系,奥迪 Q5,玛莎拉蒂 Levante 等,国 内的长城炮,哈弗 H9 等,随着采埃孚 8AT 国产化的逐步推进,更多的 品牌将搭载采埃孚 8AT 变速器,其未来的竞争能力能得到进一步加强。

搭配国产采埃孚 8AT 车型的销量稳步上升。目前,搭配国产采埃孚 8AT 的车型主要为长城炮,哈弗 H9 等。2020 年,长城炮销售量稳步上升, 2020 长城炮年销售量达到 114878 辆,连续 8 个月销售量破万,在皮卡 市场销量中居于领先地位,2021 年一季度,长城炮销售 32255 辆,同比 增长 166.8%,其上升势头仍在继续;哈弗 H9 年销售量 22035 辆,销量 从 1 月的 1237 台增长到 12 月的 2456 台,月销售量稳中有升。

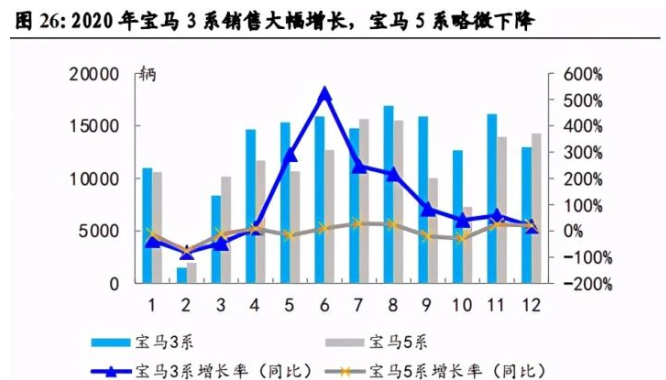

采埃孚 8AT 覆盖车型广阔,潜在国产空间巨大。采埃孚 8AT 是全球最经 典的变速箱之一,且多配套中高端车型,如宝马 3 系、宝马 5 系、宝马X5、奥迪 A8L、奥迪 Q5、JEEP 大切诺基等均搭配了 8AT。2020 年国内宝 马 3 系全年销量 15.6 万辆,同比增长 43%;宝马 5 系销售 13.5 万辆; 宝马 X5 年销售量 4.8 万辆,奥迪 Q5 全年销售 14.5 万辆。

3.2.商用车:重卡AMT从0到1,公司充分受益

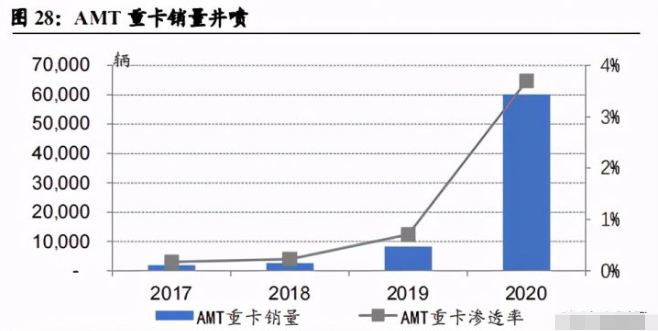

AMT 重卡销量井喷,渗透率快速上升。自动变速箱重卡比手动变速箱重 卡在操纵性、经济性、舒适性和安全性上有优势,AMT 变速箱还是车辆 智能化配置高效运行的关键。2020 年 AMT 重卡销量突破 60000 台,同比 2019 年增长了五倍,渗透率提升至 3.7%,AMT 重卡进入高速发展阶段。

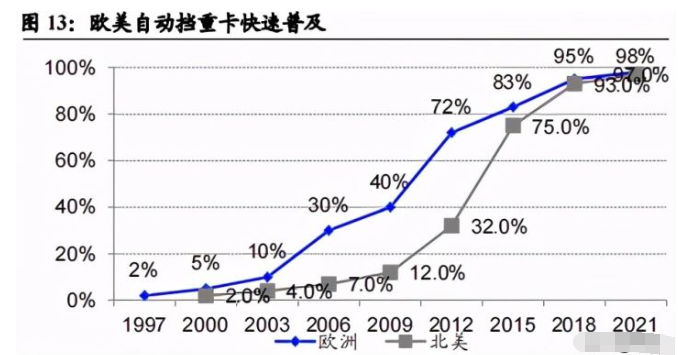

对比欧美国家自动挡重卡普及速度,2025 年我国 AMT 重卡销量超过 50 万辆,年复合增速 34%,渗透率有望提升至 50%以上。2021 年各厂商加 速投放 AMT 重卡新品,供需共振促行业高增,预计 2021 年 AMT 重卡实 现销量 16.0 万辆,渗透率超过 10%。复盘欧美重卡自动挡普及过程,行 业渗透率超过 10%后将加速,5 年左右渗透率提升至 50%以上,最终自动 挡普及率达到 95%以上。我们预计 2025 年 AMT 重卡销量 50.8 万辆,年 复合增速 34%,渗透率达到 50%。

采埃孚占据国内重卡 AMT 主要市场,公司将充分受益。双环是采埃孚亚 太地区独家供应商、伊顿康明斯主供,2020 年搭载采埃孚自动变的福田 重卡在 AMT 重卡市场市场份额超过 50%,其变速箱齿轮均有公司供应。 采埃孚的 AMT 平顺性、节油效果业内领先,预计未来采埃孚变速箱在重 卡 AMT 市场持续保持优势,双环作为相应的供应商将充分受益。

4.发挥技术优势,国产RV减速器大有可为

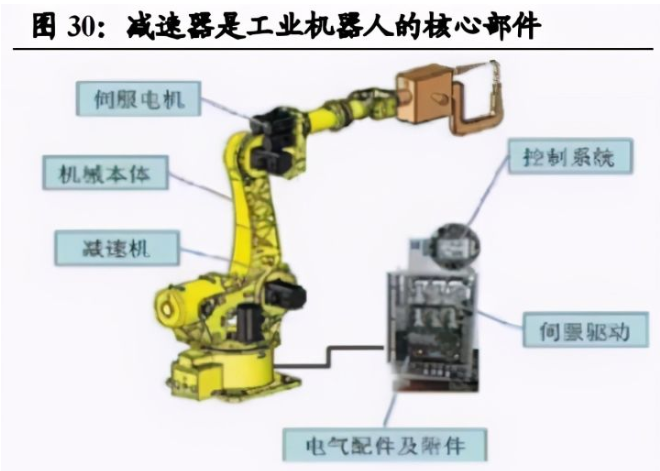

减速器是工业机器人的核心部件之一。近年来,工业机器人、高端数控 机床等智能制造和高端装备领域发展迅速,以工业机器人为例,最核心 的三个部件分别是:伺服电机、减速器、控制器,三大部件占据了机器 人主要成本,也是机器人核心技术壁垒所在。

RV 减速器与谐波减速器是高精密传动领域广泛使用的精密减速器。RV 减速器负载能力高、刚性大、可靠性高,主要用于机器人大肩部等负重 载的位置,一台工业机器人的腿部、腰部和肘部需要 4-6 台 RV 减速器。 谐波减速器体积小、传动比高,主要用于机器人小臂、腕部或手部。

全球机器人减速器被日本厂商统治。谐波减速器龙头为哈默纳科,RV 减 速器龙头为纳博特斯克,目前在精密机器人减速器市场中,上述两家公 司凭借悠久的历史、雄厚的资本实力和长期的技术积累,占据了全球工 业机器人减速器市场 70%左右的份额,其与以 ABB、发那科、库卡及安 川为代表的国际四大机器人厂商的合作历史悠久,在全球工业机器人减 速器市场中占有先发优势。

中国工业机器人市场全球第一,工业机器人密度与发达国家仍有差距, 具有较大的发展空间。根据 IFR 统计,2020 年国内工业机器人销量达 15.6 万台,同比增长 11%,市场规模连续世界第一。从工业机器人密度 看,我国与德日韩等发达国家仍有差距。2019 年全球工业机器人装机密度为 113 台/万人,新加坡和韩国是机器人装机密度最高的市场,每万 人机器人装机数量分别达到 918 台和 855 台,而中国市场工业机器人密 度仅 187 台/万人,远落后于发达国家,未来仍有较大提升空间。

中国 RV 减速器市场广阔,预计 2025 年超 30 亿。一般工业机器人每个 关节都需要配备一台减速器,负载 20kg 以下的小臂、手腕关节可采用 谐波减速器,大臂位置使用 RV 减速器,每台多关节机器人需要 3-5 台 RV 减速器。2020 年国内工业机器人销量达 15.6 万台,同比增长 11%, 预计到 2025 年中国工业机器人年销量可达 26.3 万台,其中 60%为多关 节机器人,假设每个机器人平均配套 4 台 RV 减速器,每台 RV 减速器价 值 5000 元,则 2025 年国内 RV 减速器市场规模将超过 30 亿元。

发挥技术优势,双环国产 RV 减速器大有可为。双环是国内国产 RV 减速 器中的主要厂商之一,主要配套埃斯顿、埃夫特,受益国产机器人渗透 率的提升,公司借助技术优势,将大有可为。双环传动 2014 年 3 月立 项开始开发“工业机器人 RV 减速器”,2015 年 5 月募集资金 3 亿元投入 机器人 RV 减速器产业化项目。2018 年 3 月,与埃夫特签订 1 万台减速 器供货协议。2019 年双环传动 RV 减速器年出货量在 2 万多台,产能约 为 6 万台。

弓中号:老范说评laofanshuoping

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号