-

国内车载存储龙头北京君正深度研究

老范说评 / 2021-05-13 17:09 发布

核心观点

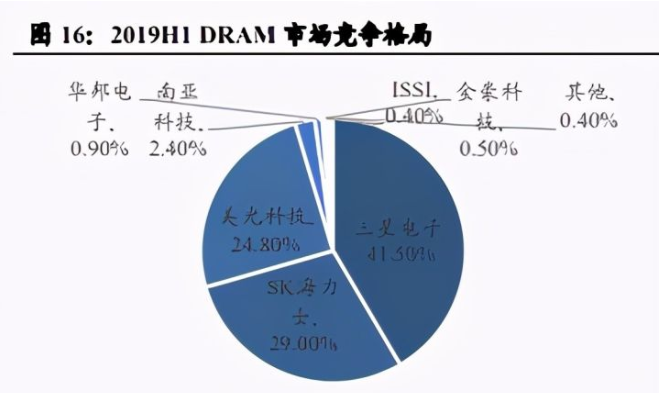

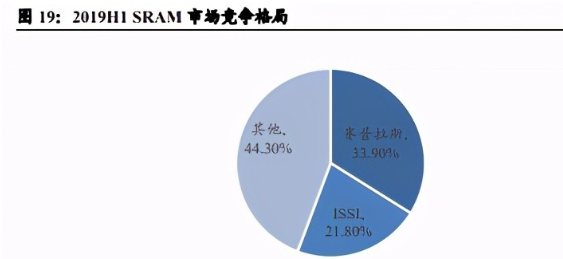

汽车“三化”趋势明显,车载存储芯片市场迎来发展良机。汽车智 能化为大势所趋,芯片价值量越来越高,存储芯片作为汽车半导体的 重要组成部分,占汽车半导体市场规模比例约 8%。从产业发展趋势 来看,汽车“三化”趋势明显,L3 及以上级自动驾驶的高精度地图、 数据、算法需要大容量存储来支持,此外无人驾驶汽车需要配备大量 的传感系统,也需要存储数据为自动驾驶汽车提供基础数据作为参 数,从而对大容量存储需求提升。目前正处在 L3 落地的关键时期, 上汽、小鹏、奥迪等各龙头厂商近年相继推出具备 L3 级自动驾驶功 能的车型,受益于包括新能源汽车在内的驱动,汽车存储芯片市场规 模 2025 年或近 83 亿美元,2016-2025 年 CAGR 为 15.90%。从竞争 格局看,存储芯片行业总体呈垄断趋势,三星在 DRAM 领域占据绝 对优势地位,市场份额为 41.5%,其次为海力士和美光,二者分别为 29%和 24.8%,DRAM CR3 超 95%,ISSI 的 DRAM 产品以 0.4%的市 场份额位居第七;而在车载易失性存储芯片领域,由于产品标准化程 度较低,竞争格局与 DRAM 有所不同,SRAM 龙头厂商为赛普拉斯, 2019H1 市场份额达 33.90%,ISSI 以 21.80%的市场份额位居第二。

研发实力/产品/客户优秀,“CPU+存储+模拟”协同效应显著,二者同步加码布局公司未来可期。北京君正是国内嵌入式 CPU 设计龙头, 拥有微处理器芯片和智能视频芯片两条产品线,2019 年并购 ISSI 切 入车规存储赛道,2020 年 6 月完成并表,目前公司已形成“CPU+存 储+模拟”布局,协同效应显著:公司本部可以打破原有 MIPS 架构 生态系统限制,向车载电子等领域发展,汽车电子新入局者进入壁垒 很高,认证周期漫长且要求严苛,本次收购有助于公司借助 ISSI 的 产业资源和渠道进入汽车电子领域,同时拓展海外市场,ISSI 也可以 借助北京君正在国内市场的渠道资源,实现国内的市场拓展,形成“海 外+国内”并进的市场布局,强化公司的行业竞争力。公司重视研发 投入,研发费用率常年稳定在 10%以上,成果显著,拥有多项领先 技术专利,构筑公司护城河;公司产品性能优异,竞争力强,目前已 切入包括博世、安波福、中兴通讯、施耐德、霍尼韦尔、三星等一众 各行业优质客户供应链。公司 2021 年 4 月发布公告,拟募资 14.07 亿元投入嵌入式 MPU 和智能视频系列芯片,以及车载 LED 照明、 车载 IPS 系列芯片项目,我们认为受益于物联网和智能安防转型需 求,MPU 和智能视频芯片下游需求良好,同时汽车三化趋势明显, 车载照明和车载摄像头发展空间广阔,公司在 CPU 和车载领域同步 加码布局,有利于把握下游需求景气周期,乘风而起快速成长。

1、智能化驱动汽车存储行业发展,2025年车载存储芯片市场规模或达83亿美元

1.1、 芯片赋能汽车智能化,汽车半导体发展前景广阔

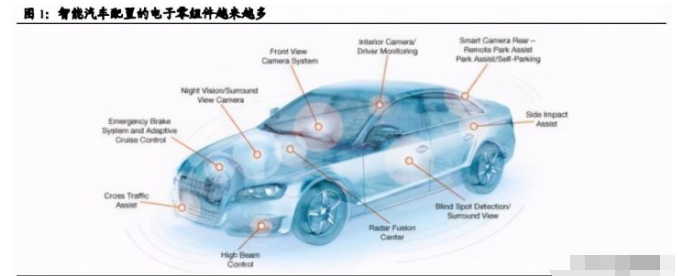

汽车智能化为大势所趋,芯片价值量越来越高。汽车电子包括车体电子控 制装置和车载电子控制装置,前者需要和汽车机械系统配合;后者能够独立使用。 随着汽车电动化与智能化,电动汽车和无人驾驶发展迅猛,相应的辅助驾驶系统 ADAS、电池管理系统 BMS 等被广泛应用,汽车中配置的电子零组件占比越来 越高。纯电动汽车的半导体成本为 704 美元,比传统汽 车 350 美元高出近 1 倍。与此同时,与物联网、汽车电子等应用相关的器件, 如模拟芯片、逻辑芯片、存储芯片、微控制器芯片、分立器件、光学半导体、传 感器和执行器等,都成为各大半导体设计厂商(包括 IDM 和 Fabless)重点布局 的领域,据测算平均每辆车搭载半导体平均为 1600 个。

从应用领域来说,汽车芯片主要分为环境感知层、决策控制层、网络通信层、 人机交互层和电气电力层五大方面。

环境感知:包括 CMOS/CCD 感光器件、ToF 芯片、ISP、射频芯片、毫 米波雷达芯片、激光雷达芯片、定位芯片等,将现实生活中的光线、距 离、速度、方位等信息转换为可实现计算机处理的数字信号。

决策控制:包括 MCU、CPU、GPU、NPU 等通用计算芯片,以及 AISC、 FPGA 等专用芯片,主要负责数据运算和控制,此外还有存储芯片和串 口芯片为数据运算和控制提供支撑。

网络通信:包括总线控制芯片、蓝牙/WIFI 模块、蜂窝芯片和 C-V2X 车联网通信芯片,主要功能为数据的传输或信号收发。

人机交互:集成 AI 能力的系统级 SoC 和 MCU,可实现语音识别、数 字仪表、大屏交互等功能。

电气电力:主要为电能转换,涉及的主要芯片为 MOSFET、IGBT 等功 率半导体芯片及模组。

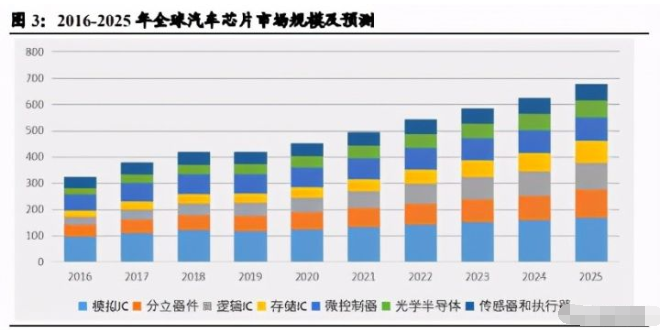

汽车半导体快速发展,预计 2025 年市场规模或达 630 亿美元。受益于汽车 电动化、智能化、网联化趋势,汽车芯片快速发展,市场规模从 2016 年的 321 亿美元增至 2020 年的 450 亿美元,2016-2020 年 CAGR 为 8.81%。据搜狐汽车 研究室预测,全球汽车芯片市场规模在 2025 年或达 630 亿美元,2016-2025 年 CAGR 为 7.78%。

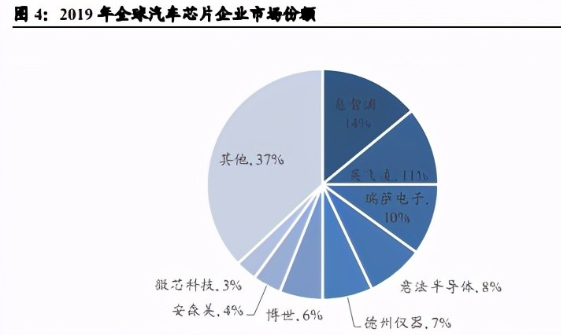

海外传统大厂具备领先优势,国内厂商差距较大。从汽车芯片竞争格局看, 恩智浦、英飞凌、瑞萨、意法半导体和德州仪器等传统巨头具备强大的产品和技 术实力,2019 年 CR5 为 50%,占据汽车半导体半壁江山。我国企业在设计、生 产等环节技术实力与海外大厂有差距,目前国内尚未形成国际领先的汽车芯片供 应商,国内厂商在汽车芯片领域的市场份额较低。

1.2、 存储芯片为汽车芯片重要组成部分,2025年市场规模或达83亿美元

1.2.1、 存储芯片应用范围广泛,汽车三化趋势下存储芯片大有可为

存储器芯片是信息系统的基础核心芯片,也是集成电路产业的核心产品之一。不同技术原理催生不同的产品,具有各自的优缺点和适用领域。按存储形式 不同,可分为:光学存储、磁性存储、半导体存储。若按照信息保存的角度来分 类,可以分为易失性存储芯片和非易失性存储芯片。易失性存储芯片在所在电路 断电后,将无法保存数据,代表性产品有 DRAM 和 SRAM;非易失性存储芯片 在所在电路断电后,仍保有数据,代表性产品为 NAND Flash 和 NOR Flash。

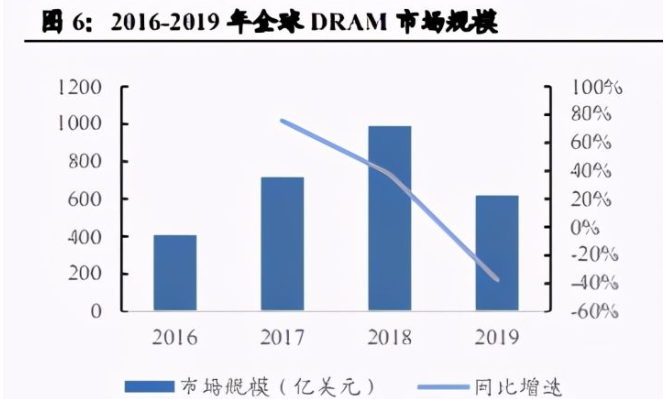

DRAM 和 Flash 是目前市场上最为重要的存储器芯片。DRAM 具有高容量、大 带宽、低功耗、短延时、低成本等特征,是主要用于个人电脑、服务器、手机等设备 的最为常见的系统内存,也是半导体行业最大的单一产品类别,2019 年市场规模为 620 亿美元,占比 56%。由于采用不同的设计结构,SRAM 比 DRAM 的读写速度更 快、功耗水平更低,但电路结构的差异也造成了相同容量的 SRAM 的成本高于 DRAM, 通常情况下只会使用在 CPU 的一、二级缓存等对存储速度要求严格的领域;Flash 主 要有NAND和NOR两种,区别在于存储单元连接方式不同,导致两者读取方式不同, 2019 年二者市场规模分别为 460 亿和 22 亿美元,占比为 42%和 2%。Flash 具有寿命 长、体积小、功耗低、非易失性等特点和优势,广泛应用于消费电子、移动通信、网 络通信、个人电脑、服务器等领域,主要用于代码存储和数据存储等,是近年来发展 较快的存储器芯片产品。

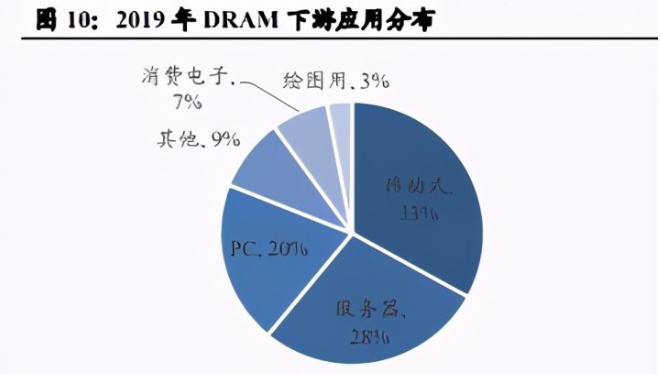

存储芯片下游应用广泛。以 DRAM 和 NAND Flash 为例,DRAM 下游主要 应用于移动式(~33%)、服务器(~28%)、PC(~20%)等领域,在消费电子、 绘图等领域亦有应用,NAND 下游主要用用于手机(~48%)、SSD(~43%)等 领域,此外在游戏机、USB 存储设备、平板电脑等领域也有较广泛的应用。

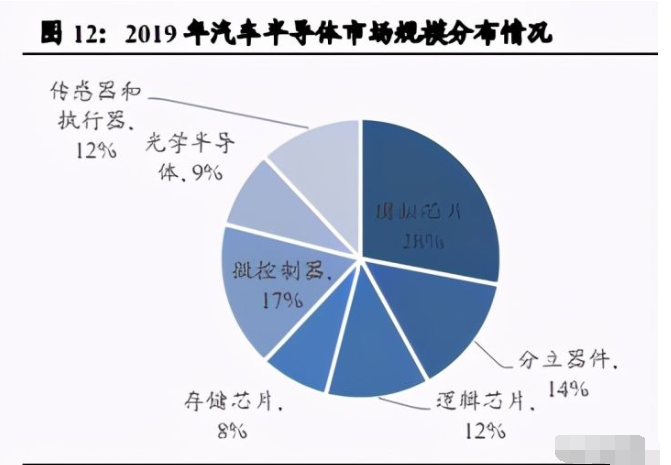

存储芯片为汽车芯片重要组成部分,车载存储产品性能要求不断提升。搜 狐汽车研究室数据显示,2019 年模拟芯片、传感器与执行器和分立器件位列汽 车半导体价值量前三位,占汽车半导体市场规模比例分别为 28%、17%和 14%, 合计占比近六成,存储芯片以 8%的占比位居第七。汽车“三化”趋势明显,由 于车载导航系统、娱乐系统、行车记录仪、ADAS 辅助驾驶以及未来的无人驾驶、 5G 通信应用的加入,需要处理和连接越来越大数据量的汽车正逐渐成为一个移 动的服务器,以汽车驾驶辅助系统 ADAS 为例,由于需要大容量存储和高效运 算支撑系统的快速反映,特别是高清的图像传输,对于存储产品的容量、性能、 可靠性也提出了越来越高的需求。搜狐汽车研究室预测,2025 年存储芯片占汽 车半导体的比例将提升至第五位,为 12%。

1.2.2、 车规存储芯片行业特点:行业壁垒高,认证周期长

汽车存储芯片产品在具备较高的运算性能的同时更注重产品品质和可靠性。 进入汽车供应链 Tire1、Tire2 车厂前要求通过 AECQ100、TS16949 认证,存储 使用寿命要求达到 5 年或 10 年,汽车环境往往温差在 100℃以上,同时还要具 有防震、抗摔等特性。

汽车芯片认证周期长。在汽车电子领域,可靠性关乎市场存亡,且相较消费 电子有更为严苛的温宽要求,认证壁垒极高,一般一款芯片需要至少一年半的认 证周期后,方可进入整车厂供应链。

1.2.3、 L3 及以上级自动驾驶对大容量存储需求提升,汽车存储芯片 市场规模 2025 年或达 83 亿美元

L3 自动驾驶落地关键时期已来,各大龙头车企相继推出重磅 L3 自动驾驶 车型。搜狐汽车研究室数据显示,目前我国新车 ADAS 装配率约 30%,且向低 端车型渗透率提升趋势明显,目前部分 10 万元以下车型也已配备 ADAS 功能。 在自动驾驶普及的趋势下,上汽、小鹏、奥迪等各龙头厂商也相继推出具备 L3 级自动驾驶功能的车型。

L3 及以上级自动驾驶对大容量存储需求提升,存储器厂商市场空间广阔。平均每辆车对 DRAM 平均容量需求大 约在 8GB,对 NAND Flash 平均容量需求在 25GB 左右,预计到 2020 年每辆车 所产生的数据存储量对 DRAM 平均容量需求将增加到 30GB 以上,对 NAND Flash 平均容量需求更是增加到 200GB,较 2017 年增加 10 倍。对 L1 和 L2 级而 言,每车存储容量差别不大,一般配置 8GB DRAM 和 8GB NAND,而 L3 及以 上级自动驾驶的高精度地图、数据、算法都需要大容量存储来支持,一台 L3 级 的自动驾驶汽车将需要 16GB DRAM 和 256GB NAND,一台 L5 级的全自动驾驶 汽车估计需要 74GB DRAM 和 1TB NAND。此外,无人驾驶汽车(感应+认知+ 行动)将配备大量的传感系统,比如:GPS 接收器、激光雷达、超声波传感器、 毫米波雷达、高清摄像头等,为实现自动驾驶汽车的互联性,包括仪表盘系统、 导航系统、信息娱乐系统、动力传动系统等,都需要存储数据为自动驾驶汽车提 供基础数据作为参数,催生对大容量存储需求提升,为存储器厂商提供了广阔的 市场空间。

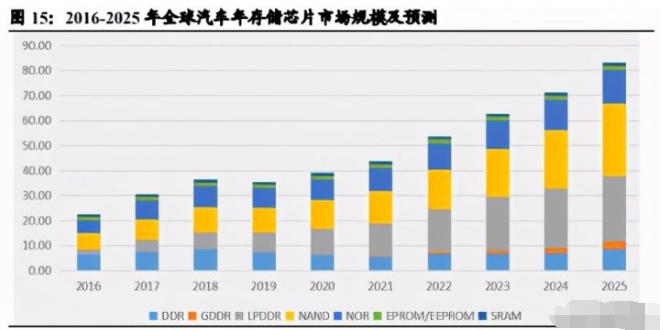

受益于包括新能源汽车在内的驱动,汽车存储芯片市场规模 2025 年或达 83 亿美元。受益于新能源汽车、5G 及物联网、可穿戴 设备等赋能,全球汽车存储芯片市场规模将从 2016 年的 22 亿美元增至 2025 年 的 83 亿美元,2016-2025 年 CAGR 为 15.90%。

1.3、 存储竞争格局:总体呈垄断趋势,集中度较高

存储芯片总体呈垄断趋势,市场集中度较高。从竞争格局看,三星在 DRAM 和 NAND Flash 占据绝对优势地位,海力士和美光市场份额亦较高,ISSI 的 DRAM 产品以 0.4%的市场份额位居第七,行业整体呈垄断趋势,DRAM CR3 超 95%,NAND Flash CR3 为 68.8%。在 NOR Flash 领域,行业前三分别为旺宏、 华邦和兆易创新,CR3 达 69.5%。

具体到汽车存储领域,主要玩家有三星、海力士、美光、微芯等海外存储领 先厂商,我国企业兆易创新、宏旺半导体、长鑫存储和北京君正(ISSI)亦有布 局。在车载易失性存储芯片领域,产品标准化程度较低,SRAM 龙头厂商为赛 普拉斯,2019H1 市场份额达 33.90%,ISSI 以 21.80%的市场份额位居第二。

2、北京君正:并购ISSI切入车规存储景气赛道,“CPU+存储+模拟”协同发展未来可期

2.1、 并购 ISSI 切入车规存储赛道,“CPU+存储+模拟”领先企业扬帆起航

加速成长的国内嵌入式 CPU 领先企业。北京君正成立于 2005 年 7 月,是 一家专注于 32 位嵌入式 CPU 技术和低功耗技术的集成电路设计公司,于 2011 年 5 月在深圳科创板上市。公司主营业务为微处理器芯片、智能视频芯片等 ASIC 芯片产品及整体解决方案的研发和销售。公司拥有较强的自主创新能力,多年来 在自主创新 CPU 技术、视频编解码技术、图像和声音信号处理技术、SoC 芯片 技术、软件平台技术等多个领域形成多项核心技术。多项技术的形成,使得公司 越发具有竞争力,目前,基于自主创新的 XBurst CPU 和视频编解码等核心技术, 公司形成了微处理器芯片和智能视频芯片两条产品线,各产品线产品分别面向不 同的市场领域,微处理器芯片主要面向智能家居、智能家电、、智能穿戴、 智能门锁等物联网市场和生物识别等市场,智能视频芯片主要面向商用和家用消 费类智能摄像头及泛视频类市场。

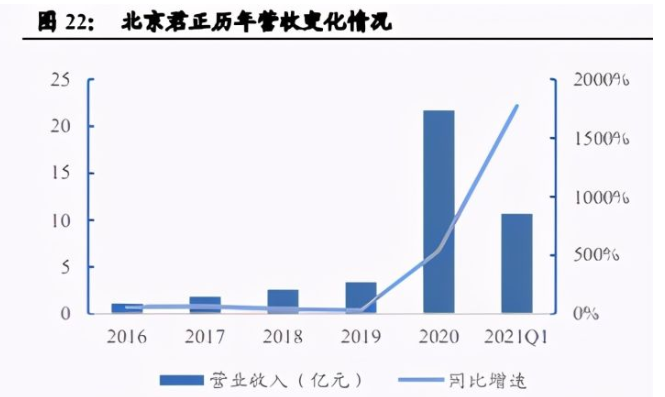

并购ISSI切入车规存储赛道,2020年并表完成公司业绩表现亮眼。公司2019 年收购 ISSI,2020 年 6 月完成并表,目前已形成“CPU+存储+模拟”布局。并 表前,公司收入从 2016 年的 1.12亿元增至2019年的3.39 亿元,CAGR 为44.65%, 归母净利润从 2016 年的 705 万元增至 2019 年的 5866 万元,由于低基数效应, CAGR 为 102.64%。2020 年受益于并表,公司实现营收 20.70 亿元,同比增长 539.40%,实现归母净利润 7320 万元,同比增长 24.79%。受益于下游需求大幅 提升及公司强大的产品竞争力,公司 2021Q1 业绩表现亮眼,2021Q1 实现营收 10.68 亿元,同比增长 1773.82%,实现归母净利润 1.20 亿元,同比增长 864.45%。 毛利率和净利率方面,并表前公司毛利率稳定在 40%左右,2020 年存储芯片业 务表现有待提升,由此 2020 年毛利率降至 27.13%,净利率在 3.3%-18%区间, 波动较大,2021Q1 受益于行业景气度提升以及因并表产生的存货增值对公司成 本的影响逐渐降低,公司毛利率和净利率均有所提升,2021Q1实现毛利率32.14%, 净利率 11.24%。

收购完成后,公司产品从微处理器及智能视频芯片业务线,扩展至存储和 模拟领域。从营收结构看,并表前公司产品以微处理器芯片和智能视频芯片为主, 二者合计占比稳定在 90%以上,2020 年并表后,ISSI 业务线成为公司营收最大 来源,存储芯片和模拟与互联芯片 2020 年营收占比分别占比 70.28%和 8.62%, 本部微处理器及智能视频芯片业务线营收占比分别为 5.71%和 13.41%。

2.2、 ISSI:全球车规级存储芯片领先企业

ISSI 为全球存储芯片领先企业。ISSI 主要产品为 DRAM、SRAM、Flash 和 模拟芯片,公司公告显示,2019 年上半年,ISSI 的 SRAM 产品收入在全球 SRAM 市场中位居第二位,仅次于赛普拉斯,DRAM 产品收入在全球 DRAM 市场中位 居第七位。ISSI 拥有一批国际优秀客户,比如汽车领域的 Delphi、Valeo、TRW, 工业领域的 Siemens、Schneider、Honeywell、GE、ABB 和三菱等,多年来关系 稳定。

ISSI 产品种类齐全,涵盖存储和模拟两大类。DRAM 产品主要针对具有较 高技术壁垒的专业级应用领域开发,涵盖 16M、32M、64M、128M 到 1G、2G、 4G、8G、16G 等多种容量规格,能够满足工业、消费、通讯等级和车规等级产 品的要求,具备在极端环境下稳定工作以及节能降耗等特点。SRAM 产品品类 丰富,从传统的 SynchSRAM、AsynchSRAM 产品到行业前沿的高速 SRAM 产品 均拥有自主研发专利。通过多年的积累,SRAM 产品面对客户在高速、低功耗 等不同性能需求中,逐渐赢得客户的认可。FLASH 类产品包括了目前全球主流 的 NOR FLASH 存储芯片和 NAND FLASH 存储芯片,其中 NOR Flash 存储芯片 产品具有串口型和并口型两种设计结构,以及从 256K 至 1G 的多种容量规格, NAND Flash 存储芯片主攻 1G-4G 大容量规格。

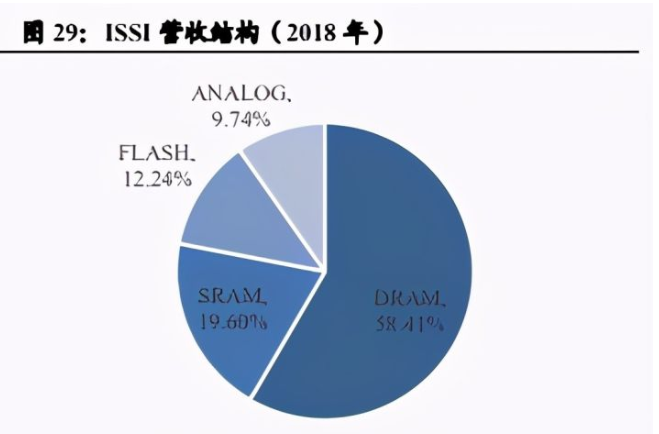

DRAM 产品贡献 ISSI 主要业绩,汽车为下游最大终端应用领域。2014-2018 年,公司营收稳步增长,从 20.38 亿元增至 28.77 亿元,CAGR 为 9%。从营收 结构看,DRAM 产品贡献主要营收,2018 年公司 DRAM、SRAM、FLASH 和模 拟产品营收占比分别为 58.41%、19.60%、12.24%和 9.74%。从下游市场结构来 看,ISSI 的 DRAM 产品主要面向汽车电子、工业以及消费电子等领域,三者合 计占比约九成,其中汽车为最大的应用领域,占比过半。

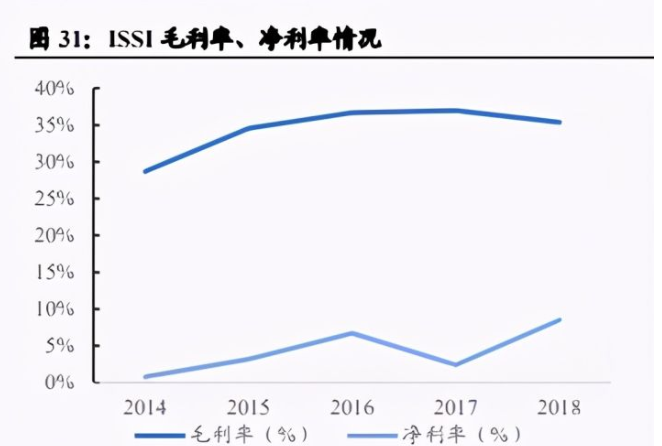

ISSI费用把控能力整体良好,盈利能力稳中有升。从毛利率和净利率看,ISSI 毛利率基本保持在 35%附近,净利率在 2014-2018 年期间有所提升。2014-2016 年公司期间费用总体把控稳定,2017-2018 年公司期间费用率整体下降 10 个左 右百分点,主要系受益于下游强劲需求驱动,相关产品量价齐升所致。伴随着客 户需求及销售价格的提升,驱动公司归母净利润稳步增长,2017 年归母净利润 相较于上一年有所下降,主要系资产减值损失增加所致。

2.3、自主研发实力强大,专利技术领先构筑护城河

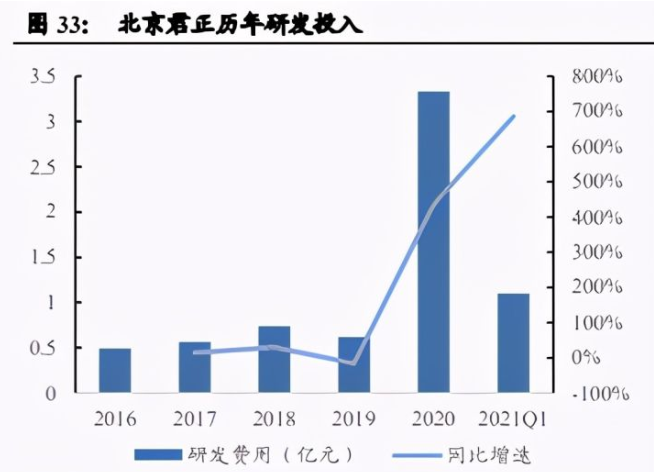

公司不断加码研发,研发费用率位居可比公司前列。公司注重研发,研发 费用从 2016 年的 0.49 亿元增至 2019 年的 0.62 亿元,CAGR 为 7.84%,受益并 表,公司 2020 和 2021Q1 研发费用分别为 3.33 亿元和 1.10 亿元,同比大增,公 司研发费用率稳定在 10%以上,位于美光科技等可比公司前列。

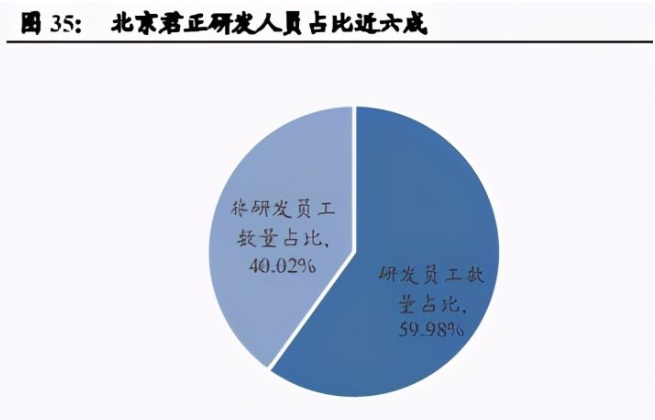

公司重视研发团队和核心人员的建设。截至 2020 年底,公司共有研发人员 514 人,研发员工占比近六成,具备本科及以上学历员工 726 人,占比超八成。 公司拥有丰富的芯片研发经验,部分核心技术人员在芯片领域均有多年丰富的工 作经验,经历了数次行业研发技术的革新以及多轮产品的迭代,从业年限超过 20 年。我们认为公司不断加大研发投入力度,高质量的研发团队和核心技术人 员的丰富研发经验有助于提升公司的产品性能和可靠性,从而提高公司的竞争力。

公司研发成果显著,专利技术领先,构筑护城河。

1)智能视频领域,公司 于 2020 年下半年完成了新一代 IPC 芯片的投片,该芯片可满足智能视频领域不 断提高的对 AI 处理能力的需求,并具有良好的性价比优势;同时,公司展开了 面向智能安防后端设备市场的芯片研发;

2)存储芯片领域,SRAM 产品线中, 公司进行了 SPI/QPI/Hyper/Octal SRAM 产品的工程验证及送样;DRAM 产品线 中进行了不同容量的 DDR4、LPDDR4、LPDDR2、LPDDR 等产品的研发、工程 验证及送样,其中部分产品带有 ECC 功能;

3)模拟与互联芯片领域,公司继续 开发面向汽车应用的 LIN、CAN,G.vn 接口的网络传输产品、应用于汽车和高 端消费类市场的灯效 FxLED 驱动芯片、各种 LED 车灯驱动芯片、车载微处理器 芯片、触摸传感器等,其中部分产品进行了样品生产和风险试产,部分产品获得 客户验证,正在逐步进行量产。车载微处理器新产品已在批量生产中。截止 2020 年底,公司及全资子公司累计共获得授权的专利证书 364 件,软件著作权登记证 书共 124 件,集成电路布图 100 件。

2.4、 共享优质市场与客户资源,“CPU+存储+模拟”协同发展

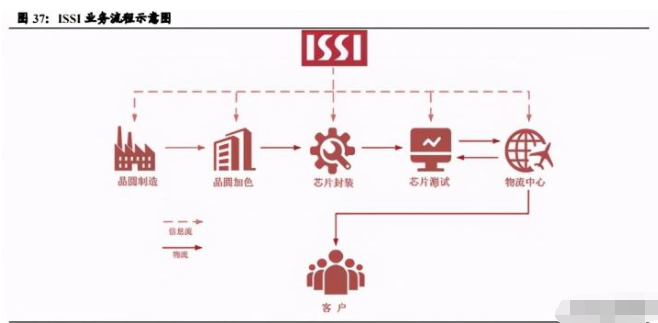

ISSI 采用 Fabless 模式,上游已与包括南亚科技、力晶科技、中芯国际,下 游与包括南茂科技、宏茂微、通富微电等在内的行业内知名代工和封测企业建立 了稳定且深入的合作关系。在产能稳定的基础上,背靠北京君正加速国内市场开 拓进程,拥抱国产替代浪潮。

下游客户优质,构筑客户壁垒优势。ISSI 经过多年的产品沉淀和技术积累, 已开发出众多稳定优质的客户群,涵盖汽车、通信、工控医疗及消防领域,如博 世、安波福、中兴通讯、施耐德、霍尼韦尔、三星等。这些行业的客户开发周期 长、供应商认证门槛高,对产品的品质要求高且价格敏感度相对较低,我们认为 行业龙头客户具有良好的背书效应,利于公司新客户的开发和拓展,从而带来公 司稳定的盈利。

本部和 ISSI 协同效应显著,持续竞争力加强。并购 ISSI 后,北京君正可以 打破原有 MIPS 架构生态系统限制,向车载电子、工业控制和物联网等领域发展, 尤其在汽车电子领域,新入局者进入壁垒很高,本次收购有助于北京君正借助 ISSI 的产业资源和渠道进入汽车电子领域,同时拓展海外市场;作为一家海外起 家的公司,ISSI 也可以借助北京君正在国内市场的渠道资源,实现国内的市场拓 展,形成“海外+国内”并进的市场布局,强化公司的行业竞争力。

2.5、 定增加码本部业务+车载新兴领域,公司腾飞指日可待

公司 2021 年 4 月发布公告,拟募资 14.07 亿元用于:1)嵌入式 MPU 系列 芯片的研发与产业化项目,项目建设期为 36 个月;2)智能视频系列芯片的研发 与产业化项目,项目建设期为 36 个月;3)车载 LED 照明系列芯片的研发和产 业化项目,项目建设期为 72 个月;4)车载 ISP 系列芯片的研发和产业化项目, 项目建设期为 72 个月。

募投项目预期受益良好。

1)嵌入式 MPU 系列芯片项目:嵌入式 MPU 芯片 在智能可穿戴设备、智能家电、智能机器人等与物联网深度融合的行业垂直领域 具有很大的发展潜力,2020 年全球嵌入式 MPU 芯片市场 规模为 175 亿美元,到 2024 年全球嵌入式 MPU 芯片市场规模将达 237 亿美元, 2020-2024 年 CAGR 为 7.88%。项目建成后,公司预计税后投资回收期为 4.11 年 (含建设期),税后财务内部收益率为 29.03%,收益良好;

2)智能视频系列芯 片项目:公司自主研发的视频编解码器能够支持国际上主流的多种视频格式,同 时具有性能高、功耗低的特点,有力地支持了公司在智能视频领域的拓展。2020 年中国视频监控市场规模约为 219 亿美元,公司此次 加码布局智能芯片领域,有利于把握智能安防转型及视频物联需求,增厚业绩。 项目建成后,公司预计税后投资回收期为 4.51 年(含建设期),税后财务内部收 益率为 24.36%;

3)车载 LED 照明系列芯片项目:当前汽车自动化、智能化趋 势明显,叠加汽车制造商日益增长的个性化需求,为车载照明带来了新的要求和 发展机遇,2019 年中国汽车 LED 照明市场规模约为 84.3 亿元,较 2016 年增长超过 40%,公司此次布局车载 LED 领域,有利于把握行业景气周期,充分受益。项目建成后,公司预计税后投资回 收期为 7.38 年(含建设期),税后财务内部收益率为 22.49%,税后财务净现值 为 1.82 亿元;

4)车载 ISP 系列芯片项目:以 ADAS 为代表的汽车主动安全系统 和车联网不断渗透所带来的匹配功能需求,将为车载摄像头市场打开更广阔的增 长空间,2018 年全球平均每辆汽车搭载摄像头的数量为 1.7 颗, 预计到 2023 年,全球平均每辆汽车搭载摄像头的数量为 3 颗。以国内的前装市场情况来看,预计 2018 年至 2025 年,前视 ADAS 摄像头的出 货量将由 330 万颗上升至 7500 万颗,环视摄像头的出货量将由 1500 万颗增长至 1.7 亿颗,座舱内置摄像头出货量将由 180 万颗上升至 4600 万颗。公司此次加码 布局,有利于把握智能汽车发展机遇以及国产替代趋势,开辟新的业绩增长点。 项目建成后,公司预计税后投资回收期为 8.08 年(含建设期),税后财务内部收 益率为 17.18%,税后财务净现值为 0.90 亿元。

弓中号:老范说评laofanshuoping

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号