-

美支持豁免疫苗专利影响被高估,疫苗行业因新冠步入高速发展期

武哥读研报 / 2021-05-09 09:17 发布

美国拜登政府5日宣布支持放弃对新冠疫苗的知识产权保护,消息一出二级市场疫苗行业个股纷纷暴跌。各种评论满天飞认为放弃产权保护意味着疫苗公司市场就会被分食,疫苗公司没机会了。有机构有针对这问题做出研判,认为是高估了。理由有一下几点,因利益分配原因政策落地没那么快,专利不可能囊括所以壁垒,即使落地,也难以迅速打破现有市场格局,,疫苗监管严格,疫苗的制备生产需要经历层层审核,疫苗生产的特殊性意味着放弃专利就能有大批企业进入的情况不太可能较快实现。再次原材料供应紧张,也将起到限速的作用。因此美国的政策难以迅速打破格局。再说这只是放弃对新冠疫苗知识产权保护,其他疫苗是不受影响,新冠疫苗是只是突发公共卫生事件带来一次机会,从长期来看作为预防人类病毒传染病的疫苗发展空间是不可限量的,是未来最具潜力赛道之一、

疫苗是指用各类病原微生物制作的用于预防接种的生物制品。疫苗是预防传染病最有效的方法之一,天花、脊髓灰质炎等都是靠疫苗才得以消灭。根据我国实际情况和政策,一般将疫苗分为一类苗和二类苗(也可称之为“纳入国家免疫规划疫苗“和”未纳入国家免疫规划疫苗“)。一类苗:由政府免费为公民提供注射,由国家财政兜底。一类苗具有强刚性,但由于实行国家招标采购,通常定价较低,盈利性一般,生产厂家多为国企。二类苗:由公民自费自愿接种,采取完全的市场化定价模式,盈利性较强,因此参与企业大多数为民企。从产业链来看疫苗总体可以分为上游原材料、中游研发生产、批签发以及下游终端的采购及使用。具体来看,上游原材料主要有各种培养基、包装材料等;中游研发生产企业主要有六大所+昆明所、智飞生物、沃森生物、华兰生物等;经过流通运输至下游各级疾控中心(CDC)以及基层卫生服务中心和防疫站,供消费者使用。

疫苗行业具有高门槛、高投入、高利润、严监管的特点,因此是具有比较高的壁垒。首先疫苗的使用者通常是健康群体,尤其以小孩为主,因此质量要求非常苛刻,大多数国家对疫苗实行全产业链、全生命周期监控;疫苗在临床阶段费用和时间投入更大,因为一般药品临床人数仅需几百人,但疫苗对安全性和伦理性要求更高,临床试验局要求达到几千人的规模;由于建造和运营疫苗生产设施需要巨额投资、对生产操作人员专业性要求高,疫苗产业化难度系数更高,并且行业产能利用率基本在70%以下。新型疫苗研发成本可以与创新药比肩,一般需要 10 年、10 亿美金。随着已知致病机理的疫苗品种上市,未来研发成本更有 抬升趋势。同时疫苗作为生物制品,产业化难度相对更高,表现在毒株的获取和转化、规模化生产的工艺、以及高于药品的监管原则等。因为疫苗行业的高壁垒特点所以没有一定的资本和研发生产技术的公司是难以入局分杯羹,也使得实力公司强者恒强,不断蚕食其他中小公司份额获取高速成长。这样的行业容易诞生大牛哦,疫苗行业一些典型代表相信大家耳熟能详,典型的智飞生物11年左右翻了快60倍,这个就是为啥投资要选有壁垒保护行业的原因。中国疫苗产业进入商业化不到20年,行业处于小散乱时代集中空间巨大,容易形成少数几个高速成长的龙头公司甚至寡头公司。疫苗行业由于研发周期长、生产技术要求高、审批销售环节高度监管,存在较高的进入壁垒,这些特性觉得疫苗行业集中度较高。全球四大疫苗巨头GSK、赛诺菲、默沙东、辉瑞合计占据全球疫苗市场的九成份额,而我国因为商业化起步晚现在还是小散乱状况,企业数量多达 40 多家,重复生产情况严重,行业未来集中空间大。16 年“山东疫苗”事件和 18 年“长生”事件是加速产业升级的重要催化剂。随着监管政策趋严,资源向规范经营的龙头公司倾斜,行业集中度提升是大势所趋。随着国内上市疫苗企业多年研发积淀,近年来如三 联苗、四联苗、EV71、四价流感、HPV 等重磅品种陆续上市,以及未来 2~3 年内将有多个重磅 Me-too 品种获批,同时研发管线中的 Me-better/ First-in-class 国产创新疫苗完成突破,行业将迎来高景气的长周期。美国人均疫苗消费 36 美元/年,中国 2.9 美元/年,欧美日等成熟市场疫苗产值/GDP 总量均达到 万 5~万 6,而中国仅万 3,总量上仍有约两倍提升空间,特别是在新冠疫苗竞争中,我国处于第一阶梯,新冠疫苗产能在全球疫苗中占比约 30%,展现出较强的研发 和产业化能力,中长期维度,新冠疫苗的研发生产经验,将有助于中国疫苗 行业进一步向好发展。

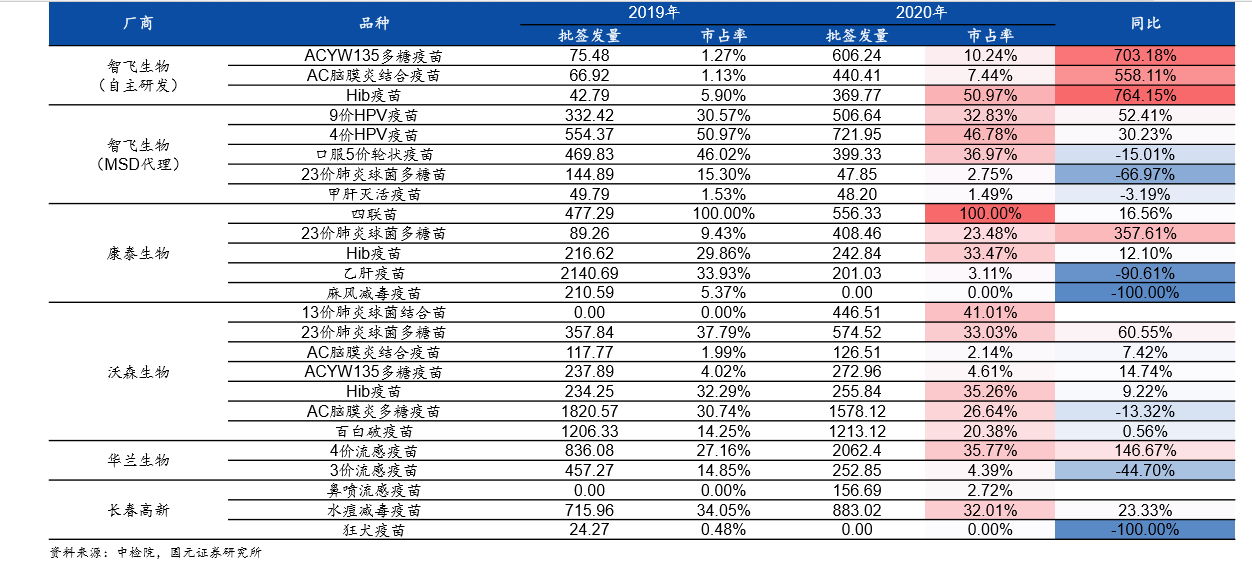

主要疫苗分析和公司介绍 肺炎疫苗:目前国内肺炎疫苗市场有两个产品在销售——23价肺炎球菌多糖疫苗和辉瑞的13价肺炎结合疫苗。2017-2020年,我国肺炎疫苗批签发量不断增长,新冠肺炎疫情后,2020年增长尤为快速。具体来看,2020年13价肺炎结合疫苗批签发量为1089万支,23价肺炎多糖疫苗批签发量为2828万支。主要公司有沃森生物,康泰生物。狂犬病疫苗:近年来,我国人用狂犬病疫苗批签发量均保持在5000万支/瓶之上,2020年为7860万支,同比增长33.6%,接近2017年批签发量。生产企业主要有康华生物. 流感疫苗:2014-2020年,中国流感疫苗批签发量呈波动态势,2020年为5704万支/瓶,同比增长85.3%。受新冠肺炎影响,2020年的流感疫苗迎来大增,其中四价贡献主要批签发量,为3358万,同比大幅增长245.84%,主要公司长春高新。HPV疫苗:自HPV疫苗国内上市以来,累计批签发3489.07万,对应接种人次1163万人,渗透率3.2%(9-45岁女性3.56亿人口),与美国50%的接种率差距仍 有巨大差距,国内接种需求尚未满足。鉴于默沙东23年完成扩产,当前产能有限,后续在研品种上市仍需时间,竞争格局良好。国内HPV疫苗仍 处于供不应求状态,近2年成为HPV疫苗黄金窗口期.主要公司智飞生物(代理为主)万泰生物(2价HPV疫苗今年上市)。最后当然是未来几年市场广阔的新冠疫苗了,在这一块目前中国共有 4 个新冠疫苗获批上市,同时 6 个疫苗品种已开展Ⅲ期临床试验,公司包括复星医药、康希诺、智飞生物、沃森生物等。

关注公司 300142沃森生物 13价肺炎球菌明年持续贡献业绩,2价HPV疫苗上市可期,手握mRNA技术路线中国“第一棒,新冠疫苗在mRNA技术路线上研发的快速突破,以及13价肺炎结合疫苗等多款疫苗产能的“爆炸式”放大,使公司进入快速成长期。二级市场上公司股价有过深度回调,风险得到充分释放。

300122智飞生物:与默沙东续约完毕基础采购金额有所提升、结核诊断及疫苗即将上市,代理自研双线驱动,为公司高速发展奠定基石.二级市场股价可能都会认为相对比较高哈,建议持续跟踪为主。

(内容仅为机构与上市公司间的业务交流,不构成投研观点,信息以上市公司公告和分析师公开报告为准)

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号