-

机构跑光了!江化微不被待见,未来国产湿电子化学品依靠谁?

老范说评 / 2021-05-06 18:00 发布

去年四季度末公募基金还持有江化微(603078.SH)231.41万股,持股比例1.63%,但到了今年一季度末,公募基金已经跑完了,就剩下几个甘当韭菜的私募基金,公司股价也是跌的爹妈不认了。湿电子化学品是半导体产业不可或缺的材料,江化微在该领域也具有一定影响力,为啥就不受机构待见呢?

江化微湿电子化学品实力几何?

江化微的业务相对简单,由超净高纯试剂和光刻胶配套试剂两大类构成,其中超净高纯试剂有酸类、碱类、混酸及蚀刻液、溶剂和部分代工产品,光刻胶配套试剂有剥离液、显影液和其他配套试剂,下游主要面向半导体、平板显示和光伏太阳能:

资料来源:公开资料整理,阿尔法经济研究

2020年江化微超净高纯试剂实现营收3.05亿元,同比增长6.47%,毛利率33.37%,同比提升3.6个百分点,收入上涨主要系半导体和平板显示行业客户业务上涨所致,同时上游原材料价格下降导致毛利率有所提高。报告期内其超净高纯试剂成功导入多家12英寸半导体和高世代线客户,随着下游客户开工率提高,公司销售收入和盈利水平有所提升。

2020年江化微光刻胶配套试剂实现营收2.42亿元,同比增长26.82%,毛利率36.06%,同比提升4.5个百分点。报告期内公司客户结构调整明显,半导体和面板客户占比进一步提高,长电科技(长电先进)、士兰微(士兰集科)和万国等高端半导体客户用量逐渐放量,毛利率水平提升。

2020年超净高纯试剂和光刻胶配套试剂两大业务营收合计达到5.47亿元,占到总营收的97%以上。公司2020年营收实现了14.96%的增长,净利润0.58亿元,同比增长68.58%,也符合预期。

江化微的酸碱类产品均为单酸和单碱,主要以硫酸、盐酸、硝酸、磷酸、氢氟酸和冰乙酸等单酸为主,碱类有氨水、氢氧化钾等。公司酸碱产品等级以EL和VL为主:

资料来源:江化微官网,阿尔法经济研究

江化微的蚀刻液和溶剂类产品主要以EL和VL为主,个别达到SL等级:

资料来源:江化微官网,阿尔法经济研究

资料来源:江化微官网,阿尔法经济研究

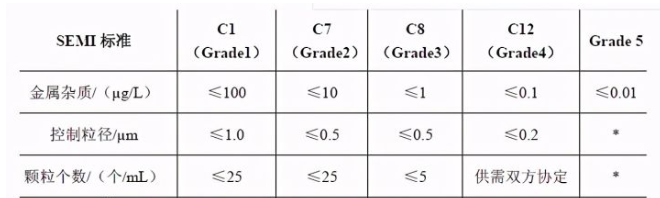

EL等级是控制1微米颗粒,控制十多个金属元素,单项金属元素控制在100ppb,优于美国SEMI C1-C2标准,适合中小规模集成电路及电子元器件加工工艺;VL等级介于EL和UL之间,控制0.5微米颗粒,控制三十多个金属元素,单项金属元素控制在10-100ppb;UL等同于美国SEMI C7标准,控制0.3/0.5微米颗粒,控制三十多个金属元素,单项金属元素控制在10ppb以下;SL等同于SEMI C8标准,控制0.3微米颗粒,控制三十多个金属元素,单项金属元素控制在1ppb以下。结合江化微产品等级划分,可以看出,EL等级相当于G1,VL相当于G2,UL和SL相当于G3:

资料来源:SEMI等级,公开资料整理,阿尔法经济研究

目前江化微的湿电子化学品仅有硝酸、氢氟酸和氨水等少数产品达到G4,其他大多数还很难达到G4的水平。虽然新建的镇江项目和四川项目建成投产后公司将具备G4-G5等级产品生产能力,但目前公司还停留在G3的水平。当然G3产品可以满足面板行业要求,这一进步公司在年报中也反复提到。

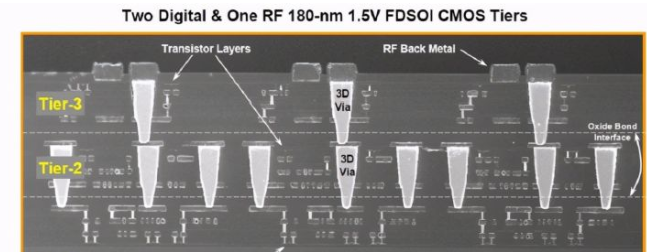

江化微现有的产品是很难满足半导体前道制造环节工艺要求的,但可以满足后道封装工艺,因为即便在先进的3D封装技术中,制作TSV硅通孔工艺的制程也是微米级,因此现有产品还是可以满足,这也是其产品进入长电先进等客户的原因:

资料来源:公开资料整理,阿尔法经济研究

国产湿电子化学品的未来依靠谁?

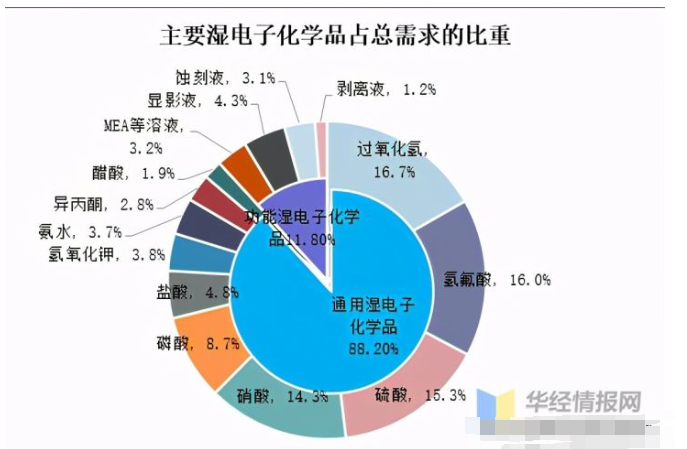

湿电子化学品是半导体制造工艺中必须的关键基础材料,在光刻、显影、刻蚀、清洗等环节中广泛使用,因此国产替代不仅有其经济意义,还有战略意义。虽然中国是化工大国,但在湿电子化学品与国外差距仍然很大。目前全球湿电子化学品市场份额主要集中在德国巴斯夫、美国Ashland、日本住友化学、三菱化学、关东化学等:

资料来源:新材料在线,阿尔法经济研究

湿电子化学品具有产品种类繁多、上下游协同性强、认证门槛高、更新换代快等特点,毕竟其关乎半导体器件的良率,因此形成很高的进入壁垒。湿电子化学品既有单酸单碱等通用型产品,也有显影液、蚀刻液等功能性产品,无论是单酸单碱的提纯,还是功能性产品的合成和调配,都具有很高的技术要求。国外厂商在与晶圆厂、封测厂长期的合作中,通过不断调试产品配比等形成一些工艺配方,而新进入者则需要长时间的积累,因而技术的突破不是一朝一夕的事情。

资料来源:华经情报网,阿尔法经济研究

国内从事湿电子化学品的企业有40多家,具备一定生产规模的有30多家,这些企业分为三大类:第一类是江化微、晶瑞股份、北京科华等,成立至今一直从事湿电子化学品的研发、生产和销售;第二类是巨化股份、滨化股份和兴发集团这样的大化工企业,将原有的产品向电子级方向延伸;第三类则是像三美股份这样通过合资、收购等方式进入湿电子化学品。国内湿电子化学品企业还是以前两类为主:

资料来源:华经情报网,阿尔法经济研究

目前在高端湿电子化学品方面国内企业还是点突破为主,比如晶瑞股份的双氧水、氨水和硫酸达到G5等级,多氟多的氢氟酸和兴发集团的硫酸达到G5等级,巨化股份和滨化股份的氢氟酸、格林达的TMAH显影液也各自达到G4等级,在高端领域实现部分国产提代。

但是目前国产湿电子化学品的产能还远远不能满足需求,尤其是在中高端领域。2019年国内半导体和面板对湿电子化学品的需求高达38.57万吨和47.37万吨,2020年预计将达到43.5万吨和69.1万吨,而目前主要的湿电子化学品厂商产能远远不能满足需求,半导体和面板用湿电子化学品的自给率仅有30%左右,因此在较长时间内对国外厂商仍存在较高依赖性:

资料来源:华经情报网,阿尔法经济研究

第二是国内企业总体规模有限,再加上技术上的差距,扩张产能仍然有心无力。近几年晶瑞股份、江化微和兴发集团等是为数不多的投资扩建的企业,中小企业实力所限,难有作为。但是随着半导体制程水平的进步,对湿电子化学品的标准越来越高,在纯度和洁净度等上提出了越来越高的要求,因此满足纳米级工艺需求是湿电子化学品发展的趋势之一。

江化微们能否撑起国产化的重任?

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号