-

仓位建议谨慎,季报空窗期关注涨价和订单对分子的驱动【天风策略】

徐彪

/ 2021-05-05 19:57 发布

/ 2021-05-05 19:57 发布摘要

核心结论:

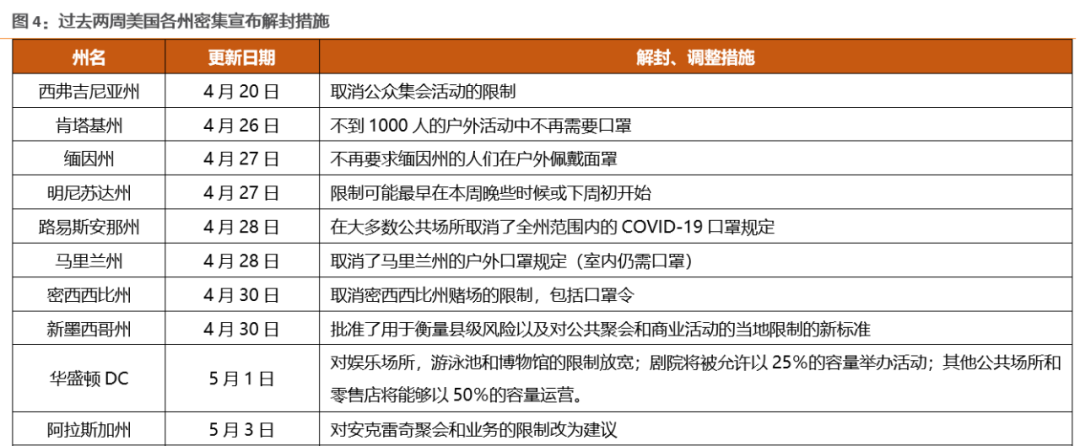

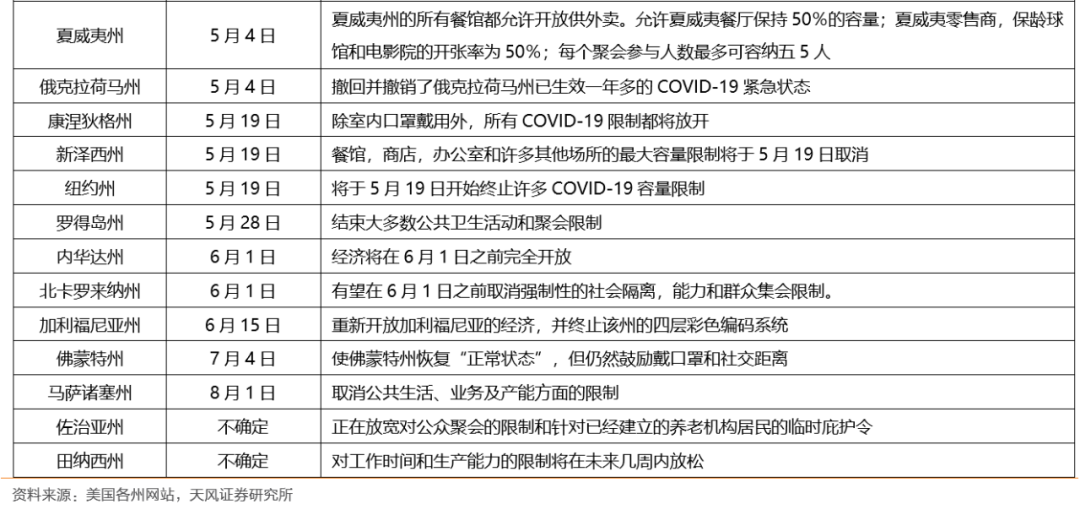

1、海外来看:纵然印度疫情恶化、美国经济数据有结构性低于预期、耶伦表态反反复复,但3个不争的事实是:①全球尤其欧美国家随着疫苗的大规模接种,疫情在不断朝着好的方向发展(从过去两周美国各州密集宣布的解封措施可以得到验证,详见见正文图片);②中期来看,欧美国家经济恢复的趋势比较明确,利率水平易上难下,美联储缩减购债规模的时间越来越近;③全球的核心资产(纳斯达克、恒生科技、A股核心资产)的确对美债利率和美联储表态很敏感。

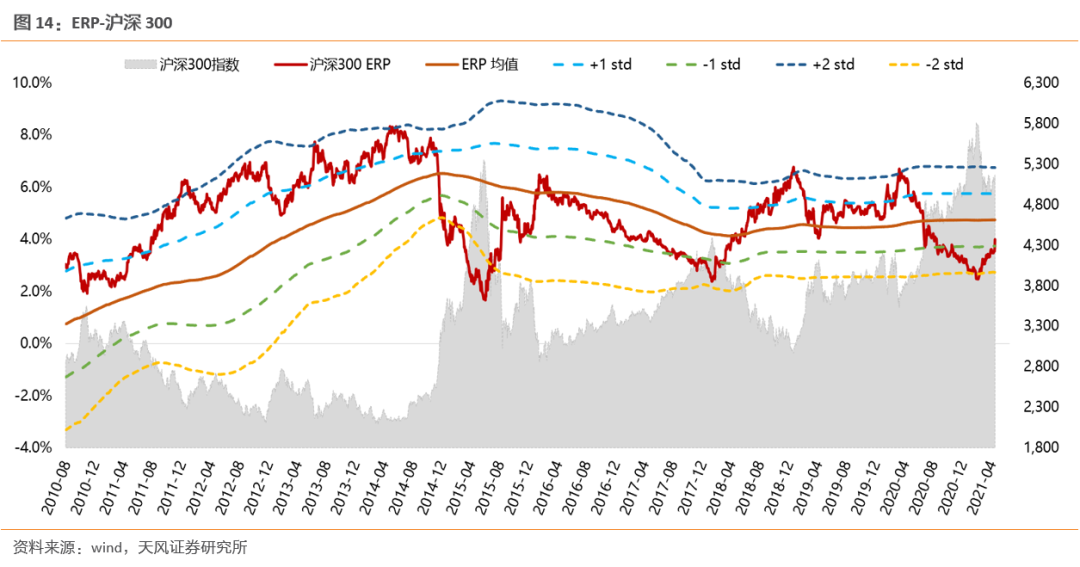

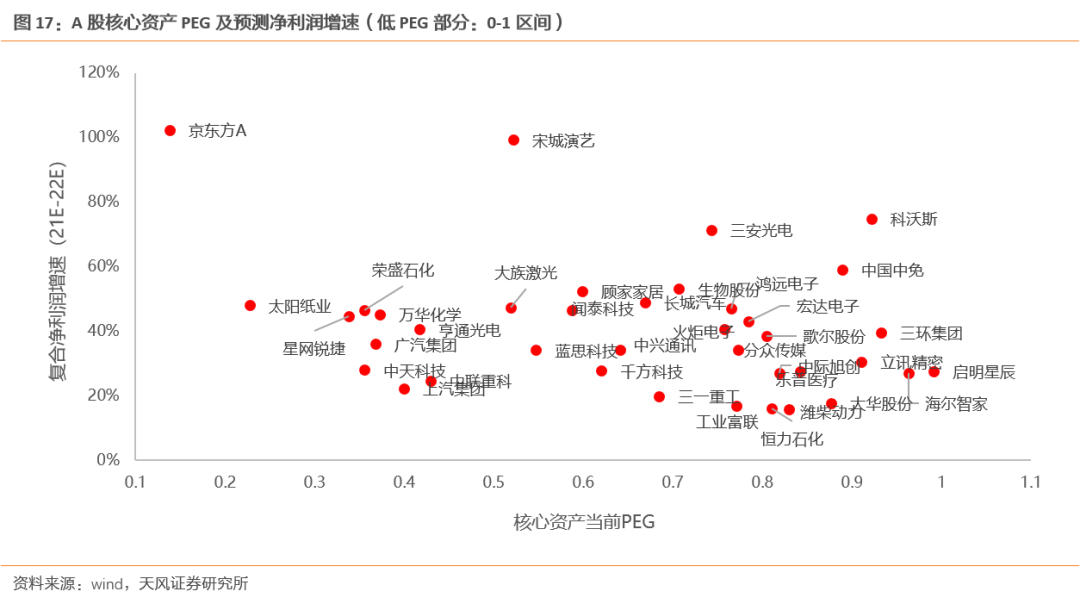

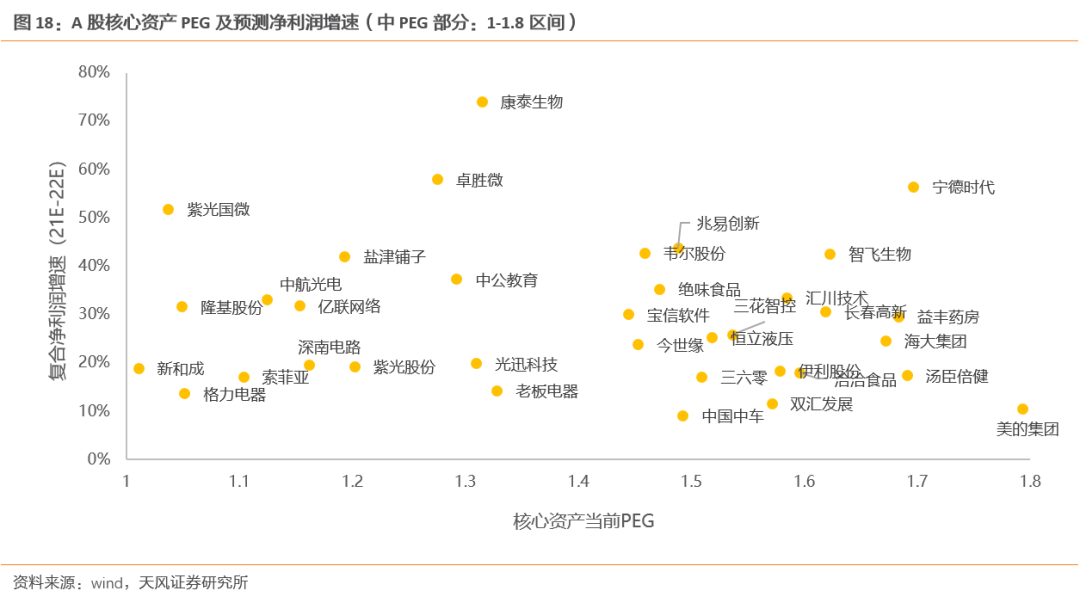

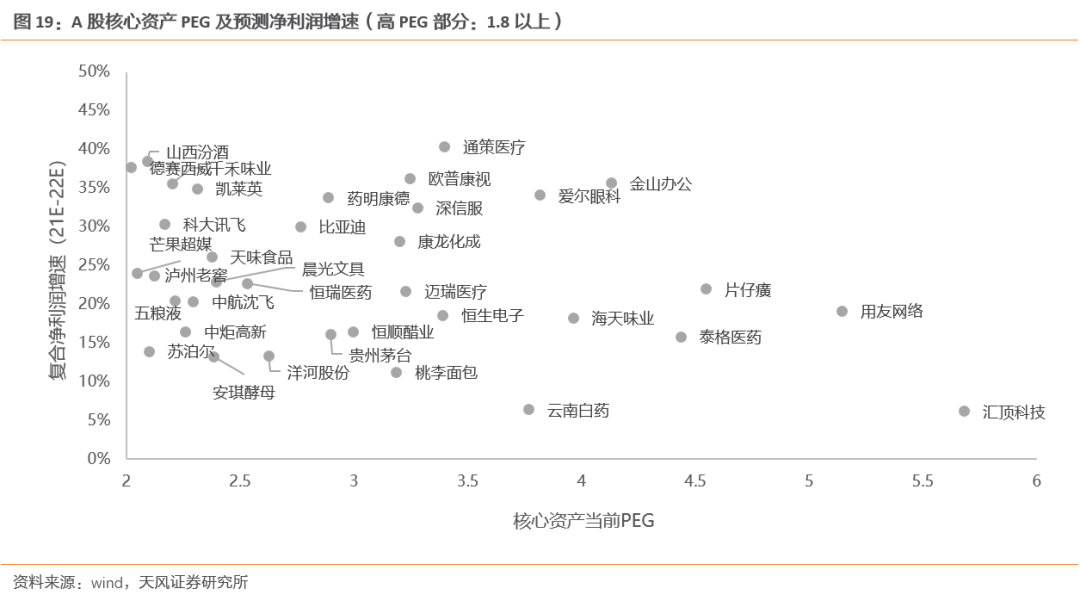

因此,我们维持之前的判断,压制A股核心资产估值的β因素,需要等待全球流动性拐点的风险靴子落地,而在此之前,核心资产会依据估值和盈利的匹配度(PEG)继续形成分化,核心公司的最新PEG情况详见正文图表。 2、国内来看:会议表态温和,没有出现太明显变化,银行间流动性动态平衡,松的时候不能太乐观、紧的时候不能太悲观。但无论如何,剩余流动性和社融继续回落。我们判断本次会议定调对市场影响偏中性,尤其是对过去两周已经连续反弹的创业板来说,显得并不超预期。 3、5月市场策略:4月市场策略中,我们提到市场进入超跌反弹窗口期。贡献4月反弹的因素包括季报密集披露期、银行间流动性阶段性宽松、美债利率阶段性下行,都是偏短期因素。考虑到沪深300股债收益差(或者ERP)仍然位于3年滚动均值的1X方差附近,展望5月,我们建议边打边退,整体仓位不宜过度乐观。 4、5月配置策略:考虑到国内资金面紧平衡、剩余流动性下降,海外利率以上难下,因此不还对于国内资金定价的股票,还是全球资金定价的股票,今年的分母端估值都不太有利,需要依靠分子端业绩的支撑。 分子端的支撑,大体有三类:一是季报窗口期、二是订单驱动、三是涨价驱动。刚刚过去的四月主要是季报窗口期推动。5-6月是业绩空窗期,因此股价可能是订单或者涨价驱动。 对于涨价驱动,建议关注中上游的有色(电解铝、氢氧化锂)、化工、煤炭、钢铁等。 对于订单驱动,建议关注新能源车、军工电子和军工新材料。 最后,在众多中小公司中进行筛选的过程,面临分子端能见度差、可持续性把握不强等问题,建议在股权激励(锁定未来几年增长)+次新股(没有历史遗留问题)中挖掘。 01

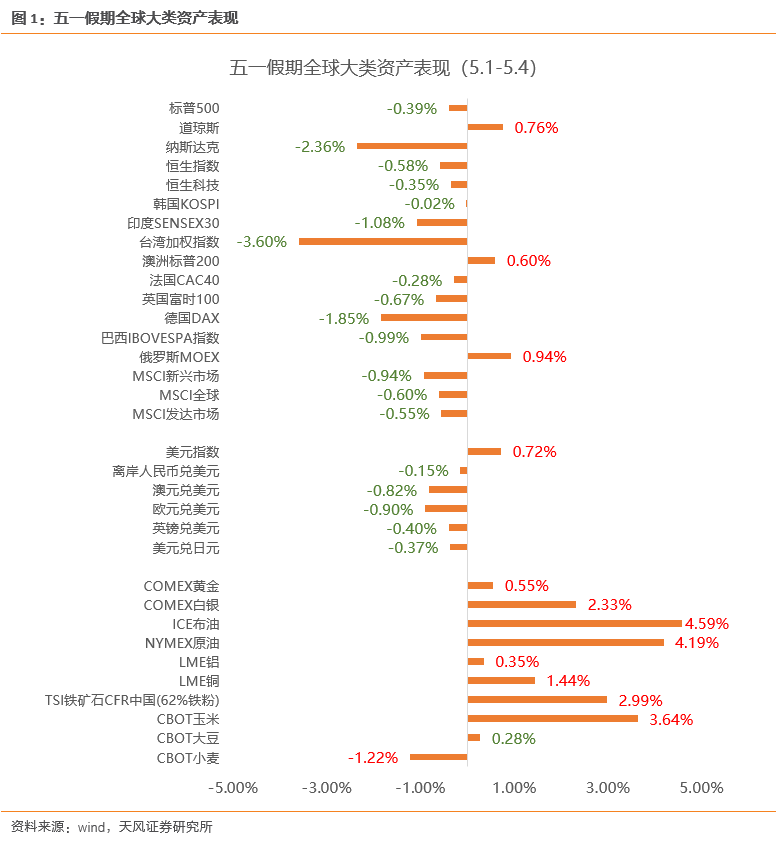

假期海外大事及大类资产表现 背后隐含了哪些预期? 权益市场方面,由于耶伦发表“为防止经济过热可能不得不上调利率”言论(虽然马上表态又反复),4日海外股市集体跳水,美股方面,对利率更加敏感的纳斯达克指数领跌。5日亚太市场开盘同样跌多涨少,截止发文,恒生科技大跌2.2%。

商品方面,由于疫苗的接种以及(除印度外)海外主要经济体新增病例降低,中期经济复苏的确定性有所提升;加上部分工业品/农产品供给端矛盾仍在,大宗商品假期普涨。贵金属在4月经济数据披露后(不及预期)一度拉涨,此后在耶伦表态后回吐大半涨幅,但目前仍在过去两个月高点。 美元指数节间反弹,并在耶伦表态后得到进一步提振。

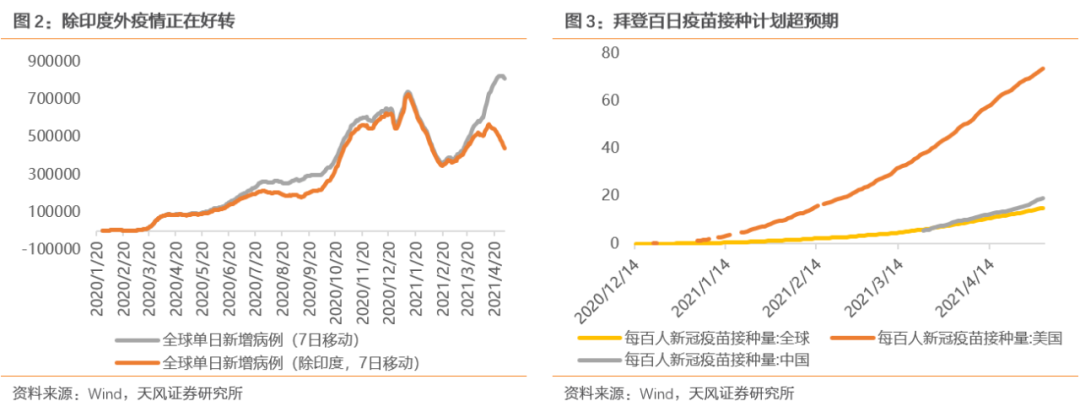

假期海外动态主要包括: 1)美国4月经济数据不及预期 美国方面,生产端复苏有所放缓。4月ISM制造业PMI为60.7,低于预期的65和前值64.7;3月营建支出环比增长0.2%,低于预期的2%,前值为-0.8%;工厂订单环比增长1.1%,低于预期的1.3%,前置为-0.8%。但同时,美国3月贸易帐逆差744亿美元,创历史新高,表明消费端韧性仍然较高。 此外,欧元区4月制造业PMI终值为62.9,预期63.3,初值63.3;英国4月PMI录得60.9,预期和前值均为60.7。 2)议息会议刚过,财政部耶伦表态反复 4月29日美联储FOMC会议基本维持前期政策,包括1200亿购债计划、0.1%的超额存款准备金率,直至劳动力市场条件符合最大就业评估以及长期通胀率在2%左右(并有望在一段时间内超过);增量在于,对经济前景的评估较前期乐观。至于通胀,鲍威尔近期一方面表示通胀是暂时的,“不符合加息标准”;另一方面也表明不会允许通胀大幅及长时间超过2%,“有工具来应对”。 但假期对市场形成冲击的主要是财政部耶伦的表态。5月2日至5日,她先是再度表明“通胀不会演变为一个问题”→此后反转“为防止经济过热 可能不得不上调利率”,引发美股、贵金属等集体跳水→再发表澄清“未暗示美联储行动”“通胀上升将是暂时的”。 3)虽然印度疫情失控,但全球(尤其欧美国家)正在好转 本轮全球单日新增病例1月见底,此后在印度等国爆发之后又迎来一波小高峰。但随着(尤其是发达国家)疫苗接种稳步推进,目前除印度以外,全球疫情前景的能见度正在提升。但印度的情况仍然胶着,4月印度疫情爆发引发关注之后,曾向西方国家求援遭拒,直到4月底拜登与莫迪通话才改口承诺会支援印度,但也只是“部分解除”疫苗原材料出口禁令。不过以目前情况来看,考虑到对经济的冲击,印度再度实施类似去年3月的封锁令可能性不大。

概况而言,虽然当前流动性拐点、通胀等问题,无论在官方表态还是实际数据上都有所反复,但两点共识正在形成。 第一,虽然4月海外PMI数据不及预期,但由于疫情控制(除印度)、疫苗接种、封锁放开,全球经济中期的复苏确定性正在提升。 截止5月2日数据,美国每百人疫苗接种人数超过73人,远高于全球不到15人的水平。过去两周,美国各州也密集宣布解封措施。虽然4月数据不及预期,但中期的能见度明显提升。最近一次美联储会议对经济形势的判断也更加乐观,提到“经济活动和就业指标得到加强”。

美债拆分来看,过去一个月长端利率的回落主要是由于实际利率的回落,这与4月数据的阶段性回落是吻合的。但目前的经济和疫情形势之下,实际利率持续回落的可能性非常低。

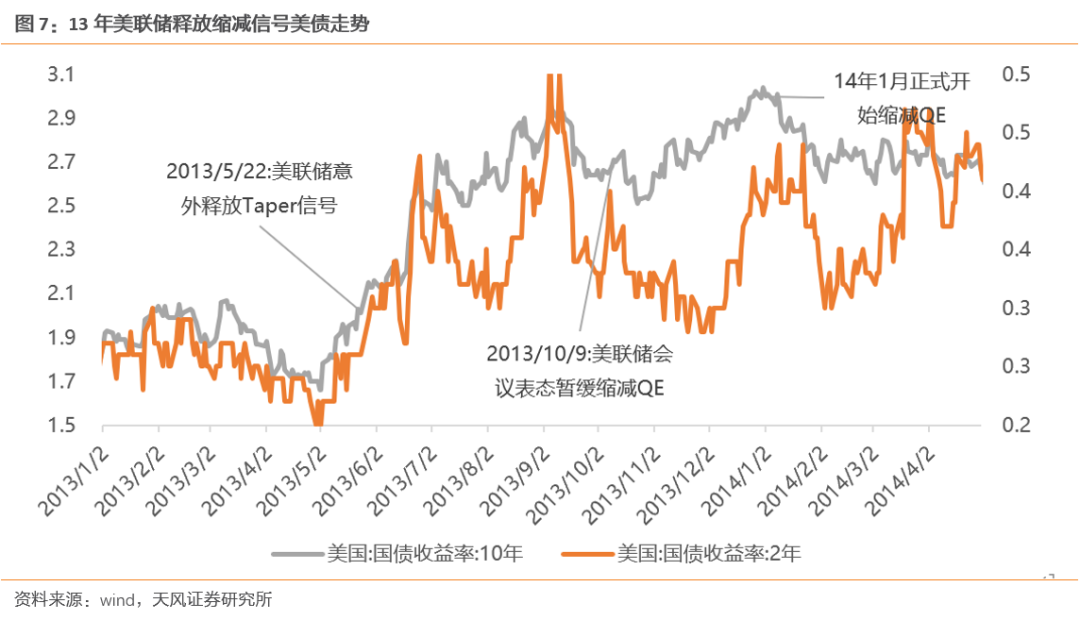

第二,虽然流动性拐点尚未到来,但随着时间推进,市场预期会越来越强。 本轮美联储不止一次表明,在缩减之前会与市场进行比较充分的沟通。根据彭博最新的调查,约有45%的经济学家预计联邦公开市场委员会将在第四季度宣布缩表,14%预计三季度就将缩表,6月的议息会议表态尤其关键。但无论如何,随着时间推进,流动性拐点的预期只会更加强烈。 参考13年的情况,美债利率在当年5月释放缩减信号后持续上行(10月表态暂缓缩减前后阶段性下行),而在14年真正开始缩减之后反而见顶回落(经济和通胀预期降低)。

在这一阶段,更依赖于流动性拉估值的科技股、新兴市场受到的冲击尤其明显。港股在13年5月美联储释放信号、以及14年1月QE缩减之后都出现了大幅下跌;纳斯达克整体处在上行趋势,很大一部分原因在于当时纳斯达克估值处于历史偏低水平,仅20倍出头;但在这两个时点也受到了阶段性的冲击。

站在当前,虽然流动性拐点还未实质性到来,但在预期逐渐强烈的情况下,利率中枢大概率仍是易上难下的格局(不止是长端利率,短端利率也存在上行风险)。假期耶伦的表态虽然不代表联储立场,但客观上也起到了引导和试探的作用,耶伦讲话后海外权益资产的表现充分反映了市场的情绪。因此,包括美股港股科技股、A股核心资产在内的,过去一个阶段显著受益于全球放水、目前估值水平处在历史偏高位置的权益资产,恐仍不具备整体性的β机会。 02

国内:会议定调中性, 银行间流动性5月转向紧平衡

4月30日,分析一季度经济形势。我们点评如下:

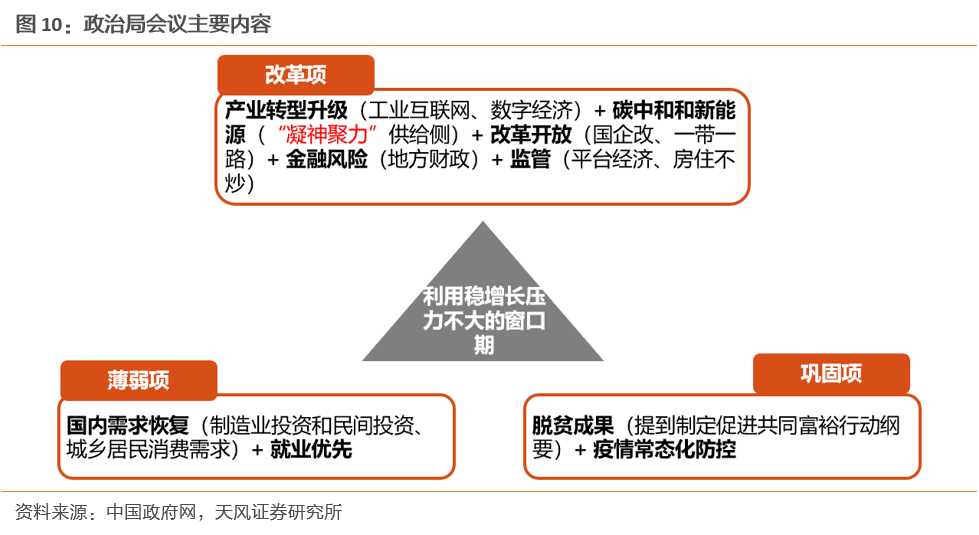

1)如何理解“辩证看待经济数据”、“利用稳增长压力较小的窗口期” “压力较小”的原因在于3月政府工作报告给出了6%的增长目标,在去年的低基数下没有太大的约束力,同时也表明政策面进一步淡化总量。总量压力不大的情况下着重于改革项推进+薄弱项加强+成果项巩固。

2)货币政策恢复“不急转弯”表态,提出“更高水平均衡”,二者相互印证。 3月央行一季度例会中删除“不急转弯”表述,本次会议恢复,货币政策态度基本延续此前。新增“使经济在恢复中达到更高水平均衡”,去年12月经济工作会议有过类似表达“形成需求牵引供给、供给创造需求的更高水平动态平衡”。“更高水平均衡”客观上也要求货币维持合理充裕,提供必要支持。

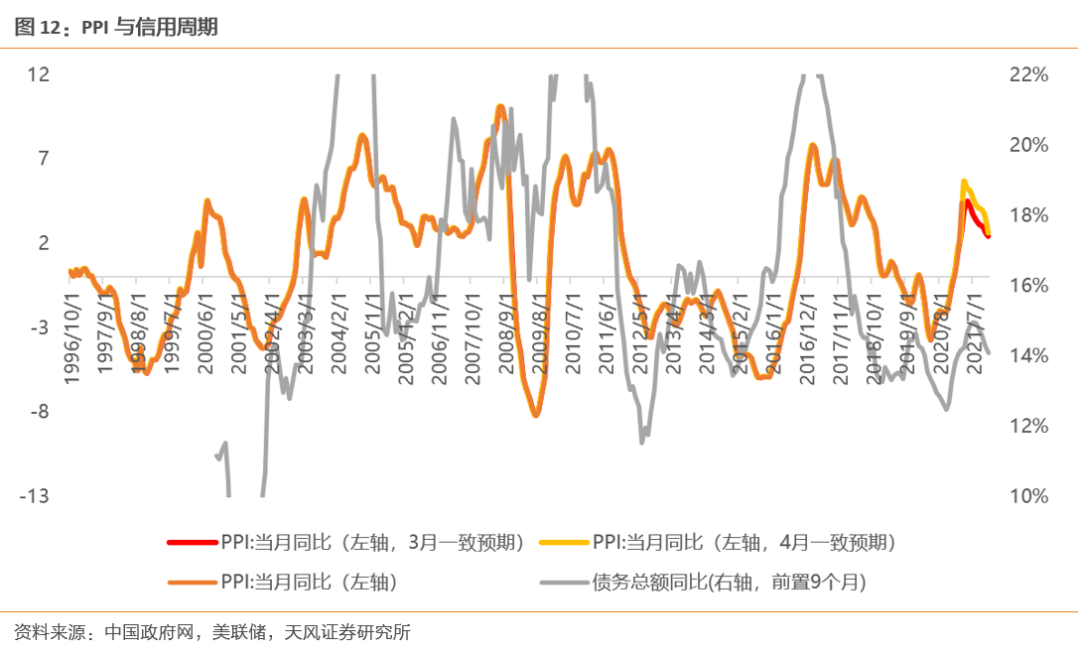

3)投资分项相对趋势或扭转,关注大宗商品价格 第一、会议暂将制造业投资划分为薄弱环节,数据上,疫情后制造业投资修复慢于基建和地产;前3月制造业投资累计同比29.8%,但相比于19年为-2.91%,仍有较大修复空间。相反,地方财政金融风险处置机制+房住不炒意味着地产和基建融资端受限。 第二、本次未就大宗商品涨价进一步讨论,但对供给侧改革要求进一步提高、强调碳达峰碳中和,意味着工业品供给端仍受约束。4月PPI一致预测整体高于3月预测水平。但历史数据来看,PPI走势大概滞后于信用周期9个月左右,加上基数效应,今年5月左右PPI将迎来阶段性顶部。

总结而言,剩余流动性和社融继续回落,但银行间流动性动态平衡,松的时候不能太乐观、紧的时候不能太悲观。本次会议定调对市场影响偏中性,尤其是对过去两周已经连续反弹的创业板来说,显得并不超预期。 03

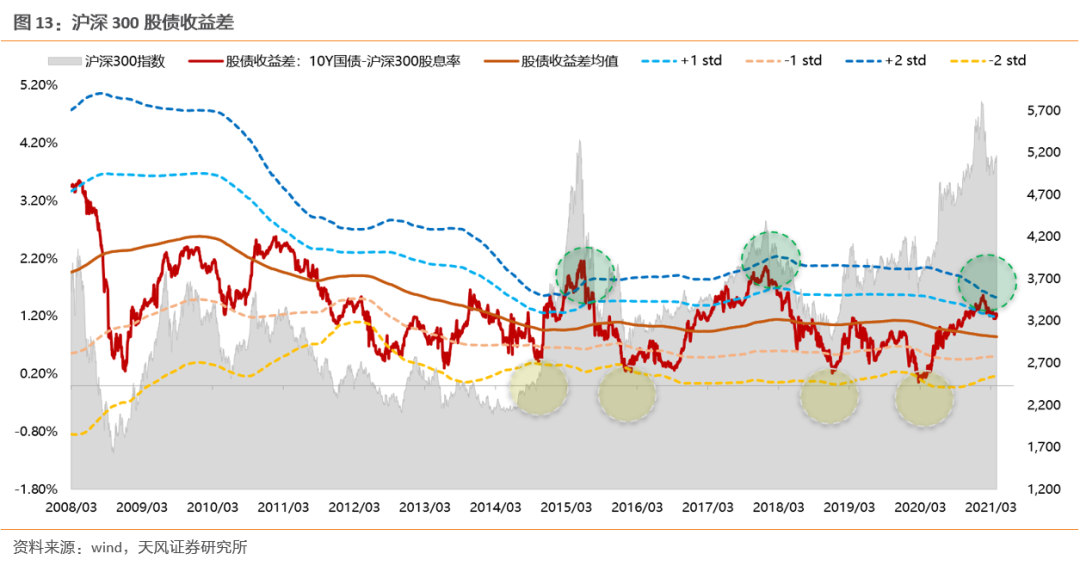

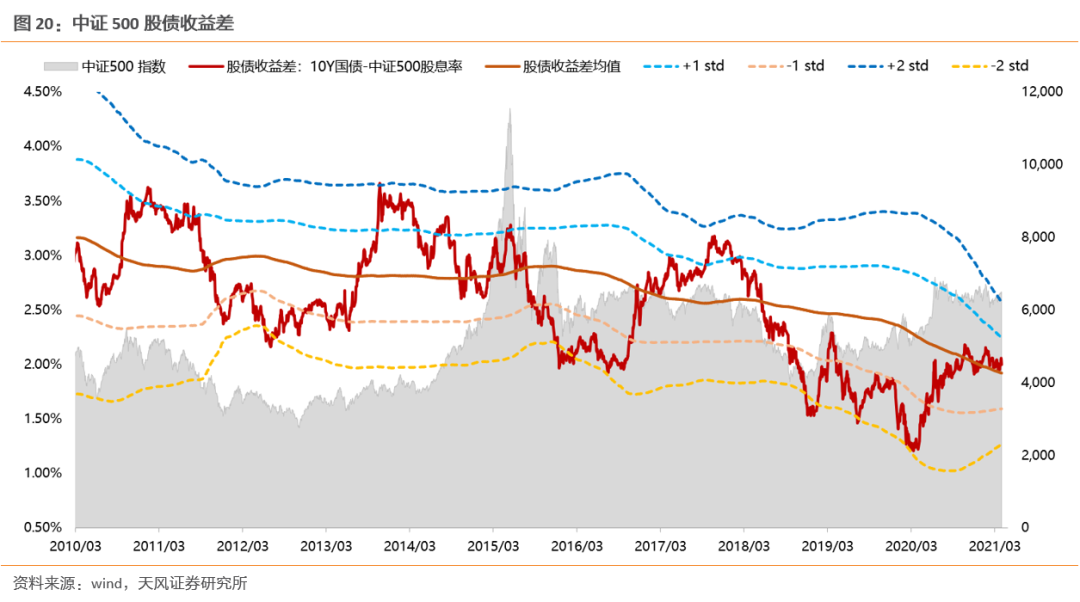

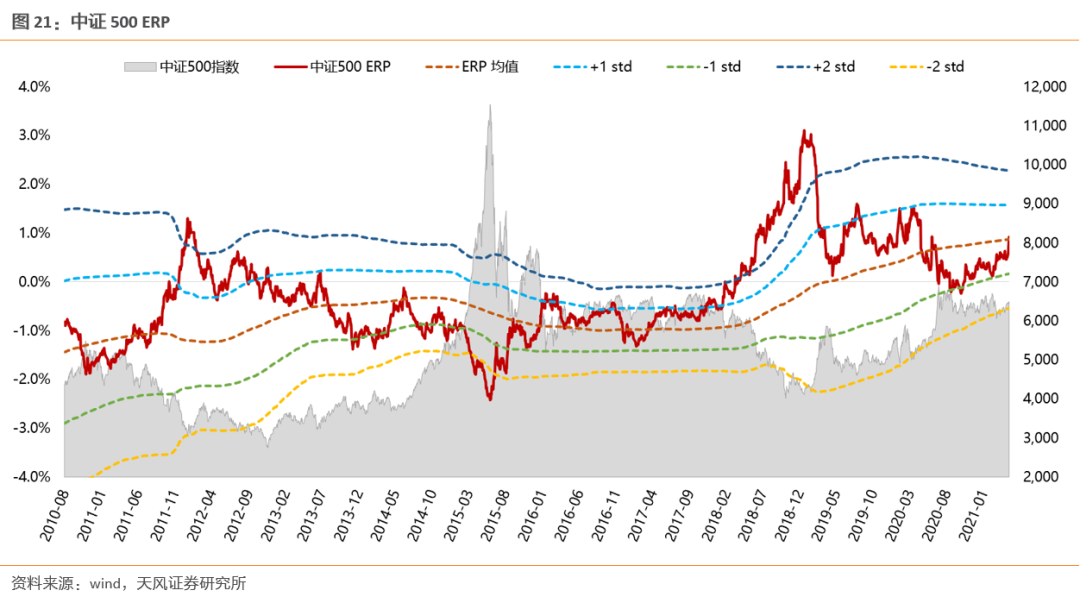

5月A股市场策略观点 支撑4月反弹的因素偏短期:4月市场反弹支撑主要来源于央行流动性超预期宽松、美债利率转为震荡小幅下行,同时一季报高增长带来分子端的增量。但是向前看,国内流动性大概率维持紧平衡,对于阶段性的放松不宜过度乐观,5-6月资金缺口也明显加大;美债利率短期受美联储流动性操作、交易因素等方面影响回落,但中期来看仍取决于名义经济增速,因此仍是易上难下格局;国内5-6月也重新进入业绩空窗期。股债性价比(10Y国债收益率-沪深300股息率)经过调整后,从上方2倍标准差回到1倍标准差上,对中期仍有一定压制。性价比回升要么依靠业绩消化,这需要一定时间;要么利率大幅下行,但在目前通胀环境下比较难看到。

核心资产最佳买点是全球恐慌时刻:事后看过去三年核心资产出现的两个最佳买点(2019年初和2020年3月)都是国内和海外都陷入恐慌的时候。当前国内核心资产松动,风险偏好下降,但海外市场仍然平稳上涨,外资在过去两个月也呈现脉冲式流入。过去一个阶段市场更多看美债长端利率,但下一阶段,更直观体现美联储货币政策态度、流动性操作的2年期利率可能更为关键,2年期利率的上行或是潜在的风险点。目前虽然时点上难以判断,但随着时间推移市场的预期也会逐步强烈;流动性拐点在来临之前始终是核心资产的悬头之剑。而如果靴子落地,并且带来美股一波较为持续的调整,外资流出,届时可能是对核心资产更好的抄底时点。

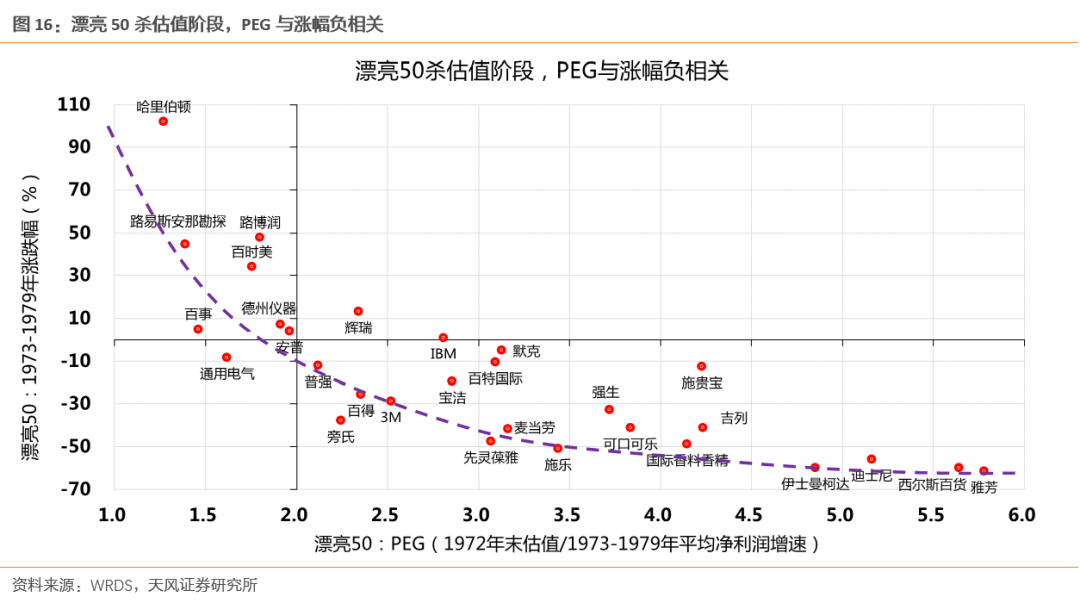

核心资产震荡阶段大概率分化而非普跌,中小票性价比提升:参考70年代漂亮50调整阶段,估值整体压缩,但仍有一部分标的涨幅为正。整体来看,漂亮50泡沫破裂的年份中,个股表现与PEG(1972年末估值/1973-1979平均净利润增速)负相关。换言之,即使β不利,但拥有稳定盈利能力、估值较为合理的核心资产表现仍然不差。过去一个阶段A股核心资产也呈现这一特征,二线白酒、大制造类(如新能源车)、部分TMT龙头表现要优于消费、医药龙头。

年报一季报之后A股核心资产大概率加剧分化,PEG是一个很好的衡量性价比的指标。需要说明的是,由于PEG的数值会受风险成本和利率成本影响,在不同利率时期,合理的PEG水平并没有统一的标准。但在相同环境下,也就是横向比较的时候,PEG能够较好地度量相对性价比。年报一季报披露之后,我们将A股核心资产当前PEG水平及未来两年预测增速展示如下:

类似美股70年代,在漂亮50震荡或崩盘消化估值阶段,一些性价比较高的中小票逐步占优,背后的主要动力同样来自更快的业绩增长。经过节后调整,当前中证500股债收益差回到均值附近,中期性价比由于沪深300。

中小市值两个筛选思路:1)通过股权激励缩小范围。对中小市值标的主要的担忧往往在于业绩的不确定和不稳定,即使短期业绩高增,但拉长到2年、3年维度能见度较低。而股权激励的特点就在于锁定未来两三年的业绩。2)关注进入百亿基金经理或百亿基金产品的中小重仓股。对规模比较大的产品而言,买入中小市值的容错率更低,若个股能够出现在这部分产品的重仓池中,很大程度上表明了机构的态度和关注点。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号