-

锂电储能行业研究:行业迎拐点,产业链受益时代趋势

老范说评 / 2021-04-15 17:05 发布

核心观点:

全球碳中和背景下,储能行业迎发展拐点

为抵御全球气候变暖,越来越多的国家提出碳中和目标。根据 Climate News,当 前约有 28 个国家提出碳中和时间节点。中国在 2020 年 9 月的第 75 届联合国大 会上进一步明确 2030 年前碳达峰、2060 年前碳中和的目标。实现碳中和的关键 是转换能源结构,提升非化石能源的发电比例。根据 IEA 预测,全球光伏和风能 在总发电量中的占比将从目前的 7%提升至 2040 年的 24%。电力消费结构的改 变使得储能的必要性越来越强:(1)可再生能源如光伏和风电具有明显的季节性 和波动性,其发电占比提升势必影响电力系统的稳定。尤其是许多发达国家电网 设施相对陈旧,无论是电网侧还是用户侧,配备储能可以确保电网的稳定性。 (2)随着可再生能源占比越来越高,弃风弃光现象将越来越严重,可再生能源 发电端配备储能可以增加发电时长,减少弃风弃光率。(3)用户侧光伏+储能经 济性将明显提升。我们认为未来 1-3 年可以看作是全球电化学储能市场即将高速 增长的拐点之年。

锂电储能蓄势待发,行业空间广阔

电化学储能容量大、响应快,最具发展潜力。我们预计 2021-2023 年全球锂电池 储能新增装机将分别达 42.58/77.32/104.50GWh,年均复合增速为 56.65%,其中 分布式光伏配储能新增装机分别为 21.20/37.21/53.89GWh,年均复合增速为 59.44%;全球集中式风光配储能新增装机分别为 7.00/13.87/20.30 GWh,年均复 合增速为 70.26%。

国内产业链最为受益,看好核心系统公司与优秀锂电龙头 电化学储能市场空间广阔,吸引产业链各方公司参与其中。我们认为不同的应用 场景对公司的要求并不相同:(1)户用储能具备较强的消费属性,因此渠道和品 牌优势更加重要,而渠道和品牌通常掌握在终端系统集成商手中,此外户用储能 产品对硬件的价格等敏感性较低,因此在户用储能市场,我们更看好核心系统提 供商。(2)集中式大型储能项目对电池的寿命和成本要求高,且单个项目所用锂 电池数量较多,对锂电池制造的一致性要求更高,锂电池制造商在制造和成本控 制方面更有优势,因此在集中式大型储能项目中,我们认为具有锂电池制造背景 的企业将在竞争中脱颖而出。总体看,在全球市场中,国内锂电池厂已经进化出 成熟的技术路线以及强大的成本控制能力,是全球锂电储能市场最有力的竞争 者,国内锂电产业链将充分受益全球电化学储能行业的高速发展。

1、 锂电储能蓄势待发,行业空间广阔

1.1、 电化学储能容量大、响应快,最具发展潜力

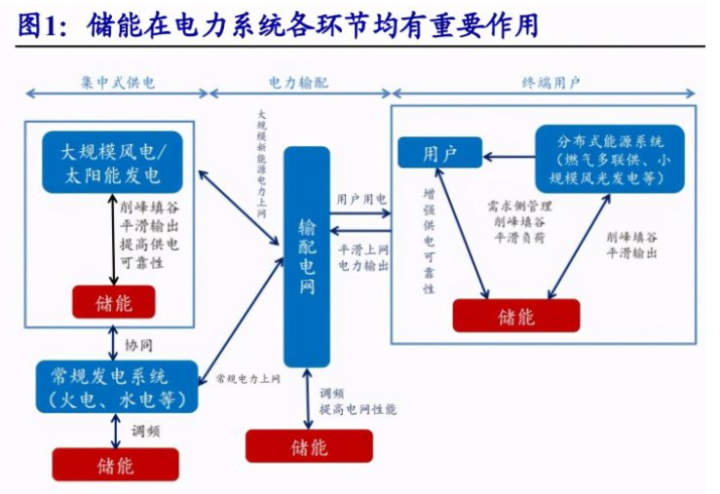

储能在电力系统的发输配用的各环节皆有作用。储能作为电力储存装置,用来平衡 电能在时间上的供需关系,在电力系统中的角色是遍布于发电侧、输配电侧以及用 户侧的调节剂,且不可或缺。具体来说,储能在电力系统中的作用是解决电力的供需 时差(调峰)以及平滑风光等新能源的输出功率(调频)。调峰的主要作用是提高项 目经济性,调频的主要作用是维持电网稳定。

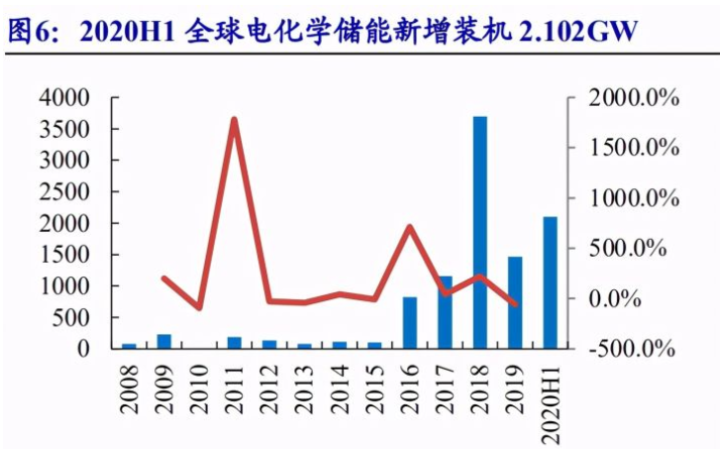

以锂电池为代表的电化学储能最具发展潜力。储能技术有抽水蓄能、电化学储能、 压缩空气储能、熔融盐储能、飞轮储能等。抽水蓄能由于价格低、容量大,在当前储 能市场占据绝对优势位置(2019 年全球储能累计装机中有 93.4%是抽水蓄能)。但近 年来,新能源车行业高速发展导致锂电池成本的快速下降,以锂电池技术为主的电 化学储能装机呈现高增长(2019 年全球新增储能中电化学储能占比 72.36%)。原因 在于电化学储能相对于抽水蓄能而言,地理条件约束小、可补偿系统的高频率功率 波动。

1.2、 国内与海外市场殊途同归,电化学储能必要性凸显

电化学储能的应用场景有发电侧、输配电侧与用户侧,其中发电侧与输配电侧储能 装机相对较大,归为集中式储能,用户侧一般为户用和工商业储能,装机相对较小, 归为分布式储能。

国内和海外储能市场应用场景并不完全重叠。近年来全球和国内电化学储能装机均 开启高增长模式,且国内增速与全球增速基本保持一致,但细分到不同应用场景的 装机,国内和海外表现出明显不一致的发展趋势,原因在于国内和海外的电力市场 定价机制以及储能补贴政策不同。

(1)海外电化学储能新增装机来源主要是用户侧(户用+工商业)的分布式储能, 根据 IHS-Market,2016-2019 年全球电表后(用户侧)储能新增装机占比 33%/ 42%/37%/46%,呈持续提升趋势。

(2)国内电化学储能新增装机主要来自于集中式储能,即发电侧和电网侧。根据 CNESA 数据, 2018-2020 年 国 内 可 再 生 能 源 并 网 配 储 能 新 增 装 机 占 比 为 11.3%/17.0%/34.6%,发电侧辅助服务配储能新增装机占比为 17.4%/20.0%/25.7%,电 网侧配储能新增装机占比为 32.0%/19.0%/37.8%。

1.2.1、 用户侧:海外市场经济性和必要性更为突出

用户侧主要指家庭用和工商业用,储能在用户侧的作用主要是:(1)提升供电可靠 性;(2)降低电费;(3)利用峰谷电价差进行套利。基于以上三点思考,用户侧储能 在供电系统不稳定、高电费以及峰谷电价差高的地区更具必要性。

用户侧储能可以提升供电可靠性。供电系统不稳定的国家有电力系统较为老旧的发 达国家,也有电力系统尚不完善的发展中国家,其中美国相对典型。美国近年来频发 大规模停电限电事故,原因在于:(1)美国电力调度中心相对分散,各个调度中心之 间彼此交流有限,难以应对区域电力供需不平衡事件,而且电网发展规划杂乱无序 且破碎,各电网不同电压等级之间电磁环网方式运行,容易引起连锁反应,导致大面 积停电事故;(2)美国电网设施相对老旧,根据美国能源部数据,美国 70%的输电 线路和电力变压器运行年限在 25 年以上,60%的断路器运行年限超过 30 年,而且由 于政治体制的原因,美国不愿意投资建设新的电力设备。在此背景下,居民或工商业 用户配备储能系统将能确保用电稳定。

用户侧储能可以降低电费。从 2019 年全球主要国家居民平均用电电价来看,发达国 家的居民用电普遍远高于中国,德国、意大利等居民电价超过 2 元/度。且从德国电 价结构来看,随着可再生能源发电占比增长,海外电费价格逐年上升。用户侧配储能 可以降低居民或者工商业用户的电费开支。

在高电价及供电不稳定的地区,用户侧配储能的必要性凸显,但是经济性成为制约 因素。虽然近年来锂电池成本快速下降,但初装成本依然较高,特斯拉 Powerwall 目 前的安装成本为 12000 美元(包括 1 块电池的成本 7500 美元和网关+安装费 4500 美 元),因此为提高用户侧储能的经济性,海外多国出台初始购置补贴和投资税收减免 政策。

1.2.2、 发电侧储能:国内多省出台政策要求新能源配置储能

发电侧储能主要指风电或光伏配置储能,由于可再生能源如光伏和风电具有明显的 季节性和波动性,其发电占比提升势必影响电力系统的稳定,储能作为存放电力的 装置,可以平衡电能在时间上的供需关系,维持电能供需平衡及电网稳定。

发电侧配储能可以平抑可再生能源波动。以风电为例,风电场的的原始输出功率具 有间歇性、波动性等不稳定因素,若直接并入电网会对电网造成冲击,影响电网的电 能质量。故需使用储能系统对此功率进行平抑,避免对电网正常运行造成影响。储能 系统能够快速响应的特性,大功率地吞吐能量,削减功率的偏差,从而满足电力系统 对风电功率的要求。

储能可以实现“削峰填谷”,提高发电利用小时数,有效解决弃风弃光问题且提高电 站收益。以光伏电站配备储能为例,光伏发电输出功率受限时,将多余能量存入储能 电池;光伏发电输出功率不受限时,将储能电池能量输出电网。

国内多地纷纷出台储能支持政策。当前国内对可再生能源侧配储能的支持政策较多, 多个地方政府优先建设可再生能源配储能项目,要求储能项目配置率在 10%-20%之 间,储能时长不低于 2 小时。此外,青海省进一步明确了发电并网补贴,指出两年内 给予自发自储设施发售电量 0.10 元/kWh 的运营补贴,进一步刺激新能源配储能的积 极性。

1.2.3、 电网侧储能:火储调频具备经济性

中国电网的频率是 50Hz,当电网输出有功小于负荷需求有功时,系统频率会降低。 反之,当电网输出有功大于负荷需求有功时,系统频率会升高。系统有功功率不平衡 是产生频率偏差的根本原因。我国电力系统的正常频率偏差允许值为±0.2Hz,当系统 容量较小时,频率偏差值可以放宽到±0.5Hz。频率下降时,火电机组的汽轮机叶片的 振动变大,影响使用寿命,甚至产生裂纹而断裂。频率上升时,转速增加转子的离心 力增大,对机组的安全运行不利,因此需要通过一定调节实现供需平衡。

目前国内电力市场仍以传统能源火电、水电、燃电为主。煤电机组、燃气机组以及水 电机组虽然具有一定的自身调节能力,但是由于机械质量的存在,轴系统旋转过程 中存在不可避免的转动惯量。同时,由于机械精度和控制精度的原因,调频总体表现 为调节延迟、偏差(超调和欠调)等。最新发展起来的储能技术采用电力电子技术进 行控制,响应速度快,控制精度高,功率外特性好,是优质的调频资源。

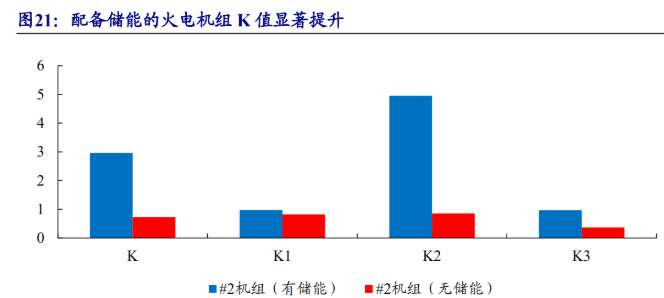

电化学储能项目近年来逐步介入到 AGC 辅助调频领域,主要是因为电化学储能具 有响应快、短时功率吞吐能力强、精度高的特点。其调频效果是水电机组的 1.7 倍, 燃气机组的 2.5 倍、燃煤机组的 20 倍以上。以火储调频项目为例,火电厂加装储能 的调频效果,主要由机组综合性能指标 K 值来体现,而 K 值主要受响应速度 K1、 调节速率 K2、调节精度 K3 决定。调频补偿=调频任务值×K 值×调频补偿费用,因 此 K 值越高,补偿收益越好。

当前国内各省对调频市场定价较为明确,因此成为近几年电化学储能的增长点之一。 各省对储能 AGC 的调频价格为 0-15 元/MWh 不等。

2、 全球碳中和背景下,储能行业迎发展拐点

为抵御全球气候变暖,越来越多的国家提出碳中和目标。2016 年 4 月,《巴黎气候协 定》正式签署,其核心目标是将全球气温上升控制在远低于工业革命前水平的 2 摄 氏度以内,并努力控制在 1.5 摄氏度以内,当时约有 170 多个国家签署该项协定,并陆续提出实现“碳中和”的时间表。中国在 2020 年 9 月的第 75 届联合国大会上进 一步明确 2030 年前碳达峰、2060 年前碳中和的目标。

实现碳中和的关键是转换能源结构,提升非化石能源的发电比例。根据 IEA 预测, 全球光伏和风能在总发电量中的占比将从目前的 7%提升至 2040 年的 24%。全球电 力消费结构的改变在多个方面影响电力市场,并为储能带来市场。

(1)可再生能源如光伏和风电具有明显的季节性和波动性,其发电占比提升势必影 响电力系统的稳定。尤其是许多发达国家电网设施相对陈旧,无论是电网侧还是用 户侧,配备储能可以确保电网的稳定性。

(2)随着可再生能源占比越来越高,弃风弃光现象将越来越严重,可再生能源发电 端配备储能可以增加发电时长,减少弃风弃光率。

(3)未来用户侧光伏发电成本将进一步降低,与其他电力成本相比优势将更加明显, 我们预判用户侧光伏+储能项目的经济性将更加凸显。

因此我们认为在多国实现碳中和目标的过程中,全球电化学储能的必要性凸显。此 外,国内外近两年出台多项补贴政策提高经济性,因此未来 1-3 年可以看作是全球电 化学储能市场即将高速增长的拐点之年,我们对全球电化学储能市场空间的测算如 下:

(1)用户侧

用户侧储能的成熟应用场景主要为家用储能、工商业储能及通信基站的备用电源, 其中前两者通常与光伏装机相配合,根据分布式光伏装机量测算出到 2023 年,全球 分布式光储项目年新增装机或达 53.89GWh,年均复合增速达 59.44%。而后者测算 如下:单个 5G 通信基站所需电池包的平均电量假设为 11.67kWh,根据当前 5G 通 信基建设进展以及原有基站的 7-8 年更换周期,预计 2021-2023 年,5G 基站累计需 要锂电池 63.99GWh。

(2)发电侧

根据各个地方政府对储能项目的要求,我们假设新能源项目的储能配置率为 20%、 配置时长 2 小时,则到 2023 年全球风光配储能项目新增装机将达 20.30GWh,年均 复合增速达 70.26%。

(3)电网侧

目前国内装机最多的调频项目为火储调频。火储调频项目通常按照机组额定出力的 3%、电池容量按照 0.5h 配置。据此测算,到 2023 年,火储联合调频项目的全球火 储调频项目对锂电池年需求量将达 2.66GWh,年均复合增速为 16.32%。

3、 国内产业链最为受益,看好核心系统公司与优秀锂电龙头

电化学储能市场空间广阔,吸引产业链各方公司参与其中。相关公司的背景大致可 以分为三类:(1)消费、动力锂电池龙头,如宁德时代、LG 化学、三星 SDI、亿纬 锂能、南都电源等;(2)逆变器龙头,如阳光电源、锦浪科技、固德威等;(3)光伏 或新能源车终端应用龙头特斯拉、比亚迪、Sonnen 等。

从各家目前涉足的储能业务来看,比亚迪、宁德时代、LG 化学、三星 SDI 对全产业 链进行了深度布局。而派能科技、ATL、亿纬锂能等目前主要涉及锂电池制造环节; 阳光电源布局除锂电池之外的所有业务,其锂电池采购自三星 SDI、宁德时代等企 业;固德威目前在储能业务主要做储能变流器;特斯拉、Sonnen 等尚未布局硬件环 节,重点在于系统集成环节。

(1)锂电池背景企业

宁德时代为全球动力锂电池龙头,早在 2011 年公司成立之初开始涉及大型锂电储能 领域。公司动力锂电池技术全球领先,自 2018 年以来,公司先后与福建闵投、科士 达、国网综能、易事特等公司成立子公司,弥补储能逆变器、系统集成等短板。2020 年,国内规模最大的电网侧站房式锂离子电池储能电站---福建晋江储能电站试点项 目一期(30MW/108MWh)启动并网,宁德时代负责整个储能系统的系统集成(电池 系统+PCS+EMS),电池单体循环寿命可达 12000 次。公司储能产品技术路线为磷酸 铁锂技术路线。

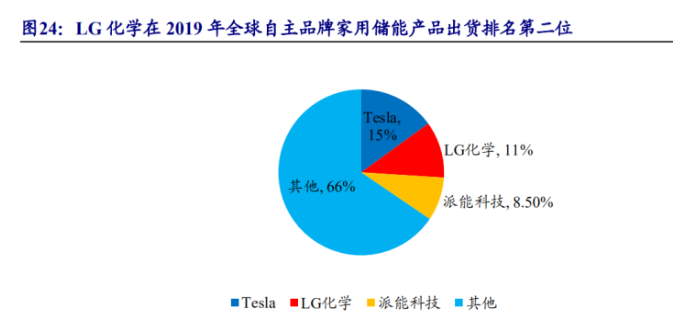

LG 化学在储能领域全方位布局,在用户侧、发电侧和电网侧皆有产品,LG 化学储能电池采用三元路线。集中式储能系统方面,根据公司官网数据,截至 2020 年,公 司在全球累计安装约 11GWh 的集中式储能产品。户用储能系统方面,公司 2019 年 在全球自主品牌家用储能产品出货排名第二位,市占率为 11%。

比亚迪 2008年成立储能业务板块,定位储能系统集成商,提供全方位技术解决方案。 公司在储能产业链全方位布局,拥有 25 年电池研发和生产经验、15 年 PCS 研发经 验以及 12 年的整体解决方案经验。在美国、欧洲、澳洲等多个区域获得技术认证。

ATL 是消费锂电池龙头,在软包钴酸锂电池深耕多年,对软包技术理解深刻。近年 来通过旗下子公司东莞新能安大力布局储能锂电池业务,其储能锂电池的技术路线 为软包磷酸铁锂。目前只涉及家用储能市场。

亿纬锂能是锂原电池、消费锂电池、动力锂电池龙头,目前在储能用锂电池领域全面 布局,在家用储能、通信基站备用电源、AGC 储能调频市场皆有布局。技术路线方 面,与公司在动力电池领域策略类似,进行全方位布局。

派能科技成立于 2009 年,早期依托大股东中兴新提供的平台生产通信备电产品,随 后逐步渗透户用储能、电网级储能用锂电池业务。公司目前定位为软包磷酸铁锂电 池系统提供商,下游客户涵盖 Sonnen、Segen Ltd、Energy S.R.L.等海外知名户用储 能系统集成商。

南都电源是一家成立于 1994 年的老牌铅酸企业。早在 2008 年就开始涉及储能电池 及系统集成技术研发,储能业务模式主要为设备产销+EPC。公司在 2016-2018 年参 与的储能项目以用户侧储能为主,2018 年逐步转向电网侧与发电侧储能,电池技术 路线也逐步转向锂电池。

(2)PCS 背景企业 阳光电源

以 PCS 起家,并有多年光伏电站运营经验。2006 年,公司自主研发的储能 变流器 SC50 首次应用于工业储能系统,由此开始涉足储能业务。2015 年,公司与 三星 SDI 合资设立两家子公司三星阳光与阳光三星,开始加码锂离子电池储能系统 业务,其中,三星阳光定位于做 PACK,阳光三星定位于做系统集成与市场。公司储 能客户以电网侧居多,相应的储能系统以中型为主。截至 2019 年底,阳光电源参与 的全球重大储能系统项目超过 900 个,北美工商业储能市场份额超过 15%,澳洲户 用光储系统市占率超 10%。

固德威主营业务为光伏并网逆变器和光伏储能逆变器。在储能逆变器业务上,公司 重点开发户用光储系统用逆变器,先后推出 MS 系列、EH 系列、SMT 系列产品。根 据伍德麦肯锡数据,公司储能逆变器在全球户用储能市场市占率排第一位,达到 15%。 近两年公司开始考虑布局储能锂电池:2019 年,固德威(持股 49%)与沃太能源(持 股 51%)合资建设子公司固太新能源,投建储能锂电池 PACK 项目。

(3)终端光伏/新能源车企业

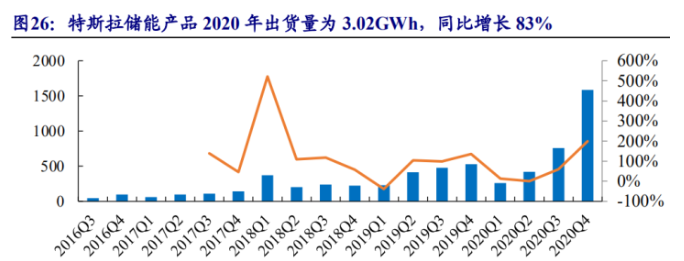

特斯拉在 2012 年开始开发储能设备,并于 2015 年推出户用储能产品 Powerwall 和 Powerback,Powerwall 系列产品在美国户用储能市场较受欢迎,2019 年,公司户用 储能产品美国市占率超过 50%。此外,公司在 2019 年推出 Megapack 系列,主要用 于集中式储能项目,进一步扩大储能业务范围。2020 年,公司储能产品出货量达 3.02GWh。在产业链布局上,特斯拉目前暂未释放储能锂电池产能,Powerwall 储能 产品所用的锂电池目前主要采购自其现有的动力电池供应商。

Sonnen 是德国第一大户用储能提供商,2019 年被 Shell 收购 100%股权。公司在全球 拥有 30000 多套户用储能装置。Sonnen 公司不仅向个人家庭出售储能系统设备,还 构建起了基于家庭储能的虚拟电厂社区,将分布式用户储能系统编织成随时响应调 峰调频需求的电力网络,去为当地的电网公司提供调度服务。 户用储能具备较强的消费属性,因此渠道和品牌优势更加重要,而渠道和品牌通常 掌握在终端系统集成商手中,此外户用储能产品对硬件的价格等敏感性较低,因此 在户用储能市场,我们更看好核心系统提供商。

集中式大型储能项目对电池的寿命和成本要求高,且单个项目所用锂电池数量较多, 对锂电池制造的一致性要求更高,锂电池制造商在制造和成本控制方面更有优势, 因此在集中式大型储能项目中,我们认为具有锂电池制造背景的企业将在竞争中脱 颖而出。

此外,由于国内新能源车行业蓬勃发展,国内已经形成成熟完备的锂电产业链,在全 球市场中,国内锂电池厂已经进化出成熟的技术路线以及强大的成本控制能力,是 全球锂电储能市场最有力的竞争者,国内锂电产业链将充分收益全球电化学储能行 业的高速发展。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号