-

京东方:业绩大超预期,面板龙头加速上行

机构研报精选 / 2021-04-14 10:24 发布

公司发布年报及一季报预告。2021Q1净利润大超预期,单季度实现盈利50~52亿元,估算净利率超过10%,净利润额环比提升增长约翻倍!2021年,行业持续高度景气,公司业绩大幅提升。需求端,远程办公、线上服务、居家娱乐等应用市场进一步扩大,IT、TV类产品需求持续增长;供给端,短期由于玻璃基板、驱动IC等原材料供应紧张,导致行业有效供给产出环比有所下降,半导体显示行业供需紧张进一步加剧。

分红创历史新高,现金流指标改善值得期待。2020年公司现金分红为34.77亿元,回购股份金额为20.00亿元,合计现金分红总额为54.76亿元,占当年归母净利润的比率为109%!公司现金分红创历史新高,根据我们的分析,未来行业资本开支下降、经营规模增加、盈利指标优化,公司经营净现金流、自由现金流的改善才刚开始,未来更高的业绩表现和分红表现值得期待。

2020年以来,在行业回暖的背景下,京东方也在快速推进股权激励、定向增发、回购少数股权、并购熊猫部分产线,持续提高公司中长期竞争能力和盈利能力,同时围绕“1+4+N”航母事业群,加强公司综合能力。京东方实施合计达到9.8亿股的股权激励及20亿元股票回购,绑定并激励公司主干团队,定增加码OLED业务并收购武汉京东方少数股东股权,回购PB估值较低,将增厚公司盈利水平。收购熊猫相关产线,加速产业集中,提升竞争力。

面板行业迎来重大拐点,周期性减弱,科技成长属性越发增强。2020年5月至今,TV面板价格大幅增长,2020Q4以来IT面板上涨趋势增强,产业盈利能力增加。随着产能扩张尾声、区域竞争尾声,行业双寡头格局逐渐成型。伴随着Mini LED、柔性AMOLED等新型显示技术创新,技术壁垒、资本壁垒将进一步增加。

大陆核心龙头厂商竞争力显著优于竞争对手。相比于毛利率,不考虑折旧、利息和所得税的EBITDA更能反映面板厂经营能力,大陆面板尺寸的经营能力仍超过海外同行。长周期的角度来看,大陆核心面板龙头厂商EBITDA比台湾厂商高5~10个百分。在满折旧的情况下,大陆厂商毛利率仍然高于海外厂商10~15个百分点。随着2019~2020年大陆厂商第一批高世代线进入折旧期以及10.5代线逐步放量,未来大陆核心龙头竞争力将进一步增强。

京东方面板龙头地位加强,柔性AMOLED逐渐起量。京东方在面板行业的地位长期崛起趋势不变,AMOLED有望逐渐贡献盈利,在全球显示产业话语权与日俱增。随着Capex尾声与行业竞争尾声,公司盈利能力有望修复,同时FCF大幅提升,具备长期投资价值。预计公司2021~2023年归母净利润分别为249、271、299亿元,维持“买入”评级。

风险提示:下游需求不及预期、全球贸易纷争影响、测算误差风险。

一、业绩大超预期,盈利能力拐点凸显!

2021Q1净利润大超预期,单季度实现盈利50~52亿元,估算净利率超过10%,净利润额环比提升增长约翻倍!

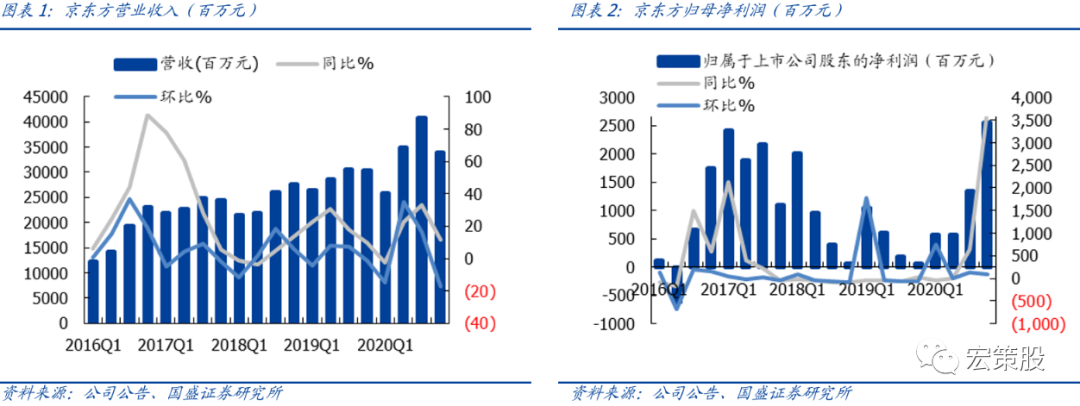

公司发布2020年年报和2021年一季度业绩预告。2020年公司实现营业收入1355亿元,同比增长16.8%;实现归母净利润50.36亿元,同比增长162%。

公司2021Q1预计实现归母净利润50~52亿元,同比增长782~818%,大超预期。2021年,行业持续高度景气,公司业绩大幅提升。需求端,远程办公、线上服务、居家娱乐等应用市场进一步扩大,IT、TV类产品需求持续增长;供给端,短期由于玻璃基板、驱动IC等原材料供应紧张,导致行业有效供给产出环比有所下降,半导体显示行业供需紧张进一步加剧。此外,公司构建了向半导体显示产业链和物联网各场景价值链延伸的事业群体系,并积极参与参与显示产业整合重组,成功完成产线并购,增加竞争优势。

分红创历史新高,现金流指标改善值得期待。2020年公司现金分红为34.77亿元,回购股份金额为20.00亿元,合计现金分红总额为54.76亿元,占当年归母净利润的比率为109%!公司现金分红创历史新高,根据我们的分析,未来行业资本开支下降、经营规模增加、盈利指标优化,公司经营净现金流、自由现金流的改善才刚开始,未来更高的业绩表现和分红表现值得期待。

公司显示业务龙头地位进一步稳固,显示器件销量同比增长18%。智能手机液晶显示屏、平板电脑显示屏、笔记本电脑显示屏、显示器显示屏、电视显示屏等五大主流产品销量市占率继续稳居全球第一;创新应用产品市占率快速提升,穿戴、ESL、电子标牌、拼接、IoT金融应用市占率居全球第一;柔性OLED产品加速上量,全年销量同比增长超100%;完成中电熊猫南京8.5代和成都8.6代液晶产线收购,完善技术和产品布局,行业竞争优势进一步提升。

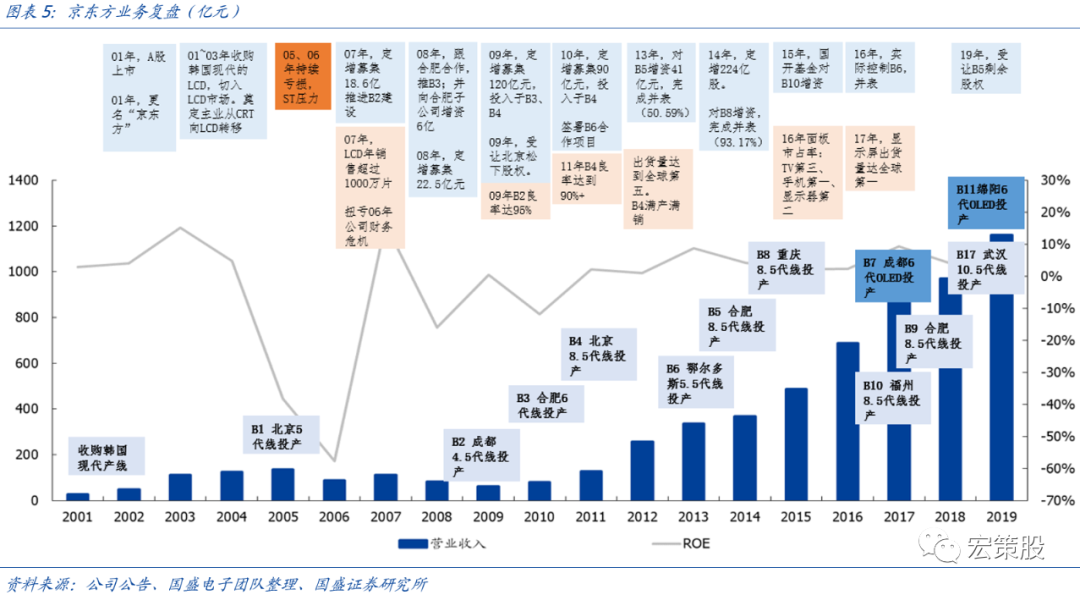

公司前身为北京电子管厂。2003年京东方3.8亿美元收购了韩国现代电子液晶业务(G2.5\G3\G3.5),标志中国进军液晶平板显示器生产领域。2009年后,京东方连续上马北京、合肥、重庆、福州四条G8.5线。从并购、消化、吸收到再创新,建立公司技术、制造、营销、供应链和专业管理体系。在早期“海外收购、自主建线”的扎根战略提升核心技术竞争力,率先形成市场优势。2020年公司显示器件销量同比增长 18%, LCD 智能手机、平板电脑、笔记本电脑、显示器、电视五大主流产品显示屏出货量和销售面积市占率稳居全球第一。

2020年以来,在行业回暖的背景下,京东方也在快速推进股权激励、定向增发、回购少数股权、并购熊猫部分产线,持续提高公司中长期竞争能力和盈利能力,同时围绕“1+4+N”航母事业群,加强公司综合能力。京东方实施合计达到9.8亿股的股权激励及20亿元股票回购,绑定并激励公司主干团队。定增加码OLED业务并收购武汉京东方少数股东股权,回购PB估值较低,将增厚公司盈利水平。收购熊猫相关产线,加速产业集中,提升竞争力。

回购:启动20亿回购进行激励,加速市场化步伐。公司推出股票期权和限制性股票激励计划,合计不超过9.8亿股,占总股本2.8%,覆盖对象2974人。其中股票期权授予6.4亿股,行权价5.43元/股。限制性股票3.4亿股,行权价2.72元/股。限制性股票来源于公司从二级市场回购。2020年9月,公司二级市场回购约20亿元,回购价范围为5.54~5.79元,用于实施激励。

授予:公司公告激励授予。本次激励计划授予日/授权日为2020年12月21日,共授予5.96亿股股票期权和3.22亿股限制性股票。股票期权的行权价格为5.43元/股,限制性股票的授予价格为2.72元/股。总共需摊销股票期权费用11.7亿元,需摊销限制性股票费用8.6亿元,各分5年摊销。

定增:公司公告定增落地,盈利能力有望提升,新型显示技术布局加强。公司公告拟定增募集不超过200亿元,使用募集资金主要包括收购武汉京东方24.06%股权(65亿元)、增资并建设重庆OLED产线(60亿元)、增资并建设云南12寸硅基OLED产线(10亿元)、增资并建设成都京东方医院(5亿元)、偿还贷款(30亿元)、补充流动资金(30亿元)。其中,武汉10.5代线回购PB估值约1.2倍,且液晶产线盈利能力显著增长,有望增厚公司盈利。

回收少数股东股权:武汉10.5代线回购PB估值约1.2倍,且液晶产线盈利能力显著增长,有望增厚公司盈利。武汉京东方10.5代线,规划产能12万片/月,2019年12月底开始量产。截止2020Q3,武汉京东方股东权益225亿元。本次回购价格相当于1.2倍PB,位于历史上面板行业股权回购案例的估值中枢,明显低于目前上市公司估值。考虑到当前行业景气,产线盈利性显著增长,本次回购有利于增厚上市公司盈利能力。

并购:拟收购南京熊猫G8.5公司80.831%股权和成都熊猫G8.6公司51%股权,收购对价合理。一方面加速行业整合,不断提升龙头厂商份额集中度,另一方面有利于公司发挥规模效应和协同效应,提升综合的竞争力。

长期战略:打造“1+4+N”航母事业群,加码智慧医工领域。京东方打造以半导体显示为核心,Mini LED、传感器及解决方案、智慧系统创新、智慧医工事业融合发展的“1+4”航母事业群。成都医院项目将扩大公司线下医疗服务体系网络。

二、面板景气持续,核心龙头竞争力领先

2021Q1面板报价超预期。2021年3月、4月面板报价再度超预期,关键零组件吃紧导致供应链相当脆弱。并且,近期跟踪情况,TV面板价格涨幅没有收敛,IT面板涨幅环比2020H2快速提升,产业链景气度继续超预期。

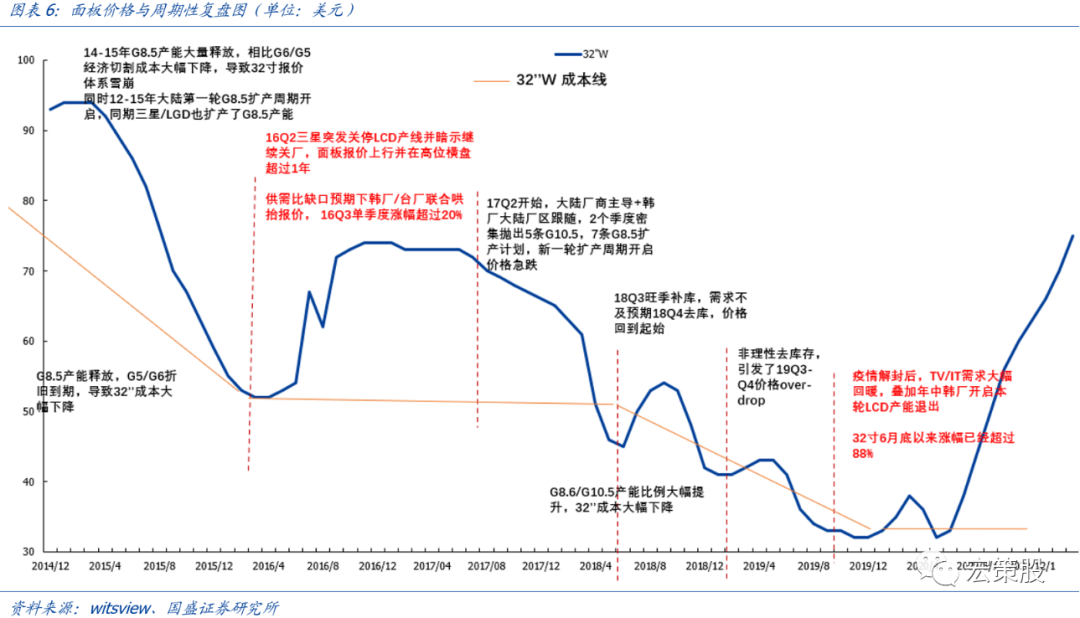

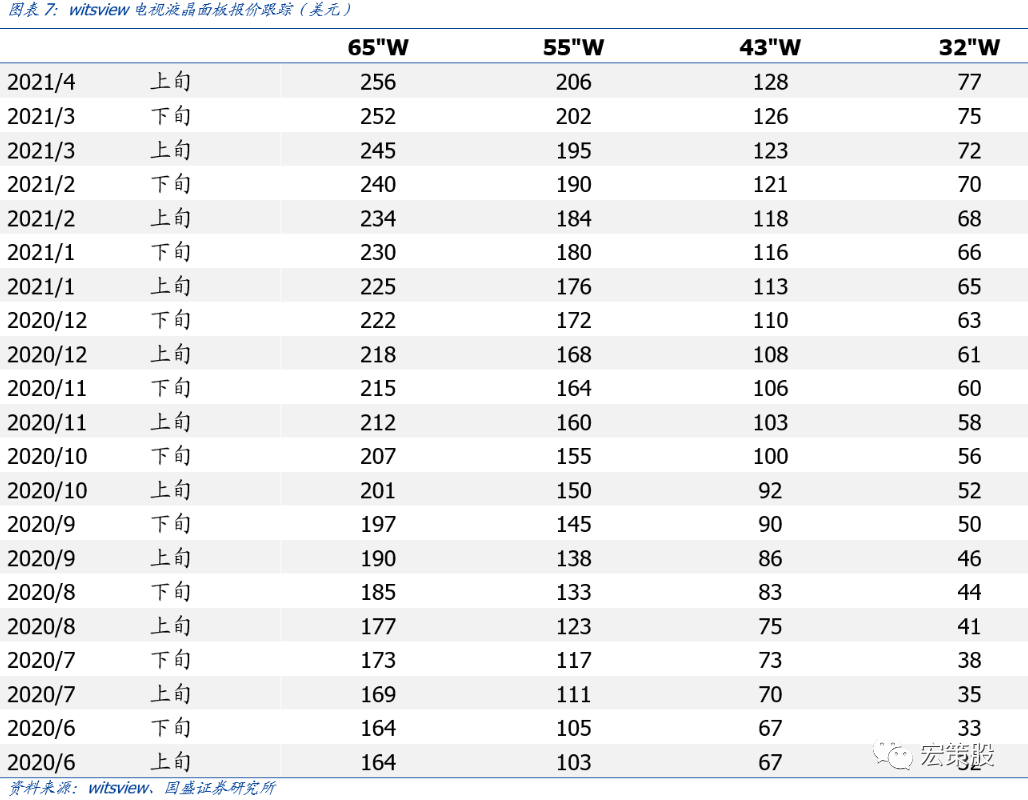

TV面板价格涨幅没有收敛。根据witsview数据,2020年5月底至2021年4月32/43/55/65寸TV面板涨幅分别为141%/91%/100%/56%。以典型的32寸为例,2020年5月份低点价格为32美金,2020年12月下旬价格为63美金,2021年4月上旬价格为77美金。

IT面板价格涨幅扩大。根据witsview数据,2020年5月底至2021年4月NB面板涨幅在25~40%,MNT面板涨幅在25~50%。IT面板在2020H2涨幅相对较低,绝大多数涨幅发生在2021年以来的几个月。以典型的23.8寸为例,2020年5月份低点价格为55.8美金,2020年12月下旬价格为59.6美金,2021年4月上旬价格为68.6美金。

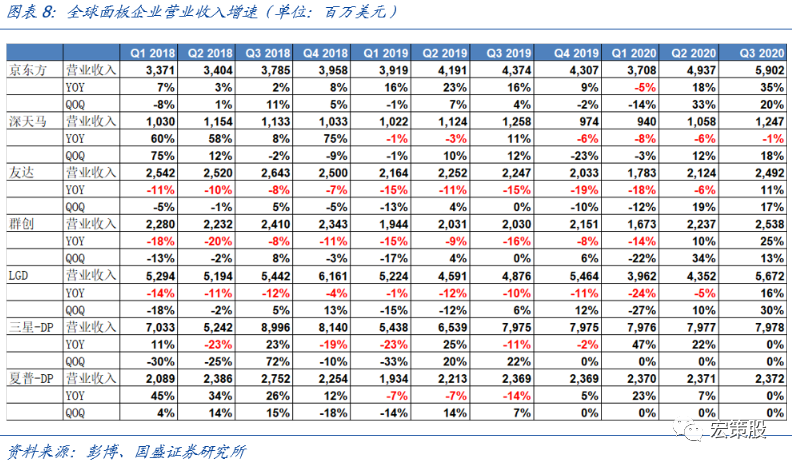

大陆龙头份额持续提升,海外厂商收入不断下降。友达、群创、LGD企业从2018Q4至2020Q2每个季度的营业收入持续在下降,三星显示部门同时包括LCD和OLED业务所以有波动。相比之下,大陆京东方、华星光电(TCL科技)表现优秀,逆市中持续提升份额。2020Q2~Q3,由于价格反转,海外厂商进入单季度营业收入转正。

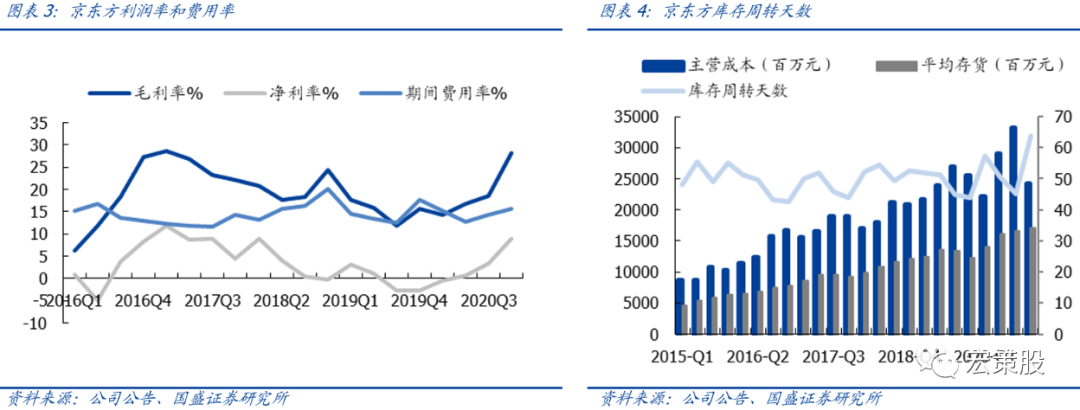

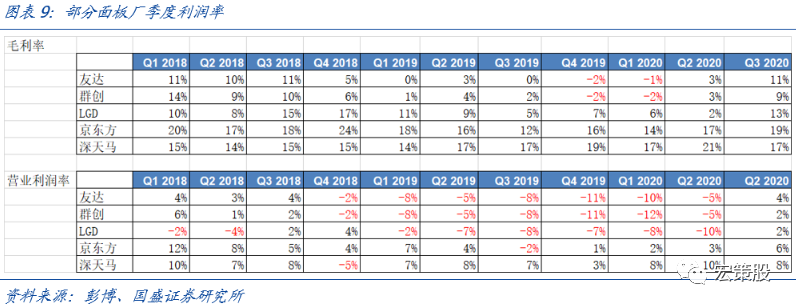

价格反转,全行业盈利能复苏。盈利水平表现上,台湾厂商在2018Q4营业利润率进入负值,到2019Q4毛利率进入负值,大陆厂商盈利能力相对较强。由于价格反转,2020Q2海外厂商(友达、群创)毛利率触底并转正,2020Q3海外厂商(友达、群创、LCD)营业利润率在连续6~7个季度为负数的情况下转正,逐渐具备一定盈利能力,预计随着价格继续上行,2020Q4行业有望实现较高盈利水平。

大陆核心龙头厂商竞争力显著优于竞争对手。相比于毛利率,不考虑折旧、利息和所得税的EBITDA更能反映面板厂经营能力,大陆面板尺寸的经营能力仍超过海外同行。长周期的角度来看,大陆核心面板龙头厂商EBITDA比台湾厂商高5~10个百分。在满折旧的情况下,大陆厂商毛利率仍然高于海外厂商10~15个百分点。随着2019~2020年大陆厂商第一批高世代线进入折旧期以及10.5代线逐步放量,未来大陆核心龙头竞争力将进一步增强。

三、行业格局优化、产业价值拐点,龙头地位进一步加强

基于三周期框架看时间轴上的面板产业趋势,基于份额提升逻辑看横截面的行业格局,二者的共振是本轮面板行业基本面超预期的重要因素。我们认为从去年6月启动的这轮价格行情持续超预期,正是在于行业格局的拐点、周期成长的拐点形成了共振,并且这种趋势仍在持续。

本轮周期最大的特点在于产能扩张尾声,区域竞争尾声,二线面板厂商去化,行业格局大幅优化,周期性有望减弱。大周期明确向上,供不应求确定性强。从库存周期、产能周期、技术周期去分析面板行业,强调两个尾声(产能扩张尾声、区域竞争尾声)、一个定局(行业格局优化)。不管从周期的本源(价格的波动率、产值的弹性),还是从成长的方向(OLED/Mini LED),我们持续看好面板行业赛道的周期性减弱、科技成长属性加成的拐点。

面板行业基本面持续超预期。2021年3月、4月面板报价再度超预期,关键零组件吃紧导致供应链相当脆弱,季节间的价格驱动因素从2020H2的需求端更多转向2021H1的供给端,产业持续供不应求。从产业景气度跟踪、库存情况跟踪,面板的价格表现持续优于此前的判断,产业展望价格趋势有望延续至21Q3。

LCD产业转移在过去五年逐渐完成,大陆龙头厂商份额持续迎来明显增加,大陆龙头企业逐渐掌握行业话语权。面板行业处于LCD向新技术过渡阶段。G10.5资本壁垒过高,G8.5增量有限。后来者利用投资高世代线弯道超车的难度提升。中国作为LCD面板的世界工厂,核心龙头厂商份额逐渐集中,并且2020~2021年新增产能比较少,有利于行业格局的稳定,龙头话语权增强。

Mini LED背光玻璃基板方案有望大幅提高面板厂商在产业链的价值地位。Mini LED背光芯片+LCD显示面板将有望成为未来电视、平板电脑等消费电子产品的首选显示技术。根据我们的测算,中长期,玻璃基方案Mini LED背光电视的创新能带来LCD面积20%增量需求!考虑到Mini LED背光在NB、MNT等其他领域也会广泛使用,有望带来更大面积弹性。此外,届时面板厂商将有望有能力一站式交付Mini LED背光显示模组。

杜邦分析价格弹性,ROE有望快速修复。巨额资本开支的落幕,企业的自由现金流有望大幅修复。大陆厂商净利率表现优于海外厂商,在行业寒冬逆势提升份额,在景气上行放大ROE修复。景气传导下,面板龙头有望迎来ROE修复。

京东方面板龙头地位加强,柔性AMOLED逐渐起量。京东方在面板行业的地位长期崛起趋势不变,AMOLED有望逐渐贡献盈利,在全球显示产业话语权与日俱增。随着Capex尾声与行业竞争尾声,公司盈利能力有望修复,同时FCF有望提升。预计公司2021~2023年归母净利润分别为249、271、299亿元,维持“买入”评级。

来源国盛证券

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号