-

【国君食品】安井食品:业绩如期靓丽,龙头优势强化—2020年年报点评

机构研报精选 / 2021-04-13 10:06 发布

核心结论

导读:全年业绩如期高增长,锁鲜新品拉动升级,BC兼顾双轮发展,产能扩张、渠道兼顾、大单品发力的战略布局下,速冻龙头有望迎来市占率提升与净利率抬升的长期发展。

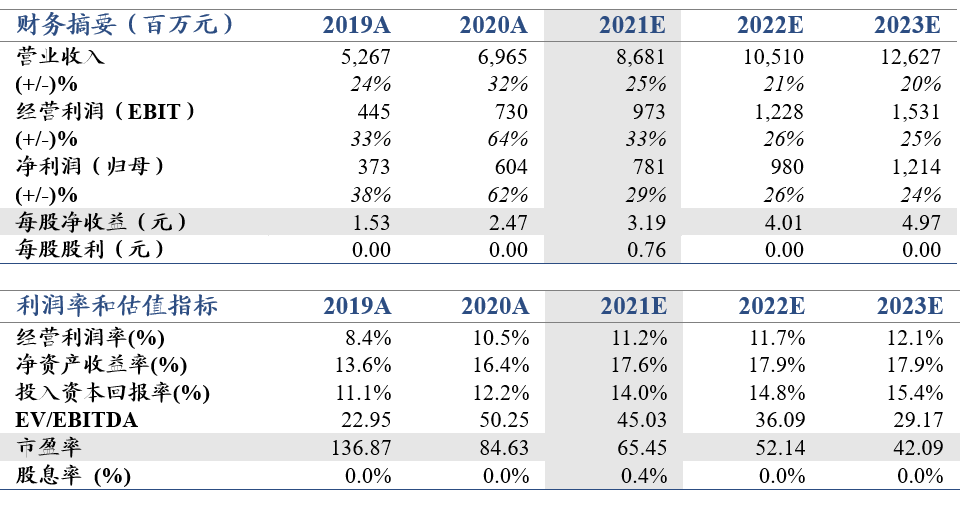

投资建议:业绩如期高增长,速冻龙头优势强化,预计2021-2023年净利润7.81、9.80、12.14亿元,目标价261元,建议增持!

业绩如期高增长。2020年营收69.65亿元,同比+32.25%;归母净利润6.04亿元,同比+61.73%,扣除股权费用同比+85%左右。Q4单季度营收24.80亿元,同比+39.85%;归母净利润2.25亿元,同比+66.24%。拟向每10股派发7.42元(含税)现金股利。

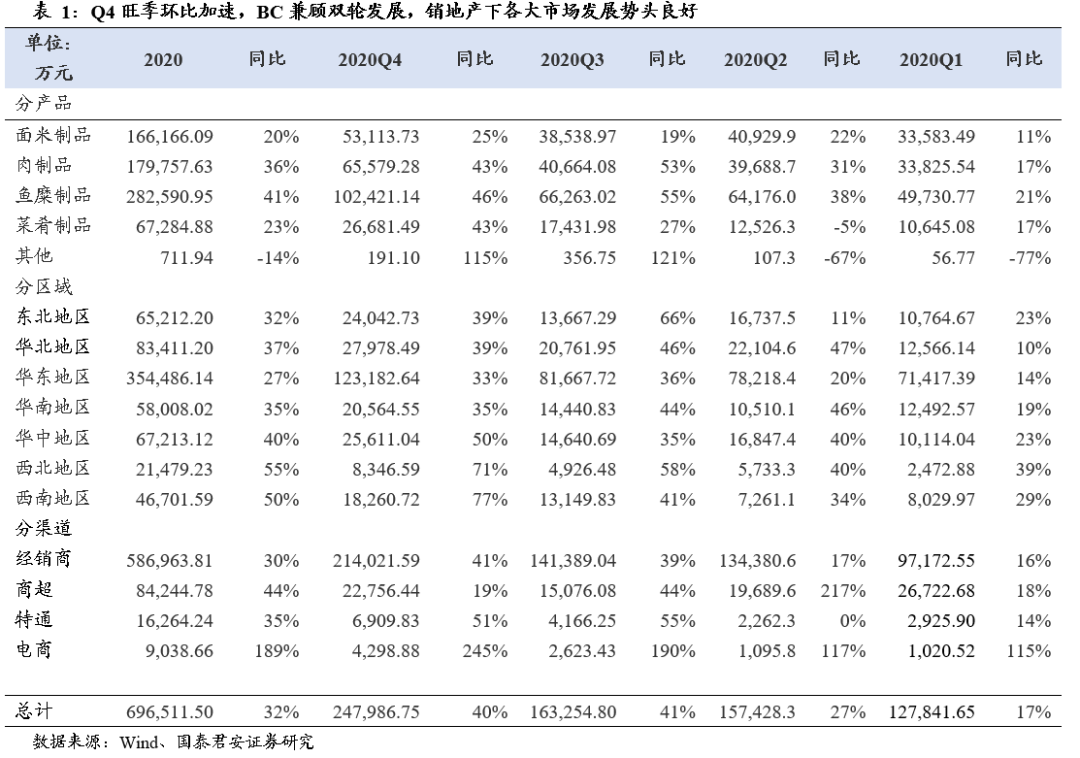

Q4旺季环比加速,盈利能力提升。分产品看,Q4旺季叠加产能释放,鱼糜制品、肉制品、面米制品、菜肴制品分别同比+46%/43%/25%/43%。分渠道看,全年经销商、商超、特通、电商同比+30%/44%/35%/189% ,B端和C端同步发力,预计2021年C端占比将进一步提升。Q4毛销差(毛利率-销售费用率)同比+3pct至17%,净利率同比+1.4pct至9%。全年还原物流费用后毛利率同比+2.3pct至28%,彰显新品锁鲜拉动与成本控制能力。最终全年净利率同比+1.6pct至8.7%,若扣除股权激励费用(1.16亿)实际净利率水平10.3%,盈利能力持续提升。

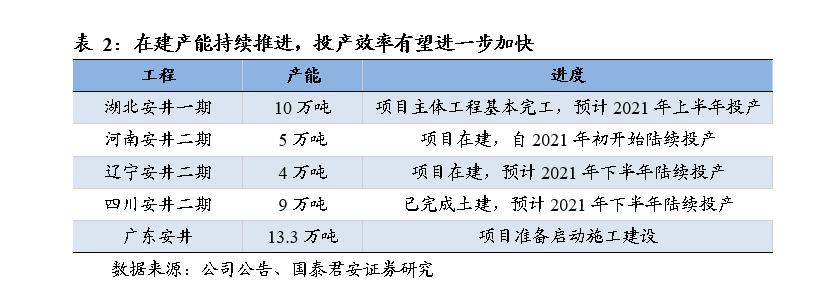

策马扩张产能,龙头地位强化。开年加速产能扩张,同时随着在建产能投产效率进一步加快,星罗棋布的产能网络将强化销地产规模优势。前期公告拟以523万英镑收购并增资英国功夫食品,开启海外拓展之路。在产能强化、渠道双轮、产品升级等多重驱动下,龙头优势进一步强化。

风险提示:行业竞争加剧,原材料成本上涨加剧等。

业绩如期高增长。2020年营收69.65亿元,同比+32.25%;归母净利润6.04亿元,同比+61.73%,扣除股权费用同比+85%左右。Q4单季度营收24.80亿元,同比+39.85%;归母净利润2.25亿元,同比+66.24%。拟向每10股派发7.42元(含税)现金股利。

Q4旺季环比加速,BC兼顾双轮发展。分产品看,全年鱼糜制品、肉制品、面米制品、菜肴制品实现收入28.26/17.98/16.62/6.73亿元,同比+41%/36%/20%/23%,量价同步提升。Q4旺季叠加产能释放,各大产品均环比加速,鱼糜制品、肉制品、面米制品、菜肴制品分别同比+46%/43%/25%/43%。分渠道看,全年经销商、商超、特通、电商同比+30%/44%/35%/189% ,B端和C端同步发力,目前经销商1033家(环比+77家),BC超市经销商、电商等渠道持续加大开发力度,预计2021年C端占比有望进一步提升。分区域看,重点市场华东全年保持27%增长,除此之外各大地区均录得30%以上增长,销地产下各大市场发展势头良好。

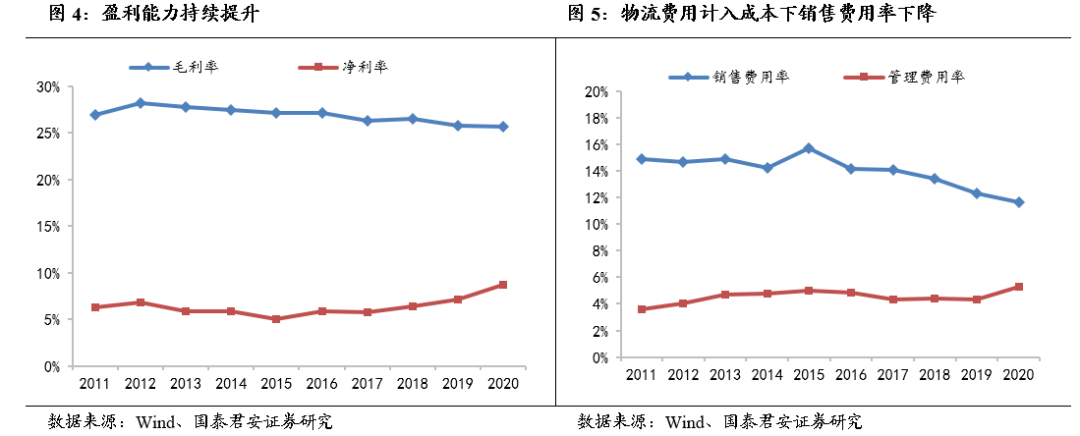

锁鲜拉动毛利率上行,盈利能力提升显著。Q4单季度出现毛利率下降、销售费用率上升,预计主要系会计准则要求物流费用计入营业成本核算的影响,Q4可同比口径的毛销差(毛利率-销售费用率)同比+3pct至17%,净利率同比+1.4pct至9%。全年还原物流费用后毛利率同比+2.3pct至28%,彰显新品锁鲜拉动与成本控制能力。人工、股权激励费用(1.16亿)影响下,全年管理费用率同比+1pct至5.3%。最终全年净利率同比+1.6pct至8.7%,若扣除股权激励费用实际净利率水平10.3%,盈利能力持续提升。

策马扩张产能,龙头地位强化。截止2020年底公司实际产能超过60万吨,先后公告拟投资厦门三厂(8.5万吨)、泰州三期(10万吨)、山东生产基地(20万吨),产能储备强势提速,同时湖北一期(10万吨)、河南二期(5万吨)、辽宁二期(4万吨)、四川二期(9万吨)、广东(13.3万吨)等在建产能投产效率有望进一步加快,星罗棋布的产能网络布局进一步强化销地产的规模优势、加快实现全国化布局。公司前期公告拟以523万英镑收购英国功夫食品并增资,开启海外拓展之路。在产能强化、渠道双轮、产品升级的多重驱动下,速冻龙头竞争优势有望进一步强化。

投资建议:业绩如期高增长,速冻龙头优势强化,预计2021-2023年净利润7.81、9.80、12.14亿元,目标价261元,建议增持!

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号