-

天然气行业专题研究报告:碳中和背景下,有望保持高景气

老范说评 / 2021-04-12 17:52 发布

1. 何为“碳中和”?

根据百度百科定义,碳中和是指国家、企业、产品、活动或个人在一定时间内直接 或间接产生的二氧化碳或温室气体排放总量,通过植树造林、节能减排等形式,以抵消 自身产生的二氧化碳或温室气体排放量,实现正负抵消,达到相对“零排放”。2020 年 9 月 22 日,在第七十五届联合国大会一般性辩论上提出,“二氧化碳排放 力争于 2030 年前达到峰值,努力争取 2060 年前实现碳中和”,阐述了我国碳中和政策 的核心目标。十四五”期间,我国进入碳排放达峰的关键时期,“碳达峰、碳中和”将对我 国化工行业中长期发展产生系列影响,我们认为这将促进化石能源的清洁利用,尤其是 天然气的清洁利用。

1.1 碳排放现状

全球二氧化碳排放逐年增加,我国已成碳排放最大国。1965 年以来,全球二氧化 碳排放量不断增加,2019 年全球排放量达 341.7 亿吨,1965-2019 年年均复合增速 2.1%。其中,中国、美国、欧盟、印度、俄罗斯、日本分别排放 98.26、49.65、33.30、 24.80、15.33、11.23 亿吨,合计占比 68%,我国已经是碳排放最大国,我们认为碳中 和目标将势必推动化石能源的清洁利用。

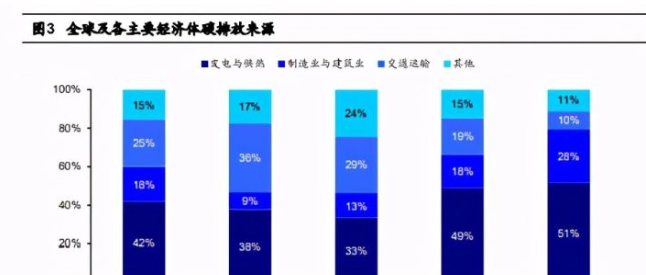

发电与供热是最大碳排放来源领域。根据 IEA,2018 年全球碳排放主要来自发电与 供热、交通运输、制造业与建筑业三个领域,分别占比 42%、25%、18%;在我国,这 个比例为 51%、10%、28%。

1.2 我国碳排放现状

我国是全球最大的二氧化碳排放国。2019 年总排放量 98.26 亿吨,占全球 29%,分别是排在二、三位的美国、欧盟的 2 倍、3 倍。从二氧化碳来源看,发电与 供热是我国二氧化碳排放的最主要来源,占总排放量 51%;制造业与建筑业是第二大来 源,占比 28%。

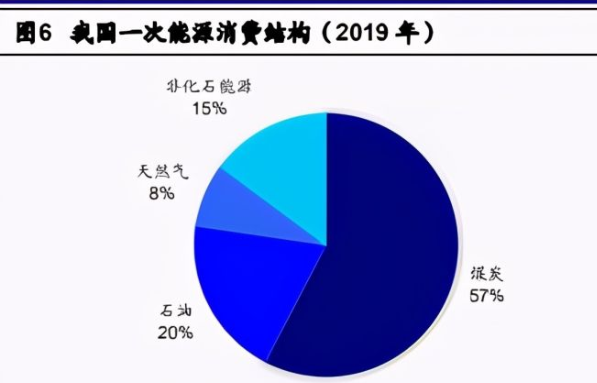

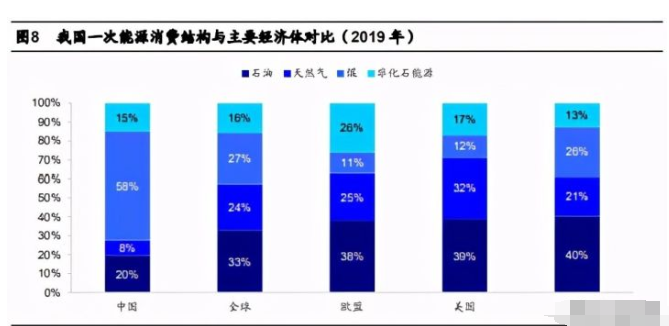

煤炭在能源结构中占比较高是碳排放高的重要原因,天然气则是相对清洁的能源。 我们比较燃烧产生相同热值下主要能源的排碳量,根据中国碳交易网数据,原煤产生 1TJ 热量需排放 26.37 吨碳,原油需排放 20.1 吨碳,油田天然气则需排放 15.3 吨碳; 煤炭排放量最高,原油其次,最低则为天然气;而 2019 年我国一次能源消费结构显示, 我国煤炭占比 57%,仍居首位,石油次之为 20%,天然气占 8%为最低,我们认为这为 调整能源结构而实现减排提供了依据和支撑。

1.3 我国碳排放目标:力争 2030 年前碳达峰,2060 年前碳中和

我国在国际上提出的碳减排量化目标主要有三个阶段,2020 年我国进入了减排的 新阶段,进一步明确了碳达峰时间,首次明确了碳中和时间点。2020 年 9 月 22 日,在第七十五届联合国大会一般性辩论上发表重要讲话,提出“采取更加有 力的政策和措施,二氧化碳排放力争于 2030 年前达到峰值,努力争取 2060 年前实现 碳中和”。这在 2015 年基础上,进一步将碳达峰时间明确在 2030 年前,并首次提出碳 中和时间点。2020 年 12 月 12 日,在气候雄心峰会上发表题为《继往 开来,开启全球应对气候变化新征程》的重要讲话,进一步宣布,到 2030 年:(1)中 国单位国内生产总值二氧化碳排放将比 2005 年下降 65%以上;(2)非化石能源占一次 能源消费比重将达到 25%左右;(3)森林蓄积量将比 2005 年增加 60 亿立方米;(4) 风电、太阳能发电总装机容量将达到 12 亿千瓦以上。

1.4 优化能源结构、化石能源清洁利用是当下重要抓手

“四个革命、一个合作”是我国目前能源发展重要策略。2020 年 12 月 21 日,国务 院新闻办公室发布《新时代的中国能源发展》白皮书,阐述我国推动能源革命的主要政 策和重大举措,贯彻“四个革命、一个合作”能源安全新战略,即推动能源消费革命、供 给革命、技术革命、体制革命,加强国际合作。其中,清洁利用化石能源被写入战略当 中。

1.4.1 消费端:控制消费总量和强度,实现低碳结构调整

总体上,我国控制能源消费总量和强度,提升重点领域能效水平,如工业、建筑业、 交通运输业等。结构上,我国鼓励清洁低碳能源发展,推行天然气、电力和可再生能源 等替代低效和高污染煤炭的使用。

同时,我国配套系列政策引导激励节能低碳,如税收优惠、绿色金融、用能权及碳排放权交易试点。根据国务院及能源局官网信息,目前我国在浙江、福建、河南、四川 4 省市开展用能权有偿使用和交易试点,在北京、天津、上海、重庆、湖北、广东、深 圳 7 省市开展碳排放权交易试点。截至 2020 年 8 月,试点省市碳市场累计成交量超过 4 亿吨,累计成交金额超过 90 亿元。

1.4.2 供给端:优先发展非化石能源,清洁利用化石能源

优先发展非化石能源。我国把非化石能源放在优先发展位臵,包括太阳能、风电、 水电、核电及生物质能等,力争 2030 年非化石能源占一次能源消费比例达 25%左右。

清洁利用化石能源。我们认为,在我国现有资源禀赋及非化石能源发展现状下,化 石能源仍将是未来较长时间内我国的主体能源。清洁利用化石能源对于保障我国能源安 全具有重要意义。对于化石能源利用,我国总体思路是推进煤炭清洁高效利用,提升油 气勘探开发力度,促进增储上产,提高油气自给能力。

(1)原油:推进增储上产,推进炼油行业转型升级。原油下游主要分为成品油和 化工品两大部分,虽然新能源发展对未来成品油消费或将造成一定冲击,但原油在我国 化工品生产领域仍然占据主体地位。以三大主要化工原料乙烯、丙烯、PX 为例,2019 年我国原油路线生产的乙烯、丙烯、PX 分别占 73%、61%、100%。而目前我国原油进 口依存度超过 70%,保障原油供给、加强国内勘探开发是保障国内能源安全的重要课题 之一。此外,推进炼油行业转型升级,降油增化、提升燃油品质也是未来发展方向之一。

(2)煤炭:清洁高效利用,推动深加工。推进煤炭供给侧结构性改革,加快淘汰 落后产能,有序释放优质产能,大型现代化煤矿成为煤炭生产主体。推动煤炭开采、利 用绿色化发展,推动煤制油气、低阶煤分质利用等煤炭深加工产业化示范取得积极进展。

(3)天然气:提升天然气生产能力。在化石能源中,天然气的单位热值含碳量最 低(天然气、原油、原煤单位热值含碳量分别为 15、20、26 吨碳/万亿焦耳),属于较 为清洁的化石能源。而 2019 年,我国天然气消费占一次能源比例仅 8%,明显低于全 球 24%的平均水平,因此我们认为未来我国天然气仍有较大发展空间。

在国务院“四个革命、一个合作” 能源安全新战略框架下,《能源生产和消费革命战略(2016—2030)》、《能源发展“十三 五”规划》、《关于促进天然气协调稳定发展的若干意见》等陆续出台,确立将天然气培 育成为中国主体能源之一;提出 2030 年天然气在一次能源消费结构中的占比达 15% 的具体目标;明确积极发展天然气、高效利用天然气,以及构建结构合理、供需协调、 安全可靠的现代天然气产业体系的政策导向;从加强产供储销体系建设和深化天然气领 域改革两个方面,部署加大国内勘探开发力度、健全多元化海外供应体系等十条措施。

综上,这意味着 10 年后我国能源消费结构中天然气占比要从当前 8%的水平近乎 再翻一倍,这将给整个行业带来较大的增长空间。

1.5 短中期化石能源难以被取代

化石能源短中期难以被取代,且总量上仍有增长空间。2019 年,我国一次能源消 费结构中,非化石能源占比 15%,我国目前规划到 2030 年该比例提升至 25%,即未来 十年,非化石能源比例有 10%增长空间,难以撼动化石能源 75%的主导地位。另外, 从发展阶段看,我国仍属于发展中国家,经济维持较快增长,能源消费总量仍未达峰, 能源消费仍处于增量阶段,化石能源消费在总量上也依然有增长空间。

新能源发电仍有较大局限性,需要火力发电补充配合。根据北极星太阳能光伏网资 料,近年来光伏、风电装机增长迅速,但弃光率较高等问题制约了其发展,白天消纳不 掉,晚上供应不足,居高不下的弃光率和限电问题制约着光伏产业的发展,以光伏为例, 白天发电高峰与夜间用电需求高峰不匹配,相应产生了调峰问题,白天过剩的发电量只 能丢弃,因此需要火电配合完成调峰。另外,从电网发电稳定性上,新能源无论是光伏 还是风电,输电稳定性都不如火电,因此同样需要火电来“兜底”,在一些地区,通过“风 火打捆”的方式实现新能源消纳就是这个道理,尽量让风电多出力,而由“打捆”的火电补 足其波动部分。因此,从调峰和稳定性需求来看,我们认为高比例火电结构仍将中长期 存在。

综上,在非化石能源比例短中期增长幅度有限的情况下,我们认为碳中和执行发展 需要在调整化石能源消费结构上发力,尤其应关注相对清洁的天然气能源应用,目前天 然气在一次能源消费结构中占比 8%,有较大增长空间。

2. 天然气供给端:产量增长回暖,进口来源多元化

2.1 油气勘探投资加速,产量增速回暖

2016 年以来,来油气勘探投资与常规天然气产量增速均出现较大增长,其中,油气 勘探投资增速见底回升,并创新高,投资额从 2016 年 528 亿增长至 2019 年 993 亿, 增长 88%,投资增速从-12%回升至 56%,增幅较大。与之对应的是,常规天然气产量 稳中有升,产量创下新高并增速回暖,其中,产量从 2016 年 1369 亿立方米增长至 2019 年 1762 亿立方米,增长 29%,增速从 2%回升至 10%,改善较明显。

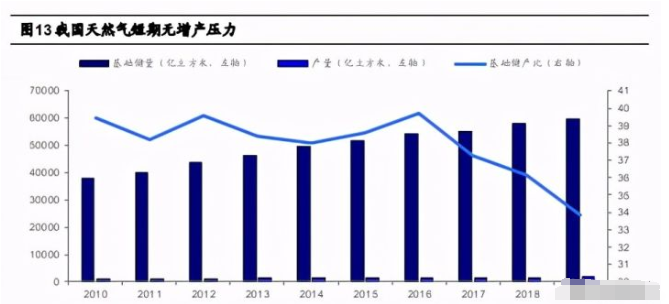

基础储量增速开始放缓,低于产量增速。2012 年以来,我国常规天然气基础储量 保持增长,但增速上整体呈下行趋势,基础储量自 2012-2019 年从 43790 亿立方米增 长至 59674 亿立方米,增长 36%,增速则从 9%下降至 3%;同期天然气产量从 1106 亿立方米增长至 1762 亿立方米,增长 59%;新增探明储量增长波动较大,无明显趋势, 自 2017 年见底以来有所回升,从 5554 亿立方米增长至 8000 亿立方米以上,目前处于 历史中位数以上水平。整体而言,近十年基础储量平均增速为 4.9%,同期天然气产量平 均增速为 7.6%,故中长期而言,我们认为常规天然气将无法满足天然气产量持续增长的需求。

国内天然气短中期增产无压力。以基础储量(地质勘探程度较高,可供企业近期或 中期开采的资源量)和 2019 产量计算,我国基础储产比(基础储量与当年产量之比) 为 34,短期几年增产并无储量压力。近 3 年基础储产比下出现了一定程度下降,从 2016 年 40 下降至 2019 年 34,这与近几年基础储量增速低于产量增速有关,但短中期而言, 我们认为天然气增产无虞。

2.2 非常规天然气有望成为未来增产主力

非常规天然气(Unconventional Gas)是指由于各种原因在特定时期内无法用常规技 术开采、还不能进行盈利性开采的天然气,非常规天然气在一定阶段可以转换为常规天 然气。在现阶段主要指以煤层气、页岩气、水溶气、天然气水合物、无机气、浅层生物 气及致密砂岩气等形式贮存的天然气。

我国非常规天然气产量正在快速增长。2015-2019 年,我国非常规天然气(页岩气、 煤层气、煤制气)产量从 90 亿立方米增长至 250 亿立方米,增长 178%;从结构上来 看,我国非常规天然气产量占比从 6.69%增长至 13.87%,已经翻倍。

页岩气成为非常规天然气增长最大亮点,产量占比显著提升。2015-2019 年,页岩 气占天然气产量总量占比从 3.42%增长至 8.69%,产量从 46 亿立方米增长至 154 亿立 方米,增长最为迅速。2020 年,页岩气产量实现爆发式增长,根据央广网最新数据,2020 年我国页岩气产量达 200.4 亿立方米,同比增长高达 30%,其产量占比首次突破 10%, 占总产量的 10.52%。

当前页岩气产量迅速提升,产区较为集中。目前为止,我国页岩气田数量仍然只有 个位数,而且主要集中在西南地区,特别是四川、重庆等地,但这些气田的开采技术取 得突破,投入也在加大,产量也因此大涨。

资源禀赋与政策加持下,页岩气有很大增长空间。我国常规天然气储量排世界第 13 位,而页岩气储量是世界第一,截止到 2019 年,累计探明储量就已经超过 6.5 万亿立 方米。由于页岩气开采难度大,前期投入较高,我国自 2012 年开始对页岩气按 0.4 元/ 立方米进行补贴,根据 2015 年财政部联合国家能源局发布的《关于页岩气开发利用财 政补贴政策的通知》,“十三五”将继续实施页岩气财政补贴政策,2016 年至 2018 年的补 贴标准为 0.3 元/立方米;2019 年至 2020 年补贴标准为 0.2 元/立方米。另外,2018 年 3 月 31 日,财政部、税务总局印发关于对页岩气减征资源税的通知,自 2018 年 4 月 1 日至 2021 年 3 月 31 日,对页岩气资源税(按 6%的规定税率)减征 30%。

综上,我们认为非常规天然气,尤其是页岩气的产出仍有很大增长空间。

2.3 进口管道气多元格局形成,短中期供需缺口呈扩大趋势

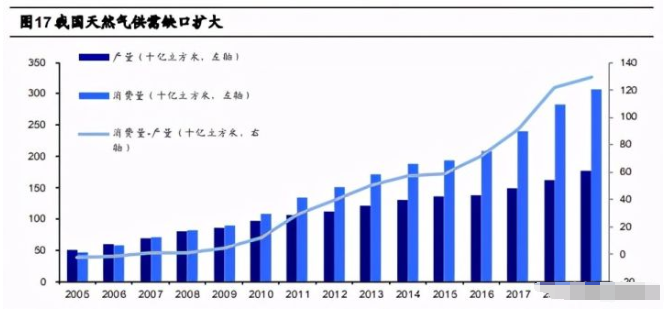

国内供需缺口不断扩大,对外依赖度逐渐提高。我国天然气需求增速长期高于产量 增速,国内供需缺口不断扩大,2015 年以来,供需缺口呈加速扩大趋势,2019 年国内 供需缺口约 1300 亿立方米,对外依赖度为 42%,较 2015 年增长 12%。随着我国天然气地质资源勘探难度加大,我们认为非常规天然气增产具有一定不确定性,我国未来将 长期依赖进口天然气。根据中石油经济技术研究院预测数据,到 2050 年我国天然气进 口量将高达 3400 亿立方米,还有很大增长空间。

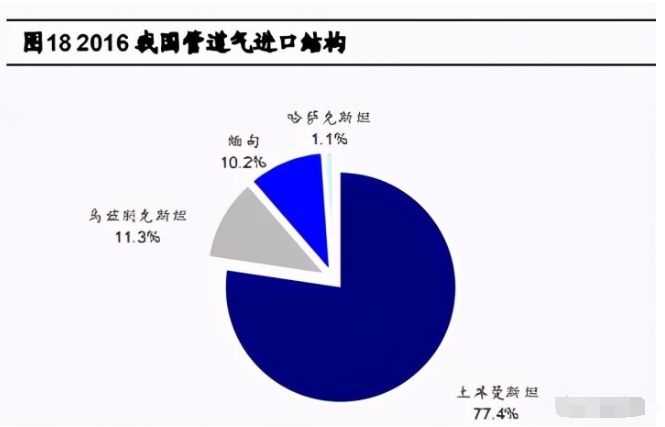

进口管道气来源呈多元化趋势,单一最大比重显著降低。目前,我国已经初步形成 管道天然气进口格局,形成中国-中亚 A、B、C 三条管道、中缅管道以及中俄东线管道, 主要管道气进口国为土库曼斯坦、乌兹别克斯坦、、哈萨克斯坦和俄罗斯。2016-2020 年以来,我国管道气进口结构中,哈萨克斯坦和俄罗斯的比重显著提升,合计从 1.1% 增长至 27.8%,进口管道气中土库曼斯坦的比重从 77.4%下降至 57.0%,下降达 20%, 随着我国进口管道气来源多元化,我们认为我国进口管道气的稳定性和安全性将得到保 障。

中俄东线管道通气,奠定我国四大天然气进口通道格局。2014 年中俄签订天然气 合作协议,俄罗斯将从 2018 年起向我国出口天然气,最终达到年出口量 380 亿立方米, 合同期长 30 年,此项东线天然气项目的协议签署标志着我国东北、西北、西南及海上 四大通道的布局的最终确定。该项目具体以北、中、南三段分期建设,其中北段与中段 分别于 2019 年 12 月和 2020 年 12 月正式投产通气,东线的建成通气填补了我国东北 角输气的空白,得以为东北和华北地区输送天然气,自此我国四个方向的四大通道天然 气进口格局形成。在北段通线一周年与中段 2020 年年末开通之际,2020 全年中俄管道 气已输送约 40 亿立方米天然气,我们预计有望在 2025 年实现输气 380 亿立方米的年度 供应水平,即合同约定量。

管道气现有合同量尚未完全利用,未来仍有翻倍空间。2019 年我国管道气进口量 508 亿立方米,仅占现有合同供给量(1050 亿立方米)的 48%。随着中亚 D 线建成通气,我国还可再新增年 300 亿立方米的管道 气输送能力,未来中俄西线天然气进口协议若能达成,管道气供给能力有望再新增 300 亿立方米/年,累计达到 1650 亿立方米/年。

2.4 进口 LNG 保持高速增长

LNG 进口高速增长,占比不断提高。长期以来,我国进口天然气以管道气为主,LNG 只占进口量 15%左右,主要用于冬季调峰。2015 年来我国 LNG 进口量加速增长,近 5 年复合增速 28%,远超于管道天然气增速,进口量从 2016 年 365 亿立方米增长至 2020 年 944 亿立方米,增长 159%;同期进口管道气从 392 亿立方米增长至 483 亿立方米, 增长 23%;从总量和结构上来看,进口 LNG 实现了对管道天然气的反超,从进口占比 48%增长至 66%,提升显著。

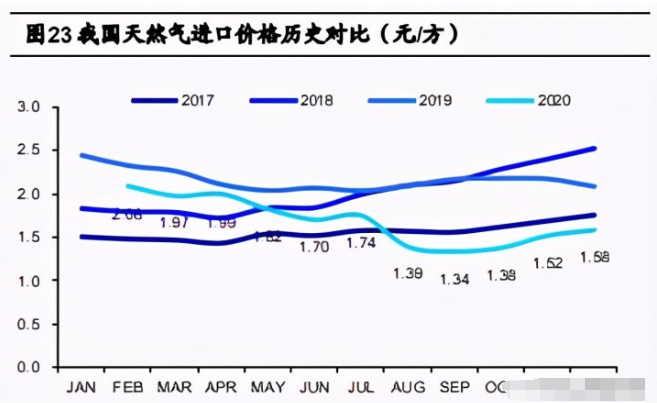

需求扩张推动进口增长。2019 年我国天然气消费量达到 3073 亿立方米,过去 5 年 保持 10.3%的高速复合增长率,累计增长 63%,由于管道建设是一个长周期工程,因此 管道气进口的增速无法覆盖高速增长的需求,导致进口 LNG 增长较快。另外,2019 年 以来,进口 LNG 价格呈下行趋势,价格一度从 567 美元/吨降至 261 美元/吨,降幅超 50%,其中 2020 年全年价格基本处于历史低位,从全年进口价格对比来看,2020 年我 国天然气进口价格有近一半时间处于近 4 年最低水平。因此 LNG 进口量保持较快增长, 也得益于 LNG 现货价格低廉,国内进口商积极采购。

LNG 进口来源丰富且进一步多元化。2020 年我 国进口 LNG 来自 24 个国家,较 5 年前增加 9 个国家,进口格局愈发多元化。其中前五 分别为澳大利亚 2905 万吨、卡塔尔 817 万吨、马来西亚 611 万吨、印度尼西亚 513 万 吨以及俄罗斯 508 万吨,分别占 43%、12%、9%、8%和 7%,剔除前五家以后,我国 从其余国家进口了剩余 21%LNG,较 2015 年 7%有所提升,多元化取得成效。值得注 意的是,根据理想能源网数据,2020 年我国自俄罗斯与美国的 LNG 进口量增长相对明 显,2020 年自俄罗斯进口 LNG 508.43 万吨(占比 7%),2019 年仅为 169.81 万吨。 2020 年自美国进口 LNG 320.44 万吨(占比 5%),2019 年仅为 27.6 万吨。

我国进口 LNG 多数被长协合约锁定。2020 年我国 LNG 进口国中,前五大国家均 已与我国签订长期 LNG 合同(SPA),占进口量 79%。从企业来看,LNG 进口以中海 油为主,占比 49%,其次是中石油和中石化,分别占比 29%和 22%。SPA 中,采购方 和供货方在每合同年初基于 SPA 规则确定当年接货义务量,以现有签订的 SPA 来看, 我国每年最大接货义务量高达 4625万吨(约 647.5亿立方米),占 2020年进口量的 69%, SPA 将长期保障我国 LNG 进口能力。

3.中游管输:管道与接收站建设加速

3.1 天然气管道建设里程有望保持高速增长

“十三五”期间干线格局基本稳定,支线里程快速增长。根据《我国油气官网建设 “十三五”回顾及“十四五”展望》(韩景宽),“十三五”期间我国天然气管道建设高速增长,截止 2020 年底,我国天然气管道总里程达 10.2 万千米,较 2015 年底增长 3 万 千米,增幅达 42%,“西气东输、北气南下、川气东送、海气登陆”的整体流向格局保 持稳定,四大天然气进口通道进一步完善。其中,干线增长 1.02 万千米,支线增长 1.98 万千米,新增里程中支线占比 66%,中东部地区干线管网输气能力显著提升。

短中期天然气管网运力充裕。天然气管道的建设周期相对较长,若管网运力紧张, 将会对管道气供给形成较大制约,从 2020 年我国国家管道公司天然气管网使用情况来 看,我国全年管网设计运力流量约 6014 亿方,实际剩余能力约 1337 亿立方,即我们还 有 22%的运力未使用,实际使用率不到 80%,因此,我们认为短中期天然气管网运力总 体上是较充裕的,局部可能会有一定紧张,但不会对下游供给形成较大制约。

技术进步与行政改革将助力未来管网建设增长。“十三五”期间,我国油气管道技术 水平显著提升,攻克了第三代大输量天然气管道工程关键技术,成功研制 X80 钢管, 储备了 X90 管道成套技术,自主掌握管道全尺寸气体爆破试验技术,降低了管道建设投 资成本。技术进步改善了建设成本,行政改革则改善了管理成本和效率,2019 年底, 国家管网集团成立并负责建设和管理全国干线油气管网。按照实行“网销分离”、“运销分 离”的改革方向,管网集团专职从事油气长输管网的规划建设、调度运行、公平开放和运 输服务等业务,不从事设备制造、施工建设等辅助性业务。这项改革意味着此后全国油 气干线管道建设和运营将统一由国家管道公司负责,改变了过去多运营主体造成的管理 无序等问题。

天然气管网还有较大发展空间,能源转型清洁化将推动管网持续建设。根据发改委 《中长期油气管网规划》,2025 年我国天然气长输管道要达到 16.3 万公里,较 2020 年 底增长 6.1 万公里,还有 60%的增长空间。“十三五”期间,包括“2+26”重点城市在内的 华北、中西部、长三角、珠三角等重点地区的“煤改气”行动在改善大气环境、推进能源 转型等方面取得突出效果。“十四五”规划纲要明确指出要“持续改善环境质量”,“强化多 污染物协同控制和区域协同治理,加强细颗粒物和臭氧协同控制,基本消除重污染天气”, 更大范围、更深层次的“煤改气”还将持续推进。《中国天然气高质量发展报告(2020)》 预计到 2025 年,我国天然气消费量将达到 4300 亿立方米以上,对管网设施的需求也 将持续增加。

3.2LNG 接收站加速建设

LNG 接收能力快速提升,满足 SPA 照付不议义务量。截止 2020 年底,我国已经 有 21 座接收站处于运行状态,总接收能力达到 8862 万吨(约 1241 亿立方米),较 2016 年增长 130%,与 2020 年我国实际 LNG 进口量 943 亿立方米相比,使用率达 76%,覆 盖我国 LNG 进口需求且有剩余。

SPA 具有长期性和照付不议性(指在市场变化情况下,付费不得变更,用户用气未 达到此量,仍须按此量付款;供气方供气未达到此量时,要对用户作相应补偿。如果用 户在年度内提取的天然气量小于当年合同量,可以三年内进行补提),在每年初确定该年 义务量后,即使提取量不足,也按义务量收费,因此我国 LNG 接受能力应满足每年的 SPA 照付不议义务量,按照目前 4625 万吨/年长约义务量来看,该部分只占用了我们接 收站接收能力的 52%,接受能力还有较大富余。

在建 LNG 接收站项目多,投资者多元化,格局南密北疏。近两年天然气市场快速 的增长、国家发改委对上下游储气能力的要求以及 LNG 接收站良好的效益,激发了各市场主体投资建设沿海、沿江接收站的热情,一大批接收站处于布局与规划中。目前在 建(扩建)LNG 接收站 14 座,接收能力约 3800 万吨/年。规划 LNG 接收站 20 余座, 总接收能力约 6300 万吨/年。从格局上来看,三桶油拥有其中 9 座,其余为其他民间和 社会资本,较 2020 年三桶油与民间资本 17:4 格局来看,投资主体已经很大程度上多元 化,我们认为社会投资的增加将会促进加速接收站领域的发展。而从项目分布来看,南 方依旧为新建项目的主要分布区域。

调峰能力不足是推动 LNG 接收站高速建设的原因之一。不同季节能源需求不同导 致了储气调峰需求,如果需求旺季的天然气全部依赖临时调度,会对运输网络产生较大 压力,因此有必要进行储气建设,满足调峰需求。根据《我国油气管网建设“十三五” 回顾及“十四五”展望》,2020 年我国天然气消费预计达到 3300 亿立方米, 按照 10%+5%的调峰责任安排,需要配套储气调峰能力建设 495 亿立方米。实际建成储气库 工作气量约 159 亿立方米,建成 LNG 接收站储气能力约 63 亿立方米,合计已建成储 气能力约 222 亿立方米,只能达到调峰责任的 46%。由于我们储气调峰能力还较弱,我 们认为储气能力受限是个中长期建设问题,这将会促进相关领域的开发建设,我们将在 下文阐述我国储气库建设情况。

3.3 储气库建设迫在眉睫

储气库是天然气调峰的主要方式。国内外主要的天然气调峰方式包括地下储气库调 峰,LNG 接收站调峰和气田调峰等,目前国外主要通过地下储气库完成季节调峰,LNG 接收站调峰只作为辅助方式用于日、时调峰,气田调峰较多用于西北欧地区,一些地质 条件不足,又依赖进口天然气的国家多在沿海地区建立 LNG 接收站。

优质库源缺乏,建库成本高。储气库作为调峰的主要方式,一般应分布在资源地或 者消费市场,我国东部沿海区域地质构造破碎、陆相沉积环境复杂,优质建库目标十分 稀缺,建库成本和调峰成本远高于美国和欧洲国家。气藏建库以中低渗气藏为主,部分 气库埋深达到 4500 米(世界上 95%的气藏型地下储气库埋深低于 2500 米);盐穴建 库以陆相盐湖沉积盐层为主,夹层多、品位低、部分埋深接近 2000 米(世界上 95%的 盐穴型地下储气库埋深低于 1500 米) 。我国地质条件复杂,工程建设难度大,以钻完 井为代表的工程质量问题屡有发生,投资成本大幅升高。目前国内已建成的储气库 90% 为油气藏储气库,主要分布在北方油气聚餐区,而南方作为主要消费市场,建设储气库 以盐穴和油气藏为主,含水层储气库尚无建设实例。

过去 5 年我国储气库建设较缓慢。截至“十三五”末我 国累计建成地下储气库群 14 座,总设计工作气量 236 亿立方米,形成工作气量 159 亿 立方米,与 2020 年我国预计 3300 亿立方米消费量相比,工作气量占消费量比例只达 4.8%,与国际行业公认的标准 12%-15%还有较大差距。具体来看,2015-2020 年期间, 我国新增了金坛盐穴、中原文 23 和港华金坛三座储气库,新增库容 120 亿方,累计库 容 512 亿方,从库容上来看,累计增长 31%,这其中得益于中原文 23 储气库的建成使 用,文 23 储气库是我国目前最大规模储气库,地处河南,库容 104 亿方,为我国中东 部地区天然气安全平稳供应提供了有力保障。

政策加持下,储气库建设亟待增长。根据国家发展和改革委员会(简称国家发改委)、 国家能源局联合印发的发改能源规[2018]637 号《关于加快储气设施建设和完善储气调 峰辅助服务市场机制的意见》,供气企业 2020 年要拥有不低于年合同销售量 10%的储气 能力;城镇燃气企业形成不低于年用气量 5%的储气能力;地方政府至少形成日均 3 天 需求量的储气能力。2019 年,国家发改委、国家能源局陆续印发了国发[2019]7 号《国 务院关于建立健全能源安全储备制度的指导意见》和《能源体制革命重点行动 2019—2020 年》,要求加快储备设施建设、完善油气储备体系。从 2020 年储气库实际 工作气量来看,其相对全国天然气消费量比例只达 4.8%,这意味着若要达标,我们还应 配套增长一倍工作气量水平,而在我国能源清洁转型的背景下,我们认为天然气的需求 还将保持中高速增长,因此对应的储气设施有保持同步增长的需要。

4.需求端:看好城市燃气和发电用气的后续增长

天然气消费量保持高速增长,进口规模相应提升。2019 年我国天然气消费量达到 3073 亿立方米,过去 5 年保持 10.3%的高速复合增长率,天然气消费占一次能源比例 为 8%,较三年前提升 2.1%。消费量高速增长的同时进口规模对应提升,2019 年我国进口 1341 亿立方米天然气,较 5 年前增长 125%,进口依赖度从 31.6%增加至 43.6%, 两者的变动趋势基本保持一致,2013-2015 年我国天然气消费增长率曾出现阶段性下滑, 进口依赖度因此在 31%-32%保持稳定,随着 2016 年以后我国天然气消费增长回暖,进 口依赖度开始对应攀升。

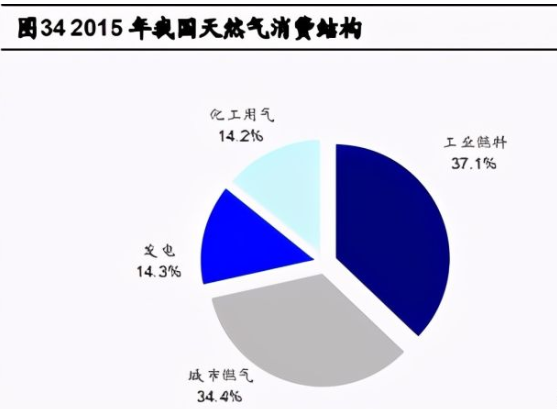

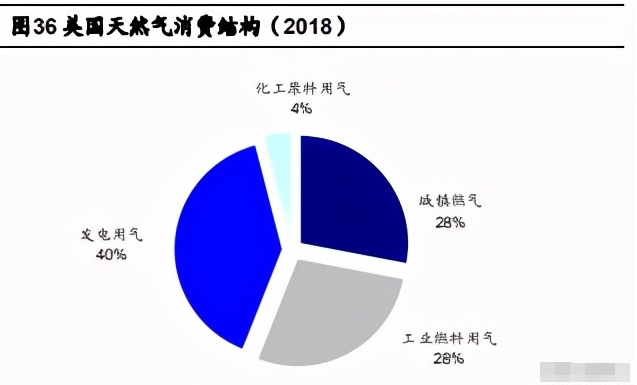

城市燃气与发电用气占比保持增长。从消费结构上来看,城市燃气和发电用气的比 例保持增长,2019 年,我国天然气消费中,城市燃气占比 37.2%为最高,工业燃料占 34.9%,发电占 17.8%,化工用气占 10.2%为最低,相较 2015 年,城市燃气和发电比 例分别进一步提升 2.8%和 3.5%,其中城市燃气取代工业燃料成为第一大门类,其余则 对应下降。

化工用气发展受限,工业燃料用气相对稳定。我国化工原料用气占总消费量比例为 10%左右,相对美国(4%)、德国(6%)、日本(7%)较高,且受政策约束,2012 年, 国家发改委出台《天然气利用政策》,将天然气用户分为优先类、允许类、限制类和禁止 类,其中城镇燃气归属优先类,允许类包含工业燃料和发电用气,限制和禁止类中多为 天然气化工项目,政策上化工用气受限最显著,而工业燃料用气受益于“十三五”以重点 城市“煤改气”工程,有替代煤炭作为工业燃料的空间,我们认为结构上能够保持稳定。 综上,我们认为结构上化工用气发展受限,工业燃料则保持相对稳定。

城市燃气和发电用气比例有进一步提高空间。发达国家的天然气能源结构已经趋于 成熟稳定,对我国有借鉴意义,世界上有 3 种典型天然气消费结构模式, 分别是以美 国为代表的结构均衡模式,以英国、荷兰为代表的城市燃气为主的模式,以日本、韩国 为代表的发电为主的模式,其中资源禀赋对消费结构的影响很大。美国作为结构均衡的 代表,其天然气自给自足且有出口能力,因此城市燃气、工业燃料(含化工用气)与发 电的用气比例比较平均,都在 30%-40%区间附近;英国、荷兰的天然气消费结构以城 市燃气为主,但两国在发电业的用气占比并不低,一直保持在 30%左右。两国的天然气 产业起步较早,在 20 世纪七八十年代就形成较为完善的天然气管网和基础设施,发展 至今均已迈入世界上天然气市场成熟的国家行列;日韩作为天然气资源匮乏国,天然气发电比例更高,以韩国为例,2018 年其天然气消费中发电比例为 45%,占比近半。

比较以上三种模式,我们认为我国消费模式将呈现城市燃气、工业燃料用气、发电 燃气三足鼎立的局面,我国天然气资源并不匮乏,只是储量较高的非常规天然气当前开 采难度较大,随着技术进步,我们认为这一问题有改善空间,因此不会形成日韩单一部 门消费过重的模式,但也难以与美国这一资源富余国相比,因此全面均衡模式可能性也 不大,综上,我们认为城市燃气和发电用气比例有进一步提升空间,我们会在下文详细 说明。

4.1 城镇燃气仍有增长空间

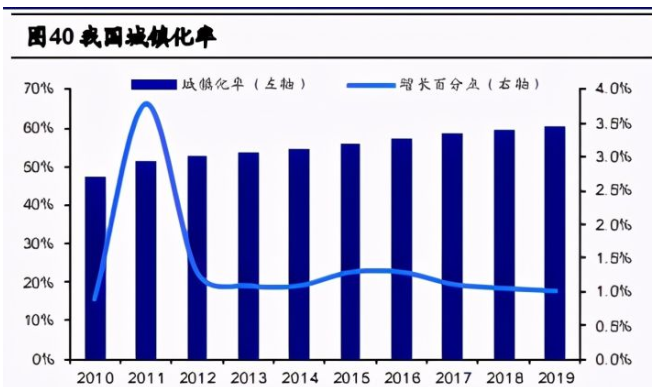

用气人口、用气量保持高速增长。2014-2019 年期间,我国城市天然气供应量从 964 亿立方米增长到 1609 亿立方米,年化复合增长率 10.8%;用气人口从 3.01 亿增长至 4.65 亿,年化复合增长率 9.1%;气化率(城镇用气人口相对城镇人口的比例)从 40% 增长至 55%,提升 15%,增长显著。

城镇化建设稳步推进,提高城镇用气增长空间。2019 年,我国城镇化率首次突破 60%,达 60.6%,较 2014 年增长 5.8%,平均每年增长约 1.2%,增速较稳定;与此同 时,对应配套基建保持较高速增长,2014-2019 年,我国城市天然气管道长度从 43.46 万千米增长至 76.79 万千米,每年年均增速保持在 10%以上,复合增长率 12.1%,供应 设施的高速增长保障了用气需求不会受到输送能力不足的限制。

城镇化率、气化率仍有增长空间。参考发达国家城镇化建设经验,截止 2018 年,美国城镇化率 82%、日本 92%、德国 77%、英国 83%,目前我 国城镇化率刚站上 60%,中国经营报援引中国科学院农村发展研究所预测,到 2035 年, 我国城镇化率有望达 72%,城镇人口的提升会带来增量的燃气需求;另外,我国天然气 使用气化率也有很大提升空间,美国 城市气化率早在 2009 年就已超 85%,存量视角上,使用天然气的人口比例有待提升。 综上,我们认为城镇燃气仍有较大增长空间,根据《中国天然气高质量发展报告(2020)》 预计,到“十四五”末,我国城市燃气需求量将达 1500 亿方,较 2019 年增长 33%。

4.2 天然气发电潜在提升空间最大

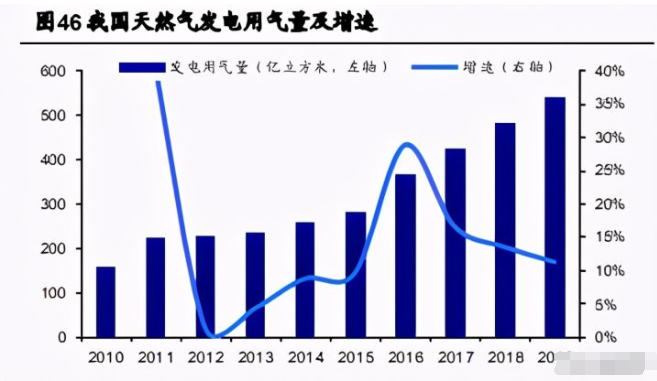

社会用电量稳步增长,燃气发电比例相对较低。我国社会用电增速在 2015 见底后, 自 2016 年以来开始“V”型回升,2016-2019 年我国社会用电量年均增长 7%,用电量从 5.92 万亿千瓦时增长至 7.29 万亿千瓦时。然而,在我国发电量中,天然气发电比例相 对偏低,根据中电联统计,2019 年我国发电量达 7.33 万亿千瓦时,燃煤发电占 62.2% 最高,燃气发电仅占 3.2%;而据 BP 能源统计,2019 年全球燃煤发电占比 36.4%,其 次为燃气发电,占比 23.3%,由于煤炭在三大化石能源中清洁度最低,我们认为过高的 燃煤发电比例会影响碳中和政策的实施,而相对清洁的燃气发电因此有较大发展空间。

装机与发电量双位数增长,发电机组利用率提高。2014-2019 年,我国燃气发电装 机与发电量保持年均双位数增长,其中燃气发电装机从 5697万千瓦增长至9024万千瓦, 增长 58%,年均增长 10%;发电量从 1333 亿千瓦时增长至 2325 亿千瓦时,增长 74%, 年均增长 12%,发电燃气用量从 259 亿方增长至 540 亿方,增长 108%。三者的增长变 动趋势基本一致。2012-2014 年,燃气发电增速曾显著低于装机增速,反映了燃气发电 装机的利用率较低,因此 2015 年以后,燃气发电量装机量出现了较大下滑,不过自 2015 年以后,燃气发电量增速开始高于装机增速,反映其发电机组的利用率开始提升。

核心技术正在突破,卡脖子问题得到缓解。燃气轮机被誉为动力机械装备领域“皇冠 上的明珠”,是一个国家科技和工业整体实力的重要标志,在军事上,它可以应用于舰船 和机车的动力系统,在民用上,重型燃气轮机主要用于满足发电领域城市公用电网的需 要。

另外,燃气轮机热效率高于燃煤发电设备,重型燃气轮机的级别越高代表着热效率 也越高,根据维科工控网和百度百科资料,目前 E 级燃气轮机的单循环热效率为 34%左 右,联合循环为 53%左右;F 级的单循环在 38%左右,联合循环在 57%左右;F 级燃机 单循环的热效率即已超过一般燃煤发电设备 35%的热效率,而最先进的燃气轮机已经发 展到 G/H 级,从热效率来看,燃气发电更具优势。作为天然气发电的核心部件,燃气轮 机核心部件呈高度垄断格局,根据华气能源猎头资料,目前,世界上只有美、英、俄、 德、法、日等少数国家具备独立研制先进燃气轮机的能力,且技术转让可能性低。而我 国燃气轮机燃烧室、高温透平叶片等关键热部件没有自主设计和制造能力,不仅影响设 备造价水平,且投产后核心部件的运行维护被供应商垄断,检修维护费用居高不下,影 响企业生产成本,也在一定程度上制约了燃气发电在国内的发展。

根据搜狐网新闻,2019 年 9 月 27 日,我国首台完全自主研发的 F 级 50MW 重型 燃气轮机整机点火试验在东方电气集团获得成功,重型燃气轮机 8 个燃烧筒同时点火燃 烧并实现了稳定运行,这也意味着中国自主研发的 F 级 50MW 重型燃气轮机技术获得了 突破,此次突破完成了 50MW 重型燃气轮机的压气机、燃烧器和透平三大核心部件以及总体的设计和制造,未来随着技术进一步进步,我们认为燃气发电设备领域的技术卡脖 子问题将得到解决。

政策支持延续。在“十三五”期间,发改委发布《电力发展十三五”规划(2016-2020 年)》,提出了将煤电发电占比控制降低在 55%的目标,并鼓励天然气发电有序发展,2017 年 6 月,国家发改委发布《加快推进天然气利用的意见》,明确将天然气培育成为我国 现代清洁能源体系的主体能源之一,到 2020 年天然气占比力争达到 10%左右。另外, 在《2020 中国天然气高质量发展报告》中,对“十四五”期间天然气产业发展作出了展望, 预计发电领域约新增 420 亿方需求,增量最大,结构占比上将提高 5%至 23%,突破 20%, 增长显著。

综上,我们认为我国天然气发电有较大潜在提升空间。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号