-

新和成 | 年报点评:精准把握市场机遇,业绩大幅增长符合预期

机构研报精选 / 2021-04-01 13:29 发布

报告摘要

精准把握市场机遇、有效应对外部环境变化,全年业绩大幅增长

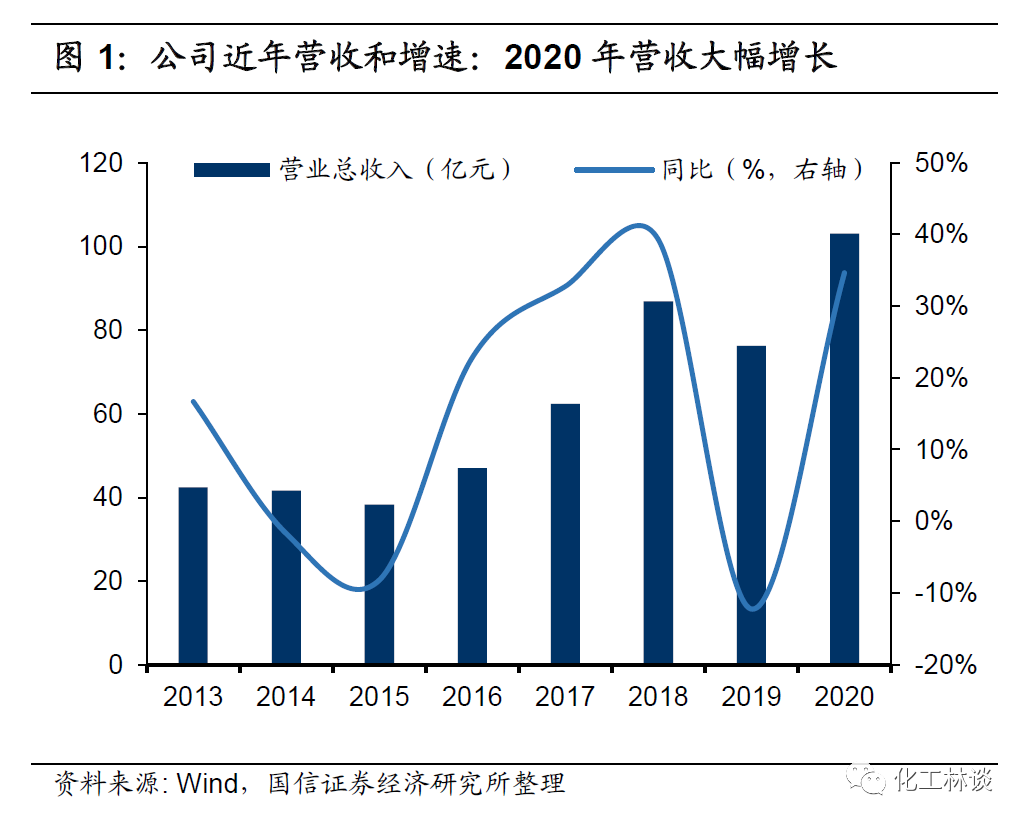

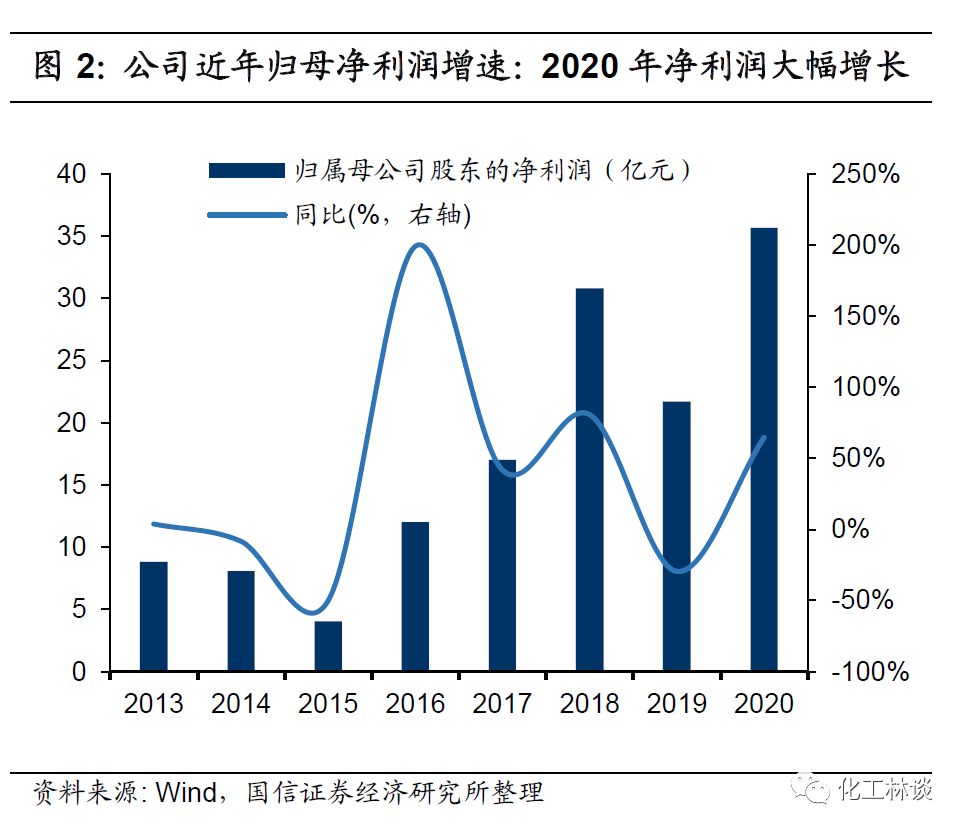

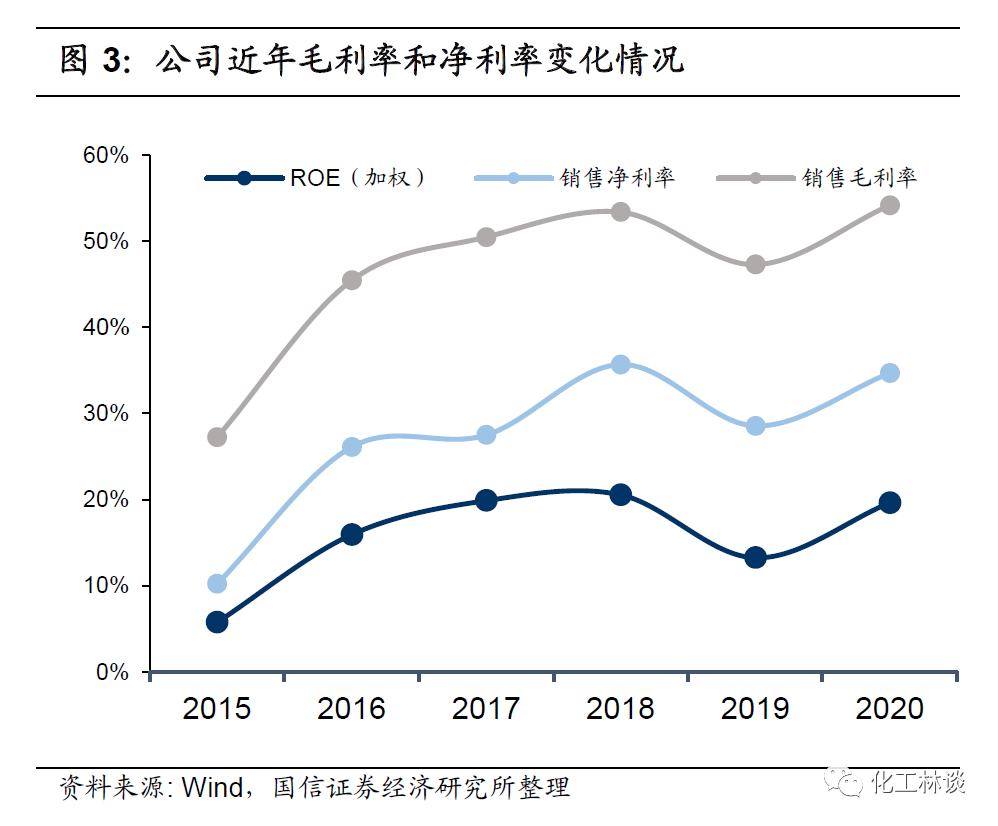

公司公布《2020年度报告》:2020年全年,公司精准把握上半年行业高景气机遇,并有效应对外部环境变化,统筹推进疫情防控和经营发展,全年业绩再创新高:公司共实现营业总收入103.14亿元(同比+34.64%),净利润为35.64亿元(同比+64.59%)。其中,营养品业务毛利率57.78%,同比增长8.65 pct;香精香料业务毛利率55.47%,同比小幅下滑0.94pct。公司ROE(加权)、毛利率、净利率分别为19.63%、 54.17%、34.68%,分别同比增长6.39 pct、6.89 pct、6.12 pct。

2020年维生素价格走势“前高后低”,短期内将以维稳运行为主

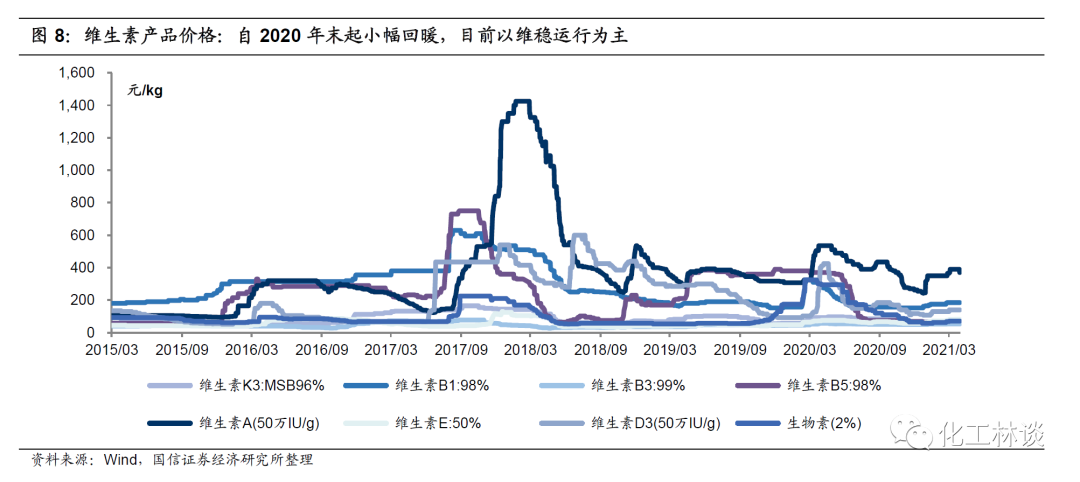

从价格走势来看,2020年年初,受NCP疫情影响,国内维生素厂商的生产与开工下滑;同时,NCP疫情蔓延引发的生产停滞及贸易管制,直接促使全球维生素等原料药供应链梗阻,维生素及蛋氨酸供需矛盾加剧,国内外产品价格大幅上涨。随我国逐步复工复产,饲料用维生素采购逐渐进入平稳期,维生素价格于2020年4月底冲高回落,连续下跌三个月后出现小幅反弹。下游在前期备货普遍充足,自9月底起,维生素价格继续回落。直至2020年年底,受前期库存消耗、反倾销政策、限电及环保、春节前夕备货等因素共振,VA、VE、VC市场报价均快速上涨。进入2021年3月,维生素价格以维稳运行为主,终端仍有前期库存消化,短期内以维稳为主。

蛋氨酸、生物发酵、香精香料、新材料等业务继续放量,向世界新和成目标迈进

年产25万吨蛋氨酸二期项目其中10万吨装置试车成功并正常生产,15万吨装置按计划进行,项目进程可控;生物发酵项目(一期)正式投入运行。香精香料方面,公司通过内部挖潜,现有产品竞争力持续提升,新产品研发和产业化加速;公司新材料业务及时复工复产,全年开工率接近100%,下半年市场需求回暖后销量快速恢复。我们看好,未来公司将坚持业务发展和项目建设齐头并进,加快高质量发展步伐,向世界新和成目标迈进。

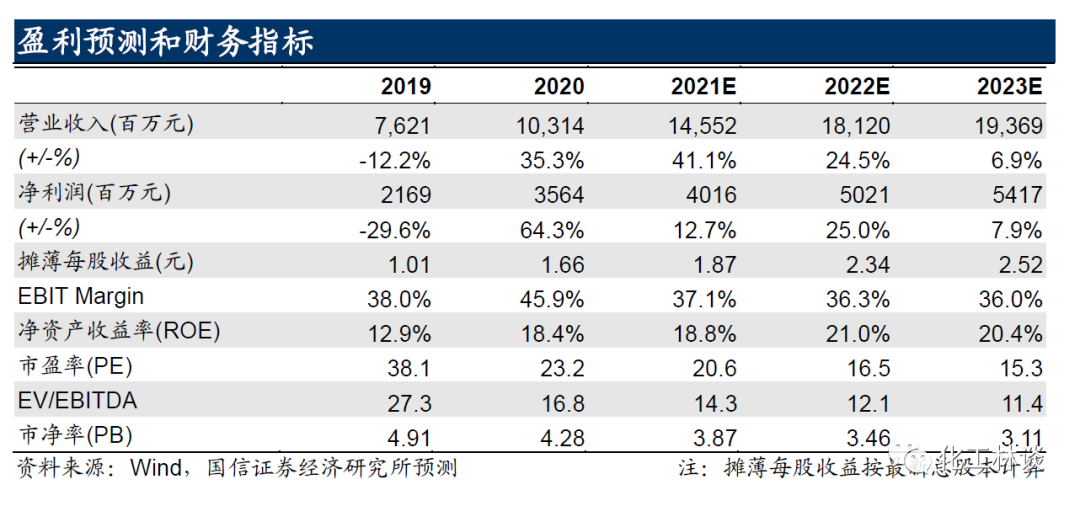

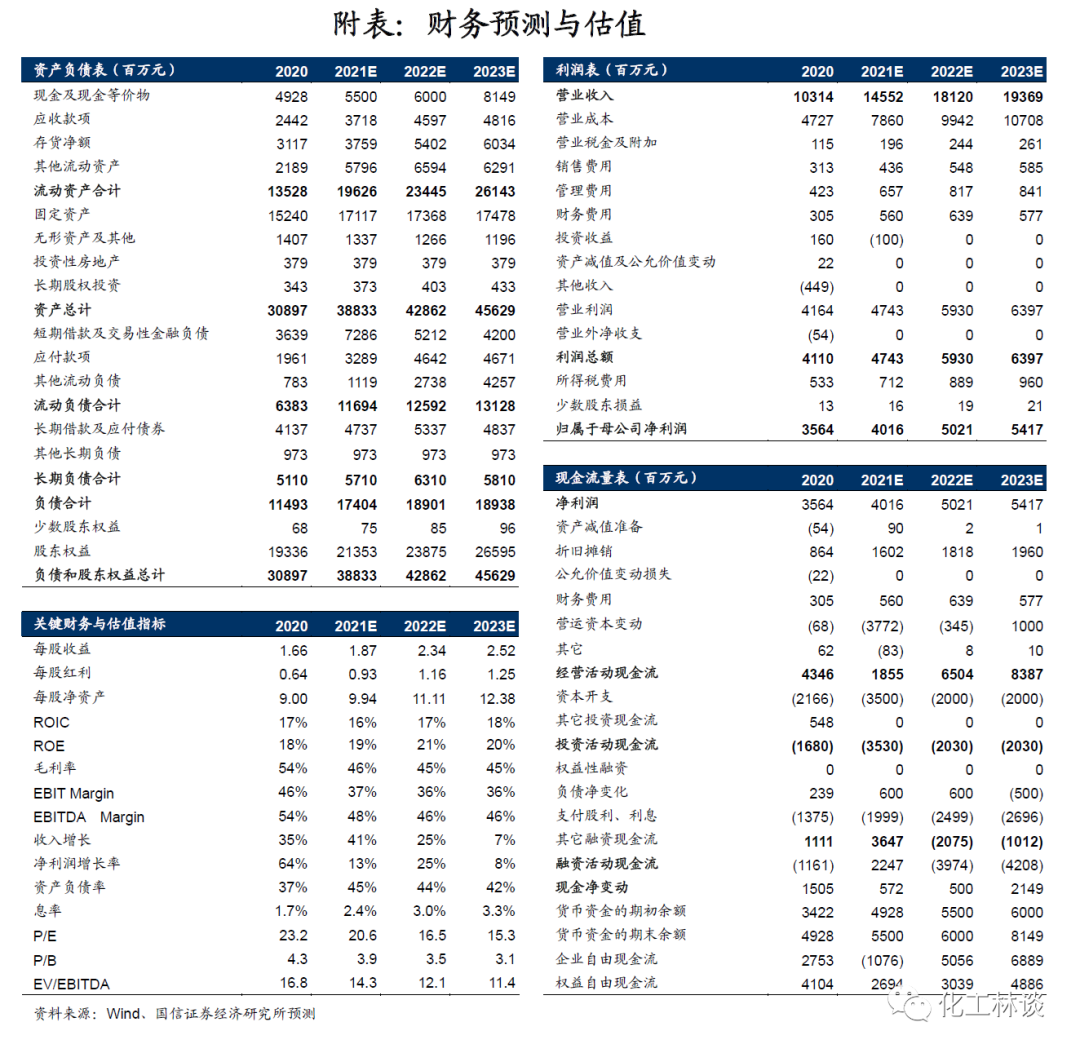

投资建议: 我们预计公司2021-2023年归母净利润40.16/50.21/54.17亿元,同比12.7%/25.0%/7.9%,摊薄EPS为1.87/2.34/2.52元,对应PE为20.6/16.5/15.3,首次覆盖,给予“买入”评级。风险提示: 行业竞争加剧、产品价格大幅下滑、新项目投产进度低于预期等。

1

精准把握市场机会、有效应对外部环境变化,全年业绩大幅增长

2021年3月30日,公司公布《2020年度报告》:2020年全年,公司精准把握上半年行业高景气机遇,并有效应对全年的外部环境变化,统筹推进疫情防控和经营发展,全年业绩再创新高:公司共实现营业总收入103.14亿元(同比+34.64%),净利润为35.64亿元(同比+64.59%),基本EPS为1.66元,平均ROE为19.7%,符合我们预期。2020Q4单季度,公司实现营业收入28.41亿元(同比+52.33%),归母净利润6.26亿元(同比+35.39%)。同时,2020年度,公司拟以公司现有总股本21.49亿股为基数向全体股东每10股派发现金红利人民币7.00元(含税),合计派发现金15.04亿元,其余未分配利润结转下年;同时以资本公积金向全体股东每10股转增2股,共计转增4.30亿股,转增后公司总股本为25.78亿股。

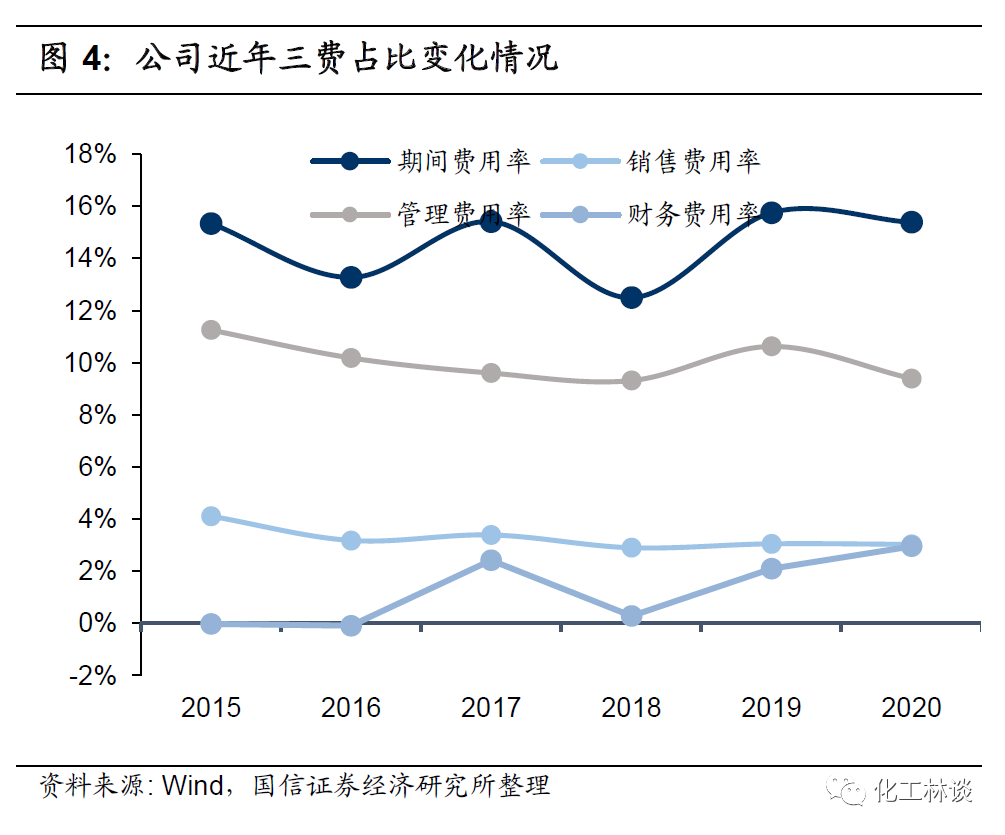

整体经营状况方面,公司ROE(加权)、毛利率和净利率大幅上升,管理费用率进一步下降。2020年公司ROE(加权)、毛利率、净利率分别为19.63%、 54.17%、34.68%,分别同比增长6.39 pct、6.89 pct、6.12 pct。其中,营养品业务毛利率57.78%,同比增长8.65 pct;香精香料业务毛利率55.47%,同比小幅下滑0.94pct。受营业收入基数大幅增加影响,公司期间费用率出现下滑。

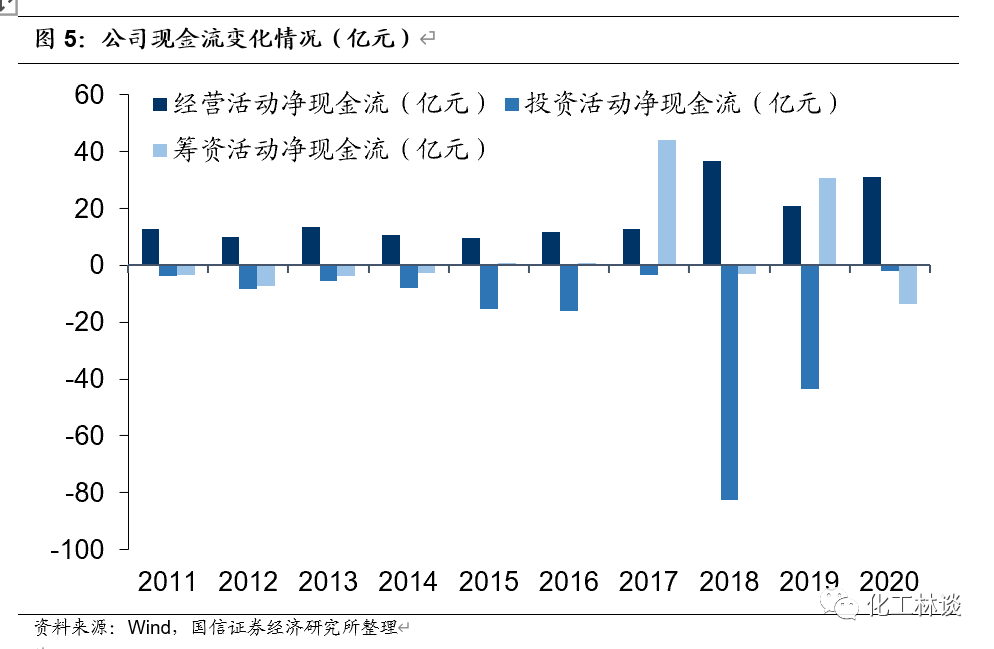

公司现金流表现健康,内生现金流充足。2020年,公司销售收入增加,相应货款回笼增加,公司经营活动产生的现金流量净额同比增加48.23%至31.23亿元;受理财产品到期赎回及在建项目现金支付减少,公司投资活动产生的现金流量净额同比增加95.57%至-1.94亿元;部分借款减少,筹资活动产生的现金流量净额同比减少145.37%至-13.76亿元。现金及现金等价物净增加额同比增加84.87%,主要系货款回笼增加和理财产品到期赎回等影响所致。整体来看,公司现金流表现健康,内生现金流充足。

2

2020年维生素价格走势“前高后低”,短期内将以维稳运行为主

复盘2020年:中国是维生素产品的主要生产和出口国。2020年年初,受NCP疫情影响,国内维生素厂商的生产与开工下滑;同时,NCP疫情蔓延引发的生产停滞及贸易管制,直接促使全球维生素等原料药供应链梗阻,维生素及蛋氨酸供需矛盾加剧,国内外产品价格大幅上涨。 (1)从供应角度看,2020年年初,在NCP疫情蔓延的背景下,国内外厂商开工率普遍不高,且物流及发货阶段性受阻。同时,BASF 100万IU维生素A停产停报;益曼特于2019年9月起停产技改,受NCP疫情影响,维生素E装置的技改进度有所推迟;

(2)从需求角度看,非洲猪瘟的边际影响逐步减弱,生猪存栏量持续回补,维生素/营养品受到生猪补栏的拉动;同时因具备提高免疫力等功效,维生素产品(尤其是维生素C)的消费强劲,其医用、保健价值被逐步挖掘;

(3)从库存角度看,2020年初,生产商、贸易商、终端饲料厂库存普遍较低,行业整体处于补库存周期,库存水平处于低位;

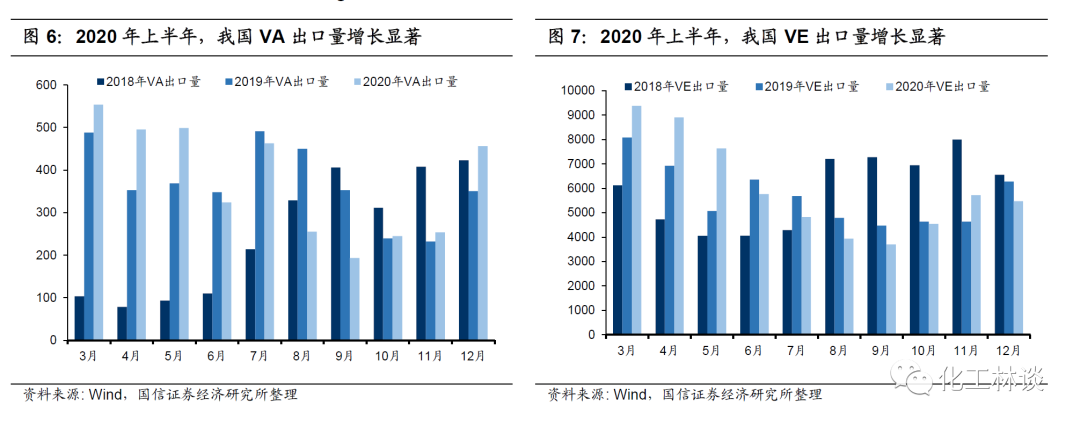

(4)从进出口格局来看,国际市场对于国内疫情后续发展的不确定性引发关注,纷纷加大采购量,2020年上半年,VA及VE产品的出口量同比大幅增长,加剧了国内供需矛盾。

据Wind数据,2020H1,国产维生素A、维生素E、生物素、蛋氨酸均价分别为431.59、67.48、260.68、21.82元/kg,较2019年H1均价分别+16.42%、+53.90%、+373.02%、+21.08%。受益于维生素产品的高景气,2020H1,新和成公司营业品业务的毛利率大幅提升至63.41%,同比+17.7pcts;营养品业务实现销售收入37.21亿元,销售收入同比增长54.40%;营养品业务收入占公司营业收入的比重,也同比由62.32%上升至70.33%。

从价格走势来看,随我国逐步复工复产,饲料用维生素采购逐渐进入平稳期,维生素价格于2020年4月底冲高回落,连续下跌三个月后出现小幅反弹。下游在前期备货普遍充足,自9月底起,维生素价格继续回落。直至2020年年底,受前期库存消耗、反倾销政策、限电及环保、春节前夕备货等因素共振,VA、VE、VC市场报价均快速上涨。

进入2021年3月,维生素价格以维稳运行为主,终端仍有前期库存消化;欧洲市场略显平淡。近日,VA 方面,随着 3 月 3 日新和成上调 VA 出厂报价至 450 元/公斤,VA 市场实际成交价格小幅上涨。目前国内 VA500 市场价格 370-400 元/kg,欧洲 VA1000 市场报价 74.0-77.0 欧元/kg。VE 方面,年后市场向好走强,近日市场延续年前的向好趋势,价格小幅上涨 0.1%。国内 VE 市场报价 75-85 元/kg,欧洲市场贸易商报价为 7.4-7.8 欧元/kg,周度环比小幅上涨。VC 方面,近期 VC 库存充足,生产受影响较小,国内市场以维稳运行为主,目前国内维生素 C 原粉市场价格 50-55 元/kg,出口询单活跃,出口价格趋涨。生物素方面,国内 2%生物素市场价格在 70-78元/kg,价格小幅反弹,根据品牌、日期不同,局部报价略低;欧洲 2%生物素报价 6.5-6.8 欧元/kg。短期内,我们预计维生素价格将维稳运行。

3

改扩建装置复产、新增装置投产将重塑全球VA、VE行业供给格局

从全球原料及供应格局来看:

(1)巴斯夫方面:2021年上半年,巴斯夫计划将增加VA产能1500吨/年(以280万IU计);巴斯夫(广东)一体化项目总投资约92.5亿美元,计划于2022年第一季度开工建设,2025年四季度建成投产,建设内容包含4万吨/年异戊二烯醇/柠檬醛装置等。近期,巴斯夫表示:2021年上半年BASF不会常规销售维生素A(100万IU)。

(2)金达威方面:据金达威《2020年年度报告》披露,公司已完成了“年产800吨维生素A油和年产200吨维生素D3油”项目多项工艺调整;设备、仪表、管道等安装均已进入尾声;同时,金达威药业已完成年产100吨维生素K2项目的工艺开发、项目建设,并取得维生素K2食品生产许可证,具备上市销售条件;2021年2月,金达威药业收到呼和浩特市生态环境局下发的《关于内蒙古金达威药业有限公司年产 500 吨辅酶改扩建项目环境影响报告书的批复》。

(3)万华化学方面:2021年2月,据万华化学公司官网报道,万华化学“柠檬醛及其衍生物一体化项目环境影响评价第一次公示”,项目包括4.8万吨/年柠檬醛装置和柠檬醛衍生物装置(包括:1.0万吨/年香叶醇,1.5万吨/年香茅醇),预计将于2023-2024年投产。

(4)益曼特方面:据 ST 冠福公司在互动易平台中的披露,目前益曼特可正常生产 VE 前端中间体二甲酚、三甲酚、氢醌,并开始销售 VE 油。

长期来看,改扩建装置复产、新增装置投产将重塑全球VA、VE行业供给格局。我们建议密切关注全球维生素供给端变化。

4

蛋氨酸、生物发酵等新生产线运营,贡献医药化工类产品增量

蛋氨酸方面,2017年,新和成在历时近十年的攻关后,山东5万吨蛋氨酸项目终于成功试产,标志着公司正式进入氢氰酸产业链。2019年,蛋氨酸5万吨生产线实现满负荷生产,全年成本下降显著,有效提升产品竞争力,内销占蛋氨酸总销售的70%左右,实现扭亏为盈;截至2020年底,蛋氨酸二期25万吨/年项目投资进度为33.91%,其中10万吨装置已于2020年下半年投入使用,目前已正常生产,要产品市场份额明显提升;剩余15万吨装置按计划进行,总体进程可控。

生物发酵项目方面,生物发酵项目(一期)顺利完成达产验收,实现满负荷生产。公司重点利用生物工程技术提高提取物产品质量,从而推动酶制剂、生物发酵制品等行业技术水平的提升。目前,公司已取得黑龙江发酵产业园项目(二期)环境影响报告批复。

在蛋氨酸、生物发酵等新生产线运营增量的贡献下,2020年,公司医药化工业务分别实现销售量、生产量、库存量24.12万吨、25.55万吨、3.43万吨,分别同比+36.08%、+39.19%、+70.83%。

5

香精香料、新材料业务继续放量,进一步提升产品竞争力

香精香料业务方面,公司主要产品包括芳樟醇系列、柠檬醛系列、叶醇系列、二氢茉莉酮酸甲酯、覆盆子酮、女贞醛等,覆盖日化、食品和医药等多个领域。目前主营香料面向全球市场,产品竞争力强,市场占有率高,市场格局相对稳定。公司通过内部挖潜,现有产品竞争力持续提升,新产品研发和产业化加速,未来公司产品的内生潜力将继续稳步增长。 新材料业务方面,公司以高性能树脂的聚合工艺及下游应用研发为基础,通过高效、稳定、节能、环保的专业性生产,提供更舒适、更环保、更健康的材料产品。公司在做好疫情防控的同时,及时复工复产,全年开工率接近100%,下半年市场需求回暖后,销量快速恢复。2020年,公司由浙江新和成特种材料有限公司、绍兴裕辰新材料有限公司分别收购绍兴纳岩材料科技有限公司和绍兴勤进新材料有限公司,以发展聚苯硫醚造粒业务、长玻纤增强业务、聚苯硫醚薄膜和挤出业务,为新材料下游应用加工提供保障,进一步提升产品竞争力。

6

投资建议:首次覆盖,给予“买入”评级 投资建议:首次覆盖,给予“买入”评级。近年来,公司持续通过技术开发和产品创新,不断丰富精细“化工+”平台的产品线,依托平台积淀与优势,公司将充分把握市场机会、持续扩充营养品品类及产能、发挥营养品联动效应;香精香料、新材料市场前景广阔,公司成长潜力将得到逐步释放;“成长型+创新型+一体化”平台优势显著,公司积极应对外部变化、优化产业布局。我们看好,未来公司将坚持业务发展和项目建设齐头并进,加快高质量发展步伐,向世界新和成目标迈进。我们预计公司2021-2023年归母净利润40.16/50.21/54.17亿元,同比12.7%/25.0% /7.9%,摊薄EPS为1.87/2.34/2.52元,对应PE为20.6/16.5/15.3,首次覆盖,给予“买入”评级。

7

风险提示 行业竞争加剧、产品价格大幅下滑、新项目投产进度低于预期等。

附表:财务预测与估值

来源国信证券

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号