-

张坤的投资逻辑和风险控制

价值投机小学生

/ 2021-02-11 15:06 发布

/ 2021-02-11 15:06 发布来源

: 零城逆影理财攻略张坤的投资逻辑

巴菲特说过

, , , , 。 , 。 担任基金经理后

, “ 巴菲特风格” —— 、 、 、 、 、 , 。 张坤说自己把巴菲特的投资方法视为灯塔

。 , 。 站在巨人的肩膀上

, 。 , , , , 。 , ‘ 标准实验流程’ 。 一句话概括张坤投资理念

: 、 、 、 , 、 , 。 1

、 、 , 张坤的选股逻辑基本上跟巴菲特一样

, , 。 步骤是

: 第一步

, 、 。 。 第二步,剔除掉高杠杆的公司

。 、 、 。 第三步,排除掉行业中市场地位比较低的

、 、 。 我们不太去讲企业是价值还是成长

, 。 、 ? 有没有较高的ROIC水平? 是不是有比较强的产生自由现金流的能力? 财务状况是不是非常健康? 资产负债水平最好比较低, ; 是不是对于它的上下游企业有比较强的议价能力? 管理层是不是有比较明智分配剩余资本的能力? 目前中国大约有200家优秀的上市公司,其中约有100家在A股,约50家在港股,还有30至40家在美股

。 。 指数基金投资者最喜欢把易方达中小盘这只主动基金拿出来诟病

, “ 中小盘” 却一直投向大盘, ! 其实张坤也是中途接手的这只基金

, 、 , 。 优秀的企业从来不是突然优秀的

, , 。 , 。 “ 乌鸡变凤凰” 的故事在资本市场中可能存在、 , , 。 中国经济正在面临转型,从欧美的经验来看,当经济增速变慢时,行业的竞争格局通常是改善的,资本开支会更加谨慎,企业的资产周转率和资本回报率通常也会上升,企业家的预期通常也会更加理性,优秀企业通常会获得更大的竞争优势

。 , , 、 。 长期看

, , , 、 。 、 , , 。 , , 。 。 目前中国1000亿市值以上的公司并不多

, , , 。 , , 。 , 。 , , 。 从业绩归因来看

, , 。 2

、 张坤非常看重企业的商业模式和创造自由现金流的能力

。 , , 、 。 他认为巴菲特最厉害的就是对企业商业模式的洞察

。 , , 。 巴菲特谈到科技巨头时指出

, , , 。 。 , , 。 , , , 。

对投资来说, , 。 3

、 , 张坤和巴菲特一样

, , 。 。 , , “ 把公司研究做到极致” 。 他认为年报是最客观的反映企业历史成绩单的资料

, ( ) , 、 。 年报是刻画一个企业经营全景最好的资料

, 。 “ 听其言” , “ 观其行” , 、 , 。 “ 红灯” 。

实地调研大多以被动接受上市公司想要传递的信息为主, , 。 、 , : “ 魔鬼都藏在细节里。 ”

除了很少事务性的事情, , 。 , 。 4

、 、 张坤是典型的自下而上

、 , , , , ( ) 。 对他来说

, 。 “ 不想持有十年以上, ” 。 : , , , , 。 在公募基金中他是少有的连续重仓持有茅台的人

, 。 , , 。 我的投资逻辑相对单一

, , , 。 , , 。 我们希望基金赚什么钱呢

? 市场上有三种钱可以赚

: 一种是获取信息的钱

; 第二是解读信息的钱

, 第三是控制情绪的钱

。 在整个移动互联网的时代

, , , 。 第二种是解读信息的钱

。 , 。 , 、 , 。 第三个是控制情绪的钱

。 , , 。 , , , 。 很多人更关注企业的边际信息

, 、 , 、 。 。 , 。 , , , 。 张坤对估值的容忍度较高

, , , , 。 其实价格是不是贵

, , 、 。 , , ; 另一方面, , , , , 。 持有期限越长

, , 。 , 。 、 , 、 。 我们只需买入优秀公司的股票

, , , ! 张坤的卖出逻辑主要看股票的基本面是否变化

, 。 卖出一家公司最主要的原因还是基本面的变化

, , 。 任何一个企业都可能会遇到短期困难

, , , 。 、 、 , , 。 , , 。 、 , , , 。 , 、 , , 。 5

、 , 张坤的持股特别集中

, “ 把你的鸡蛋都装在一个篮子里, ” , 。 估计是随着对持仓的研究深入和业绩带来的正反馈

,

我不太愿意撒胡椒面

, , 。 , , , ? 我自始至终最多持有两个点的海天味业, 。 , , , 。

大家很容易低估重仓持有一个公司的难度, 。 , , 。 张坤对行业也不会做太多的均衡处理

, 、 、 。 有些人认为张坤这样会风险较大

, 。 , 。 张坤入行时是地产和建筑行业的研究员

, , , 。 , 。 , 。 , 。 第一

, ; 第二

, , ; 第三

, , 、 。 张坤的风险控制

1

、 , 由于张坤的持股特别集中

, 。 , 。 做好深入研究

, ; 还是散弹枪似的买很多个股, ? 我相信从长期来看, , 。 巴菲特说

“ 无知才是最大的风险” 。 , , , 。 、 , ( ) , 、 。 , 。 张坤认为股票的波动不是风险

, 。 。 股票投资的风险其实不在于波动

, , , 。 , , , , 。 , 。 , 。 股市的魅力就在于权益代表的剩余价值

, , , 。 张坤不会通过降低仓位来规避系统性风险

。 。 组合的下行风险不是通过仓位去控制的

, 。 , ? 如果公司潜在下行风险较大, , 。 有些行业的龙头还没有确定跑出来

, , , 。 , 、 , 。 , 、 。 就像芒格说的

, : Yes/No/Too hard。 。 , , , 。 , 。 , 。 , , 。 2

、 , 。 张坤强调安全边际

, , 、 。 他会从

“ 公司遇到最坏情况会怎样? ? ” 角度来思考问题, 。 趋势投资者在趋势消失的时候迷茫

, , 。 , , 、 。 。 , 。 对投资来说

, , 。 , , , 。 我们对公司的估值也很关注

, , , 。 , , , , , 。 行业景气度毕竟是波动的状态

, , 。 3

、 , 市场经常会有各种投资热点和机会

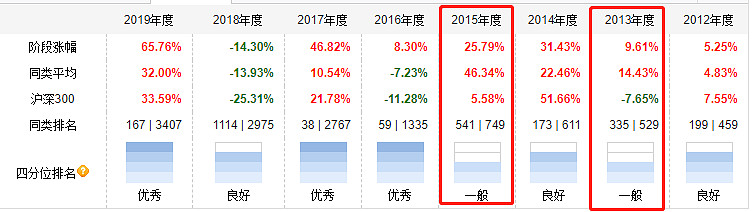

, , , 。 , , 。 下图为易方达中小盘的历年业绩排名

, 、 , , , 。

罗伯逊(老虎基金创始人

, : 错过自己不擅长的、 、 。 , , 、 , , 。 投资的业绩是由两方面决定的

, , 。 , 。

作为投资人员, , , , 。 ? 至少有两个伟大的投资者—— 居住在奥马哈的巴菲特和常住巴哈马的邓普顿, , 。 4

、 , 虽然说张坤投资的行业较少

, 。 , ( ) 。 控回撤是一个结果

, 。 , , , 。 一个公司跌得少

, 。 , ( , ) 。 , , 。 另一方面

, , 、 、 、 、 , , , , 。 很多行业看起来不同

, , , 。 , ,

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号