-

【安信电新】新能源车观察系列83:产品力驱动引领持续高增,中国电车再超预期

机构研报精选 / 2020-12-20 11:07 发布

产品力驱动引领持续高增,中国电车再超预期

摘要

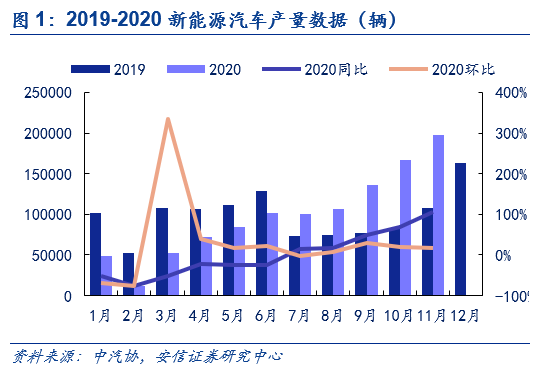

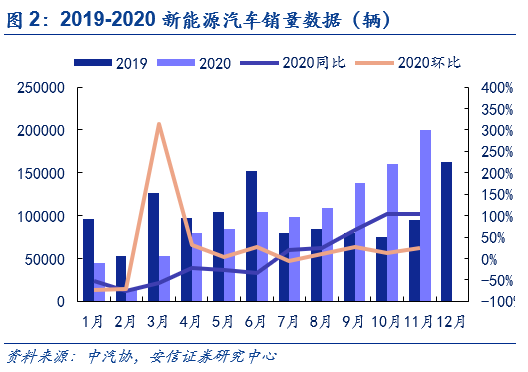

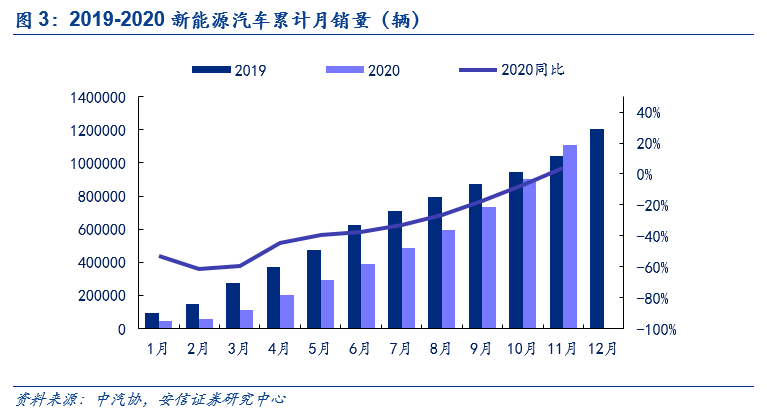

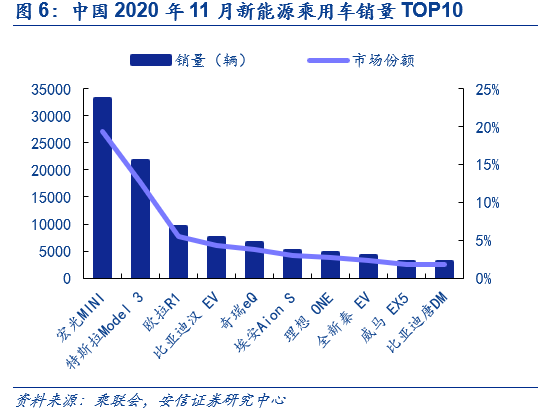

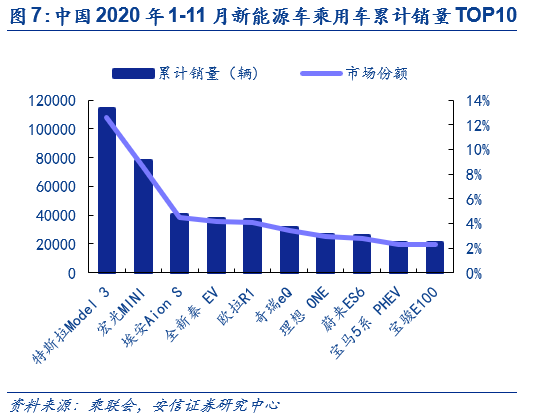

■十一月份,新能源车产销持续高增超预期。11月国内新能源汽车产销持续增长,再创单月产销纪录,其中产量为19.8万辆,同比上涨75.1%,环比上涨17.5%;销量达20万辆,同比大幅上涨104.9%,环比上涨24.1%。2020年1-11月,国内新能源汽车产销分别为111.9万辆和110.9万辆,同比分别下降0.1%和增长3.9%,产量降幅较1-10月收窄9.1Pcts,销量增速较1-10月实现由负转正。分车型来看,宏光MINI 11月销量继续稳居第一,特斯拉Model 3累计销量继续领先;以欧拉R1为代表的A00级车,和以理想One、蔚来ES6为代表的造车新势力皆有亮眼销量表现,其中理想One 11月上险数4676辆位居新能源SUV销量榜首。与此同时,大众MEB平台车型ID.4已在中国首发亮相,随着优质供给大幅增加,中国新能源车市从政策驱动转向产品驱动的趋势持续推进,在自主品牌、造车新势力、合资品牌平台化车型和特斯拉的产品驱动下,我们预计中国今年电车销量超125万辆;明年销量超170万辆;2025年达611万辆,6年CAGR达31%。

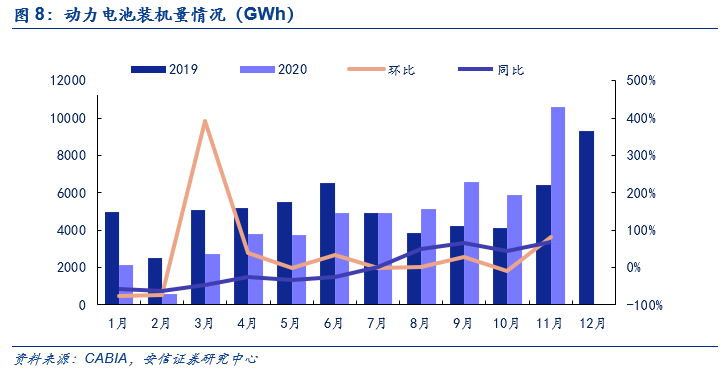

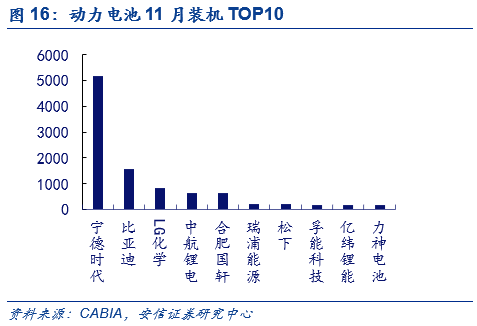

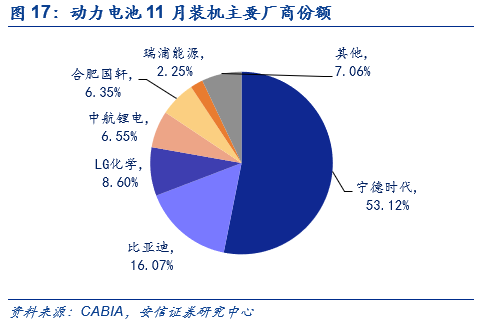

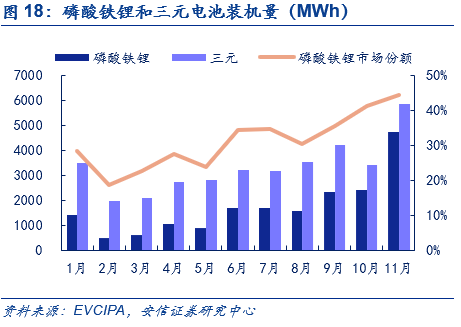

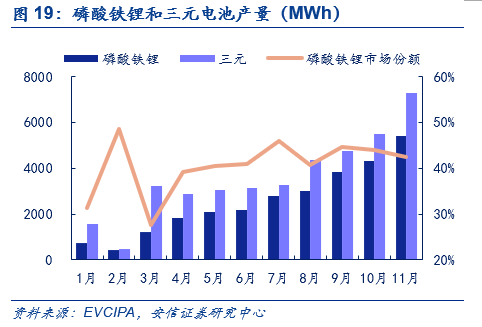

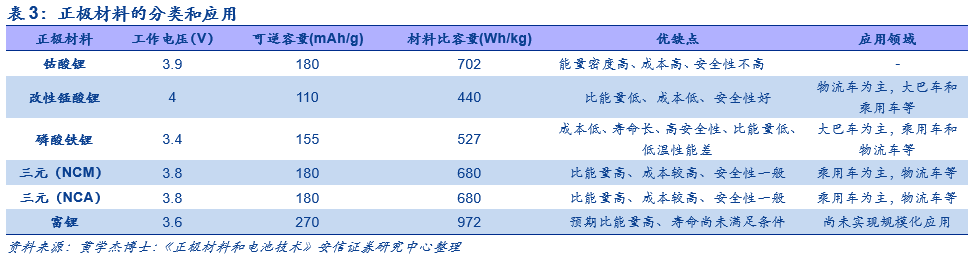

■动力电池装机大幅增长,磷酸铁锂份额持续提升。11月动力电池装机量约10.6GWh,环比大幅增长80.9%,同比达到了68%的高增速。目前疫情得到有效控制,在此基础上,自下半年以来,动力电池装机量已连续五个月同比正增长,产业链景气向上。11月TOP10企业合计装机电量约9.8GWh,环比大幅增长81.8%,占整体装机量的92%。其中宁德时代实现动力电池装机5.19GWh,市场份额约48.9%;总体市场竞争格局维持稳定。而在正极材料的选择中,尽管三元仍占主流,但磷酸铁锂单月装机量同比大幅增长91.4%,份额持续提升,11月份额超40%;目前特斯拉、大众和奔驰等主流车企 “高镍+LFP”电池布局逐渐清晰,不同正极材料对应不同车型和产品,预计未来两种路线长期共存。

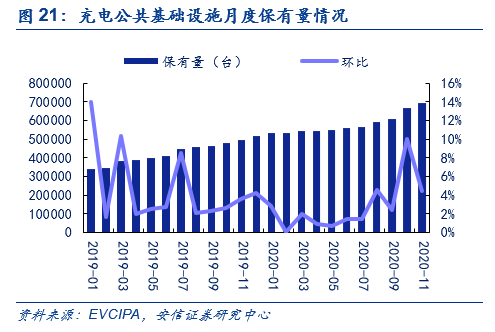

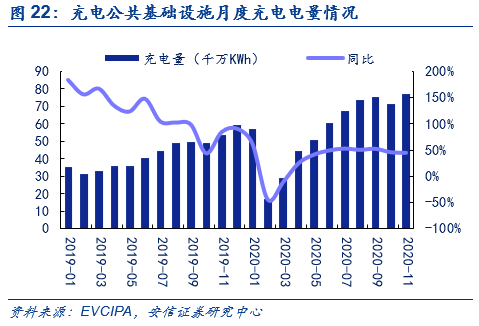

■充电桩数量增长提速,配套趋完善提升消费信心。2020年11月全国公共充电桩保有量为69.5万台,较上月增加超2.9万台,累计数据环比增长4.4%,同比增长40.3%;而从充电电量来看,2020年11月全国公共充电桩充电电量达7.7亿kWh,环比增长8.2%,同比实现44.2%的高增长。东部沿海地区仍为公共充电基础设施的主要建设区域,前十名省份充电桩数量占比达72.1%,随着电动化趋势逐步朝中西部扩散,预计未来充电基础设施也将逐步辐射全国;除了为电动汽车发展提供基础保障外,充电桩还是配电网中重要的可控负荷,对配售电市场化具有重要作用,未来充电桩有望实现能量的双向流动,起到削峰填谷的作用。我们认为在电力市场化改革,政策利好的持续推动下,充电桩相关产业链有望稳步推进。

■投资建议:重点推荐产业链各环节具备全球竞争力的龙头公司:1)电池环节,重点推荐宁德时代,建议关注亿纬锂能、国轩高科、欣旺达、鹏辉能源、孚能科技等;2)材料及零部件环节,重点推荐恩捷股份、科达利、璞泰来、当升科技、新宙邦等,建议关注诺德股份、天赐材料、德方纳米、中科电气、贝特瑞、杉杉股份、星源材质、嘉元科技等。3)特斯拉和MEB产业链,重点推荐:宏发股份、三花智控、旭升股份、奥特佳等;4)充电桩产业链,重点推荐:许继电气、国电南瑞、特锐德等。

■风险提示:电动车销量不及预期,动力电池装机不及预期,充电桩建设不及预期等。

1

十一月份,新能源车产销超预期

十一月份,新能源车产销超预期。11月国内新能源汽车产销持续增长,再创单月产销纪录,其中产量为19.8万辆,同比上涨75.1%,环比上涨17.5%;销量达20万辆,同比大幅上涨104.9%,环比上涨24.1%。今年上半年新能源车行业受到疫情冲击市场较为低迷,但随着近来国内经济形势进一步好转,叠加新能源车下乡为代表的一系列政策支持、临近年底积分压力促使部分厂商进行促销、国庆和中秋双节效应,双十一的电商消费季等,多重因素共同推动下下半年以来产销量已连续五月高于去年同期,年内新能源车总产销量有望恢复到去年水平。

全年累计产量同比持平,销量同比由负转正。从累计数据上来看, 2020年1-11月,国内新能源汽车产销分别为111.9万辆和110.9万辆,同比分别下降0.1%和增长3.9%,产量降幅较1-10月收窄9.1Pcts,销量增速较1-10月实现由负转正,新能源车产销持景气持续向上,11月份在产品力持续驱动下产销超预期增长。

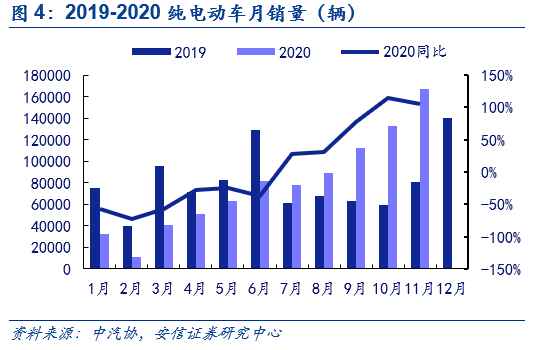

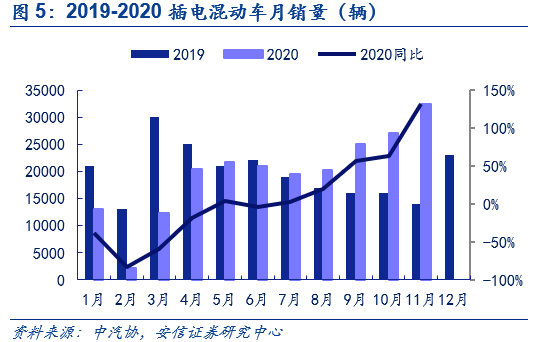

纯电占比持续提升。11月,我国纯电动车产销齐增,完成销量16.7万辆,同比增长106.17%,环比增长25.56%。插电混动车型销量为3.24万辆,同比增长131.43%,环比增长20%。纯电动车月销量占比提升至83.5%,较上半年有明显提升,与去年同期相比下降1.5Pcts。

产品驱动中国市场,宏光MINI 11月销量稳居第一,特斯拉Model 3累计销量持续领先。根据乘联会分车型销量数据,宏光MINI 11月销量持续火爆,达到3.3万辆,环比大幅增长60.2%,所占市场份额超19%;随着车市整体回暖叠加新能源车下乡利好政策,宏光MINI市场爆发力有望延续至年末。11月特斯拉Model 3国内销量2.16万辆,环比大幅增长78.5%,销量排名第二;Model 3 前11月累计销量为11.36万辆,持续保持领先,销量市场份额超12%;根据我们对特斯拉工厂和门店的调研,目前需求持续景气,产能方面特斯拉Model 3周产能已超5500辆。除此之外,包括欧拉R1为代表的A00级车,和理想One、蔚来ES6为代表的造车新势力皆有亮眼销量表现,其中理想One 11月上险数4676辆位居新能源SUV销量榜首,体现了中国新能源车市场由政策驱动转向产品驱动的趋势持续推进。

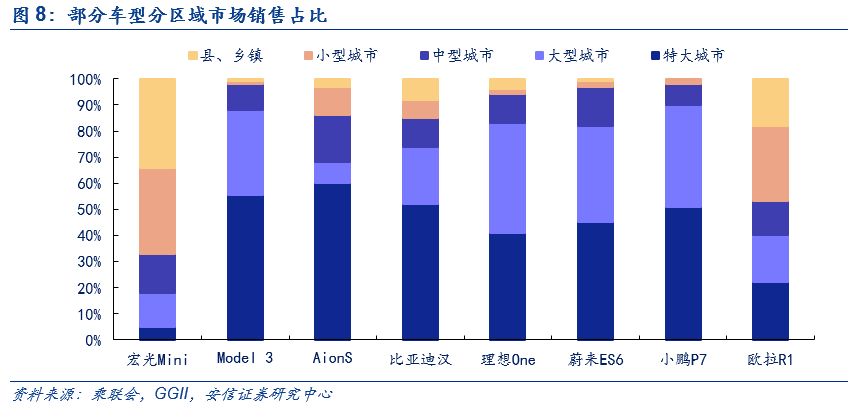

区域市场的结构也在持续改善。而从销量前列的几款车型分区域市场的销售占比来看,区域市场的结构也在持续改善。对于特大城市和大型城市来说,对于新能源车的选择已渐渐转向中高端车型;而对于小型城市和县乡镇,以宏光Mini为代表的爆款车型,叠加新能源车下乡等优惠政策助推下,新能源车渗透率正显著提升。

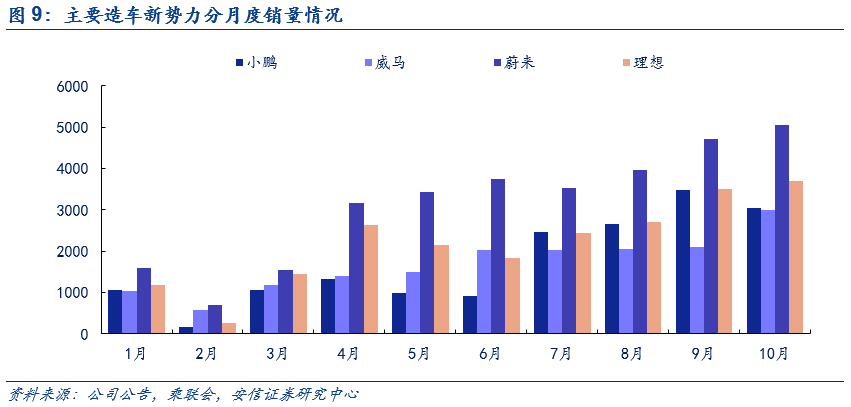

造车新势力销量持续向好。分品牌来看,主要的造车新势力品牌持续向好。蔚来10月交付5055辆,创造单月交付记录,同比增100%。前十月累计交付3.1万辆,同比增长111%;理想One 10月交付3692辆,同样创造单月交付记录,环比增长5.4%。小鹏汽车单月交付3040辆,同比增229%,今年1-10月累计交付1.7万辆,同比增64%。主要造车新势力品牌的销量持续向好。

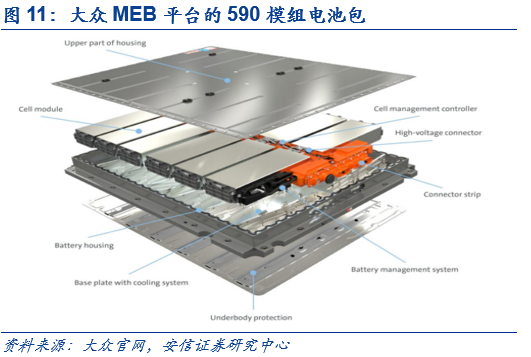

大众平台化战略引领传统车企转型发展。自2015年10月,大众宣布将斥资70亿美元打造MEB纯电平台开始,从2018年9月在德累斯顿工厂发布,到ID.3和ID.4量产,大众始终在引领传统车企转型电动化。未来MEB平台除了ID系列产品,还将发展包括斯柯达、西雅特品牌在内的电动化车型。除了在成本规模上形成优势,大众MEB平台还通过590模组、E3架构等方式,将不断提升所生产车辆的电动化和智能化水平。

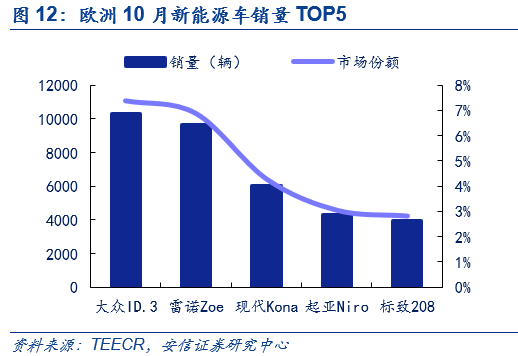

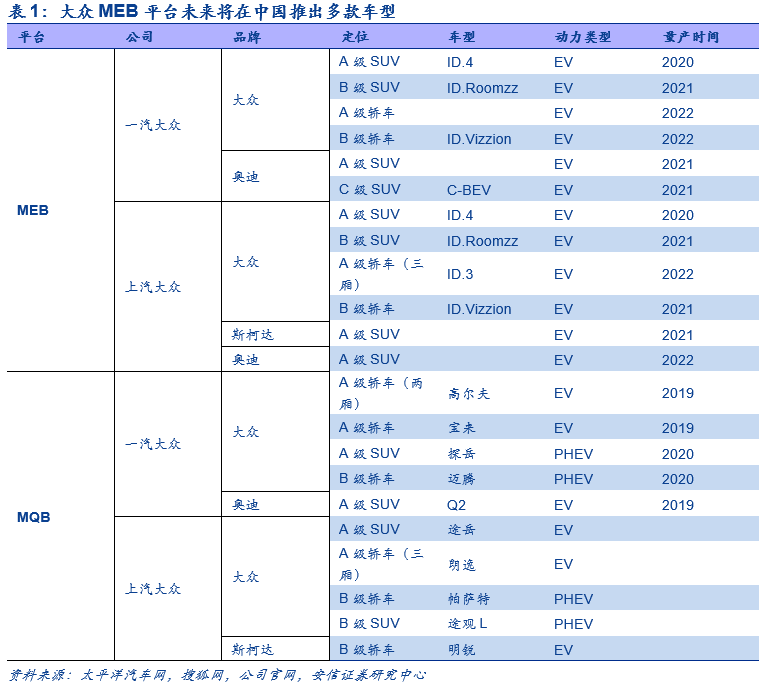

全球平台化车型陆续推出,优质供给大幅增加,持续加速电动化进程。目前,MEB电动化平台的首款车型ID.3仍在8月底于欧洲交付,1ST系列限量发售三万辆,而据大众此前透露,截止上半年,ID.3的预订人数已超过3.7万人;根据EV sales数据,大众ID.3 在9月销量超8500辆,位列全球第5;而在此前,梅赛德斯奔驰也加速了其平台化车型的推出进程。在大众MEB平台的引领下,随着各大车企对于电动化转型的明确,针对电动车专属的正向开发平台陆续诞生。全球的电动车平台可以实现多种车型技术以及经验的共享;提高车型开发效率、缩短开发时间,利用规模效应有效降低生产成本,强化产品竞争力。随着ID.3交付,ID.4在中国实现量产,新能源车无论是车型数量还是销量均将进入快速增长期。

大众MEB平台未来将在中国推出多款车型。从大众自身来说,未来两年,公司计划通过合资公司一汽大众和上汽大众,在MEB平台的基础上,推出多达12款车型,涵盖不同细分市场,其中上汽大众和一汽大众将各推出6款车型。

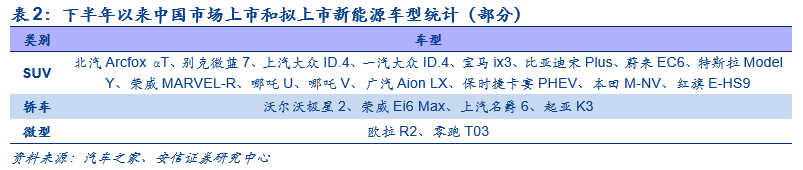

优质供给持续增加,产品驱动提速。目前,在中国市场,包括合资车企、自主品牌、新势力和外资车企仍在持续推出优质车型。下半年以来,有超20款涵盖SUV、轿车和微型车类别的车型陆续在中国新能源车市场上市,随着优质供给的持续增加,中国新能源车市场的产品驱动将提速。

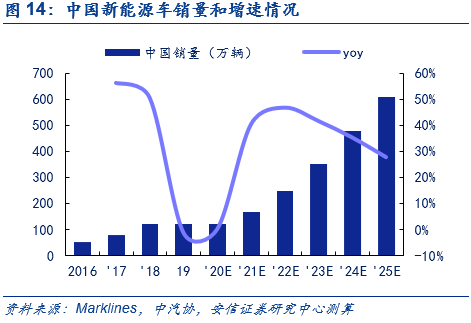

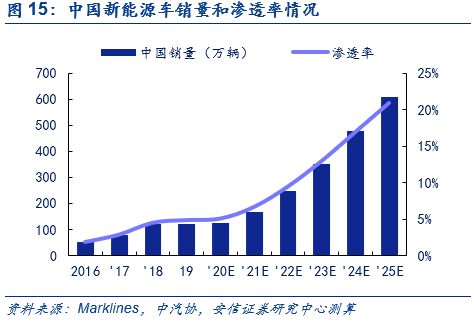

产品驱动推动中国新能源车市场,预计2025年销售量将超600万辆,6年CAGR达31%。目前,中国市场正从政策驱动逐步转向产品驱动,结合ACEA和Ev Sales的相关预测,考虑到大众、奔驰和通用为首的传统车企平台化车型持续布局、造车新势力颠覆传统的产品驱动力持续发酵和特斯拉Model Y等产品在未来的潜在爆款效应,以2019年为基年,我们预计中国乘用车将在2400万辆基础上维持每年1%的增长,随着新能源车渗透率逐步提高,我们预计今年全年新能源车销量超125万辆;明年销量超170万辆,同比增长近40%;2025年达611万辆,6年CAGR达31%,2025年新能源车渗透率超20%。

2

动力电池装机持续增长,磷酸铁锂份额持续提升

动力电池同比维持高增,景气受益新能源车发展。11月动力电池装机量约10.6GWh,环比大幅增长80.9%,同比达到了68%的高增速。自下半年疫情进入常态化之后,在此基础上,动力电池装机量已连续五个月同比正增长,产业链景气向上。

宁德时代装机稳居榜首,行业竞争格局维持稳定。11月TOP10企业合计装机电量约9.8GWh,环比大幅增长81.8%,占整体装机量的92%。其中宁德时代实现动力电池装机5.19GWh,市场份额约48.9%;整体来看,动力电池11月份装机份额维持稳定。

三元仍占主流,磷酸铁锂占比超40%。2014-2018 年,由于政策方面的因素三元材料占比由 30.3%上升至 49.3%,逐步成为国内市场占比最大的锂电池正极材料。自2020年三月开始,由于安全性方面的优势,LFP搭载乘用车装机量同比有所上升,11月磷酸铁锂装机量达4.71GWh,环比大幅上升95.5%,市场份额达44.45%;11月三元电池装机量5.85GWh,环比大幅增长71.6%;市场份额仍过半,达55.2%,但从月度趋势来看,自3月以来磷酸铁锂电池市场份额逐步爬升,目前已超过40%。

目前电动汽车用正极材料主要是三元和磷酸铁锂。三元正极材料对应的锂电池在同等条件下具有能量密度高,续航能力强的特点;而磷酸铁锂电池具有安全性好,成本低的特点,两者被广泛应用在电动汽车领域。其中,三元材料又可以分为NCM(镍钴锰)和NCA(镍钴铝)两种。

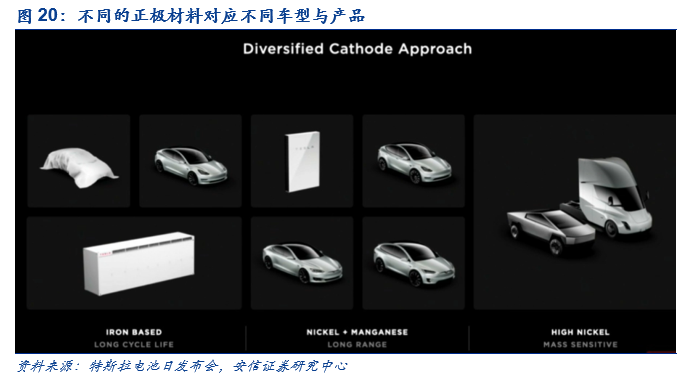

不同正极材料对应不同车型和产品,未来两种路线长期共存。此前,在特斯拉电池日上,特斯拉宣布准备针对不同的车型和产品使用不同的类型的材料。磷酸铁锂将在未来被广泛用于Model 3和储能领域;同时,镍锰二元正极材料将用于少部分储能和其他长续航乘用车型;高镍将被用于皮卡和卡车;而在近期,特斯拉再度调整国产Model 3价格,根据续航里程和补贴金额推定,标准续航版目前在官网配置上仅留有磷酸铁锂版本;,与此同时,大众在8月中国汽车论坛上,明确未来将采用磷酸铁锂电池,梅赛德斯-奔驰则在10月的战略发布会上,提出中低续航版本采用磷酸铁锂电池的想法,目前,主流车企引领下,不同正极材料对应不同车型的路线得到推崇,预计未来磷酸铁锂路线与高镍三元路线将长期共存。

3

充电桩数量增长提速,配套完善提升消费信心

充电基础设施增长提速,后期增势有望维持。受益于北京、上海等地相关充电桩政策和规划落地,和全国范围内对于充电桩的关注度提升,2020年11月全国公共充电桩保有量为69.5万台,较上月增加超2.9万台,累计数据环比增长4.4%,同比增长40.3%;而从充电电量来看,2020年11月全国公共充电桩充电电量达7.7亿kWh,环比增长8.2%,同比实现44.2%的高增长,体现了目前对于新能源汽车的使用景气度持续上涨。

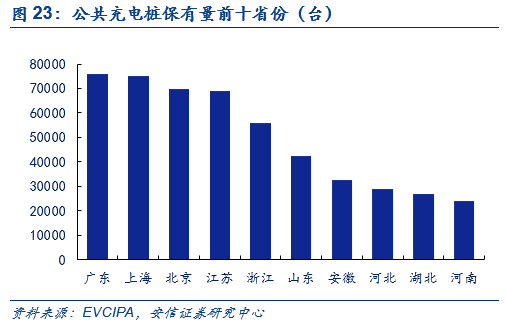

充电桩目前建设区域较为集中,未来将逐步辐射全国。截至到2020年11月,公共充电基础设施的建设区域仍较为集中,广东超越上海以76051台的保有量跃升至第一,位列二三的分别是上海和北京,东部沿海地区仍为公共充电基础设施的主要建设区域,前十名省份充电桩数量占比达72.1%;而从充电电量来看,前十名省份占比集中度也居于高位,其中电流流向以公交车为主,乘用车、环卫物流车占比逐渐增加;随着国网领衔之下的高速公路快充网络逐步建设,叠加电动化趋势逐步朝中西部扩散,预计未来充电基础设施也将逐步辐射全国。

具有多重作用的充电桩后期增长势头有望持续。除了为电动汽车发展提供基础保障外,充电桩还是配电网中重要的可控负荷,对配售电市场化具有重要作用,未来充电桩有望实现能量的双向流动,起到削峰填谷的作用。我们认为在电力市场化改革,政策利好的持续推动下,充电桩相关产业链有望实现爆发,在国常会通过的《新能源汽车产业发展规划》中,也提出加强充换电、加氢等基础设施建设,加快形成快充为主的高速公路和城乡公共充电网络。对作为公共设施的充电桩建设给予财政支持,并鼓励开展换电模式应用,在换电设施领域,奥动、蔚来和杭州伯坦是主要运营商,目前全国共建有换电站超500座。

4

投资建议

十一月份,新能源车产销持续高增超预期。11月国内新能源汽车产销持续增长,再创单月产销纪录,其中产量为19.8万辆,同比上涨75.1%,环比上涨17.5%;销量达20万辆,同比大幅上涨104.9%,环比上涨24.1%。2020年1-11月,国内新能源汽车产销分别为111.9万辆和110.9万辆,同比分别下降0.1%和增长3.9%,产量降幅较1-10月收窄9.1Pcts,销量增速较1-10月实现由负转正。分车型来看,宏光MINI 11月销量继续稳居第一,特斯拉Model 3累计销量继续领先;以欧拉R1为代表的A00级车,和以理想One、蔚来ES6为代表的造车新势力皆有亮眼销量表现,其中理想One 11月上险数4676辆位居新能源SUV销量榜首。与此同时,大众MEB平台车型ID.4已在中国首发亮相,随着优质供给大幅增加,中国新能源车市从政策驱动转向产品驱动的趋势持续推进,在自主品牌、造车新势力、合资品牌平台化车型和特斯拉的产品驱动下,我们预计中国今年电车销量超120万辆;明年销量近170万辆,同比增长超40%;2025年达611万辆,6年CAGR达31%。

动力电池装机大幅增长,磷酸铁锂份额持续提升。11月动力电池装机量约10.6GWh,环比大幅增长80.9%,同比达到了68%的高增速。目前疫情得到有效控制,在此基础上,自下半年以来,动力电池装机量已连续五个月同比正增长,产业链景气向上。11月TOP10企业合计装机电量约9.8GWh,环比大幅增长81.8%,占整体装机量的92%。其中宁德时代实现动力电池装机5.19GWh,市场份额约48.9%;总体市场竞争格局维持稳定。而在正极材料的选择中,尽管三元仍占主流,但磷酸铁锂单月装机量同比大幅增长91.4%,份额持续提升,11月份额超40%;目前特斯拉、大众和奔驰等主流车企 “高镍+LFP”电池布局逐渐清晰,不同正极材料对应不同车型和产品,预计未来两种路线长期共存。

充电桩数量增长提速,配套趋完善提升消费信心。2020年11月全国公共充电桩保有量为69.5万台,较上月增加超2.9万台,累计数据环比增长4.4%,同比增长40.3%;而从充电电量来看,2020年11月全国公共充电桩充电电量达7.7亿kWh,环比增长8.2%,同比实现44.2%的高增长。东部沿海地区仍为公共充电基础设施的主要建设区域,前十名省份充电桩数量占比达72.1%,随着电动化趋势逐步朝中西部扩散,预计未来充电基础设施也将逐步辐射全国;除了为电动汽车发展提供基础保障外,充电桩还是配电网中重要的可控负荷,对配售电市场化具有重要作用,未来充电桩有望实现能量的双向流动,起到削峰填谷的作用。我们认为在电力市场化改革,政策利好的持续推动下,充电桩相关产业链有望稳步推进。

投资建议:重点推荐产业链各环节具备全球竞争力的龙头公司:1)电池环节,重点推荐宁德时代,建议关注亿纬锂能、国轩高科、欣旺达、鹏辉能源、孚能科技等;2)材料及零部件环节,重点推荐恩捷股份、科达利、璞泰来、当升科技、新宙邦等,建议关注诺德股份、天赐材料、德方纳米、中科电气、贝特瑞、杉杉股份、星源材质、嘉元科技等。3)特斯拉和MEB产业链,重点推荐:宏发股份、三花智控、旭升股份、奥特佳等;4)充电桩产业链,重点推荐:许继电气、国电南瑞、特锐德等。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号