-

“涨”声再起:食品饮料行业提价更新专题之二

机构研报精选 / 2020-12-14 10:22 发布

我们上周周报《行业提价预期渐起,白酒啤酒催化仍足》提出,当前需求加速复苏和成本向下游传导过程中,行业提价预期渐起,且部分子行业龙头已经率先提价。本周我们跟进调研反馈,白酒、调味品、酵母等多个子行业提价也已相继落地,行业“涨”声连连,进一步印证需求复苏程度和成本传导速度,这让我们更加乐观地看待食品饮料跨年行情的催化剂及明年业绩的保障性。具体反馈如下:

泸州老窖:特曲计划外提价20元,双轨制下加强渠道管控,加速价值回归。据渠道调研反馈,自2020年12月起,泸州老窖老字号特曲实行价格双轨制,计划外配额结算价上调20元每瓶。本次随着春节临近,需求端旺盛,白酒价格整体上行,公司再次提价。结合前期特曲建议零售价的上调,不仅给经销商留足了备货时间,保障了渠道的利润,从根本上助推批价的上涨,加速特曲价值的回归,我们看好特曲在老四大名酒的品牌支撑下,随着提价后操作模式和营销配合跟上,逐步站稳次高端底部价格带。

古井贡酒:古井春节积极备战,推出新品“年三十”,定位千元价格带。据草根调研反馈,目前渠道已经开始备货21年春节,合肥、皖南部分地区仍有一定社会库存,但随着国内对疫情控制信心的增强及经济活动活跃度的增加,渠道对21年白酒销售的预期较为积极,打款积极性明显提高,部分经销商备货量同比增长约15~20%,有望保障Q1实现开门红。在交流中公司也表示对21年春节销售有较强的信心。同时公司立足中原黄淮白酒文化,推出多年储备的创新香型“古香型”单品“年三十”(两个版本,另一版本以数字命名“年30”)定位千元价格带,以文化复兴的角度拉升整体品牌影响力。详见我们最近公司调研报告《古井贡酒:春节具备信心,技改利在未来》。

顺鑫农业:牛栏山三牛提价,彰显提升产品结构的决心,同时有望刺激渠道增厚业绩。12月11日,顺鑫农业发布提价公告称,鉴于运营成本、生产成本等均有不同幅度的增长,为了维持企业的正常运行,顺鑫农业牛栏山酒厂拟对“三牛系列”产品在原价格基础上进行调整,其中400ml、500ml、1.5L上调 10 元/瓶,255ml上调 6 元/瓶,新价格将从2021年1月16日起执行。据多次调研反馈,无论是今年公司新推出的酱香型千元新品,还是在经销商大会中多次强调的梯次推进,都彰显了公司提升产品结构,拉升品牌力的坚定战略。近期渠道进入春节备货阶段,外埠市场库存良性,在部分产品的提价预期催化下,亦有望刺激渠道打款积极性,保障春节开门红。

涪陵榨菜:提价陆续落地,预计提振盈利。根据渠道反馈,继6月份缩包装提价后,12月中旬起,公司陆续直接、间接提价,其中对主力商超产品出厂价直接提价约15%,后续计划主要对150g脆口产品调整规格间接提价(占比约10%,毛利率从50%提振至65%),预计将进一步提振公司吨价及毛利。公司当前对21年目标较为积极,加大费用投入,继续推进渠道下沉,同时拓展高收入客户群体,一方面打开市场,突破增长瓶颈,另一方面有利于消化募投产能。我们认为,公司以往偏向利润导向,当前消费升级背景下,消费端及渠道端对品牌龙头的接受度提升,采取积极战略提升份额是正确的战略方向,公司战略思路的转变值得持续关注。

安琪酵母:糖蜜及原材料成本上涨,海外已变相提价,国内酵母及YE存在提价可能。今年一季度公司对国内小包装产品大幅提价,下半年受汇率波动影响在海外市场已变相提价,考虑到海外市场公司定价低于竞品20%,我们认为公司未来5年每年平均可提价至少2%~3%。此外,草根调研反馈,目前国内糖蜜价格小幅上涨3%~5%,俄罗斯糖蜜价格翻倍上涨,埃及糖蜜价格上涨10%,若成本持续上行有望推动酵母行业集体提价。其他原材料方面,四季度以来大宗商品持续上行,不排除明年对酵母衍生物(YE)业务提价可能性。

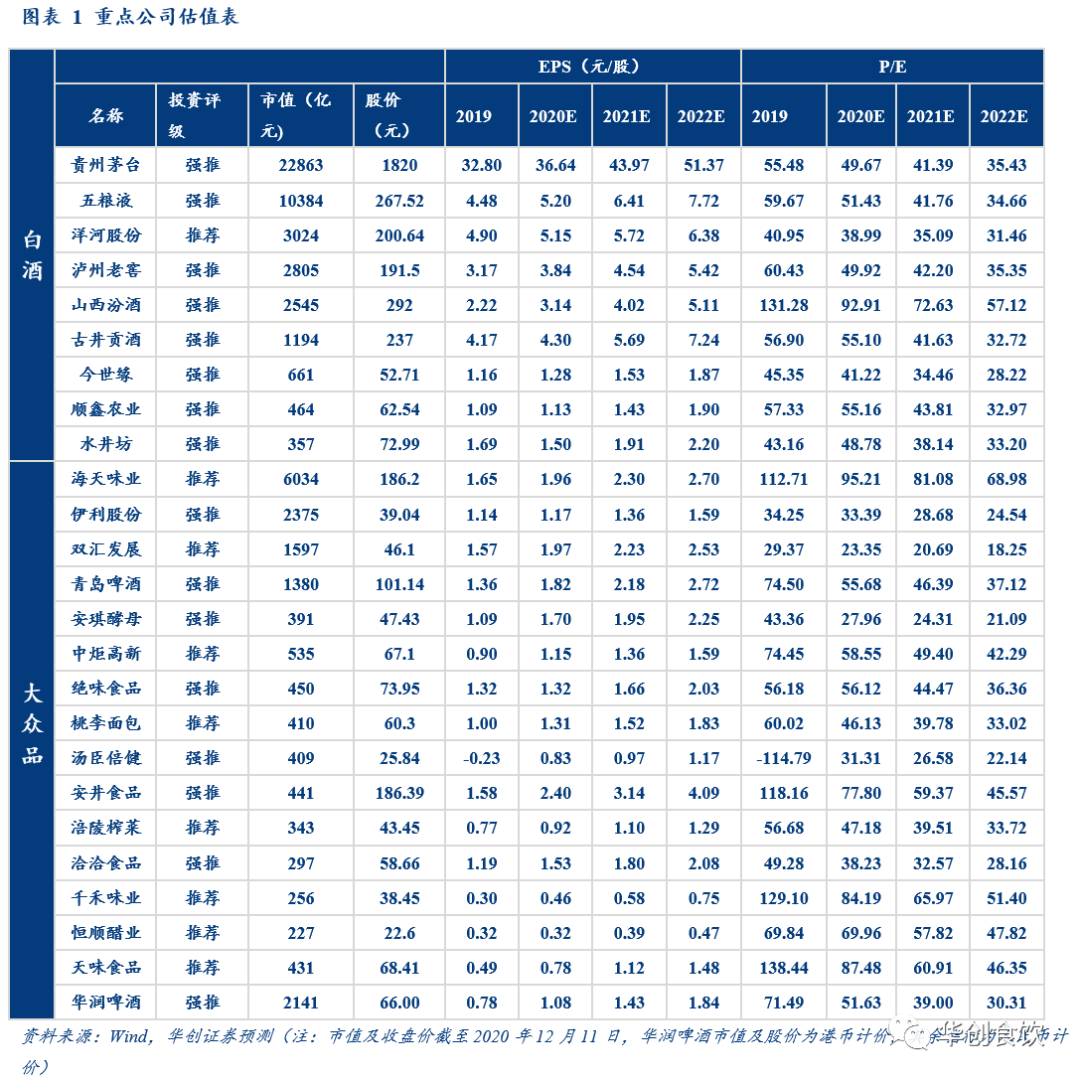

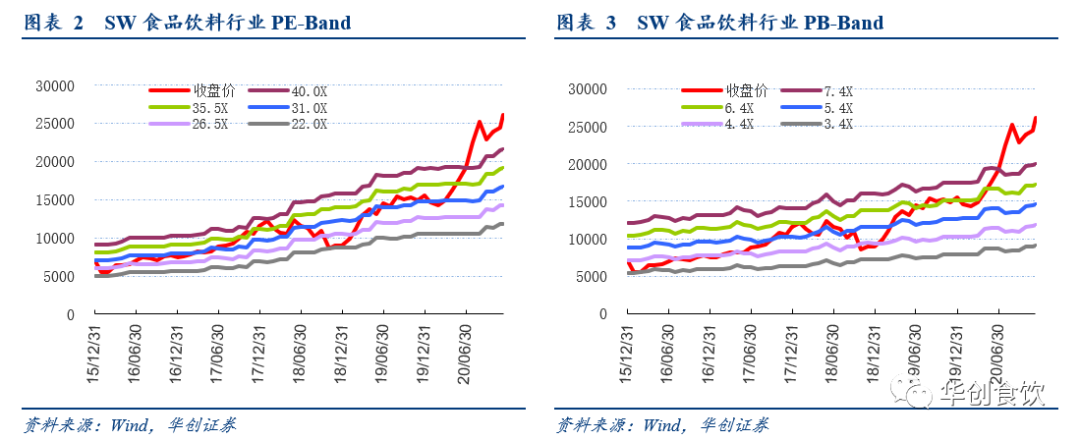

投资建议:乐观看待板块跨年行情及旺季行情,进一步关注白酒、啤酒、乳业、调味品等提价动作落地,以及经销商大会规划出台催化。我们继续建议结合需求复苏和成本传导的两大主线,随着白酒、啤酒、调味品等多个子行业提价动作落地,我们对近期板块催化剂及明年业绩保障性更加乐观。下周步入各家酒企经销商大会密集反馈期,加大关注明年规划出台带来的催化。板块排序上,当前继续优先推荐白酒和啤酒板块,食品板块首推乳业。

1)白酒板块:紧握高端白酒,逢低布局次高端龙头。行业风险充分降低后,当前高端白酒茅台增长规划、五粮液批价上行幅度和国窖收入增速,均可能超预期,同时乐观看待外资长线资金对估值的推动。标的组合上,我们继续推荐茅台、五粮液、老窖,精选次高端龙头逢低布局,21H1需求低基数下高增长,推荐古井、汾酒、今世缘,关注洋河、顺鑫、口子窖的预期修复。

2)啤酒板块:内资高端化的拐点之战,仍有大量持续超预期潜力点,重申强推板块。预计啤酒今年开始步入三年盈利加速提升期,市场认知尚未充分,仍具备大量持续超预期潜力点,高估值具备充分消化能力,同时建议关注内资啤酒在高端市占率加速提升的趋势,重申强推华润(H股)、青啤(A+H),关注重啤。

3)食品板块:结合估值安全边际,首推乳业龙头伊利。原奶价格大幅上涨及需求快速恢复背景下,伊利继低温产品提价后,常温促销全面减少,甚至部分常温产品试点提价,费用收缩及提价推动,来年净利率修复具备超预期潜力,我们看好伊利市值明年站上3000亿元。其他食品板块持续精选估值回落至合理,且来年需求可延续的标的,推荐安琪(持续受益出口业务高增、及提价保障,400亿市值以内安全边际充足)、双汇(肉制品业务利润引擎重启)、桃李(疫情受损恢复)、榨菜(渠道下沉扩展份额、提价保障),关注恒顺(改革推进)/安井(高估值高增长,以时间换空间)/汤臣(低估值改善)。

风险提示:流动性政策收紧、终端需求回落、成本上涨初期业绩承压。

欢迎扫码创见小程序阅读

原创 华创食饮

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号