-

年度投资策略系列之:消费电子 — 手机竞争格局演绎,新终端空间拓展

机构研报精选 / 2020-12-09 10:39 发布

报告摘要

国内射频芯片龙头,增长潜力巨大,首次覆盖给予“买入”评级。公司为国内射频芯片龙头,核心技术强大,射频开关及LNA均获得市场认可, 绑定下游优质客户。射频芯片前景广阔,国产替代趋势下,公司加大投资,拓展产品布局,同时产品升级,顺应射频模组化趋势,未来增长可期。我们预计2020-2022年公司可分别实现 EPS 5.22/6.89/9.00元,当前股价对应PE 90/68/52倍,首次覆盖给予“买入”评级。

手机厂商换机周期来临,品牌厂商塑造新格局。后疫情时代,关注手机出货量需求回补与5G手机渗透率提升。假设2021-2022年全球智能手机出货量维持14.0亿部,根据IDC预测2022年全球5G手机渗透率有望将达到53.6%。华为受贸易摩擦影响,各价位段区间内品牌厂商重新洗牌,高价位区间看苹果、海外市场看小米补位。苹果受益于自身的价格下沉及高价区间的竞品缺位,预计2021年苹果将迎来换机高峰期;小米2020Q3全球份额已见明显的提升,预计2021年欧洲市场扩张的趋势有望持续。

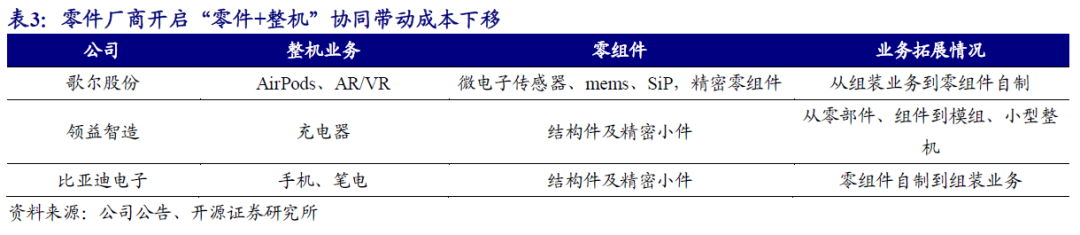

手机存量换机时代,品牌与零件厂商寻求破局。手机进入存量换机时代,渗透率进入瓶颈期,导致总量难现增长,因而总量维度的主要看点在于需求回补与换机周期。业务空间拓展维度,关注零件厂商打破零件与整机的生产制造壁垒,拓宽业务空间,如立讯精密、蓝思科技通过收购方式加快组装业务的导入,零件厂商开始平台化布局,垂直整合体现成本优势,如歌尔股份、领益智造、比亚迪电子;部分品牌厂商寻求破局,如小米、传音进入硬件与系统、软件携手并进的时代。

AIOT渐行渐近:TWS渗透率提升,展望VR/AR。TWS耳机从萌芽期步入开花期,苹果、安卓阵营齐发力。TWS耳机仍然处于高速渗透阶段,全球手机活跃用户接近80亿,艾瑞咨询预计2020年全球TWS耳机销量为4亿套,自2016年以来累积出货量为7.8亿套,相对手机活跃用户配套的渗透率仅为9.8%。我们测算2020年AirPods配套存量用户数仅为10.6%,处于渗透率提升的阶段,预计未来2-3年AirPods系列产品仍能维持25%的年复合增长率。创新消费电子终端方面,全球AR/VR市场有望回暖,VR市场率先成熟,我们预计2022年VR设备的渗透率将提升至20%,假设每台设备的平均单价为2500元,对应市场空间为800亿元。AR增强现实类的产品仍需克服硬件难点,蓄势待发。苹果有望引领AR技术普及,预计苹果AR头戴式设备将在2021年后推出。

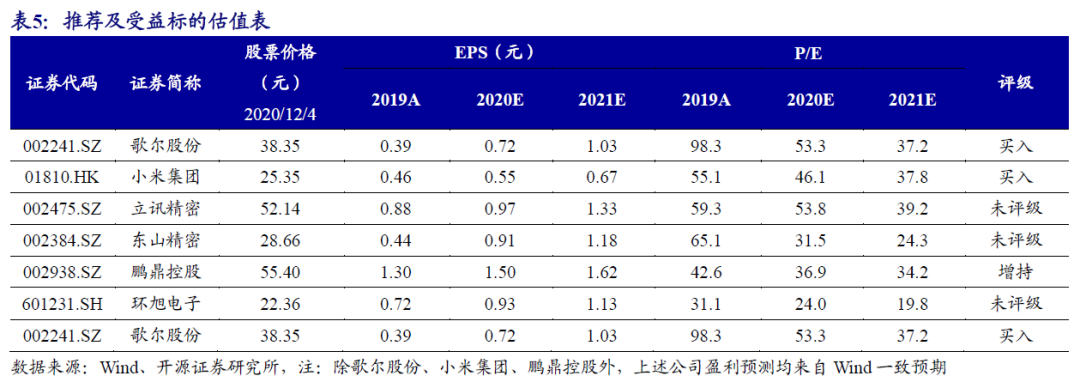

投资观点:消费电子新终端拓展,关注厂商垂直整合+软硬件协同。受益于苹果、小米份额提升的供应链公司与垂直整合拓展业务空间的厂商,受益标的:小米集团、鹏鼎控股、东山精密、立讯精密、环旭电子。消费电子终端切换方面,TWS仍处于渗透率提升拉动出货期,往后看,把握产品功能提升带来的市场扩容机遇。VR有望领先于AR率先成熟,关注组装及成品方案环节受益的厂商,受益标的:歌尔股份。

风险提示:下游需求不及预期、供应链降价风险、汇兑损失风险

目录

1、 手机换机周期到来,品牌厂商塑造新格局

1.1、 后疫情时代需求回补,5G手机加快价格下沉

1.2、 竞品缺位,苹果、小米补位效应显著

2、 手机存量换机时代,品牌与零件厂商寻求破局

2.1、 品牌:从硬件到软件,生态逐渐形成

2.2、 零组件:零件+整机垂直一体化,业务空间扩张

3、 AIOT渐行渐近:TWS渗透率提升,展望VR/AR

3.1、 TWS:苹果、安卓百花齐放,TWS耳机渗透率提升

3.2、 VR/AR:VR看游戏、AR看社交,接力拓展电子终端

4、 投资观点:消费电子新终端拓展,关注厂商垂直整合+软硬件协同

5、 风险提示

正文 1 1

手机换机周期到来,品牌厂商塑造新格局

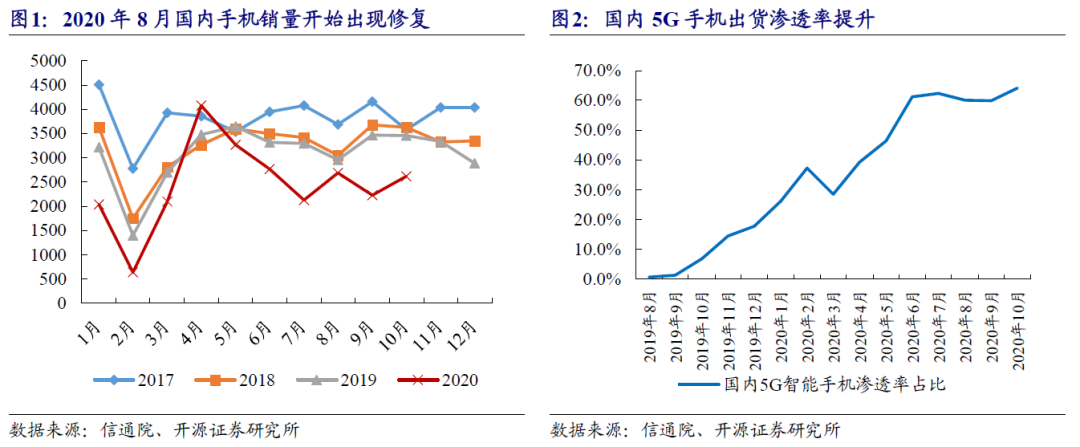

1.1、后疫情时代需求回补,5G 后疫情时代,关注手机出货量需求回补与5G手机渗透率提升。从sell-in数据看,国内智能手机仍处于去库存的状态,2020年6月-2020年10月国内智能手机出货量整体低于历年出货量,2020年10月国内智能手机出货量达到2615.3万部,YoY -27.3%。从机型通信制式的结构看,2020年国内5G新机的发布数量增加,叠加价格区间下沉,渗透率步入加速提升阶段,根据信通院数据,国内智能手机5G机型单月出货量的渗透率已由2019年10月的6.9%大幅提升至2020年10月的64.1%,同比提升57.2 pct。

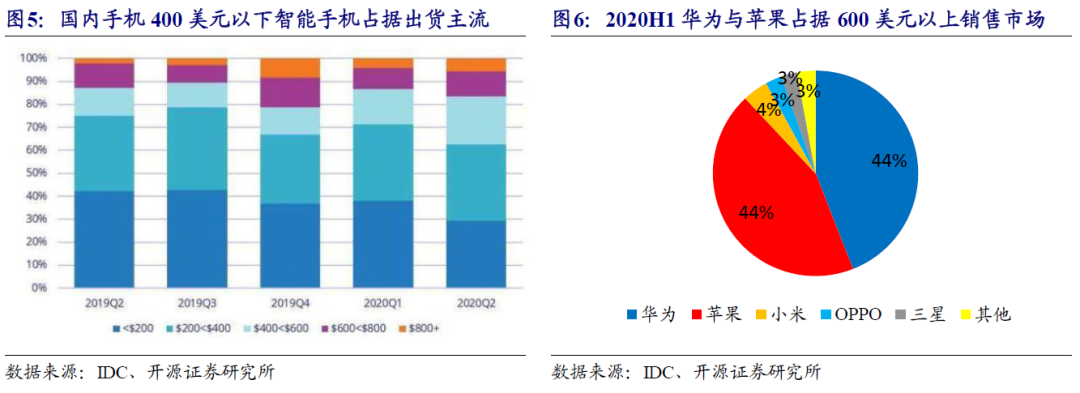

5G手机价格下沉,催化全球5G智能手机出货量渗透率提升。5G手机加快价格下沉,国内市场5G手机平均价格由2019Q3的995美元下沉至2020Q2的837美元,下降幅度达到15.9%,海外市场5G手机平均价格由2019Q3的711美元下降至2020Q2的464美元,下降34.7%。根据IDC预测,假设2021-2022年全球智能手机出货量维持14.0亿部,2022年全球5G手机渗透率有望将达到53.6%。

1.2、竞品缺位,苹果、小米补位效应显著

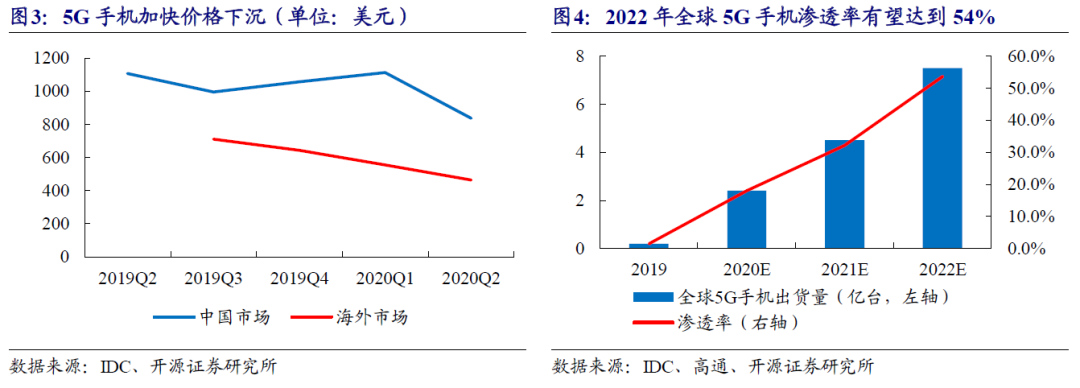

华为受贸易摩擦影响,各价位段区间内品牌厂商重新洗牌。400美元以下的智能手机仍是国内手机市场的主力出货区间,占比超过60%。华为与苹果在600美元以上区间出货量占比势均力敌,2020H1在国内市场占比分别达到44.1%与44.0%。

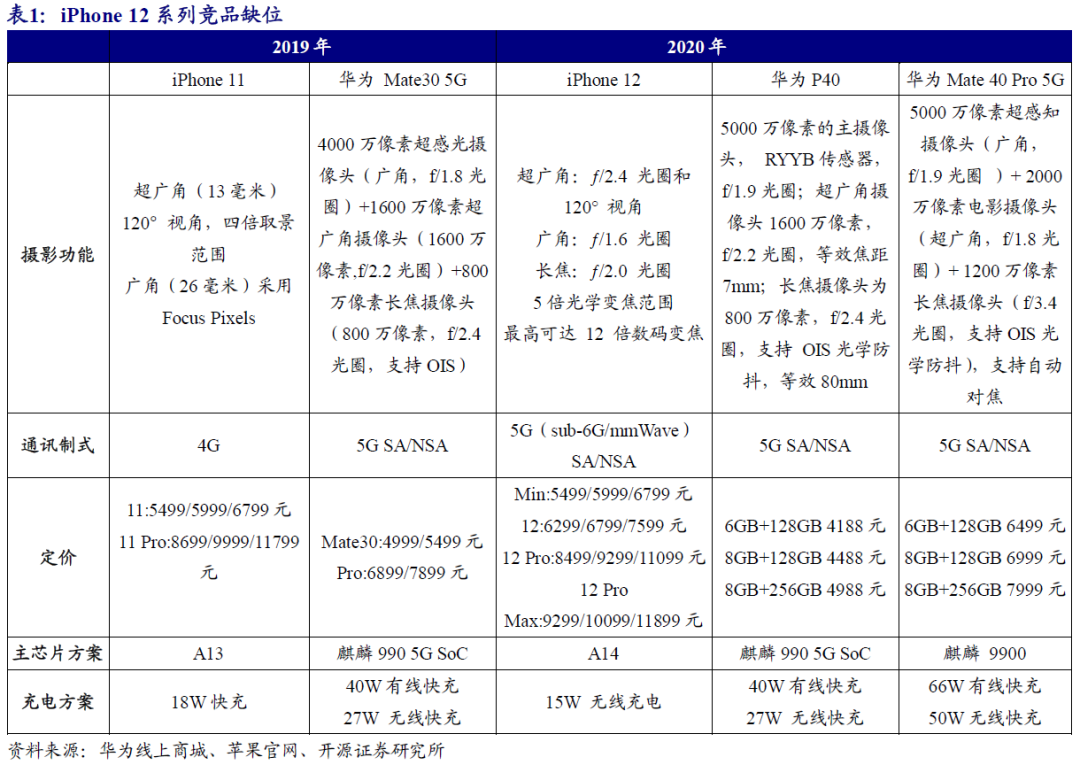

苹果受益于自身的价格下沉及高价区间的竞品缺位。iPhone 12系列与安卓高端机型之间的通信制式及摄像功能的差距打平,过去iPhone的价格区间段内强有力的竞争对手仅剩下华为,而其供应链安全受到扰动。2020年上半年华为推出P40系列产品,搭载麒麟990 5G SoC芯片,采用徕卡4摄,6.58英寸OLED 90Hz刷新率的屏幕,运行内存及跻身内存最高达到8GB+512GB,产品定价从5988元至7388元,2020年下半年推出Mate 40 Pro 5G机型,产品定位由6499元至7999元,首次采用5 nm制程的麒麟9900芯片。苹果机型自2019年iPhone11系列推出后,价格带下沉至5000-6000元,直接与华为的高端机型形成竞争,而且覆盖范围上限在10000元以上,目标受众广泛,具备价格优势。全球贸易摩擦升级,国内竞品厂商面临供应链风险,原有的自研芯片难以保证供应,或导致产品研发、销售一体化的能力缺失,给苹果带来份额进一步提升的卡位机遇。

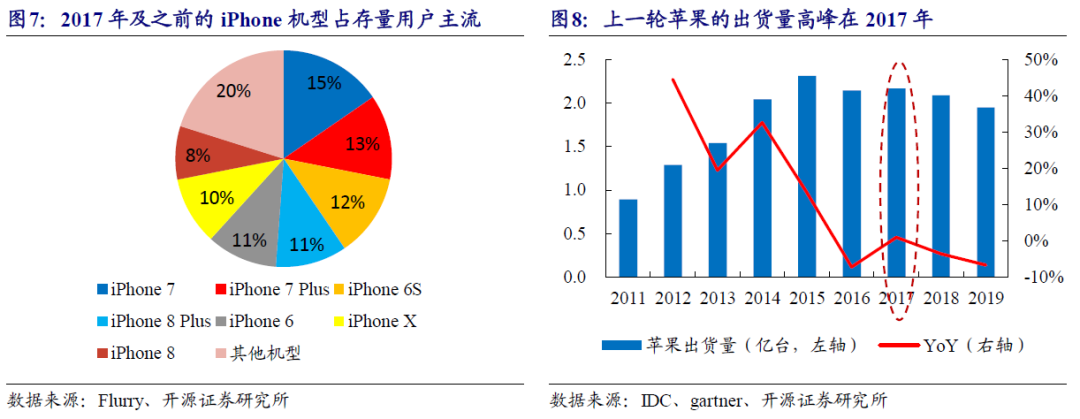

我们预计2021年苹果将迎来换机高峰期。换机需求方面,上一轮苹果换机潮出现在2017年,上半年的主力机型为iPhone 7、下半年主力机型为iPhone X,2018-2019年的iPhone系列产品均隶属于iPhone X类似的衍生外观,对消费者的吸引力有限,而且从2019年开始安卓系厂商推动5G对苹果的销量形成进一步挤压。当前iPhone存量用户面临手机电池电量不足等问题,亟待更新手机。

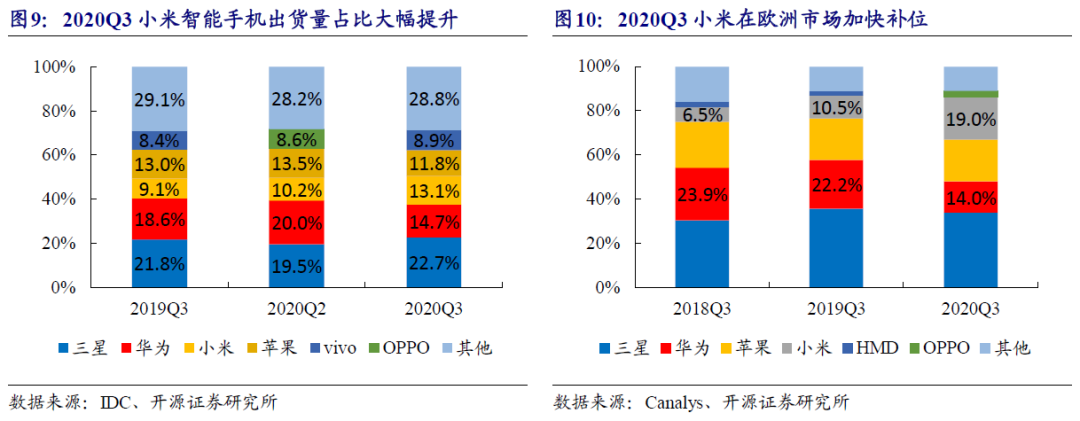

小米充分受益于海外市场的竞品缺位,2020Q3全球份额已见明显的提升,预计2021年欧洲市场扩张的趋势有望持续。根据IDC数据,2020Q3小米占全球智能手机出货份额达到13.1%,环比2020Q2提升2.9 pct,同比2019Q3的9.1%提升4.0 pct。小米的增长来自海外市场的拓展,尤以欧洲市场为代表,替补了华为损失的份额,2020Q3小米在欧洲市场的份额由2019Q3的10.5%提升至19.0%,而同期华为由22.2%下降至14.0%,从细分国家来看,小米在西班牙市场市占率排名第一,法国、意大利、德国地区的智能手机出货量同比实现超过翻倍的增长,而在中东欧市场市占率达到26.9%,排名位列第二,往后看,小米将采用线上线下渠道并行的同时,强化运营商渠道的推货力度,从而实现份额的持续提升。

2

手机存量换机时代,品牌与零件厂商寻求破局

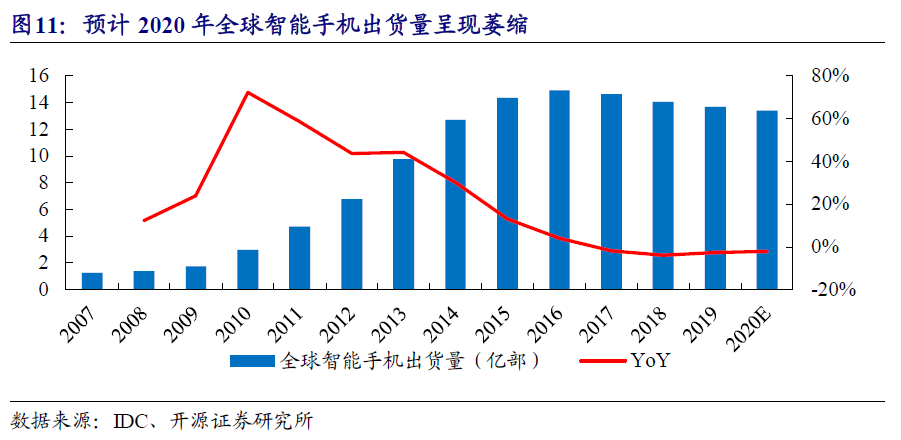

手机进入存量换机时代,渗透率进入瓶颈期,导致总量难现增长。2020H1因受到全球新冠疫情影响,智能手机线下销售门店关闭,而线下销售是主流的销售渠道,导致智能手机出货量出现明显下滑,2020H2因研发人员跨国出差受阻,品牌新机研发发布延迟,IDC预计2020年全球智能手机出货量呈现萎缩,出货量为13.4亿部,YoY -2.2%。智能手机总体步入渗透瓶颈,总量维度看点在于需求回补与换机周期。部分品牌厂商寻求破局,如小米、传音进入硬件与系统、软件携手并进的时代;业务空间拓展维度,关注零件厂商打破零件与整机的生产制造壁垒,拓宽业务空间。

2.1、品牌:从硬件到软件,生态逐渐形成

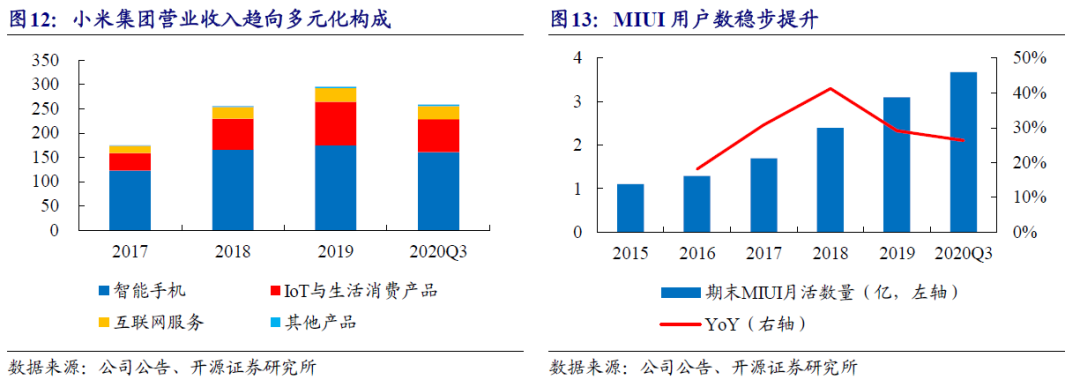

小米硬件AIoT引流,软件关注MIUI系统变现。小米加快物联网生态建设及用户变现,通过均价低于手机的IoT与生活消费产品导流,IoT与生活消费产品收入占比由2017年的20.6%提升至2020Q3的26.4%。从MIUI系统用户数维度,用户实现稳步增长,2020Q3 MIUI系统用户数量增长至3.7亿元,YoY+26.3%。

2.2、零组件:零件+整机垂直一体化,业务空间扩张

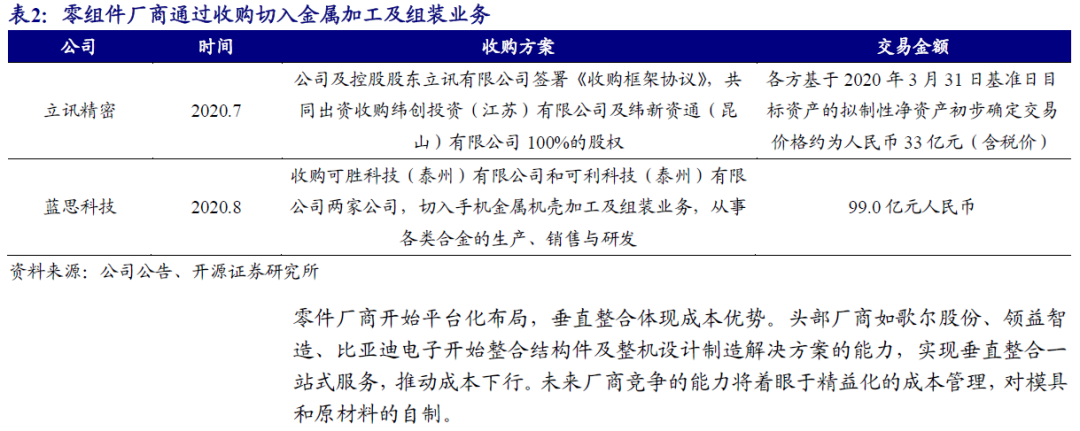

零组件厂商通过收购方式加快组装业务的导入,拓宽自身业务空间。2020年立讯精密及控股股东签署收购框架协议,共同出资收购纬创投资及纬新资通有限公司的股权,初步确定交易价格为33亿元人民币(含税价);2020年8月,蓝思科技公告拟收购可胜科技有限公司和可利科技有限公司,切入手机金属机壳加工及组装,交易金额为99.0亿元人民币。

3

AIOT渐行渐近:TWS渗透率提升,展望 VR/AR

3.1、TWS:苹果、安卓百花齐放,TWS耳机渗透率提升

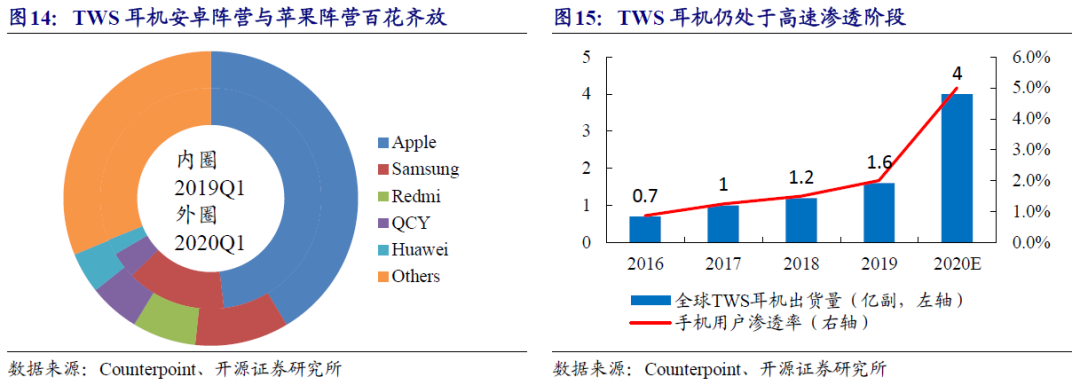

苹果、安卓阵营齐发力,带动TWS耳机从萌芽期步入开花期。2016年苹果TWS耳机首次面世,形成新消费电子终端的创新品类,因其监听专利方案形成了垄断的市场格局,2019年蓝牙5.0方案面市,帮助客户解决双耳传输问题,推动低价TWS快速渗透,带动安卓系厂商TWS耳机市场兴起。安卓系厂商紧跟苹果步伐并呈现百花齐放的局面,从市占率来看,根据Counterpoint统计,安卓系厂商比例已由2019Q1的51.9%提升至2020Q1的58.6%。

TWS耳机仍然处于高速渗透阶段,全球手机活跃用户接近80亿,艾瑞咨询预计2020年全球TWS耳机销量为4亿套,自2016年以来累积出货量为7.8亿套,相对手机活跃用户配套的渗透率仅为9.8%。从iPhone年销量匹配率来看,2020年AirPods配套手机渗透率为72.7%;从存量iPhone的渗透率来看,AirPods的手机匹配率依然很低,还处在渗透率的提升期,根据苹果2019年首席财务官披露的数据,iPhone手机活跃用户数量超过9亿台,我们测算2020年AirPods配套存量用户数仅为10.6%,处于渗透率提升的阶段,预计未来2-3年AirPods系列产品仍能维持25%的年复合增长率。

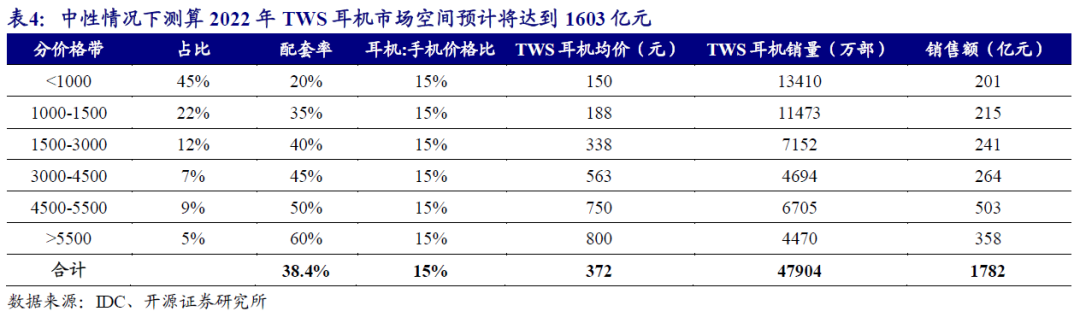

按照整体出货量/手机年出货量测算,2019年TWS耳机的配套为10.7%。根据Counterpoint统计,2019年全球智能手机出货量为14.9亿台,假设2022年智能手机出货量仍能维持,我们按照手机分为六个价格区间测算TWS耳机对应手机出货量的配套率及配套价格,中性情景下,假设耳机与手机的价格比维持在15%,对应全市场耳机均价为372元,测算全球TWS耳机销量为4.8亿套,对应销售额为1782亿元。

从附加值提升的维度,语音识别与健康传感功能的渗透将带动市场扩容。未来TWS耳机有望成为声学入口,初期以语音识别交互,后续逐步导入声纹识别,TWS耳机单价有望持续提升。例如AirPods Pro系列产品采用入耳式的主动降噪功能,售价1999元,相对于AirPods 2的售价1558元提升28.3%,漫步者NB2系列产品定价599元相较于TWS3系列的定价398元提升50.5%,未来有望导入语音识别带动TWS耳机附加值再度提升。

3.2、VR/AR:VR看游戏、AR看社交,接力拓展电子终端

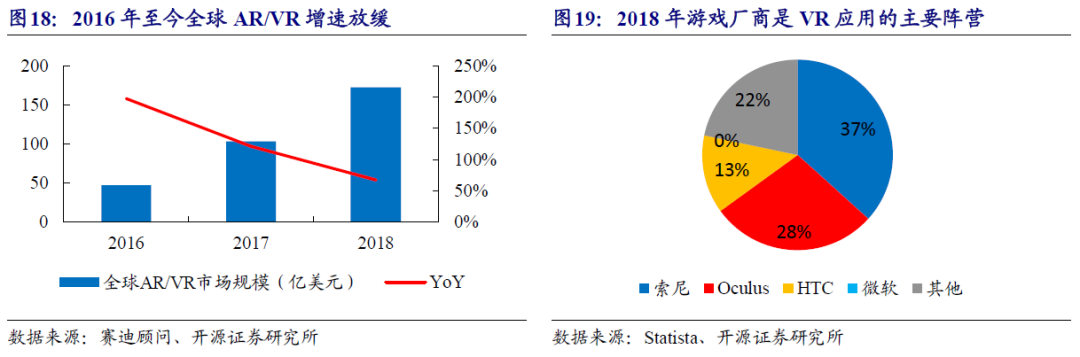

全球AR/VR市场有望回暖,VR市场率先成熟。根据赛迪顾问研究,全球VR/AR市场规模由2016年的46.8亿美元上升至2018年的172.7亿美元,其中硬件占比达到36.9%,对应63.7亿美元。从增速来看,2017-2018年的市场同比增速持续下行。从终端出货结构看,全球VR与AR设备的占比分别为92%与8%,VR设备的成熟领先于AR产品。根据Statista统计,从VR竞争格局看,索尼与Oculus是市场主力,索尼出货量占比达到36.7%,acebook2014年以20亿美元收购的头显厂商Oculus主打阵营,占比达到28.3%,HTC占比达到13.3%。

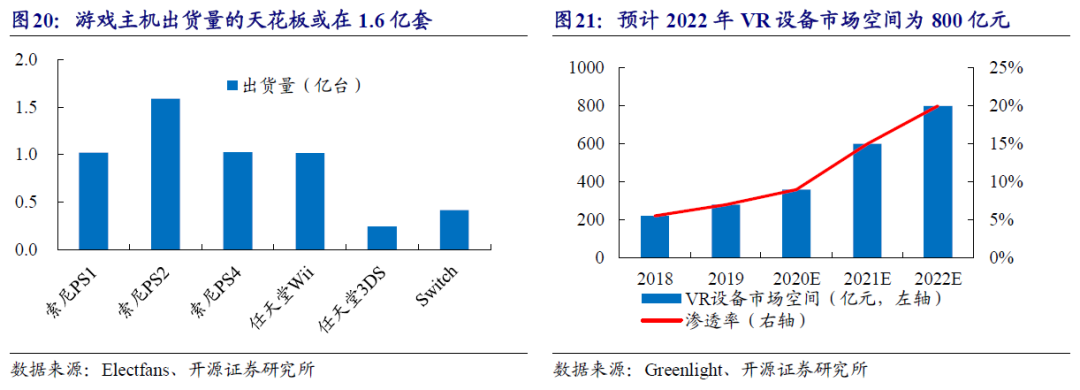

VR厂商应用主要针对游戏市场,未来市场空间贴近主机游戏。目前市场上的主流VR产品包括Oculus、索尼PS VR,下游应用仍然以游戏为主,类似主机游戏增加VR眼镜等硬件,我们对比各品牌厂商的主机产品出货量,索尼PS系列单款产品最高的累积出货量曾达到1.6亿套,任天堂主机Wii累积出货量为1.0亿套,而其他掌机类产品累积销量均在5000万套以下。以游戏主机的最高累积出货量测算VR市场的空间,根据第三方机构Greenlight测算,2018年VR设备出货量为828万台,占游戏主机的渗透率仅为7%,我们预计2022年VR设备的渗透率将提升至20%,假设每台设备的平均单价为2500元,对应市场空间为800亿元。

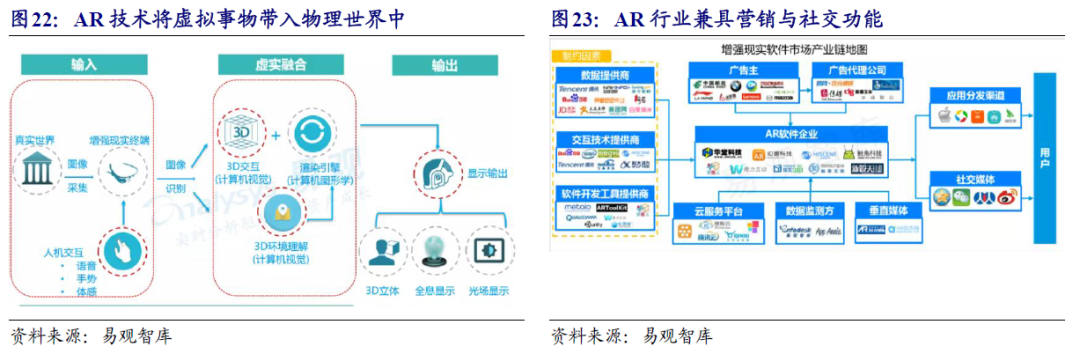

AR增强现实类的产品仍需克服硬件难点,蓄势待发。AR将虚拟事物带入到用户的物理世界中,增强对物理世界的感知,相对于VR产品,AR系统环境开放,未来有望发展为裸眼可见的极致体验。AR采集真实事迹的图像信息,与3D计算机视觉、图形交互,形成3D立体的显示输出,AR行业兼具营销与社交功能,未来产品的渗透率与市场规模有望接近智能手机。AR硬件受制于光波导技术,成熟仍需时日。微软、谷歌、Magic Leap、Digilens等产生推动光波导技术。但是中短期内无法实现大规模的普及。

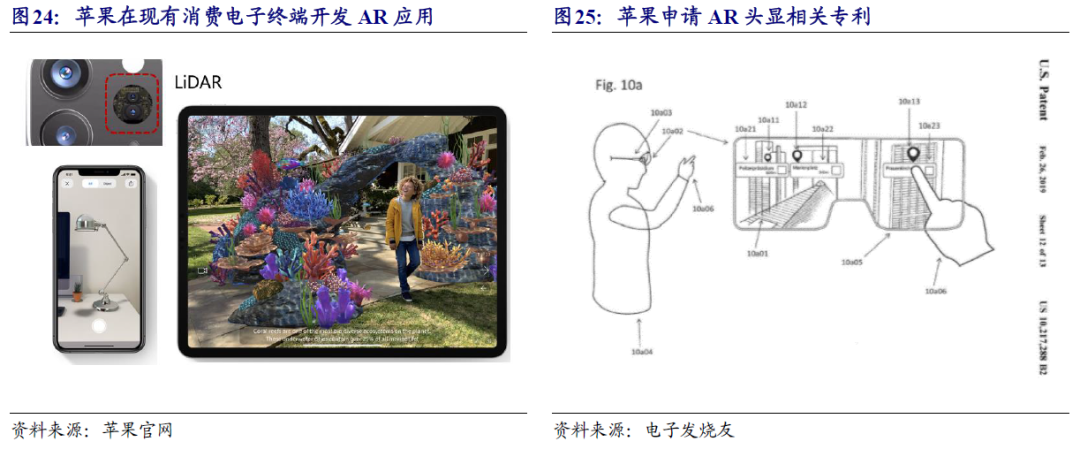

苹果有望引领AR技术普及,预计苹果AR头戴式设备将在2021年后推出。手机端,苹果在iPhone 12系列中引入LiDAR激光摄像,结合空间探测和3D扫描能力,提升AR应用表现,苹果推出目前迭代最快、功能最全的AR开发平台,鼓励开发者在自有的应用中加入AR功能,逐渐引导AR体验成为主流。AR头显设备方面,苹果2019年申请专利文件,推动在眼镜前方进行交互的AR glass,2020年3月苹果申请AR设备的指环专利,实现在眼镜表面和前方的精准定位与点按。由于苹果阵营已具备9亿以上的存量用户,新技术的渗透更为顺畅,利于苹果加快迭代AR设备的技术进步。

4

投资观点:消费电子新终端拓展,关注厂商垂直整合+软硬件协同

智能手机作为过去最重要的消费电子终端进入渗透率饱和的瓶颈期,行业拉动来自于换机周期及结构性的微创新。短期,关注疫情后手机出货量的修复与回补;中期看好手机品牌厂商在海外市场、中高端市场的份额拓展,关注零组件厂商的垂直整合、拓宽业务线;长期看好以手机为用户切入口、形成物联网生态,通过自身系统或软件变现的公司。竞品缺位,受益于苹果、小米份额提升的供应链公司与垂直整合拓展业务空间的厂商,受益标的:小米集团、鹏鼎控股、东山精密、立讯精密、环旭电子。消费电子终端切换方面,TWS仍处于渗透率提升拉动出货期,往后看,把握产品功能功能提升带来的市场扩容机遇。VR有望领先于AR率先成熟,关注组装及成品方案环节受益的厂商。受益标的:歌尔股份。

开源刘翔团队原创

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号