-

蓝思科技(300433)深度报告:玻璃盖板龙头,垂直整合全面推进,多元业务打开广阔市场空间

机构研报精选 / 2020-11-27 10:48 发布

投资要点 玻璃盖板行业龙头,盈利能力持续改善 蓝思科技为国内智能手机玻璃盖板行业龙头,目前公司已经形成手机、可穿戴设备、汽车电子三大核心业务架构,在智能手机前盖板向前后双盖板演变、可穿戴设备渗透率持续提升、电动汽车需求回暖的三条逻辑主线支撑下,新一轮上升周期即将到来。 玻璃盖板行业格局优化,下游需求增长,21年有望迎来较好业绩 5G时代,玻璃将成为智能手机盖板主要解决方案,玻璃后盖渗透率持续上升。同时,随着手机更加重视外观差异化,3D玻璃渗透率提高,渐变色等新方案的提出,对于玻璃盖板厂商技术能力和量产能力也提出了更高的要求,单机盖板价值量显著提升。未来几年,智能手机玻璃盖板市场预计稳定增长。展望明年,在iPhone 12新机渗透+5G换机需求+疫情后市场回暖+华为高端机被抑制等因素驱动下, 2021年大客户出货量预计增长15%以上,叠加公司在大客户渗透率提升+新机防护玻璃升级等,公司有望迎来较好的业绩成长。 可穿戴设备带来业务新的增长点。公司供应Apple Watch的蓝宝石及玻璃前后表盖、陶瓷表壳及表冠等结构件,可穿戴设备有望成为公司新的业务增长点。 进入特斯拉产业链,受益于未来汽车多屏趋势。公司为特斯拉全球核心一级供应商,供应中控屏玻璃壳。目前公司的汽车防护屏业务还处于开拓更多客户阶段,与特斯拉的合作会对其他车企形成示范效应,有望导入更多大客户,同时,未来汽车自动化多屏趋势将利好公司这部分业务。 进入金属结构件业务,垂直整合打开广阔成长空间 公司通过收购可胜泰州和可利泰州切入金属机壳市场,金属中框+前后盖板玻璃+触控屏等多个领域的垂直整合,有利于公司整体利润率以及行业地位的提升,也为下一步在组装贴合领域的布局积累了技术与客户基础。 盈利预测与估值 我们给予蓝思科技2020E/2021E年净利润49/69亿,公司质地优质,空间广阔,股价仍具有较大增长空间。 风险提示 3D玻璃产能利用率不达预期,大客户订单毛利不及预期。

正文 一、蓝思科技:玻璃盖板行业龙头,盈利能力持续改善 1.1以消费电子防护为核心,稳健发展打造全面布局 以消费电子防护为核心,稳健发展成长至行业龙头。公司成立于2003年,以手机视窗防护玻璃为核心业务,2006年推出可满足触摸屏使用的玻璃面板,成功奠定行业地位。公司始终深耕技术积累,凭借领先优质工艺切入包括苹果在内的多家一线手机品牌供应链,借助4G智能手机换代浪潮,实现业务飞速发展,并完成以防护玻璃、蓝宝石、陶瓷、金属等材质为核心的多元化产品布局。2015年公司于创业板上市,步入新一轮发展阶段。目前公司已经形成手机、可穿戴设备、汽车电子三大核心业务架构,在智能手机前盖板向前后双盖板演变、可穿戴设备渗透率持续提升、电动汽车需求回暖的三条逻辑主线支撑下,新一轮上升周期到来。

控股权稳定,内生外延打造全面布局。公司实控人为周群飞、郑俊龙夫妇,截至2020年6月30日,公司股本总额为43.84亿股,实际控制人周群飞、郑俊龙夫妇计持有上市公司30.96亿股,占公司总股本的比例为70.61%。两人自创立蓝思科技以来,始终维持对公司的绝对控制权,带领公司完成技术积累、客户优化、业绩提升的全部过程,因此对于行业未来发展方向,公司战略布局应对等均有突出把控能力,公司股权结构稳定,经营方向明确。 1.2 智能手机玻璃盖板行业龙头,苹果核心供应商 主营防护玻璃、新材料及金属,下游应用较广。公司的业务主要为手机防护玻璃、平板电脑防护玻璃和新材料及金属三大块业务。其中防护玻璃包括镀膜系列、特殊丝印、3D玻璃、摄像头镜片、LCM模组等,新材料及金属包括陶瓷3D、陶瓷系列、金属系列、指纹模组等。产品用途较广,应用于手机、平板电脑、笔记本电脑、电视、数码相机、播放器、GPS导航仪、汽车仪表、智能家居、医疗设备等各方面。

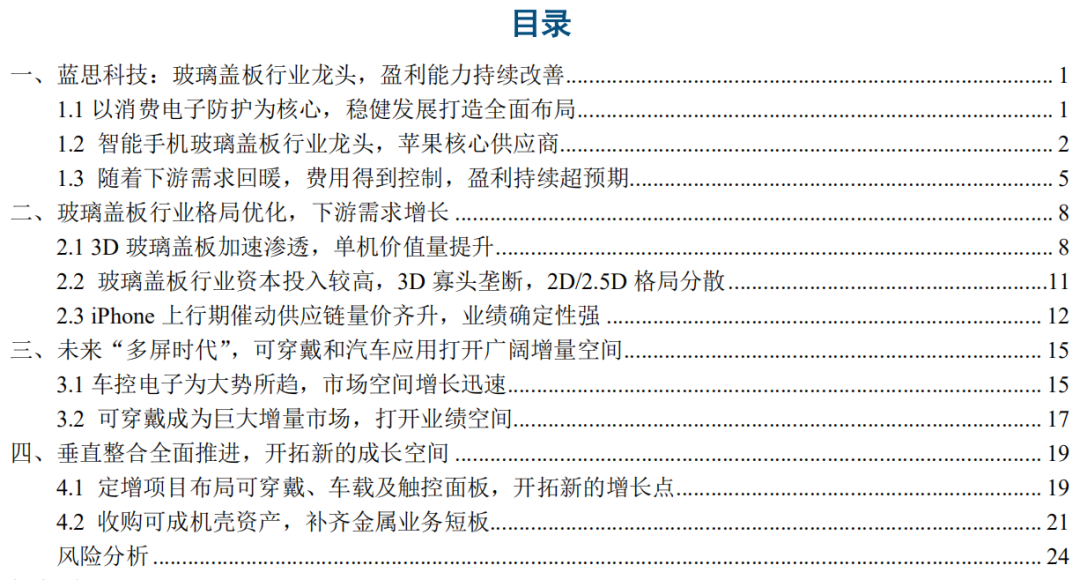

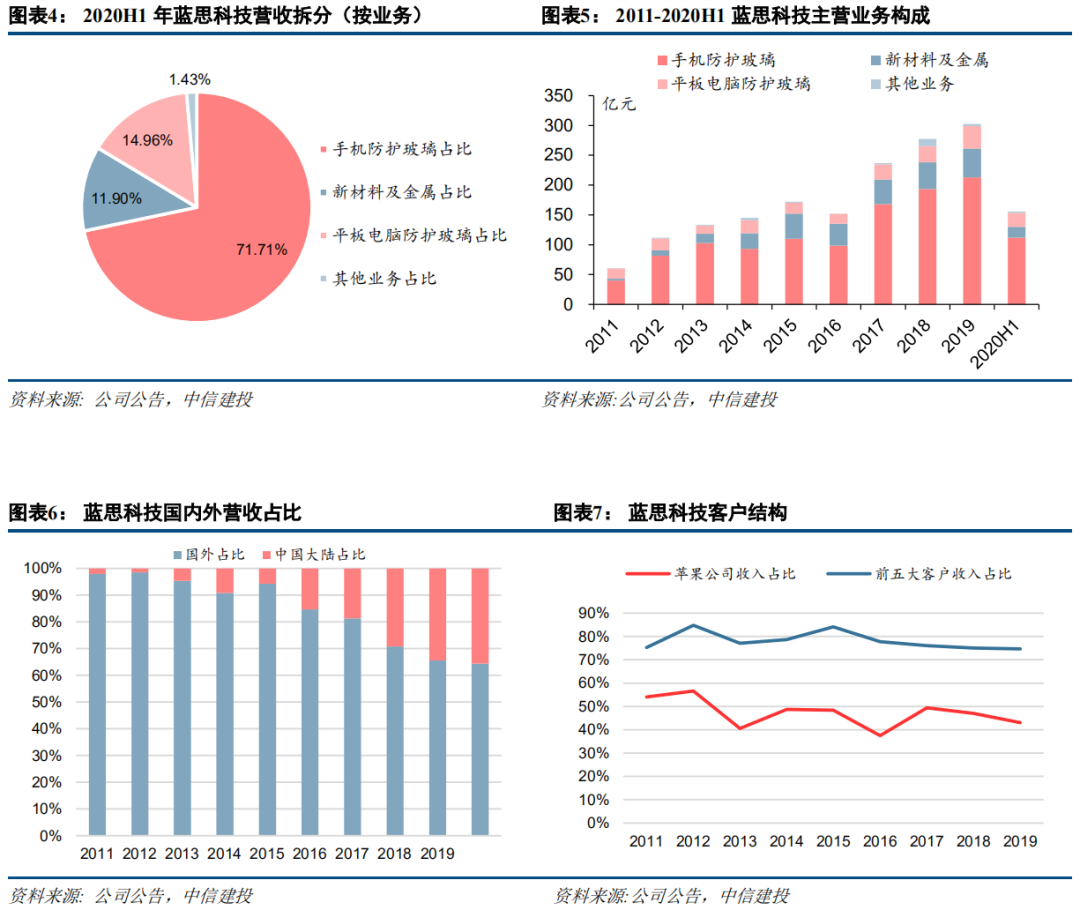

消费电子拉动新型面板需求,中小尺寸防护玻璃为公司主要收入来源。近年来,以智能手机为代表的消费电子产品流行采用AMOLED等新型显示面板、全面屏、3D曲面屏等技术,带动智能手机,尤其是中高端产品的销量。公司的防护玻璃主要为2D/2.5D/3D防护玻璃盖板,近年营收增长动力主要来自手机防护玻璃业务,新材料及金属业务占比有小幅下降。公司2020年H1主营业务总收入为155.7亿,其中,手机防护玻璃贡献71.7%,新材料及金属贡献11.9%,平板电脑防护玻璃贡献15.0%,其中防护玻璃业务合计占比86.7%,为公司的收入主要来源。 客户资源优质,客户结构不断优化,苹果为公司第一大客户。分地区看,2020年H1海外客户占比63.4%,国内收入逐年提升,2020年H1占比35%,客户结构不断丰富。凭借优异的产品性能和技术优势,公司不断抢占市场份额,成功切入国内外知名消费电子和汽车等厂商的供应链,包括全球前五大智能手机品牌苹果、三星、华为、OPPO、VIVO、小米等,全球新能源汽车领航者特斯拉等汽车电子客户,及其他消费电子客户如LG、亚马逊、微软等,客户资源优质。苹果为公司第一大客户,公司财务报表披露的第一大客户占比在40%-50%之间,其他客户富士康、TPK等也为苹果品牌的供应商,因此公司为苹果品牌供应的营收占比高于报表披露,约为50%-60%左右。

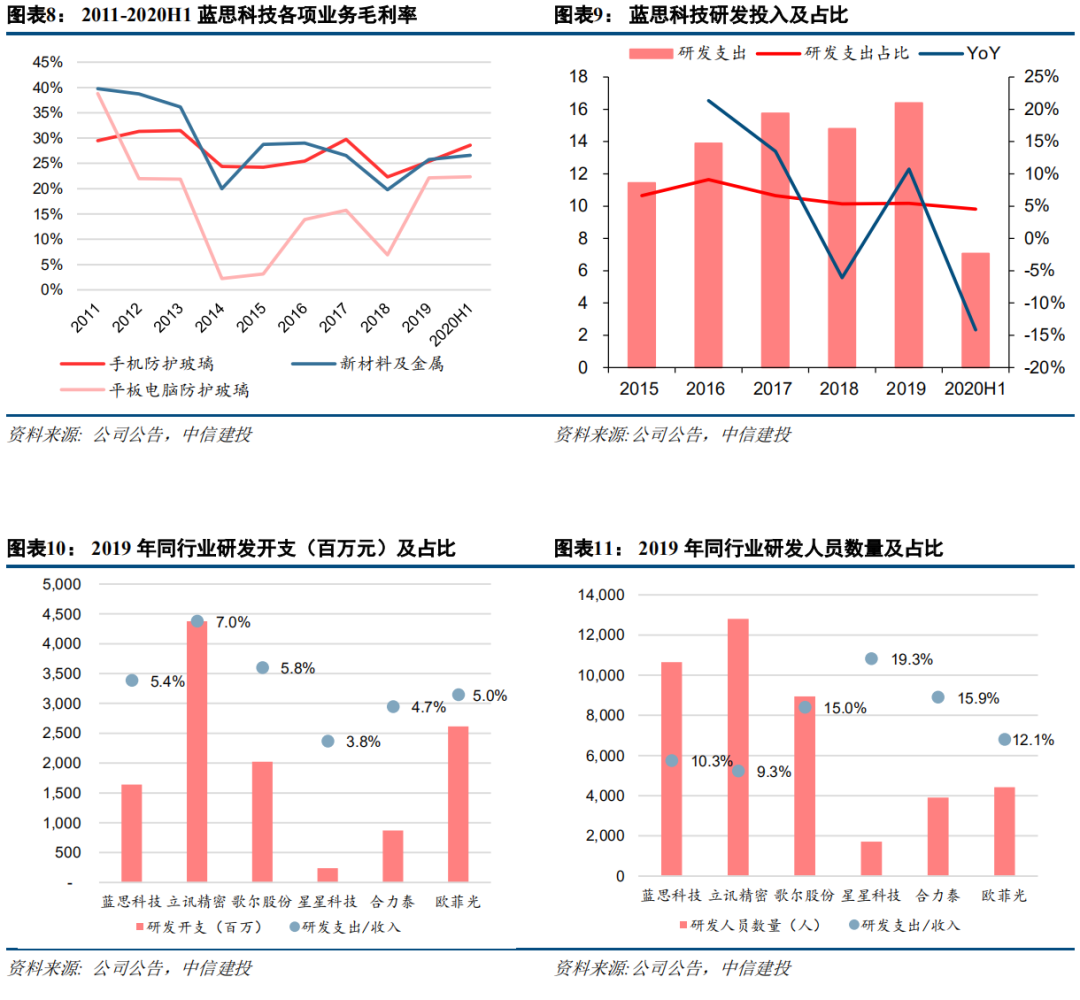

防护玻璃业务,新品研发能力强,产品供应诸多知名客户。公司2014年开始布局3D玻璃的研发和生产,已掌握视窗及后盖防护玻璃生产的核心技术,在2.5D、3D、3.5D瀑布屏、磨砂一体式玻璃后盖、炫彩玻璃后盖等视窗与防护玻璃系列产品。公司产品布局智能手机和可穿戴设备领域,客户涵盖苹果、华为、OPPO、vivo、小米等领先厂商,是全球消费电子的核心供应商。此外,公司吸引了包括特斯拉在内的汽车厂商的合作,成为全球知名新能源汽车品牌厂商的核心一级供应商,向品牌客户们实现了车载电子设备完整组件、外观结构件完整组件的稳定、长期、大批量的供货。 新材料及金属业务,蓝宝石打通全产业链,精密陶瓷自主研发独立加工。蓝宝石方面,公司已打通从蓝宝石长晶设备开发、规模化长晶生产、晶体材料深加工到各种规格应用产品批量制造的全产业链,未来可提供低成本、高普及率的蓝宝石产品。其增发的蓝宝石项目建成后将具备3亿片/年蓝宝石摄像头保护镜片、2.4亿片/年指纹识别保护镜片和3000万片/年智能穿戴设备防护屏的产能。精密陶瓷方面,公司2012年开始从事精密陶瓷产品研究,并于当年顺利导入智能手机市场;2017年,公司与国瓷材料设立合资公司,优化整合产业链资源,保障优质陶瓷原材料的供给;掌握精密陶瓷粉体原材料及胚料制造、烧结、后段加工能力。 公司持续稳定的高研发投入确保了公司技术优势得以巩固并不断扩大。公司研发支出占比稳定,每年均保持5%-6%的研发费用开支。消费电子技术更新频繁,例如防护玻璃作为外观件具有高度定制化的特点,公司投入大量资源用于新产品、新技术、新工艺、新材料、新设备的研制开发,可以快速响应市场需求变化。截至2020年上半年,公司已获得专利授权1,641件,其中发明专利164件,实用新型专利1,374件,外观设计专利103件。涵盖加工工艺、产品检测、设备开发、新型材料等多个领域。

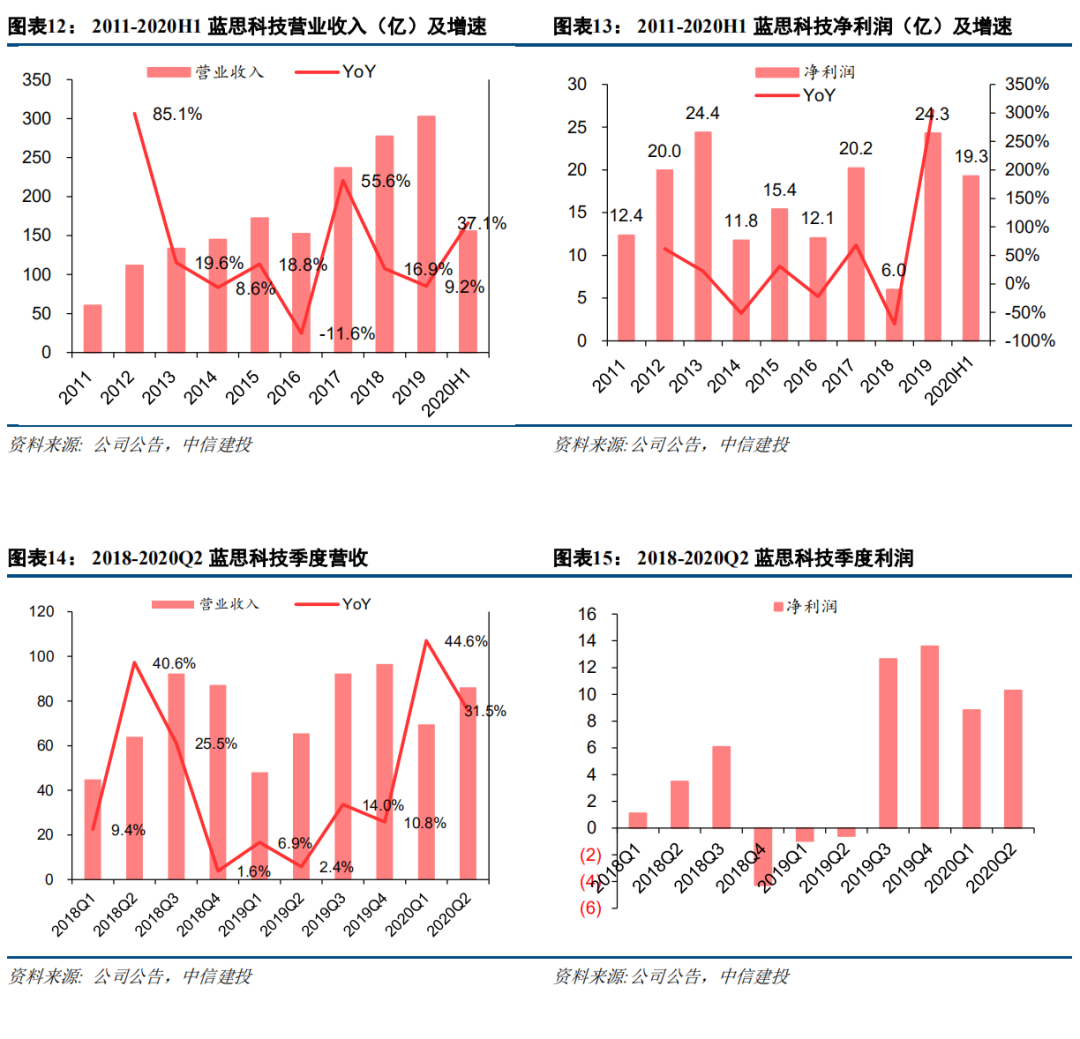

1.3 随着下游需求回暖,费用得到控制,盈利持续超预期 消费电子下游需求回暖,公司行业地位提升,盈利质量优化。公司近年来营收持续增长,2019年实现营收302.6亿,同比增长9.2%,2020年上半年公司实现营收155.7亿,同比增长37.1%。 2018年由于下游需求不佳,行业竞争加剧,公司为保持产能利用率,采取积极的销售策略应对市场波动,全年净利润同比下滑较为严重。2019年,随着下游需求的回暖,公司完成了各大品牌客户对于智能手机、智能可穿戴设备、平板电脑、笔记本电脑等产品大量、高质、顺利交付的需求。同时,高端智能汽车、智能家居家电等各业务板块均实现了高速、高质量增长。2019年下半年开始,营收和净利润逐季回暖。2020年上半年,面对新冠疫情和宏观经济环境带来的严峻挑战,公司在行业内率先实现全面复工复产,及时可靠地保障了下游客户的大量交付需求,在大客户中份额进一步提升,带来了较好的收入及利润增速。

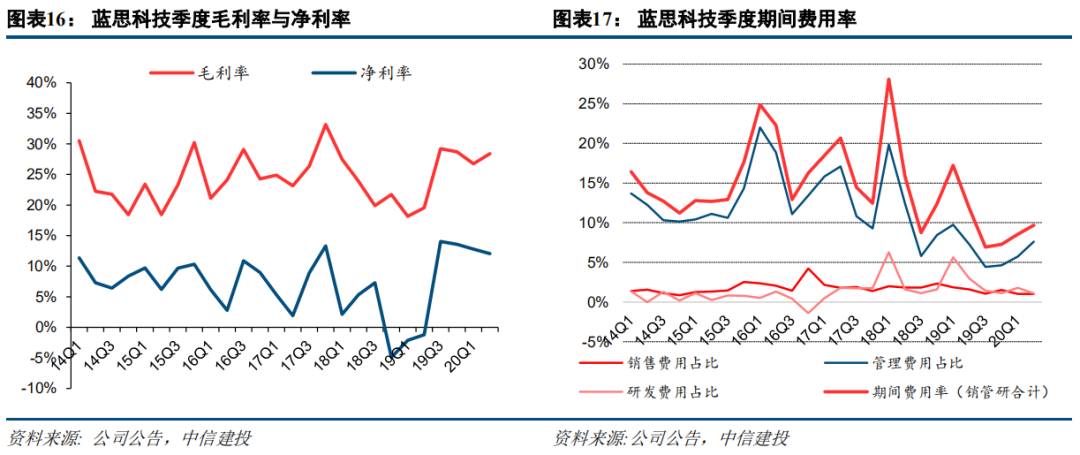

期间费用得到有效控制,毛利率和净利率回升。公司所处行业在订单和收入上具有明显的季节性,下游客户的新产品集中在下半年发布,产销旺季为下半年,毛利率和净利率在Q3Q4较高。2018年由于公司积极拓展新客户,生产经营规模扩大,并加速计提股权激励费用,年底的管理费用及销售费用有较大幅度增长。净利率水平18Q4-19Q2处于近几年来低谷,19Q3以来已明显改善,2020年毛利率和净利率继续回升。同时19Q3以来,公司全面提升在精益生产、经营管理、成本管控、智能制造、产业链垂直整合等方面的管理水平和经营效率,降低销售费用、管理费用和财务费用,较好地控制了期间费用。2020H1由于疫情增加了管理费用支出,但整体公司的期间费用率已经由16-17年期间的15%左右降至10%左右的水平。

防护玻璃行业经营杠杆较高,行业景气度及稼动率对于公司利润影响较大。玻璃盖板行业的固定资产投入较高,根据公司公开披露的募投项目数据,建设生产年产能1.5亿片的中小尺寸防护玻璃面板产线需要投资30-40亿元,生产年产能5000万片的中小尺寸触控功能玻璃面板产线需要投资约20亿元,生产年产能4000万片的车载玻璃面板产线需要投资约45亿元。由于行业的重资产属性,公司的固定资产占总资产的比重远高于同行业消费电子公司,固定资产占比约为总资产50%;同时折旧费用占收入的比重也高于同行业,当期折旧约为当期收入的8%。

经营杠杆较高,形成了双刃剑,一方面在行业需求下行时,固定资产折旧难以跟随产量调整,低稼动率对于利润影响较大;另一方面在行业景气及出货量上行时,固定成本大幅摊薄,盈利弹性较好。 2017-2018年,公司资本开支较高,分别投资了25.8亿、34.1亿元用于资产购置,资本开支占当年收入占比(投资密度)分别为10.9%、12.3%,新开辟了浏阳南园、东莞松山湖、东莞塘厦、越南、湘潭、星沙二园等新生产基地,资本支出较大,折旧、摊销、人工等成本随之增加,短期内对公司盈利带来了一定影响,但是长期为公司带来了稳定的量产能力和较高的行业地位,并使得公司在2019年及2020年获得了更好的订单份额。

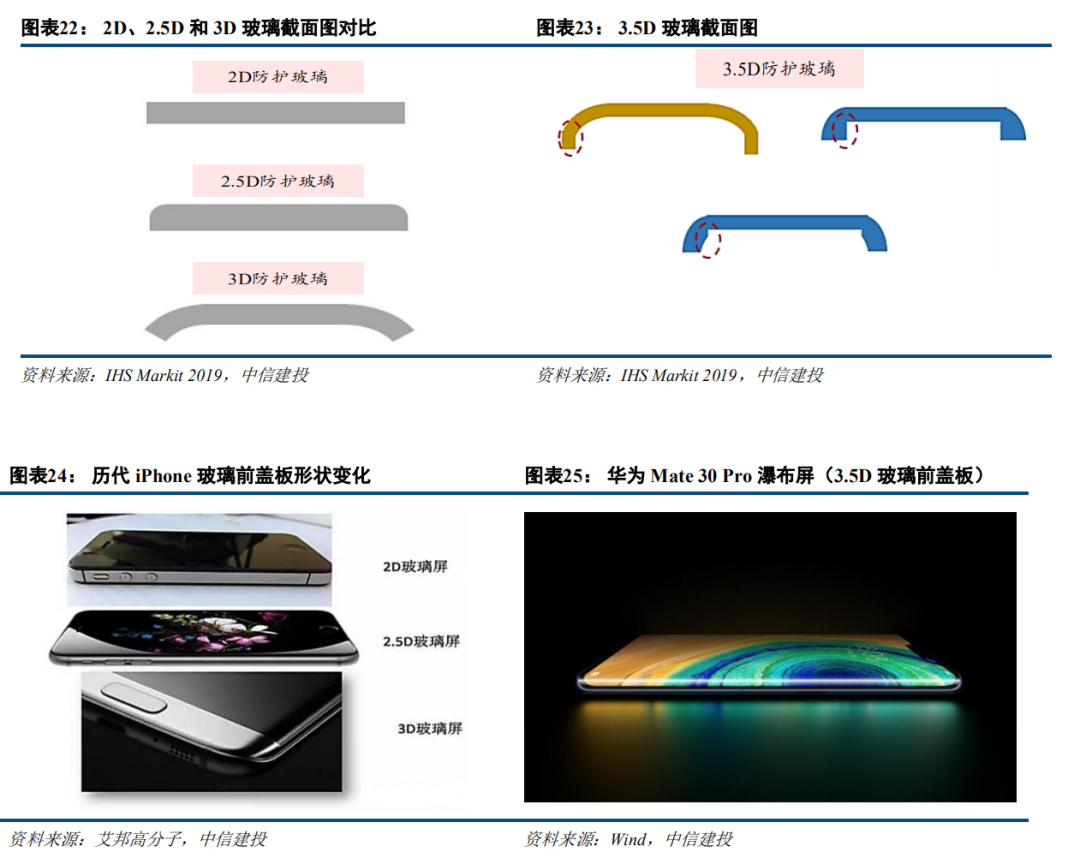

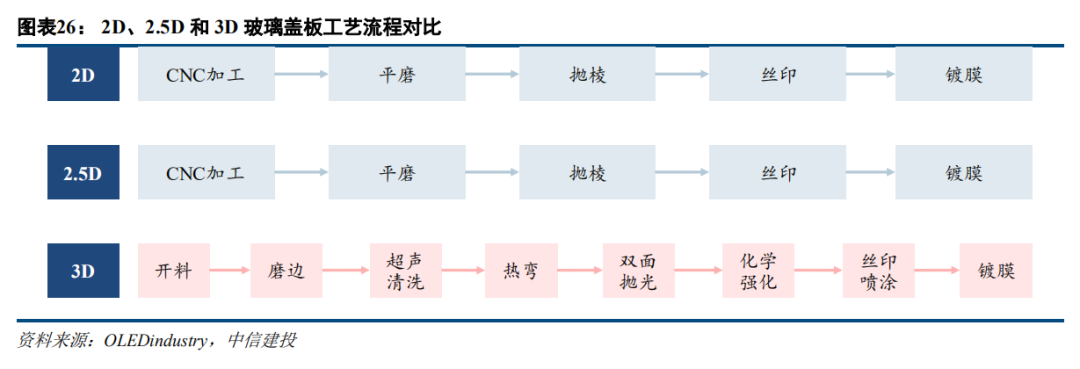

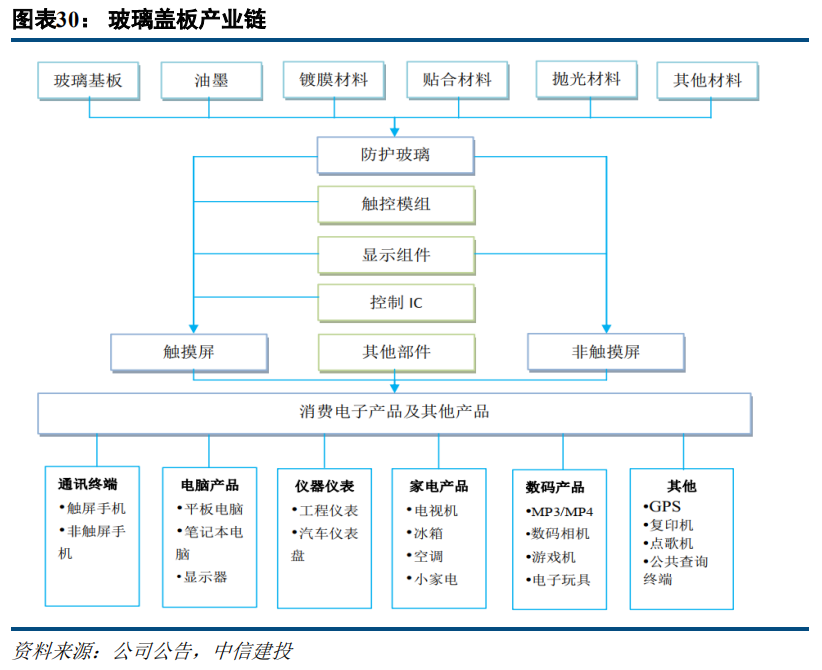

二、玻璃盖板行业格局优化,下游需求增长 2.1 3D玻璃盖板加速渗透,单机价值量提升 视窗防护屏(Cover Lens)是加之于显示屏外、用于对触摸屏的触控模组、显示屏和对非触摸屏的显示屏进行保护的透明镜片,后盖防护玻璃主要用于对手机后盖的保护。触摸屏的触控模组属于精密加工的灵敏元器件,若裸露在外容易因磨损、尖锐物品划伤而影响其使用效果和寿命;非触摸屏的显示屏(特别是液晶显示屏)容易受挤压而造成光斑、黑块、水波纹等而影响其使用,因此需要在手机、平板电脑、笔记本、平板电视等的显示屏外增加一块防护屏,用于保护触控模组和显示屏等免受损伤。智能手机的防护屏可分为玻璃前盖板和各类材质后盖。 玻璃盖板可分为2D玻璃、2.5D玻璃、3D玻璃和3.5D玻璃等。2D玻璃就是普通的纯平面玻璃,没有任何弧形设计。2.5D玻璃中间是平面玻璃,边缘时弧形设计,即相对于2D玻璃,在平面玻璃的基础上对边缘进行了弧度处理。3D以及3.5D玻璃则采用弧度更大的边缘设计。从智能手机应用来看,3D玻璃前盖是目前的主流设计,3.5D玻璃有望成为新的技术热点。

从2D到3.5D,玻璃前盖更新迭代,工艺难度加大。从工艺流程看,2D和2.5D防护玻璃的生产流程是将玻璃基材进行切割,通过精雕、光刻、抛光、强化、丝印、镀膜等加工后,制成各种规格的产品,其中2.5D防护玻璃边缘需要特殊处理。3D防护玻璃工艺流程与前者相似,但新增热弯成型工艺,其主要难点在于热成型不易控制进度和温度。而3.5D玻璃是用玻璃熔融粘接技术(Fusion bonding)取代了热弯成型技术,将平板玻璃和环形玻璃加热至熔融状态后通过拼接方式熔接在一起,获得了比3D防护玻璃更大的边缘弧度。

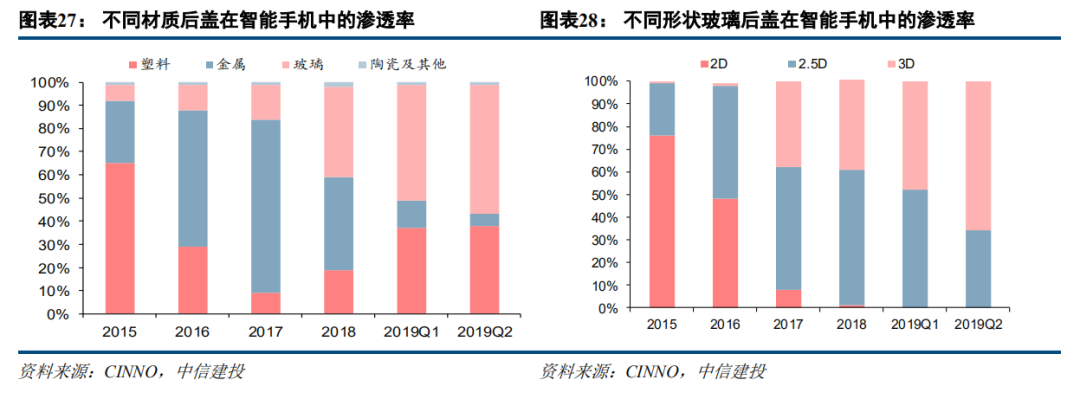

手机前盖从2.5D转向3D,甚至3.5D。手机前盖的材质一直是玻璃盖板,为了满足手机造型美感的需求以及最大化利用AMOLED屏可挠的特性,其形状由传统的2D逐步转变为2.5D。出于对于全面屏屏占比以及视觉体验优化的需要,2.5D逐步转变为3D“曲面屏”。3D玻璃盖板最早于2014年推出,目前主要为三星、华为、vivo和OPPO等品牌采用,其市占率自2017年以来快速提升。3.5D玻璃盖板(“瀑布屏”)正在逐步导入市场,可用于特定弯曲的AMOLED屏幕、可折叠AMOLED屏幕和平板液晶显示器(LCD)屏幕,目前主要是高端旗舰机型采用,华为(Mate 30 Pro)和OPPO(FindX2)已经采用此类屏幕。 玻璃材质手机后盖逐渐成为主流。手机后盖主要有塑料、金属、玻璃和陶瓷四大类,由于美感、信号屏蔽等因素,塑料、金属后盖市占率正在逐年下降;而陶瓷后盖由于其脆性、不耐摔、成本高等缺点,目前市占率仍然较低,约1%。2017年,iPhone8/X首次采用2.5D玻璃后盖,其后快速普及,根据CINNO,玻璃后盖2019Q2市占率达56%,目前各品牌厂商均采用2.5D或3D玻璃后盖。

随着智能手机进入存量竞争时代,外观设计成为消费者最为关注的差异化优势,安卓手机厂商纷纷积极推出具有个性化、高工艺的机壳来吸引消费者的关注。旗舰机型的渐变色机壳由于颜色跨度大,镀膜厚度和层数都有明显增加,对于玻璃盖板厂商技术能力和量产能力也提出了更高的要求。蓝思科技具有业界领先的玻璃加工工艺,首创inkjet微米级喷墨打印工艺,实现最高膜厚镀膜量产,并通过定制纹理把丰富多变的光线反射出璀璨光影,并采用自主研发的OC0技术,将盖板玻璃的强度提升30%以上,单机盖板价值量也有明显提升。 未来几年,智能手机玻璃盖板市场预计稳定增长。根据IHS Markit,预计2019年,包括手机前后盖板在内的全球防护屏出货量将达24亿片,比2018年的21亿片增长13.9%。2020-2021年,防护屏市场继续稳定增长,年增长率分别为11.4%和7.3%。玻璃盖板,包括石灰和铝硅酸盐材质,仍然主导手机防护屏市场。随着折叠屏手机的渗透率提升,CPI(双层聚酰亚胺柔性材质)和UTG(超薄玻璃)也迎来较大增长空间。华为MateXs采用了双层聚酰亚胺柔性材质(CPI)也就是薄膜作为外层屏幕,而三星的Galaxy Z Filp则是采用了超薄玻璃(UTG)作为外层屏幕。

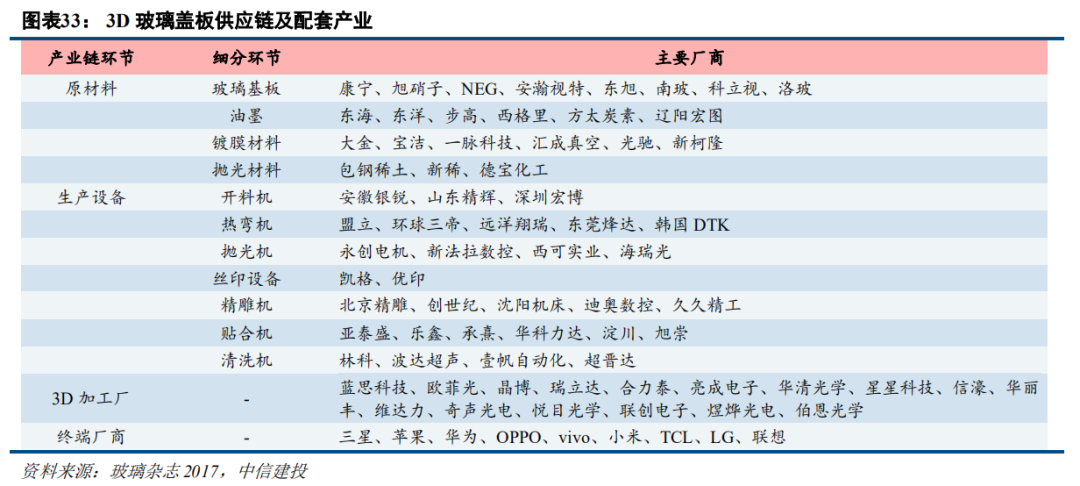

2.2 玻璃盖板行业资本投入较高,3D寡头垄断,2D/2.5D格局分散 玻璃盖板行业涉及光学、材料科学、电子工程、印刷、机械设计、自动化等多个领域,属于资本与技术密集型行业。玻璃盖板下游为通讯终端、电脑、仪器仪表、家电、数码产品等,智能手机为其主要市场。其上游原材料为玻璃基板、油墨、镀膜材料、贴合材料和抛光材料等。 上游原材料中,原材料和生产设备较为重要。以3D玻璃盖板为例,材料成本、制造成本和人工成本分别占总成本的49%、27%和24%。材料成本中,玻璃基材为主要成本,占比49%,贴合材料、抛光材料、镀膜材料和油墨占有较大比重。

玻璃基板工艺复杂,技术门槛高,国产化水平很低,市场主要被国际大厂垄断。目前大陆技术水平不足,供应商较少,包括彩虹显示器件股份有限公司等,产品性能与国际大厂相比有一定差距。玻璃基板主要由美国康宁(Corning)、日本旭硝子(AsahiGlass)、日本电气硝子(NEG)和安瀚视特(台湾AvanStrate)四家厂商垄断,占据90%以上全球市场份额。玻璃基板产品长期呈现卖方市场格局,国外厂商议价能力较强,市场集中度高,基本处于垄断状态。

玻璃盖板环节,国内厂商众多,占主导地位。玻璃盖板市场主要厂商包括蓝思科技、伯恩光学、比亚迪电子、欧菲光、星星科技等,伯恩光学和蓝思科技3D玻璃盖板在国内占有主导地位。蓝思科技是国内玻璃盖板龙头供应商,根据旭日大数据,蓝思科技2018年出货量达608kk,预计2019年达到630kk。

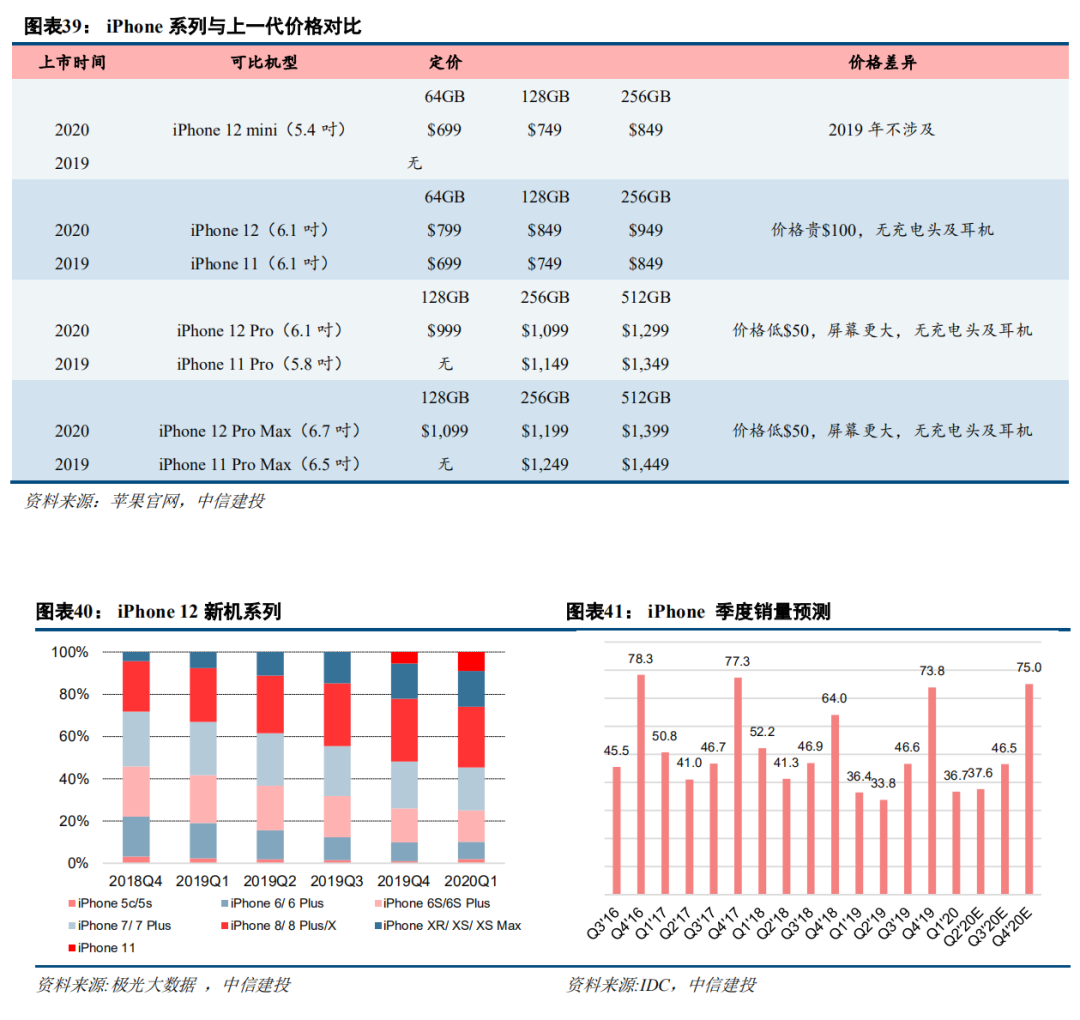

2.3 iPhone上行期催动供应链量价齐升,业绩确定性强 苹果为公司第一大客户,前后盖方案持续创新。苹果公司为公司第一大客户,公司自初代iPhone开始供应玻璃前盖,14年iPhone 6起升级为2.5D玻璃前盖;后盖方面,17年起新机采用2.5D玻璃后盖替代原来的金属一体机身,19年iPhone 11系列采用摄像头一体化凸台玻璃后盖方案,价值量大幅提升,20年iPhone 12引入超瓷晶面板,加工难度与价值量均有提升。目前公司在iPhone玻璃盖板综合份额过半,且在持续提升,向苹果品牌供应的营收占比约为50%-60%左右。 iPhone 12引入高性能超瓷晶材质,蓝思科技价值量及份额均有提升。iPhone 12的四款新机均搭载了超瓷晶面板。超瓷晶面板由苹果与康宁公司合作开发,兼具了兼顾与高透光性。超瓷晶体的原理是将纳米级的瓷晶体与玻璃相融合,但因为陶瓷本身并不透明,所以加工难度偏高,需要通过控制晶体类型和结晶度,以及独家配方,在保持瓷的硬度的同时保持材料的光学通透性。超瓷晶面板的抗摔落表现比普通玻璃优秀四倍。iPhone 12的后盖玻璃也经过了特殊强化,在抗摔落、抗划伤等方面优于上一代产品。蓝思科技深度参与了超瓷晶面板以及升级的后盖玻璃盖板的研发,并参与全工段的加工。新材料改版玻璃的成本更高,加工难度更大,为蓝思带来了价值量的提升。同时蓝思科技在新机的份额中也有较大幅的提升。

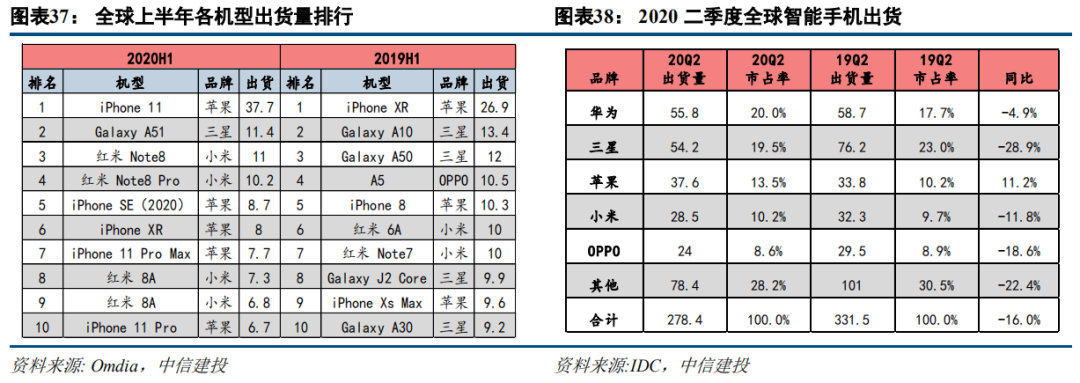

2020年iPhone进入上行周期,iPhone 12新机有望开启超强周期。2019年iPhone11系列凭借较好的产品性能和较低的定价策略,在全球取得了良好的销售表现。2020年尽管在疫情的影响下,iPhone 11系列以3770万台的出货量成为上半年全球出货量最高的智能手机,苹果为二季度唯一一家同比增速为正的厂商,主要由于苹果采取降价促销等策略取得了超预期的销售效果,同时平价SE取得了较好的市场接受度。

iPhone 12系列具有许多新的创新性能,有望开启换机大年。iPhone 12系列的创新亮点包括:A14芯片,全面支持5G(美国地区支持毫米波),Magsafe无线充电,超瓷晶面板,LiDAR摄像头,更好的电池续航等;在销售方面,iPhone 12系列的售价更低,价格段覆盖更为全面,美国运营商如Verizon等推出积极的促销优惠等。iPhone存量用户中仍有将近一半为iPhone 7以前机型,iPhone 12将成为换机大年。苹果继续调增了三四季度的备货指引,我们持续看好苹果5G新机的销售情况以及在中国区份额的提升。苹果5G新机将带动全球5G手机加速渗透,开启新一轮的换机周期。预计苹果2020/2021年出货量分别为1.95亿/2.3亿部。

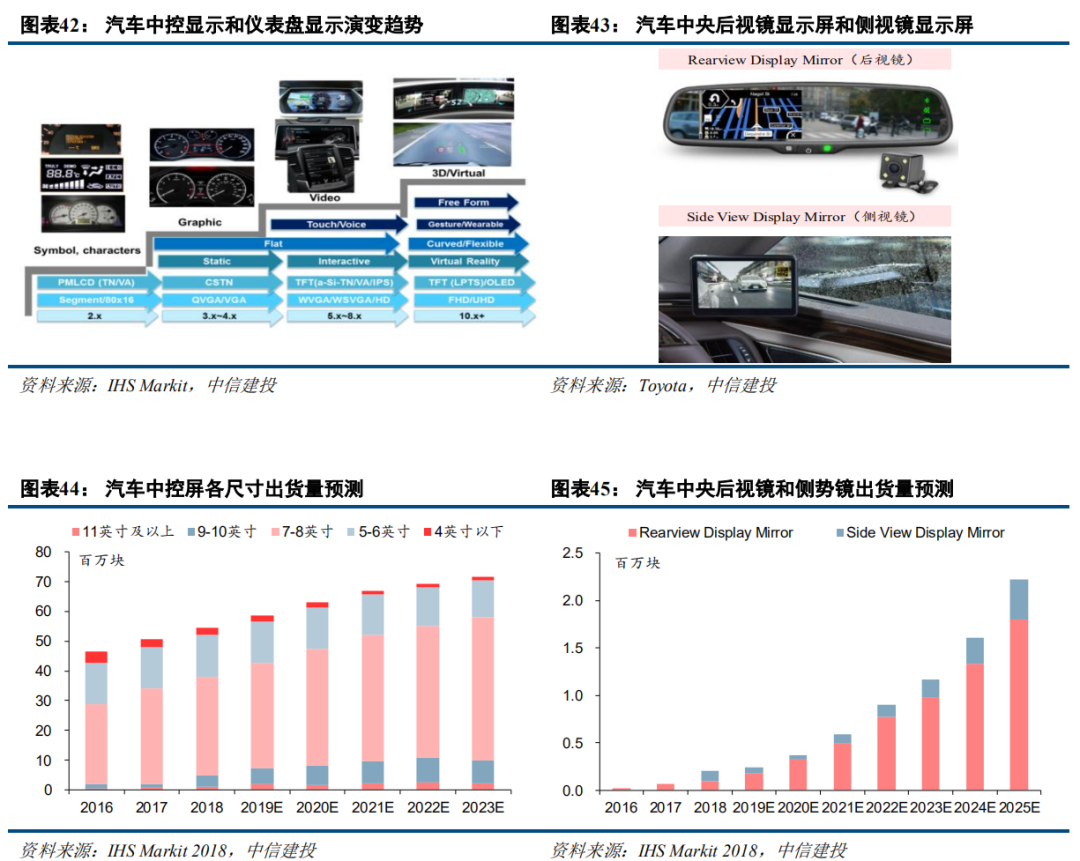

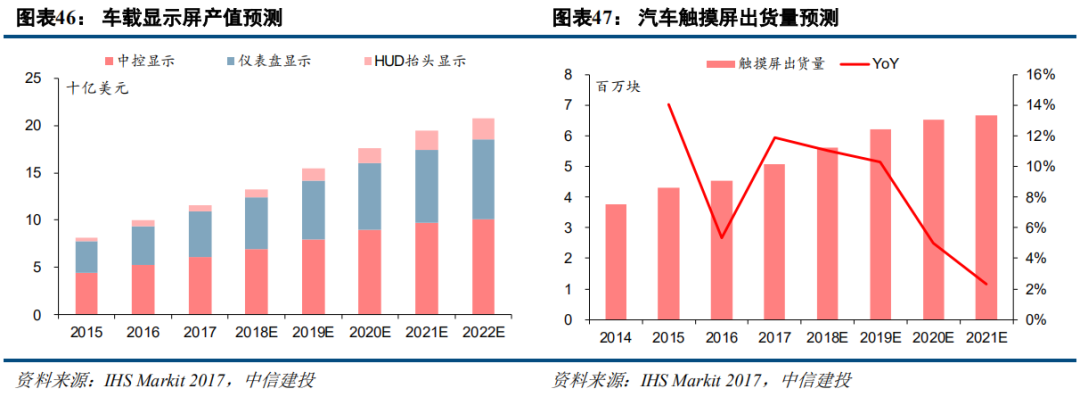

iPhone上行将带动以蓝思科技为代表的产业链进入量价齐升周期。蓝思科技为苹果玻璃盖板的核心供应商,蓝思科技与苹果保持稳定的合作关系。iPhone开启上行周期将继续带动蓝思科技订单旺盛,稼动率提升,以及盈利能力持续提升。 三、未来“多屏时代”,可穿戴和汽车应用打开广阔增量空间 3.1车控电子为大势所趋,市场空间增长迅速 电子化、智能化是汽车的确定性趋势,车载显示屏升级也是大势所趋。许多应用程序都需要触摸屏面板,将车载显示器的作用从单纯的视觉显示转变为实际的人机界面,推动了对大尺寸、弯曲形状和高分辨率的易于查看的显示屏的需求日益增长。车载显示屏包括中控、仪表盘、HUD抬头显示屏、后视镜/侧视镜、后座娱乐屏和车厢内显示等,汽车电子的日益渗透和物联网的实现将使汽车显示屏市场潜力巨大。 汽车中控屏(Center Stack Display,CSD)在车载显示屏中至关重要,大屏、多屏将是行业趋势。汽车中控是控制汽车导航、空调、音响等舒适娱乐装置的地方,中控屏是实现人机交互的媒介。中控屏已从早期的仪表盘发展为触摸屏,并集成了包括导航、娱乐在内的各类功能。根据IHS Markit,2018年汽车中控屏出货5400万块,到2023年预计达到7200万块。显示屏的需求增长是由消费者喜好和内容增加驱动的,这种增长不局限于数量。2016年中控屏的平均尺寸为6.8英寸,2023年扩大到7.7英寸。作为电动汽车的领导厂商,特斯拉于2012年首次引入17吋中控屏,成为行业潮流,目前特斯拉Model S和Model X采用17吋,Model 3采用15吋。

根据IHS Markit,2017年全球车载显示屏产值达115亿美元,预计2020年达到200亿美元左右,其中,中控屏和仪表显示占主要份额,分别为50%和40%。仪表显示屏、HUD抬头显示屏、后视镜/侧视镜出货量均随着汽车电子化持续增长。

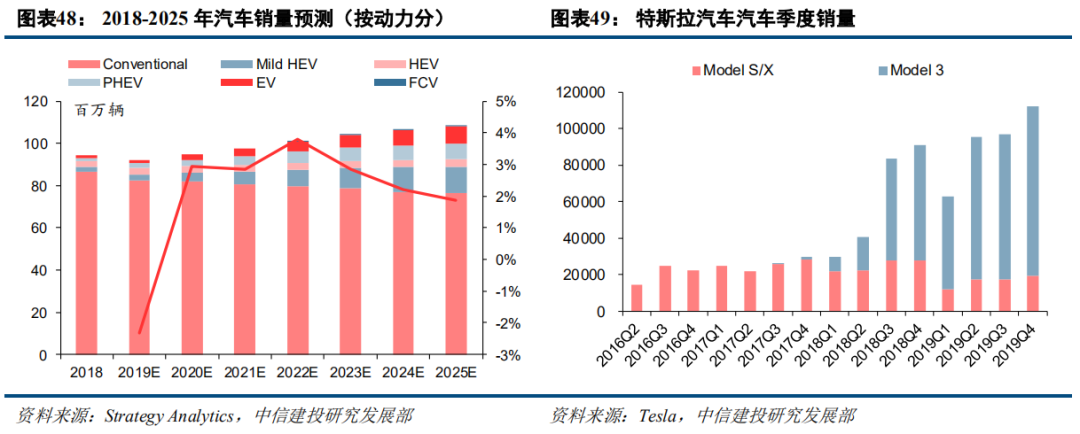

汽车电子化、车载显示屏多屏大屏需求将带来玻璃盖板需求增长,蓝思有望受益特斯拉汽车和车载显示屏需求放量。根据Strategy Analytics,预计到2025年,汽车销量在现有存量基础上低速增长,预计2018-2025年CAGR=2%,电动车、混合动力车、燃料电池汽车将不断渗透,其合计渗透率将从2018年的8.3%增加至29.7%,新能源汽车渗透将大幅提升汽车电子化程度。蓝思已与诸多汽车厂商建立合作关系,已成为特斯拉的一级供应商,供应中控屏盖板和B柱模块。一般地,汽车零部件认证周期长,可靠性稳定性要求高,汽车厂商不会随意改变零部件供应商,因此蓝思依托特斯拉供应链构建客户壁垒,产品有较为稳定的需求,更容易获得其他汽车品牌认可,中长期来看,我们看好特斯拉电动车销量增长带来玻璃盖板需求。

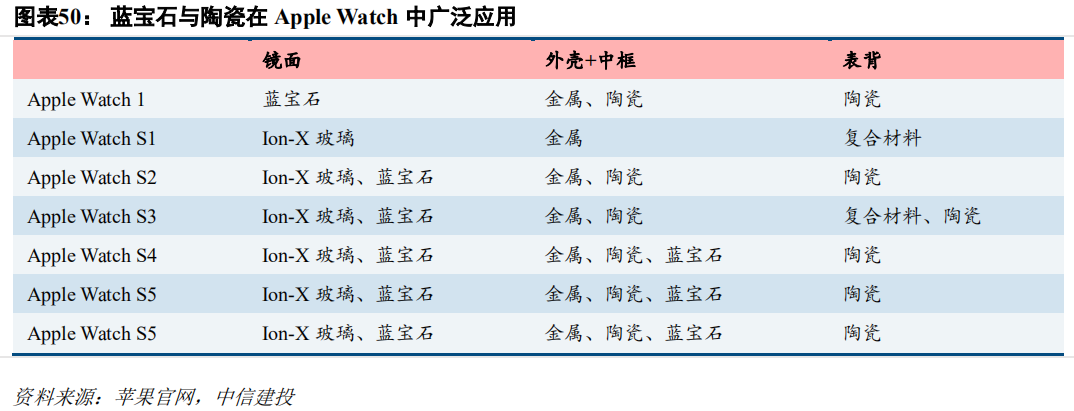

3.2 可穿戴成为巨大增量市场,打开业绩空间 蓝宝石与陶瓷在可穿戴领域打开市场空间。蓝宝石不仅硬度高,且导电性、光学性能以及散热性能均良好,在防划痕以及提高触屏灵敏度方面较玻璃材质更加优异,但蓝宝石成本较高,约为普通玻璃材质8-12倍,因此在手机上使用蓝宝石作为屏幕防护并不经济,目前仅有部分高端手机在用。但在可穿戴等小屏幕防护领域,蓝宝石成为最佳选择。 第一代Apple Watch采用蓝宝石前盖+陶瓷表背组合,引领蓝宝石与陶瓷材料在可穿戴领域的外观防护应用,随后S1为优化价格开拓市场,替换为玻璃前盖+复合材质表背组合;2016年再次将蓝宝石镜面+陶瓷表背作为Watch S2外观应用,同时也保留玻璃镜面+陶瓷表背材料产品与蓝宝石镜面产品形成价格的高低搭配。直至2019年Watch S5,蓝宝石稳定成为镜面材料的选择之一,陶瓷也基本成为表背的唯一选择,同时中框与后盖由普通金属材质逐步转变至金属+蓝宝石和陶瓷+蓝宝石,形成Watch系列产品中对蓝宝石与陶瓷材料的需求增量。

受益于北美客户Watch销量乐观,可穿戴业务进入上升通道。公司蓝宝石与陶瓷材料在北美客户的Watch系列产品中广泛应用,其中蓝宝石应用于Watch防护面板,陶瓷适用于表背及后盖。受益于Apple Watch在智能手表市场中的高比例份额以及其销量的快速增长,公司可穿戴业务上升趋势明确。在可穿戴市场中,Apple 市占率第一,同时市场空间维持高速增长。Apple Watch从2016年约1100万增长至2019年3070万,CAGR接近41%,预计2020-2022年仍将保持较高增速。

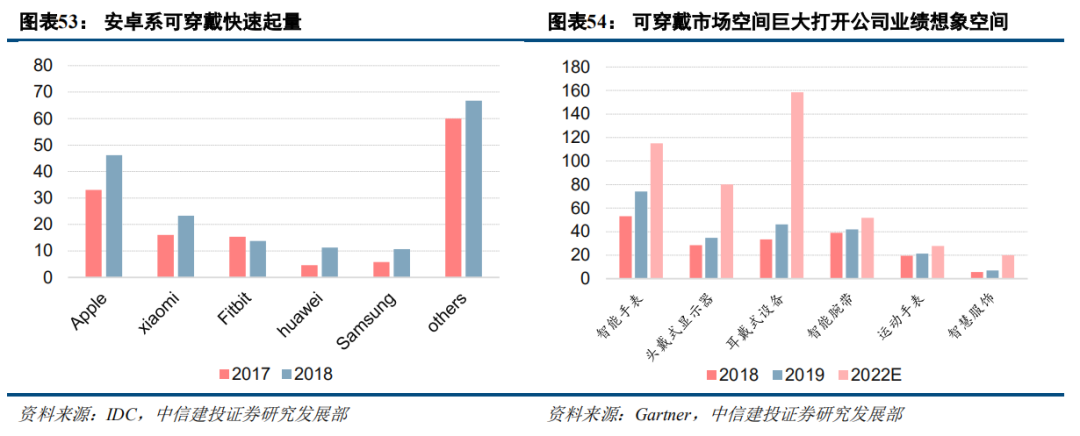

安卓系可穿戴逐渐起量,带动公司相关业务上行空间持续扩大。目前公司蓝宝石与陶瓷业务主要营收贡献来自于北美客户,随着以小米、华为为代表的安卓系可穿戴设备逐渐起量,有望继续为公司业绩增长注入动力。北美客户的多年采购是对公司产品质量的可靠认证,基于此公司有望顺利导入安卓系可穿戴供应体系。根据IDC数据,华为、小米、三星的智能可穿戴销量均维持高速增长,其中华为2019年智能可穿戴设备出货2790万件,较上年同期增长149%,三星2019年智能可穿戴出货3090万件,同比增长153%,小米出货4170万件,较上年增长79%。 可穿戴渗透率依然处于低位,行业上升空间巨大。由于多数可穿戴设备需要结合智能手机使用,理论上一台手机能够带动1-2件可穿戴设备需求(耳机、手表、手环、VR),而目前可穿戴设备的年出货量约为3-4件,对比每年约13-14亿的智能手机出货量,其渗透空间依然巨大。根据Gartner数据。2019年全球可穿戴设备出货2.3亿台,随后将继续增长至2024年的5.4亿台,CAGR接近25%。在所有智能可穿戴设备中,智能手表与VR/AR预计是带动外观防护材料需求的主要动力,二者的迅速发展将继续带动玻璃防护屏需求。

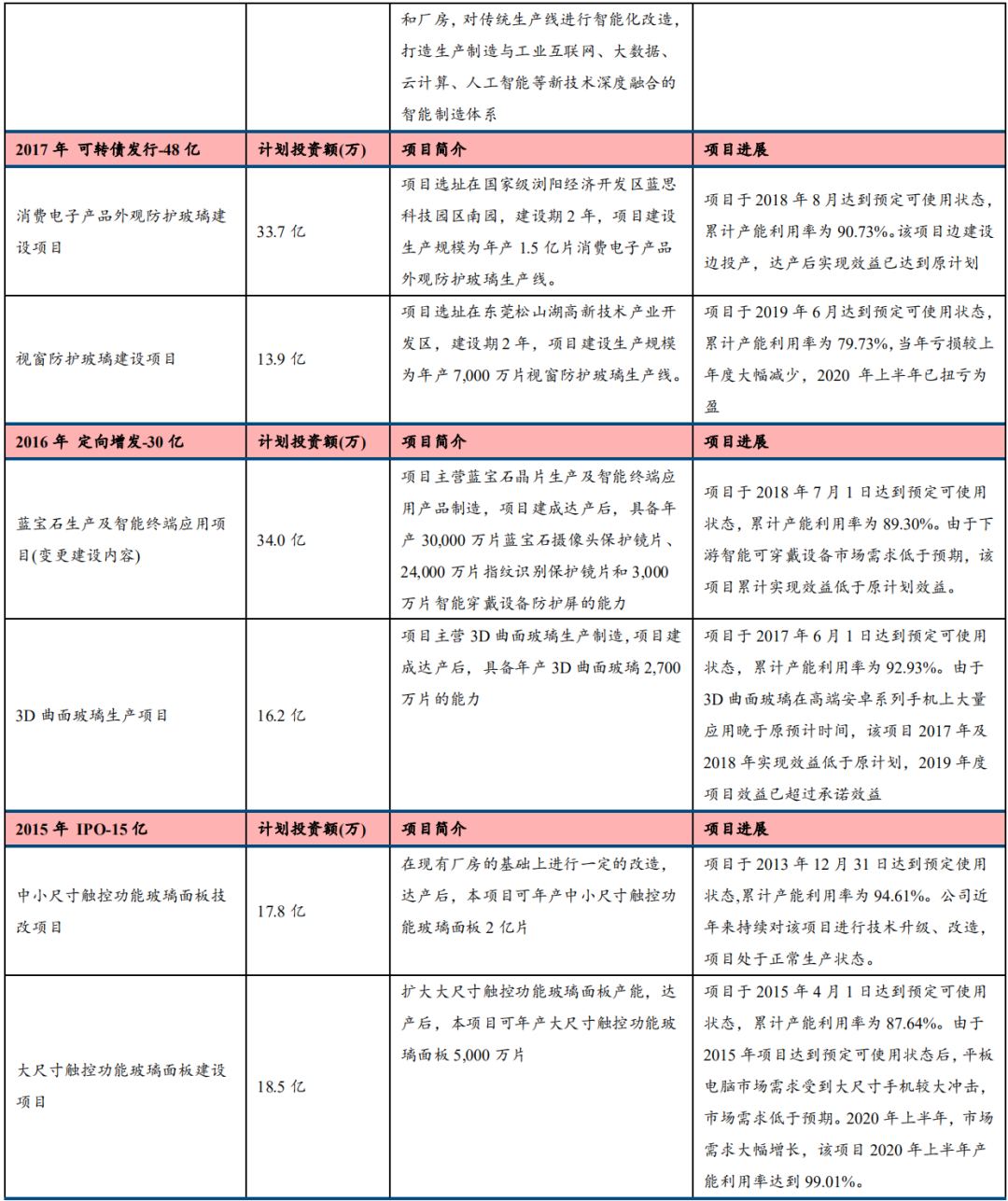

四、垂直整合全面推进,开拓新的成长空间 4.1定增项目布局可穿戴、车载及触控面板,开拓新的增长点 2020年10月12日,公司定增预案获得证监会批复。本次向特定对象发行股票数量不超过13亿股,募集资金总额预计不超过150亿元,扣除发行费用后的募集资金净额将全部用于如下项目:

其中,智能穿戴和触控面板建设项目全部建成达产后,将实现年产智能穿戴设备零组件900万个;车载玻璃及大尺寸功能面板建设项目全部建成达产后,预计将实现年产车载玻璃及大尺寸功能面板3,719万件;消费电子3D触控功能面板项目全部建成达产后,将实现年产消费电子3D触控功能面板12,015万件。 通过本次定增项目实施,公司将加速垂直整合,进一步提升消费电子零部件产能,巩固行业地位,并进一步拓展可穿戴及智能汽车业务,开拓新的增长点。

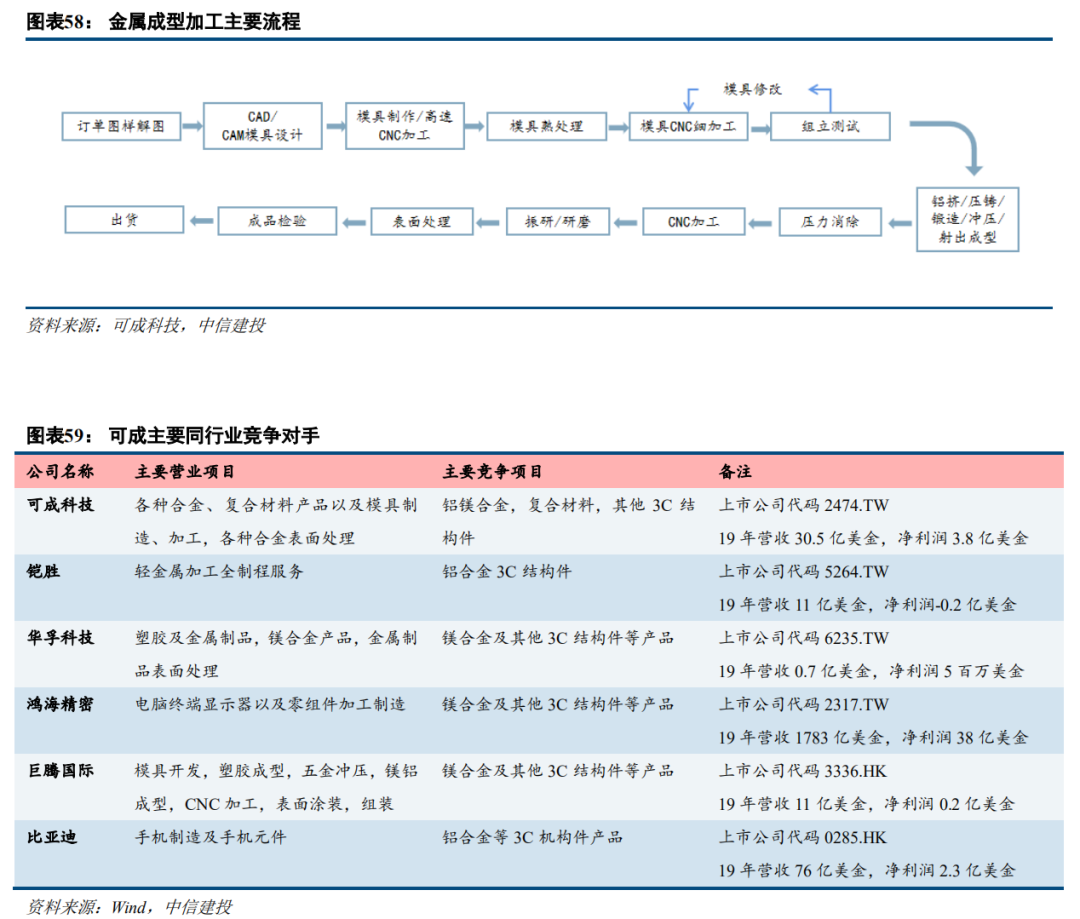

4.2收购可成机壳资产,补齐金属业务短板 蓝思科技以99亿元收购可胜、可利100%股权。2020年8月19日,蓝思科技及其全资子公司蓝思国际与Lyra International Co., Ltd.、可成科技于2020年8月18日签署了《股权买卖契约》,蓝思国际以现金99.00亿元人民币收购可胜泰州与可利泰州各100%的股权。蓝思科技为蓝思国际履约提供担保,可成科技为卖方履约提供担保。 标的公司主要从事金属机壳业务,为苹果机壳重要供应商。可成科技以铝合金压铸件起家,于1988年开始研究镁合金压铸技术,1994年与台湾笔记型电脑(笔电)品牌大厂合作开发笔电镁合金压铸件,并于1998年起陆续赢得欧美笔电大厂认证。近年来成功通过铝合金挤型,锻造,CNC二次加工,阳极处理成为智慧型手机,高阶笔电一体成型机壳领导厂商。可胜泰州及可利泰州为可成科技泰州子公司,主要从事手机金属机壳生产,为苹果的核心供应商。 金属合金产业主要由上游的金属材料提炼,中游金属加工,以及下游应用所组成。上游包括镁、铝、锌、铁矿的提炼,中国大陆是全球最大的镁原料生产国,具有较强的铝锭及不锈钢生产能力,能够为公司提供金属材料支持。中游厂商的制程为金属模具制造、加工成型与后段的表面处理,可成为全球重要的金属合金产业制造厂商,同行业厂商包括鸿海、凯胜、华孚、宏晖等。下游厂商包括几乎所有轻薄化的产品应用,如电子设备、汽车、医用器材、体育用品等。我国已经成为全球消费电子产业的制造中心,下游市场应用广阔。

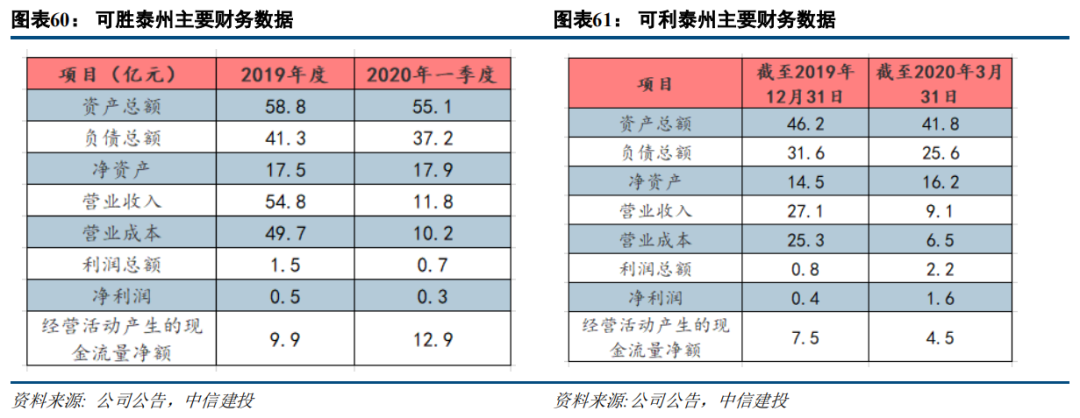

收购后公司将进一步绑定大客户进行业务拓展,公司的行业地位提升。2019年,可胜泰州营收为54.8亿元,净利润为5384万元,可利泰州营收为27.1亿元,净利润为3704万元。2020年1-3月,可胜泰州营收为11.8亿元,净利润为3318万元,可利泰州营收为9.1亿元,净利润为1.6亿元。预计两家公司2020年约实现营收合计100亿元,净利润约为10亿元。预计收购后,来自苹果的营收将为每年约250亿,占比约为60%以上。公司将进一步提升行业地位,绑定大客户,并向下游供应链进行业务拓展。 在智能手机金属机壳加工及组装领域,可胜泰州和可利泰州拥有业界技术领先、自动化程度高、经验丰富的技术管理团队及稳定的产能。公司与收购标的整合后,公司可为下游客户提供更完善的产品组合和垂直整合的一站式综合产品解决方案,同时也为公司进一步向下游供应链进行业务拓展奠定坚实的基础,持续增强公司的综合竞争力与盈利能力,大幅提升公司的行业地位。

陆厂在评估供应链中的地位进一步增强,未来发展机遇可期。公司近年来苹果持续缩短供应链、简化供应链管理,将不同零组件进行整合,减少管理与采购成本,并挤出更多获利,也带来苹果产业链格局由台厂向陆厂转移,由分散向龙头集中。蓝思通过收购可成泰州两座厂房,补强金属件实力,垂直整合结构件产业链。随着立讯收购纬创厂房,蓝思收购可成厂房等,陆厂在苹果供应链的地位进一步增强,未来将获得更好的发展机遇。蓝思科技(300433)深度报告:玻璃盖板龙头,垂直整合全面推进,多元业务打开广阔市场空间。来源:中信建投电子

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号