-

前世今生未来(20201120)

陶博士 / 2020-11-20 08:52 发布

17年的涨幅榜中,充斥着前述顺周期行业的牛股。

结果很多朋友留言问为什么要与17年比较。

这个问题真的很好、非常好,直达市场本质。

今天本文的主题是讲一下顺周期股的前世今生未来。

先看昨天我与网友的留言互动:

攻城狮

《构建量化动量选股系统的实用指南》该书第五章“制定动量策略的基础”,P123-125,讨论了长期动量:De Bond与Thaler(1985)在《股市反应过度了吗?》指出:在未来的三年内,过去输家的表现比过去的赢家高出24.6个百分点,二者间的差距非常大。从未来五年的收益率来看,过去的输家高于过去的赢家31.9个百分点。

------- 博士,17年的赢家,现在看算输家还是赢家,怎么看?

06:41:54

你的回复

这些17年的赢家,大多数在18年、19年和20年上半年,跌得很惨。或许换句话说,对于18年、19年和20年上半年大涨过的品种,个人建议谨慎。对于18年、19年和20年上半年比较低迷,最年半年股价相对强度很强且有一个完美的向上突破的形态的股票,不妨重点关注一下。我讲清楚了没有?

08:44:34

攻城狮

感谢博士耐心解答

按照博士的理论,我们可以把这些票导入到新建板块中,按照18.1.1-20.6.30区间涨幅排序,找到涨幅最差,当前突破形态和rps最强的,耐心等待买点吧

08:59:59

===============

1985年,泰勒和德邦特《股市是否反应过度》的论文,提出了行为金融学最重要的发现之一:以3-5年为一个周期,一般而言,原来表现不佳的股票开始摆脱困境,而原来的赢家股票则开始走下坡路。这个现象在行为金融学中被称为反转效应。

举例来说:

免责声明:文中提到的个股,仅仅是案例所用,绝无推荐的意思,请勿据此操作。

声明:本人并不持有这个股票,也没有买入该股的计划。

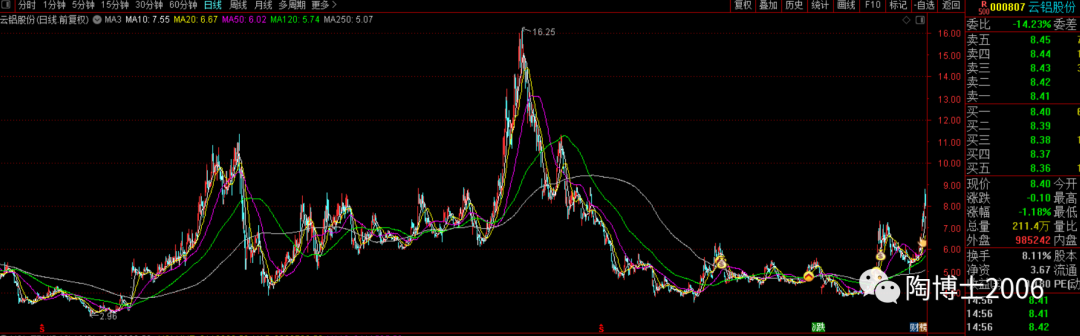

这个股票,是一个非常明显的周期性股票,她自2007年之后的近十几年的最高点出现在2017年。最近她又开始大涨,向上刷新了最近两年的新高。

咱们能不能臆测一下,2017年她暴涨的逻辑,今年又来了?

这就是我说的顺周期股的前世今生未来和前述反转效应。

(本文2020年11月19日晚完成于成都)

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号