-

两年新设85家子公司,欧普康视业绩增长的背后还有何隐忧?

飞鲸投研 / 2020-11-14 12:18 发布

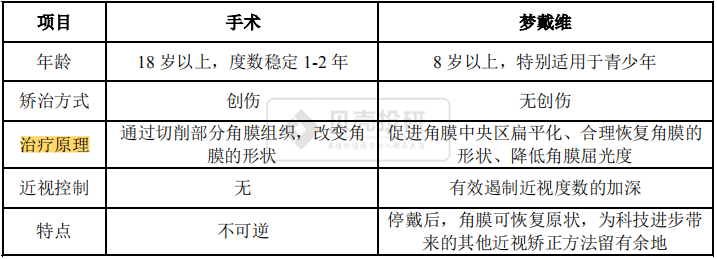

近视,严格来说是一种眼科疾病,也是一种妈妈们操碎了心的常见疾病,在孩子成年之前,医生一般不建议对孩子进行近视矫正手术。

那么问题来了:孩子18岁之前要如何应对近视问题?硬性角膜接触镜就是目前青少年非手术矫正近视的一款产品,配戴角膜接触镜也是目前唯一有效的能够缓解近视的非手术手段。

今天,贝壳投研(ID:Beiketouyan)将要研究的就是一家生产和销售硬性角膜接触镜/塑形镜产品的一家公司,它叫欧普康视,公司于2017年1月上市。

一、掌握眼科优质赛道,欧普康视前景广阔

欧普康视是一家专业于眼健康和近视防控技术与服务的企业,业务包括眼科及视光医疗器械(产品)与医疗服务二大板块,目前主要业务为非手术视力矫正,其中角膜塑形镜(梦戴维)便是公司的主要收入来源。

角膜塑形镜作为一种具有特殊塑形功能的硬性角膜接触镜,其功能旨在采用非手术的方法对角膜进行矫正治疗,即佩戴一种与角膜表面几何形态相逆反的特殊设计的硬性角膜接触镜(角膜塑形镜),对角膜实施合理的、可调控的、可逆的程序化塑形,从而降低角膜屈光度,提高裸眼视力,控制近视进展。

伴随着科技的发展,人类迈入了全新的可视化、数据化和信息化时代,科技文明极大的改善了我们的生活,但同时也给人们的生活健康特别是眼睛健康带来了巨大的压力。据国家卫健委数据显示,2018年,我国儿童青少年总体近视率为53.6%,也就是说,我国儿童青少年每两人就有一人近视,如何科学的保护眼睛和进行视力矫正成为当代社会共同面临的重要课题。

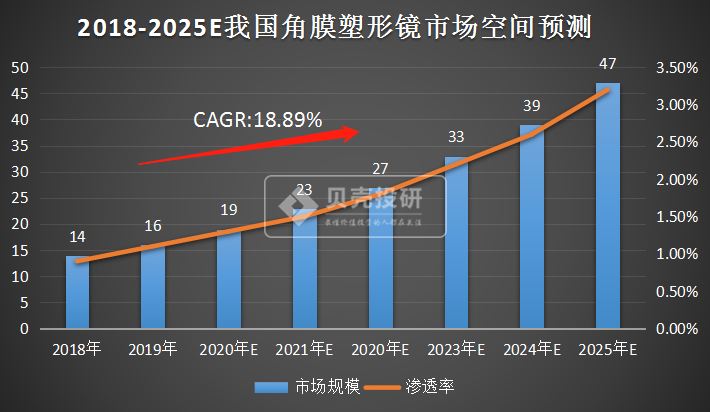

欧普康视是目前国产角膜塑形镜主要品牌之一,也是最早上市的国内品牌,2019年,我国角膜塑形镜市场空间预测约16亿元,欧普康视的市占率在27.3%左右,国外品牌的市场占比仍处于较高水平。未来几年,角膜塑形镜市场规模增速有望保持在18.89%,维持高速增长。

二、闷声发大财,欧普康视营收、净利高增长

欧普康视股票(300595)的业务结构非常简单,其中2019年角膜塑形镜(梦戴维、Dream Vision)实现营业收入4.37亿元,营收占比为67.62%,是公司主要的收入来源;护理产品实现营业收入1.07亿元,同比占比为16.56%,其他项目主要为框架镜的销售,占比在13.58%。

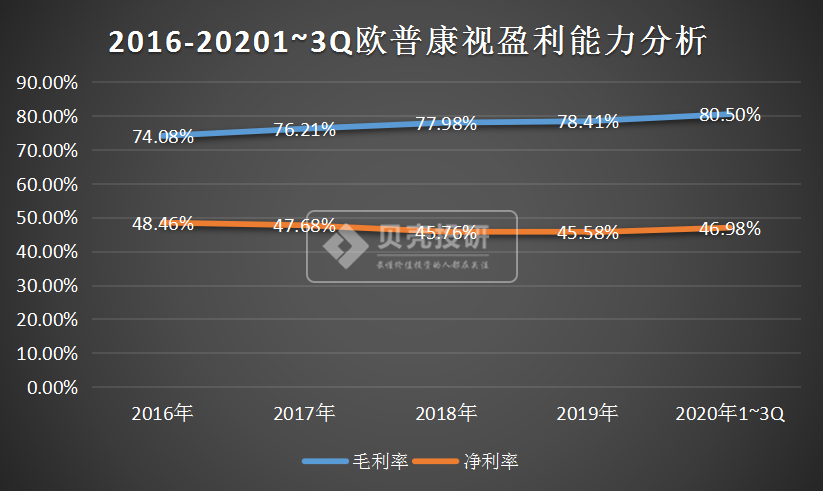

值得一提的是,角膜塑形镜属于是典型的研发周期长、制造成本低的高进入壁垒产品,产品毛利率高达90.92%,是公司的主要利润来源。而护理产品、镜框架等毛利率偏低,拉低了企业的整体毛利率水平。

公司产品目前已进入全国30个省市中的900多家知名医疗机构,累计用户超过100万,DreamVision和梦戴维是这类产品中颇具知名度的品牌。

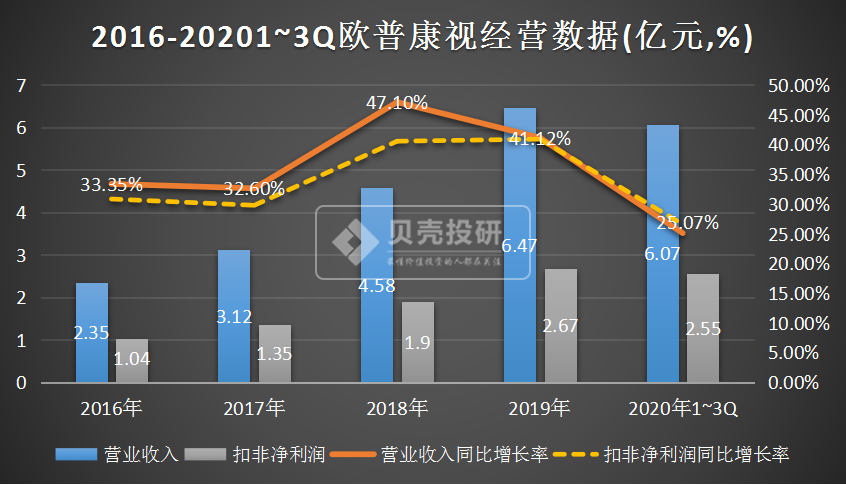

数据显示,近几年欧普康视的业绩增速远超过行业水平,2016年、2017年、2018年、2019年欧普康视的营业收入同比增速分别为33.35%、32.6%、47.1%、41.12%,以及今年上半年营收增速略有下滑主要是一季度受疫情影响所致。与此同时,企业的扣非净利润也维持了较高的增速,但明显有一点问题是增速水平不如营业收入增速高,企业的经营有问题吗?

三、业绩增长离不开销售费用?定制化服务为何存货越来越多?

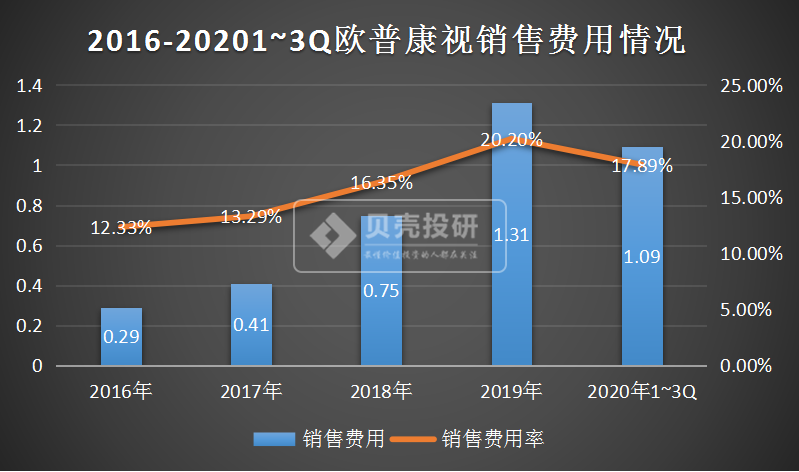

1、销售费用增速高于营业收入增速

欧普康视的三大费用中变化最明显的便是销售费用,财报数据显示,在公司销售收入大幅增长的同时销售费用的增长速度甚至超过了营业收入,2017年、2018年、2019年,销售费用同比增速分别为41.38%、82.93%、74.67%,公司销售费用率持续增长,压缩了企业的利润。

贝壳投研(ID:Beiketouyan)通过分析发现,销售费用的增长主要和欧普康视近两年的扩张战略密切相关。2018年、2019年欧普康视分别新设子公司28家、57家,公司开始加快全国的业务布局,新设这些子公司产生了大额的租赁费和装修费而增长了销售费用。

截至2019年底,在医疗与视光技术服务方面,欧普康视初步形成六家眼科医院连锁规模以及约160家视光服务终端,在全国的终端服务网络布局更加完整,未来随着扩张综合优势逐步凸显,销售费用的增长将不是问题。

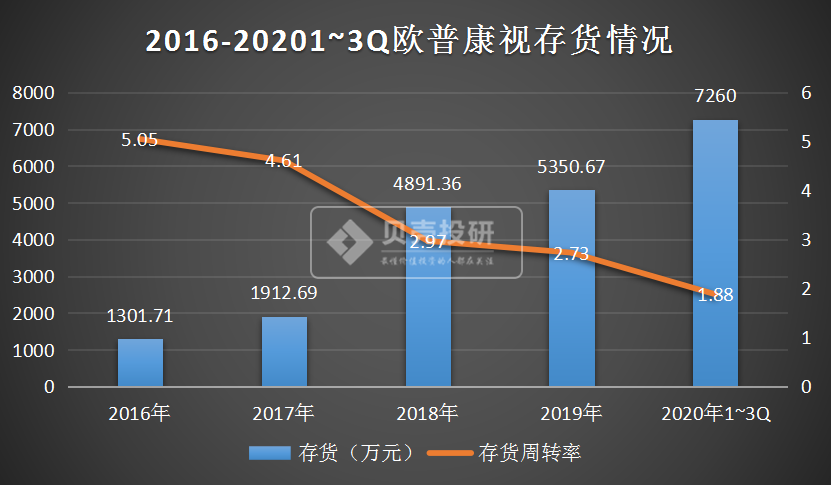

2、存货周转率持续下滑

在贝壳投研(ID:Beiketouyan)看来,近两年快速的扩张还增加了欧普康视另外一个隐忧:存货规模快速增长,资产利用效率明显下滑。欧普康视本身的销售策略是定制化服务,这就意味着企业长期以来并没有产生较高的存货堆积,而近两年存货周转率却明显下滑,主要原因便是公司在扩张的同时还合并了诸多家非同一控制下的企业,从而使欧普康视的存货大幅增长。

不得不说,近两年伴随着企业上市,欧普康视的扩张速度明显加快,同时多个财务指标处于“负重”状态,这是企业扩张的代价,但这也是必经之路。

四、总结

总的来看,欧普康视作为眼科领域的龙头,在视力矫正(角膜塑形镜)领域拥有广阔的发展前景,大约是看到这个,欧普康视股票(300595)近两年的扩张速度明显加快,从而造成了公司整体经营状况的下滑。但相信这对欧普医疗来说也是一个新的开端,至于是成为下一个“美年健康”还是下一个“爱尔眼科”,我们拭目以待!(ty005)

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号