-

巨无霸终于来了,老乡快跑?

阿牛 / 2020-10-26 21:35 发布

最新消息,证监会同意蚂蚁集团科创板IPO注册,蚂蚁将于10月29日申购。

对于蚂蚁集团的上市,市场还是有很大的恐惧心理,有网友调侃:千里之堤,毁于蚁穴。

我之前也多次说过,蚂蚁集团、京东数科、吉利汽车等大块头即将上市抽血,所以年底前控制好仓位,多一份谨慎是非常必要的。

不过对于蚂蚁集团上市本身,个人是非常欢迎的。投资者此前一直吐槽“A股十年不涨”,这里面固然有上证指数编制的问题,但也与A股缺少FAANG(脸书、苹果、亚马逊、奈飞、谷歌)这样的定海神针(科技巨头)有一定关系。

个人看法,蚂蚁集团或许有望成为A股的定海神针,而不是很多人担心的中石油第二。公开资料显示,支付宝成立于2004年,2014年更名为蚂蚁金服,2020年更名为蚂蚁集团。截止2020年6月末,支付宝月活用户数7.11亿人,为仅次于和手机淘宝的第三大应用产品。

蚂蚁集团公告,前三季度实现营业收入1181.91亿元,同比增长42.56%,主要来自数字金融科技平台收入的增长;实现毛利润695.49亿元,同比增长74.28%;整体毛利率从去年同期的48.13%增长至58.84%。

下面我根据蚂蚁集团的招股书简单做一个分析:

1、护城河

蚂蚁集团的护城河主要体现在两个方面:第一,规模优势:依托于阿里生态系统,支付宝APP服务超过10亿用户和超过8000万商家,可以说蚂蚁和阿里这栋大厦是一损俱损,一荣俱荣。

易观数据显示,移动支付市场的行业集中度非常高,2019年四季度支付宝和腾讯金融合计占比达到93.59%,其中支付宝市占率为 54.61%,腾讯金融为38.98%。

第二,金融全牌照:蚂蚁集团作为国内互联网金融巨头,目前布局国内最全的金融牌照,包括第三方支付、公募基金、基金销售、民营银行、保险、股权众筹以及个人征信等。

2、商业模式

蚂蚁集团的商业模式非常清晰,主要包括三个方面:移动支付、金融电商和创新业务。这三块业务分别代表了蚂蚁的过去、现在和未来。

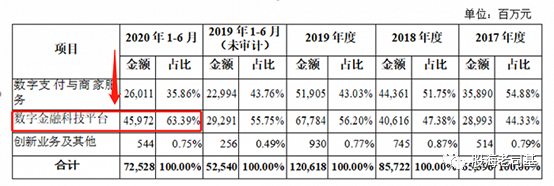

移动支付也就是招股书中提到的“数字支付和商家服务”,这一块的收入占比在逐年降低,基本上处于盈亏平衡的状态;金融电商(数字金融科技平台)这一块目前风头正劲,收入占比逐年扩大,前景广阔;创新业务代表了蚂蚁的未来,包括区块链等,这一块目前收入忽略不计。

总体来看,支付业务负责引流,金融电商平台负责变现。金融电商平台又包括小贷、理财、保险等。理财这一块,2020年上半年,蚂蚁基金销售的营业收入达到 21 亿,东方财富旗下的天天基金只有11 亿。

3、成长空间

从MAU(月活)来看,蚂蚁集团还有一定的提升空间。支付宝MAU在2018年增长1.2亿,最近一年半又增长了0.9亿,2020年6月末达到7.1亿,年活跃用户数超过10亿。国信证券认为,预计支付宝的MAU可能在2022年到达天花板,后续业务增长将主要靠深度挖掘用户需求。

蚂蚁的流量变现和成长性主要看金融电商平台(微贷、基金、保险)。蚂蚁集团招股书引述奥纬咨询的研究,认为“中国通过在线渠道销售的个人可投资资产规模2019年至2025年间年均复合增长率达到21.6%”。

最近支付宝独家发行蚂蚁战配基金,引发银行渠道和其他互联网渠道的反抗。由此也可以看出,蚂蚁平台给传统银行渠道带来的挑战,有点像阿里对于线下商超的降维打击。

4、合理估值

据媒体此前报道,蚂蚁集团已将IPO估值上调至近1.9万亿,按照上半年近220亿元的净利润测算,动态PE是43倍。

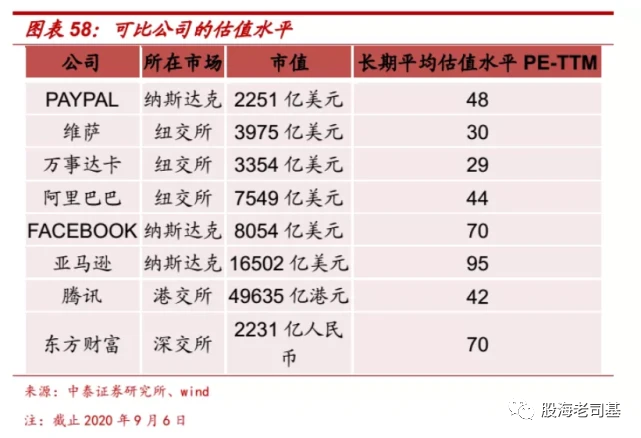

综合各大券商给的估值,平均也在1.95万亿。比如,中泰证券认为,结合可比公司估值,及蚂蚁模式的稀缺性,给予蚂蚁集团45-60倍PE,对应2020年目标市值18720-24960亿人民币。

蚂蚁上市以后估值会不会干到60倍PE?A股历来有爆炒稀缺标的的传统,因此打新肯定是有肉吃的,至于要不要买,需要谨慎对待,耐心等一个合理的价格(30-40倍PE?)。( 股海老司基 )

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号