-

【天风医药】恒瑞医药:三季度业绩继续环比改善,创新+国际化持续推进

机构研报精选 / 2020-10-20 13:16 发布

投资摘要

公司业绩继续环比改善,Q3单季度扣非利润增26.58%

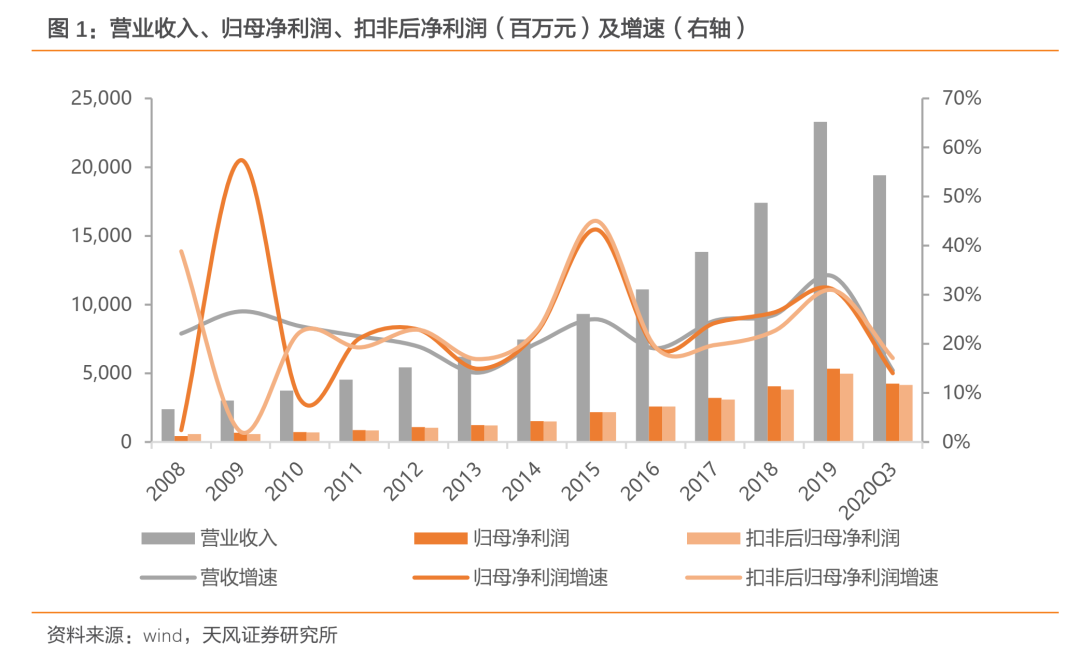

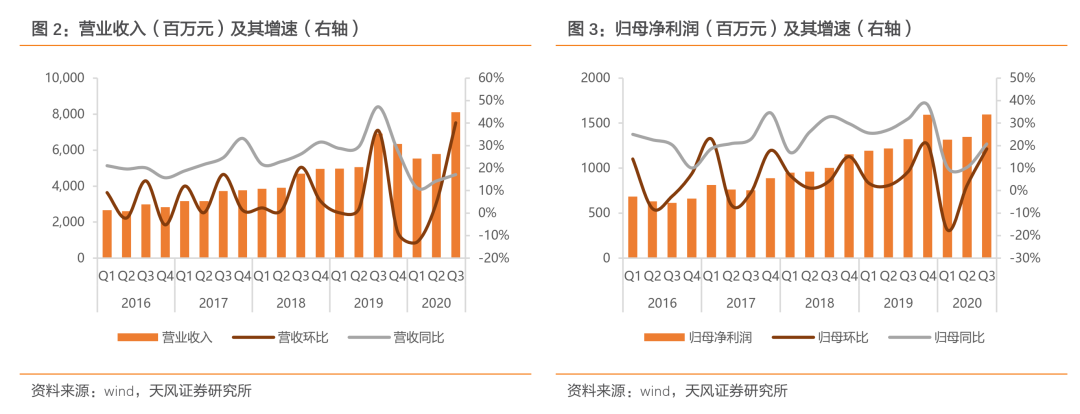

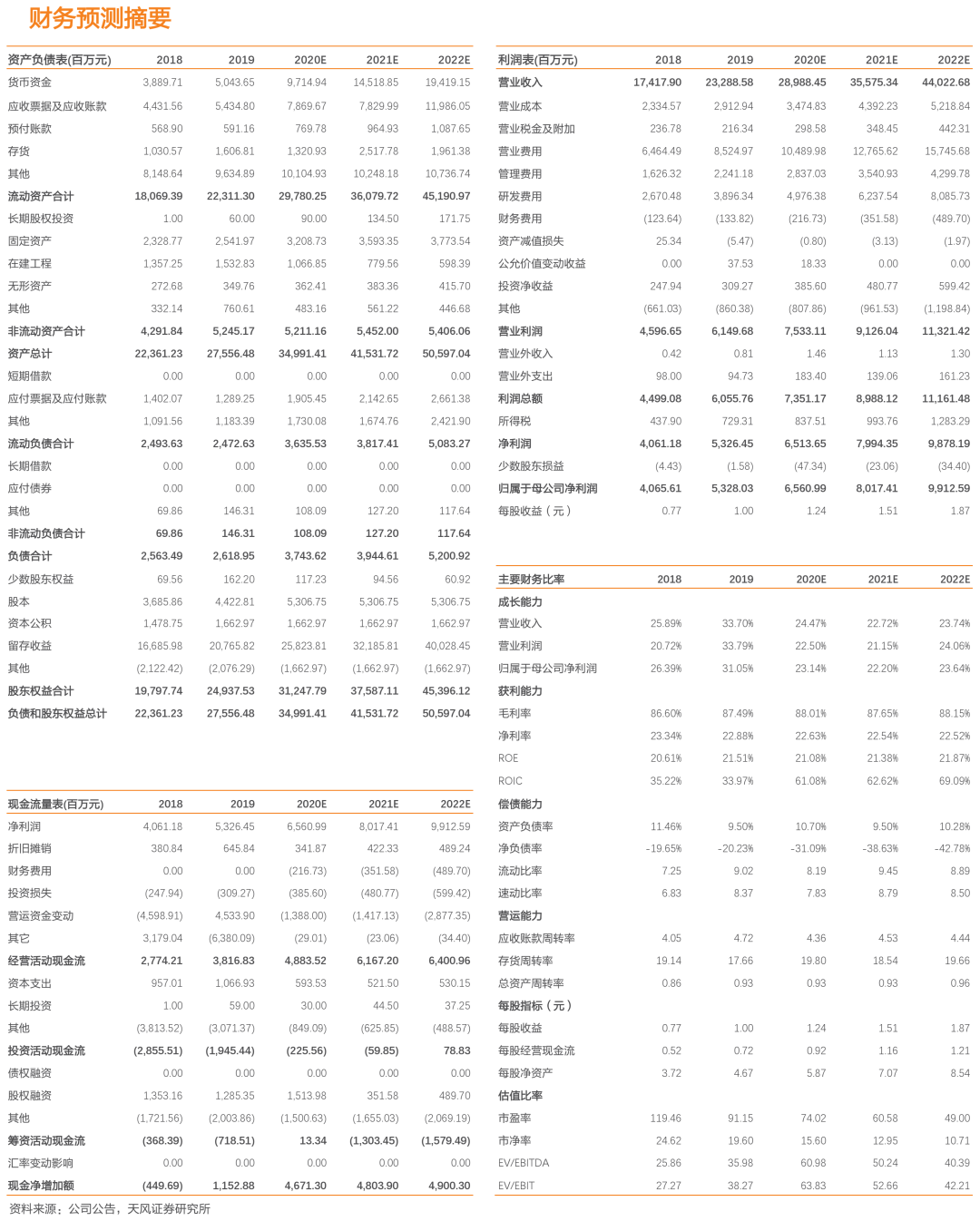

公司公布2020年三季报,前三季度实现营收194.13亿元,同比增长14.57%;实现归母净利润42.59亿元,同比增长14.02%;扣非后归母净利润41.41亿元,同比增长17.11%。其中第三季度实现营收81.04亿元,同比增长17.13%;归母净利润15.97亿元,同比增长20.74%;扣非净利润15.79亿元,同比增长26.58%。公司业绩进一步迎来逐季环比改善。前三季度公司经营活动产生的现金流量净额为39.87亿元,同比增长52.85%。

公司肿瘤板块预计保持较高增长,毛利率继续同比增加

我们预计公司肿瘤板块在几大重磅品种带动下保持较高增长(肿瘤增速估计在40%以上),麻醉板块预计尚未恢复到正常水平,造影剂和综合业务条线预计保持相对稳健。

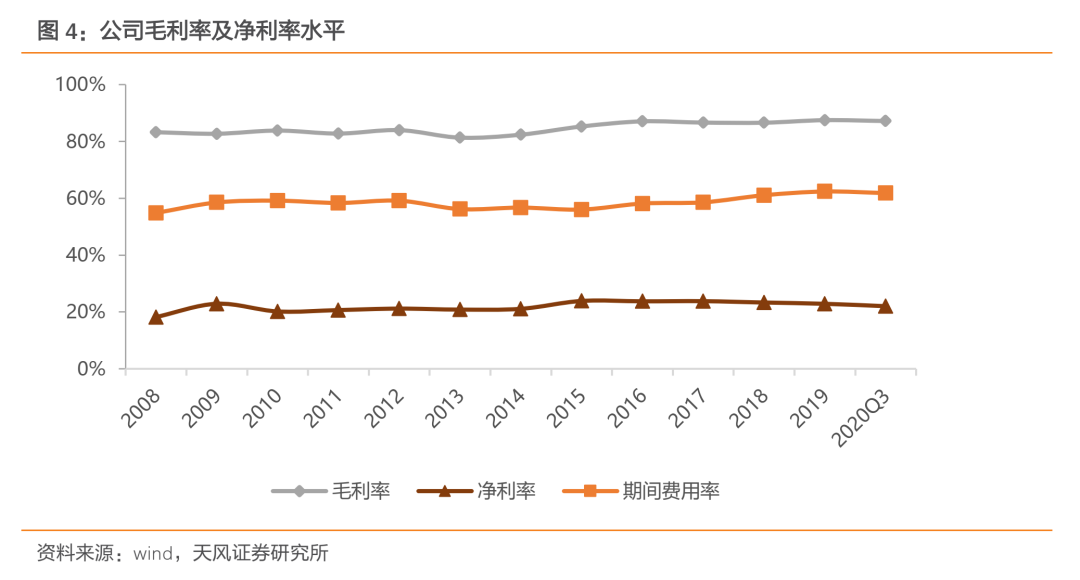

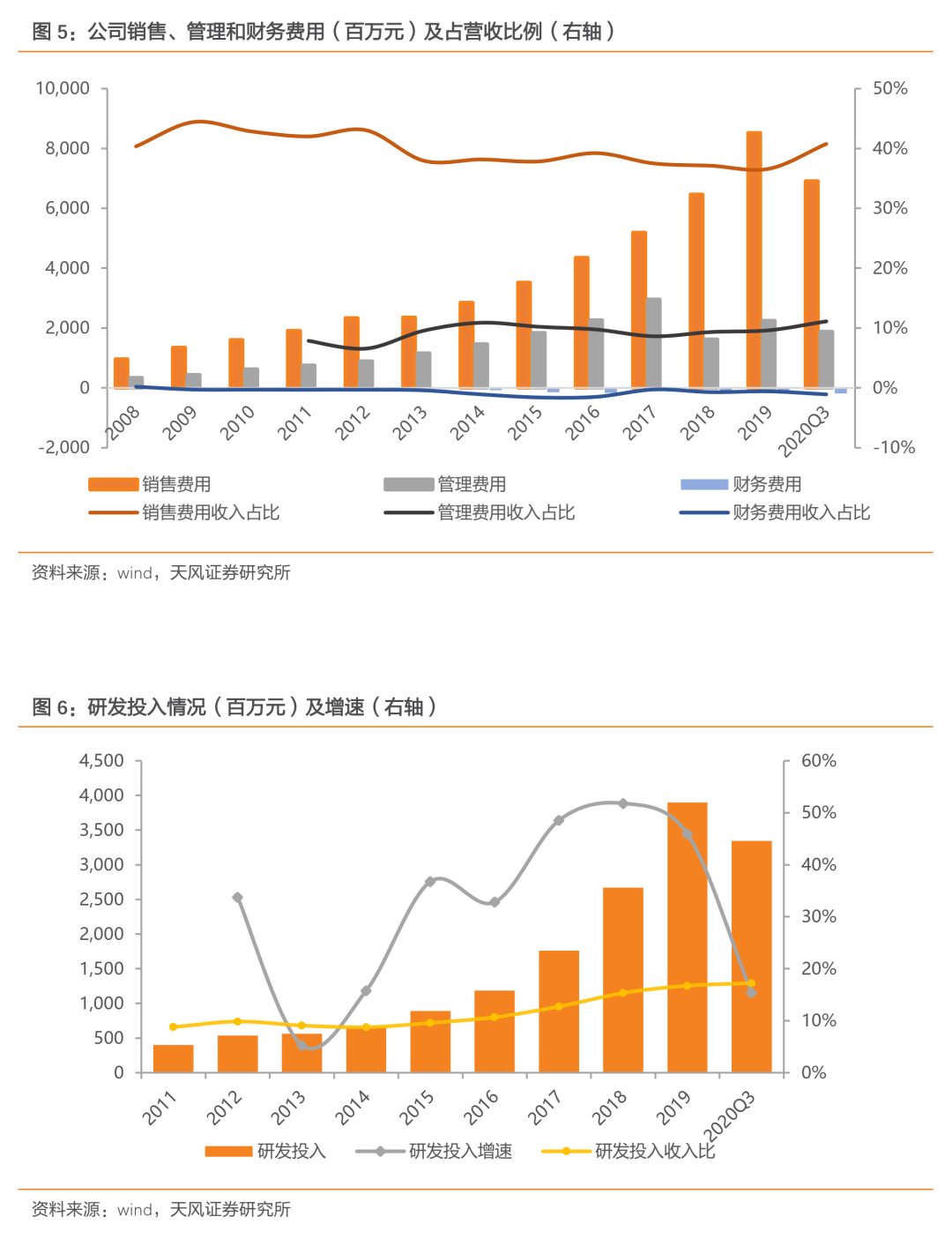

前三季度公司毛利率为87.72%,同比增加0.54pp,净利率为21.86%,同比下降0.18pp。期间费用方面,前三季度公司销售费用、管理费用、研发费用、财务费用分别为69.07亿、18.85亿、33.44亿、-1.83亿,占总收入的比例为35.58%、9.71%、17.23%、-0.94%。

“创新+国际化”持续推进,糖尿病新药报产将步入收获期

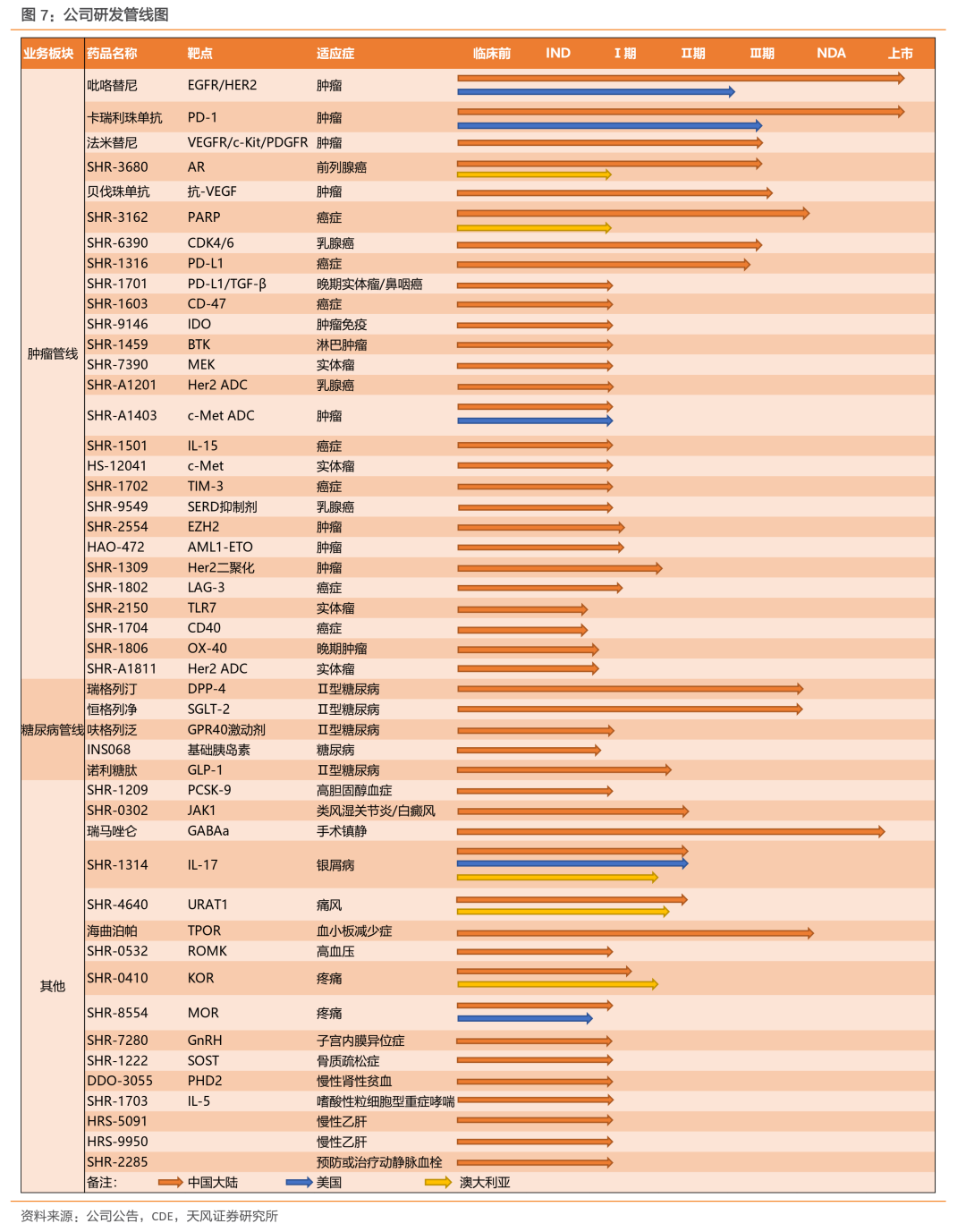

公司持续研发投入,研发费用增速稍有放缓。前三季度公司研发投入33.44亿元,比上年同期增长15.3%,研发投入占营收的比重达到17.2%。PD-1三大核心适应症(肝癌二线、食管癌二线、非鳞NSCLC一线)上半年相继获批,甲苯磺酸瑞马唑仑新适应症(结肠镜检查镇静)获批,有望进一步助推以PD-1为代表的创新药放量。近期,公司糖尿病新药SGLT-2抑制剂恒格列净、DPP-4抑制剂瑞格列汀提交上市申请获得CDE受理。Parp抑制剂氟唑帕利用于复发性卵巢癌维持治疗有望近期pre-NDA,其用于BRCA1/2突变复发卵巢癌的上市申请已于去年纳入优先审评,有望年底左右获批。

国际化方面,公司继续稳步推进国际化战略的实施,积极拓展海外市场。继公司将卡瑞利珠单抗项目有偿许可给韩国CrystalGenomicsInc.公司,公司又将吡咯替尼项目有偿许可给韩国HLB-LS公司,有助于公司拓宽吡咯替尼的海外市场,进一步提升公司创新品牌和海外业绩。

创新药保持较快增长,看好长期发展维持“买入”评级

公司作为行业龙头,创新药步入高增长期。2018-2019年多款创新药集中收获,随着PD-1三大核心适应症获批有望助推高增长。今年三方面催化:1、业绩层面,创新药步入高增长期,部分品种销售有望超预期;2、研发层面,重磅品种Parp抑制剂有望年底获批;3、政策层面,年底医保谈判有望纳入PD-1几大核心适应症。仿制药方面,注射剂集采影响主要明后年体现,业绩测算已考虑。长期来看,公司研发管线储备众多潜力品种,靶点布局全面,研发进度国内领先,长期业绩有望持续稳定增长。考虑公司三季报业绩,我们将公司2020-2022年归母净利润由66.15亿元(+24.16%)、81.73亿元(+23.55%)、103.36亿元(+26.46%),微幅下调至65.61亿元(+23.14%)、80.17亿元(+22.20%)、99.13亿元(+23.64%),对应P/E分别为74、61、49倍,维持“买入”评级。

风险提示:产品销售低于预期;同类产品竞争的风险;创新药研发具有不确定性

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号