-

【兴证策略|行业比较】三季度全行业业绩前瞻:成长领先,周期提速

王德伦策略与投资

/ 2020-10-19 20:54 发布

/ 2020-10-19 20:54 发布文章要点

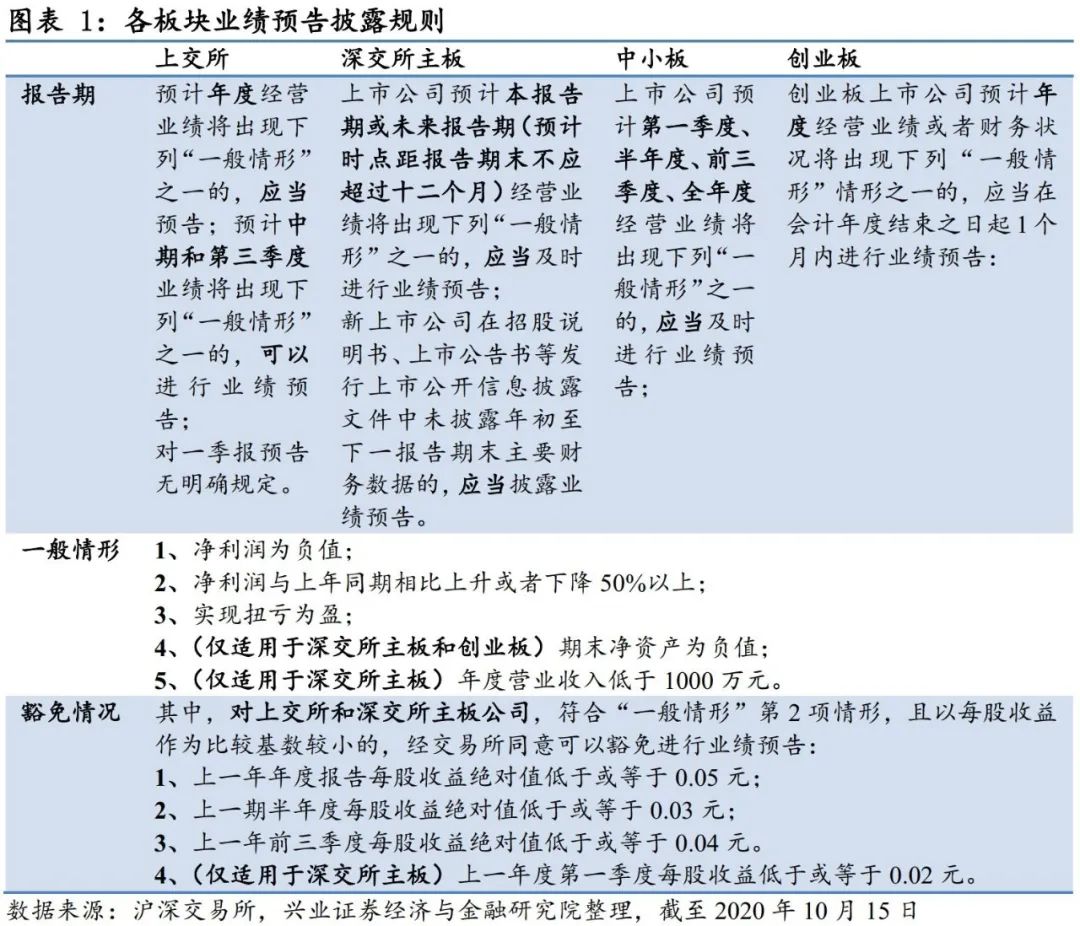

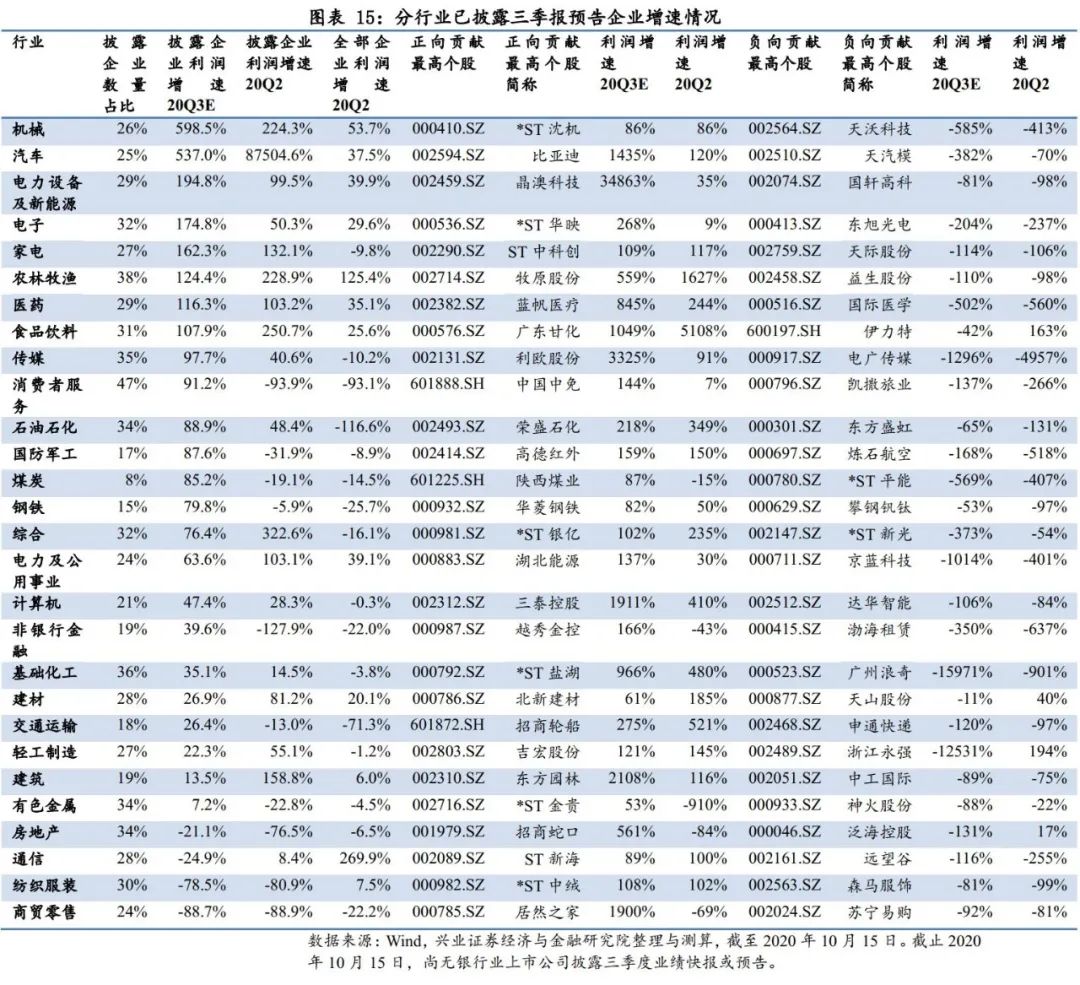

★ 披露规则修订,中小创披露率分别为54%和22% ——披露规则修订后创业板不再强制要求披露除年报外的业绩预告,截至2020年10月15日,全部A股的3576家可比公司中,有989家企业披露了三季报业绩或业绩预告,占比28%。其中主板、中小板、创业板的披露率分别为17%、54%、22%。从利润占比来看,整体A股披露率为6%,主板、中小板、创业板的披露率则分别为3%、30%和31%。 ★ 主板单季度增速大幅回升,指数增速分化 ——整体A股2020Q3的预计单季度利润增速为64.62%,较已披露企业2020Q2的单季增速54.17%小幅回升,比全部A股-12.47%的增速有较大提升。主板、中小板、创业板企业2020Q3的预计单季利润增速分别为64.94%、73.73%、42.19%,主板三季度单季度利润增速较二季度大幅回升,中小创单季度利润增速较二季度下滑。创业板剔除温氏后单季预计利润增速为74.33%,较只剔除温氏的全部创业板企业2020Q2的46.12%有较大提升。 ——指数方面,中小板指、创业板指的利润增速表现分化。中小板指2020Q3的单季利润增速为41.40%,较二季度有较大回升。创业板指2020Q3单季度利润增速为25.16%,较二季度下滑。但如果将创业板指中的温氏股份剔除,则2020Q3的单季增速为64.64%,反而较二季度有所上升。 ★ 创业板预告企业中展望积极的数量占比较高,正增速企业占比上升 ——创业板预告企业中展望积极的企业占比超过76%。总体来看,全部预告企业中,45.1%的企业展望积极,49.2%的企业展望负面。分板块来看,主板、中小板和创业板披露企业展望积极的企业占比分别为32.4%、47.9%和76.4%。 ——全部预告企业正利润增速占比上升。2019Q2全部企业和中小板企业中,利润增速超过10%的企业占比较二季度上升,利润增速低于-30%的企业占比下降,增速在-30%-10%的企业占比较二季度有较大下降。创业板负增速企业占比下降6.2个百分点,正增长企业占比上升6.2个百分点。 ★ 分行业表现:周期相关行业增速多由负转正,成长相关行业增速继续上升 ——2020Q3单季利润增速居前五的行业是机械、汽车、电力设备、电子、家电,利润增速分别为598.5%、537.0%、194.8%、174.8%、162.3%。与2020Q2相比,周期板块的石油石化、煤炭、钢铁、化工、交通运输、有色金属等行业三季度单季度增速由负转正,成长领域的电力设备、电子、国防军工、机械、计算机等行业的三季度单季增速都较二季度有所提升。2020Q3单季利润增速居后五的行业是商贸零售、纺织服装、通信、房地产、有色金属,利润增速分别为-88.7%、-78.5%、-24.9%、-21.1%、7.2%。 风险提示:报告为行业数据整理分析报告,不构成任何对市场走势的判断或建议,不构成任何对板块或个股的推荐或建议,目前业绩报告或预告的披露率较低,不排除后续披露的数据所表现出的结果与此前数据表现的结果有重大变化的可能。 报告正文 披露规则修订,中小创披露率分别为54%和22% 披露规则修订后,披露业绩预告的上市公司数量减少。2020年6月12日,深交所发布修订后的《深圳证券交易所创业板股票上市规则》,对创业板的业绩预告规则进行了修订。主要变化是创业板企业不再强制要求第一季度业绩预告,在出现一定情形下才应当披露年度业绩预告,对中报和三季报业绩预告不做要求。从2020年中报业绩预告起,创业板披露业绩预告的公司数量就开始大量减少。2019年中报前期,几乎全部创业板公司披露了中报业绩预告,而2020年中报前期,不足一半的创业板公司披露了中报业绩预告。

新规后2020Q2业绩的整体披露率为28%。为获得2020Q3及2020Q2单季度利润同比增长率数据,我们选取了在2019年4月1日之前上市的公司作为可比公司。截至2020年10月15日,全部A股的3576家可比公司中,有989家企业披露了三季报业绩或业绩预告,占比28%。其中主板、中小板、创业板的披露率分别为17%、54%、22%。如果以2019年三季报报累计净利润占比来看,整体A股已披露企业利润占比6%,主板、中小板、创业板的披露率则分别为3%、30%和31%。

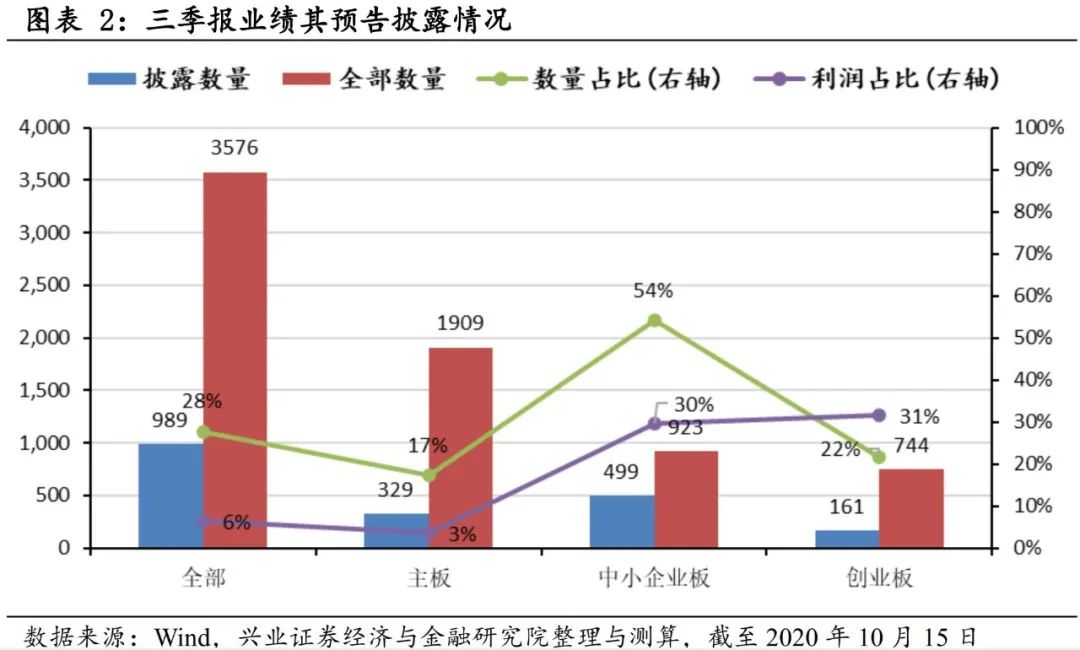

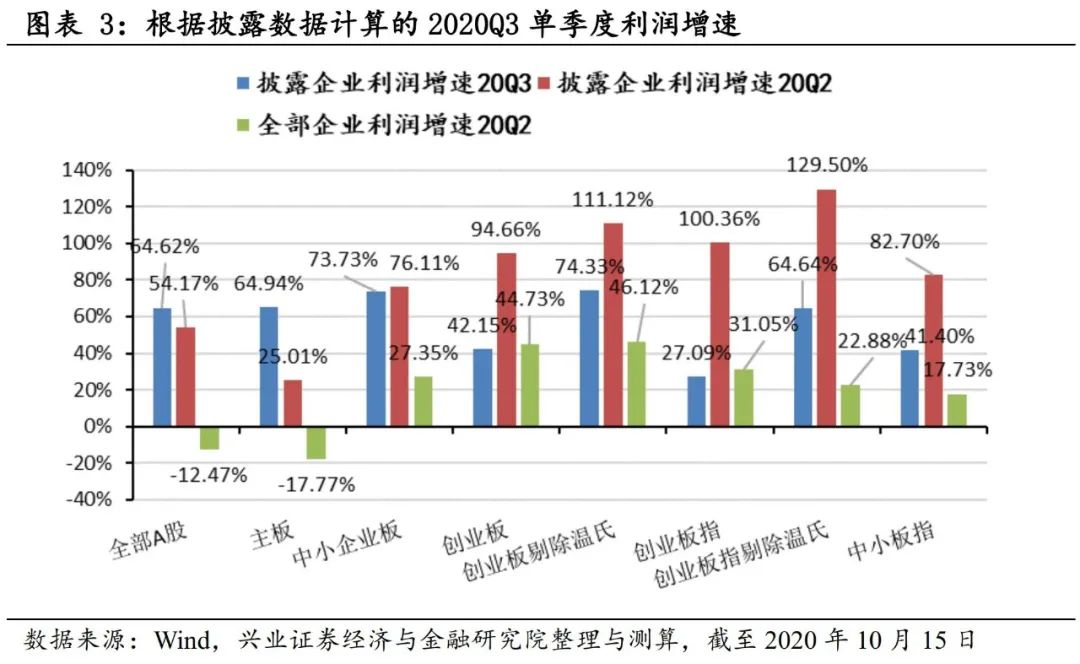

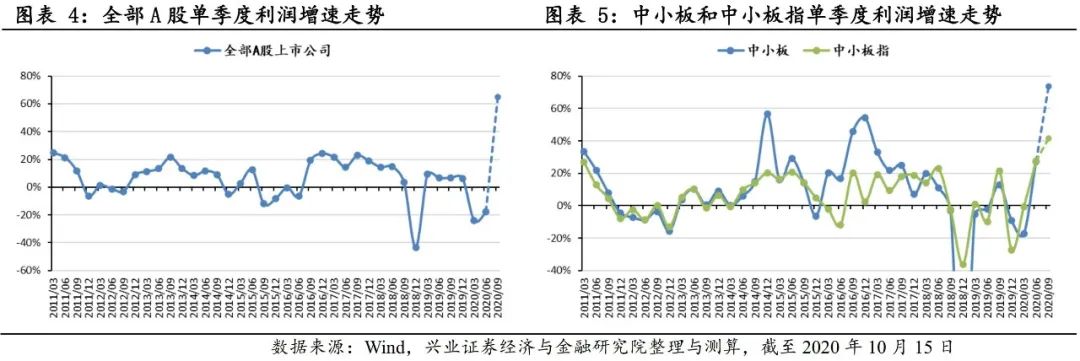

主板三季度增速大幅回升,指数增速分化 根据业绩预告披露的上下限均值计算,在已披露的企业中,整体层面三季度单季的利润增速较二季度回升。整体A股2020Q3的预计单季度利润增速为64.62%,较已披露企业2020Q2的单季增速54.17%小幅回升,比全部A股-12.47%的增速有较大提升。

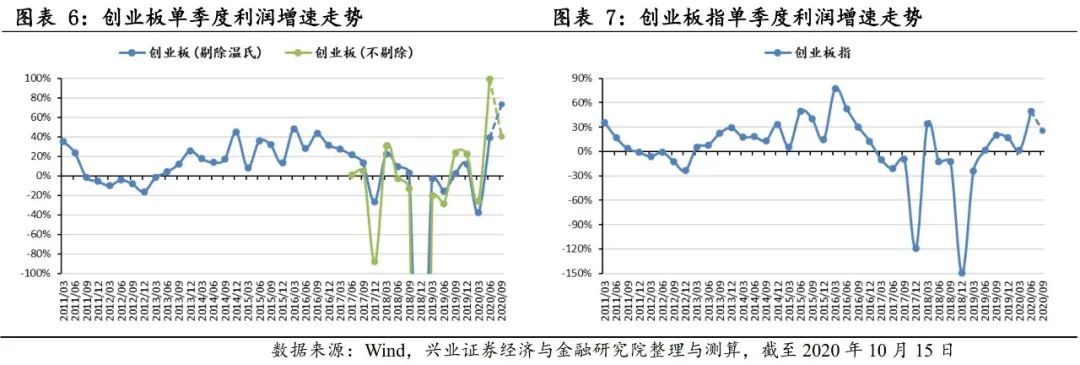

分板块来看,主板、中小板、创业板企业2020Q3的预计单季利润增速分别为64.94%、73.73%、42.19%,主板三季度单季度利润增速较二季度大幅回升,中小板三季度单季度利润增速较二季度小幅下降,创业板三季度单季利润增速均较二季度下滑幅度较大,但均好于2019Q3时的利润增速。已披露业绩或业绩预告的上市公司中,创业板剔除温氏后三季度单季预计利润增速为74.33%,较只剔除温氏的全部创业板企业2020Q2的46.12%增速有较大提升。 指数方面,中小板指、创业板指的利润增速表现出现分化。中小板指2020Q3的单季利润增速为41.40%,较二季度有较大回升。创业板指的2020Q3的单季度利润增速为25.16%,较二季度下滑。但如果将创业板指中的温氏股份剔除,则2020Q3的单季增速为64.64%,反而较二季度有所上升。

从拉动情况来看,主板中对板块拉动较大的主要是周期制造个股,拖累较多的个股则与去年同期出售股权导致基数过高或会计方法变更有关。中小板中对板块拉动较大的个股主要受生猪价格同比大增的影响,或与新能源汽车业务相关,拖累较多的个股则大多与持股公司变化或新冠疫情冲击有关。创业板中对板块拉动较大的个股主要是医药个股,新冠检测试剂和检测服务大幅增加导致公司业绩同比大增。

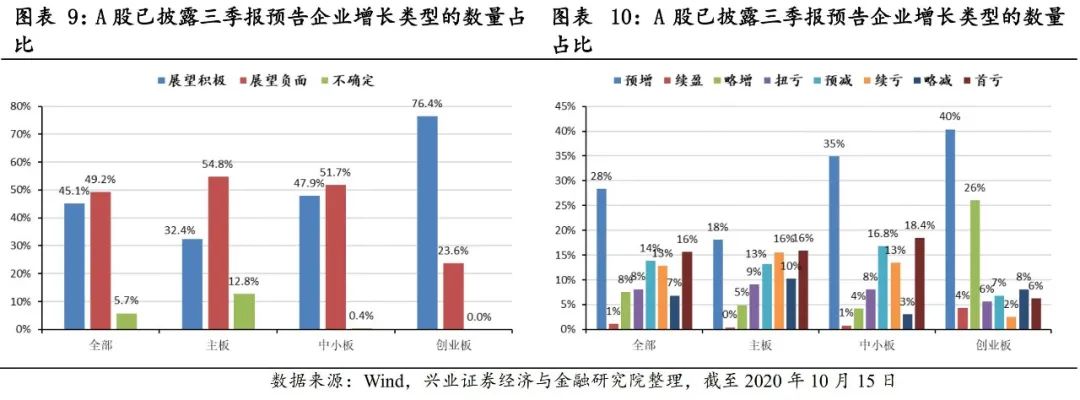

创业板预告企业中展望积极的数量占比较高 创业板预告企业中展望积极的企业占比均超过76%。总体来看,全部预告企业中,45.1%的企业展望积极,49.2%的企业展望负面。分板块来看,主板披露企业展望积极的企业占比32.4%,在所有板块中较低,并且远低于展望负面的企业54.8%的占比。中小板披露企业展望积极的占比为47.9%,略低于展望负面企业的51.7%的占比。创业板披露企业展望积极的企业占比为76.4%,远高于展望负面的企业占比23.6%。 具体来看,创业板企业中预增的企业占比40%,最高;其次是预计略增的企业,占比为26%。中小板中预增的企业占比达35%;预减和首亏的企业占比分别为16.8%和18.4%,均占比较高。主板企业中预增的企业占比18%,在所有板块中较少;扭亏的企业占比9%,在所有板块中最高;续亏的企业占比也最高,达16%。

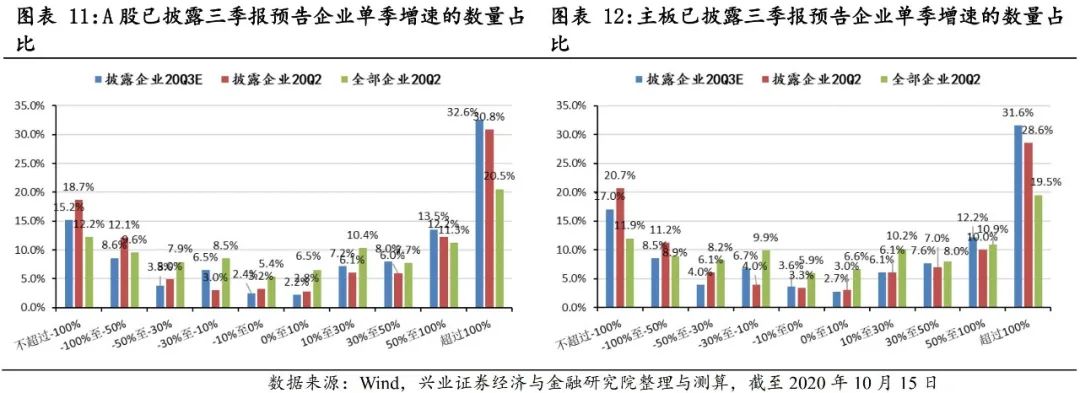

预计增速区间分布变化:正增速企业占比上升 全部预告企业正利润增速占比上升。2020Q3全部披露企业中,利润增速超过10%的企业占比上升,利润增速低于-30%的企业占比下降,利润增速超过10%的企业占比61.3%,较2020Q2全部企业的49.9%提升了11.4个百分点;利润增速低于-30%的企业占比27.6%,较2020Q2的全部企业的29.7%下降了2.1个百分点;增速在-30%-10%的企业占比为11.1%,较2020Q2的全部企业的20.4%下降了近10个百分点。

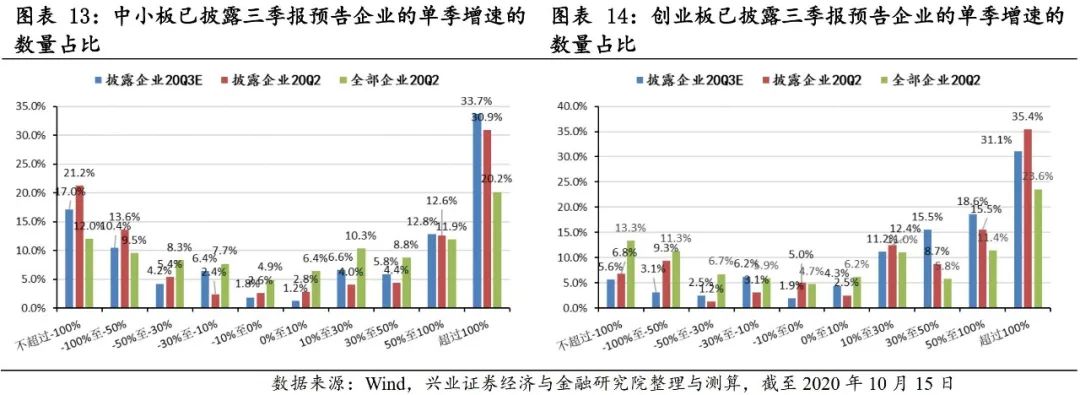

中小板企业利润增速分布变化与整体类似。中小板已披露的企业中,利润增速超过10%的企业占比58.9%,较2020Q2全部中小板企业的51.1%提升了7.8个百分点;利润增速低于-30%的企业占比14.6%,较2020Q2全部中小板企业的17.9%下降了3.3个百分点;利润增速在-30%-10%的企业占比9.4%,较2019Q1全部中小板企业的19.0%下降了近10个百分点。 创业板正增速企业占比升高,负增长企业占比下降。根据创业板企业披露的业绩情况,利润增速为正的企业占比80.7%,较2020Q2披露企业的74.5%上升6.2个百分点,其中利润增速在30%以上的由59.6%上升至65.2%。利润增速为负企业占比为19.3%,较2020Q2的25.5%下降了6.2个百分点,其中利润增速在-100%至-50%的占比下降了6.2个百分点,利润增速在-10%至0的占比上升了3.1个百分点。

分行业表现:周期相关行业增速多由负转正,成长相关行业增速提升 从行业层面来看,2020Q3单季利润增速居前五的行业是机械、汽车、电力设备、电子、家电,利润增速分别为598.5%、537.0%、194.8%、174.8%、162.3%。与2020Q2相比,周期板块的石油石化、煤炭、钢铁、化工、交通运输、有色金属等行业三季度单季度增速由负转正,成长领域的电力设备、电子、国防军工、机械、计算机等行业的三季度单季增速都较二季度有所提升。 2020Q3单季利润增速居后五的行业是商贸零售、纺织服装、通信、房地产、有色金属,利润增速分别为-88.7%、-78.5%、-24.9%、-21.1%、7.2%。周期领域的建筑、轻工制造、交通运输、建材、化工等行业的三季度单季增速大多比较靠后。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号