-

【天风医药】智飞生物:三季报业绩超预期,自有大品种开启发展新阶段

机构研报精选 / 2020-10-17 14:44 发布

投资摘要

三季报业绩增长41%超预期,Q3业绩加速

公司公告2020年三季报:实现营收110.50亿元,同比增长44.14%;归母净利润24.79亿元,同比增长40.59%;归母扣非后净利润24.83亿元,同比增长38.11%,整体业绩略超市场预期,经营净现金流24.68亿元,同比增长338.43%,显示出良好的经营质量。Q3营收40.56亿元,同比增长54.37%;归母净利润9.74亿元,同比增长58.13%;归母后扣非后净利润9.70亿元,同比增长56.15%,同比增速较Q1、Q2进一步提升。展望全年,公司有望在HPV系列疫苗、自主品种等带动下实现高增长,EC诊断试剂、微卡疫苗等自主大品种有望开启发展新阶段。

HPV系列疫苗延续高增长,自主产品亦表现优秀

从产品方面看,能够代表HPV疫苗等代理产品的母公司收入101.73亿元,同比增长达到51%,是公司业绩增长的主要驱动力。四价和九价HPV疫苗分别批签发70、243万支,分别同比-38.83%、+248.25%,Q1-Q3累计分别为436、459万支,分别同比+10%、+144%,体现出良好的消费升级趋势。口服五价轮状病毒疫苗批签发84万支,同比-37.05%,Q1-Q3累计301万剂,同比-2%;自由产品方面,ACYW135流脑多糖疫苗Q3批签发约229万支,同比大幅上升+672.60%,Q1-Q3合计409万剂,同比+441%;AC流脑结合疫苗Q3批签发约55万支,2019Q3无签批发记录,Hib疫苗:批签发约200万支,2019Q3无批签发记录,Q1-Q3合计311万剂,同比增长995%。自有单苗的批签发大幅增长,有望弥补三联苗暂时的市场空缺。重磅产品结核类诊断试剂宜卡是今年第二季度获批的自研新产品,公司正积极推进该产品的市场准入工作,根据公司半年报,该产品已顺利准入海南、江西2个省份,未来有望成为公司增长新驱动力。

管线持续推进,公司将迎来自有大产品的收获期,开启发展新阶段

公司研发管线持续推进并不断丰富,前三季度公司研发费用为2.21亿元,同比增长111%,根据公司半年报,公司自主研发项目共计28项,其中进入注册程序的项目16项。公司在研产品涉及新冠、流脑、结核、肺炎、流感、狂犬病等人用疫苗项目,研发产品梯次结构清晰,层次丰富。重点产品方面重组结核杆菌融合蛋白(EC)药品已获批并上市,重磅品种母牛分枝杆菌疫苗(结核感染人群用)已报产,有望年内获批上市,根据WHO的数据,我们对微卡疫苗进行市场空间测算,若假设按照1%的渗透率计算,则对应渗透目标人群为350万人,合理假设单人全6针花费2000元,产品上市后在中国的市场潜力可达70亿元。

公司还有结核病预防矩阵系列产品(冻干重组结核疫苗、皮内注射用卡介苗、卡介菌纯蛋白衍生物等)、15价肺炎结核疫苗、冻干人用狂苗(MRC-5细胞)等处于临床研究的不同阶段,同时公司处在临床前研究方面的还有重组带状疱疹疫苗(CHO 细胞)、呼吸道合胞病毒(RSV)疫苗、重组B群脑膜炎球菌疫苗等潜力大品种。

在新冠疫苗方面,公司合作研发的重组新型冠状病毒疫苗(CHO细胞)目前正处于Ⅰ、Ⅱ期临床试验过程中,公司的重组亚单位新冠疫苗借助工程化细胞株进行工业化生产,产能高,成本低,具有较强的可及性。动物保护试验结果显示,疫苗免疫能诱导产生高水平的中和抗体,显著降低肺组织病毒载量,减轻病毒感染引起的肺部损伤,具有明显的保护作用。

国内疫苗领军企业,内外兼修,维持“买入”评级

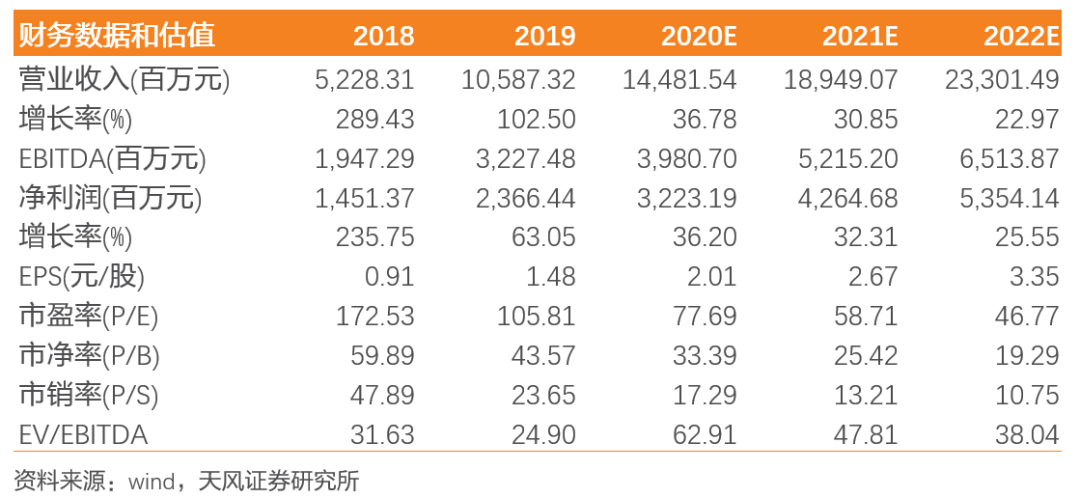

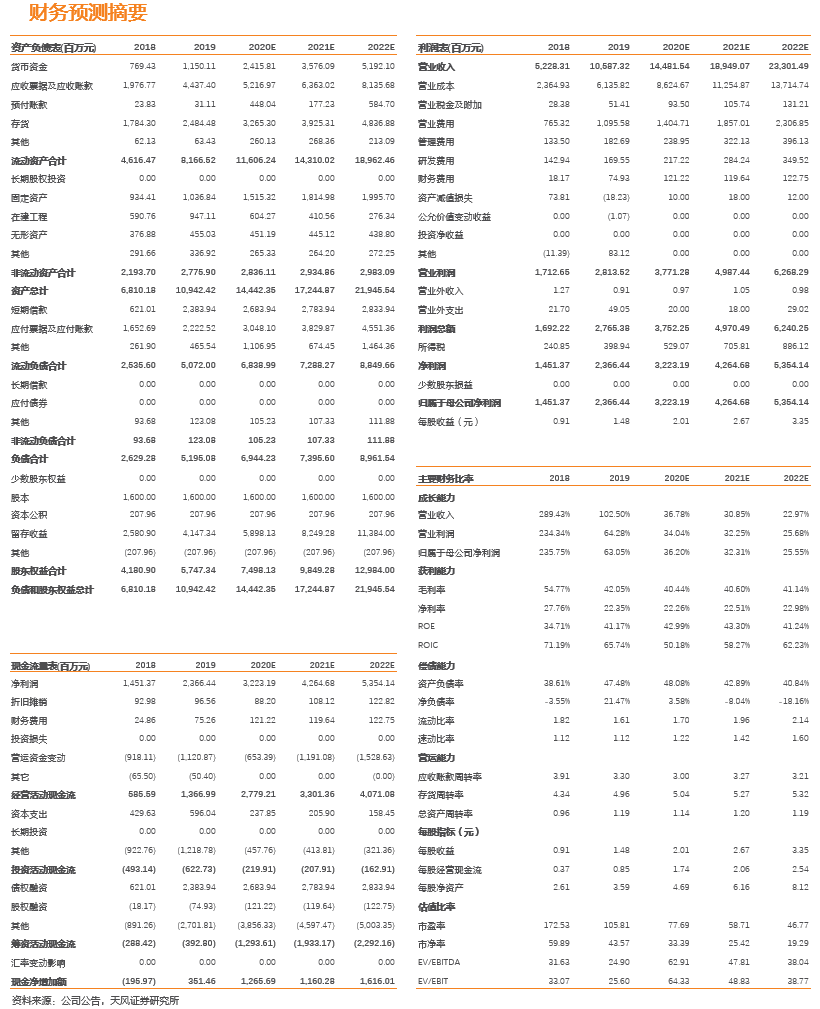

我们预计公司2020-2022年EPS分别为2.01、2.67及3.35元,对应估值分别为78、59、47倍。公司渠道、销售能力强,且不断拓展研发,推动新冠疫苗研发,产品储备丰富,EC、微卡疫苗开启公司新阶段。维持“买入”评级。

风险提示:新冠疫苗研发的不确定性,EC销售不及预期,微卡疫苗获批进度及销售不及预期,HPV销售低于预期,新冠肺炎疫情影响超预期,产品研发进度低于预期

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号