-

三全食品市值不到300亿,千亿市值终究是个梦?

飞鲸投研 / 2020-10-15 18:59 发布

受疫情影响,今年“宅经济”盛行,因此也使得食品行业业绩普遍上涨。尤其是冷冻食品、方便休闲食品、乳肉制品等相关企业前三季度业绩暴涨,如金字火腿预计前三季度净利同比增长78.94%-99.99%,盐津铺子前三季度净利润增幅可达94.95%-106.09%,三全食品预计前三季度净利在5.48亿-5.83亿元之间,同比增长370%-400%。

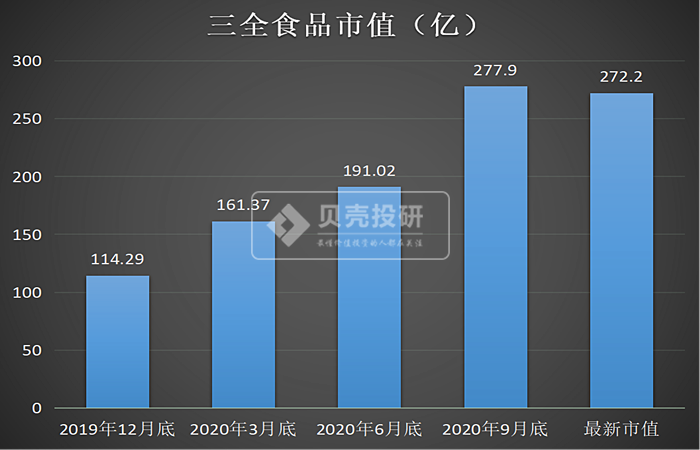

记得在七八年前,就有人在呼唤三全食品千亿市值,截至2020年10月14日,三全食品市值272亿,千亿之路还有很远!《市值风云》的创始人杨峰认为,影响公司市值的主要因素是公司业绩、商业模式、品牌推广。可能你不知道杨峰是谁,这不是重点,今天贝壳投研(ID:Beiketouyan)就从上面三个角度分析三全食品的千亿市值是不是大梦一场空。

一、从公司业绩角度看三全

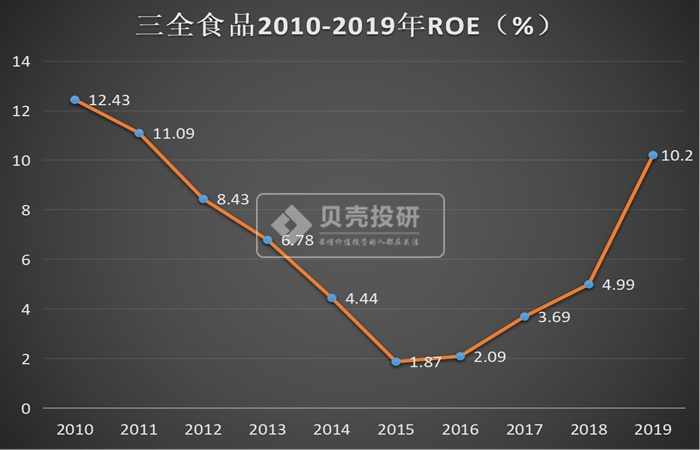

1、ROE走势先弱后强

对于消费食品企业,ROE是非常实用的衡量指标。三全食品作为冷冻行业的龙头大哥,净资产收益率却呈现“V”字型走势。近十年来,先是由2010年12.43%下降到最低点1.87%;之后一路上升至2019年10.2%。由此看来,三全的ROE水平似乎不符合它龙头大哥的气势,不过近几年ROE一直在改善,2020年上半年在宅经济的刺激下,ROE已达18.49%,超过行业平均水平。

三全的ROE水平低是什么原因导致的?这就不得不说一下三全的营收与净利率了。

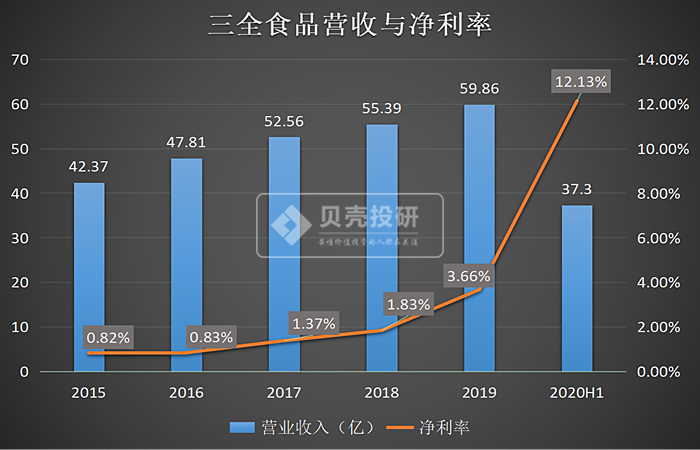

2、营收与净利率

单看三全近五年的营收表现还是不错的,2015-2019年三全营业收入稳步增长;但净利率却差强人意,2015年仅有0.82%,这就意味着三全辛辛苦苦忙活一年,到头来却赚不到钱。查看年报可知,三全总资产周转率与权益乘数都很高,看来其ROE水平低是因为净利率不争气。

过往已成云烟,我们要看向未来。虽然三全之前的业绩表现平凡,但2020年是三全食品股票(002216)大放光彩的年份,该企业今年上半年营收37.3亿元、净利润4.52亿,净利率高达12.13%。查看三全以往净利润数据发现,它用半年时间赚到了之前花费5年时间赚的钱!在这里,贝壳投研(ID:Beiketouyan)必须承认现在的三全很优秀,市值也不断增加,离千亿市值梦又近了一步。

二、品牌推广逻辑

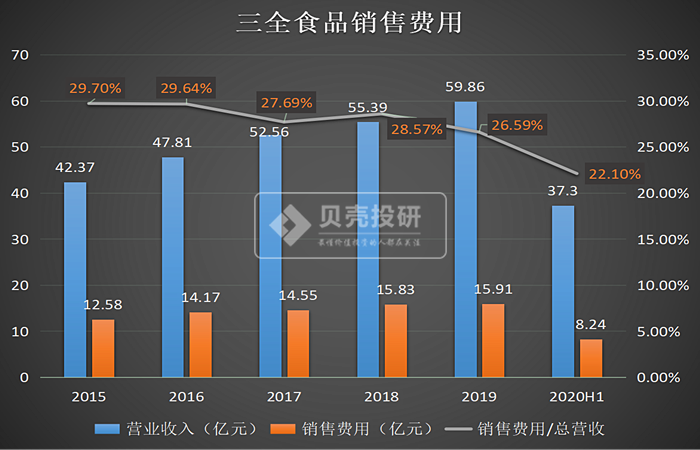

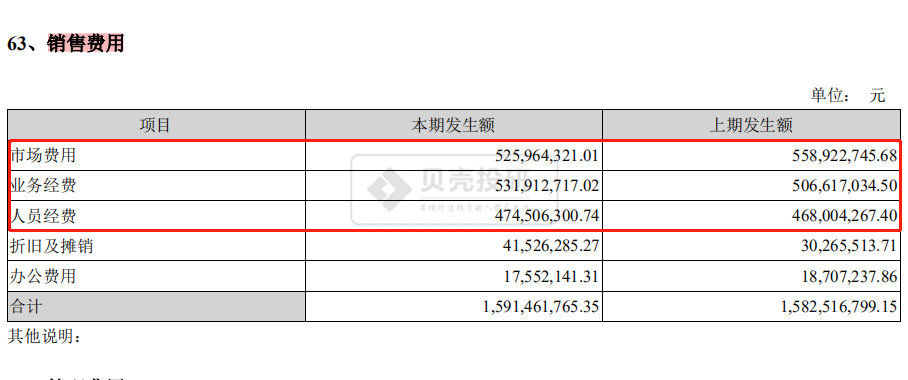

分析可知,三全低净利率导致低ROE水平,净利率低是因为三全成本高、费用高;一年59.86亿的营业收入,搭配一年15.91亿的销售费用,这样的配置,也只有三全消费的起。

三全食品股票(002216)近五年销售费用率一直维持在20%以上,即每100元营收背后都有至少20元销售费用在默默奉献着,三全水饺不断出现在电视上、商超里、家家户户的冰箱里,这些都是品牌的力量。根据销售费用率的走势来看,近两年是下降的,这说明之前打的广告起到了作用,三全这个品牌被大家熟知并认可,不用再花重金推广。

2019年三全食品销售费用15.91亿,其中市场费用5.26亿、业务费用5.32亿、人员经费4.75亿,这三项费用都与品牌推广息息相关。

三、商业模式逻辑

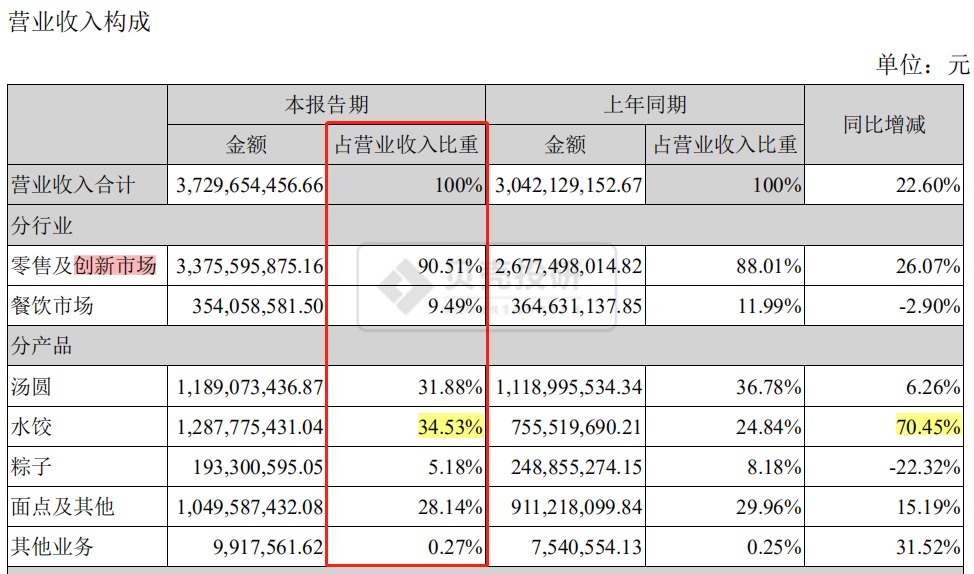

商业模式就是指公司通过什么途径或方式赚钱的?三全是速冻米面制品行业的老大哥,根据半年报可知,上半年三全明星产品水饺表现颇佳(占比34.53%),营收大跑冲刺,同比增长70.45%;汤圆(占比31.88%)营收小跑加速,同比增长6.26%;面点产品营收同比增长15.19%。这就说明三全是凭借卖汤圆、水饺、面点食品赚钱的。不过这只是商业模式的一部分。

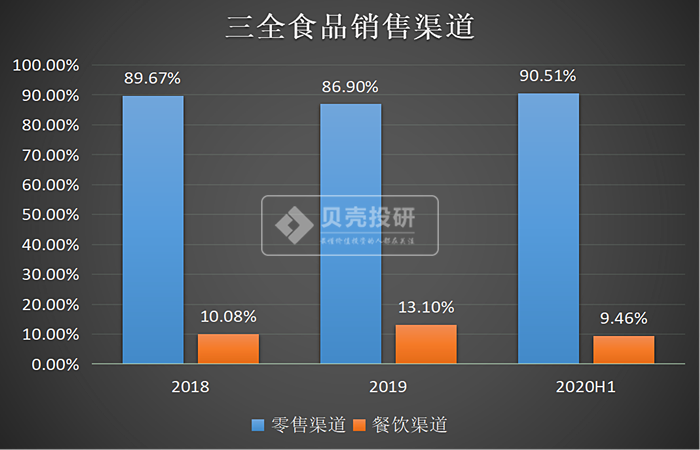

商业模式的另一部分就是渠道,即三全是通过什么方式把产品卖出去?卖给谁?三全食品自身供应链管理能力很强,与百胜餐饮集团、海底捞、呷哺呷哺、永和大王等知名餐饮连锁品成深度合作。不过三全的餐饮渠道营收占比并不高,只有10%左右;该公司主要通过零售渠道把产品卖给消费者,即toC模式,其零售渠道营收占总营收比重高达90%。

四、总结

贝壳投研(ID:Beiketouyan)认为,三全今年业绩大增是因为其经营能力增强、管理效率提高,使得净利率提高,同时通过品类拓展和渠道扩张实现了收入稳定增长。疫情只是业绩的催化剂,而非必要原因。

总的来看,三全作为速冻米面制品的龙头,具有品牌、渠道等优势,如今业绩也大幅改善。虽然市值距离千亿还有一段距离,但梦还是要有的,万一实现了呢!除此之外,你认为影响三全市值的因素还有哪些?(ty015)

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号