-

法拉电子首次覆盖报告:新能源助力现金牛迈向发电厂

机构研报精选 / 2020-10-12 14:10 发布

报告摘要

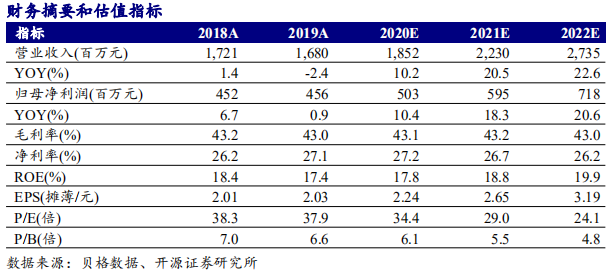

首次覆盖,给予法拉电子“买入”评级。法拉电子是全球薄膜电容器制造的龙头企业。随着新能源业务收入占比的扩大、欧洲新能源汽车放量和光伏平价上网的到来,我们认为,公司有望进入新一轮由新能源业务驱动的快速发展期,预计将从过去几年的现金牛迈向兼具高ROE和高成长的企业。我们预计公司2020-2022年收入分别为18.52、22.30和27.35亿元;归母净利润为5.03、5.95、7.18亿元;EPS为2.24、2.65、3.19元,当前股价对应未来三年PE 34.4x、29.0x、24.1x。首次覆盖,给予“买入”评级。

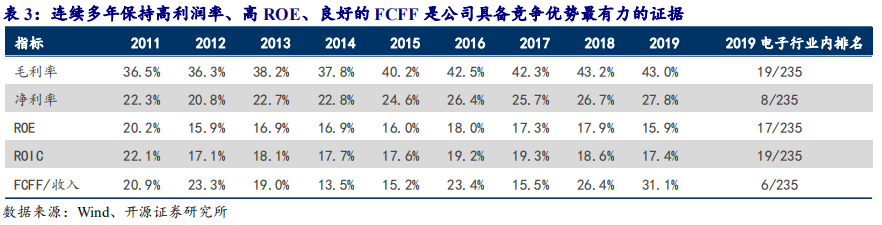

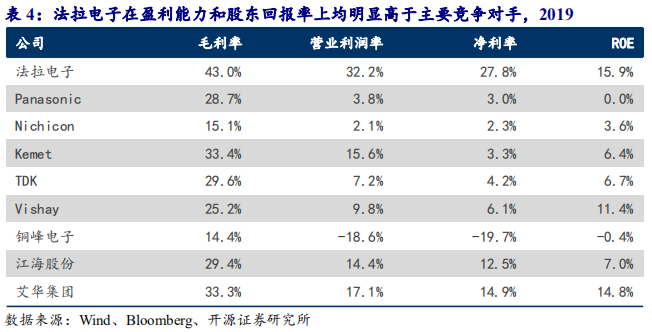

行业兼具竞争格局好、投资回报率高和成长动能佳,公司竞争优势突出。行业竞争对手以日本、欧美为主,被动元器件领域仅次于铝电解电容的投资回报率,新能源汽车和光伏带来的高成长性,使薄膜电容器行业兼具竞争格局好、投资回报率高和成长动能佳的特点。连续多年保持高利润率、高ROE,同时拥有良好的自由现金流是法拉电子在行业内具备强大竞争优势的最有力佐证。快速响应能力、低设备成新率带来的成本优势、长期经验积累下的质量和客户优势是公司保持行业领先地位的关键。

新能源业务进入拐点,工控受益5G和IDC建设。未来3-5年法拉电子将从过去几年的个位数增长上升到双位数增长,公司成长动力主要来源于新能源汽车、光伏和工业需求的增长。(1)新能源汽车,公司在国内和欧洲新能源汽车用薄膜电容器市场占据领先地位,随着欧洲新能源放量、国内造车新势力的快速崛起,公司新能源汽车业务有望实现高速成长;(2)光伏,平价上网的日益临近,国内外光伏新增装机量有望进入一个稳定快速增长阶段,法拉电子深耕光伏市场多年,是阳光电源、华为等逆变器厂商的重要供应商,公司光伏业务将伴随行业加速向上;(3)工业,5G和IDC建设是成长主要来源。

风险提示:欧洲新能源汽车销量不及预期;新能源汽车市场大客户开拓进展延期;光伏平价上网进度、5G和IDC建设进展变缓。

目录

1 法拉电子:新能源开启薄膜电容器龙头新一轮快速成长

2 小而美行业,公司竞争优势明显

2.1、全球21.3亿美金,国内12.4亿美金市场规模 2.2、行业兼具竞争格局好、投资回报率高和成长动能佳的特点 2.3、竞争优势来源:快速响应能力、成本优势、技术工艺和客户优势 3 业务拆分:新能源高成长,工控受益5G和IDC建设

3.1、新能源汽车:欧洲市场、国内造车新势力持续放量 3.2、光伏:平价上网在即,需求有望持续向好 3.3、工业:5G基站、数据中心建设是成长来源 3.4、家电照明:短期恢复可期,中长期维持稳定

4 盈利预测与投资建议 4.1、盈利预测 4.2、投资建议 5 风险提示 附:财务预测摘要 正文

1

法拉电子:新能源开启薄膜电容器龙头新一轮快速成长

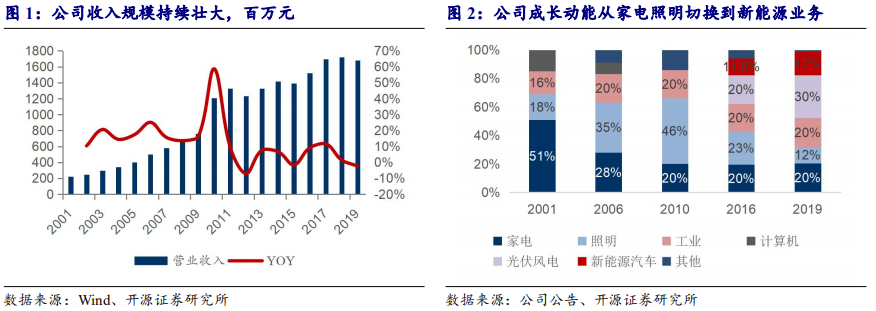

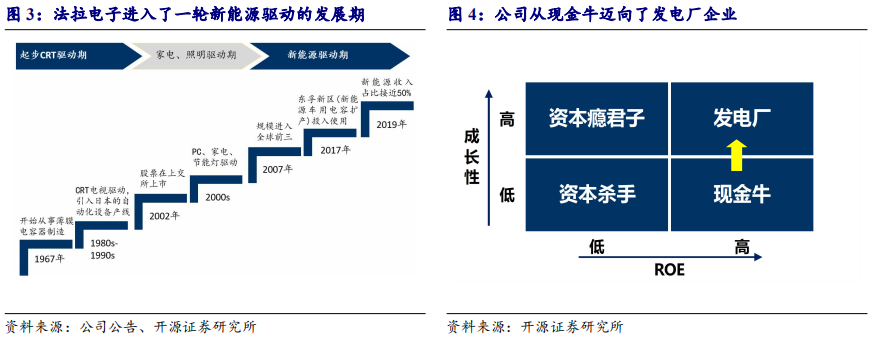

法拉电子主要从事薄膜电容器的研发、生产和销售。公司前身为“厦门竹器社”成立于1955年,1967年公司转型进入薄膜电容器领域。在80-90年代CRT电视,2000s家电、PC、节能灯需求带动下,法拉电子规模稳步壮大,逐渐成长为全球薄膜电容器制造的龙头企业。2012年开始,公司进入了新旧动能的转换期(从家电照明到新能源),期间整体成长偏弱,但也初步实现了成长驱动力的转换,2019年,公司新能源收入占比已提升至47%。 随着新能源业务收入占比的扩大、欧洲新能源汽车放量和光伏平价上网的到来,我们认为,法拉有望进入新一轮由新能源业务驱动的快速发展期,公司也将从过去几年的现金牛企业迈向兼具高ROE和高成长的发电厂公司。

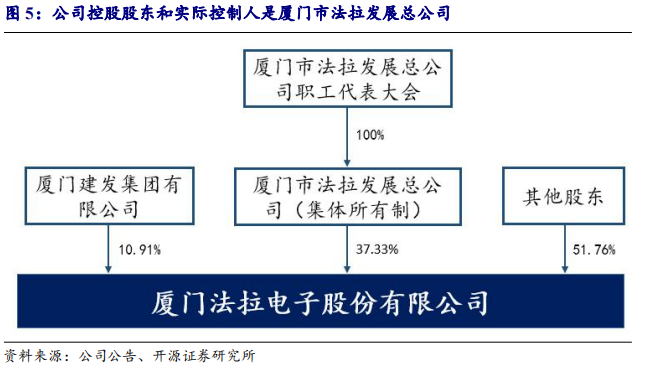

公司控股股东和实际控制人是厦门市法拉发展总公司。法拉发展总公司属于集体所有制企业,职工代表大会是其权利机构。

2

小而美行业,公司竞争优势明显

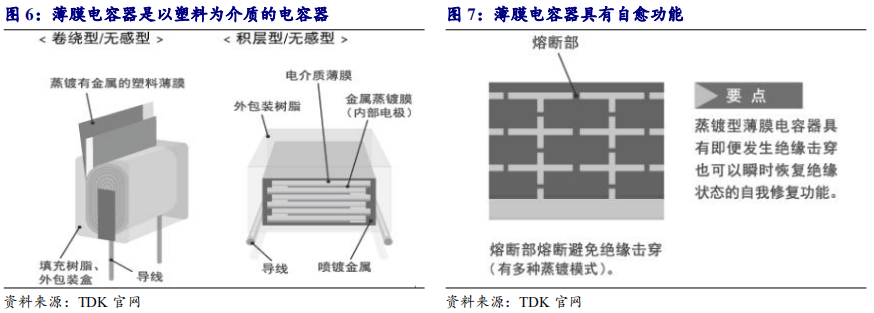

2.1 全球21.3亿美金,国内12.4亿美金市场规模 薄膜电容器是利用塑料薄膜为电介质的电容器。薄膜(Film)电容器是由蒸镀了Al、Zn等金属的塑料薄膜卷绕或叠成制作成的电容器。相比于铝电解电容和MLCC,其优点在于耐压高、可靠性优质,且具备自愈功能,即当在薄膜上绝缘弱的地方被施加过电压导致绝缘击穿时,周围的蒸镀膜瞬时氧化,恢复绝缘状态的功能。缺点在于小型化成本高。

全球21.3亿美金,国内12.4亿美金市场规模。薄膜电容器耐压高、可靠性优质、自愈能力的特点使其比较适合高压、大功率的应用场景,主要被用于家电设备、车载电子设备、工业设备、电力电子设备等。Allied Market Research数据显示,2018年全球薄膜电容器市场规模21.25亿美元。前瞻产业研究院预计,2019年国内薄膜电容器市场规模约为12.4亿美金(87亿元人民币),约占全球市场的57%。

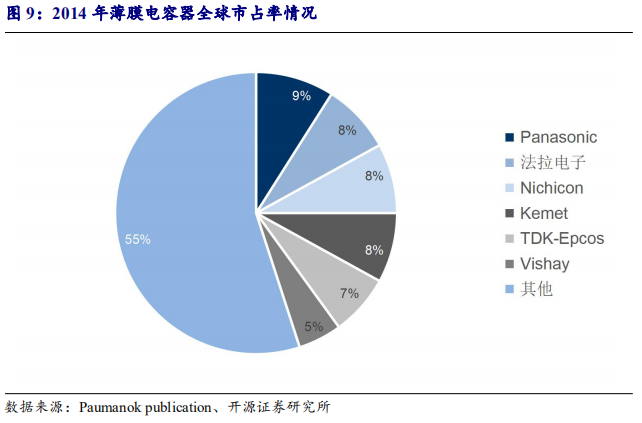

2.2 行业兼具竞争格局好、投资回报率高和成长动能佳的特点 竞争对手以日本、欧美为主,格局优于MLCC、铝电和电感等元器件行业。薄膜电容器行业市场参与者主要有国内的法拉电子、宁波拓普电子,日本panasonic、Nichicon、指月、TDK-Epcos,欧美的Vishay、A、KEMET、Wima等。从全球市占率看,法拉电子、Panasonic、Nichicon处于第一阵营,法拉电子的竞争对手主要为日欧美企业,避开了以成本、管理见长的台厂和韩厂的竞争,竞争格局优于MLCC(日本、韩国、台湾)、铝电解电容(日本、韩国、台湾)和电感(日本、韩国、台湾)等元器件行业。

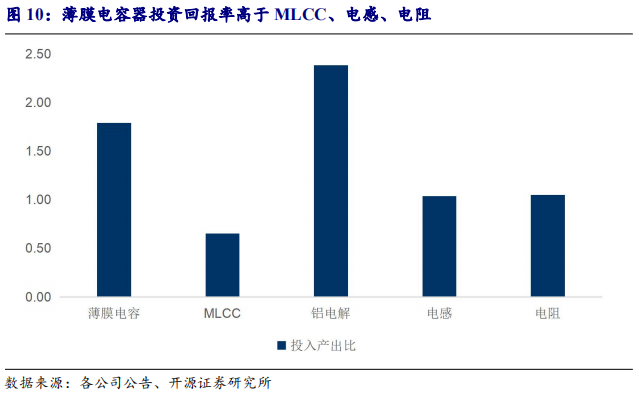

投资回报率高。通过比较主要被动元器件厂商扩厂投资项目,我们发现,薄膜电容器整体具有较高的投资回报率。法拉电子(薄膜电容器)的新能源项目投资回报率在1.79,仅次于艾华集团(铝电解电容器)的2.38,高于电感的1.04、电阻的1.05和MLCC的0.65。

成长动能佳。新能源汽车需求的放量、光伏平价上网的到来,为薄膜电容器市场提供充足的成长动力。此外,5G基站建设的加速和数据中心服务器需求的快速成长,也拉动了工业电源相关薄膜电容需求的成长。

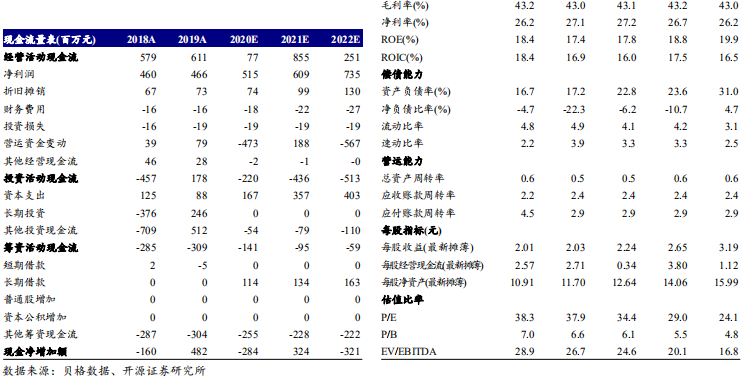

2.3 竞争优势来源:快速响应能力、成本优势、技术工艺和客户优势 连续多年保持高利润率、高ROE,同时拥有良好的自由现金流是公司具备强大竞争优势最有力的佐证。一个能够连续几年保持稳定的净资产收益率和资产收益率,拥有良好的自由现金流的公司,比那些数据不稳定的公司更有可能具有强大的竞争优势。2011年以来,法拉电子一直保持了高利润率、高ROE和良好的FCFF。其中,毛利率稳定在36%以上,净利率保持在20%以上,ROE和ROIC均在17%以上,FCFF/营收每年都在13%以上,以上数据不仅优于国内外竞争对手,在国内A股电子行业中也名列前茅。

公司的竞争优势主要来源于:快速的响应能力、成本优势、技术研发和客户优势。

与海外竞争对手相比,快速响应能力是公司主要的竞争优势。国外竞争对手业务分散,组织体系复杂,对新项目的审批、立项程序繁多,无法满足新能源汽车客户及时的扩产需求。盈利能力的不理想也使日企对扩产相对保守。法拉电子业务专注,组织效率更高,项目立项简单快速,能满足客户所需的及时扩产。另外,在项目对接和服务方面,公司也具备优势。公司现有超过50人的团队负责对接新能源汽车的相关项目,而日本企业面临人才难题,因此与客户在项目对接上,公司服务效率更高,更能及时响应客户的需求。

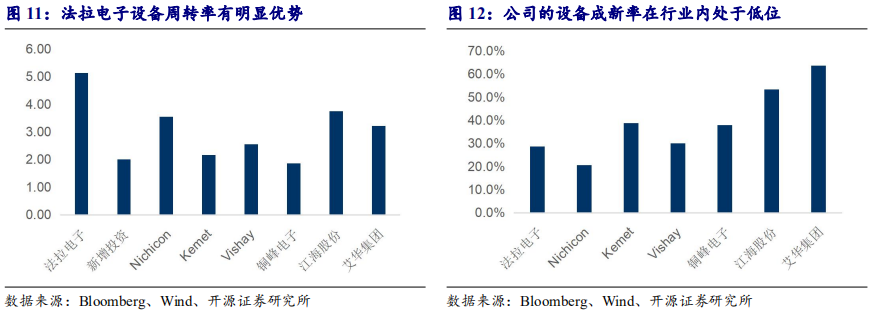

成本优势较为明显,设备折旧是关键。通过上面法拉电子和主要可比公司毛利率的比较,可以发现公司在成本上有较为明显的优势。成本优势主要来源于公司的设备周转率高,低设备成新率是高设备周转率的主要原因。公司在1967年开始生产薄膜电容器,一般设备折旧年限在8年左右,大部分设备的折旧已计提完,加上薄膜电容器行业技术迭代慢,主要设备折旧完还能正常使用,因此设备成新率较低,设备周转率较高,相应单位生产成本就会较竞争对手有优势。

质量技术和客户优势。元器件行业是工艺驱动型行业,经验积累是关键。公司1967年开始做薄膜电容器,是全球最早从事该行业的厂商,在工艺方面处于全球第一阵营。在产品质量控制方面,金属化膜是决定产品质量的关键,公司自身拥有真空镀膜机,金属化膜由公司自己加工生产,产品质量可以得到很好的控制。客户方面,目前法拉电子不仅进入了飞利浦、华为、格力、美的、阳光电源等传统领域公司的供应链,公司的产品品质也得到了汽车产业链博世、大陆汽车、联电和特斯拉等公司的认可。

3

业务拆分:新能源高成长,工控受益5G和IDC建设

根据我们估算,2019年公司薄膜电容器收入中,新能源汽车、光伏风电、工业、家电和照明占比分别为,16.5%、30.1%、20.2%、20.4%和11.5%。

我们认为,未来3-5年法拉电子将从过去几年的个位数增长上升到双位数增长,公司成长动力主要来源于新能源汽车、光伏和工业需求的增长。其中,新能源汽车受益欧洲市场放量和国内新势力的崛起,预计将维持高速增长;光伏则得益于平价上网的临近;工业主要是5G和数据中心建设对需求的拉动;家电照明需求预计保持相对稳定。

3.1 新能源汽车:欧洲市场、国内造车新势力持续放量

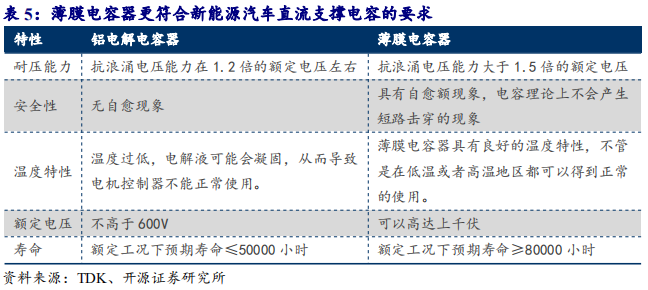

薄膜电容器是新能源汽车直流支撑电容的首选。IGBT模块是新能源电机控制系统的关键器件,为了防止直流输入功率突然变化对IGBT的影响,需要在IGBT前端并联大容量的直流母线电容。相比铝电解电容器,薄膜电容器在安全性、耐压能力、寿命上明显优于铝电解电容器。此外,金属化膜以及膜上金属分割技术的出现,使得薄膜电容器的体积越来越小,成本也越来越低,从而使得薄膜电容替代铝电解电容成为新能源汽车直流支撑电容的首选。

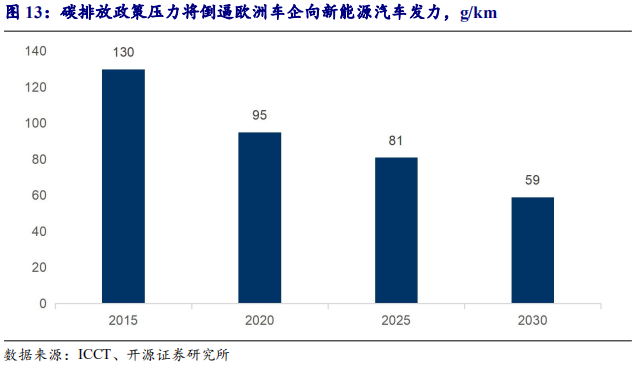

排放压力倒逼欧洲车企向新能源汽车发力。2019年4月17日,欧洲议会和理事会通过法规(EU)2019/631,为碳排放制定了新标准,乘用车2025年碳排放标准(81g/km)较2020年(95g/km)降低14.9%,2030年(59g/km)较2025年再减少26.5%。平均碳排放量每超过标准1g/km,汽车厂商需要支付给欧盟95欧元。排放压力将倒逼欧洲车企向新能源汽车发力。

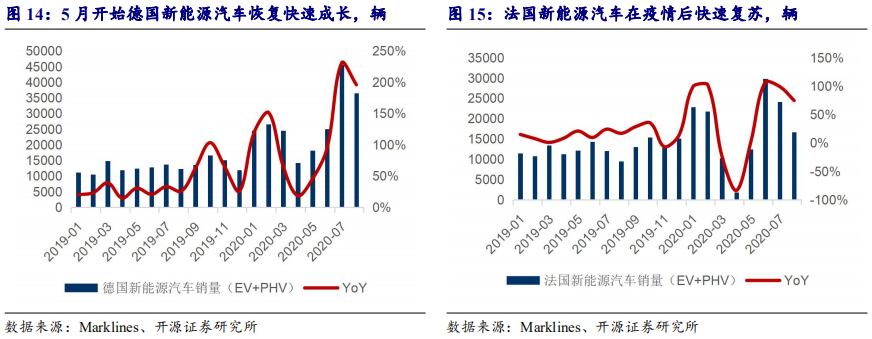

补贴政策进一步加大,欧洲新能源汽车快速复苏。受新冠疫情影响,欧洲各国相继出台了经济刺激方案,进一步加大了新能源汽车扶持力度。2020年6月3日,德国出台总额1300亿欧元的经济刺激计划,其中售价4万欧元以下电动车政府补贴6000欧元,叠加车企3000欧元,总计9000欧元补贴,有效期至2021年底。2020年5月26日法国宣布售价4.5万欧元以下的纯电动汽车和燃料电池车的购置补贴由6000欧元上升为7000欧元,并且用旧车换购BEV可获得1.2万的高价补贴,有效期至2020年底。在补贴政策刺激下,欧洲新能源汽车快速复苏。2020年前8个月,德国新能源累计销量21.5万辆,同比增长115.2%;法国前8个月累计14万辆,同比增长47.1%。

国内新能源汽车市场需求逐步回暖,新势力表现突出。受补贴退坡和新冠疫情影响,2019H2-到2020H1,国内新能源汽车市场表现低迷。随着国内对新能源汽车支持力度的加大,包括购置税减免延长两年、新能源汽车下乡等政策的出台,疫情后需求的逐步回暖,国内新能源汽车市场在7月开始复苏。中汽协数据显示,2020年7月和8月,国内新能源乘用车同比分别增长33.0%和25.6%。其中新势力表现突出,蔚来汽车8月销量同比增长41.8%,2020年1-8月累计销量大增83.9%。

全球薄膜电容器龙头,新能源汽车业务保持高速成长。公司在国内和欧洲新能源汽车用薄膜电容器市场占据领先地位。(1)客户方面,国内市场客户涵盖比亚迪、联电、汇川等主要车企或tier1厂商,国内市场份额将近40%;国外市场,公司则与博世、大陆汽车、麦格纳等tier1企业有多年合作经验,客户遍及大众、BBA、捷豹等车厂。(2)产能方面,2014年公司建设完成的东孚工厂设计产能30万个/月,当前通过技术改造产能可以达到设计时的翻倍,规划产能全球第一。随着欧洲新能源放量、国内造车新势力的快速崛起,公司新能源汽车业务有望保持高速成长。

3.2 光伏:平价上网在即,需求有望持续向好 平价上网分为发电侧平价和用户侧平价。光伏电站一般分为集中式与分布式电站两种形式,集中式通常接入高电压等级输电网,分布式通常接入配电网或直接连接用户。发电侧平价指光伏发电按照传统能源的上网电价收购(无补贴)也能实现合理利润。用户侧平价指光伏发电成本低于售电价格,根据用户类型及其购电成本的不同,又可分为工商业、居民用户侧平价。

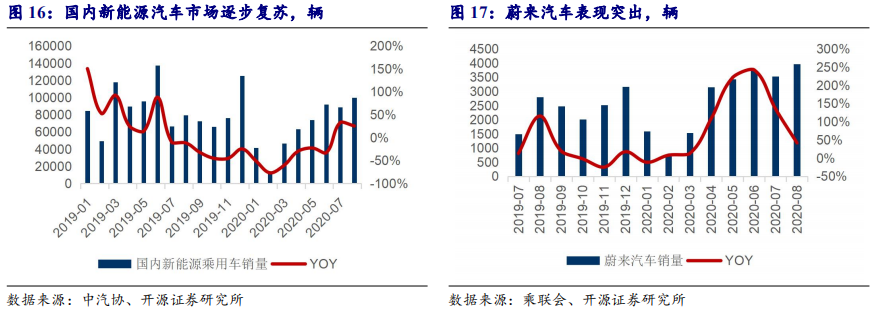

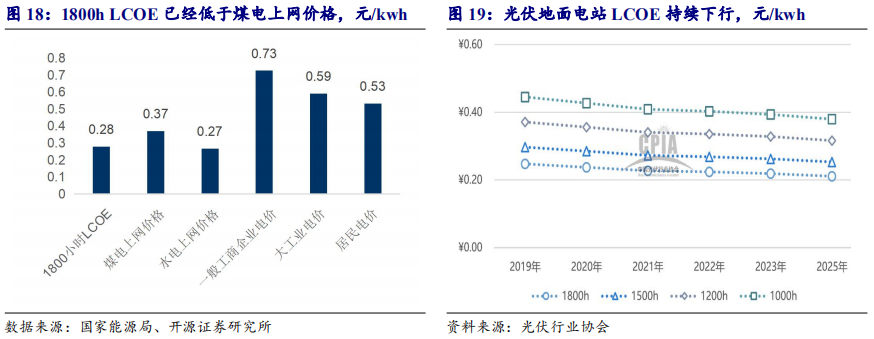

发电成本持续下行,光伏平价上网在即。LCOE(Levelized Cost of Electricity,平准发电成本)是对项目生命周期内的成本和发电量进行平准化后,再计算得到的发电成本。在全投资模式下,LCOE与初始投资、运维费用、发电小时数有关。CPIA数据显示,2019年,全投资模式下,地面光伏电站在1800/1500/1200/1000小时等效利用小时数的LCOE分别为0.28、0.34、0.42、0.51元/kwh。其中,1800h的LCOE不仅低于2018年用户侧销售电价,也低于0.37元/kwh的煤电上网价格,基本实现了发电侧和用户侧的平价上网。CPIA预计,随着光伏产业链成本的下行,2021年后,在大部分地区的光伏LCOE可实现与煤电基准价同价。

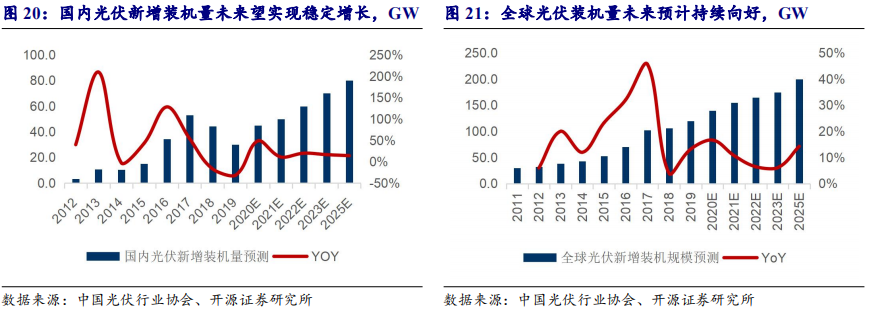

平价上网推动光伏装机量高增长。2019年,因政策出台较晚,项目建设时间不足,国内光伏竞价项目实际并网量只有目标规模的1/3。在未建成的2019年竞价项目、新增竞价项目和平价项目等的拉动下,2020年国内新增光伏装机量有望实现恢复性增长。未来,随着光伏发电成本的持续下行,平价上网的日益临近,国内外光伏新增装机量有望进入一个稳定快速增长阶段。CPIA预计,乐观情况下,2020年,国内新增装机有望达到45GW,2025年有望达到80GW,6年复合增速17.6%;2020年,全球新增装机乐观预计能实现140GW,2025年预计200GW,6年复合增长8.9%。

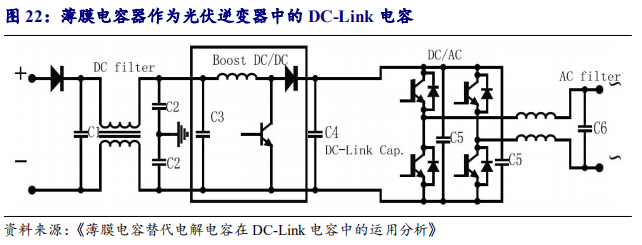

光伏业务受益需求放量望持续向好。薄膜电容器作为光伏逆变器中的DC-Link电容(图22的C4电容),其主要作用是吸收逆变器从DC-Link端的高脉冲电流,使逆变器端的电压波动处在可接受范围内,防止逆变器受到瞬时过电压的影响。光伏装机量增长有望拉动薄膜电容器需求持续成长。法拉电子深耕光伏市场多年,是阳光电源、华为等逆变器厂商的重要供应商,公司在国内光伏逆变器用薄膜电容器市场中占据绝对领先优势。在光伏平价上网到来背景下,公司光伏业务有望加速向上。

3.3 工业:5G基站、数据中心建设是成长来源

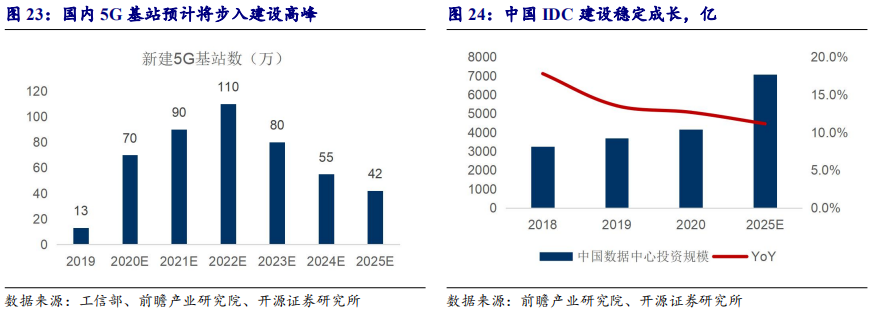

工业市场中薄膜电容器作用主要为电源实现滤波和抗干扰功能。工业领域,大电压和高质量要求的新一代电源都要求使用薄膜电容器,包括5G基站电源、数据中心服务器电源、充电桩电源等。前瞻产业研究院预计,2020-2022年国内将迎来5G建设的高潮,三年将新建70、90、110万个。此外,未来几年,国内数据中心建设仍将保持稳定增长。前瞻产业研究院数据显示,2025年国内数据中心投资规模将达到7071亿元,5年复合增长11.2%。5G基站、数据中心建设是工业市场成长的主要来源。

3.4 家电照明:短期恢复可期,中长期维持稳定

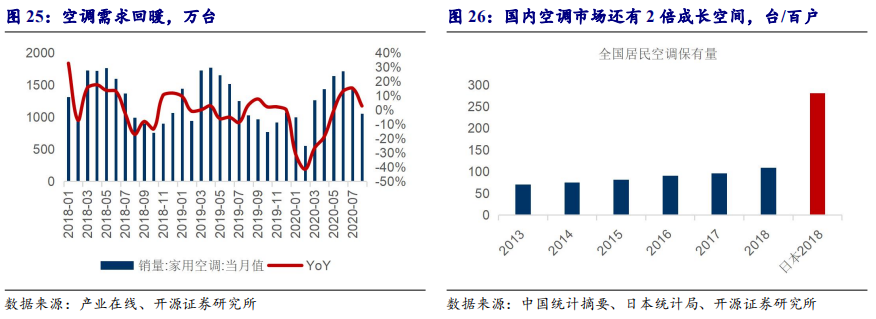

家电照明需求短期回升,中长期稳定。家电市场方面,法拉电子主要聚焦于空调市场。短期来看,随着空调渠道商库存消化和疫情控制,整体需求开始回升。产业在线数据显示,国内空调品牌商2020年1-8月,实现空调销量1.01亿台,同比下滑10.8%,其中8月空调销量1055.9万台,同比增长2.8%,连续三个月实现正增长,短期需求回升明显。中长期看,当前国内户均保有量与日本发达国家还有明显差距。中国统计摘要2019数据显示,2018年底全国居民空调保有量为109.3台/百户。日本统计局与JRAIA数据显示,日本在2018年每百户平均保有量已经达到281台。因此,中长期国内空调市场仍有较大的成长潜力,公司家电业务未来也有望维持稳定增长态势。

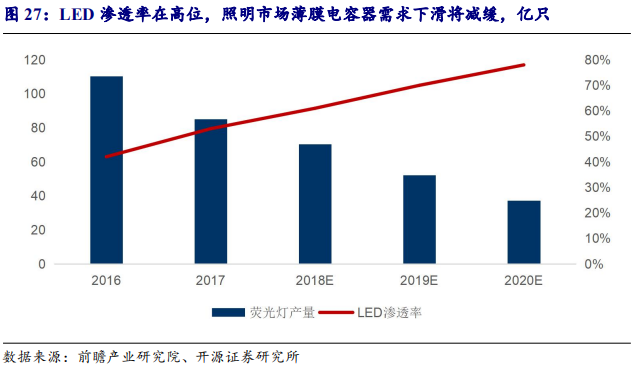

LED渗透率升至高位,照明市场需求下滑减缓。在照明市场中,薄膜电容器主要应用于节能灯上,在LED照明中,只有8w以上灯具才会使用薄膜电容器,且单只所需量少于节能灯。LED渗透率上升带来了照明需求的持续下滑。不过,考虑到LED渗透率已在高位,我们认为未来照明用薄膜电容器需求下滑速度将会减缓,公司照明业务收入也有望维持在相对稳定水平。

4

盈利预测与投资建议

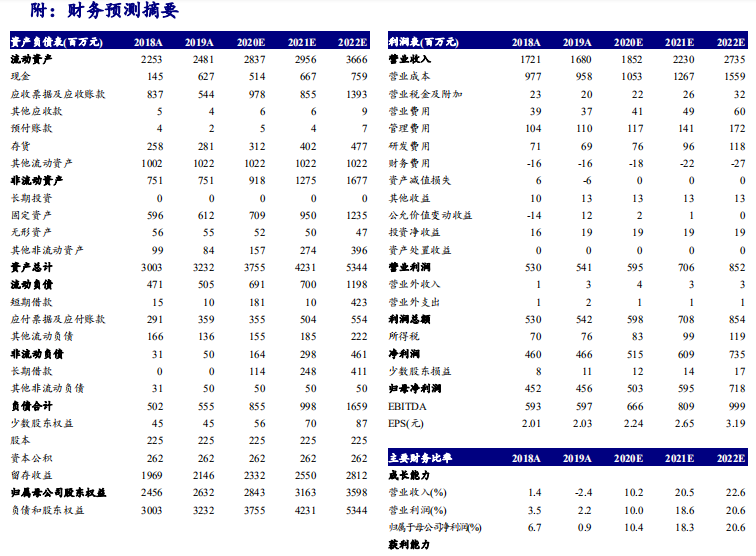

4.1 盈利预测 基于以下假设,我们预计公司2020-2022年的收入分别为18.52、22.30和27.35亿元;归母净利润分别为5.03、5.95、7.18亿元;EPS为2.24、2.65、3.19元。

假设1:新能源汽车在欧洲市场放量情况下维持高增长,2020-2022收入增速45.4%、59.1%和56.5%;光伏风电未来三年收入增速分别为18.1%、13.8%和17.5%;工业收入增速维持在15%;家电三年收入增速分别为-15%、10%、5%;照明收入增速-5%、0%、0%。

假设2:未来三年新能源汽车毛利率维持在40%、41%、41%;光伏风电和工业毛利率分别稳定在43%和45%;家电和照明毛利率稳定在41.5%和40.5%。 假设3:管理费用维持在6.3%;研发费用占比为4.1%、4.3%、4.3%;销售费用维持在2.19%水平。 4.2 投资建议

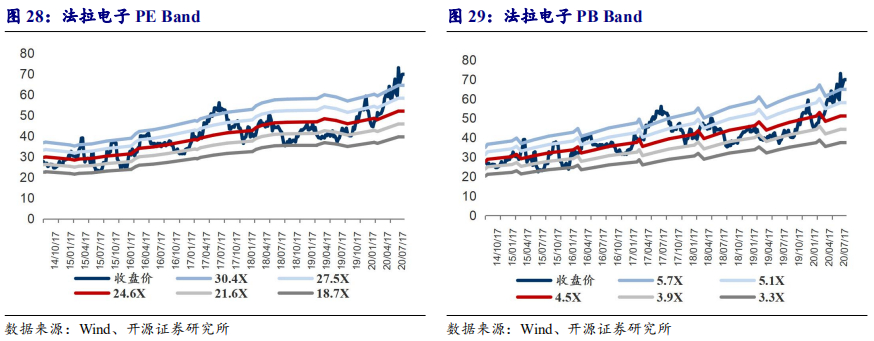

首次覆盖,给予“买入”评级。随着新能源业务收入占比的扩大、欧洲新能源汽车放量和光伏平价上网的到来,我们认为,法拉电子有望进入新一轮由新能源业务驱动的快速发展期,公司也将从过去几年的现金牛企业迈向兼具高ROE和高成长的发电厂公司。 我们预计公司2020-2022年的收入分别为18.52、22.30和27.35亿元;归母净利润分别为5.03、5.95、7.18亿元;EPS为2.24、2.65、3.19元,当前股价对应未来三年PE 34.4x、29.0x、24.1x,对应PB为6.1x、5.5x和4.8x。首次覆盖,给予法拉电子“买入”评级。

5

风险提示

欧洲新能源汽车销量不及预期;新能源汽车市场大客户开拓进展延期;

光伏平价上网进度、5G和IDC建设进展变缓;

新能源领域市场竞争加剧风险。

开源证券刘翔团队

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号