-

千亿市场,CRO行业四大天王PK终极版,到底谁更胜一筹?

飞鲸投研 / 2020-10-03 23:27 发布

医药这个行业存在很多机会,被称之为“永不衰落的朝阳产业”,因为它的底层逻辑非常强且是不可逆的。医药行业的发展与人们的医疗健康需求密不可分,随着吃穿住行甚至享乐被满足之后,人们的健康意识提升,促使医药市场需求进一步扩大。

为了满足庞大的患者群体,我国本土企业不断增强创新力,创新药从1.0时代逐步迈入2.0时代。在这个时候,CXO(创新药产业链)便发挥了重要作用,医药外包研发/外包生产研发机构(CRO/CDMO)可以加快推动医药产业的创新速度,有效降低药企的研发成本和风险。

前几天,贝壳投研(ID:Beiketouyan)已经阐述了CRO行业的投资逻辑,并对CRO行业的四大龙头企业各自进行了较为深入的剖析,那么今天就来看一下,到底谁更胜一筹?

一、成长能力分析

随着2016年“仿制药一致性评价和创新药优先审评”政策推出,药品行业拉开了“存量供给侧改革增量创新”的序幕,创新药1.0时代正式开启,这4年中,不少头部创新药企业实现了蜕变,信达生物从估值几十亿到市值800亿,恒瑞医药从不到千亿市值增长到4700亿市值。

现如今,经历了从“仿制”到“创新”的转型,我国创新药逐步进入2.0时代,从中长期看,由Me-too/Me-better向Best-in-class过渡,最终开发First-in-class的药物,是我国从医药大国转变为医药强国的重要途径。

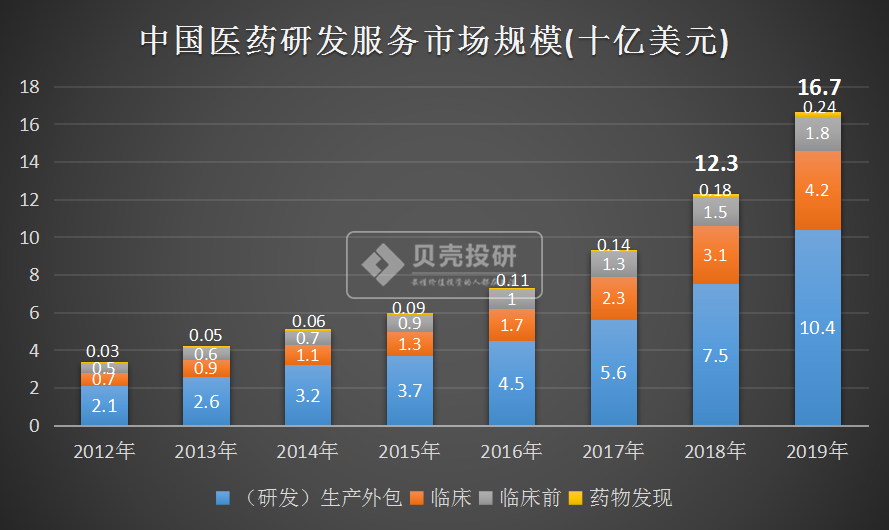

因此,创新药市场的高景气度成为CRO/CDMO行业发展的主要驱动力。2016年以来,受国内需求提升、全球CRO产业链转移等多方面因素影响,我国医药研发服务市场规模持续高速增长,截至2019年,行业市场规模已超过1000亿元,四年复合增长率达到29%。

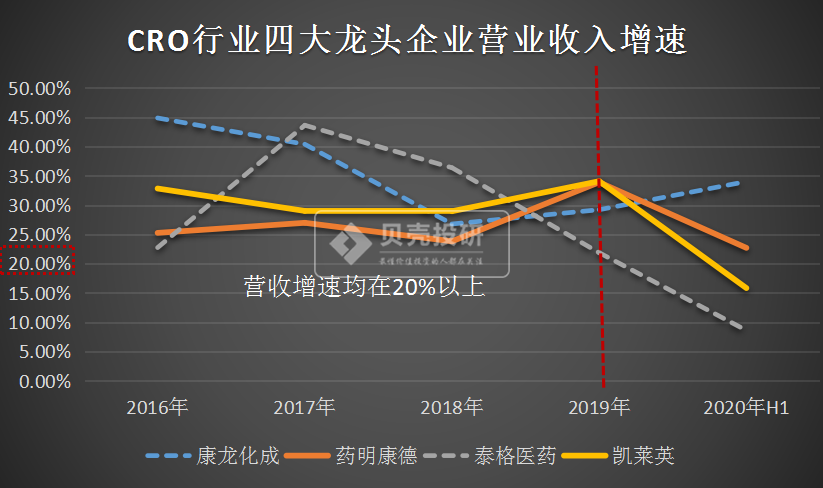

与此同时,四大龙头企业药明康德、康龙化成、泰格医药、凯莱英的业绩也维持了快速增长,2016-2019年间营业收入复合增长率分别为27.42%、35.09%、30.82%、31.17%,基本均超过行业增速。其中增长率最小的是药明康德,增长率最大的是康龙化成,泰格医药和凯莱英相差不大,但从其变动情况来看,药明康德和凯莱英是处于一个稳定提升的状态,而康龙化成和泰格医药则有下滑趋势。

通过对四家企业的了解我们可以知道,这与它们的主营业务有一定的关联,其中药明康德是最早布局药物研发全产业链的企业,包括生化药的新药发现、临床前试验、临床试验、外包生产以及商业化等,因为它本身规模基数较大,所以维持了略低的增速,但这也反映了药明康德在某些领域可能未实现较强的竞争力。

而凯莱英、泰格医药、康龙化成均是专攻某个领域起家,因此顺应药物研发自身的周期规律的从前端到后端的发展模式往往更有利于业务的拓展。其中凯莱英覆盖的是小分子研发和生产全产业链,虽然在拓宽业务领域存在一定困难,但企业商业化业务的拓展取得了较大的成功,康龙化成则是以临床前CRO为中心开始向下游拓展,存在成为“第二个药明康德”的可能。而泰格医药则展现出一定的颓势便是因为它的主营业务处于药物研发的中间环节,不利于开拓新的粘性用户,在后期的发展中可能存在较大问题。

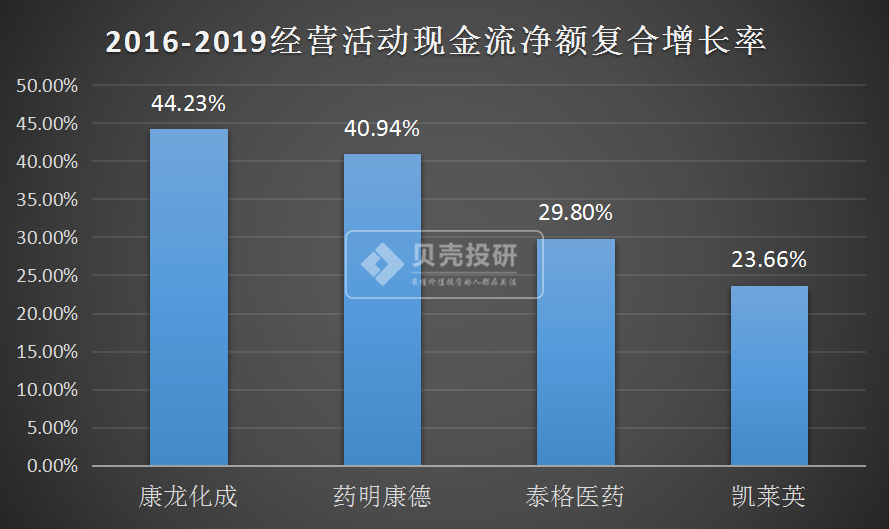

让我们用近四年来四家企业的经营活动现金流净额的增速情况再来进一步的分析。首先,康龙化成和药明康德这四年的经营活动现金流量净额增速要大于企业营业收入的增速,说明这两家企业的经营情况确实不错,都收到了钱,但是从存货较度却会发现一些问题,药明康德和康龙化成的存货占流动资产比分别为13.76%、2.64%,这意味着康龙化成目前业务的拓展仅停留在产业链的中前期,距离愿景还存在一定的差距。

其次,泰格医药的现金流增速略低于营业收入增速则印证了企业未来业绩可能继续下滑的可能性,因为泰格医药业务单一,目前存货基本为零。最后,凯莱英的现金流增速小于营业收入增速的原因主要在存货和应收账款方面,近年来企业存货、应收账款复合增长率甚至要高于营业收入,虽然这不利于企业的长期发展,但如果凯莱英能持续维持收入增长,这个代价的影响便可以接受。

二、市场地位对比

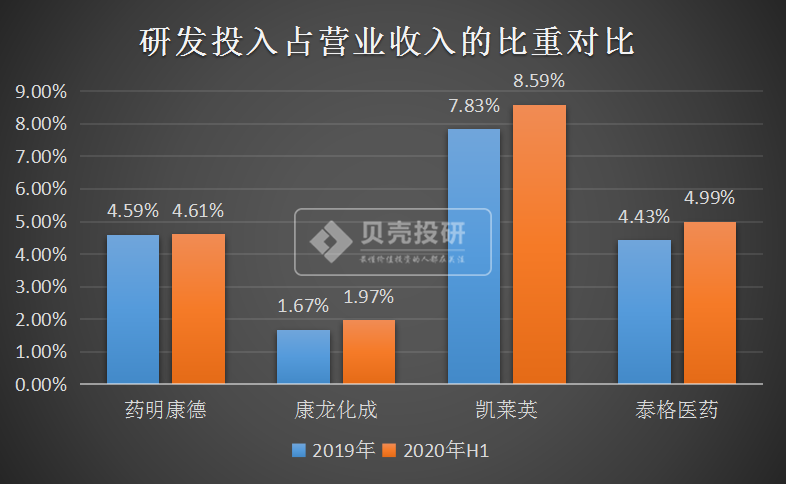

2019年,药明康德、康龙化成、泰格医药、凯莱英的营收规模分别为128.72亿元、37.57亿元、28.03亿元、24.6亿元,规模差距较大,同时各企业之间的研发投入占比也存在一定的差距,研发费用率可以体现一家企业的核心竞争力。其中,凯莱英的研发投入与营业收入占比居前,药明康德和泰格医药的研发投入占比相差不大,康龙化成的研发投入占比最小。

不得不说,投入较多研发投入的企业拥有较高的技术壁垒。值得一提的是,目前凯莱英服务的已上市药品中,5个药品年销售额超过10亿美元,部分药品当年及未来的预测销售峰值有望突破10亿美元,适应症包括抗肿瘤、抗感染、抗病毒、糖尿病等多个领域,凯莱英在四家企业中拥有较强的服务能力。

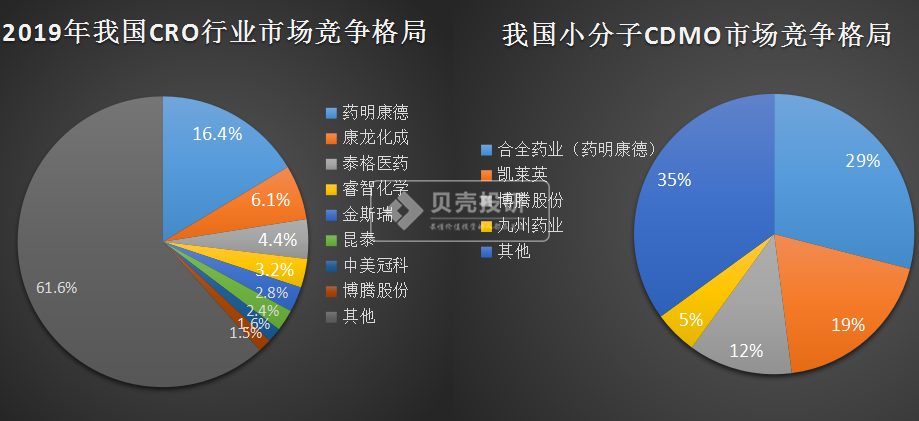

目前,对于CRO行业来说,它的市场格局较为分散,主要原因便是由于行业进入壁垒较低,截至2019年,我国CRO行业前三名企业药明康德、康龙化成、泰格医药的市占率分别为16.4%、6.1%、4.4%,占比较低;而小分子CDMO市场集中度较高,其中合全药业(药明康德)和凯莱英占比达到了48%,但是目前两个市场的集中度都在向头部集中。

就这四大企业来说,药明康德和其他三个企业均存在一定的竞争关系,药明康德目前的市场地位最高,在全球前十大CRO企业排名中位居第九,是唯一一家中国企业。其次,目前凯莱英发展势头良好,其专业性甚至要高于合全药业,市场地位同样不容小觑。

三、盈利性分析

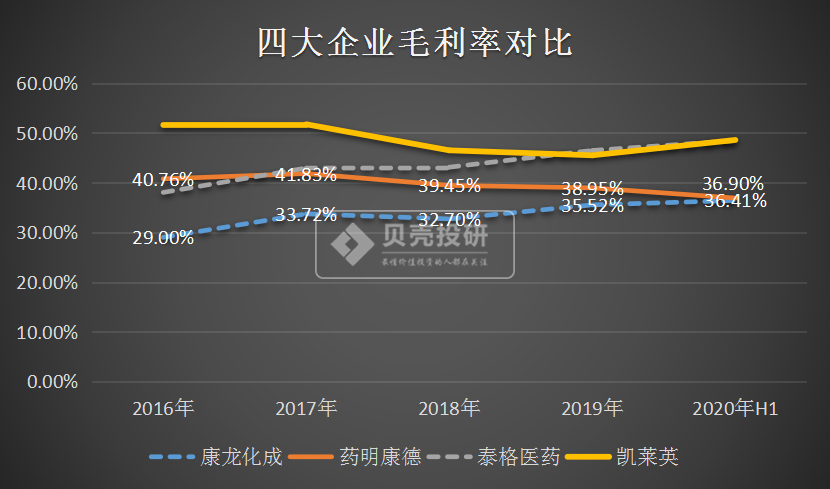

总的来看,这四大企业之间的毛利率存在一定的差距,且近几年它们的变动趋势也有所不同。首先,泰格医药和凯莱英的毛利率是较高的,这在一定程度上反映了它们的专业性,其次药明康德和康龙化成涉及到的业务领域较为广泛,所以毛利率水平整体较低。

其次,康龙化成的毛利率是呈现不断提升的趋势,因此可以得知目前康龙化成的业务拓展效果良好,而药明康德的毛利率却呈现出下滑趋势。

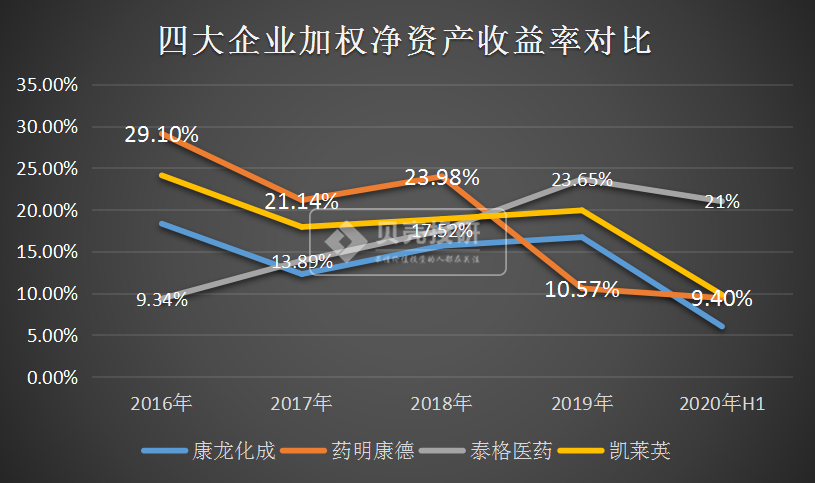

这个时候,拿综合性较强的指标净资产收益率进行进一步分析,净资产收益率不止可以反映企业的产品经营盈利能力,还能体现一家企业的总资产利用率和加杠杆的情况。

数据显示,药明康德2019年加权净资产收益率存在重大滑坡,通过贝壳投研(ID:Beiketouyan)分析得知2019年药明康德的加权净资产收益率存在较大的下滑其实是与2018年企业上市导致所有者权益增长了169.59%有很大关系。但反过来说康龙化成在2019年上市,在所有者权益翻了两倍的情况下,康龙化成仍然维持了较高的盈利水平。

四、总结

首先,目前在成长性上可以得知这四家企业表现均高于行业水平,但其中泰格医药可能存在业绩下滑的风险;其次,在市场地位来看,目前药明康德和凯莱英市场地位居前,但凯莱英的专业性较高具备较强的核心竞争力;最后落脚到盈利能力会发现,药明康德的盈利能力呈现出下滑趋势,泰格医药则呈现出较好的盈利性。

因此,总的来看,凯莱英看点居前,可以赋予它较高的预期;康龙化成有望成为第二个“药明康德”,表现也不差;对于药明康德和泰格医药本人则持保留意见,二者现在多多少少仍存在一些问题。

如果有经营层面上的意见可以详见贝壳投研(ID:Beiketouyan)前几天发出的医药研发服务行业报告、康龙化成、凯莱英、泰格医药、药明康德等个股研究报告。另外如果有不同意见欢迎指正。(ty005)

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号