-

打造万亿航母级券商,两个“中信”合并的逻辑分析

飞鲸投研 / 2020-09-17 16:59 发布

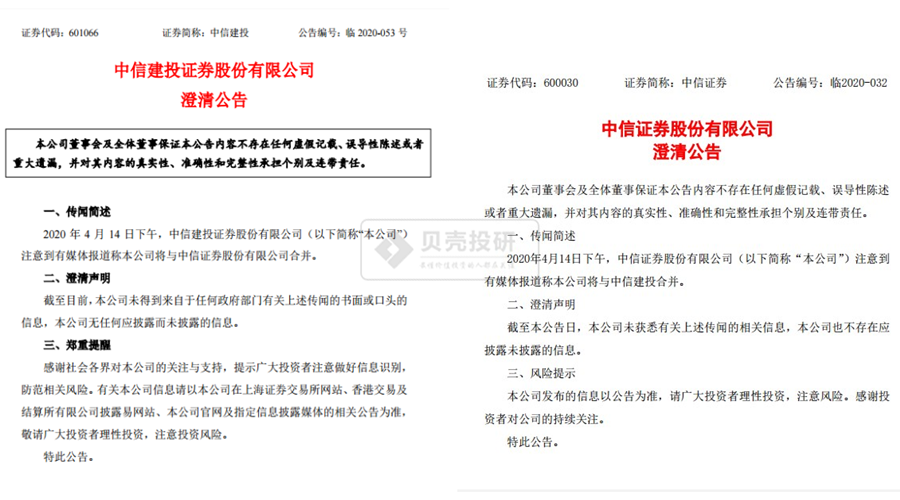

四月份,中信证券和中信建投合并的传闻被放出,随后两家中信都发布了澄清声明。这不禁让贝壳投研(ID:Beiketouyan)想到当年南北车合并的套路。

六月份,中信集团新任总经理,而这位正曾经操刀过南北车合并案。这让两个中信要合并的传闻更加坐实了。

那么两个“中信”为什么要分了又合呢?

对A股的很多股民来说,这无疑一场题材炒作。先放出谣言后又迅速澄清,中信证券和中信建投的股价在这消息发布的期间,连续几日大幅上涨,妥妥的题材炒作无疑了!

正所谓,无风不起浪,何况在金融全开放的情况下,国内券商合并现象愈演愈烈,贝壳投研(ID:Beiketouyan)认为这两个“中信”合并的故事肯定是没完的!

一、打造万亿航母构想提出,推进券商行业并购进程

早在2019年11月,证监会在答复政协提案中,明确提出积极推动打造航母级头部证券公司,鼓励市场化并购重组,支持证券行业做大做强。

建设航母级头部券商,对标的自然是高盛、大小摩等世界一流投行。从其发展历程来看,行业并购自然是一众国际投行提升行业竞争力、实现全球化的必经之路。这也是很多券业人士认为,在监管层打造航母级券商的大背景下,券商合并是大势所趋。

二、金融全面开放,打造万亿航母级券商迫在眉睫

随着我国金融市场的全面开放,势必要组建自己的“金融天团”来抵御国外头部金融机构的冲击。作为金融体系的三驾马车,银行业尚有号称“宇宙第一大行”的中国工商银行;保险界有中国平安和中国人寿,两个都是万亿市值级别的“中国神险”;然而,券商界却没有“中国神券”护航。

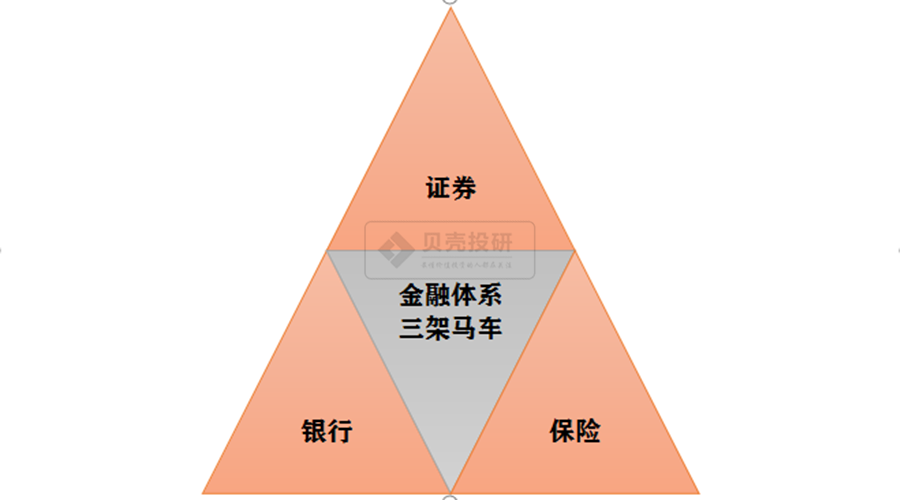

以2019年年度数据来看,我国前两大券商中信证券和中信建投,市值分别是3884亿和3919亿,美国高盛市值4680亿,摩根士丹利5452亿。虽然市值上差不了多少,但是高盛和摩根士丹利的资产规模都达到了几万亿,中信和中信建投的资产规模合在一起才过万亿。高盛去年营收2472亿,归母净利润572亿,中信证券营业收入只有431亿,归母净利润122亿。

比较来看,高盛的营业收入是中信证券的5.6倍;归母净利润是其4.6倍,这根本不在一个级别。毫不夸张地说,一个高盛基本可以比得上整个国内券商了,更别说金融话语权了。

高层一直以来想要打造一个万亿航母级券商以提高在更开放的金融环境下的竞争力,合并做大是最快的方式。那么要打造万亿航母级券商,为何首选中信证券和中信建投?

1、要打造万亿航母及券商,第一步是先要达到这么大的体量,标的首选的是市值靠前的几家券商。目前,中信证券和中信建投的市值分别为3884、3919亿,第三名东方财富的市值只有第二名的一半。证券行业前两大头部券商合并将会形成近8000亿市值的规模,万亿航母级券商的体量近乎达到。

2、中信、中建投这两家有深厚的历史渊源。中信建投的前身是华夏证券,由于挪用客户保证金,给财务上造成了巨大的亏损。2005年,被中信证券和建银投资以46亿元联手收购,于是有了今天的名字——中信建投。后来在2010年受制于“一参一控”,中信建投从中信证券分离出来。而今,证券行业需要打造出一个航母级券商,中信证券作为行业的老大,天然地具备肩负这个使命。而中信方面显然已经在为此做准备了。6月底,中信集团党委副书记、总经理更换为奚国华。

奚国华可是一名合并猛将,担任过多次大型国企合并案。2015年的南北车合并,正是他作为先锋,参与两大集团的艰难合并,成立了中国中车集团,后出任中国中车集团总裁;这次任职中信集团之前,奚国华是原一汽集团总经理、党委副书记,曾作为主要操盘手,把一汽集团这个大国企梳理整合,让一汽解放整体上市。

这次中信集团换总经理,很有可能就是让他来主导中信证券和中信建投整个合并进程的重要担当。

三、优化券商行业竞争格局

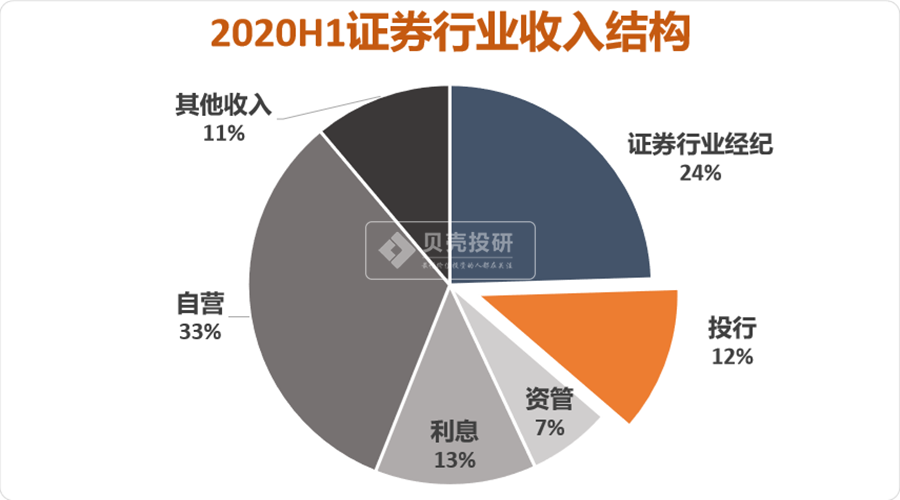

目前国内券商林立,执牌券商就有134家,45家上市券商,行业处于同质化严重、牌照过剩的状态。经营模式雷同以及专业能力的匮乏,大量中小券商集中于区域内通道类业务,这就造成了传统的经纪业务还在大兴价格战,佣金费率从最开始万分之五已经下调至万分之二左右了。而券商行业最重要的投资银行业务只占到证券行业总营收的12%。

随着外资股比限制的取消,金融业对外开放加速,外资进入势必对本土券商产生较大的冲击,加速优化证券行业的竞争格局显得尤为重要。

中信证券和中信建投合并,组建第一券商梯队,做大做强投行业务

投资银行最关键的作用在于资本配置,通过融资融券以及上市IPO,实现资金的融通。投行业务既考验团队的专业性又考验人脉和政商协调能力,特别是对制度的理解。投行业务拼的不是公司规模,而是业务规模。

目前中信投行业务的市占率是9%略低于中信建投,两者合并后把投行业务做大,市场份额占据到30%,就能在一定程度上掌握IPO的话语权。

这样,中信证券和中信建投组成的券商航母,做强投行业务,掌握国内金融话语权;互联网券商东方财富负责证券经纪业务;天风和申万负责证券行业研究业务,证券经纪业务重要的几大方向都被精准把控,国内证券行业在面对更加开放的金融环境下将更具竞争力。

总结:构建万亿航母级券商已是大势所趋,相比于其他券商的合并,中信证券和中信建投更具想象力,中信建投在投行领域具有非常强劲的实力,与中信证券合并优势互补明显。因此,这两家合并,确实有助于航母级券商的诞生,也有助于优化升级国内券商的竞争格局。(ty017)

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号