-

除银行外,二季度A股所有板块增收又增利 ——A股2020年中报业绩深度分析【兴证策略】

王德伦策略与投资

/ 2020-09-05 19:10 发布

/ 2020-09-05 19:10 发布«总体判断:二季度A股市场盈利触底回升

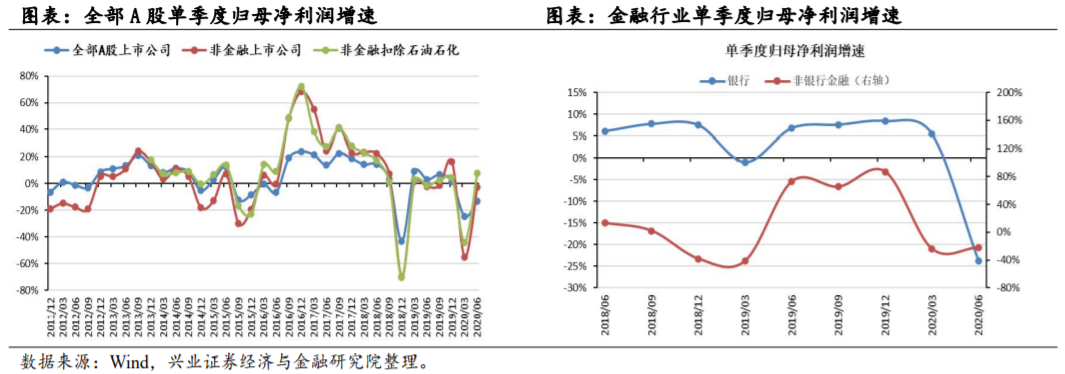

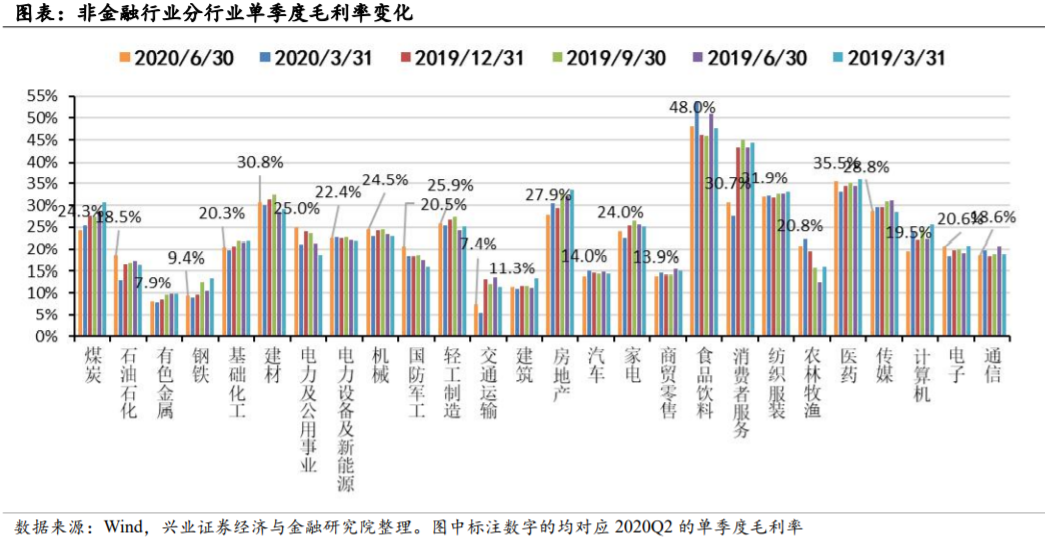

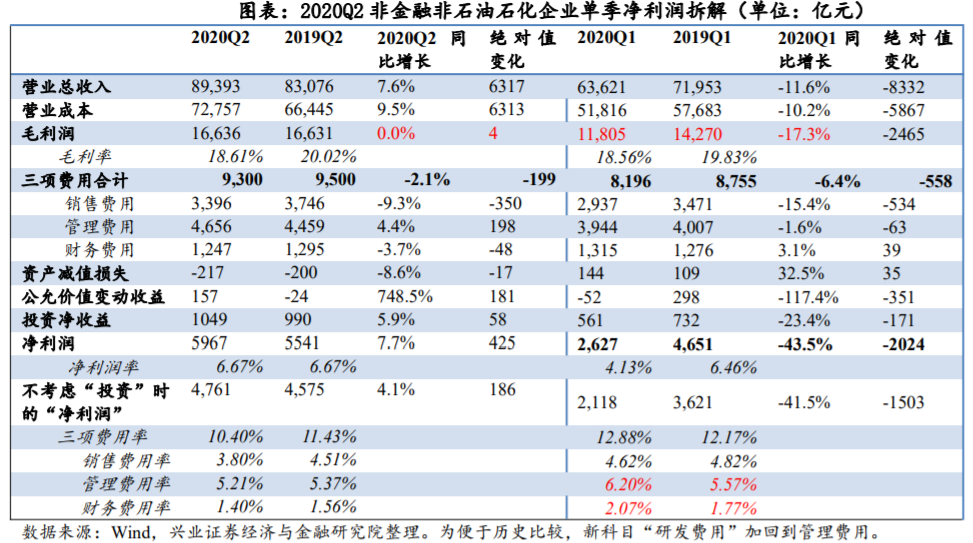

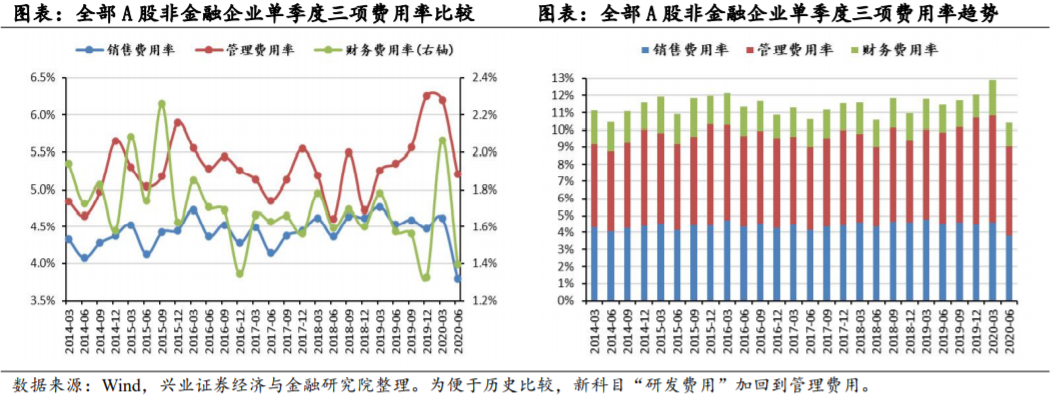

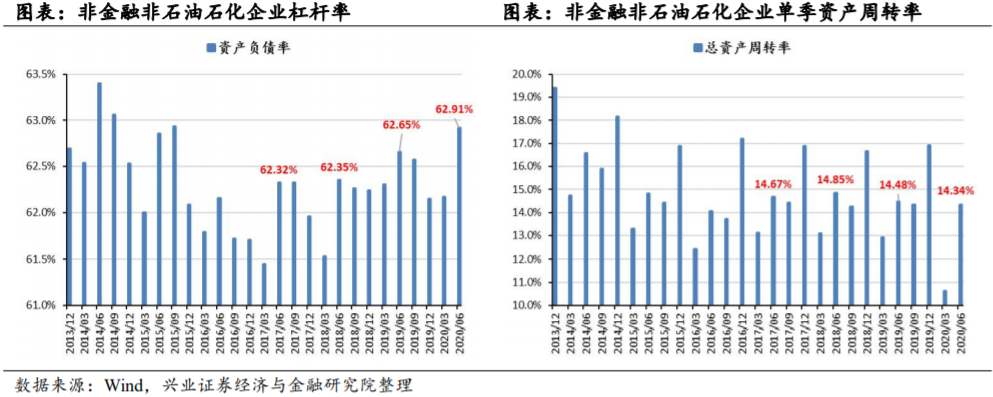

——从2003年以来A股市场15年的盈利周期可以看出,大约12-14个季度是盈利的一轮周期。上轮盈利周期从2016年Q1开始,在2017Q4开始进入下行阶段,在2018Q4见底。突发事件冲击使得2020Q1盈利增速出现大幅回落。随着疫情基本控制,复工复产全面推进,经济数据V型反转,疫情对经济的影响逐渐平复,二季度A股市场盈利触底回升,A股市场盈利增速可能开始进入上行区间。 «全部A股盈利增长概况:非金融非石油石化企业利润增速转正,费用率下降,经营性现金流有所改善 ——整体增速及毛利率:非金融非石油石化企业利润增速转正。全部A股、A股除金融、A股除金融石油石化的2020Q2单季度归母净利润同比增速分别为-13.13%、-2.81%、7.89%,较2020Q1均显著上升,其中非金融非石油石化企业利润增速已经转正;单季度营收增速在2020Q2分别为2.85%、1.42%、7.60%。单季度毛利率在2020Q2分别为32.78%、18.60%、18.61%。周期制造相关行业毛利率在二季度多有提升。 ——利润表拆解:费用率、公允价值变动收益影响大。非金融非石油石化企业2020Q2的三项费用合计同比下降2.1%,三项费用率降至10.4%,低于去年同期水平。二季度资本市场表现较好,上市企业公允价值变动收益大幅增加748.5%,带动二季度上市企业净利率大幅增长7.7%。剔除投资收益对净利润的影响后,净利润增长4.1%,主要由费用率下降引起。 ——ROE拆解:杠杆率导致ROE上升,净利率、资产周转率与去年同期持平。全部A股剔除金融石油石化的2020Q2单季度ROE为2.58%,单季度ROE大幅修复。导致ROE变动的主要因素是杠杆率的变化。2020Q2非金融非石油石化企业的单季度杠杆率为62.91%,已经高于2019Q2同期,达到2015Q3的水平。2020Q2非金融非石油石化企业的净利润率和总资产周转率分别为6.67%和14.34%,与去年同期持平。考虑到各项政策开始落地发力、货币政策更加注重精准导向,未来净利率、资产周转率有望企稳回升。

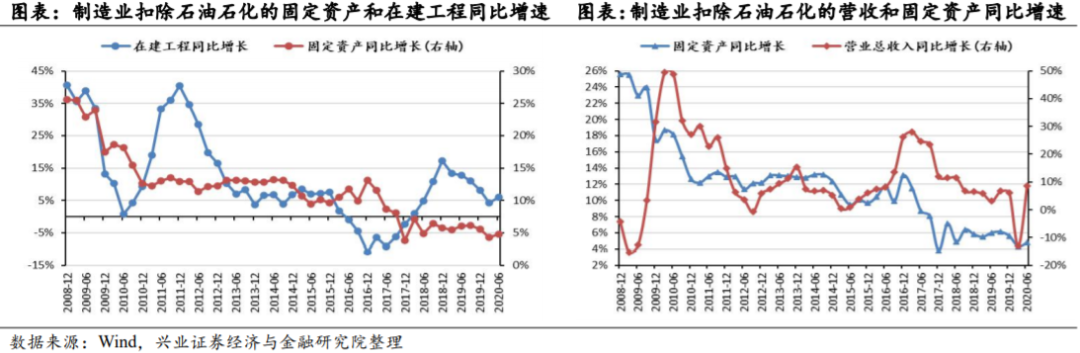

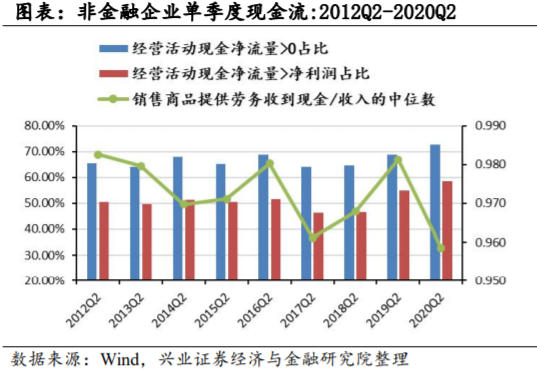

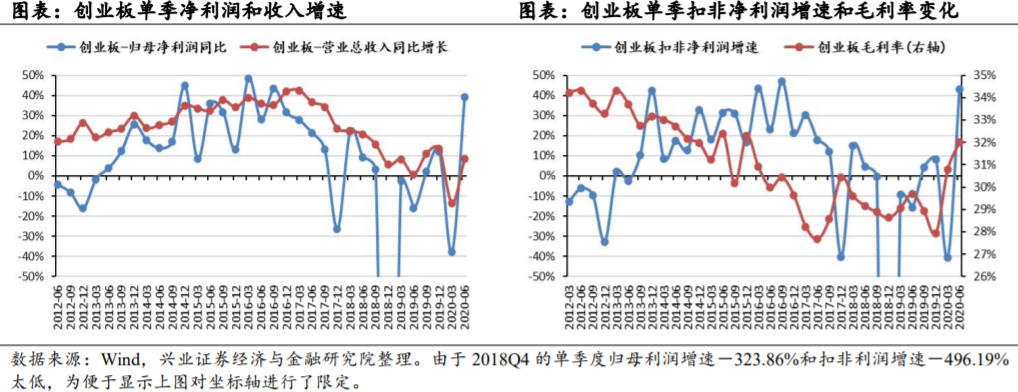

——产能投放与库存:在建工程增速6个季度以来首次反弹,制造业部分行业可能部分进入补库存阶段。2020Q2扣除石油石化后的制造业的在建工程同比增速为5.91%,为6个季度以来首次反弹;固定资产同比增速分别为4.81%,较上个季度有所回升。营收大幅增长,存货增速保持稳中略降,制造业部分行业可能进入补库存阶段。2019Q1以来存货同比增速处于上升区间,2020Q2存货同比增速5.79%,略低于2020Q1。与此同时,剔除2020Q1疫情短暂冲击的影响,2019Q2以来,营收增速逐渐进入上行区间,表明制造业部分行业可能进入补库存阶段。 ——现金流情况:二季度经营现金流有所改善。非金融企业中,单季度经营活动现金流净流量为正的公司占比和经营活动现金净流量超过净利润的公司占比在2020Q2分别为72.8%、58.5%,较前一年同期都有较大提升,显示二季度企业经营情况改善明显。 «创业板: 2020Q2净利润率仍然高于整体非金融企业,并购贡献的盈利增速小幅上升 ——整体情况:利润增速与收入增速大幅回升。2020Q2创业板单季度可比口径的归属母公司股东净利润同比增速为39.28%,单季度扣除非经常性损益后净利润同比增速分别为43.07%,单季度收入增速分别为8.56%,单季度毛利率32.00%,相比2019Q2均显著上升。创业板毛利率水平进一步回升。创业板2020Q2单季度毛利率为32.00%,连续三个季度回升,是2016Q1以来的高点。 ——ROE情况:创业板ROE回升,与整体非金融企业之间差距收窄。创业板2020Q2的单季度ROE为2.60%,滚动4个季度的ROE为2.37%,较2020Q1小幅上升,为2018Q4以来的高点。A股非金融类企业滚动ROE在2020Q2继续下降,为6.51%,创业板与整体非金融企业ROE之间的差距有所收窄。另一方面,创业板2020Q2净利润率仍然高于整体非金融企业,两者差距进一步扩大。 ——并购贡献的盈利增速小幅上升至接近3%。2020Q2根据并购增长法估算的并购贡献的净利润增速为2.93%。根据商誉增长法估算的并购贡献的净利润增速分别为-2.13%;平均后为0.40%。未来再融资条件放宽,并购对创业板盈利贡献程度有望继续提升。 «分行业来看:周期制造相关行业单季度毛利率普遍提升 ——除银行和农林牧渔行业外,其他行业归母净利润增速在2020Q2多有回升。受疫情冲击影响,多数A股行业在2020Q1利润增速大幅下滑。二季度疫情全面控制,经济企稳回升,多数行业利润增速回升。二季度银行业归母净利润增速为-23.7%,净利增速由正转负。受猪肉价格环比下降影响,二季度农林牧渔行业利润增速为158.5%,较2020Q1下滑,但利润增速在所有行业中依然排名较高。 ——中游原材料和中游工业品表现较好。受疫情期间生产活动短暂停滞影响,中游原材料和中游工业品在2020Q1的归母净利润增速和营收增速均出现一定程度的下滑。二季度复产复工全面推进,赶工因素叠加经济企稳回升,中游原材料和中游工业品等周期制造行业业绩回暖,2020Q2毛利率稳步增长。建材、电力及公用事业、电力设备及新能源、机械等行业的2020Q2归母净利润增速大幅上升,由负转正。基础化工、建材、机械和建筑等行业的2020Q2营业收入增速上升幅度也较大。未来随着经济企稳回升,制造业进入补库存阶段等,中游原材料和中游工业品利润和收入增速有望进一步增长。 ——下游消费行业中汽车、食品饮料和医药等行业表现较好。汽车在2020Q2归母净利润增速和营业收入增速均由负转正,且单季度增长幅度较大,行业景气度较高。食品饮料和医药行业在2020Q2单季度的归母净利润增速均在两位数以上,增长确定性较好。未来随着消费进一步复苏,下游消费行业业绩有望持续改善。 ——TMT行业中电子、通信2020Q2的归母净利润增速和营收增速较大。相比一季度,受到外部不确定性增加的影响,传媒、计算机、通信二季度的毛利率结束连续上涨,出现下滑。电子和通信在2020Q2的利润增速和营收增速较2020Q1有较大幅度的上升。一方面,TMT板块前期估值较高,美国等发达国家对中国高科技领域的打击力度也可能增加,TMT板块短期压力较大,另一方面,作为新基建的主要方向和科技大创新的重要组成部分,长期仍然看好TMT板块。 风险提示:中美贸易摩擦冲击超预期、经济发展情况不及预期、产业政策推进情况不达或与预期不符。 报告正文 总体判断:二季度A股市场盈利触底回升

从2003年以来A股市场15年的盈利周期可以看出,大约12-14个季度是盈利的一轮周期。上轮盈利周期从2016年Q1开始,在2017Q4开始进入下行阶段,在2018Q4见底。突发事件冲击使得2020Q1盈利增速出现大幅回落,原来的盈利周期暂时中断。随着疫情基本控制,复工复产全面推进,经济数据V型反转,疫情对经济的影响逐渐平复,二季度A股市场盈利触底回升,盈利增速可能开始进入上行区间。

全部A股盈利增长概况:利润增速降幅收窄,费用率下降,经营性现金流有所改善

业绩增速及毛利率:全部A股2020Q2单季度利润增速同比下降13.13%

全部A股单季度净利润增速降幅收窄。根据可比口径(注:下文若非特别说明,相关财务指标数据均为对应范畴内的可比口径)计算,2020Q2单季度全部A股上市公司归属母公司所有者净利润同比增速为-13.13%,相较于2020Q1的同比增长率-24.74%显著减小,但与2019Q2同期的2.97%仍有较大差距。

非金融非石油石化上市公司归属母公司所有者净利润增速降幅在2020Q2转正。全部非金融A股企业在2020Q2的单季度归母净利润增速为-2.81%,远高于2020Q1的-54.92%,与对应的同期增速(2019Q2为-2.12%)差距较小。如果进一步剔除石油石化板块,2020Q2的单季度归母净利润增速已经转正,为7.89%,远高于对应的同期增速(2019Q2为-1.13%)。

银行的利润增速在2020Q2下滑幅度较大。金融板块中,银行2020Q2的单季度归母净利润增速为-23.71%,相比2020Q1的5.49%和2019Q4的8.41%降幅明显。2020Q2券商单季度归母净利润增速为138.71%,保险为-51.23%,综合来看,非银金融2020Q2的单季度归母净利润增速为-21.97%,略好于2020Q1的-24.03%。银行板块利润增速的下降对整体A股业绩增速的负面冲击较大。

A股整体营收增速大幅回升至正值,非金融非石油石化板块上升幅度较大。相比2020Q1,全部A股、全部A股除金融、全部A股除金融石油石化的单季度营业收入增速在2020Q2均大幅回升,并且全部转为正值;2020Q2单季度的营收增速分别为2.85%、1.42%、7.60%。相对而言,非金融石油石化板块收入增速回升程度较大。

非金融企业毛利率小幅回升,但扣除石油石化之后回升幅度缩小。非金融企业2020Q2的单季度毛利率为18.60%,再扣除石油石化后则为18.61%,均略高于2020Q1的相应水平,但相比于上年同期仍大幅回落。非金融企业的毛利率回落至2014Q4时的水平,而非金融非石油石化的毛利率回落幅度较小,相当于2015Q4时的水平。

周期制造相关行业毛利率在二季度多有提升。分行业来看,在2020Q2,钢铁、基础化工、机械、交通运输等多个周期制造行业的单季度毛利率较2020Q1出现了提升。家电、消费者服务、医药和电子等行业2020Q2的单季度毛利率较上一季度也有所提升,其中医药和电子行业单季度毛利率接近2019Q1水平。

利润表拆解:费用率、公允价值变动收益影响大

2020Q2费用率下降和公允价值变动收益大增导致净利润增速上升。二季度营业收入和营业成本均大幅上升,营业成本上升幅度高于营业收入,毛利率变化较小。在落实金融支持实体企业的相关政策下,上市企业财务费用率相比一季度显著下降,与去年同期相比也有所减小;管理费用有所增加,可能与企业研发开支增加有关。三项费用合计在2020Q2下降2.1%,三项费用率降至10.4%,低于2020Q1和去年同期水平。二季度资本市场表现较好,上市企业公允价值变动收益大幅增加748.5%,带动二季度非金融非石油石化上市企业净利率大幅增长7.7%。剔除投资收益对净利润的影响后,净利润增长4.1%,主要由费用率下降引起。

ROE拆解:杠杆率导致ROE上升,净利率、资产周转率与去年同期持平

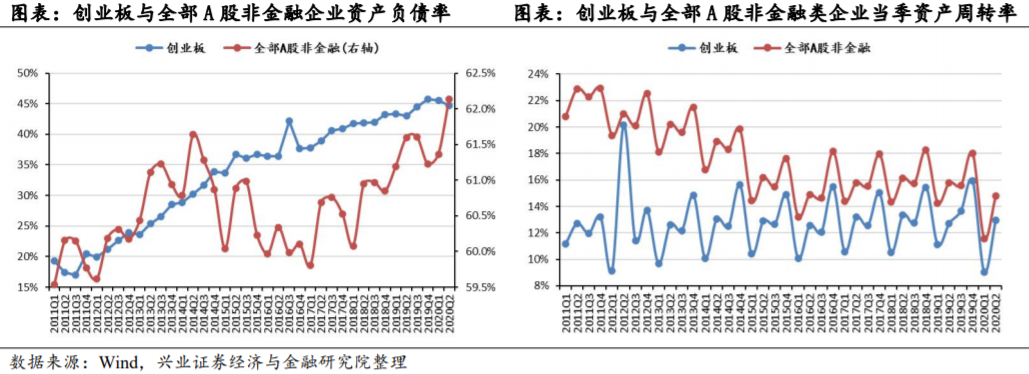

二季度ROE和净利率均大幅修复,与2019Q2基本持平,显示上市企业盈利能力韧性较强。全部A股剔除金融石油石化的2020Q2单季度ROE为2.58%,ROE在2020Q2大幅回升主要受净利率、杠杆率和资产周转率均显著好转的影响,其中上市企业杠杆率已达到2015年Q3以来的高位,净利率和资产负债率虽高于2020Q1,但仍然低于2019Q2同期水平。

导致ROE变动的主要因素是杠杆率的变化。2020Q2非金融非石油石化企业的单季度杠杆率为62.91%,已经高于2019Q2同期,达到2015Q3的水平。杠杆率上升主要受货币政策更加注重精准导向的影响,在政策倾斜下,上市企业债务融资的规模增加,导致上市企业杠杆率大幅增加。

净利率、资产周转率相比2020Q1大幅增加,但仍处于下行区间。2020Q2非金融非石油石化企业净利率和总资产周转率分别为6.67%和14.34%,远高于2020Q1的4.13%和10.62%。费用率下降和公允价值变动收益上升导致净利率上升,营业收入增速增加导致资产周转率上升,但净利率和资产周转率均小于2019Q2和2018Q2的水平,显示当前净利率和资产周转率可能仍处于下行区间。考虑到各项政策开始落地发力、货币政策更加注重精准导向,未来净利率、资产周转率有望企稳回升。

产能投放与库存增长:在建工程增速6个季度以来首次反弹

在建工程同比增速6个季度以来首次反弹,产能投放可能加速。2020Q2扣除石油石化后的制造业的在建工程同比增速为5.91%,为6个季度以来增速首次反弹;固定资产同比增速分别为4.81%,略高于上一季度。2020Q1受疫情影响,工程开工量较低,赶工因素叠加二季度财政政策发力,2020Q2在建工程打破连续5个季度下滑局面,固定资产投资也同步增加。未来,“六稳”、“六保”政策和“国内大循环为主体、国内国际双循环相互促进”新发展格局中,产能投放可能加速。

营收增速高于固定资产增速,后续在建工程增速可能进一步上升。2020Q2的制造业扣除石油石化后的营收增速相比2020Q1大幅回升,远高于固定资产增速。未来经济企稳复苏确定性较高、稳增长政策可能带动收入进一步增长,叠加此前产能投放可能加速的判断,后续在建工程增速可能会进一步回升。

营收大幅增长,存货增速保持稳中略降,制造业部分行业可能进入补库存阶段。2019年一季度以来,制造业扣除石油石化后的存货同比增速连续上升,2020Q2存货同比增速5.79%,略低于上一季度,可能由复工复产之后二季度赶工所导致。与此同时,剔除2020Q1疫情短暂冲击的影响,2019Q2以来,营收增速逐渐进入上行区间,存货同比稳中略降,表明当前制造业部分行业可能进入补库存阶段。由于2020Q2营收增速上升,存货增速小幅下降,2020Q2存货周转率大幅回升,并高于2019Q2同期水平。

现金流情况:二季度经营现金流有所改善

非金融企业中,单季度经营活动现金流净流量为正的公司占比和经营活动现金净流量超过净利润的公司占比在2020Q2分别为72.8%、58.5%,较前一年同期都有较大提升,显示二季度企业经营情况改善明显。另一方面,2020Q2企业销售商品、提供劳务收到的现金与收入比值的中位数为0.959,较去年同期有所回落并小于1,显示企业收入的现金流质量相对较低。

创业板:2020Q2净利润率仍然高于整体非金融企业,并购贡献的盈利增速小幅上升

整体情况:利润增速与收入增速大幅回升,毛利率为四年来新高

收入和利润增速大幅回升,2020Q2均回到正值。剔除掉板块中变动过大从而对利润影响过大的几只标的之后,受2019Q2创业板收入、利润低基数以及经济企稳复苏等多重因素影响,2020Q2创业板单季度可比口径的归属母公司股东净利润同比增速为39.28%,单季度扣除非经常性损益后净利润同比增速分别为43.07%,单季度收入增速分别为8.56%,相比2019Q2均显著上升。

创业板毛利率水平进一步回升。创业板2020Q2单季度毛利率为32.00%,连续三个季度回升,是2016Q1以来的高点。

创业板利润表拆解:营业收入上升与公允价值变动收益上升带动2020Q2利润增速回升

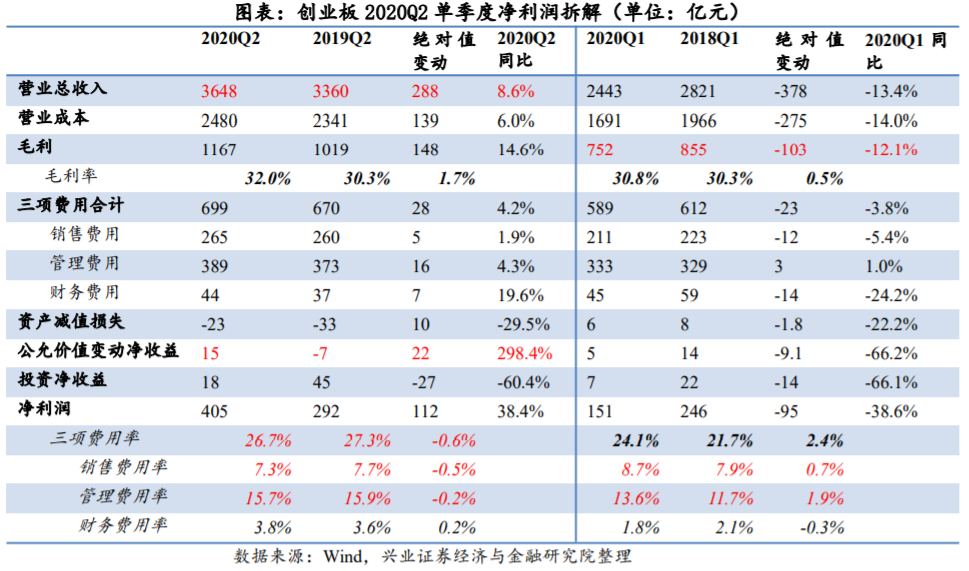

营业收入上升和公允价值变动收益上升带动2020Q2利润增速回升。从创业板盈利的拆解来看,2020Q2创业板净利润增速大幅回升,与营业收入上升和公允价值变动收益上升有关。2020Q2创业板营业收入同比上升8.6%,营业成本同比上升6.0%,收入上升幅度大于成本,带动毛利率上升。此外,二季度资本市场回暖,创业板上市公司公允价值变动收益大幅增加298.4%,是创业板利润增速回升的另一主要原因。

创业板ROE拆解:ROE回升,净利润率高于整体非金融企业

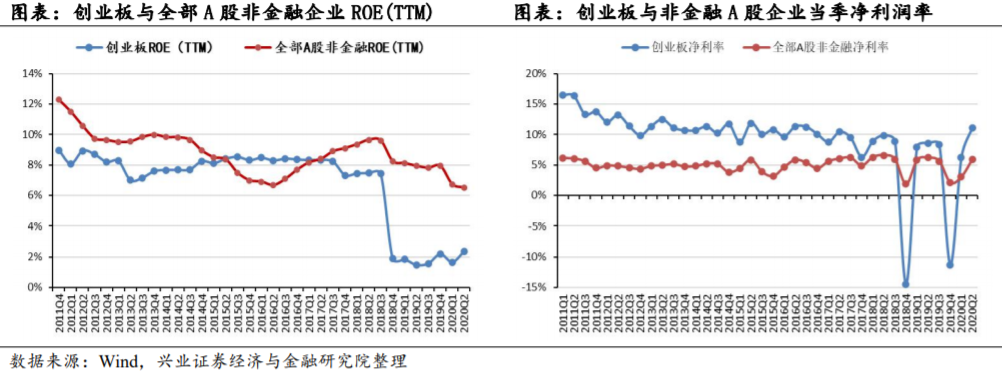

创业板ROE回升,与全部非金融企业ROE的差距继续收窄。创业板2020Q2的单季度ROE为2.60%,滚动4个季度的ROE为2.37%,较2020Q1小幅上升,为2018Q4以来的高点。另一方面,A股非金融类企业滚动ROE在2020Q2继续下降,为6.51%。二者的差距有所收窄。

创业板2020Q2净利润率仍然高于整体非金融企业,两者差距进一步扩大。将ROE拆解后进一步发现,除2018Q4和2019Q4外,创业板企业净利润率均高于全部A股非金融企业。目前,创业板企业净利润率已连续两个季度回升,与2016Q3的净利润率水平基本相同,与整体非金融企业差距则进一步扩大。这意味着未来创业板ROE仍有望在净利润率的带动下继续回升。

创业板企业资产周转率和杠杆率低于整体非金融企业。在营业收入增长的拉动下,创业板企业2020Q2的总资产周转率回升,但仍低于整体非金融企业。创业板企业2020Q2的杠杆率下降,与2019Q3的基本持平,并且比整体A股非金融企业低得多。

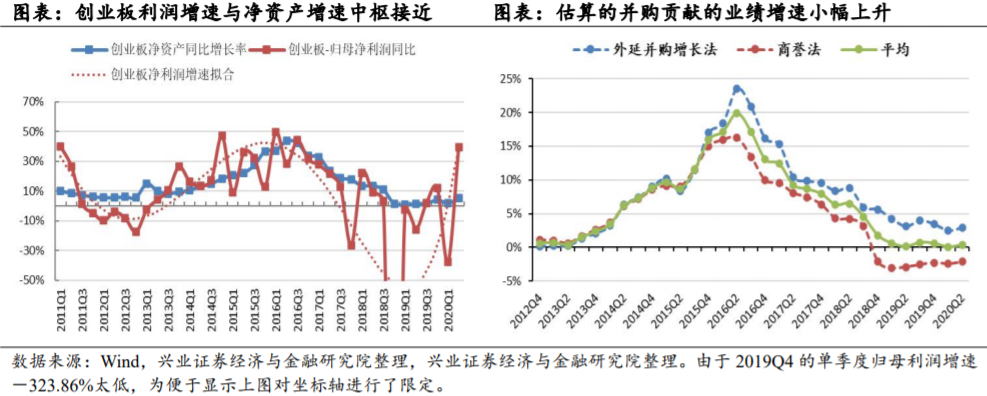

并购贡献的盈利增速小幅上升

并购贡献的盈利增速小幅上升至3%左右。2020Q2根据并购增长法估算的并购贡献的净利润增速为2.93%,相比2020Q1上升约0.5个百分点。由于商誉同比负增长,因而根据商誉增长法估算的并购贡献的净利润增速分别为-2.13%;平均后为0.40%。如果只考虑并购增长法的结果,创业板的并购对盈利贡献程度小幅上升。未来再融资条件放宽,创业板并购对盈利贡献程度有望继续提升。

分行业来看:周期制造相关行业单季度毛利率普遍提升

除银行和农林牧渔行业外,其他行业归母净利润增速在2020Q2多有回升。受疫情冲击影响,多数A股行业在2020Q1利润增速大幅下滑。二季度疫情全面控制,经济企稳回升,多数行业利润增速回升。二季度银行业归母净利润增速为-23.7%,由正转负。受猪肉价格环比下降影响,二季度农林牧渔行业利润增速为158.5%,较2020Q1下滑,但利润增速在所有行业中依然排名较高。

中游原材料和中游工业品表现较好。受疫情期间生产活动短暂停滞影响,中游原材料和中游工业品在2020Q1的归母净利润增速和营收增速均出现一定程度的下滑。二季度复产复工全面推进,赶工因素叠加经济企稳回升,中游原材料和中游工业品等周期制造行业业绩回暖,2020Q2毛利率稳步增长。建材、电力及公用事业、电力设备及新能源、机械等行业的2020Q2归母净利润增速大幅上升,由负转正。基础化工、建材、机械和建筑等行业的2020Q2营业收入增速上升幅度也较大。未来随着经济企稳回升,制造业进入补库存阶段等,中游原材料和中游工业品利润和收入增速有望进一步增长。

下游消费行业中汽车、食品饮料和医药等行业表现较好。汽车在2020Q2归母净利润增速和营业收入增速均由负转正,且单季度增长幅度较大,行业景气度较高。食品饮料和医药行业在2020Q2单季度的归母净利润增速均在两位数以上,增长确定性较好。未来随着消费进一步复苏,下游消费行业业绩有望持续改善。

TMT行业中电子、通信2020Q2的归母净利润增速和营收增速较大。相比一季度,受到外部不确定性增加的影响,传媒、计算机、通信二季度的毛利率结束连续上涨,出现下滑。电子和通信在2020Q2的利润增速和营收增速较2020Q1有较大幅度的上升。一方面,TMT板块前期估值较高,美国等发达国家对中国高科技领域的打击力度也可能增加,TMT板块短期压力较大;另一方面,作为新基建的主要方向和科技大创新的重要组成部分,长期仍然看好TMT板块。

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号