-

堪比“北上广房价”的镜头,力鼎光电是否利润操纵、财务造假?

飞鲸投研 / 2020-08-28 15:17 发布

大家都是卖镜头的,凭什么力鼎光电的镜头就好比是北上广的房价,福光股份、特别是宇瞳光学就只能是三四线?对于这个敏感问题,力鼎光电在招股书中解释的并不详细,仅仅只是轻描淡写,但其中外销收入就占比达70%以上,这也是力鼎光电股票(605118)获得高利润主要原因之一。

但是客观来讲,在近两年涌现出的典型造假案例中,通过伪造境外销售作为造假方式也是典型方式之一,比如尔康制药、雅百特等等。那么力鼎光电又是为什么生产同类产品,却拥有远超同行业的销售价格和毛利率呢?

一、业绩向好,但是毛利率高得离谱

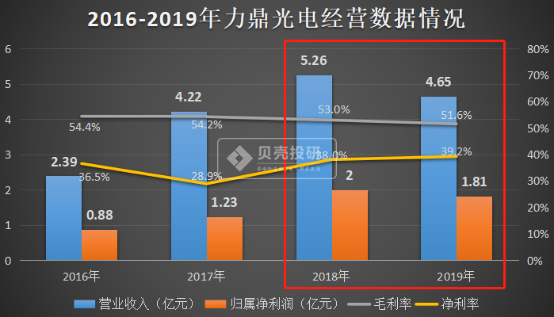

力鼎光电成立于2002年,专注于光学镜头产业,产品应用于安防视频监控、车载成像系统、新兴消费类电子、机器视觉等领域。2016-2019年,力鼎光电的营业收入分别为2.39亿元、4.22亿元、5.26亿元和4.65亿元,同期归母净利润分别为0.88亿元、1.23亿元、2.00亿元和1.18亿元。可以看出,2019年力鼎光电的营业收入同比下降11.58%,扣非净利润同比下降14.63%。

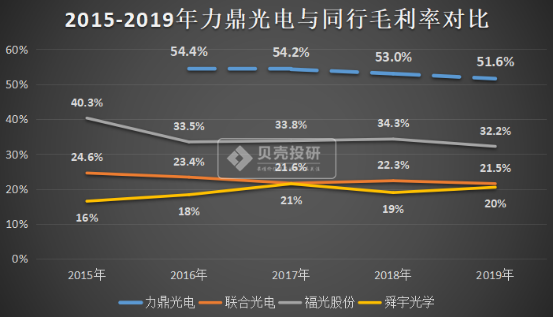

虽然业绩向好,但是力鼎光电的毛利率似乎有些高得离谱。2016-2019年,力鼎光电的主营业务毛利率分别为54.4%、54.2%、53.0%和51.6%,而同行业可比上市公司的毛利率平均值分别为34.47%、35.36%、31.65%和30.56%,力鼎光电的毛利率高于同行20个百分点左右,尤其是对比行业龙头,更是远远领先于舜宇光学。

二、毛利率这么高,背后隐藏着什么?

1.出口业务:“看人下菜碟”

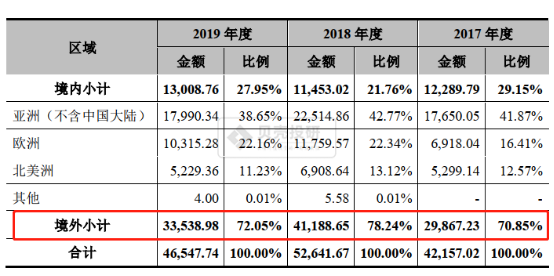

从销售地区来看,公司外销收入主要来源于亚洲(不包含中国大陆)、美洲、欧洲等地区。2016-2019年,公司主营业务中境外销售收入分别为2.99亿元、4.12亿元和3.35亿元,占主营业务收入的比重分别为70.85%、78.24%和72.05%。可见,出口业务才是公司重要的收入、利润来源。

那么同样的产品,为何跑出去就挣那么多呢?公司给出的理由是,“境内境外的定价策略、考虑因素基本相同,但在实际执行过程中会因为具体客户及产品不同等原因,导致境内境外的产品均价和毛利率有一定差异。”这摆明了是“看人下菜碟啊”!

2.近五倍的产品销售单价差异

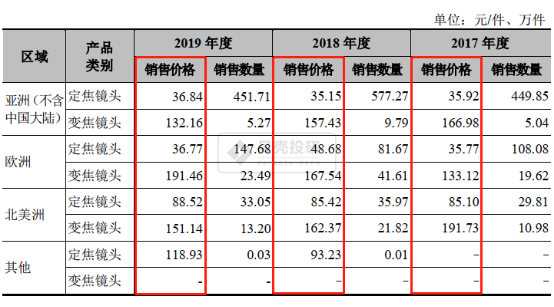

再接着看细节的销售数据,力鼎光电这么高的毛利率,主要得益于该公司奇高的产品销售单价。对于毛利率远高于同行的原因,力鼎光电股票(605118)表示还主要是由于市场定位、应用领域及主要客户不同所致。

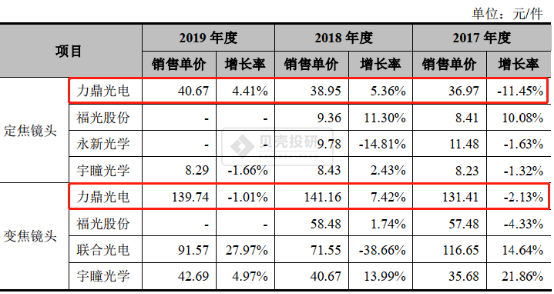

而从产品售价来看,2019年占主营业务收入比重65%的定焦镜头,力鼎光电的销售单价(40.67元/件)相当于宇瞳光学(8.29元/件)的近5倍左右;再来看一下变焦镜头,力鼎光电的销售单价也相当于宇瞳光学的3倍以上。在贝壳投研(ID:Beiketouyan)看来,力鼎光电的主要产品价格远远高于同行业可比公司。

3.重要原材料镜片成品采购占比波动大

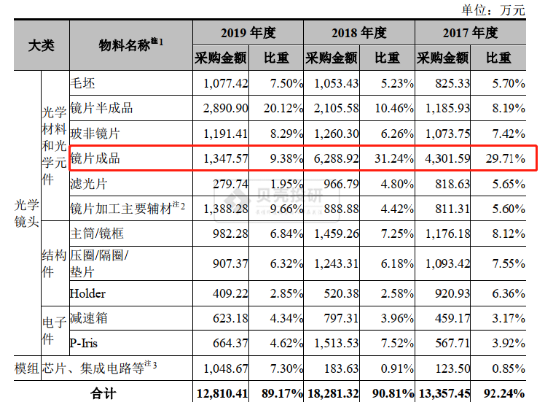

镜片成品是生产镜头的主要原材料,2017-2019年力鼎光电的镜片成品采购占原材料采购的比例分别为29.71%、31.24%和9.38%。

力鼎光电股票(605118)解释,2017-2018年,公司镜片成品加工产能基本饱和,无法满足生产所需,因此制定了镜片成品采购计划。但是由于2019年初子公司上饶力鼎投产后,镜片产能逐渐释放,加工能力明显上升,且2018年底公司玻璃球面镜片成品库存量较大,因此合计入库数量的比例由48.59%下降至15.19%,镜片成品采购额占当期主要原材料采购总额的比例下降至9.38%。

那接下来也要重点关注一下公司玻璃球面镜片成品的入库数量情况,还有原材料采购会不会产生大幅度波动。

三、总结

综上所述,贝壳投研(ID:Beiketouyan)认为,力鼎光电的以中高端市场定位、销售单价、单位成本均大幅高于可比公司产品,导致毛利率大幅高于同行业可比公司。

那么在日渐激烈的竞争环境中,力鼎光电毛利率大幅高于行业可比公司的原因及合理性?高毛利率是否能持续?研发水平是否真正具有优势?即便存有优势,是否足以支撑其高于同业几倍的产品单价?在研发稍显不足、研发人员“含金量”稍欠缺的情况下,力鼎光电究竟能否支撑可持续发展?一连串的疑问,值得投资者深思,是否通过财务造假、利润操纵来闯上市?(ty001)

水晶球APP

高手云集的股票社区

X

公安备案号 51010802001128号

公安备案号 51010802001128号